Tamanho do mercado de aditivos para rações na Europa

| Período de Estudo | 2017 - 2029 | |

| Tamanho do Mercado (2024) | 9.04 Bilhões de dólares | |

| Tamanho do Mercado (2029) | 10.92 Bilhões de dólares | |

| Maior participação por aditivo | Aminoácidos | |

| CAGR (2024 - 2029) | 4.42 % | |

| Maior participação por país | Espanha | |

| Concentração do Mercado | Baixo | |

Principais jogadores | ||

| ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de aditivos para rações na Europa

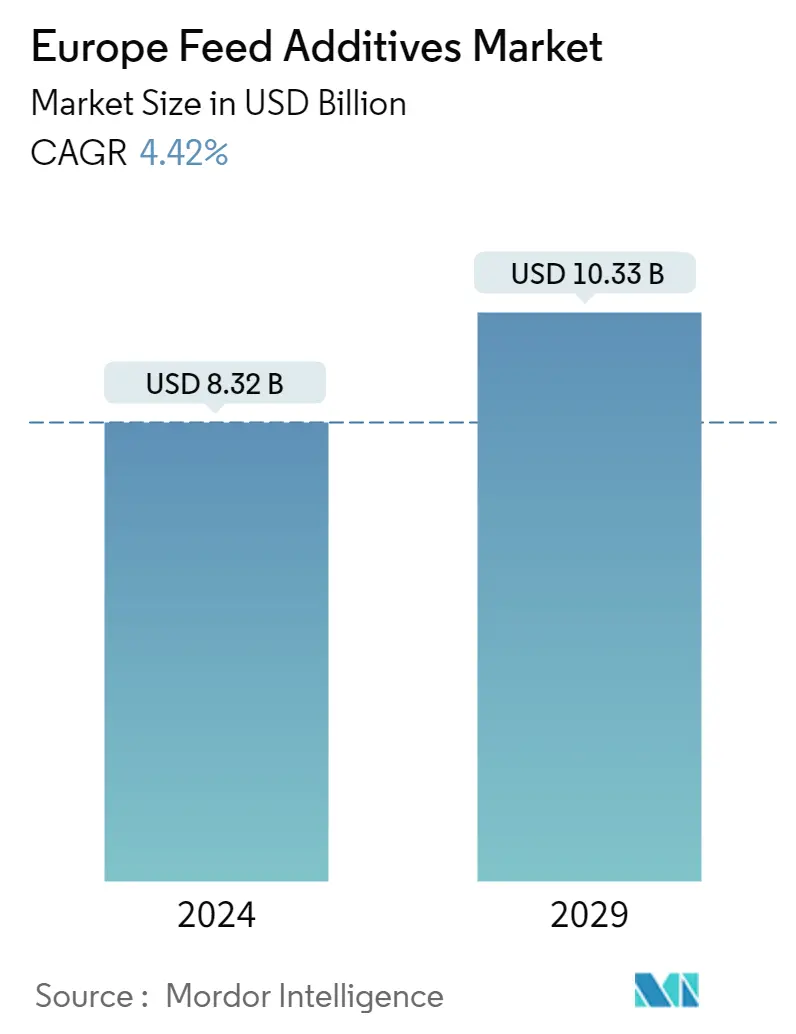

O tamanho do mercado europeu de aditivos para rações é estimado em US$ 8,32 bilhões em 2024, e deverá atingir US$ 10,33 bilhões até 2029, crescendo a um CAGR de 4,42% durante o período de previsão (2024-2029).

- A Europa é uma das principais regiões para o mercado de aditivos alimentares globalmente. Em 2022, aminoácidos, aglutinantes, minerais, prebióticos, probióticos e acidificantes foram os principais tipos de aditivos alimentares utilizados na alimentação animal na Europa, representando 70,2% do mercado total de aditivos alimentares em termos de valor.

- Os aminoácidos são os blocos de construção das proteínas e desempenham um papel crucial no crescimento e desenvolvimento dos animais. Os aminoácidos dominaram o mercado europeu de aditivos para rações com um valor de US$ 1.906,9 milhões em 2022, que deverá crescer, registrando um CAGR de 4,5% durante o período de previsão.

- Em 2022, os aglutinantes foram o segundo principal tipo de aditivo consumido na Europa, e a sua quota de mercado aumentou 9,7% entre 2017 e 2022. Os aglutinantes são utilizados para ligar vários componentes da ração, garantindo que a integridade dos pellets seja mantida durante as atividades subsequentes, fortalecendo os pellets de ração, e evitando a fragmentação do pellet.

- Na Europa, o segmento de acidificantes é um dos que mais cresce, com um CAGR esperado de 4,9% durante o período de previsão. A alta taxa de crescimento está associada às características dos acidificantes na melhoria do desempenho alimentar na nutrição animal e na diminuição da absorção de organismos patogênicos e metabólitos tóxicos.

- Na Europa, os minerais representaram 10,8% do valor de mercado de aditivos alimentares da região em 2022. Entre os minerais, os macrominerais detinham uma importante participação de mercado de 89,4% em 2022 devido aos seus benefícios em circunstâncias estressantes que alteram as necessidades fisiológicas de um animal.

- A produção total de rações na Europa aumentou 2,0% entre 2017 e 2022. Assim, devido ao aumento da produção de rações, prevê-se que o mercado de aditivos alimentares na região cresça, registrando um CAGR de 4,4% durante o período de previsão.

- O mercado de aditivos para rações na Europa, que representa 23,2% do mercado global de aditivos para rações, está avaliado em US$ 7,64 bilhões e deverá registrar um CAGR de 4,4% durante o período de previsão. O principal impulsionador deste crescimento é o aumento da produção de rações na região, que cresceu 1,9% de 2017 a 2022, atingindo 262,9 milhões de toneladas métricas.

- A Espanha dominou o mercado de aditivos alimentares na Europa, com um valor de mercado de US$ 1,2 bilhão em 2022 e deverá registrar um CAGR de 4,7% durante o período de previsão. Na Espanha, os aminoácidos foram os aditivos mais consumidos, representando 24,9% do valor de mercado de aditivos alimentares do país em 2022. O segmento suíno foi o maior consumidor de aditivos alimentares em Espanha, representando 54,5% do mercado em 2022, impulsionado por um aumento de 15% no número de suínos de 2017 a 2020.

- A Alemanha tem o segundo maior mercado de aditivos alimentares na Europa, com o segmento suíno dominando o mercado e representando 36,4% do valor total. Aminoácidos e aglutinantes detinham a maior participação de mercado na Alemanha, respondendo por 23,6% e 13,3% do valor de mercado de aditivos alimentares em 2022, respectivamente.

- Por outro lado, a Turquia teve a menor participação de mercado de aditivos alimentares na Europa, com um valor de mercado de 332,5 milhões de dólares em 2022. Vários quadros regulamentares, economias instáveis e despesas operacionais crescentes são as principais restrições no mercado de aditivos alimentares do país.

- O Reino Unido é o país que mais cresce na região, registrando um CAGR de 5,1% durante o período de previsão, seguido pela Rússia com um CAGR de 4,8%. A população suína na Rússia aumentou 15% entre 2017 e 2020. Portanto, espera-se que o uso crescente de aditivos alimentares para atender às necessidades nutricionais dos animais impulsione o mercado de aditivos alimentares na Europa.

Tendências do mercado de aditivos para rações na Europa

- O setor de laticínios da Europa está a testemunhar um crescimento e a carne bovina é a terceira maior carne consumida na região, o que contribui para o crescimento da população de ruminantes

- A população suína de Espanha era de 24,3% da população suína da Europa e o apoio governamental na Hungria à criação está a ajudar ainda mais a aumentar a procura de suínos

- O surto de gripe aviária e a guerra entre a Rússia e a Ucrânia tiveram um impacto negativo na produção de rações, mas o crescimento da população avícola aumentou a procura de rações para aves.

- O financiamento governamental e a redução dos riscos financeiros estão a ajudar a aumentar a produção de alimentos para ruminantes, mas as políticas de bem-estar animal e o aumento dos custos dos serviços públicos são restrições para a região.

- A epidemia de peste suína africana (PSA) nos países orientais da UE e o elevado custo dos cereais tiveram um impacto negativo durante 2020-2021 e o aumento da população suína aumentará a procura de produção de rações para suínos

Visão geral da indústria de aditivos para rações na Europa

O mercado europeu de aditivos para rações é fragmentado, com as cinco principais empresas ocupando 34,88%. Os principais players deste mercado são Archer Daniel Midland Co., BASF SE, Cargill Inc., Evonik Industries AG e SHV (Nutreco NV) (classificados em ordem alfabética).

Líderes de mercado de aditivos para rações na Europa

Archer Daniel Midland Co.

BASF SE

Cargill Inc.

Evonik Industries AG

SHV (Nutreco NV)

Other important companies include Adisseo, Alltech, Inc., IFF(Danisco Animal Nutrition), Novus International, Inc., Solvay S.A..

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de aditivos para rações na Europa

- Janeiro de 2023 Novus International adquiriu a empresa de biotecnologia Agrivida para desenvolver novos aditivos para rações.

- Dezembro de 2022 O grupo Adisseo concordou em adquirir a Nor-Feed e suas subsidiárias para desenvolver e registrar aditivos botânicos para uso em ração animal.

- Outubro de 2022 A parceria entre a Evonik e a BASF concedeu à Evonik certos direitos de licenciamento não exclusivos para o OpteinicsTM, uma solução digital para melhorar a compreensão e reduzir o impacto ambiental das indústrias de proteína animal e rações.

Relatório de Mercado de Aditivos para Feed da Europa – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. OFERTAS DE RELATÓRIOS

3. INTRODUÇÃO

- 3.1 Premissas do Estudo e Definição de Mercado

- 3.2 Escopo do Estudo

- 3.3 Metodologia de Pesquisa

4. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 4.1 Número de animais

- 4.1.1 Aves

- 4.1.2 Ruminantes

- 4.1.3 Suínos

- 4.2 Produção de Ração

- 4.2.1 Aquicultura

- 4.2.2 Aves

- 4.2.3 Ruminantes

- 4.2.4 Suínos

- 4.3 Quadro regulamentar

- 4.3.1 França

- 4.3.2 Alemanha

- 4.3.3 Itália

- 4.3.4 Holanda

- 4.3.5 Rússia

- 4.3.6 Espanha

- 4.3.7 Peru

- 4.3.8 Reino Unido

- 4.4 Análise da cadeia de valor e canal de distribuição

5. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

- 5.1 Aditivo

- 5.1.1 Acidificantes

- 5.1.1.1 Por Sub Aditivo

- 5.1.1.1.1 Ácido fumárico

- 5.1.1.1.2 Ácido lático

- 5.1.1.1.3 Ácido propiónico

- 5.1.1.1.4 Outros acidificantes

- 5.1.2 Aminoácidos

- 5.1.2.1 Por Sub Aditivo

- 5.1.2.1.1 Lisina

- 5.1.2.1.2 Metionina

- 5.1.2.1.3 Treonina

- 5.1.2.1.4 Triptofano

- 5.1.2.1.5 Outros aminoácidos

- 5.1.3 Antibióticos

- 5.1.3.1 Por Sub Aditivo

- 5.1.3.1.1 Bacitracina

- 5.1.3.1.2 Penicilinas

- 5.1.3.1.3 Tetraciclinas

- 5.1.3.1.4 Tilosina

- 5.1.3.1.5 Outros antibióticos

- 5.1.4 Antioxidantes

- 5.1.4.1 Por Sub Aditivo

- 5.1.4.1.1 Hidroxianisol Butilado (BHA)

- 5.1.4.1.2 Hidroxitolueno Butilado (BHT)

- 5.1.4.1.3 Ácido Cítrico

- 5.1.4.1.4 Etoxiquina

- 5.1.4.1.5 Galato de Propila

- 5.1.4.1.6 Tocoferóis

- 5.1.4.1.7 Outros antioxidantes

- 5.1.5 Fichários

- 5.1.5.1 Por Sub Aditivo

- 5.1.5.1.1 Ligantes Naturais

- 5.1.5.1.2 Ligantes Sintéticos

- 5.1.6 Enzimas

- 5.1.6.1 Por Sub Aditivo

- 5.1.6.1.1 Carboidrases

- 5.1.6.1.2 Fitases

- 5.1.6.1.3 Outras Enzimas

- 5.1.7 Sabores e Adoçantes

- 5.1.7.1 Por Sub Aditivo

- 5.1.7.1.1 Sabores

- 5.1.7.1.2 Adoçantes

- 5.1.8 Minerais

- 5.1.8.1 Por Sub Aditivo

- 5.1.8.1.1 Macrominerais

- 5.1.8.1.2 Microminerais

- 5.1.9 Desintoxicantes de Micotoxinas

- 5.1.9.1 Por Sub Aditivo

- 5.1.9.1.1 Fichários

- 5.1.9.1.2 Biotransformadores

- 5.1.10 Fitogenia

- 5.1.10.1 Por Sub Aditivo

- 5.1.10.1.1 Óleo essencial

- 5.1.10.1.2 Especiarias de ervas

- 5.1.10.1.3 Outros fitogênicos

- 5.1.11 Pigmentos

- 5.1.11.1 Por Sub Aditivo

- 5.1.11.1.1 Carotenóides

- 5.1.11.1.2 Curcumina e Espirulina

- 5.1.12 Prebióticos

- 5.1.12.1 Por Sub Aditivo

- 5.1.12.1.1 Oligossacarídeos de frutas

- 5.1.12.1.2 Galacto Oligossacarídeos

- 5.1.12.1.3 Inulina

- 5.1.12.1.4 Lactulose

- 5.1.12.1.5 Mananoligossacarídeos

- 5.1.12.1.6 Xilo Oligossacarídeos

- 5.1.12.1.7 Outros prebióticos

- 5.1.13 Probióticos

- 5.1.13.1 Por Sub Aditivo

- 5.1.13.1.1 Bifidobactérias

- 5.1.13.1.2 Enterococos

- 5.1.13.1.3 Lactobacilos

- 5.1.13.1.4 Pediococo

- 5.1.13.1.5 Estreptococo

- 5.1.13.1.6 Outros probióticos

- 5.1.14 Vitaminas

- 5.1.14.1 Por Sub Aditivo

- 5.1.14.1.1 Vitamina A

- 5.1.14.1.2 Vitamina B

- 5.1.14.1.3 Vitamina C

- 5.1.14.1.4 Vitamina E

- 5.1.14.1.5 Outras vitaminas

- 5.1.15 Levedura

- 5.1.15.1 Por Sub Aditivo

- 5.1.15.1.1 Leveduras vivas

- 5.1.15.1.2 Levedura de selênio

- 5.1.15.1.3 Fermento Gasto

- 5.1.15.1.4 Levedura Seca Torula

- 5.1.15.1.5 Levedura de soro de leite

- 5.1.15.1.6 Derivados de Levedura

- 5.2 Animal

- 5.2.1 Aquicultura

- 5.2.1.1 Por Sub Animal

- 5.2.1.1.1 Peixe

- 5.2.1.1.2 Camarão

- 5.2.1.1.3 Outras espécies de aquicultura

- 5.2.2 Aves

- 5.2.2.1 Por Sub Animal

- 5.2.2.1.1 Frango

- 5.2.2.1.2 Camada

- 5.2.2.1.3 Outras aves de capoeira

- 5.2.3 Ruminantes

- 5.2.3.1 Por Sub Animal

- 5.2.3.1.1 Gado de Corte

- 5.2.3.1.2 Gado leiteiro

- 5.2.3.1.3 Outros ruminantes

- 5.2.4 Suínos

- 5.2.5 Outros animais

- 5.3 País

- 5.3.1 França

- 5.3.2 Alemanha

- 5.3.3 Itália

- 5.3.4 Holanda

- 5.3.5 Rússia

- 5.3.6 Espanha

- 5.3.7 Peru

- 5.3.8 Reino Unido

- 5.3.9 Resto da Europa

6. CENÁRIO COMPETITIVO

- 6.1 Principais movimentos estratégicos

- 6.2 Análise de participação de mercado

- 6.3 Cenário da Empresa

- 6.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 6.4.1 Adisseo

- 6.4.2 Alltech, Inc.

- 6.4.3 Archer Daniel Midland Co.

- 6.4.4 BASF SE

- 6.4.5 Cargill Inc.

- 6.4.6 Evonik Industries AG

- 6.4.7 IFF(Danisco Animal Nutrition)

- 6.4.8 Novus International, Inc.

- 6.4.9 SHV (Nutreco NV)

- 6.4.10 Solvay S.A.

7. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE ADITIVOS PARA ALIMENTAÇÃO

8. APÊNDICE

- 8.1 Visão geral global

- 8.1.1 Visão geral

- 8.1.2 Estrutura das Cinco Forças de Porter

- 8.1.3 Análise da Cadeia de Valor Global

- 8.1.4 Tamanho do mercado global e DROs

- 8.2 Fontes e referências

- 8.3 Lista de tabelas e figuras

- 8.4 Insights primários

- 8.5 Pacote de dados

- 8.6 Glossário de termos

Segmentação da indústria de aditivos para alimentação na Europa

Acidificantes, aminoácidos, antibióticos, antioxidantes, aglutinantes, enzimas, sabores e adoçantes, minerais, desintoxicantes de micotoxinas, fitogênicos, pigmentos, prebióticos, probióticos, vitaminas e leveduras são cobertos como segmentos por aditivos. Aquicultura, Aves, Ruminantes, Suínos são contemplados como segmentos por Animal. França, Alemanha, Itália, Holanda, Rússia, Espanha, Turquia e Reino Unido são abrangidos como segmentos por país.

- A Europa é uma das principais regiões para o mercado de aditivos alimentares globalmente. Em 2022, aminoácidos, aglutinantes, minerais, prebióticos, probióticos e acidificantes foram os principais tipos de aditivos alimentares utilizados na alimentação animal na Europa, representando 70,2% do mercado total de aditivos alimentares em termos de valor.

- Os aminoácidos são os blocos de construção das proteínas e desempenham um papel crucial no crescimento e desenvolvimento dos animais. Os aminoácidos dominaram o mercado europeu de aditivos para rações com um valor de US$ 1.906,9 milhões em 2022, que deverá crescer, registrando um CAGR de 4,5% durante o período de previsão.

- Em 2022, os aglutinantes foram o segundo principal tipo de aditivo consumido na Europa, e a sua quota de mercado aumentou 9,7% entre 2017 e 2022. Os aglutinantes são utilizados para ligar vários componentes da ração, garantindo que a integridade dos pellets seja mantida durante as atividades subsequentes, fortalecendo os pellets de ração, e evitando a fragmentação do pellet.

- Na Europa, o segmento de acidificantes é um dos que mais cresce, com um CAGR esperado de 4,9% durante o período de previsão. A alta taxa de crescimento está associada às características dos acidificantes na melhoria do desempenho alimentar na nutrição animal e na diminuição da absorção de organismos patogênicos e metabólitos tóxicos.

- Na Europa, os minerais representaram 10,8% do valor de mercado de aditivos alimentares da região em 2022. Entre os minerais, os macrominerais detinham uma importante participação de mercado de 89,4% em 2022 devido aos seus benefícios em circunstâncias estressantes que alteram as necessidades fisiológicas de um animal.

- A produção total de rações na Europa aumentou 2,0% entre 2017 e 2022. Assim, devido ao aumento da produção de rações, prevê-se que o mercado de aditivos alimentares na região cresça, registrando um CAGR de 4,4% durante o período de previsão.

| Acidificantes | Por Sub Aditivo | Ácido fumárico |

| Ácido lático | ||

| Ácido propiónico | ||

| Outros acidificantes | ||

| Aminoácidos | Por Sub Aditivo | Lisina |

| Metionina | ||

| Treonina | ||

| Triptofano | ||

| Outros aminoácidos | ||

| Antibióticos | Por Sub Aditivo | Bacitracina |

| Penicilinas | ||

| Tetraciclinas | ||

| Tilosina | ||

| Outros antibióticos | ||

| Antioxidantes | Por Sub Aditivo | Hidroxianisol Butilado (BHA) |

| Hidroxitolueno Butilado (BHT) | ||

| Ácido Cítrico | ||

| Etoxiquina | ||

| Galato de Propila | ||

| Tocoferóis | ||

| Outros antioxidantes | ||

| Fichários | Por Sub Aditivo | Ligantes Naturais |

| Ligantes Sintéticos | ||

| Enzimas | Por Sub Aditivo | Carboidrases |

| Fitases | ||

| Outras Enzimas | ||

| Sabores e Adoçantes | Por Sub Aditivo | Sabores |

| Adoçantes | ||

| Minerais | Por Sub Aditivo | Macrominerais |

| Microminerais | ||

| Desintoxicantes de Micotoxinas | Por Sub Aditivo | Fichários |

| Biotransformadores | ||

| Fitogenia | Por Sub Aditivo | Óleo essencial |

| Especiarias de ervas | ||

| Outros fitogênicos | ||

| Pigmentos | Por Sub Aditivo | Carotenóides |

| Curcumina e Espirulina | ||

| Prebióticos | Por Sub Aditivo | Oligossacarídeos de frutas |

| Galacto Oligossacarídeos | ||

| Inulina | ||

| Lactulose | ||

| Mananoligossacarídeos | ||

| Xilo Oligossacarídeos | ||

| Outros prebióticos | ||

| Probióticos | Por Sub Aditivo | Bifidobactérias |

| Enterococos | ||

| Lactobacilos | ||

| Pediococo | ||

| Estreptococo | ||

| Outros probióticos | ||

| Vitaminas | Por Sub Aditivo | Vitamina A |

| Vitamina B | ||

| Vitamina C | ||

| Vitamina E | ||

| Outras vitaminas | ||

| Levedura | Por Sub Aditivo | Leveduras vivas |

| Levedura de selênio | ||

| Fermento Gasto | ||

| Levedura Seca Torula | ||

| Levedura de soro de leite | ||

| Derivados de Levedura |

| Aquicultura | Por Sub Animal | Peixe |

| Camarão | ||

| Outras espécies de aquicultura | ||

| Aves | Por Sub Animal | Frango |

| Camada | ||

| Outras aves de capoeira | ||

| Ruminantes | Por Sub Animal | Gado de Corte |

| Gado leiteiro | ||

| Outros ruminantes | ||

| Suínos | ||

| Outros animais |

| França |

| Alemanha |

| Itália |

| Holanda |

| Rússia |

| Espanha |

| Peru |

| Reino Unido |

| Resto da Europa |

| Aditivo | Acidificantes | Por Sub Aditivo | Ácido fumárico |

| Ácido lático | |||

| Ácido propiónico | |||

| Outros acidificantes | |||

| Aminoácidos | Por Sub Aditivo | Lisina | |

| Metionina | |||

| Treonina | |||

| Triptofano | |||

| Outros aminoácidos | |||

| Antibióticos | Por Sub Aditivo | Bacitracina | |

| Penicilinas | |||

| Tetraciclinas | |||

| Tilosina | |||

| Outros antibióticos | |||

| Antioxidantes | Por Sub Aditivo | Hidroxianisol Butilado (BHA) | |

| Hidroxitolueno Butilado (BHT) | |||

| Ácido Cítrico | |||

| Etoxiquina | |||

| Galato de Propila | |||

| Tocoferóis | |||

| Outros antioxidantes | |||

| Fichários | Por Sub Aditivo | Ligantes Naturais | |

| Ligantes Sintéticos | |||

| Enzimas | Por Sub Aditivo | Carboidrases | |

| Fitases | |||

| Outras Enzimas | |||

| Sabores e Adoçantes | Por Sub Aditivo | Sabores | |

| Adoçantes | |||

| Minerais | Por Sub Aditivo | Macrominerais | |

| Microminerais | |||

| Desintoxicantes de Micotoxinas | Por Sub Aditivo | Fichários | |

| Biotransformadores | |||

| Fitogenia | Por Sub Aditivo | Óleo essencial | |

| Especiarias de ervas | |||

| Outros fitogênicos | |||

| Pigmentos | Por Sub Aditivo | Carotenóides | |

| Curcumina e Espirulina | |||

| Prebióticos | Por Sub Aditivo | Oligossacarídeos de frutas | |

| Galacto Oligossacarídeos | |||

| Inulina | |||

| Lactulose | |||

| Mananoligossacarídeos | |||

| Xilo Oligossacarídeos | |||

| Outros prebióticos | |||

| Probióticos | Por Sub Aditivo | Bifidobactérias | |

| Enterococos | |||

| Lactobacilos | |||

| Pediococo | |||

| Estreptococo | |||

| Outros probióticos | |||

| Vitaminas | Por Sub Aditivo | Vitamina A | |

| Vitamina B | |||

| Vitamina C | |||

| Vitamina E | |||

| Outras vitaminas | |||

| Levedura | Por Sub Aditivo | Leveduras vivas | |

| Levedura de selênio | |||

| Fermento Gasto | |||

| Levedura Seca Torula | |||

| Levedura de soro de leite | |||

| Derivados de Levedura | |||

| Animal | Aquicultura | Por Sub Animal | Peixe |

| Camarão | |||

| Outras espécies de aquicultura | |||

| Aves | Por Sub Animal | Frango | |

| Camada | |||

| Outras aves de capoeira | |||

| Ruminantes | Por Sub Animal | Gado de Corte | |

| Gado leiteiro | |||

| Outros ruminantes | |||

| Suínos | |||

| Outros animais | |||

| País | França | ||

| Alemanha | |||

| Itália | |||

| Holanda | |||

| Rússia | |||

| Espanha | |||

| Peru | |||

| Reino Unido | |||

| Resto da Europa | |||

Definição de mercado

- FUNÇÕES - Para o estudo, os aditivos alimentares são considerados produtos fabricados comercialmente que são usados para melhorar características como ganho de peso, taxa de conversão alimentar e consumo de ração quando alimentados em proporções apropriadas.

- REVENDEDORES - As empresas envolvidas na revenda de aditivos para alimentação animal sem agregação de valor foram excluídas do escopo do mercado, para evitar dupla contagem.

- CONSUMIDORES FINAIS - Os fabricantes de alimentos compostos são considerados consumidores finais no mercado estudado. O âmbito de aplicação exclui os agricultores que compram aditivos para alimentação animal para serem utilizados diretamente como suplementos ou pré-misturas.

- CONSUMO INTERNO DA EMPRESA - As empresas envolvidas na produção de rações compostas, bem como na fabricação de aditivos para rações, fazem parte do estudo. No entanto, ao estimar os tamanhos do mercado, o consumo interno de aditivos alimentares por essas empresas foi excluído.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1: Identificar Variáveis Chave: As variáveis chave quantificáveis (indústria e externas) referentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base na pesquisa de mesa e na revisão da literatura; juntamente com as entradas primárias de especialistas. Essas variáveis são confirmadas ainda mais por meio da modelagem de regressão (se necessário).

- Etapa 2: Construir um Modelo de Mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Por meio de um processo iterativo, as variáveis necessárias para a previsão de mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 3: Validar e Finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em todos os níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4: Resultados da Pesquisa: Relatórios Sindicados, Atribuições de Consultoria Personalizadas, Bancos de Dados e Plataformas de Assinatura.