Tamanho e Participação do Mercado de Cigarros Eletrônicos da Europa

Análise do Mercado de Cigarros Eletrônicos da Europa pela Mordor Intelligence

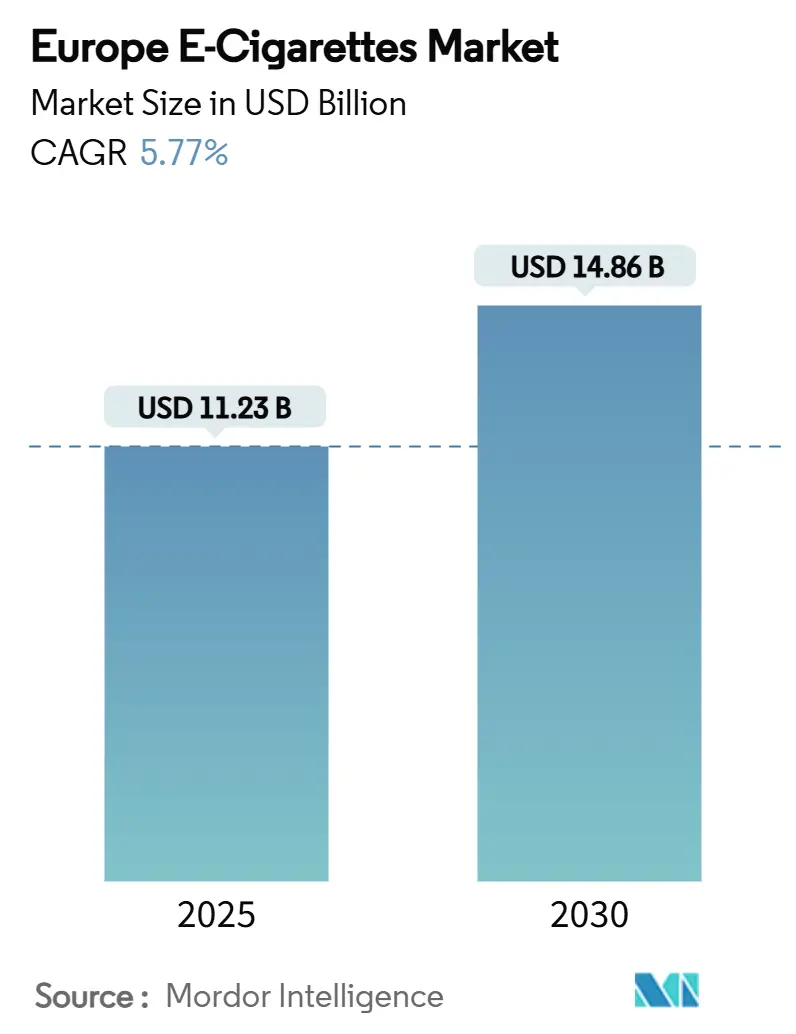

O tamanho do mercado europeu de cigarros eletrônicos foi avaliado em USD 11,23 bilhões em 2025 e está projetado para crescer para USD 14,86 bilhões até 2030, registrando uma taxa de crescimento anual composta (TCAC) de 5,77%. Este crescimento destaca a mudança do vaping de ser uma alternativa de nicho para se tornar uma categoria amplamente aceita, apoiada por endossos de várias autoridades de saúde pública em toda a Europa. A crescente demanda é impulsionada por fatores como evidência de redução de danos, melhor disponibilidade de produtos e regulamentações favoráveis em países como o Reino Unido e algumas nações da Europa Central e Oriental. No entanto, o mercado enfrenta desafios, incluindo regulamentações inconsistentes em toda a União Europeia, impostos especiais mais altos e a proliferação de produtos de vaping descartáveis ilegais. Essas questões tornam mais complexo para as empresas navegar no mercado e enfatizam a importância de aderir a medidas de conformidade rigorosas. A competição no mercado está se intensificando à medida que empresas de tabaco estabelecidas e novos players orientados por tecnologia competem para se destacar. As empresas estão focando em inovações como alegações de produto apoiadas cientificamente, tecnologias de bobina avançadas e medidas para prevenir o acesso de jovens aos produtos de vaping. O mercado europeu de cigarros eletrônicos é moderadamente consolidado, com gigantes globais do tabaco, inovadores de hardware e players regionais competindo por participação de mercado e espaço nas prateleiras.

Principais Destaques do Relatório

- Por geografia, o Reino Unido liderou com 43,61% da participação do mercado europeu de cigarros eletrônicos em 2024; a Espanha está projetada para registrar a TCAC mais rápida de 5,50% até 2030.

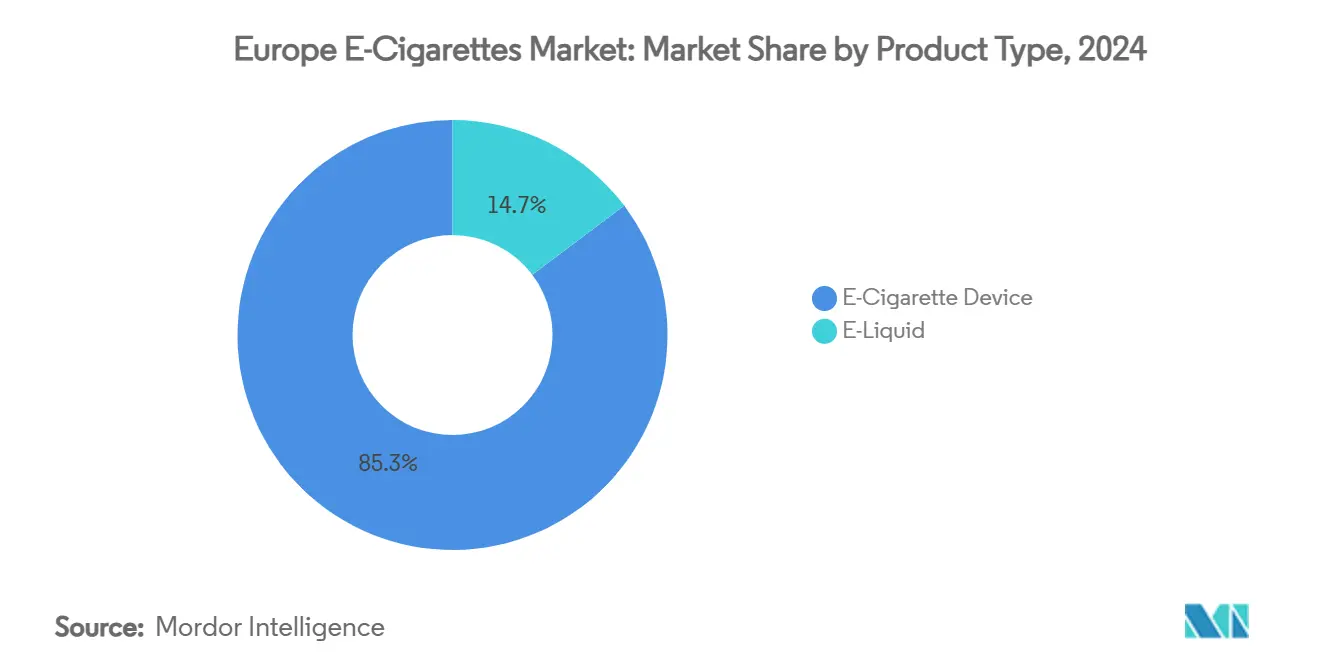

- Por tipo de produto, os dispositivos de cigarro eletrônico responderam por 85,28% da receita em 2024, enquanto os e-líquidos estão posicionados para crescer a uma TCAC de 5,33% até 2030.

- Por categoria, os sistemas fechados controlaram 76,83% das vendas em 2024; os sistemas abertos são previstos para expandir a uma TCAC de 5,25% até 2030.

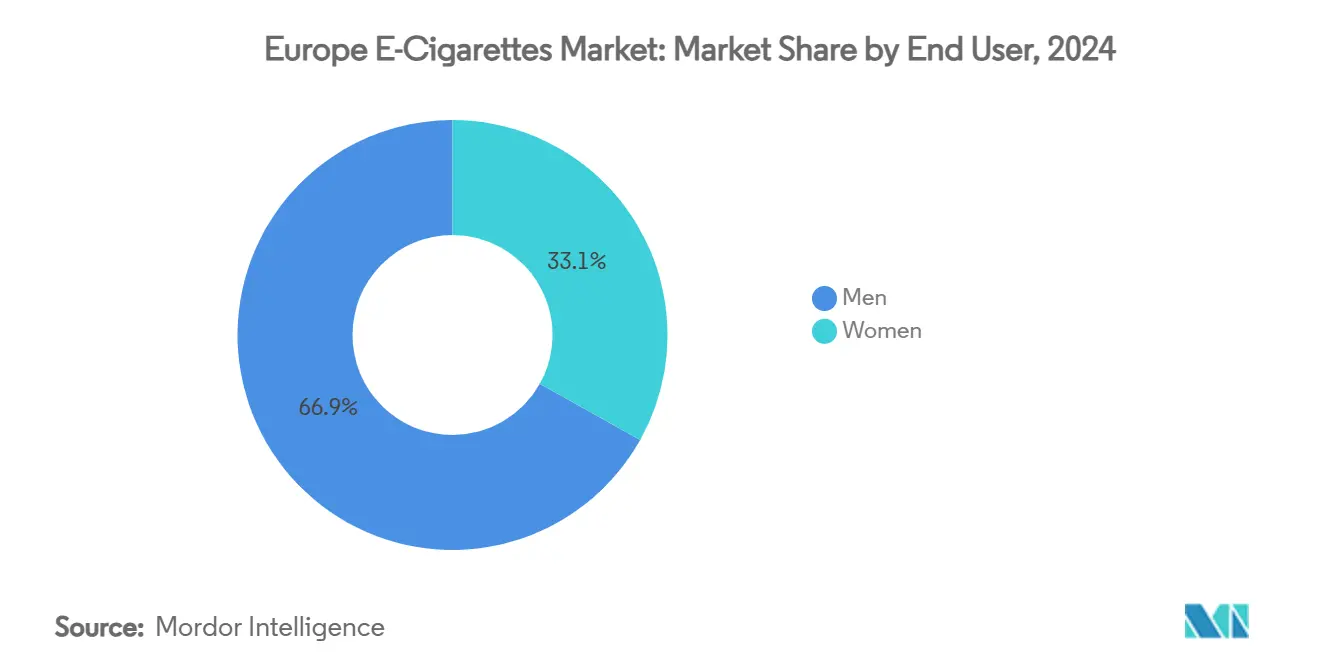

- Por usuário final, os homens representaram 66,89% da base de usuários em 2024, mas as mulheres constituem a coorte de crescimento mais rápido a uma TCAC de 5,51% até 2030.

- Por canal de distribuição, o varejo físico gerou 69,14% da receita em 2024, enquanto as vendas online devem subir a uma TCAC de 6,12% até 2030.

Tendências e Insights do Mercado de Cigarros Eletrônicos da Europa

Tabela de Impacto dos Impulsionadores

| IMPULSIONADOR | (~) % IMPACTO NA PREVISÃO TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Disponibilidade e diversidade de sabores | +1.2% | Mais forte no Reino Unido, Holanda, Alemanha | Médio prazo (2-4 anos) |

| Posturas regulamentares favoráveis em mercados-chave | +0.9% | Reino Unido, República Tcheca, emergindo na Grécia, Hungria | Longo prazo (≥ 4 anos) |

| Campanhas de saúde pública e programas de conscientização | +0.7% | Reino Unido, França, Suécia, expandindo em toda a UE | Médio prazo (2-4 anos) |

| Crescente consciência sobre saúde e conscientização sobre redução de danos | +0.8% | Particularmente forte no Norte da Europa | Longo prazo (≥ 4 anos) |

| Avanços tecnológicos e inovação de produtos | +0.6% | Liderado pelo Reino Unido, Alemanha, Holanda | Curto prazo (≤ 2 anos) |

| Marketing de mídia social e influenciadores | +0.4% | Impacto mais forte em demografias mais jovens | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Crescente consciência sobre saúde e conscientização sobre redução de danos

A conscientização sobre saúde e o foco crescente na redução de danos estão impulsionando o uso crescente de cigarros eletrônicos em toda a Europa. Os consumidores estão se afastando dos produtos de tabaco tradicionais e optando por alternativas menos prejudiciais. No primeiro trimestre de 2025, a Philip Morris International relatou que 42% de sua receita total veio de produtos sem fumaça, com forte presença na Europa. Este crescimento foi apoiado pelo lançamento de produtos como IQOS Iluma em vários mercados da UE no final de 2024. A Escandinávia, conhecida por suas baixas taxas de tabagismo, continua a dar exemplo de regulamentação de tabaco eficaz e equilibrada. Na França, uma pesquisa de 2024 conduzida pela Kumulus Vape, em colaboração com o Instituto Francês de Opinião Pública (IFOP), revelou que 83% dos usuários de vaping experimentaram melhoria no bem-estar e economia de custos comparado ao fumo de cigarros tradicionais[1]Fonte: Kumulus Vape, A pesquisa IFOP 2025 para Kumulus Vape destaca a eficácia do vaping,

kumulusvape.fr. Adicionando a este impulso, a British American Tobacco introduziu seu Vuse Pro no início de 2025 em vários países europeus.

Campanhas de saúde pública e programas de conscientização

Governos em toda a Europa estão cada vez mais apoiando o vaping como uma alternativa mais segura para ajudar adultos a parar de fumar, ao mesmo tempo que tomam medidas para prevenir seu uso indevido entre jovens. A Região Europeia da OMS tem a maior taxa de tabagismo adulto globalmente, a 28%, o que destaca a necessidade de alternativas eficazes[2]Fonte: Organização Mundial da Saúde, Globalmente, a Região Europeia da OMS tem a maior prevalência de tabagismo entre adultos (28%),

who.int. Para abordar isso, o governo do Reino Unido lançou o programa "Swap to Stop" em 2023, fornecendo a um milhão de fumantes adultos kits iniciais de vape gratuitos e suporte comportamental. O Governo do Reino Unido relata que o vaping ajuda 50.000-70.000 pessoas adicionais a parar de fumar a cada ano. Entre usuários exclusivos de vaping, essa confiança sobe para 85%, mostrando crescente confiança no vaping como solução. No entanto, a experimentação de vaping entre jovens também está aumentando. Por exemplo, na Inglaterra, 1 em 4 adolescentes de 11-15 anos já experimentou vaping, o que destaca a necessidade de melhor educação e conscientização, de acordo com o Serviço Nacional de Saúde (NHS), Inglaterra, em 2024[3]Fonte: Serviço Nacional de Saúde, Quase 1 em 10 alunos do ensino médio atualmente fazem vaping, mostra nova pesquisa do NHS,

england.nhs.uk. Seguindo em frente, as campanhas de saúde pública devem focar em mensagens claras enfatizando os benefícios do vaping para fumantes adultos enquanto educam jovens sobre seu uso apropriado.

Posturas regulamentares favoráveis em mercados-chave

Os reguladores europeus estão cada vez mais criando políticas que apoiam o uso de cigarros eletrônicos como ferramentas eficazes para ajudar as pessoas a parar de fumar, ao mesmo tempo garantindo que medidas de segurança adequadas estejam em vigor. No Reino Unido, um relatório do Royal College of Physicians em abril de 2024 destacou que os produtos de vaping são mais eficazes em ajudar as pessoas a parar de fumar comparado às terapias tradicionais de substituição de nicotina. Isso reforça a abordagem do Reino Unido de usar evidência para promover redução de danos. Da mesma forma, a Grécia incluiu redução de danos em sua estratégia nacional de tabaco. Desde 2020, o país permitiu que empresas compartilhem informações baseadas em ciência sobre produtos de tabaco de risco reduzido, criando um ambiente mais favorável para negócios de vaping. A Hungria também adotou uma postura favorável classificando cigarros eletrônicos como bens de consumo sob a Diretiva de Produtos de Tabaco da UE (TPD), o que relaxou regras sobre publicidade e notificações de produtos. Essas políticas flexíveis permitem que empresas de vaping cresçam em mercados com menos restrições antes de entrar em mercados mais rígidos.

Disponibilidade e diversidade de sabores

As opções de sabor desempenham um papel significativo em ajudar adultos a manter o vaping e parar de fumar na Europa. Na França, uma pesquisa de 2024 conduzida pela Kumulus Vape, em colaboração com o Instituto Francês de Opinião Pública (IFOP) revelou que 66% dos usuários franceses de vaping acreditam que ter uma variedade de sabores é crucial para permanecer com o vaping e parar de fumar com sucesso. Para atender essa demanda, as empresas estão introduzindo produtos inovadores com recursos avançados. Por exemplo, o sistema de pods multicamadas UP2U da CFU oferece liberação de sabor em etapas, permitindo aos usuários desfrutar de múltiplos sabores em um dispositivo. Da mesma forma, o Voopoo Drag Bar Z700 SE, lançado na França e Alemanha no final de 2024, fornece um design compacto com capacidade de duplo sabor, permitindo aos usuários alternar sabores durante o uso para uma experiência mais personalizada. No entanto, regulamentações mais rígidas em toda a Europa, como proibições de sabores em países como Eslovênia, Finlândia e Hungria, junto com a regra de 2024 da Holanda restringindo e-líquidos a sabores de tabaco, estão forçando as empresas a se adaptar.

Análise de Impacto das Restrições

| RESTRIÇÃO | (~) % IMPACTO NA PREVISÃO TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Disponibilidade de produtos ilegais e não autorizados | -1.4% | Particularmente severo na Alemanha, Reino Unido, França | Curto prazo (≤ 2 anos) |

| Preocupações com vaping juvenil e restrições relacionadas | -0.8% | Em toda a Europa, impacto mais forte na Bélgica, Irlanda, França | Médio prazo (2-4 anos) |

| Tributação sobre produtos de vaping | -0.6% | 20 países europeus, cobertura em expansão | Médio prazo (2-4 anos) |

| Preocupações com a saúde e incerteza sobre efeitos a longo prazo | -0.5% | Intensidade variável por país | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Disponibilidade de produtos ilegais e não autorizados

A crescente disponibilidade de produtos de vaping ilegais e não autorizados está criando desafios significativos para o mercado regulamentado de vaping na Europa, tanto financeiramente quanto em termos de saúde pública. Os principais fabricantes estão sentindo a pressão. Por exemplo, a British American Tobacco destacou em sua chamada de resultados de 2024 que o aumento de vapes descartáveis ilícitos tem sido um fator importante no declínio dos volumes de vendas. A empresa apontou que a aplicação fraca está desviando a demanda do consumidor para o mercado ilegal ao invés de reduzir o consumo geral. Medidas regulamentares, como proibições de sabores, podem agravar inadvertidamente essa questão. Em Quebec, por exemplo, restrições de sabores levaram a um aumento notável nas vendas ilegais conforme consumidores buscaram alternativas fora do mercado legal. Esta situação destaca a necessidade de esforços de aplicação mais fortes e coordenados. Agências alfandegárias, autoridades de padrões comerciais e plataformas de e-commerce devem trabalhar juntas para fechar lacunas de aplicação. Sem tal colaboração, objetivos regulamentares podem permanecer não alcançados, e o mercado ilegal continuará a crescer.

Preocupações com vaping juvenil e restrições relacionadas

As preocupações sobre vaping juvenil estão crescendo em toda a Europa, levando a regulamentações mais rígidas que estão mudando como produtos de vaping são projetados, comercializados e vendidos. Dados do Parlamento Europeu mostram que quase um terço dos jovens de 15 anos experimentaram cigarros eletrônicos, o que aumentou a pressão sobre governos para agir[4]Fonte: Parlamento Europeu, Proibição em toda a UE de vapes com sabor e descartáveis,

europarl.europa.eu. Em resposta, a Bélgica baniu vapes descartáveis a partir de janeiro de 2025, e a Irlanda está trabalhando em leis similares. Isso resultou em disponibilidade inconsistente de produtos em toda a região. O Reino Unido também está introduzindo o Projeto de Lei de Tabaco e Vapes, que propõe regras mais rígidas sobre nomes de sabores, designs de embalagem e licenciamento de varejistas. Essas mudanças estão forçando fabricantes a focar em marca que apoie a cessação do tabagismo adulto enquanto também desencorajam o uso juvenil. Embora essas regulamentações aumentem custos para conformidade e ajustes frequentes de produtos, elas também criam oportunidades para empresas que adotam práticas responsáveis.

Análise de Segmento

Por Tipo de Produto: Dispositivos Impulsionam Dominância de Mercado

Em 2024, dispositivos dominaram o mercado europeu de cigarros eletrônicos, compondo 85,28% das vendas totais. Seu apelo está em recursos como controle de temperatura e travamento biométrico, oferecendo valor a longo prazo para uma base diversa de consumidores. Esses recursos personalizáveis atendem tanto usuários iniciantes quanto experientes, aprimorando a experiência geral de vaping. Enquanto isso, e-líquidos subiram com uma TCAC de 5,33%, impulsionados pela tendência crescente de sistemas de vaping recarregáveis, especialmente quando regulamentações reprimem descartáveis. A mudança para sistemas recarregáveis não apenas se alinha com objetivos de sustentabilidade, mas também fornece aos consumidores uma variedade maior de sabores e concentrações de nicotina. Projeções para 2030 indicam que enquanto a receita de dispositivos permanecerá acima de USD 12 bilhões, e-líquidos desempenharão um papel fundamental no fortalecimento da retenção de clientes e valor vitalício para negócios.

Avanços tecnológicos, incluindo chips de energia aprimorados, baterias de carga rápida e pods à prova de vazamentos, aumentaram a vida útil dos dispositivos de vaping, reduzindo a frequência de substituições. Esses avanços não apenas melhoram a confiabilidade do dispositivo, mas também aprimoram a conveniência do usuário, tornando o vaping mais acessível e atraente. No entanto, essa evolução abriu caminho para empresas pivotarem para acessórios de margem mais alta e componentes premium, como bobinas avançadas. Marcas que se aprofundam em sistemas modulares ganham tanto com vendas de hardware quanto com o fluxo de receita recorrente de compras de e-líquidos. No entanto, elas enfrentam o desafio intrincado de conformidade regulamentária, já que qualquer atualização de design sob a Diretiva de Produtos de Tabaco necessita re-certificação, complicando operações e inflando custos.

Por Categoria: Sistemas Fechados Mantêm Controle

Em 2024, pods fechados capturaram uma participação dominante de 76,83% da receita, ressaltando seu apelo generalizado, graças à sua natureza amigável ao usuário e desempenho confiável. Esses sistemas tomaram a liderança no cenário de cigarros eletrônicos da Europa, atendendo usuários que favorecem a conveniência de cartuchos pré-preenchidos. Com a integração da tecnologia de trava de cartucho, sistemas de pod fechados não apenas protegem a qualidade dos e-líquidos, mas também impedem recargas não autorizadas. Esta proteção ganhou destaque em meio ao escrutínio regulamentário intensificado, especialmente à luz de proibições de sabores remodelando o mercado. A mistura de conveniência e confiabilidade cimentou pods fechados como uma escolha top para consumidores, reforçando seu status como gerador primário de receita.

Por outro lado, tanques abertos estão esculpindo um nicho, especialmente entre usuários experientes que valorizam custo-efetividade e personalização de sabores. Com uma taxa de crescimento de 5,25% TCAC, esses sistemas ressoam com um segmento de mercado mais exigente. Tanques abertos empoderam usuários a reabastecer com diversos e-líquidos, aprimorando flexibilidade e personalizando a jornada de vaping. Em resposta a esta tendência, marcas líderes estão ampliando suas ofertas, introduzindo dispositivos de sistema aberto para complementar seus pods fechados estabelecidos. Um caso em questão é a Hangsen, cuja linha BAR de e-líquidos de sal-nicotina é customizada para pods recarregáveis, empurrando usuários em direção a escolhas sustentáveis sobre descartáveis.

Por Usuário Final: Mulheres Impulsionam Aceleração de Crescimento

Em 2024, homens representaram 66,89% dos usuários adultos de vaping, continuando a dominar a demografia de vaping. No entanto, a taxa de crescimento entre usuários masculinos começou a desacelerar. Por outro lado, mulheres estão emergindo como o grupo de usuárias de vaping de crescimento mais rápido, com uma taxa de crescimento anual composta (TCAC) de 5,51%. Esta mudança está influenciando designs de produtos, com empresas focando na criação de dispositivos mais leves, mais portáteis, opções de cores sutis e produção reduzida de vapor para atrair consumidores femininos. O tamanho do mercado europeu de cigarros eletrônicos ligado a usuárias femininas está projetado para dobrar entre 2025 e 2030, apresentando uma oportunidade significativa para marcas que atendem este segmento com produtos direcionados e estratégias de marketing. Recursos como opções com sabor sem nicotina e mensagens focadas em bem-estar são particularmente atraentes para esta demografia crescente.

O crescente número de usuárias femininas de vaping também está levando varejistas a repensar sua abordagem para displays de produtos e engajamento de clientes. Lojas estão incorporando displays orientados ao estilo de vida e treinando funcionários para abordar preocupações específicas femininas, como dependência de nicotina, riscos relacionados à gravidez e compatibilidade com cosméticos. Campanhas de marketing que enfatizam alívio do estresse, vaping sem odor e aceitação social estão ressoando bem com mulheres novas ao vaping. Esta mudança na mistura de gênero não está apenas remodelando ofertas de produtos, mas também criando novas oportunidades para marcas expandirem sua base de clientes atendendo às preferências e necessidades únicas de consumidores femininos.

Por Canal de Distribuição: Transformação Digital Acelera

Em 2024, lojas físicas, incluindo lojas de vape e lojas de conveniência, representaram 69,14% de todos os gastos relacionados a vaping. Esta participação significativa ressalta o valor de experiências práticas, permitindo aos clientes testar dispositivos, experimentar sabores e obter conselhos personalizados. Notavelmente, lojas de vape desempenham um papel fundamental, atuando como centros de apoio para aqueles que visam parar de fumar, assim nutrindo lealdade do cliente e fomentando espírito comunitário. Esses estabelecimentos oferecem orientação essencial, particularmente benéfica para recém-chegados navegando no cenário diverso de produtos. Adicionalmente, lojas físicas oferecem uma oportunidade para clientes construírem confiança com funcionários conhecedores, que podem oferecer insights sobre segurança e uso de produtos. No entanto, apesar de sua base robusta, essas lojas físicas são cada vez mais desafiadas pela proeminência crescente de plataformas online.

Vendas online estão testemunhando uma TCAC de 6,12%, impulsionadas por recursos como ferramentas de verificação de idade e serviços de assinatura que aprimoram conveniência e oferecem economias. Plataformas de e-commerce não apenas ostentam uma gama mais ampla de produtos, mas também facilitam transações transfronteiriças rápidas, uma bênção dadas as regulamentações variadas entre países. No entanto, o segmento online enfrenta desafios, incluindo regulamentações de marketing digital mais rígidas e remoção de certos produtos de plataformas, o que pode limitar o acesso do consumidor. Em resposta, muitos varejistas estão pivotando para estratégias de varejo híbridas, incorporando soluções como serviços de clique-e-coleta ou quiosques em loja. Esses modelos permitem aos clientes fazer pedidos digitais enquanto ainda se beneficiam de assistência pessoal, preenchendo a lacuna entre conveniência e suporte personalizado.

Análise Geográfica

O Reino Unido deteve a maior participação do mercado europeu de cigarros eletrônicos em 2024, representando 43,61% do mercado total. Esta dominância é amplamente devido a políticas favoráveis que promovem cigarros eletrônicos como ferramentas eficazes para parar de fumar. O Serviço Nacional de Saúde fornece orientação clara sobre vaping, e processos simplificados de notificação de produtos tornam mais fácil para empresas trazer produtos ao mercado. Adicionalmente, a próxima proibição de dispositivos de uso único em junho de 2025 deve mudar as preferências do consumidor em direção a sistemas de pod recarregáveis e opções de e-líquidos multi-pack, criando novas oportunidades de crescimento no mercado.

A Espanha está projetada para experimentar o crescimento mais rápido no mercado europeu de cigarros eletrônicos, com uma taxa de crescimento anual composta (TCAC) de 5,50% até 2030. Este crescimento é impulsionado pela crescente conscientização dos benefícios de redução de danos e aumento dos impostos sobre tabaco, que encorajam fumantes a mudar para vaping. Empresas como Philip Morris International viram sucesso significativo com produtos sem fumaça como IQOS Iluma e VEEV, estabelecendo uma rede de distribuição forte que outras marcas podem utilizar. Varejistas na Espanha também estão se adaptando a esta tendência introduzindo seções dedicadas para produtos de aquecer-sem-queimar e vaping.

Outros mercados importantes, incluindo Alemanha, França e Itália, contribuem significativamente para a receita da região, mas enfrentam desafios únicos. Enquanto isso, um imposto de EUR 0,08 por mililitro em líquidos contendo nicotina coloca pressão sobre consumidores sensíveis ao preço. Países nórdicos como Suécia demonstram os benefícios de regulamentações equilibradas, alcançando as menores taxas de tabagismo na Europa. Da mesma forma, nações da Europa Oriental como Grécia, República Tcheca e Hungria estão gradualmente relaxando suas regras, criando novas oportunidades de crescimento conforme proibições de descartáveis na Europa Ocidental mudam o foco do mercado para essas regiões.

Cenário Competitivo

No mercado europeu de cigarros eletrônicos, um cenário moderadamente consolidado vê gigantes globais do tabaco, inovadores de hardware e especialistas regionais competindo por dominância. A British American Tobacco emergiu como líder, capitalizando sua ampla presença através de vários canais de vendas e enfatizando testes clínicos para apoiar suas alegações de produto. As empresas agora estão diferenciando-se estrategicamente através de validação científica, inovação de sabores e agilidade em navegar regulamentações. Seu objetivo é duplo: permanecer em sincronia com diretivas da UE em mudança e atrair tanto fumantes buscando alternativas quanto usuários de vaping focados em estilo de vida. Da mesma forma, a Philip Morris International mudou seu foco para produtos sem fumaça. Esta tendência destaca a crescente importância de produtos de risco reduzido conforme empresas se adaptam a preferências de consumidores em mudança e regulamentações mais rígidas em toda a Europa.

A Imperial Brands está expandindo suas ofertas de produtos com descartáveis Blu bar e kits de pod Blu 2.0, incorporando práticas ambientalmente amigáveis para abordar possíveis desafios regulamentários. Empresas focadas em tecnologia como RELX e Smoore estão impulsionando inovação melhorando tecnologia de atomizador e simplificando processos de fabricação por contrato. Esses avanços permitem atender tanto mercados de marca quanto de marca branca em toda a Europa. Enquanto isso, players regionais como Norse Impact alcançaram sucesso notável em mercados específicos, como Suécia, onde detêm 27% de participação de mercado. Este sucesso demonstra como empresas menores podem competir efetivamente com players maiores focando em estratégias localizadas e aproveitando expertise de e-commerce.

Comércio ilícito permanece um desafio significativo para o mercado legal de cigarros eletrônicos, já que cria pressão descendente sobre preços e força empresas conformes a suportar custos adicionais para testes e conformidade regulamentária. Para abordar esses desafios, empresas estão focando em garantir transparência da cadeia de suprimentos e introduzindo recursos únicos como pods resistentes a crianças, tecnologia de autenticação e embalagens sustentáveis. Essas inovações não apenas ajudam marcas a se destacar em um mercado competitivo, mas também as posicionam para melhor navegar o escrutínio regulamentário crescente. Conforme o mercado continua a evoluir, tais estratégias serão cruciais para manter rentabilidade e construir confiança do consumidor.

Líderes da Indústria de Cigarros Eletrônicos da Europa

British American Tobacco PLC

Philip Morris International, Inc.

Imperial Tobacco Group plc

Japan Tobacco International

Altria Group, Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Julho de 2025: A Empresa Upends introduziu seu mais recente dispositivo de vaping de sistema aberto, que recebeu certificação TPD. Este produto inovador apresenta um pod de e-líquido de 10mL projetado para uso estendido e é alimentado por uma bateria de alta capacidade de 1000mAh, garantindo desempenho confiável e conveniência para usuários.

- Maio de 2025: ELFBAR revelou um cigarro eletrônico descartável estilo cachimbo d'água, enquanto DOJO introduziu o sistema de pod BLAST 10K "2+8" no Reino Unido, sinalizando experimentação contínua dentro de limites regulamentários.

- Agosto de 2024: Philip Morris introduziu Veev One, um sistema de pod fechado aquecido por cerâmica reciclável, ao mercado do Reino Unido. O produto está agora disponível através de vários varejistas do Reino Unido e plataformas online, enfatizando o compromisso da empresa com soluções inovadoras e sustentáveis na indústria de vaping.

- Junho de 2024: Arcus Compliance adquiriu plataforma de dados da indústria de vape VapeClick. VapeClick é um diretório online abrangente de produtos de Medicamentos e Cuidados de Saúde do Reino Unido.

Escopo do Relatório do Mercado de Cigarros Eletrônicos da Europa

Um cigarro eletrônico ou e-cigarro é um dispositivo portátil que vaporiza um líquido com sabor.

O Mercado de cigarros eletrônicos da Europa é segmentado por tipo de produto, modo de bateria e geografia. Baseado no tipo de produto, o mercado é segmentado em modelo completamente descartável, cartomizadores recarregáveis mas descartáveis, e vaporizadores personalizados. Baseado no modo de bateria, o mercado é segmentado em cigarros eletrônicos automáticos e manuais. Baseado na geografia, o mercado é estudado para Reino Unido, França, Alemanha, Itália, Rússia, Espanha, e Resto da Europa.

O dimensionamento de mercado foi feito em termos de valor em USD para todos os segmentos mencionados acima.

| Dispositivo de Cigarro Eletrônico | Cigarro Eletrônico Descartável |

| Cigarro Eletrônico Não-Descartável | |

| E-Líquido |

| Sistemas de Vaping Abertos |

| Sistemas de Vaping Fechados |

| Homens |

| Mulheres |

| Lojas Físicas |

| Lojas Online |

| Alemanha |

| Reino Unido |

| Itália |

| França |

| Espanha |

| Holanda |

| Polônia |

| Bélgica |

| Suécia |

| Resto da Europa |

| Por Tipo de Produto | Dispositivo de Cigarro Eletrônico | Cigarro Eletrônico Descartável |

| Cigarro Eletrônico Não-Descartável | ||

| E-Líquido | ||

| Por Categoria | Sistemas de Vaping Abertos | |

| Sistemas de Vaping Fechados | ||

| Por Usuário Final | Homens | |

| Mulheres | ||

| Por Canal de Distribuição | Lojas Físicas | |

| Lojas Online | ||

| Por Geografia | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Espanha | ||

| Holanda | ||

| Polônia | ||

| Bélgica | ||

| Suécia | ||

| Resto da Europa |

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado de vaping da Europa?

O tamanho do mercado de vaping da Europa foi de USD 11,23 bilhões em 2025 e está projetado para alcançar USD 14,86 bilhões até 2030.

Qual país detém a maior participação do mercado de vaping da Europa?

O Reino Unido lidera com 43,61% da receita regional, graças a uma postura regulamentária baseada em evidências que encoraja fumantes adultos a mudar.

Qual segmento de produto está expandindo mais rapidamente?

E-líquidos estão crescendo a uma TCAC de 5,33%, impulsionados pela transição de descartáveis para sistemas recarregáveis e demanda crescente por sabores personalizados.

Quem são as empresas líderes na indústria de vaping da Europa?

British American Tobacco, Philip Morris International e Imperial Brands dominam, enquanto players focados em tecnologia como RELX competem em inovação e escala de fabricação.

Página atualizada pela última vez em: