Tamanho e Participação do Mercado de Equipamentos Dentários da Europa

Análise do Mercado de Equipamentos Dentários da Europa pela Mordor Intelligence

O tamanho do Mercado de Equipamentos Dentários da Europa está estimado em USD 3,70 bilhões em 2025, e deve atingir USD 5,05 bilhões até 2030, com TCAC de 6,4% durante o período de previsão (2025-2030).

A demanda é impulsionada pela convergência de fluxos de trabalho digitais cadeirantes com diagnósticos alimentados por IA, que encurta os ciclos de tratamento e melhora a precisão clínica. A forte adoção da impressão 3D para próteses customizadas, combinada com a crescente preferência por materiais biomiméticos e de zircônia, está reformulando os procedimentos restaurativos. As dinâmicas a nível nacional também importam: a base de engenharia da Alemanha ancora a fabricação de equipamentos, enquanto o boom da prática privada do Reino Unido está acelerando o investimento em dispositivos premium. Enquanto isso, o novo Regulamento de Dispositivos Médicos (MDR) está apertando os padrões de qualidade e aumentando os prazos de aprovação, direcionando as clínicas para fornecedores multinacionais confiáveis e dispositivos bem documentados health[1]Source: European Commission, "Getting Ready for the New Regulations," health.ec.europa.eu .

Principais Conclusões do Relatório

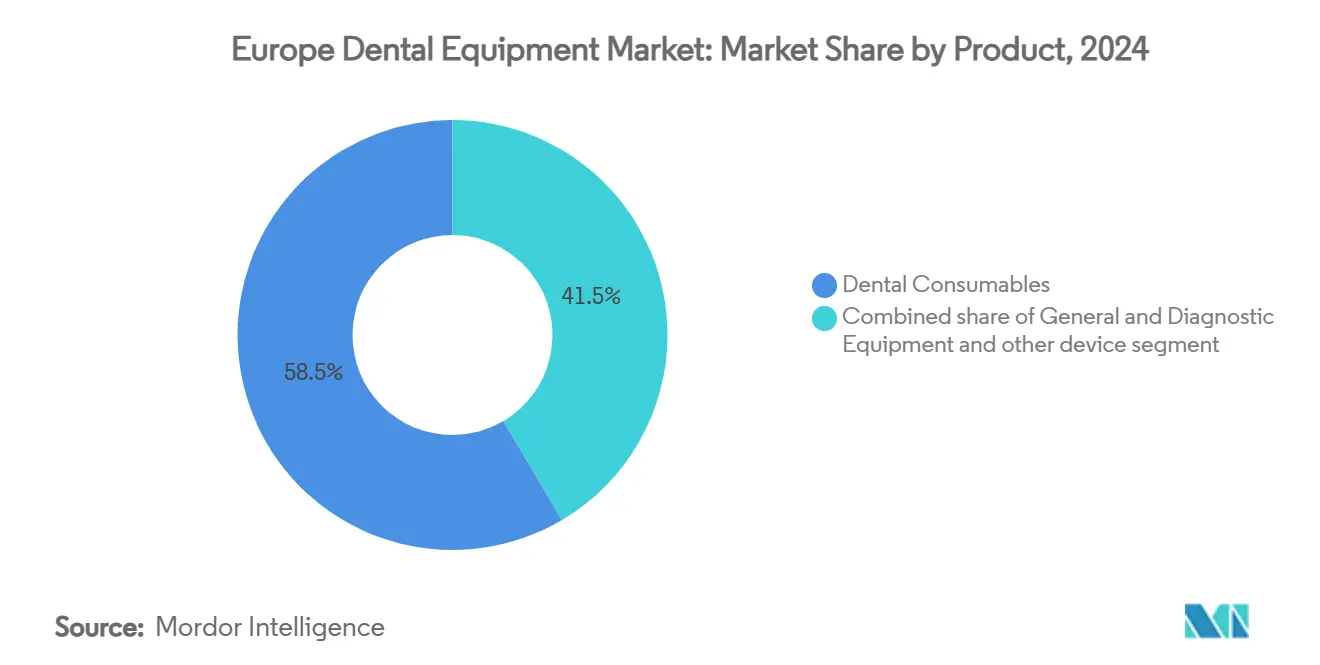

- Por produto, os consumíveis dentários representaram 58,50% da participação de mercado em 2024, enquanto os equipamentos gerais e de diagnóstico têm previsão de crescer na TCAC mais rápida de 8,07% até 2030.

- Por tipo de tratamento, a ortodontia deteve 65,35% de participação em 2024, com a prostodontia projetada para ser o segmento de crescimento mais rápido a 8,60% de TCAC até 2030.

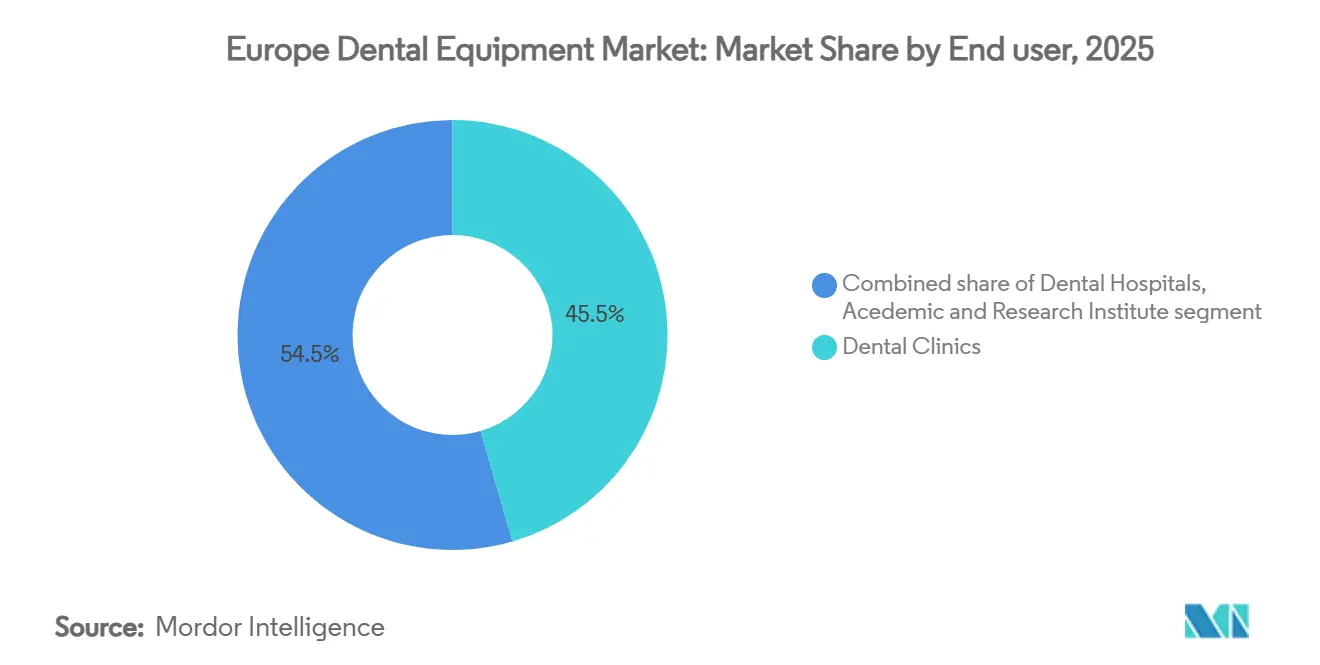

- Por usuário final, as clínicas dentárias lideraram com 45,50% de participação de mercado em 2024 e também estão definidas para registrar a TCAC mais rápida de 7,42% entre 2025 e 2030.

- Por país, a Alemanha representou a maior participação com 24,63% em 2024, enquanto o Reino Unido deve ver a maior taxa de crescimento com 7,70% de TCAC até 2030

Tendências e Insights do Mercado de Equipamentos Dentários da Europa

Análise de Impacto dos Direcionadores

| Direcionador | (~) % de Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente incidência de doenças dentárias | +1.2% | Pan-Europa | Longo prazo (≥ 4 anos) |

| Inovação em produtos dentários | +1.0% | Europa Ocidental | Médio prazo (2-4 anos) |

| Crescente demanda por odontologia cosmética | +0.9% | Reino Unido, Espanha, Itália | Curto prazo (≤ 2 anos) |

| Avanços tecnológicos em soluções dentárias | +1.1% | Alemanha, Nórdicos | Longo prazo (≥ 4 anos) |

| Programas de triagem de saúde oral patrocinados pelo governo expandindo frota de imagens nos Países Nórdicos | +0.6% | Nórdicos | Curto prazo (≤ 2 anos) |

| Fluxo de turismo ortodôntico para Espanha e Hungria impulsionando demanda por scanners intraorais digitais | +0.5% | Espanha, Hungria | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Incidência de Doenças Dentárias

O mercado de equipamentos dentários da Europa é fortemente influenciado por uma carga crescente de doenças que agora afeta mais da metade dos adultos da região who.int. Apenas a cárie dentária aflige 33,6% dos residentes, enquanto 25,2% experienciam perda significativa de dentes, gerando demanda constante por dispositivos restaurativos e sistemas de imagem. Casos de periodontite severa estão projetados para escalar até 2050, levando as práticas a adotar sondas periodontais avançadas e unidades diagnósticas portáteis. Coortes de refugiados amplificam a necessidade não atendida: 84% das crianças ucranianas examinadas na Itália mostraram cáries, sublinhando a necessidade de tecnologias de raios-X móveis e preventivas [2]Source: Cianetti S. et al., "Real-World Dental Health of Ukrainian War Refugee Children," bmcoralhealth.biomedcentral.com. Coletivamente, essas pressões epidemiológicas estão definidas para elevar as remessas unitárias através de consumíveis, destartarizadores e próteses habilitadas por CAD/CAM.

Inovação em Produtos Dentários

Cimentos de ionômero de vidro biomiméticos e resinas compostas nanofilled estão melhorando a longevidade das restaurações, reduzindo as taxas de retratamento e diminuindo o tempo de cadeira materials-journal.com. Polímeros naturais como quitosana e colágeno agora sustentam membranas de regeneração tecidual guiada, impulsionando a adoção clínica de equipamentos de entrega compatíveis materials-journal.com. Fornecedores de equipamentos estão integrando dispensadores dedicados e luzes de cura otimizadas para essas novas químicas. Implantes de dióxido de zircônio atuam como guias de onda ópticos que permitem inativação biofilme fotodinâmica, reduzindo contagens bacterianas em até 85% e abrindo oportunidades para peças de mão de implante prontas para laser microorganisms-journal.com. À medida que os pipelines de P&D se ampliam, fornecedores que empacotam consumíveis com dispositivos de aplicação estão posicionados para capturar fluxos de receita recorrentes através do mercado de equipamentos dentários da Europa.

Crescente Demanda por Odontologia Cosmética

Procedimentos estéticos estão reescrevendo prioridades de planejamento de capital para clínicas através do mercado de equipamentos dentários da Europa. A exposição elevada das mídias sociais impulsiona a demanda por branqueamento, colocação de facetas e terapias com alinhadores transparentes. Clínicas agora rotineiramente compram lasers de diodo, scanners intraorais de alta resolução e unidades de fresagem chairside para suportar tratamentos minimamente invasivos. Fluxos de trabalho digitais, particularmente CAD/CAM e design de sorriso baseado em fotogrametria, reduzem tempos de entrega e permitem facetas no mesmo dia. Materiais multicamada de zircônia entregam tanto força quanto translucidez, permitindo que laboratórios abandonem estágios de revestimento e reduzam refacções. Consequentemente, fornecedores com portfólios estéticos integrados desfrutam de pull-through de equipamentos mais rápido em centros urbanos de alto crescimento.

Avanços Tecnológicos em Soluções Dentárias

A inteligência artificial fortalece diagnósticos automatizando anotação de radiografias e detecção de cáries, e plataformas líderes como MolarMate e 3Shape Automate reportam taxas de aceitação acima de 90% para designs de coroa gerados por IA. Lasers Er:YAG facilitam extração sem retalho, minimizando desconforto pós-operatório e acelerando cicatrização. Terapia adjuvante com laser de diodo reduz sangramento periodontal na sondagem em 75%, encorajando práticas multiespecialidade a atualizar destartarizadores ultrassônicos com módulos laser. A interoperabilidade CAD/CAM com IA impulsiona precisão de cimentação e corta consultas de ajuste, reforçando ciclos de substituição de equipamentos digitais através do mercado de equipamentos dentários da Europa.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Falta de Reembolso Adequado de Cuidados Dentários | ~1,3% | Sul da Europa, Reino Unido, França | Longo prazo (≥ 5 anos) |

| Alto Custo de Cirurgias | ~1,0% | Sul e Leste da Europa, Reino Unido | Longo prazo (≥ 5 anos) |

| Escassez de técnicos CAD/CAM treinados na Europa Central e Oriental retarda adoção de automação de laboratório | ~0,7% | Europa Central e Oriental | Médio prazo (~ 2-4 anos) |

| Compressão de preços em peças de mão de entrada devido ao influxo de OEM asiático | ~0,5% | Toda Europa, especialmente Europa Central e Oriental e Sul | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Falta de Reembolso Adequado de Cuidados Dentários

Modelos de cobertura nacional fragmentados impedem implantações uniformes de tecnologia. A França reembolsa apenas 60% das consultas básicas, diminuindo o apetite por atualizações de imagem premium entre práticas menores. A Dinamarca exige que adultos paguem 60% das taxas, enquanto o subsídio em camadas da Suécia introduz incerteza de copagamento, embotando a adoção precoce de lasers de alto custo nhwstat.org. Clínicas do Reino Unido, lidando com orçamentos NHS limitados, enfrentam reservas de capital reduzidas, como evidenciado por práticas em Sheffield lutando para servir empréstimos de expansão recentes. Como resultado, modelos de leasing e pagamento por uso estão ganhando terreno dentro do mercado de equipamentos dentários da Europa.

Alto Custo de Cirurgias

Pagamentos diretos para implantes e prostodontia complexa permanecem altos, levando pacientes sensíveis ao orçamento a adiar procedimentos. DSOs como Colosseum Dental Group alavancam compras em grupo para negociar preços de equipamentos mais baixos, mas clínicas independentes frequentemente atrasam aquisição de scanners CBCT e lasers cirúrgicos. Conformidade com MDR adiciona despesas incrementais de teste e documentação, elevando preços finais de dispositivos e apertando margens para fabricantes e compradores igualmente. Essas pressões direcionam clínicas para estações de trabalho multifuncionais que maximizam utilização através de especialidades, moldando o mix de compras dentro do mercado de equipamentos dentários da Europa.

Análise de Segmento

Por Produto: Consumíveis Mantêm Dominância Enquanto Diagnósticos Aceleram

Dados de tamanho do mercado de equipamentos dentários da Europa mostram que consumíveis dentários capturaram 58,50% da participação de receita em 2024 devido a ciclos de compra recorrentes e indispensabilidade procedimental. Biomateriais naturais como alginato, celulose e hidroxiapatita estão ganhando favor dos clínicos por sua biocompatibilidade, empurrando fornecedores a introduzir cartuchos pré-dosados que simplificam manuseio chairside materials. A indústria de equipamentos dentários da Europa está simultaneamente testemunhando um salto em dispensadores inteligentes que rastreiam uso e automatizam reordenação, reduzindo faltas de estoque.

Equipamentos gerais e de diagnóstico, embora menores por receita, estão registrando a TCAC mais rápida de 8,07% até 2030 conforme scanners intraorais prontos para IA e unidades CBCT se tornam rotina para planejamento de tratamento. Lasers representam a subcategoria mais dinâmica porque sistemas Er:YAG agora permitem extrações sem retalho, enquanto adjuvantes periodontais de laser de diodo entregam reduções mensuráveis na profundidade de sondagem. Fornecedores focados em empacotar consumíveis com diagnósticos-como kits de controle de infecção empacotados com sensores de imagem-estão posicionados para aprofundar participação na carteira no mercado de equipamentos dentários da Europa.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Tratamento: Liderança Ortodôntica Encontra Momentum Prostodôntico

Ortodontia deteve 65,35% da participação do mercado de equipamentos dentários da Europa em 2024, refletindo forte penetração de alinhadores transparentes e scanners digitais associados towardshealthcare.com. Alinhadores de polímero multicamada preservam entrega de força após envelhecimento termomecânico, fomentando compras repetidas por provedores de alto volume. Fornecedores da indústria de equipamentos dentários da Europa agora empacotam aplicativos de monitoramento baseados em nuvem com impressoras de alinhador, encurtando ciclos de refinamento e elevando throughput de alinhador.

Prostodontia está expandindo a uma TCAC de 8,60%, sustentada pelo envelhecimento populacional e prevalência de perda dentária pubmed.ncbi.nlm.nih.gov. Fresagem chairside de coroas multicamada de zircônia elimina revestimento, cortando tempo de laboratório em 40% e melhorando estética dentsplysirona.com. Crescimento em cirurgia de implante impulsiona demanda por dispositivos de torque motorizados e kits de cirurgia guiada, ampliando ainda mais o tamanho do mercado de equipamentos dentários da Europa para esta categoria de tratamento.

Por Usuário Final: Clínicas Consolidam e Digitalizam

Clínicas dentárias comandaram 45,50% do tamanho do mercado de equipamentos dentários da Europa em 2024, e sua TCAC de 7,42% destaca ondas de consolidação contínuas. DSOs agregam poder de compra para equipar cadeias com ecossistemas uniformes de CBCT, escaneamento e fresagem, garantindo consistência de tratamento através de locais. A indústria de equipamentos dentários da Europa está, portanto, testemunhando acordos mestres de fornecimento plurianuais que estabilizam livros de pedidos para fabricantes.

Hospitais concentram cirurgias de alta complexidade, necessitando anestesia avançada e plataformas laser de grau cirúrgico, mas permanecem um contribuinte de receita menor. Institutos acadêmicos como ACTA, tratando aproximadamente 330 pacientes diariamente, atuam como centros de referência para validação de protótipo e clínica de estágio inicial. Seus loops de feedback guiam refinamentos de produto que depois se espalham através de segmentos mainstream do mercado de equipamentos dentários da Europa.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Análise Geográfica

A Alemanha gerou 24,63% da receita do mercado de equipamentos dentários da Europa em 2024, ancorada por um cluster de fornecedores denso e reembolsos de seguro favoráveis que cobrem um amplo espectro de procedimentos restaurativos. Fabricantes locais exportam fresadoras CAD/CAM e peças de mão de precisão através da região, mantendo clínicas domésticas na vanguarda da adoção. Colaboração robusta entre universidades e firmas de engenharia acelera atualizações iterativas de dispositivos, garantindo que práticas alemãs testem e implementem inovações cedo. O Reino Unido está avançando a uma TCAC vigorosa de 7,70% conforme restrições de capacidade do NHS deslocam fluxo de pacientes para canais de autopagamento, onde provedores se diferenciam através de imagem premium e cosmética. Investimento de private equity está estimulando roll-ups de prática, com grupos instalando fluxos de trabalho padronizados de scanner-impressora que elevam intensidade de capital por operatório samera.co.uk. Alinhamento com requisitos MDR é direto para multinacionais, mas clínicas do Reino Unido ainda enfrentam ventos contrários de custo de verificações de importação pós-Brexit, direcionando-as para distribuidores locais de produtos do mercado de equipamentos dentários da Europa.

França, Itália e Espanha exibem dinâmicas mistas moldadas por divergência de política de reembolso. Na França, 60% de cobertura de consultas básicas restringe gastos discricionários com equipamentos, mas alta concentração urbana de clínicas estéticas suporta vendas de laser de diodo. O foco da Itália em implantodontia avançada impulsiona adoção de CBCT, enquanto o crescente setor de franquia ortodôntica da Espanha impulsiona demanda de impressora de alinhador. Os Países Nórdicos reportam esquemas de copagamento variados: a Dinamarca exige taxas de adultos mas concede cuidados gratuitos para crianças, enquanto o subsídio da Suécia para casos de alto custo suporta adoção de prostodontia digital. Mercados da Europa Oriental revelam resultados de saúde oral díspares; a Romênia filma índices preventivos fortes, contrastando com pontuações menores na Lituânia, resultando em necessidades de equipamento heterogêneas. Essas nuances coletivamente diversificam fluxos de receita dentro do mercado de equipamentos dentários da Europa.

Panorama Competitivo

O mercado de equipamentos dentários da Europa mostra concentração moderada, com líderes globais Dentsply Sirona, Straumann e Align Technology coletivamente detendo participação considerável através de portfólios diversificados abrangendo scanners, fresadoras e sistemas de implante. P&D contínuo enfatiza conectividade digital: o depósito de patente de 2025 da Straumann para pilares laser texturizados protege integridade de ligação e sustenta sua dominância de implante. Discos multicamada de zircônia da Dentsply Sirona simplificam fluxos de trabalho de laboratório, reforçando venda cruzada material-hardware.

Inovadores especialistas, incluindo 3Shape, alimentam colaboração de ecossistema integrando motores de design IA com laboratórios de arquitetura aberta e unidades chairside, alcançando 94% de aceitação de clínicos para coroas automatizadas. Tais parcerias impulsionam lock-in de fornecedor e elevam custos de mudança para clínicas casadas com formatos de arquivo proprietários. Private equity continua a agregar bases de prática fragmentadas, com o apoio da Nordic Capital ao European Dental Group expandindo alavancagem de aquisição que pode inclinar negociações para contratos de fornecimento plurianuais empacotados.

Oportunidades de espaço em branco emergem em peças de mão ergonômicas amigáveis aos idosos e scanners de tamanho pediátrico, onde fabricantes menores podem superar manobrabilidade de conglomerados. Geografias sensíveis ao preço também convidam modelos de assinatura como serviço que espalham desembolso sobre volumes de pacientes plurianuais, alinhando custos de dispositivo com realidades de fluxo de caixa de práticas independentes. À medida que regras de vigilância pós-mercado MDR se apertam, empresas capazes de financiar coleta de dados longitudinais solidificarão reputações, estreitando o campo de fornecedores certificados e moldando estrutura futura do mercado de equipamentos dentários da Europa.

Líderes da Indústria de Equipamentos Dentários da Europa

-

3M

-

Straumann

-

Carestream Health

-

Dentsply Sirona

-

GC Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março de 2025: Align Technology lançou X-ray Insights alimentado por IA através da UE e Reino Unido, automatizando análises radiográficas para clínicos.

- Março de 2025: Orthocell entrou na região DACH via novos distribuidores, ampliando disponibilidade de suas membranas regenerativas

- Março de 2025: Solventum lançou 3M Clarity Aligners no Reino Unido, expandindo escolha de alinhador transparente e alimentando demanda de scanner

Escopo do Relatório do Mercado de Equipamentos Dentários da Europa

Instrumentos dentários são ferramentas usadas por profissionais dentários para fornecer tratamento dentário. Eles incluem ferramentas para examinar, manipular, tratar, restaurar e remover dentes e estruturas orais circundantes. Instrumentos padrão são os instrumentos usados para examinar, restaurar, extrair dentes e manipular tecidos.

O mercado de equipamentos dentários da Europa é segmentado por produto (equipamentos gerais e de diagnóstico (laser dental (lasers de tecido mole sodi e lasers de tecido duro), equipamento de radiologia (equipamento de radiologia extraoral e equipamento de radiologia intraoral), cadeira dental e equipamento e outros equipamentos gerais e de diagnóstico, consumíveis dentários (biomaterial dental, implantes dentários, coroas e pontes, e outros consumíveis dentários), e outros dispositivos dentários), tratamento (ortodôntico, endodôntico, periodontal e prostodôntico), usuário final (hospitais, clínicas e outros usuários finais), e geografia (Alemanha, Reino Unido, França, Itália. Espanha, e Resto da Europa).

O relatório de mercado também cobre os tamanhos de mercado estimados e tendências para 17 países através das principais regiões globais. O relatório oferece o valor (em milhões de USD) para todos os segmentos acima.

| Equipamentos Gerais e de Diagnóstico | Laser Dental | Lasers de Tecido Mole |

| Lasers de Tecido Duro | ||

| Equipamento de Radiologia | Equipamento de Radiologia Extraoral | |

| Equipamento de Radiologia Intraoral | ||

| Cadeira Dental e Equipamento | ||

| Outros equipamentos gerais e de diagnóstico | ||

| Consumíveis Dentários | Biomaterial Dental | |

| Implantes Dentários | ||

| Coroas e Pontes | ||

| Outros Consumíveis Dentários | ||

| Outros Dispositivos Dentários | ||

| Ortodôntico |

| Endodôntico |

| Periodontal |

| Prostodôntico |

| Hospitais Dentários |

| Clínicas Dentárias |

| Institutos Acadêmicos e de Pesquisa |

| Alemanha |

| Reino Unido |

| França |

| Itália |

| Espanha |

| Resto da Europa |

| Por Produto | Equipamentos Gerais e de Diagnóstico | Laser Dental | Lasers de Tecido Mole |

| Lasers de Tecido Duro | |||

| Equipamento de Radiologia | Equipamento de Radiologia Extraoral | ||

| Equipamento de Radiologia Intraoral | |||

| Cadeira Dental e Equipamento | |||

| Outros equipamentos gerais e de diagnóstico | |||

| Consumíveis Dentários | Biomaterial Dental | ||

| Implantes Dentários | |||

| Coroas e Pontes | |||

| Outros Consumíveis Dentários | |||

| Outros Dispositivos Dentários | |||

| Por Tratamento | Ortodôntico | ||

| Endodôntico | |||

| Periodontal | |||

| Prostodôntico | |||

| Por Usuário Final | Hospitais Dentários | ||

| Clínicas Dentárias | |||

| Institutos Acadêmicos e de Pesquisa | |||

| Por País | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Resto da Europa | |||

Questões-Chave Respondidas no Relatório

Qual é o tamanho do mercado de equipamentos dentários da Europa em 2025?

O mercado está avaliado em USD 3,70 bilhões em 2025 e tem previsão de expandir a uma TCAC de 6,40% até 2030.

Qual categoria de produto atualmente lidera o mercado?

Consumíveis dentários encabeçam o gráfico de receita com 58,50% de participação em 2024 dado seu uso constante e de alto volume.

Por que clínicas europeias estão investindo em IA e fluxos de trabalho digitais chairside?

Scanners alimentados por IA e sistemas CAD/CAM reduzem tempo de tratamento, impulsionam precisão diagnóstica e permitem restaurações no mesmo dia que pacientes crescentemente esperam.

O que faz do Reino Unido o mercado nacional de crescimento mais rápido?

Em 2024, o tamanho do Mercado de Equipamentos Dentários da Europa foi estimado em USD 3,46 bilhões. O relatório cobre o tamanho histórico do Mercado de Equipamentos Dentários da Europa para os anos: 2019, 2020, 2021, 2022, 2023 e 2024. O relatório também prevê o tamanho do Mercado de Equipamentos Dentários da Europa para os anos: 2025, 2026, 2027, 2028, 2029 e 2030.

Página atualizada pela última vez em: