Tamanho e Participação do Mercado de Cibersegurança da Europa

Análise do Mercado de Cibersegurança da Europa pela Mordor Intelligence

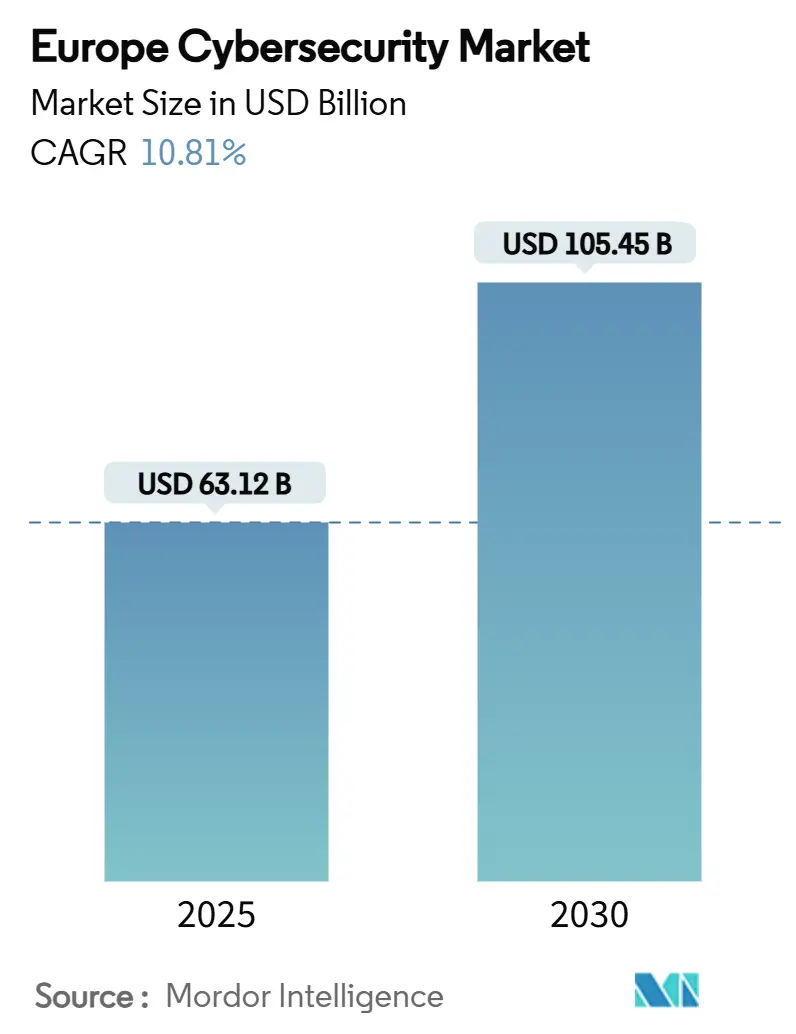

O tamanho do mercado de cibersegurança da europa situa-se em USD 63,12 bilhões em 2025 e tem previsão de atingir USD 105,45 bilhões até 2030, refletindo uma TCAC de 10,81% no período. A regulamentação obrigatória, o crescente risco geopolítico e uma acelerada mudança para plataformas de nuvem soberanas elevam a cibersegurança de gasto opcional para despesa operacional central em toda a região. A aplicação da Diretiva de Segurança de Redes e Informações 2 (NIS2) e da Lei de Resiliência Operacional Digital (DORA) ancora os planos de gastos, enquanto o conflito Rússia-Ucrânia alimenta um aumento de 30% em incidentes de ransomware que eleva a consciência de risco em nível de diretoria. As estratégias de nuvem prioritária persistem, mas implementações híbridas ganham tração conforme as empresas equilibram soberania com escala. A consolidação de fornecedores se intensifica à medida que os fornecedores adquirem capacidades de resposta a incidentes e serviços gerenciados para atender a demanda de conformidade. A competição acirrada, no entanto, é moderada por um déficit de habilidades de 299.000 profissionais que estica as equipes de segurança internas e impulsiona a adoção de serviços gerenciados.

Principais Conclusões do Relatório

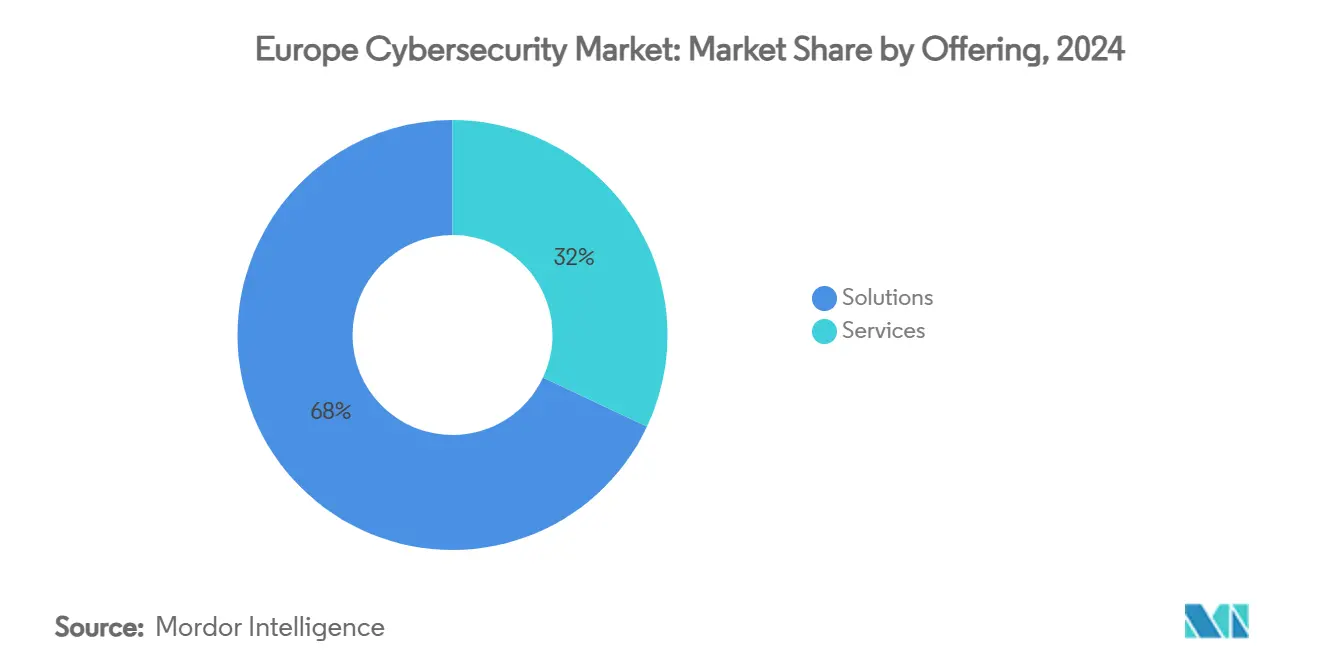

- Por oferta, as soluções detiveram 68,0% da participação do mercado de cibersegurança da europa em 2024, enquanto os serviços gerenciados registraram a TCAC mais rápida de 13,8% até 2030.

- Por modo de implementação, a nuvem capturou 57,5% da participação de receita em 2024; arquiteturas híbridas estão projetadas para expandir a uma TCAC de 15,2% até 2030.

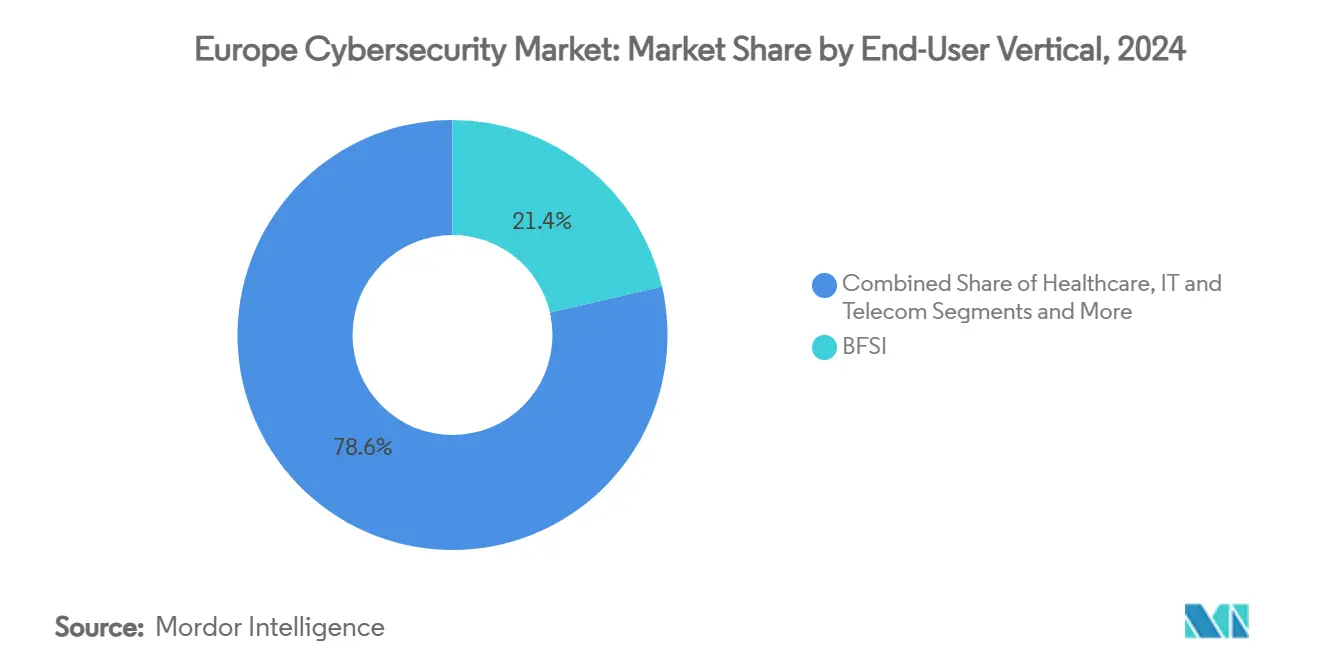

- Por setor do usuário final, BFSI liderou com 21,4% do tamanho do mercado de cibersegurança da europa em 2024, enquanto a saúde tem previsão de avançar a uma TCAC de 14,1% até 2030.

- Por tamanho da empresa, grandes empresas representaram 62,3% da participação de receita em 2024, ainda assim as PMEs exibem a maior TCAC de 14,6% até 2030.

- Por geografia, o Reino Unido comandou 22,9% da participação do mercado de cibersegurança da europa em 2024, enquanto os Países Baixos estão projetados para registrar a TCAC mais rápida de 12,4% até 2030.

Tendências e Insights do Mercado de Cibersegurança da Europa

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aplicação da NIS2 e DORA em toda a UE Elevando Gasto de Segurança Obrigatório | +2.8% | Em toda a UE, mais forte na Alemanha, França, Países Baixos | Médio prazo (2-4 anos) |

| Aumento de Ransomware Sofisticado Vinculado ao Conflito Rússia-Ucrânia | +2.1% | Global, concentrado nas regiões CEE e Nórdicas | Curto prazo (≤ 2 anos) |

| Mudança Rápida para Nuvens Soberanas Europeias Impulsionando Arquiteturas Zero-Trust | +1.9% | Mercados centrais da UE, liderados pela Alemanha e França | Médio prazo (2-4 anos) |

| Expansão de Redes Privadas 5G em Centros de Manufatura Alemães e Nórdicos | +1.4% | Alemanha, países nórdicos, transbordamento para Benelux | Longo prazo (≥ 4 anos) |

| Lançamento de ID Digital (eIDAS 2.0) Criando Nova Demanda de Autenticação | +1.2% | Em toda a UE, adoção precoce na Estônia, Países Baixos | Médio prazo (2-4 anos) |

| Controles Cibernéticos Mínimos Impulsionados por Seguradoras para Empresas de Médio Porte | +0.9% | Reino Unido, Alemanha, França, expandindo para Sul da Europa | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Aplicação da NIS2 e DORA em toda a UE Elevando Gasto de Segurança Obrigatório

A NIS2 expande a cobertura para mais de 160.000 entidades europeias e introduz penalidades de até EUR 10 milhões ou 2% do faturamento global, o que está mudando orçamentos de cibersegurança de discricionários para compulsórios [1]European Union Agency for Cybersecurity, "NIS2 Directive Explained," enisa.europa.eu. A DORA impõe mandatos paralelos de risco de TIC em entidades financeiras, forçando bancos como o Belfius a reestruturar portfólios de fornecedores para resiliência. O escopo legal direciona o gasto médio de segurança para 9% dos orçamentos de TI, enquanto 89% das empresas relatam novas necessidades de contratação. Plataformas prontas para integração e serviços gerenciados se beneficiam mais porque simplificam relatórios multi-jurisdicionais, sustentam conformidade e reduzem exposição a penalidades.

Aumento de Ransomware Sofisticado Vinculado ao Conflito Rússia-Ucrânia

Ataques de ransomware em organizações europeias subiram 30% em 2024 conforme agentes de ameaça utilizaram tensões geopolíticas como arma. A manufatura sofreu crescimento de 84% no volume de ataques durante o T1 2025 com custos de violação superando USD 5,56 milhões, eclipsando perdas anteriores da era de crise. Incidentes na saúde alcançaram 309 em 2023, metade envolvendo ransomware, provocando um plano de ação da UE que aloca recursos adicionais de resposta a incidentes. Grupos persistentes como o LockBit executaram 1.700 ataques antes dos esforços de desmantelamento, sublinhando a necessidade de detecção baseada em comportamento e serviços de resposta em camadas.

Mudança Rápida para Nuvens Soberanas Europeias Impulsionando Arquiteturas Zero-Trust

O Gaia-X e mandatos de soberania nacional encorajam empresas a migrar cargas de trabalho para nuvens operadas por europeus que garantem residência de dados. Varejistas alemães, por exemplo, adotam serviços de nuvem soberana entregues por parceiros locais para manter processamento de dados apenas na UE enquanto aproveitam capacidade de hiperescala. Esta transição empurra o design de segurança em direção ao zero trust centrado em identidade. Na Bulgária, o D Commerce Bank alcançou 100% de inspeção de tráfego após implementar uma plataforma zero-trust que reduziu ruído de alertas em 50%. Fornecedores com conformidade de soberania comprovada e estruturas zero-trust capturam participação crescente da carteira.

Expansão de Redes Privadas 5G em Centros de Manufatura Alemães e Nórdicos

Plantas automotivas e de maquinário pesado conectam robôs e sensores através de 5G privado, misturando tecnologia operacional com redes de TI e ampliando a superfície de ataque. O gasto de cibersegurança na manufatura está definido para subir 15% em 2025, equivalente a 6-7% dos orçamentos de TI. A construtora alemã de plantas SMS Group protege seus sites habilitados para 5G com autenticação de dispositivos e telemetria criptografada, salvaguardando fluxos de análise em tempo real. O impulso de gastos de longo prazo persiste conforme os fabricantes endurecem linhas de produção conectadas e integram monitoramento de ameaças em plantas distribuídas.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Escassez Aguda de Habilidades de Cibersegurança Limitando Capacidade de Implementação | -1.8% | Em toda a UE, mais severa na Alemanha, Reino Unido, Nórdicos | Médio prazo (2-4 anos) |

| Custos Crescentes de Conformidade Sobrecarregando Orçamentos de Empresas de Médio Porte | -1.2% | Sul da Europa, países CEE, regiões com alta concentração de PMEs | Curto prazo (≤ 2 anos) |

| Restrições de Financiamento e Pressões de Consolidação de Mercado em Startups | -0.8% | Em toda a UE, destacado por demissões em empresas apoiadas por capital de risco | Curto prazo (≤ 2 anos) |

| Orçamentos Limitados de Cibersegurança em Regiões Dominadas por PMEs | -0.7% | Sul da Europa e partes do CEE | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Escassez Aguda de Habilidades de Cibersegurança Limitando Capacidade de Implementação

A Europa carece de mais de 299.000 profissionais qualificados de cibersegurança, e 76% da equipe existente não possui credenciais formais. A Alemanha registra crescimento de dois dígitos em gastos mas luta para preencher vagas, enquanto a França espera 15.000 posições abertas apesar de salários se aproximando de USD 98.100. A escassez de habilidades desacelera lançamentos de projetos, particularmente em segurança de nuvem e proteção OT, compelindo empresas a mudar para detecção e resposta gerenciadas como substituto para capacidade interna.

Custos Crescentes de Conformidade Sobrecarregando Orçamentos de Empresas de Médio Porte

Alcançar alinhamento completo da NIS2 pode custar a empresas de médio porte até EUR 2 milhões, um fardo amplificado no Sul da Europa e CEE onde orçamentos de TI permanecem apertados. Custos de violação em média EUR 4,8 milhões, deixando PMEs para pesar gasto preventivo contra exposição a perdas. Seguradoras como a Coalition entram na Alemanha para empacotar políticas cibernéticas com serviços de segurança, sinalizando que transferência de risco agora complementa, em vez de substituir, controles centrais. Sensibilidade de preço direciona demanda de PMEs por segurança de assinatura e controles entregues em nuvem para evitar grandes desembolsos de capital.

Análise de Segmentos

Por Oferta: Domínio de Soluções com Aceleração de Serviços

Soluções representaram 68% da participação do mercado de cibersegurança da europa em 2024, sustentadas por plataformas integradas que agrupam controles de nuvem, identidade e rede em consoles unificados. O tamanho do mercado de cibersegurança da europa para serviços, incluindo detecção e resposta gerenciadas, está projetado para expandir a uma TCAC de 13,8% até 2030 conforme empresas compensam escassez de força de trabalho terceirizando operações diárias. O alto crescimento vem de empresas de médio porte recentemente cobertas pela NIS2 que preferem pacotes de serviço de assinatura única sobre kits de múltiplos fornecedores.

Provedores de serviços gerenciados personalizam painéis de conformidade que automatizam coleta de evidências através dos regimes regulatórios heterogêneos da UE. Simultaneamente, demanda de serviços profissionais permanece estável conforme grandes bancos e fabricantes arquitetam modelos de referência zero-trust e roteiros pós-quânticos. Fornecedores de soluções integradas que incorporam automação de fluxo de trabalho e relatórios nativos desfrutam de vantagem de venda cruzada, enquanto fornecedores de produtos pontuais de nicho enfrentam pressão de consolidação.

Por Modo de Implementação: Liderança da Nuvem Alimenta Inovação Híbrida

Implementações em nuvem representaram 57,5% da receita de 2024 conforme empresas abraçaram elasticidade e atualizações perenes. Modelos híbridos agora registram a TCAC mais rápida de 15,2% porque regras de soberania compelem empresas a reter dados sensíveis dentro das fronteiras da UE enquanto ainda exploram análises de hiperescala globais. O tamanho do mercado de cibersegurança da europa para arquiteturas híbridas cresce conforme instituições financeiras pilotam redes metropolitanas quântico-seguras que mantêm chaves nas instalações mas roteiam telemetria para motores de análise em nuvens soberanas.

Instalações on-premise persistem em cargas de trabalho de defesa e setor público que requerem controle total de hardware. Ainda assim, até esses ambientes integram feeds de inteligência de ameaças baseados em nuvem, criando topologias mescladas. Fornecedores, portanto, empacotam motores de política idênticos através de fatores de forma SaaS e appliance para que administradores possam aplicar controles uniformes independentemente da localização da carga de trabalho.

Por Setor do Usuário Final: Liderança BFSI com Impulso da Saúde

O segmento BFSI deteve 21,4% do tamanho do mercado de cibersegurança da europa em 2024 conforme a DORA compeliu bancos a formalizar supervisão de fornecedores e programas de simulação de incidentes. Centros de investimento em monitoramento contínuo e análises em tempo real que satisfazem relatórios de reguladores dentro de cronogramas apertados. O gasto na saúde avançará a uma TCAC de 14,1% até 2030, impulsionado pela prevalência de ransomware e inclusão explícita da NIS2 de hospitais e provedores de e-saúde.

Financiadores adotam plataformas de autenticação adaptativa que protegem bancos omnicanal enquanto reduzem atrito do usuário-a implementação da OneSpan pela Raiffeisen exemplifica controle compatível com PSD2 em escala[2]OneSpan, "Mobile Security Suite for PSD2," onespan.com. Hospitais, por outro lado, priorizam segmentação de rede e imutabilidade de backup para garantir continuidade do cuidado ao paciente. Manufatura, varejo e energia cada um exibe crescimento de dois dígitos conforme convergência OT-TI e lançamentos de rede inteligente ampliam superfícies de ciberataque.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tamanho da Empresa do Usuário Final: Escala de Grande Empresa, Impulso de PMEs

Grandes empresas geraram 62,3% da receita de 2024, aproveitando seu poder de compra para negociar descontos de plataforma e contratos de serviços gerenciados multi-anuais. Não obstante, a coorte de PMEs registra a TCAC mais forte de 14,6% porque a NIS2 expande escopo regulatório para negócios anteriormente fora das categorias de infraestrutura crítica. O tamanho do mercado de cibersegurança da europa para PMEs aumenta conforme mercados de nuvem simplificam aquisição e seguradoras agrupam proteção básica com cobertura cibernética.

Usabilidade do fornecedor torna-se decisiva; painéis devem guiar não-especialistas através de fluxos de trabalho de evidência de conformidade. Enquanto isso, organizações grandes pilotam enriquecimento de aprendizado de máquina e começam a orçar estratégias de rotação de chaves pós-quânticas que se alinham com o roteiro de criptografia da UE para 2030.

Análise Geográfica

O panorama de cibersegurança da Europa concentra receita em economias digitais maduras mas mostra o crescimento percentual mais rápido em mercados de nível médio digitalmente intensivos. O Reino Unido manteve 22,9% de participação em 2024 na força de seu cluster de serviços financeiros, pool de talentos de 67.300 pessoas e base de receita de GBP 13,2 bilhões[3]UK Government, "UK Cyber Sector Report 2025," gov.uk. A Alemanha constitui o maior contribuidor continental, gastando EUR 11,2 bilhões em 2024 com 13,8% de crescimento anual conforme líderes automotivos e de maquinário modernizam defesas OT.

Os Países Baixos entregam a maior TCAC de 12,4% até 2030, auxiliados pelo Amsterdam Internet Exchange e uma concentração de instituições cibernéticas baseadas em Haia. A França prepara-se para um mercado de USD 13,97 bilhões até 2029, impulsionada por um programa público de tecnologia quântica de USD 1,9 bilhão que acelera P&D de criptografia. Mercados do Sul da Europa e CEE enfrentam orçamentos mais apertados, mas entradas de fundos estruturais da UE e adoção de nuvem estimulam ganhos acima da média. Países nórdicos combinam digitalização avançada com alta consciência de ameaças, sustentando gasto premium de segurança per capita.

Iniciativas políticas pan-europeias reforçam convergência. A Lei de Solidariedade Cibernética obriga coordenação de resposta de emergência, enquanto o banco de dados de vulnerabilidades da UE centraliza divulgações, elevando assim a maturidade de segurança de base. Esquemas nacionais que subsidiam treinamento de força de trabalho e encorajam infraestrutura de nuvem soberana harmonizam ainda mais trajetórias de crescimento através de perfis econômicos diversos.

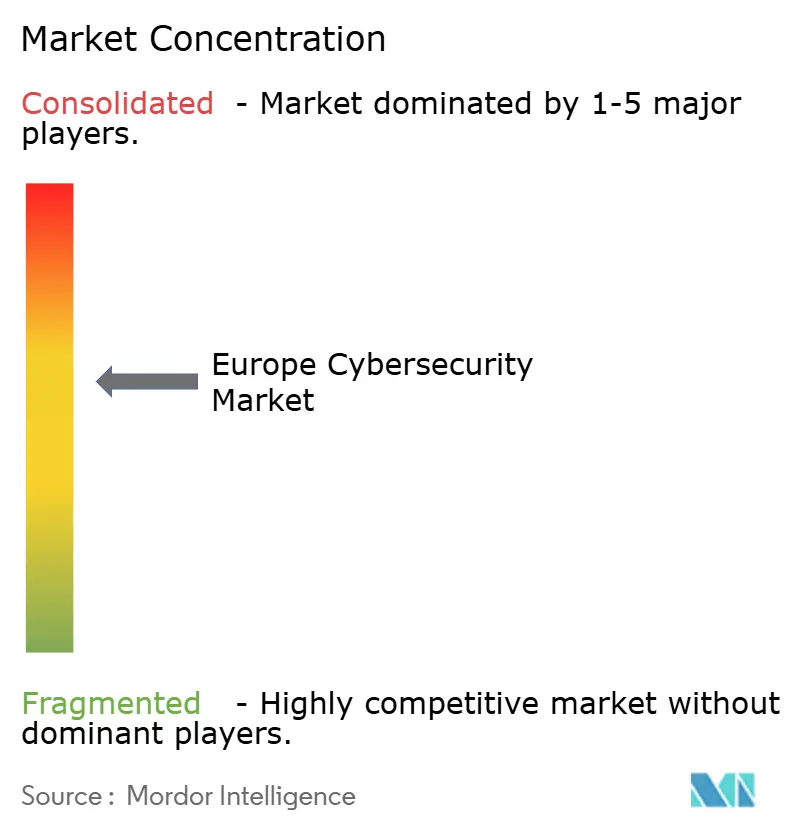

Panorama Competitivo

A competição de fornecedores no mercado de cibersegurança da europa apresenta fragmentação moderada mas um ritmo crescente de consolidação. Fornecedores capazes de entregar plataformas de ponta a ponta com fluxos de trabalho de conformidade nativos ganham vantagem conforme clientes buscam parcerias mais amplas e em menor número. A compra de USD 859 milhões da Secureworks pela Sophos ampliou sua pegada de serviços gerenciados, enquanto a série de aquisições da Leonardo reflete entradas do setor de defesa na arena comercial. A Darktrace absorveu a Cado Security para adicionar automação forense, sinalizando demanda por velocidade em resposta a incidentes.

Integração de inteligência artificial molda diferenciação. Estima-se que 71% dos bancos europeus aproveitam detecção de ameaças com IA em 2025, pressionando todos os fornecedores a infundir análises comportamentais em portfólios. Preparação pós-quântica emerge como um campo de batalha nascente, com roteiros de soluções alinhados ao mandato da UE para 2030. Ao mesmo tempo, provedores de serviços gerenciados visam nichos de terceirização de PMEs, empacotando SOC, backup e seguro em pacotes de assinatura. Ventos contrários de financiamento afinam o campo de startups, ilustrado pela redução de força de trabalho da Snyk, mas também criam alvos de aquisição para incumbentes ricos em capital.

Participação de mercado permanece distribuída: nenhuma empresa única excede um quarto da receita regional, e as cinco principais controlam aproximadamente 45%. Fornecedores focados em segurança OT, conformidade de saúde e gestão de postura de nuvem híbrida representam candidatos a aquisição conforme compradores buscam lacunas de capacidade e pegadas regionais de hospedagem de dados.

Líderes da Indústria de Cibersegurança da Europa

-

IBM Corporation

-

Cisco Systems, Inc.

-

Fujitsu Limited (Fujitsu Group)

-

Dell Technologies Inc.

-

Broadcom

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Julho 2025: A Comissão Europeia publicou um roteiro de criptografia pós-quântica obrigando transição de infraestrutura crítica até 2030.

- Junho 2025: A Leonardo da Itália adquiriu uma empresa europeia de cibersegurança não nomeada para ampliar cobertura e serviços continentais.

- Maio 2025: A ENISA lançou o Banco de Dados Europeu de Vulnerabilidades obrigatório pela NIS2 para centralizar relatórios de falhas.

- Março 2025: A França previu receita de cibersegurança para USD 13,97 bilhões até 2029, apoiada por uma estratégia quântica de USD 1,9 bilhão.

Escopo do Relatório do Mercado de Cibersegurança da Europa

Soluções de cibersegurança ajudam uma organização a monitorar, detectar, relatar e combater ameaças cibernéticas que são tentativas baseadas na internet de danificar ou interromper sistemas de informação e hackear informações críticas usando spyware, malware e phishing para manter confidencialidade de dados. O estudo está estruturado para rastrear as receitas acumuladas por fornecedores de cibersegurança através de vendas de várias soluções e serviços aliados.

O mercado de cibersegurança da europa é segmentado por ofertas (soluções [segurança de aplicações, segurança de nuvem, segurança de dados, gerenciamento de acesso de identidade, proteção de infraestrutura, gerenciamento integrado de risco, segurança de rede, segurança de ponto final e outros tipos de soluções] e serviços [serviços profissionais e serviços gerenciados]), por implementação (On-premise e nuvem), por tamanho da organização (PMEs, grandes empresas), por setor vertical do usuário final (BFSI, saúde, TI e telecomunicações, industrial e defesa, varejo, energia e serviços públicos, manufatura e outros setores do usuário final), por País (Alemanha, Reino Unido, França, Espanha, Itália, Países Baixos, Resto da Europa). Os tamanhos de mercado e previsões são fornecidos em termos de valor em (USD) para todos os segmentos acima.

| Soluções | Segurança de Aplicações |

| Segurança de Nuvem | |

| Segurança de Dados | |

| Gerenciamento de Identidade e Acesso | |

| Proteção de Infraestrutura | |

| Gerenciamento Integrado de Risco | |

| Equipamento de Segurança de Rede | |

| Segurança de Ponto Final | |

| Outros Serviços | |

| Serviços | Serviços Profissionais |

| Serviços Gerenciados |

| On-Premise |

| Nuvem |

| BFSI |

| Saúde |

| TI e Telecomunicações |

| Industrial e Defesa |

| Manufatura |

| Varejo e E-commerce |

| Energia e Serviços Públicos |

| Manufatura |

| Outros |

| Pequenas e Médias Empresas (PMEs) |

| Grandes Empresas |

| Alemanha |

| Reino Unido |

| França |

| Espanha |

| Itália |

| Países Baixos |

| Resto da Europa (Nórdicos, Benelux excl. PB, CEE, Bálcãs) |

| Por Oferta | Soluções | Segurança de Aplicações |

| Segurança de Nuvem | ||

| Segurança de Dados | ||

| Gerenciamento de Identidade e Acesso | ||

| Proteção de Infraestrutura | ||

| Gerenciamento Integrado de Risco | ||

| Equipamento de Segurança de Rede | ||

| Segurança de Ponto Final | ||

| Outros Serviços | ||

| Serviços | Serviços Profissionais | |

| Serviços Gerenciados | ||

| Por Modo de Implementação | On-Premise | |

| Nuvem | ||

| Por Setor Vertical do Usuário Final | BFSI | |

| Saúde | ||

| TI e Telecomunicações | ||

| Industrial e Defesa | ||

| Manufatura | ||

| Varejo e E-commerce | ||

| Energia e Serviços Públicos | ||

| Manufatura | ||

| Outros | ||

| Por Tamanho da Empresa do Usuário Final | Pequenas e Médias Empresas (PMEs) | |

| Grandes Empresas | ||

| Por País | Alemanha | |

| Reino Unido | ||

| França | ||

| Espanha | ||

| Itália | ||

| Países Baixos | ||

| Resto da Europa (Nórdicos, Benelux excl. PB, CEE, Bálcãs) | ||

Principais Perguntas Respondidas no Relatório

Qual é a taxa de crescimento projetada do mercado de cibersegurança da europa?

O mercado tem previsão de expandir a uma TCAC de 10,81% entre 2025 e 2030, crescendo de USD 63,12 bilhões para USD 105,45 bilhões.

Qual segmento é o maior contribuidor de receita hoje?

Soluções atualmente lideram, representando 68% da receita, impulsionadas por plataformas integradas que atendem múltiplos mandatos de conformidade.

Por que os serviços de segurança gerenciados estão crescendo tão rapidamente na Europa?

Uma lacuna de habilidades de 299.000 pessoas e requisitos complexos NIS2/DORA empurram empresas para terceirizar operações, produzindo uma TCAC de 13,8% para serviços gerenciados.

Como as iniciativas de nuvem soberana impactam gastos de segurança?

Programas como o Gaia-X requerem arquiteturas zero-trust e residência de dados da UE, estimulando investimento em segurança de nuvem híbrida a uma TCAC de 15,2%.

Qual país deve crescer mais rapidamente até 2030?

Os Países Baixos estão projetados para registrar uma TCAC de 12,4% devido ao seu papel como portal digital da Europa e o cluster de cibersegurança de Haia.

Qual é a maior restrição na expansão do mercado?

A escassez aguda de habilidades, excedendo 299.000 posições, limita capacidade de implementação e desacelera lançamentos de projetos apesar de orçamentos crescentes.

Página atualizada pela última vez em: