Análise do mercado europeu de biodiesel

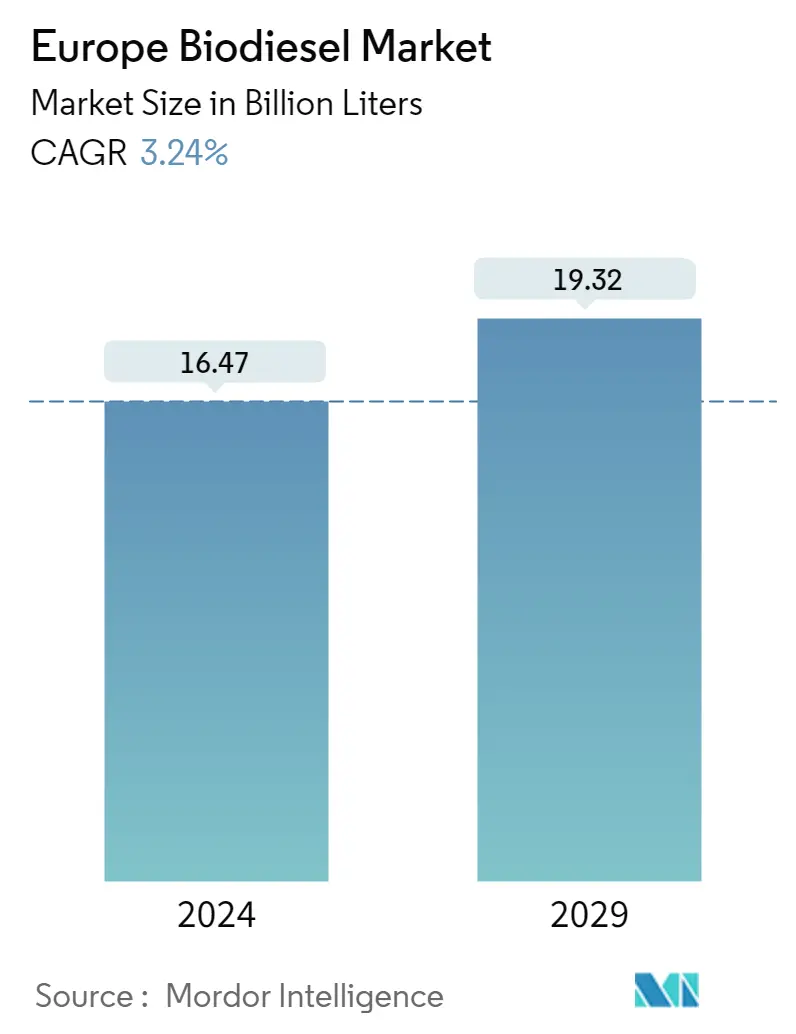

O tamanho do mercado europeu de biodiesel é estimado em 16,47 bilhões de litros em 2024, e deverá atingir 19,32 bilhões de litros até 2029, crescendo a um CAGR de 3,24% durante o período de previsão (2024-2029).

- No médio prazo, espera-se que fatores como políticas e regulamentações de apoio governamental e preocupações com a segurança energética impulsionem o mercado durante o período previsto.

- Por outro lado, espera-se que a disponibilidade e o preço das matérias-primas, como óleos vegetais e gorduras animais, dificultem o crescimento do mercado durante o período previsto.

- No entanto, os esforços de investigação e desenvolvimento centram-se na procura de matérias-primas alternativas para a produção de biodiesel. Matérias-primas avançadas, como algas e óleos usados, oferecem potencial para melhorar a sustentabilidade, reduzir o impacto no uso da terra e aumentar a disponibilidade de matérias-primas, criando novas oportunidades para a produção de biodiesel.

- Espera-se que a Alemanha domine o mercado durante o período previsto. Devido a políticas governamentais de apoio.

Tendências do mercado de biodiesel na Europa

O óleo de palma provavelmente dominará o mercado

- O óleo de palma é um dos óleos vegetais mais produzidos em todo o mundo. Os principais países produtores de óleo de palma, como a Indonésia e a Malásia, têm plantações em grande escala e processos de extracção eficientes, o que conduz a um fornecimento significativo e fiável de óleo de palma. Esta oferta abundante dá ao óleo de palma uma vantagem competitiva em termos de disponibilidade e custo em comparação com outras matérias-primas.

- O óleo de palma possui alto teor energético, o que o torna uma matéria-prima eficiente para a produção de biodiesel. Sua densidade energética permite maiores rendimentos de biodiesel por unidade de matéria-prima, resultando em uma produção econômica. A eficiência energética do óleo de palma contribui para a sua atratividade para os fabricantes de biodiesel e pode potencialmente impulsionar o seu domínio no mercado.

- Além disso, o óleo de palma possui propriedades favoráveis para a produção de biodiesel, como baixa viscosidade e alta lubricidade. Estas propriedades melhoram o desempenho do biodiesel em motores diesel e tornam-no compatível com a infra-estrutura diesel existente. As propriedades favoráveis do biodiesel à base de óleo de palma contribuem para o seu potencial de mercado e competitividade.

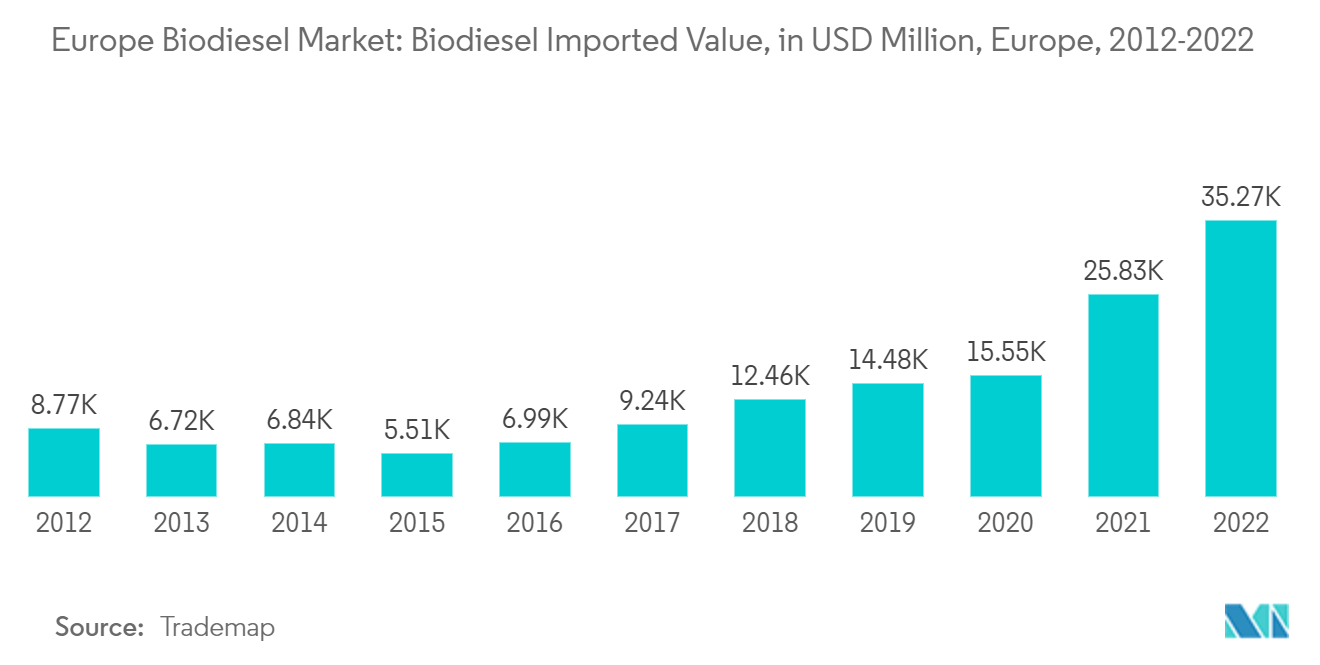

- O valor do biodiesel importado para a Europa aumentou significativamente entre 2021 e 2022. Segundo o Statista, o valor total das importações de biodiesel aumentou mais de 36%, significando um aumento do consumo de biodiesel nas regiões.

- Em Dezembro de 2022, a União Europeia chegou a um acordo preliminar para introduzir um regulamento que obrigaria as empresas a fornecer provas de que o seu óleo de palma e outros produtos vendidos na UE não estão ligados à desflorestação.

- Portanto, pelos pontos discutidos acima, o segmento de óleo de palma provavelmente dominará o mercado durante o período previsto.

Alemanha dominará o mercado

- A Alemanha implementou políticas e regulamentos de apoio para promover as energias renováveis, incluindo o biodiesel. O país tem metas ambiciosas em matéria de energias renováveis e oferece incentivos financeiros e subsídios para a produção de biodiesel. Este apoio incentiva o investimento e o crescimento na indústria do biodiesel, posicionando a Alemanha como um interveniente-chave.

- A Alemanha é conhecida por sua engenharia avançada e conhecimento tecnológico. O país possui uma forte infra-estrutura de investigação e desenvolvimento, permitindo o desenvolvimento e implementação de tecnologias inovadoras de produção de biodiesel. As empresas alemãs estão na vanguarda do desenvolvimento de processos de produção de biodiesel eficientes e económicos, o que lhes confere uma vantagem competitiva no mercado.

- Em fevereiro de 2022, o Renewable Energy Group anunciou os seus planos para aumentar a capacidade de pré-tratamento na sua refinaria de biodiesel em Emden, Alemanha. Esta expansão visa permitir o processamento de matérias-primas desafiadoras em combustíveis renováveis, incluindo aquelas que normalmente são difíceis de converter.

- A Alemanha possui uma infra-estrutura bem desenvolvida para a produção, distribuição e utilização de biodiesel. O país tem muitas fábricas de produção de biodiesel, uma extensa rede de instalações de mistura e postos de abastecimento. Esta infra-estrutura existente proporciona uma base sólida para o crescimento e domínio do mercado de biodiesel na Alemanha.

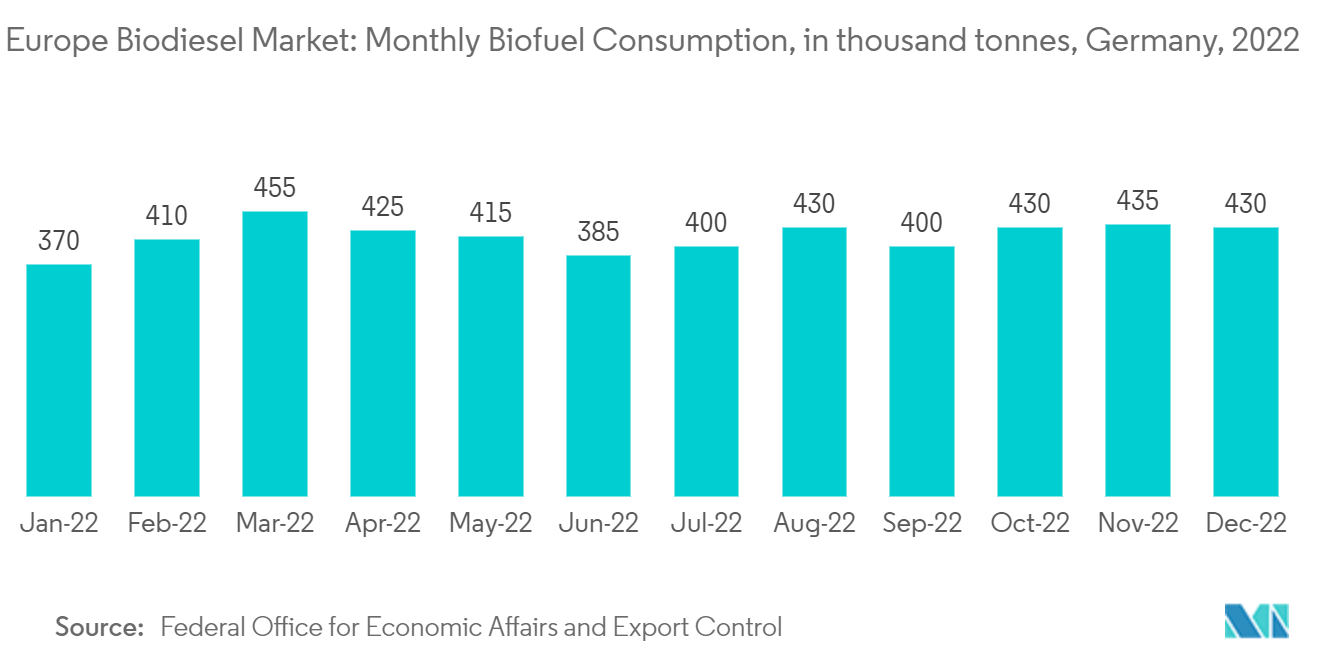

- Em 2022, o consumo de biodiesel da Alemanha totalizou 2,516 milhões de toneladas métricas (cerca de 755 milhões de galões), diminuindo de 2,560 milhões de toneladas (aproximadamente 768,5 milhões de galões) em 2021. Em contraste, a utilização de etanol em misturas cresceu quase 2,9 por cento, passando de 1,153 milhões de toneladas. (386 milhões de galões) para 1,186 milhão de toneladas (aproximadamente 397 milhões de galões).

- Portanto, de acordo com os pontos mencionados acima, a Alemanha provavelmente será um participante significativo no mercado de biodiesel na Europa.

Visão geral da indústria de biodiesel na Europa

O mercado europeu de biodiesel está semi-fragmentado. Alguns dos principais players do mercado (sem ordem específica) incluem Shell PLC, BP PLC, Bunge Limited, Air Liquide SA, Harvest Energy, entre outros.

Líderes do mercado europeu de biodiesel

Shell PLC

BP PLC

Bunge Limited

Air Liquide SA

Harvest Energy

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado europeu de biodiesel

- Em janeiro de 2023, o Ministério do Meio Ambiente da Alemanha anunciou planos para enviar propostas ao gabinete em breve para que o país abandonasse o uso de biocombustíveis baseados em culturas para conseguir reduções nos gases de efeito estufa.

- Março de 2022 Rossi Biofuel Zrt, subsidiária do Grupo ENVIEN, inaugurou uma nova fábrica de biodiesel na Hungria. Esta planta foi construída pela BDI-BioEnergy International GmbH. A instalação é uma fábrica de múltiplas matérias-primas em Komárom, Hungria. A nova planta tem capacidade de 60 mil toneladas por ano e, assim, a capacidade total de produção de biodiesel da empresa aumentou de 150 mil para 210 mil toneladas por ano.

Segmentação da indústria de biodiesel na Europa

O biodiesel é um combustível renovável derivado de fontes de biomassa, como óleos vegetais, gorduras animais ou óleos de cozinha reciclados. É produzido através da transesterificação, que envolve a reação química da matéria-prima de biomassa com um álcool (geralmente metanol ou etanol) na presença de um catalisador, como hidróxido de sódio ou hidróxido de potássio.

O mercado europeu de biodiesel é segmentado por matéria-prima, misturas de biodiesel e geografia. Por matéria-prima, o mercado é segmentado em Grãos Grossos, Safra de Açúcar, Óleo Vegetal, entre outros; por misturas de biodiesel, o mercado é segmentado em B5, B20 e B100. O relatório também abrange o tamanho do mercado e as previsões para o mercado europeu de biodiesel nas principais regiões. O relatório oferece o tamanho do mercado e as previsões para o mercado europeu de biodiesel em volume para todos os segmentos acima.

| Óleo de colza |

| Azeite de dendê |

| Óleo de cozinha usado |

| Outras matérias-primas |

| B5 |

| B20 |

| B100 |

| Alemanha |

| Espanha |

| Reino Unido |

| França |

| Resto da Europa |

| Matéria-prima | Óleo de colza |

| Azeite de dendê | |

| Óleo de cozinha usado | |

| Outras matérias-primas | |

| Misturas de Biodiesel | B5 |

| B20 | |

| B100 | |

| Geografia | Alemanha |

| Espanha | |

| Reino Unido | |

| França | |

| Resto da Europa |

Perguntas frequentes sobre pesquisa de mercado de biodiesel na Europa

Qual é o tamanho do mercado europeu de biodiesel?

Espera-se que o tamanho do mercado europeu de biodiesel atinja 16,47 bilhões de litros em 2024 e cresça a um CAGR de 3,24% para atingir 19,32 bilhões de litros até 2029.

Qual é o tamanho atual do mercado europeu de biodiesel?

Em 2024, o tamanho do mercado europeu de biodiesel deverá atingir 16,47 mil milhões de litros.

Quem são os principais atores do mercado europeu de biodiesel?

Shell PLC, BP PLC, Bunge Limited, Air Liquide SA, Harvest Energy são as principais empresas que operam no mercado europeu de biodiesel.

Página atualizada pela última vez em:

Relatório da Indústria de Biodiesel da Europa

Estatísticas para a participação de mercado de biodiesel na Europa em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Biodiesel da Europa inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.