Análise de mercado TPMS automotivo na Europa

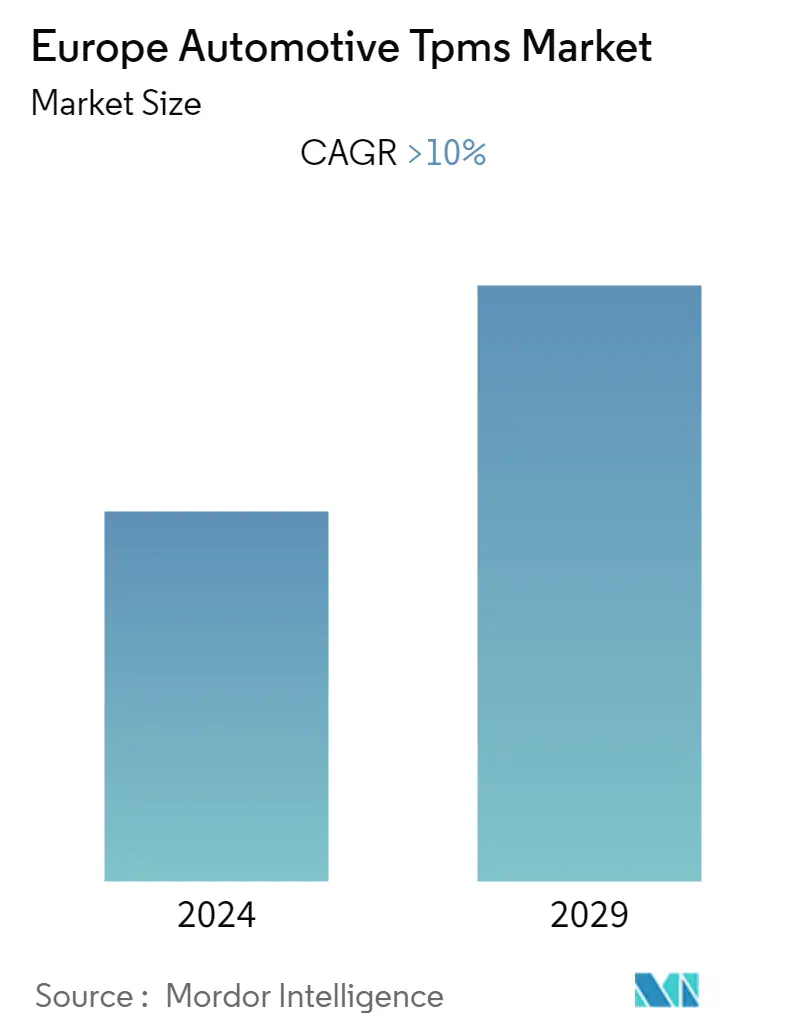

Espera-se que o mercado europeu automotivo TPMS registre um CAGR de mais de 10% durante o período de previsão, 2020-2025.

- Fatores significativos, como a preferência dos consumidores por sistemas avançados de assistência ao condutor, o aumento nas vendas de veículos de luxo e o número crescente de acidentes e subsequentes mortes nas estradas, levaram as autoridades reguladoras a impor o TPMS nos automóveis. Há um efeito líquido positivo nos registos de automóveis de luxo de 2018 a 2019, uma vez que o volume saltou de 2,29 milhões para 2,35 milhões em 2019.

- Apesar da fraca taxa de crescimento do segmento de veículos de passageiros na Europa, espera-se que o mercado de veículos de luxo premium aumente significativamente em países como a Alemanha e a Itália. Espera-se que os veículos de luxo testemunhem uma taxa de crescimento constante em todo o segmento de veículos de passageiros. Com o TPMS instalado na maioria desses veículos, o segmento de veículos de passageiros está preparado para impulsionar significativamente o mercado de TPMS automotivo.

- Empresas, como Continental AG e Huf Hülsbeck Fürst GmbH Co. KG, estão agora produzindo sistemas TPMS para modelos de alta qualidade de montadoras, como Toyota, Lexus, BMW, Volkswagen, Hyundai, Chrysler, Jeep e Rolls Royce em todo o mundo. Europa. Com a crescente demanda dos consumidores por veículos com recursos de segurança avançados, espera-se que o TPMS esteja disponível como padrão em hatchbacks, sedãs e SUVs do segmento C.

Tendências do mercado TPMS automotivo na Europa

Direct TPMS está crescendo com alta taxa de crescimento

O TPMS oferece uma ampla gama de vantagens, pneus preenchidos corretamente apresentam menor resistência ao rolamento e sofrem menor abrasão, o que aumenta significativamente a vida útil dos pneus. Em segundo lugar, o consumo de combustível e, portanto, as emissões de CO2 podem ser reduzidos. Em terceiro lugar, com distâncias de travagem mais curtas e excelente estabilidade nas curvas, oferece uma condução confortável.

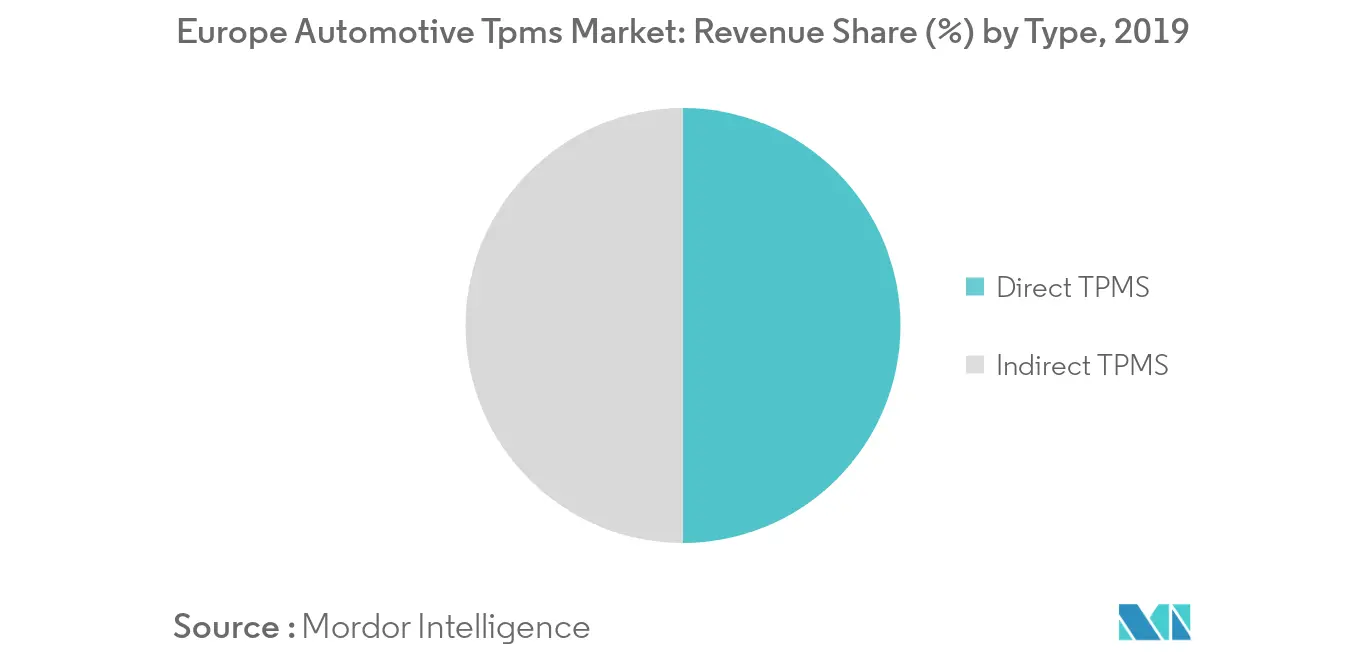

Os sistemas de monitoramento da pressão do ar também são oferecidos como sistemas diretos e indiretos. Os sistemas indiretos ajudam a registrar os dados e a determinar a perda de pressão do ar devido ao aumento da velocidade da roda. Enquanto os sistemas diretos medem e arquivam dados precisos de pressão de ar usando sensores integrados às válvulas. Os sistemas diretos podem detectar perdas por difusão lenta e perdas rápidas de pressão em um pneu. Como resultado, vemos os sistemas Direct sendo acomodados em um maior número de veículos.

Em fevereiro de 2019, a Continental lançou uma ferramenta de serviço direto TPMS. Com o dispositivo VDO TPMS Go, as oficinas de TPMS podem programar todos os sensores universais comuns para automóveis e ler quase todos os sensores TPMS do mercado. O TPMS Go combina funções estabelecidas no dispositivo VDO TPMS Pro. Com um design prático, é um complemento adequado a um dispositivo de diagnóstico fino e económico.

O Diect TPMS normalmente encontra aplicações importantes no segmento de veículos de passageiros, onde o gerenciamento da pressão dos pneus é considerado um sistema de segurança crítico. A indústria automotiva tem intensificado a introdução de recursos que ajudam a minimizar o impacto de colisões, reduzem o número de mortes e melhoram a segurança geral dos veículos. Isso, por sua vez, está alimentando o crescimento do mercado automotivo de TPMS durante o período de previsão.

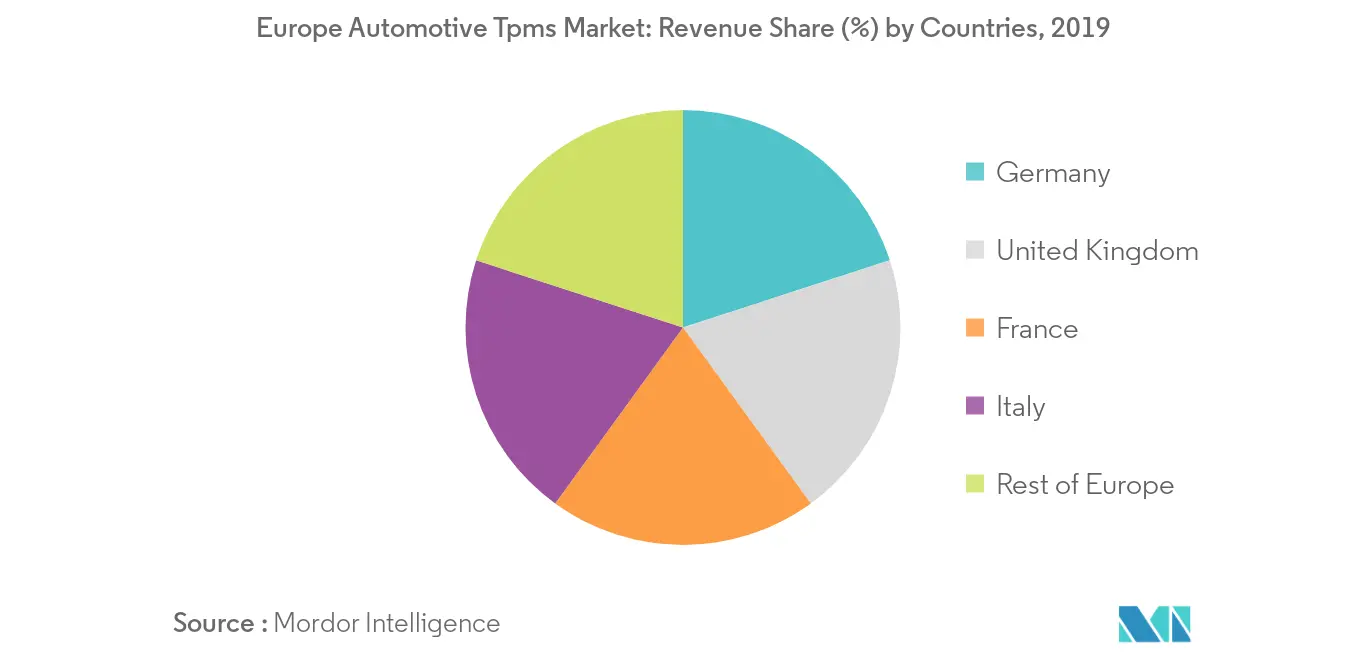

Alemanha continua líder de mercado em 2019

A UE há muito que optou pela introdução de sistemas de monitorização da pressão dos pneus. Com a Alemanha a liderar o mercado europeu de TPMS, pretendem reduzir o consumo de combustível e contribuir para melhorar a segurança rodoviária.

O Parlamento Europeu aprovou uma proposta de directiva que visa simplificar e alterar o tipo de veículos automóveis com medidas que impõem a adopção obrigatória de tecnologias em Sistemas de Monitorização da Pressão dos Pneus (TPMS). Estas mudanças também precisam de atender à iniciativa já existente do Conselho Alemão de Segurança Rodoviária para a segurança dos pneus.

De acordo com as normas da UE, os veículos das categorias M1 têm de estar equipados com um sistema preciso de monitorização da pressão dos pneus, capaz de avisar, quando necessário, o condutor no automóvel quando ocorre uma perda de pressão em qualquer pneu. Isto também melhora o consumo ideal de combustível e a segurança rodoviária. Limites apropriados nas especificações técnicas foram definidos para alcançar uma abordagem tecnologicamente neutra e econômica no desenvolvimento de TPMS precisos.

Uma variedade de testes relevantes de pressão atmosférica realizados na Alemanha e na Europa demonstram que pelo menos 35% de todos os veículos motorizados em funcionamento apresentam pressão atmosférica negativa, o que permitiria poupar aproximadamente 3,1 mil milhões de litros de combustível consumido na Europa e com os benefícios adicionais de redução das emissões. de poluentes.

Visão geral da indústria TPMS automotiva na Europa

O mercado europeu de TPMS automotivo é dominado por vários players internacionais e regionais, como Continental AG, Huf Hülsbeck Fürst GmbH Co. Embora tenham vantagem sobre seus concorrentes, as principais empresas fabricantes de TPMS estão fazendo joint-ventures, parcerias para lançar produtos mais novos.

Em novembro de 2019, a Huf Hülsbeck Fürst GmbH Co. KG e o Shanghai Baolong Automotive Group formaram uma joint venture, BH SENS, que combina seus respectivos negócios de sistemas de monitoramento de pressão dos pneus em uma nova entidade. A BH SENS trabalha com fabricantes de equipamentos originais para criar sistemas OE TPM para fabricantes de veículos em todo o mundo e para o mercado de reposição automotiva no âmbito do programa de sensores TPMS da marca IntelliSens Universal.

Líderes de mercado TPMS automotivo na Europa

Huf Hülsbeck & Fürst GmbH & Co. KG

Continental AG

ZF Friedrichshafen AG

Dunlop Tech GmbH

Schrader Electronics

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Segmentação da indústria TPMS automotiva na Europa

O Mercado Europeu Automotivo TPMS cobre as tendências atuais e futuras com desenvolvimentos tecnológicos recentes. O relatório fornecerá uma análise detalhada de diversas áreas do mercado por veículo, tecnologia e canal de vendas. A participação de mercado de importantes empresas fabricantes de TPMS e a análise em nível de país serão fornecidas no relatório.

| Carro de passageiros |

| Veículo comercial |

| TPMS direto |

| TPMS indireto |

| OEM |

| Pós-venda |

| Alemanha |

| Reino Unido |

| França |

| Itália |

| Resto da Europa |

| Tipo de Veículo | Carro de passageiros |

| Veículo comercial | |

| Tipo | TPMS direto |

| TPMS indireto | |

| Canal de vendas | OEM |

| Pós-venda | |

| Países | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Resto da Europa |

Perguntas frequentes sobre pesquisa de mercado TPMS automotivo na Europa

Qual é o tamanho atual do mercado europeu de TPMs automotivos?

O Mercado Europeu de Tpms Automotivos deverá registrar um CAGR superior a 10% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado europeu de TPMs automotivos?

Huf Hülsbeck & Fürst GmbH & Co. KG, Continental AG, ZF Friedrichshafen AG, Dunlop Tech GmbH, Schrader Electronics são as principais empresas que operam no mercado europeu de TPMs automotivos.

Que anos este mercado europeu de TPMs automotivos cobre?

O relatório abrange o tamanho histórico do mercado europeu de TPMs automotivos para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de TPMs automotivos para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria TPMS automotiva na Europa

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita da Europa Automotive TPMS em 2024, criadas por Mordor Intelligence™ Industry Reports. A análise do Europe Automotive TPMS inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.