Análise de mercado MRO de motores de aeronaves na Europa

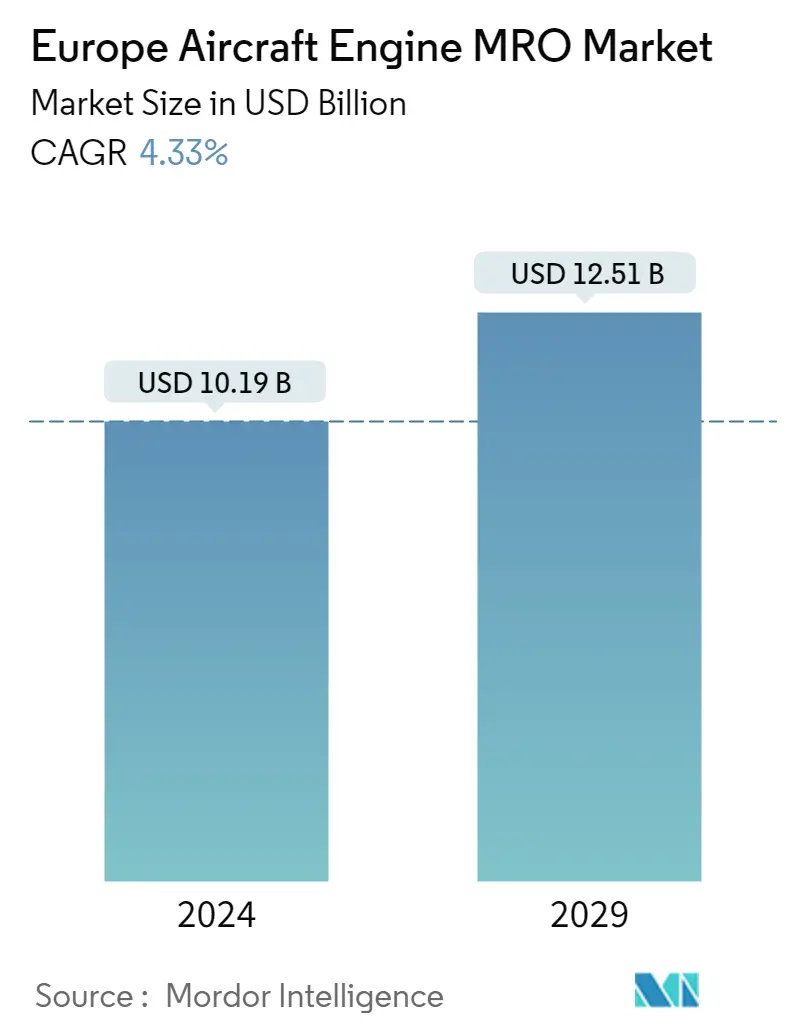

O tamanho do mercado europeu de MRO de motores de aeronaves é estimado em US$ 10,19 bilhões em 2024, e deverá atingir US$ 12,51 bilhões até 2029, crescendo a um CAGR de 4,33% durante o período de previsão (2024-2029).

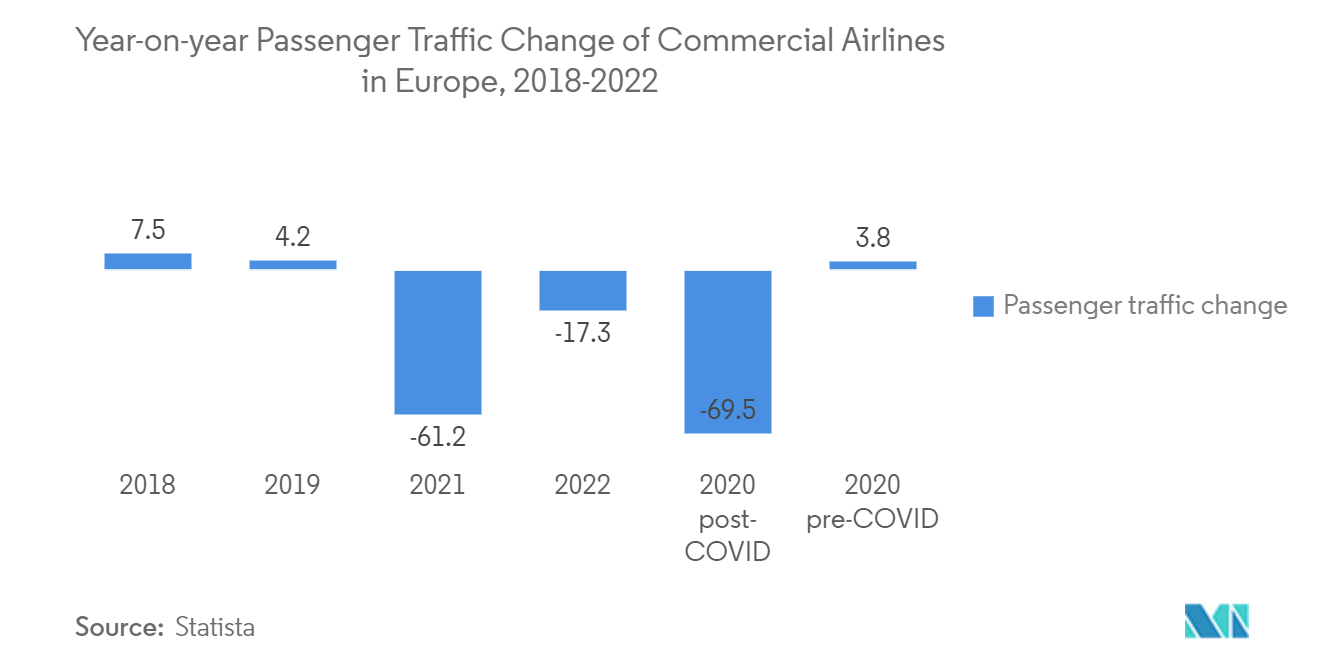

Prevê-se que o aumento de pedidos e entregas de novas aeronaves comerciais devido ao aumento do tráfego aéreo de passageiros aumente a demanda por serviços de MRO de motores em aeronaves durante o período de previsão. De acordo com as últimas atualizações da Associação Internacional de Transporte Aéreo (IATA), o tráfego aéreo europeu de passageiros em 2023 melhorou em comparação com 2022. O tráfego aéreo europeu em julho de 2023 aumentou 13,8% em comparação com julho de 2022.

As companhias aéreas da Europa possuem uma das frotas de aeronaves mais antigas do mundo. Além disso, a frota envelhecida de aeronaves militares de vários países da Europa também está a gerar a procura de MRO de motores. A substituição de aeronaves antigas e regulamentações rígidas de segurança são outros fatores que alimentam o crescimento do mercado. Além disso, as reconfigurações das estruturas das cabines e a instalação dos sistemas oferecem oportunidades de mercado para os intervenientes na MRO. No setor militar, vários países da região estão expandindo suas frotas de aeronaves, o que deverá impulsionar ainda mais o crescimento do mercado de MRO de motores de aeronaves durante o período de previsão.

Tecnologias avançadas como blockchain melhoram processos em serviços de MRO. No mercado de MRO, existe um enorme potencial para blockchain. A adoção da tecnologia blockchain tem sido baixa até agora; no entanto, em breve, esta tecnologia contribuirá com uma parcela considerável para o crescimento global do mercado de MRO de aeronaves. Isso permitirá que as empresas registrem as informações de configuração dos componentes MRO. Isso também facilita o processo de documentação entre fabricantes de componentes e provedores de serviços de MRO.

Além disso, a eficiência interna e a manutenção dos motores das aeronaves são uma preocupação devido a uma incidência alarmantemente elevada de recentes acidentes aéreos causados por falhas de motores. Esse fator está alimentando a demanda por serviços de MRO de motores de aeronaves, auxiliando no crescimento do mercado. No entanto, a suspensão de frotas de aeronaves comerciais mais antigas é um obstáculo ao crescimento do mercado europeu de MRO de motores de aeronaves.

Tendências do mercado de MRO de motores de aeronaves na Europa

O segmento de aviação comercial deverá dominar o mercado durante o período de previsão.

O segmento de aeronaves comerciais domina atualmente o mercado e espera-se que continue a dominar durante o período de previsão. Isto deveu-se principalmente ao aumento das compras de aeronaves mais novas pelas companhias aéreas em todo o mundo para substituir frotas antigas e ampliar a sua oferta de serviços. A crescente procura por aeronaves comerciais resulta do aumento do tráfego aéreo global de passageiros, o que levou as transportadoras a adquirir aeronaves de nova geração para garantir a rentabilidade. Companhias aéreas como Austrian Airlines, TAP Air Portugal, British Airways, Air France, Alitalia, Lufthansa e KLM Royal Dutch Airlines são algumas companhias aéreas da região que possuem uma idade média de frota de aeronaves superior a 11 anos, exigindo maior MRO de motores de aeronaves. Várias companhias aéreas na Europa estão a adicionar aeronaves mais novas às suas frotas, o que poderá gerar ainda mais procura para o motor MRO durante a próxima década. Por exemplo, em março de 2023, o grupo Lufthansa encomendou mais 22 aeronaves de fuselagem larga da Boeing e da Airbus com o objetivo principal de substituir aeronaves mais antigas. No total, o pedido de 15 A350 de ambas as variantes e sete Boeing 787-9 adicionais é feito pelo Grupo Airlines da Alemanha. Um total de 108 encomendas de longo curso, incluindo o Airbus A350, o Boeing B787 e o Boeing B777X, estão pendentes para este grupo. Em 2022, a Boeing recebeu 561 pedidos de B737 MAX e 213 pedidos de fuselagem larga. A Airbus entregou 676 aeronaves em 2022, enquanto a Boeing entregou 480 no total. Espera-se que tais desenvolvimentos alimentem o crescimento do segmento comercial no mercado.

Reino Unido experimentará crescimento significativo durante o período de previsão

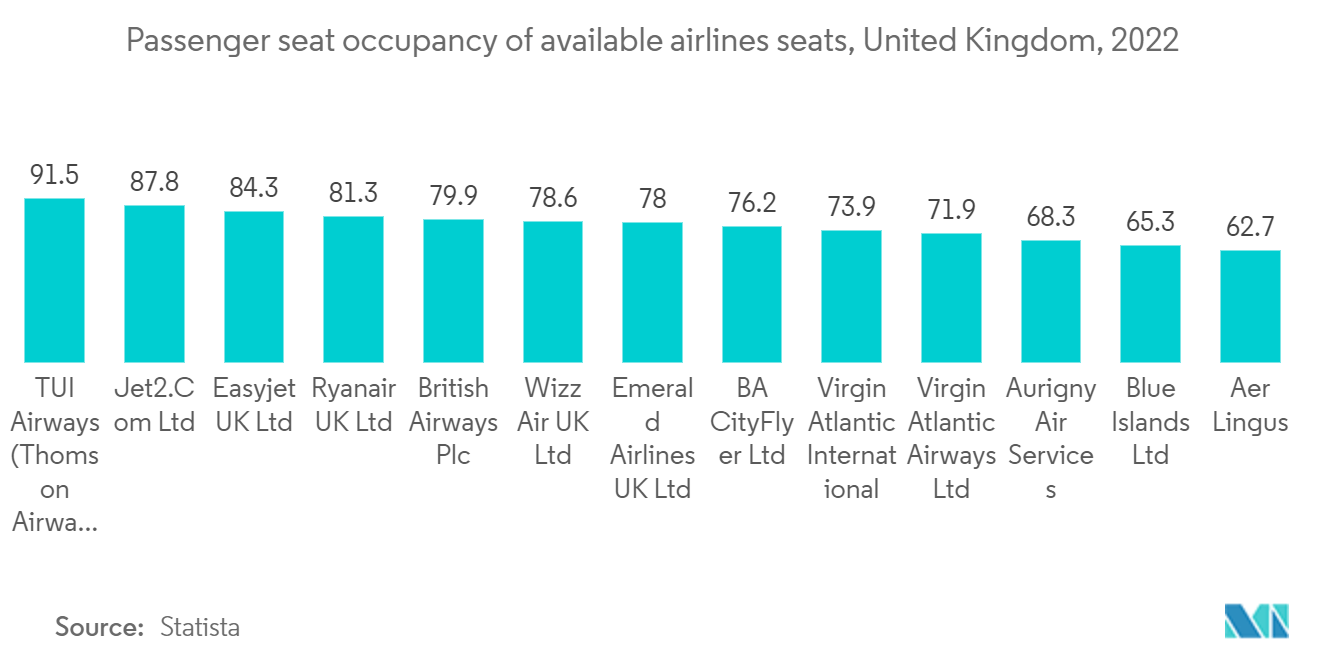

Prevê-se que o mercado do Reino Unido registre o maior CAGR durante o período de previsão devido à robusta aquisição de aeronaves comerciais das companhias aéreas devido à recuperação do tráfego de passageiros na região. As forças armadas do Reino Unido têm mais de 30 modelos de aeronaves diferentes que estão em serviço há décadas. Embora o país esteja modernizando sua frota de aeronaves, várias aeronaves das Forças Armadas têm mais de 30 anos. A Rolls-Royce, um dos players proeminentes no mercado europeu de MRO de motores de aeronaves, está sediada no Reino Unido e também é um player dominante no mercado global de MRO de motores de aeronaves. Por outro lado, a British Airways, a companhia aérea de bandeira do Reino Unido, tem uma frota de aeronaves com idade média superior a 17 anos a partir de 2022. A companhia aérea está a adicionar ainda mais novas aeronaves à sua frota, o que deverá aumentar a procura. para MRO de motores no país. Por exemplo, em julho de 2022, a IAG, holding da British Airways, encomendou 37 aeronaves da família A320neo, incluindo 12, convertendo as opções existentes em pedidos comerciais de A321neos. A IAG planejou encomendar 25 aeronaves da família A320neo, com opções de compra de 50 aeronaves adicionais. Os pedidos serão entregues entre 2025 e 2028 para substituir aeronaves da família A320ceo em sua frota de curta distância. Espera-se que tais contratos ajudem no crescimento das receitas do país durante o período de previsão. Além disso, o Reino Unido registou a maior atividade de aviação geral na região, sendo a aviação executiva e os voos de helicóptero as principais atividades em 2022. Prevê-se que uma maior atividade de voo da aviação geral na região gere uma maior procura de motores MRO. Espera-se que todos estes factores reforcem as perspectivas de mercado do Reino Unido nos próximos anos.

Visão geral da indústria de MRO de motores de aeronaves na Europa

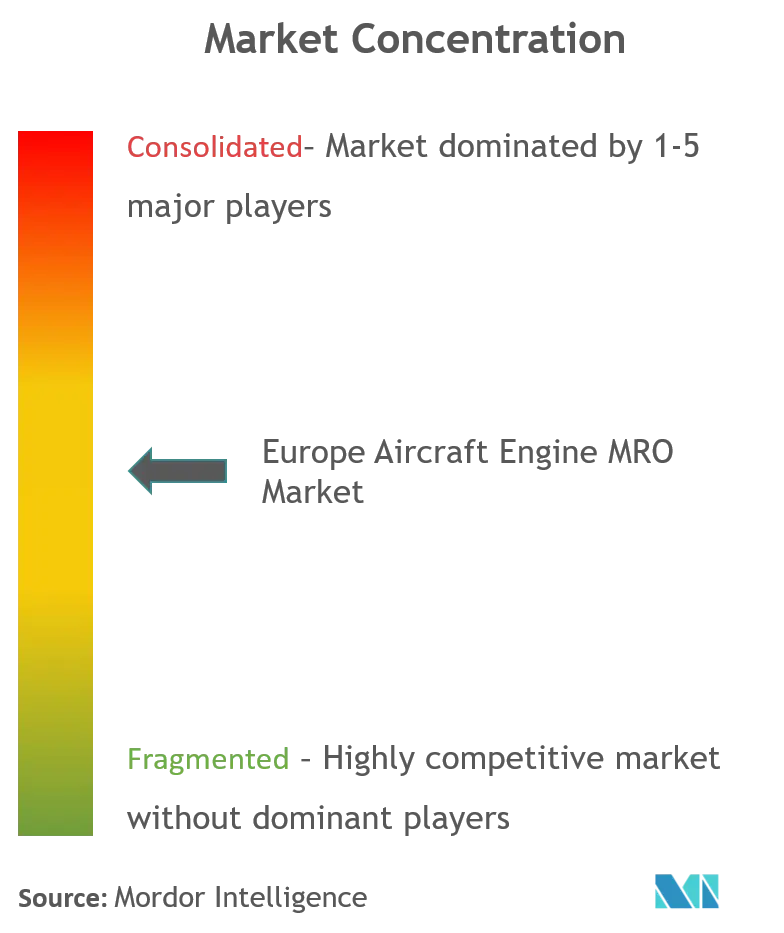

O mercado europeu de MRO de motores de aeronaves é semi-consolidado com a presença de players proeminentes como Safran, Rolls-Royce plc, Lufthansa Technik AG, Pratt Whitney (RTX Corporation), Honeywell International Inc. e General Electric Company são alguns dos players de destaque no mercado. Os principais fornecedores de MRO de motores estão firmando parcerias de longo prazo ou formando joint ventures para aumentar sua presença comercial e base de clientes. Por exemplo, a Lufthansa Technik formou joint ventures com vários fabricantes de motores, como Rolls-Royce plc, General Electric Company e MTU Aero Engines AG, para fornecer operações de MRO de motores para clientes na região europeia. Por exemplo, em setembro de 2023, a Air France e a Airbus lançaram negociações exclusivas sobre uma empresa comum de 50% no domínio dos serviços de manutenção de componentes, a fim de lidar de forma mais eficaz com as crescentes necessidades de manutenção a longo prazo do Airbus A350. O acordo proporcionará a gestão da cadeia de abastecimento, reparação e a criação de um conjunto global de componentes de aeronaves. Este acordo reuniria a experiência da AFI KLM EM e da Airbus. A formação de parcerias também garante que a manutenção de componentes específicos seja feita com a expertise adequada por determinados players. Os jogadores estão se concentrando na utilização de tecnologias avançadas como automação e inteligência artificial em suas unidades de manutenção, o que os ajuda a aumentar a produtividade e ao mesmo tempo reduzir seus custos de manutenção, aumentando assim seus lucros no longo prazo. De acordo com o Statista, espera-se que mais de 30% do mercado de manutenção, reparo e revisão de motores de aeronaves MRO de 2020 a 2029 seja coberto pela General Electric Aviation. Durante o mesmo período, é mais provável que a CFM International forneça 28 % do mercado MRO de aeronaves comerciais.

Líderes de mercado de MRO de motores de aeronaves na Europa

Lufthansa Technik AG

Rolls-Royce plc

General Electric Company

Safran

Honeywell International Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado MRO de motores de aeronaves na Europa

Junho de 2023 TEISAS e GE Aerospace concordaram em estender a licença da TEISAS para fornecer serviços de manutenção em nível de depósito F110 para vários países que operam aviões de combate F16 e F15. A colaboração fortalecerá ainda mais o relacionamento entre a TEI e seu parceiro de longo prazo, a GE Aerospace, na área de serviços de motores militares. A TEI e a GE Aerospace colaboram com sucesso há muitos anos e agora estão preparadas para desempenhar um papel crítico no apoio ao motor F110 em todo o mundo.

Março de 2023 A GE Aerospace estendeu o contrato de serviço com o fabricante de motores e componentes de aeronaves ITP Aero para realizar serviços de MRO para motores CT7. Através do contrato de serviço MRO de 5 anos, a ITP Aero provavelmente fornecerá serviços de manutenção, reparo e revisão para os seguintes motores fabricados pela GE série CT7-2A, série CT7-2E1, série CT7-8A, série CT7-8E, CT7 -Motores série 8F5, motores CT7-9B e motores da série CT7-9C/9C3.

Segmentação da indústria MRO de motores de aeronaves na Europa

O estudo de MRO de motores de aeronaves inclui as operações de manutenção, reparo e revisão (MRO) de motores de turbinas e motores a pistão nas indústrias de aviação comercial, militar e geral. O mercado também inclui verificações de manutenção em nível de componente de motores. O MRO do motor do helicóptero também é considerado no estudo.

O mercado europeu de MRO de motores de aeronaves é segmentado por tipo de motor, aplicação e geografia. O mercado europeu de motores de aeronaves MRO é segmentado por tipo de motor em motores de turbina e motores de pistão. Por aplicação, o mercado é segmentado em aeronaves comerciais, aeronaves militares e aeronaves de aviação geral. Por geografia, o mercado é segmentado no Reino Unido, Alemanha, França, Itália, Suíça, Espanha e no resto da Europa.

O dimensionamento do mercado e as previsões para todos os segmentos foram fornecidos em valor (USD).

| Motores de turbina |

| Motores de pistão |

| Aviação Comercial |

| Aviação Militar |

| Aviação geral |

| Europa | Reino Unido |

| Alemanha | |

| França | |

| Itália | |

| Suíça | |

| Espanha | |

| Resto da Europa |

| Tipo de motor | Motores de turbina | |

| Motores de pistão | ||

| Aplicativo | Aviação Comercial | |

| Aviação Militar | ||

| Aviação geral | ||

| Geografia | Europa | Reino Unido |

| Alemanha | ||

| França | ||

| Itália | ||

| Suíça | ||

| Espanha | ||

| Resto da Europa | ||

Perguntas frequentes sobre pesquisa de MROMarket sobre motores de aeronaves na Europa

Qual é o tamanho do mercado europeu de MRO de motores de aeronaves?

O tamanho do mercado europeu de MRO de motores de aeronaves deve atingir US$ 10,19 bilhões em 2024 e crescer a um CAGR de 4,33% para atingir US$ 12,51 bilhões até 2029.

Qual é o tamanho atual do mercado europeu de MRO de motores de aeronaves?

Em 2024, o tamanho do mercado europeu de MRO de motores de aeronaves deverá atingir US$ 10,19 bilhões.

Quem são os principais atores do mercado europeu de MRO de motores de aeronaves?

Lufthansa Technik AG, Rolls-Royce plc, General Electric Company, Safran, Honeywell International Inc. são as principais empresas que operam no mercado europeu de MRO de motores de aeronaves.

Que anos esse mercado europeu de MRO de motores de aeronaves cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado europeu de MRO de motores de aeronaves foi estimado em US$ 9,77 bilhões. O relatório abrange o tamanho histórico do mercado europeu de motores de aeronaves MRO para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de motores de aeronaves MRO para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Página atualizada pela última vez em:

Relatório da indústria MRO de motores de aeronaves na Europa

Estatísticas para a participação de mercado de MRO de motores de aeronaves na Europa em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Europe Aircraft Engine MRO inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.