Tamanho e Participação do Mercado de Sistemas de Monitoramento de Emissões

Análise do Mercado de Sistemas de Monitoramento de Emissões pela Mordor Intelligence

O mercado de sistemas de monitoramento de emissões está avaliado em USD 3,47 bilhões em 2025 e previsto para alcançar USD 4,96 bilhões até 2030, avançando a uma TCAC de 7,41%. Regulamentações mais rigorosas de poluição do ar e a monetização direta do carbono sob a Fase IV do Sistema de Comércio de Emissões da UE estão aumentando a demanda por monitores de chaminé de maior precisão, enquanto a mudança para arquiteturas híbridas contínuas-preditivas está redefinindo as estratégias dos fornecedores. O hardware ainda gera o maior fluxo de receita, detendo 46% das vendas de 2024, mas os serviços estão se expandindo mais rapidamente a uma TCAC de 7,7% conforme os usuários buscam suporte de calibração, certificação e gerenciamento de dados. A América do Norte lidera na base instalada, mas a Ásia-Pacífico registra o maior crescimento regional de 10% conforme China e Índia impõem novos limites a nível de planta. Os analisadores laser in-situ, particularmente TDLS, estão rapidamente substituindo sistemas extrativos em usinas de resíduos para energia, reduzindo os gastos do ciclo de vida em aproximadamente 30%. Simultaneamente, módulos de software habilitados por IA estão transformando dados de conformidade em ferramentas de manutenção preditiva e otimização de processos que reduzem custos operacionais em 15-20%.

Principais Pontos do Relatório

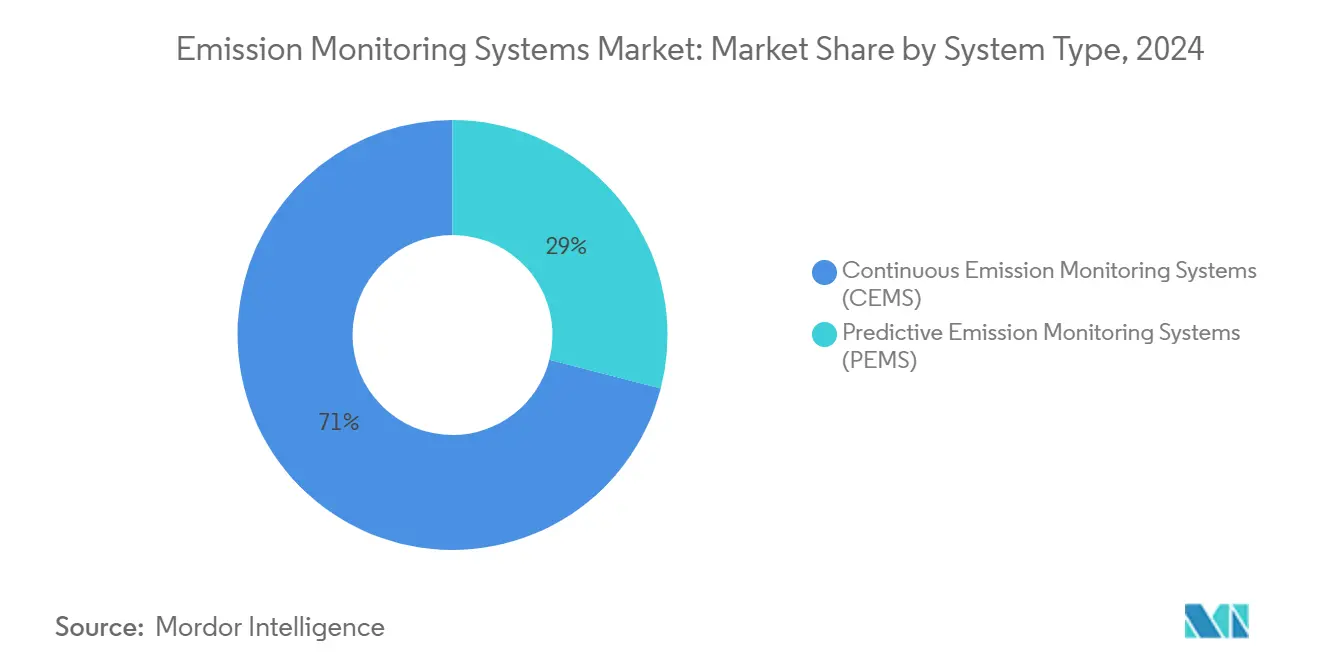

- Por tipo de sistema, os Sistemas de Monitoramento Contínuo de Emissões mantiveram 71% da participação do mercado de sistemas de monitoramento de emissões em 2024; os Sistemas de Monitoramento Preditivo de Emissões são projetados para crescer a uma TCAC de 8,4% até 2030.

- Por componente, o hardware dominou com 46% de participação de receita em 2024, enquanto os serviços representam a expansão mais rápida a uma TCAC de 7,7% até 2030.

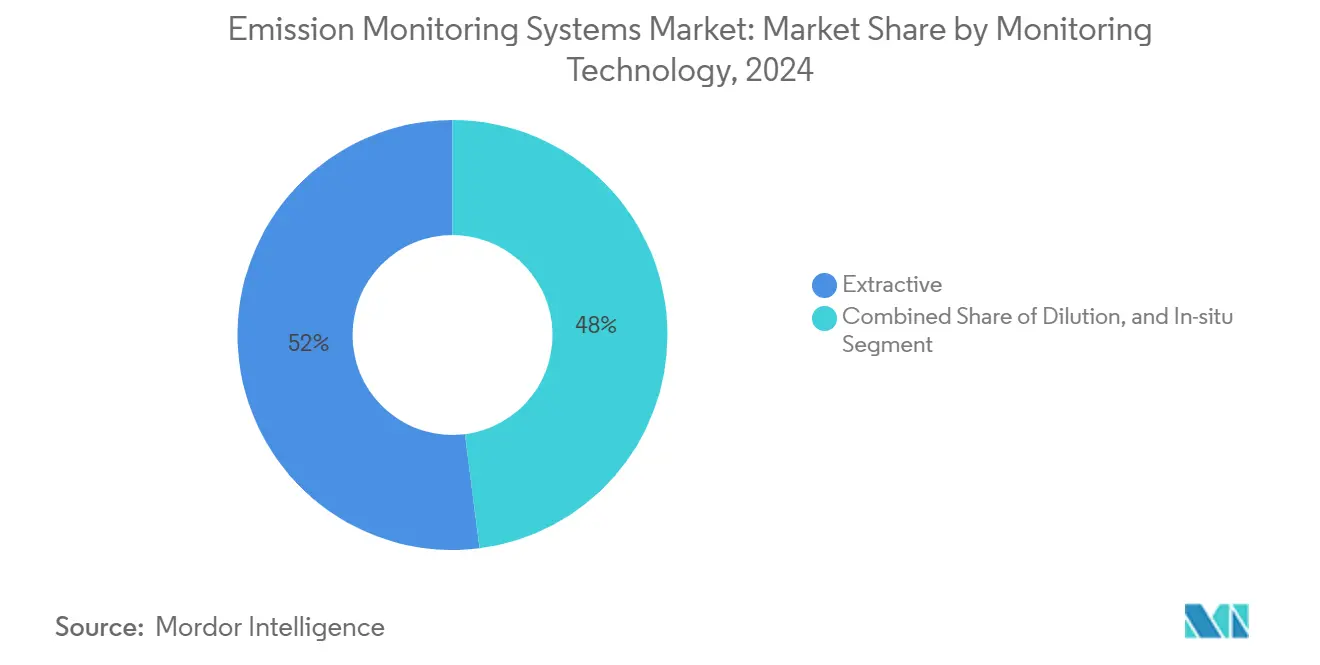

- Por tecnologia de monitoramento, soluções extrativas detiveram 52% do tamanho do mercado de sistemas de monitoramento de emissões em 2024; tecnologias laser in-situ são previstas para aumentar a uma TCAC de 10,2% entre 2025-2030.

- Por setor de usuário final, a geração de energia capturou 34% do tamanho do mercado de sistemas de monitoramento de emissões em 2024, enquanto as instalações de resíduos para energia estão avançando a uma TCAC de 9,8% até 2030.

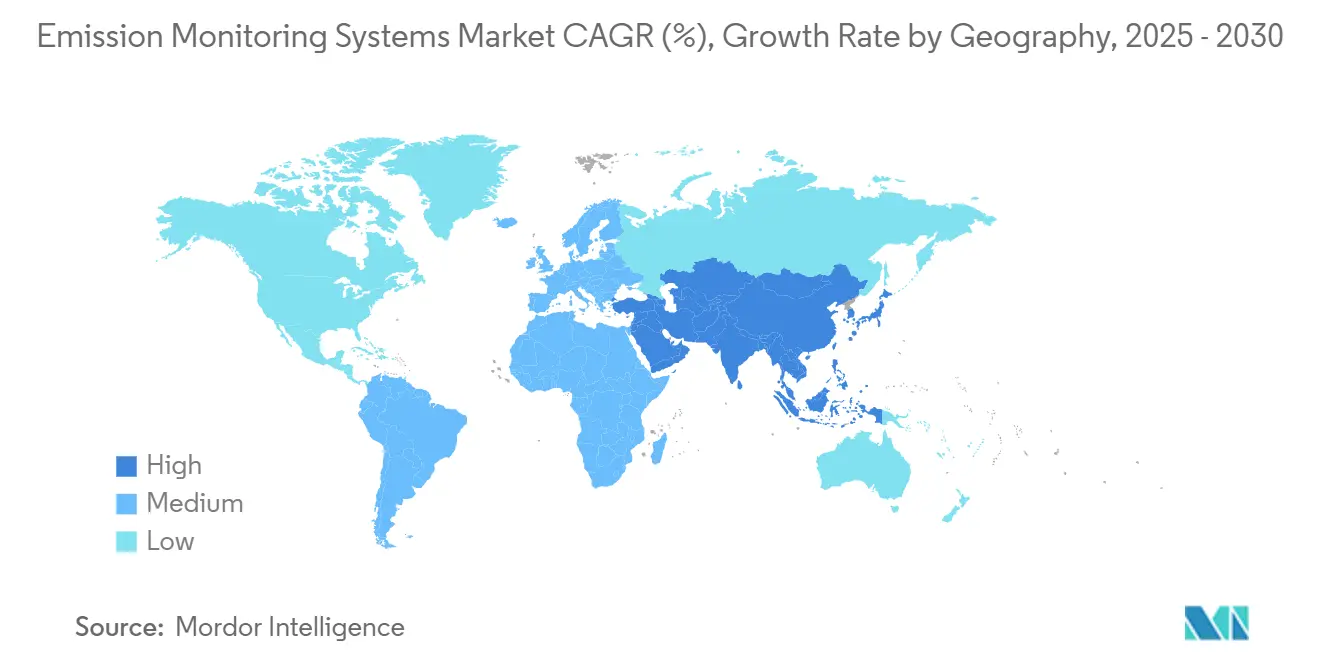

- Por geografia, a América do Norte liderou com 39% de participação de receita em 2024, enquanto a Ásia-Pacífico está definida para registrar a maior TCAC de 10% até 2030.

Tendências e Insights Globais do Mercado de Sistemas de Monitoramento de Emissões

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Transição de Arquiteturas CEMS Pesadas em CAPEX para Híbridas CEMS-PEMS | +1.2% | Global, com adoção antecipada na América do Norte e Europa | Médio prazo (2-4 anos) |

| Precificação Obrigatória de Carbono da Fase IV EU-ETS Impulsionando Monitoramento a Nível de Chaminé | +1.8% | Europa, com efeitos indiretos em países com acordos comerciais com a UE | Curto prazo (≤ 2 anos) |

| Verificação de Crédito Fiscal do Inflation Reduction Act Criando Surto em Retrofits CEMS de Usinas de Energia dos EUA | +1.3% | América do Norte, principalmente setor de utilidades dos EUA | Curto prazo (≤ 2 anos) |

| Sensores Baseados em Laser In-situ Reduzindo Custo do Ciclo de Vida em 30% em Usinas de Resíduos para Energia APAC | +0.9% | Ásia-Pacífico, particularmente China, Japão e Coreia do Sul | Médio prazo (2-4 anos) |

| Programa Nacional de Ar Limpo Acelerando Implementações CEMS a Carvão | +1.1% | Índia, com influência nos mercados do Sul da Ásia | Médio prazo (2-4 anos) |

| Regras IMO 2023 EEXI e CII Desencadeando Instalações SEMS a Bordo de Navios | +0.7% | Setor marítimo global, com concentração nos principais hubs de navegação | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Transição de Arquiteturas CEMS Pesadas em CAPEX para Híbridas CEMS-PEMS

Configurações híbridas combinam leituras diretas de hardware CEMS com modelos de emissão baseados em software, reduzindo gastos iniciais em 25-30% enquanto mantêm taxas de erro abaixo de 3% contra instrumentos de referência.[1]Bonavita, Nunzio, and Federico Callero. "ABB - Model Based Emission Monitoring." abb.com Adotantes iniciais em refinarias dos EUA e usinas de gás de ciclo combinado agora tratam módulos preditivos como alternativa aceita para conformidade para poluentes secundários após aprovação da EPA dos EUA. Fornecedores de plataforma global incorporam algoritmos de aprendizado de máquina que auto-calibram modelos em tempo real, reduzindo ciclos de validação. Conforme a hospedagem em nuvem remove sobrecarga de TI local, o preço de software está caindo, abrindo a opção híbrida para instalações de médio porte. Analistas esperam que essa configuração represente aproximadamente um quarto de todas as novas instalações do mercado de sistemas de monitoramento de emissões até 2027.

Precificação Obrigatória de Carbono da Fase IV EU-ETS Impulsionando Monitoramento a Nível de Chaminé

Preços de licenças acima de EUR 80 por tonelada em 2025 transformaram dados de emissões em uma variável financeira de item de linha.[2]European Commission, "WK 2134/2025 INIT," consilium.europa.eu Operadores em energia, cimento e gestão de resíduos adicionaram analisadores de alta precisão que melhoram a precisão em 2-3 pontos percentuais versus modelos anteriores, minimizando compra excessiva de créditos de carbono. A expansão do escopo para setores marítimos e pequenos industriais impulsionou novos pedidos de sistema em toda a Europa Oriental, onde as instalações saltaram 35% desde 2023. Plantas agora integram monitores diretamente com loops de controle de processo para regular produção contra custos de carbono ao vivo. Fornecedores capazes de combinar hardware de monitoramento com painéis de negociação automatizados ganharam participação no mercado de sistemas de monitoramento de emissões.

Verificação de Crédito Fiscal do Inflation Reduction Act Criando Surto em Retrofits CEMS de Usinas de Energia dos EUA

Concessionárias dos EUA buscando créditos de produção de até USD 30 por MWh devem certificar emissões com instrumentos de maior fidelidade que capturem dados multi-gás.[3]U.S. Energy Information Administration, "Capital Cost and Performance Characteristics for Utility-Scale Electric Power Generating Technologies," eia.gov O impulso de verificação levou a um salto de 42% em projetos de retrofit desde 2023, especialmente em unidades adotando co-combustão de hidrogênio ou complementos de captura de carbono. Muitos analisadores legados instalados antes de 2010 carecem da janela de precisão exigida pela Receita Federal, forçando substituições. Fornecedores oferecendo pacotes completos-hardware, relatórios em nuvem e trilhas de dados prontas para auditoria-comandam preços premium mas aceleram o retorno do investimento para proprietários de plantas buscando qualificação rápida para crédito fiscal. Diagnósticos remotos incorporados em novas unidades também reduzem tempo de inatividade não planejado, um incentivo adicional.

Sensores Baseados em Laser In-situ Reduzindo Custo do Ciclo de Vida em 30% em Usinas de Resíduos para Energia APAC

Dispositivos TDLAS e Quantum Cascade Laser medem gases diretamente na chaminé, eliminando hardware de condicionamento de amostra e reduzindo orçamentos de manutenção em aproximadamente um terço.[4]Endress+Hauser AG, "Tunable Diode Laser Absorption Spectroscopy (TDLAS)," endress.com Níveis de tempo de atividade acima de 98% em incineradores japoneses e chineses sublinham a resistência de desempenho em gás de combustão com alta poeira. Menor uso de consumíveis e menos garrafas de gás de calibração fortalecem o caso de custo total mesmo com desembolso inicial mais alto. A capacidade de resíduos para energia na Ásia-Pacífico está aumentando 15% anualmente, então a demanda por analisadores laser compactos, prontos para alta temperatura permanece robusta. OEMs chineses domésticos estão acelerando a produção local, alimentando preços competitivos e adoção mais ampla no mercado de sistemas de monitoramento de emissões.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Escassez de Técnicos Certificados TÜV e MCERTS Atrasando Comissionamento Europeu | -0.7% | Europa, particularmente países da Europa Oriental | Médio prazo (2-4 anos) |

| Viés de Alta Umidade em Regiões Tropicais Aumentando Risco de Falsa Conformidade | -0.5% | Sudeste Asiático, América Latina e África tropical | Curto prazo (≤ 2 anos) |

| Lacunas de Interoperabilidade DCS-DAQ Legadas Inflacionando Custos de Retrofit em Concessionárias dos EUA | -0.8% | América do Norte, principalmente setor de geração de energia dos EUA | Médio prazo (2-4 anos) |

| Bloqueio de Capital de Modelos de Leasing CEMS de Longo Prazo Dificultando Adoção PEMS | -0.6% | Oriente Médio e África | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Escassez de Técnicos Certificados TÜV e MCERTS Atrasando Comissionamento Europeu

Conformidade na Europa obriga auditorias no local por técnicos credenciados sob frameworks TÜV ou MCERTS. Uma escassez de 40% da força de trabalho estendeu startups médios de projeto em até seis meses, particularmente na Polônia, Romênia e Bulgária. Taxas de serviço por hora escalaram 25-30% desde 2023, empurrando usuários para fornecedores com braços de serviço internos. OEMs respondem com kits de assistência remota que guiam pessoal local através de sequências de calibração via headsets de realidade aumentada. Apesar dessas soluções alternativas, o gargalo de técnicos reduz crescimento de curto prazo para o mercado de sistemas de monitoramento de emissões até que pipelines de treinamento se expandam.

Lacunas de Interoperabilidade DCS-DAQ Legadas Inflacionando Custos de Retrofit em Concessionárias dos EUA

Aproximadamente dois terços das unidades geradoras americanas ainda dependem de plataformas de controle mais antigas que 15 anos. CEMS modernos frequentemente falam protocolos baseados em Ethernet, enquanto sistemas vintage usam links seriais ou proprietários, adicionando hardware de interface e trabalho de engenharia que eleva custos de retrofit 30-45% mais altos que instalações greenfield. Gateways de borda que fazem ponte entre redes antigas e novas estão ganhando tração, mas codificação personalizada e verificação de cibersegurança permanecem inevitáveis. Alguns operadores de carvão enfrentando potencial aposentadoria hesitam em comprometer capital fresco, moderando volumes de substituição no mercado de sistemas de monitoramento de emissões no horizonte médio.

Análise de Segmento

Por Tipo de Sistema: Configurações híbridas realinham objetivos de custo e conformidade

O segmento abriu 2024 com CEMS possuindo 71% da receita graças à aceitação regulatória universal. No entanto, PEMS está superando a uma TCAC de 8,4% conforme taxas de computação em nuvem caem e reguladores endossam algoritmos preditivos. O tamanho do mercado de sistemas de monitoramento de emissões ligado a implantações híbridas é projetado para cruzar USD 1 bilhão até 2027, refletindo adoção constantemente crescente onde processos funcionam sob condições de estado estável. Refinarias de petróleo, turbinas a gás e crackers petroquímicos veem correlações estreitas entre temperatura, O₂ e saídas de poluentes, tornando-os candidatos principais. Fornecedores que empacotam suporte de ciência de dados completo ganham vantagem, porque muitos engenheiros de planta carecem de expertise em modelagem. Assinaturas de software incrementais também dão aos fornecedores receita anuizada, mudando de vendas de hardware irregulares.

CEMS permanece insubstituível para poluentes primários como SO₂ e material particulado onde leis exigem leituras diretas. Como resultado, configurações híbridas que combinam um analisador compacto para gases críticos com PEMS para fluxos secundários dominam novas licitações. A abordagem permite aos operadores equilibrar rigor de conformidade e orçamento, preservando integridade CEMS enquanto colhem economias de custo PEMS. Dentro deste modelo, a participação do mercado de sistemas de monitoramento de emissões de instalações preditivas puras é improvável de superar 10% até 2030, mas o valor híbrido aumentará constantemente conforme ferramentas de IA melhoram e dados de campo constroem confiança.

Por Componente: Receita de serviço acelera em meio à complexidade regulatória

Analisadores de gás, sensores de fluxo e sondas geraram 46% do faturamento global em 2024, liderados por instrumentos FTIR e TDLS multi-componente que comandam preços premium em cimento, aço e resíduos para energia. No entanto, contratos de serviço recorrentes-calibração, certificação e validação de dados-agora avançam a uma TCAC de 7,7%. Novos esquemas de comércio como mercados nacionais de carbono no Canadá e Coreia do Sul elevam as apostas para precisão de dados, provocando auditorias anuais ou semestrais. Usuários finais carecendo de equipes internas de metrologia terceirizam garantia de conformidade, tornando especialistas em serviço fundamentais no mercado de sistemas de monitoramento de emissões.

Módulos de software nativos em nuvem adicionam outra alavanca de crescimento. Fornecedores empacotam relatórios de conformidade automatizados que mapeiam diretamente para templates da UE ou EPA, cortando carga de trabalho administrativa. Receita de assinatura está aumentando 18% anualmente, remodelando modelos financeiros. Alguns OEMs introduziram planos de monitoramento-de-emissões-como-serviço que combinam leases de hardware com manutenção de escopo completo, suavizando fluxos de saída de caixa do cliente. Este modelo recorrente deve gradualmente diluir dependência de hardware em quantia total e diversificar fluxos de renda na indústria de sistemas de monitoramento de emissões.

Por Tecnologia de Monitoramento: Lasers in-situ perturbam incumbência extrativa

Designs extrativos detiveram 52% de participação em 2024, valorizados por versatilidade multi-gás e histórico de certificação profundo. Ainda sistemas laser in-situ registram uma TCAC de 10,2% até 2030, montando avanços em óptica que resistem a fluxos corrosivos e empoeirados. Plantas economizam em resfriadores, bombas e filtros normalmente requeridos para condicionamento de amostra, reduzindo gastos anuais em cerca de 35%. Unidades TDLS também entregam tempo de resposta de milissegundo, permitindo controle de combustão mais apertado. Clientes de resíduos para energia e cimento notam ganhos de tempo de atividade que compensam capex mais alto dentro de dois anos.

Analisadores extrativos frios-secos ainda dominam em tarefas multi-parâmetros onde reguladores estipulam linhas de amostragem idênticas para todos poluentes. Abordagens baseadas em diluição persistem em monitoramento de linha de cerca petroquímica, embora cobertura óptica crescente esteja erodindo demanda. Na próxima década, o tamanho do mercado de sistemas de monitoramento de emissões para soluções híbridas que combinam um laser in-situ para gases chave com um rack extrativo compacto para metais ou dioxinas se ampliará, especialmente em retrofits com restrição de espaço onde abrigos de analisador são impráticos.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Setor de Usuário Final: Resíduos para energia se torna o laboratório de teste de inovação

Produtores de energia comandaram 34% da receita em 2024, mas o crescimento é modesto conforme muitas estações de carvão se aproximam da aposentadoria. Turbinas a gás de ciclo combinado adicionam volume em regiões eliminando carvão gradualmente, mas suas emissões comparativamente baixas limitam complexidade de analisador. Em contraste, usinas de resíduos para energia se expandem a uma TCAC de 9,8%, empurrando inovação em monitoramento multi-poluente que cobre HF, HCl, dioxinas e metais pesados. Operadores valorizam analisadores laser compactos que superam gás de combustão corrosivo e entregam tempo de atividade quase contínuo, alinhando com mandatos de transparência voltados ao público.

Aplicações marítimas estão emergindo após regras IMO entrarem em vigor em 2023. Aproximadamente 9.000 navios-15% da frota mundial-agora carregam alguma forma de monitor de emissões a bordo. Restrições de espaço, vibração e spray de sal impulsionam demanda por analisadores robustos, miniaturizados. Instalações upstream e downstream de petróleo e gás permanecem compradores centrais, mas crescimento incremental reside em fazendas de tanques petroquímicos onde vapores anteriormente escapavam da medição. A participação do mercado de sistemas de monitoramento de emissões associada a esses nichos especializados deve aumentar conforme reguladores fecham brechas.

Análise Geográfica

A América do Norte encabeçou os rankings de 2024 com 39% da receita, ancorada por aproximadamente 15.000 unidades CEMS instaladas em energia e refino. Incentivos do Inflation Reduction Act levam concessionárias a modernizar analisadores, enquanto o sistema de precificação baseado em produção do Canadá espalha monitoramento para manufatura de médio porte. Projetos de retrofit dominam carteiras de pedidos porque muitas unidades instaladas antes de 2015 alcançam fim de vida. Integração com painéis em nuvem que ligam dados de conformidade ao planejamento de manutenção agora é prática padrão, e essa sobreposição digital influencia a maioria das licitações competitivas.

A Ásia-Pacífico é a região de crescimento mais rápido a uma TCAC de 10%. O 14º Plano Quinquenal da China compele cerca de 80.000 plantas a instalar monitores, frequentemente saltando diretamente para lasers in-situ. O Programa Nacional de Ar Limpo da Índia obriga stacks contínuos em mais de 200 estações de carvão até 2026, comprimindo ciclos de compra. Fornecedores de analisadores avançados fazem parceria com integradores de sistema locais para navegar regras de aquisição e lacunas de cobertura de serviço. Japão e Coreia do Sul já operam frotas maduras mas continuam a atualizar para plataformas TDLS e cascade quântico, especialmente em resíduos para energia. Sudeste Asiático espelha padrões chineses; Vietnã e Indonésia publicaram diretrizes modeladas em padrões GB em 2024, ampliando a base de instalação para o mercado de sistemas de monitoramento de emissões.

A Europa representa 25% do valor global, exclusivamente moldada pela exposição do preço do carbono sob o EU-ETS, que eleva requisitos de qualidade de dados. Expansão de membros orientais impulsiona volumes de primeira instalação, enquanto usuários da UE Ocidental focam em tempo de atividade e ganhos de custo de propriedade. Receita de serviço é proporcionalmente mais alta porque calibrações anuais e testes de amostragem paralela são obrigatórios. O Oriente Médio e África são nascentes mas promissores: a Visão 2030 da Arábia Saudita liga metas de emissões à diversificação industrial, e o imposto de carbono da África do Sul acelera adoção de monitoramento em mineração e energia. Resistência a ambiente hostil-alta poeira, calor e salinidade-forma um diferenciador técnico para fornecedores perseguindo essas oportunidades de fronteira

Cenário Competitivo

O mercado de sistemas de monitoramento de emissões é moderadamente concentrado; os cinco principais fornecedores-ABB, Siemens, Emerson, Thermo Fisher Scientific e AMETEK-coletivamente detiveram cerca de 45% da receita de 2024. Sua força deriva de combinar analisadores com suítes de automação mais amplas, permitindo aos clientes alinhar conformidade ambiental com controle de processo. Essa vantagem de integração é crítica conforme usuários finais visam minerar dados de emissões para melhorias de eficiência. Jogadores de plataforma aprofundaram portfólios através de aquisições direcionadas, como a compra da ENVEA pela Emerson em 2025, que adicionou linhas de monitoramento óptico e ar ambiente.

Empresas de jogo puro contrapõem especializando-se em nichos de alto desempenho: Teledyne aproveita IP de laser cascade quântico para medição de ultratraço, enquanto Fuji Electric e HORIBA dominam mercados domésticos japoneses e chineses através de suporte localizado. Competição agora se estende além de hardware: a aliança da Microsoft com Siemens incorpora análise Azure IoT em fluxos de trabalho de conformidade, ilustrando como gigantes de software podem remodelar captura de valor. Enquanto isso, especialistas do setor marítimo desenvolvem monitores compactos que satisfazem aprovações de sociedade de classe, uma arena ainda subatendida pelos principais da automação mainstream.

Espaço em branco permanece para pacotes simplificados, de baixa manutenção voltados para pequenas e médias empresas que recentemente caem sob regras de emissões. Modelos "monitoramento-como-serviço" baseados em assinatura, pioneiros da Honeywell no final de 2024, reduzem barreiras de capital e prendem clientes em contratos multi-ano. Conforme módulos de IA amadurecem, diferenciação dependerá de insights preditivos ao invés de contagem de sensores. Essas dinâmicas devem manter M&A ativo conforme incumbentes buscam talento de ciência de dados e IP de software para defender participação em um mercado de sistemas de monitoramento de emissões rapidamente digitalizando.

Líderes da Indústria de Sistemas de Monitoramento de Emissões

-

ABB Ltd.

-

AMETEK, Inc.

-

Emerson Electric Co.

-

General Electric Company

-

Siemens AG

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março 2025: ABB lançou o analisador FTIR ACF5000 com intervalos de manutenção de 12 meses e calibração de aprendizado de máquina incorporada.

- Março 2025: Siemens e Microsoft formaram uma parceria para entregar ferramentas de monitoramento de emissões baseadas em nuvem e contabilidade de carbono no Azure IoT.

- Fevereiro 2025: Emerson adquiriu ENVEA Global SAS por USD 780 milhões, expandindo capacidades de monitoramento óptico e ar ambiente.

- Janeiro 2025: Thermo Fisher Scientific introduziu o Sistema Mercury Freedom com limites de detecção <0,5 µg/m³.

- Dezembro 2024: SICK AG lançou o monitor de partículas laser DUSTHUNTER 3 com auto-alinhamento e 95% menos manutenção que medidores de opacidade

Escopo Global do Relatório do Mercado de Sistemas de Monitoramento de Emissões

Sistemas de monitoramento de emissões são usados para monitorar vários gases, como oxigênio, monóxido de carbono e dióxido de carbono, para fornecer informações adequadas para controle de combustão no ambiente industrial. Esses sistemas são um meio de aderir a padrões de emissão de ar, seguidos por vários órgãos regulatórios ao redor do mundo.

O relatório cobre vários tipos de sistemas de monitoramento de emissões, variando de hardware, software e serviços que são usados por diferentes usuários finais em várias geografias.

| Sistemas de Monitoramento Contínuo de Emissões (CEMS) |

| Sistemas de Monitoramento Preditivo de Emissões (PEMS) |

| Hardware | Analisadores de Gás |

| Monitores de Fluxo e Opacidade | |

| Sistemas de Aquisição de Dados (DAS) | |

| Software | Stand-alone |

| Hospedado em Nuvem | |

| Serviços | Instalação e Implantação |

| Calibração e Certificação | |

| Suporte e Manutenção |

| Extrativo | Quente-Úmido |

| Frio-Seco | |

| Diluição | |

| In-situ | Espectroscopia de Laser Diodo Sintonizável (TDLS) |

| Geração de Energia | A Carvão |

| Turbinas a Gás de Ciclo Combinado | |

| Petróleo e Gás | Upstream |

| Midstream | |

| Downstream e Refinarias | |

| Metais e Mineração | |

| Produtos Químicos e Petroquímicos | |

| Farmacêuticos | |

| Cimento e Agregados | |

| Celulose e Papel | |

| Resíduos para Energia e Incineração | |

| Marítimo (A Bordo de Navios) |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Coreia do Sul | ||

| Índia | ||

| Sudeste Asiático | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Resto da América do Sul | ||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos |

| Arábia Saudita | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Resto da África | ||

| Por Tipo de Sistema | Sistemas de Monitoramento Contínuo de Emissões (CEMS) | ||

| Sistemas de Monitoramento Preditivo de Emissões (PEMS) | |||

| Por Componente | Hardware | Analisadores de Gás | |

| Monitores de Fluxo e Opacidade | |||

| Sistemas de Aquisição de Dados (DAS) | |||

| Software | Stand-alone | ||

| Hospedado em Nuvem | |||

| Serviços | Instalação e Implantação | ||

| Calibração e Certificação | |||

| Suporte e Manutenção | |||

| Por Tecnologia de Monitoramento | Extrativo | Quente-Úmido | |

| Frio-Seco | |||

| Diluição | |||

| In-situ | Espectroscopia de Laser Diodo Sintonizável (TDLS) | ||

| Por Setor de Usuário Final | Geração de Energia | A Carvão | |

| Turbinas a Gás de Ciclo Combinado | |||

| Petróleo e Gás | Upstream | ||

| Midstream | |||

| Downstream e Refinarias | |||

| Metais e Mineração | |||

| Produtos Químicos e Petroquímicos | |||

| Farmacêuticos | |||

| Cimento e Agregados | |||

| Celulose e Papel | |||

| Resíduos para Energia e Incineração | |||

| Marítimo (A Bordo de Navios) | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Coreia do Sul | |||

| Índia | |||

| Sudeste Asiático | |||

| Resto da Ásia-Pacífico | |||

| América do Sul | Brasil | ||

| Resto da América do Sul | |||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos | |

| Arábia Saudita | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Resto da África | |||

Principais Perguntas Respondidas no Relatório

O que está impulsionando o rápido crescimento do mercado de sistemas de monitoramento de emissões?

Regulamentações globais mais rigorosas como EU-ETS Fase IV, o Inflation Reduction Act dos EUA e mandatos de ar limpo da Ásia-Pacífico estão compelindo plantas industriais a instalar monitores de maior precisão, produzindo uma TCAC de 7,41% até 2030.

Quão grande é o tamanho do mercado de sistemas de monitoramento de emissões hoje?

O mercado está em USD 3,47 bilhões em 2025 e é projetado para alcançar USD 4,96 bilhões até 2030.

Qual tecnologia de monitoramento está ganhando participação mais rapidamente?

Analisadores laser in-situ-principalmente TDLS-estão aumentando a uma TCAC de 10,2% porque reduzem custos do ciclo de vida em cerca de 30% em resíduos para energia e ambientes de chaminé hostis similares.

Por que os serviços estão se expandindo mais rapidamente que hardware?

Crescente complexidade de calibração sob esquemas de precificação de carbono e escassez de técnicos certificados empurram operadores de plantas a terceirizar manutenção, elevando receita de serviço a uma TCAC de 7,7%.

Que regiões oferecem o maior potencial de crescimento?

Ásia-Pacífico lidera com uma TCAC de 10% conforme o 14º Plano Quinquenal da China e o Programa Nacional de Ar Limpo da Índia obrigam milhares de novas instalações.

Como fornecedores estão se diferenciando em um mercado moderadamente concentrado?

Líderes integram dados de emissões com software de controle de processo, adicionam análise preditiva baseada em IA e oferecem modelos de assinatura ou "monitoramento-como-serviço" que reduzem barreiras de capital enquanto trancam receita de longo prazo.

Página atualizada pela última vez em: