Tamanho e Participação do Mercado Farmacêutico da Dinamarca

Análise do Mercado Farmacêutico da Dinamarca pela Mordor Intelligence

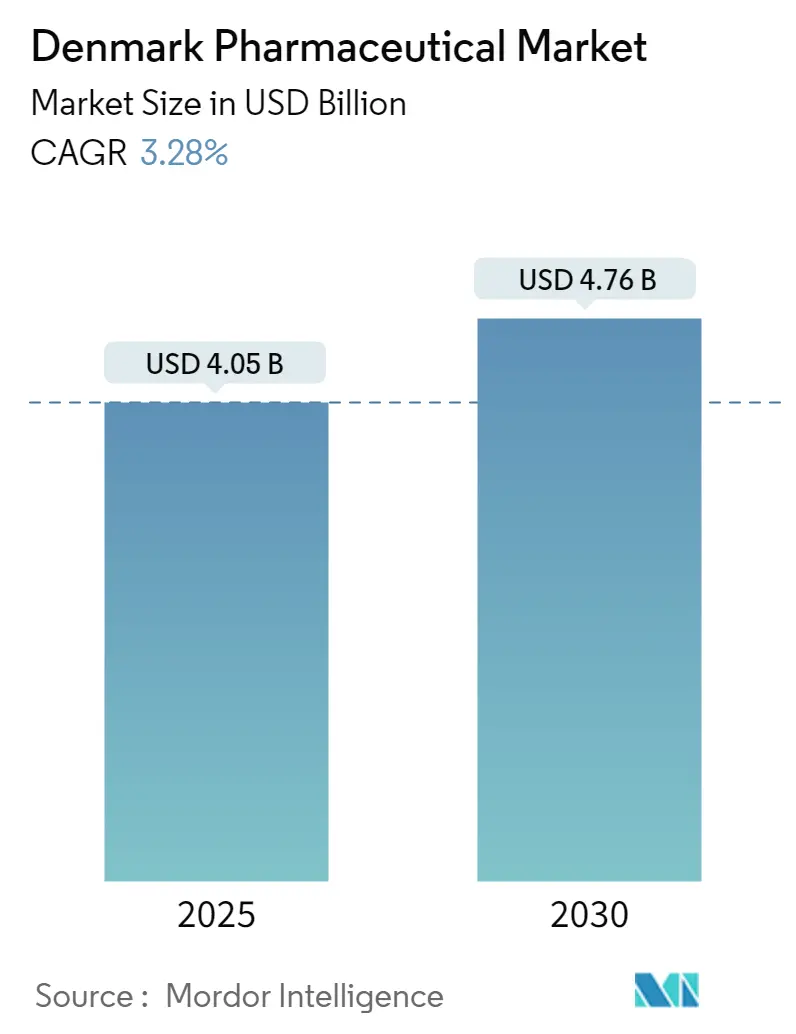

O tamanho do mercado farmacêutico da Dinamarca está em USD 4,05 bilhões em 2025 e deve atingir USD 4,76 bilhões até 2030, avançando a uma CAGR de 3,28%. A demanda doméstica sólida por terapias para doenças crônicas, juntamente com crescimento agressivo das exportações, sustenta uma expansão constante da linha superior no mercado farmacêutico da Dinamarca, já que a criação de valor se desloca para ativos orientados por propriedade intelectual em vez de manufatura de alto volume. A avaliação desproporcional da Novo Nordisk amplifica a importância sistêmica, levando os reguladores a equilibrar incentivos à inovação com supervisão macro-prudencial. Evidências do mundo real extraídas da infraestrutura nacional de e-saúde aceleram o tempo de chegada ao mercado para terapias avançadas, enquanto a colaboração transfronteiriça no Medicon Valley sustenta um grupo de talentos de alta densidade. Investimentos em capacidade de biossimilares diversificam a base de produção do mercado farmacêutico da Dinamarca, mas a dependência da cadeia de suprimentos de ingredientes ativos importados permanece uma vulnerabilidade estrutural.

Principais Conclusões do Relatório

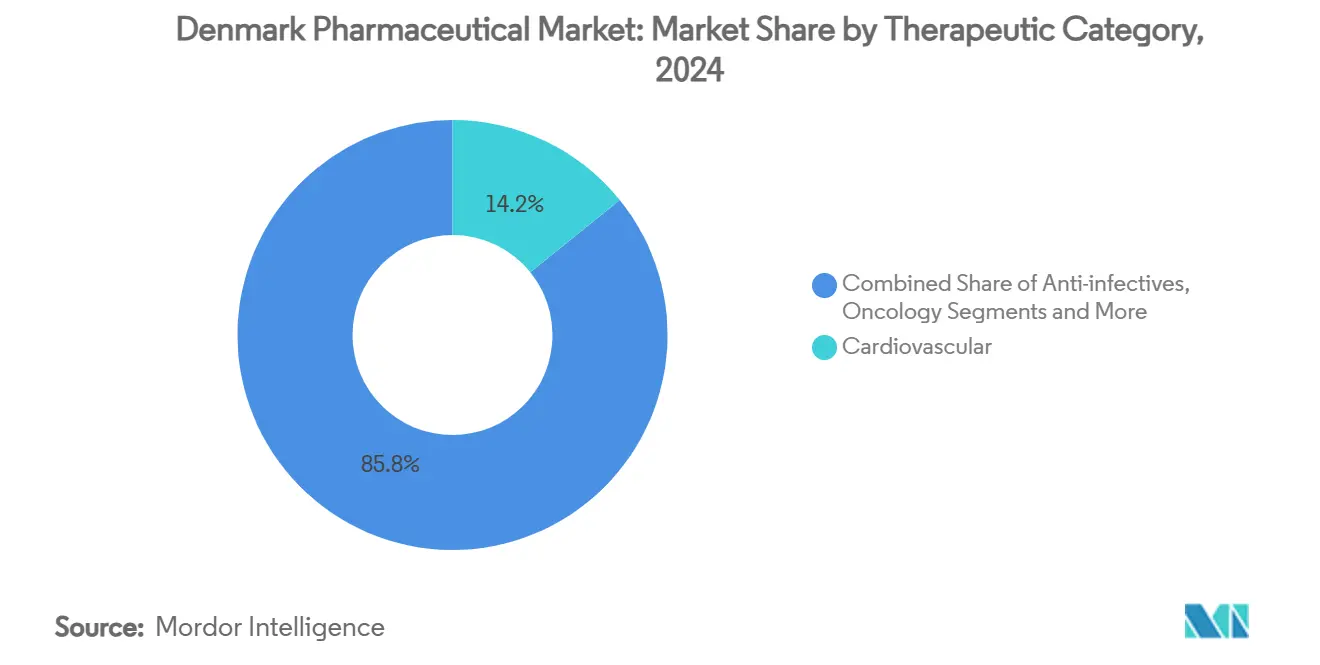

- Por categoria terapêutica, tratamentos cardiovasculares lideraram com 14,26% da participação no mercado farmacêutico da Dinamarca em 2024; oncologia deve expandir a uma CAGR de 4,30% até 2030.

- Por tipo de medicamento, medicamentos sob prescrição dominaram com 86,58% do tamanho do mercado farmacêutico da Dinamarca em 2024, enquanto produtos sem receita estão posicionados para crescer a uma CAGR de 3,87% até 2030.

- Por formulação, comprimidos comandaram 52,15% do tamanho do mercado farmacêutico da Dinamarca em 2024, enquanto injetáveis registram a perspectiva de CAGR mais rápida de 4,03%.

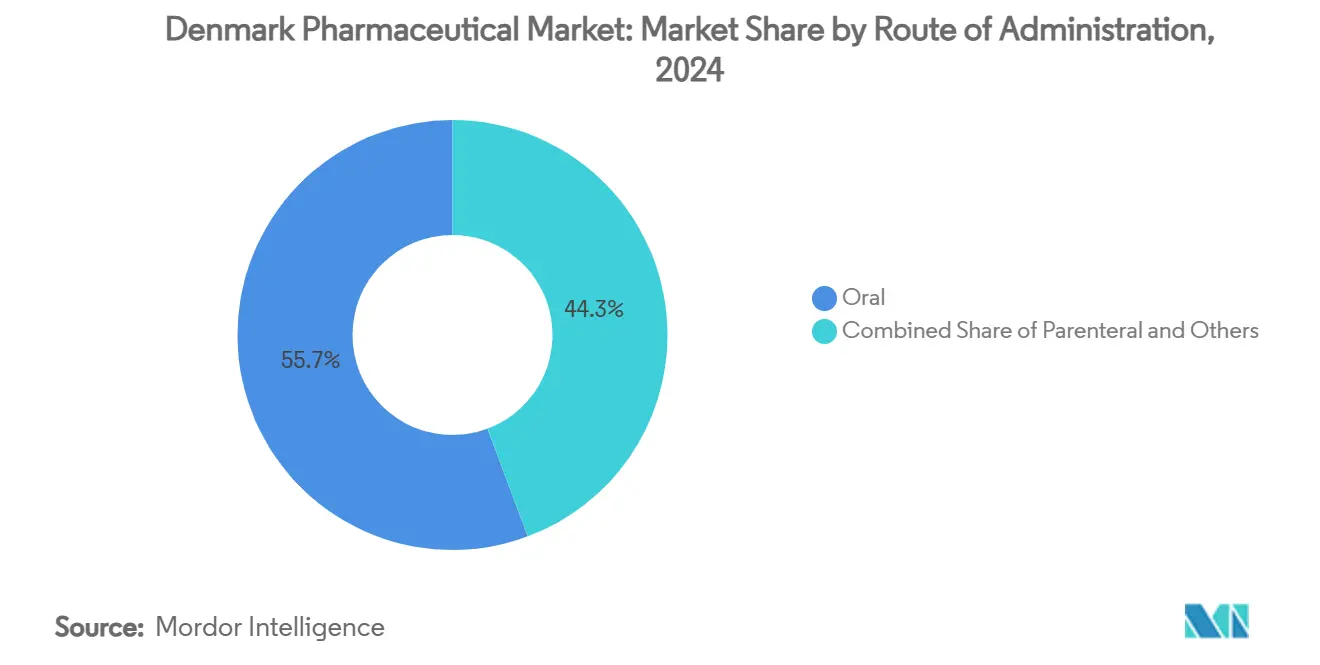

- Por via de administração, medicamentos orais representaram 55,76% da participação no mercado farmacêutico da Dinamarca em 2024, mas a administração parenteral está avançando a uma CAGR de 3,82%.

- Por canal de distribuição, farmácias hospitalares capturaram 47,19% da participação de receita em 2024; farmácias online devem subir a uma CAGR de 4,25% até 2030.

Tendências e Insights do Mercado Farmacêutico da Dinamarca

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão da CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento dos investimentos em P&D em biofarmacêuticos | +0.8% | Dinamarca, transbordamento para região nórdica | Longo prazo (≥ 4 anos) |

| Crescente prevalência de doenças crônicas e população em envelhecimento | +0.6% | Nacional, concentração urbana | Médio prazo (2-4 anos) |

| Incentivos governamentais para clusters de inovação em ciências da vida | +0.4% | Medicon Valley, Grande Copenhague | Médio prazo (2-4 anos) |

| Expansão das capacidades de fabricação de biossimilares | +0.5% | Nacional, foco em exportação | Longo prazo (≥ 4 anos) |

| Integração de saúde digital para aderência e serviços complementares | +0.3% | Nacional, adoção precoce do sistema | Curto prazo (≤ 2 anos) |

| Estratégia da UE harmonizando aprovações aceleradas da EMA | +0.2% | UE-wide, Dinamarca primeiro movimento | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Aumento dos Investimentos em P&D em Biofarmacêuticos

O P&D setorial agora absorve cerca de 60% dos gastos totais de pesquisa da Dinamarca, impulsionando o mercado farmacêutico da Dinamarca em direção à criação de valor orientada pela descoberta. A Novo Nordisk Foundation financia quase um quarto da pesquisa privada, comprimindo ciclos de decisão, mas aumentando o risco de concentração [1]Novo Nordisk Foundation, "Annual Impact Report 2023," novonordiskfonden.dk. Um programa de capacidade de API de USD 80 bilhões acelera a expansão, enquanto USD 94 milhões de apoio de capital de risco para biológicos orais sinaliza confiança do investidor além dos incumbentes. A política de ciências da vida do governo destina DKK 100 milhões anualmente para dobrar as exportações até 2030, cimentando crescimento a longo prazo. Sandboxes regulatórios que legitimizam dados do mundo real encurtam cronogramas de aprovação para produtos medicinais de terapia avançada, reforçando a vantagem pioneira da Dinamarca.

Crescente Prevalência de Doenças Crônicas e População em Envelhecimento

O envelhecimento demográfico intensifica a demanda por medicamentos para diabetes, obesidade e cardiovasculares, ancorando momentum de receita no mercado farmacêutico da Dinamarca. Dados do ensaio SELECT ampliam indicações de GLP-1, estimulando absorção em coortes cardiometabólicas. O uso off-label de semaglutida caiu de 33% para 13% entre 2022 e 2024 conforme a governança clínica se enrijeceu. Gastos de prática geral atingiram DKK 10,5 bilhões dentro de um orçamento de saúde de DKK 266 bilhões, indicando pressão de recursos do cuidado crônico. Registros nacionais de medicamentos possibilitam epidemiologia de precisão que alimenta pipelines de desenvolvimento de medicamentos. Prescrições digitais e portais de pacientes fecham lacunas de aderência, gerando loops de dados que moldam ainda mais o design de produtos.

Incentivos Governamentais para Clusters de Inovação em Ciências da Vida

Um esquema de licenciamento de "tapete vermelho" reduz tempos de aprovação, atraindo nova capacidade para o mercado farmacêutico da Dinamarca. A Medicon Valley Alliance harmoniza pesquisa dinamarquesa-sueca, reduzindo redundância e amplificando infraestrutura compartilhada. Mais de 40 startups de microbioma da Grande Copenhague aproveitam biobancos únicos para acelerar validação clínica. Um crédito fiscal de P&D de 2025 reduz custos efetivos de inovação em até 25%. A Lundbeck Foundation visa posições estratégicas de propriedade dinamarquesa em cinco a oito empresas de saúde, garantindo capital paciente para ciência de ciclo longo. Efeitos de cluster agora suportam 153.000 empregos em ciências da vida, reforçando impactos multiplicadores em indústrias adjacentes.

Expansão das Capacidades de Fabricação de Biossimilares

Expertise em fermentação e reguladores rigorosos posicionam a Dinamarca como uma escolha de baixo risco para expansão de biossimilares, justamente quando biológicos-chave enfrentam expiração de patente. A venda de ativos de USD 185 milhões da Xellia para a Hikma valida o apetite global pela qualidade de produção dinamarquesa. A Sandoz registrou 9% de crescimento europeu apoiado por nós de fornecimento dinamarqueses. Fabricantes nórdicos buscam instalações net-zero, diferenciando suas propostas em licitações que agora pontuam métricas de carbono. Oferta de mão de obra qualificada suporta expansão, embora inflação salarial surja conforme a Novo Nordisk absorve talentos técnicos em escala.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão da CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto custo de terapias inovadoras limitando reembolso | -0.4% | Nacional, transbordamento de preços da UE | Médio prazo (2-4 anos) |

| Negociações rigorosas de teto de preços com Conselho de Medicamentos Dinamarquês | -0.3% | Nacional | Curto prazo (≤ 2 anos) |

| Escassez de talentos em fabricação avançada de terapia celular e genética | -0.2% | Nacional, hubs de biotecnologia | Longo prazo (≥ 4 anos) |

| Dependência da cadeia de suprimentos de APIs importados | -0.3% | Nacional, ligação UE | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Alto Custo de Terapias Inovadoras Limitando Reembolso

Medicamentos GLP-1 consumiram 18% dos orçamentos regionais de medicamentos em 2024, pressionando margem de manobra de pagadores. Uma nova avaliação baseada em QALY adiciona transparência, mas deixa limiares implícitos de custo-efetividade, alimentando incerteza de preço de lançamento. A Novo Nordisk cortou a lista mensal do Ozempic para USD 125 em meio a negociações, ilustrando limites de alavancagem mesmo para líderes de mercado. Um programa proposto de desconto confidencial de três anos pode atrasar acesso do paciente conforme detalhes são acertados. Reembolso pediátrico é 60% da primeira coroa, enquanto adultos veem zero suporte até ultrapassar DKK 1.075, criando debates de equidade. Tetos de reembolso piloto de cannabis ilustram expansão seletiva de subsídios em vez de afrouxamento amplo do orçamento.

Negociações Rigorosas de Teto de Preços com Conselho de Medicamentos Dinamarquês

Um teto anual de 1,5% desde 2008 força erosão de preço real, obrigando empresas a buscar nichos de alto valor. Novas licenças de dispensação para produtos não licenciados aliviam crises de escassez, mas adicionam burocracia que entrantes menores podem achar proibitiva. Prescrição de substância ativa em estudo poderia acelerar absorção de genéricos, mas preocupações de segurança persistem. Escrutínio antitruste, destacado por descobertas de preços excessivos em ocitocina, sublinha apetite de aplicação agressiva. Reformas do Pharmacy Act segregam margens de prescrição e varejo, provocando renegociação de economias de canal.

Análise de Segmentos

Por Categoria Terapêutica: Liderança Cardiovascular Impulsiona Estabilidade

Medicamentos cardiovasculares geraram a maior fatia do mercado farmacêutico da Dinamarca em 2024 com uma participação de 14,26% e manterão sua liderança conforme demografia se inclina mais velha. Oncologia contribui com a CAGR mais rápida de 4,30%, adicionando USD 0,09 bilhão em receita incremental até 2030. Programas de triagem de risco em camadas, como o ensaio DANCAVAS, aumentam detecção precoce, expandindo grupos de pacientes elegíveis. Momentum de M&A, destacado pela compra de USD 1,112 bilhão da Cardior pela Novo Nordisk, mostra incumbentes reforçando profundidade cardiovascular. Volume anti-infeccioso permanece relevante via stronghold de fermentação da Xellia, enquanto gastroenterologia explora modalidades de estimulação nervosa que poderiam redefinir paradigmas de tratamento.

Categorias de segundo nível, incluindo respiratório e anti-diabetes, se beneficiam de monitoramento digital de inaladores e pesquisa de formulação oral de GLP-1, respectivamente. Orientação de segurança da EMA empurra monitores contínuos de glicose para ensaios padrão de diabetes, apertando endpoints cardiovasculares e aumentando custos de geração de dados. Diversificação terapêutica protege contra risco de franquia única inerente no mercado farmacêutico da Dinamarca dado o peso da Novo Nordisk.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Medicamento: Dominância de Prescrição Enfrenta Momentum de Venda Livre

Linhas de prescrição contribuíram com 86,58% da receita de 2024, refletindo vias de cuidado lideradas por especialistas incorporadas no sistema de saúde da Dinamarca. A indústria farmacêutica da Dinamarca aproveita relacionamentos sólidos com pagadores para garantir absorção de formulário, mas penhascos de patente desafiam produtos de marca. Produtos sem receita expandem 3,87% CAGR em tendências de automedicação e conveniência de e-commerce. Prescrição de substância ativa inclinaria ainda mais scripts para genéricos, corroendo prêmios de marca. Expiração de exclusividade do Trintellix em 2026 pressiona Lundbeck a focar no gerenciamento de ciclo de vida do Rexulti. Categorias RX de canabinoides amadurecem após a transição piloto de 2026, alimentando tanto segmentos de prescrição quanto balcão.

Por Formulação: Inovação de Injetáveis Supera Comprimidos

Comprimidos mantêm 52,15% da participação de receita devido à facilidade de administração, mas injetáveis aumentam a 4,03% CAGR graças aos biológicos. Formatos subcutâneos de grande volume ganham tração; uma revisão sistemática de pipeline identificou 182 candidatos em desenvolvimento tardio. A expansão de Hillerød da Novo Nordisk sublinha aderência orientada por dispositivos em terapias crônicas. Inovação biológica oral financiada pela Orbis poderia corroer participação parenteral se obstáculos de biodisponibilidade caírem. Vetores de terapia genética empurram soluções especializadas de frasco e cadeia fria, adicionando complexidade à estratégia de formulação no mercado farmacêutico da Dinamarca.

Por Via de Administração: Preferência Oral Encontra Inovação Parenteral

Produtos orais comandaram 55,76% da participação, mas a CAGR de 3,82% da administração parenteral se alinha com crescimento de biológicos. Atividade de negócios como a parceria de pílula de obesidade de USD 2,2 bilhões da Novo Nordisk ilustra busca por alternativas orais aos injetáveis. Pesquisa transdérmica se expande, embora prova regulatória permaneça longa. Vias inalacionais capturam portfólios respiratórios de nicho, auxiliadas por espirometria digital integrada que confirma conformidade de dose. Dados de aderência em tempo real alimentam negociações de contratos baseados em valor, aprofundando engajamento do pagador em modos de administração.

Por Canal de Distribuição: Dominância Hospitalar Enfrenta Disrupção Digital

Farmácias hospitalares controlaram 47,19% das vendas de 2024, refletindo dispensação especializada centralizada. Canais online adicionarão a maior receita absoluta até 2030 conforme prescrições eletrônicas se integram com autenticação de ID nacional. Emendas do pharmacy-act permitem que hospitais vendam diretamente para pacientes, intensificando competição com redes de varejo. Interoperabilidade do Shared Medication Card corta duplicação, melhorando segurança e permitindo fulfillment omni-channel. E-farmácias transfronteiriças dentro do EEA expandem escolha, mas ainda devem receber prescrições físicas, temperando ganhos de conveniência.

Análise Geográfica

Exportações farmacêuticas alcançaram 24% do comércio de bens dinamarqueses em 2024, embora dois terços da produção física ocorram no exterior através de comercialização, alinhando lucros com propriedade intelectual domiciliada no mercado farmacêutico da Dinamarca [2]IMF Staff, "Article IV Consultation Denmark 2024," imf.org. Medicon Valley responde por mais de 60% dos empregos farmacêuticos escandinavos, aproveitando sinergias de pesquisa transfronteiriça e infraestrutura compartilhada. Especialização em microbioma da Grande Copenhague atrai capital com ativos profundos de biobanco. Integração nacional de e-saúde permite captura de evidência do mundo real em todo o país, reforçando vantagens de recrutamento de ensaios clínicos.

Ministros nórdicos colaboram no fornecimento de medicamentos para proteger vulnerabilidades de mercado pequeno, incluindo licitações conjuntas para medicamentos críticos. Períodos de presidência da UE permitem à Dinamarca imprimir elementos de política centrados no paciente na legislação continental, moldando vias aceleradas que beneficiam seus inovadores domésticos. Dependência de exportação eleva sensibilidade de política comercial; qualquer mudança na aquisição dos EUA ou China poderia reverberar através do PIB dinamarquês dado o peso da Novo Nordisk. Modelos de comercialização neutros em fornecimento mitigam exposição tarifária, mas não mudanças reputacionais ou regulatórias.

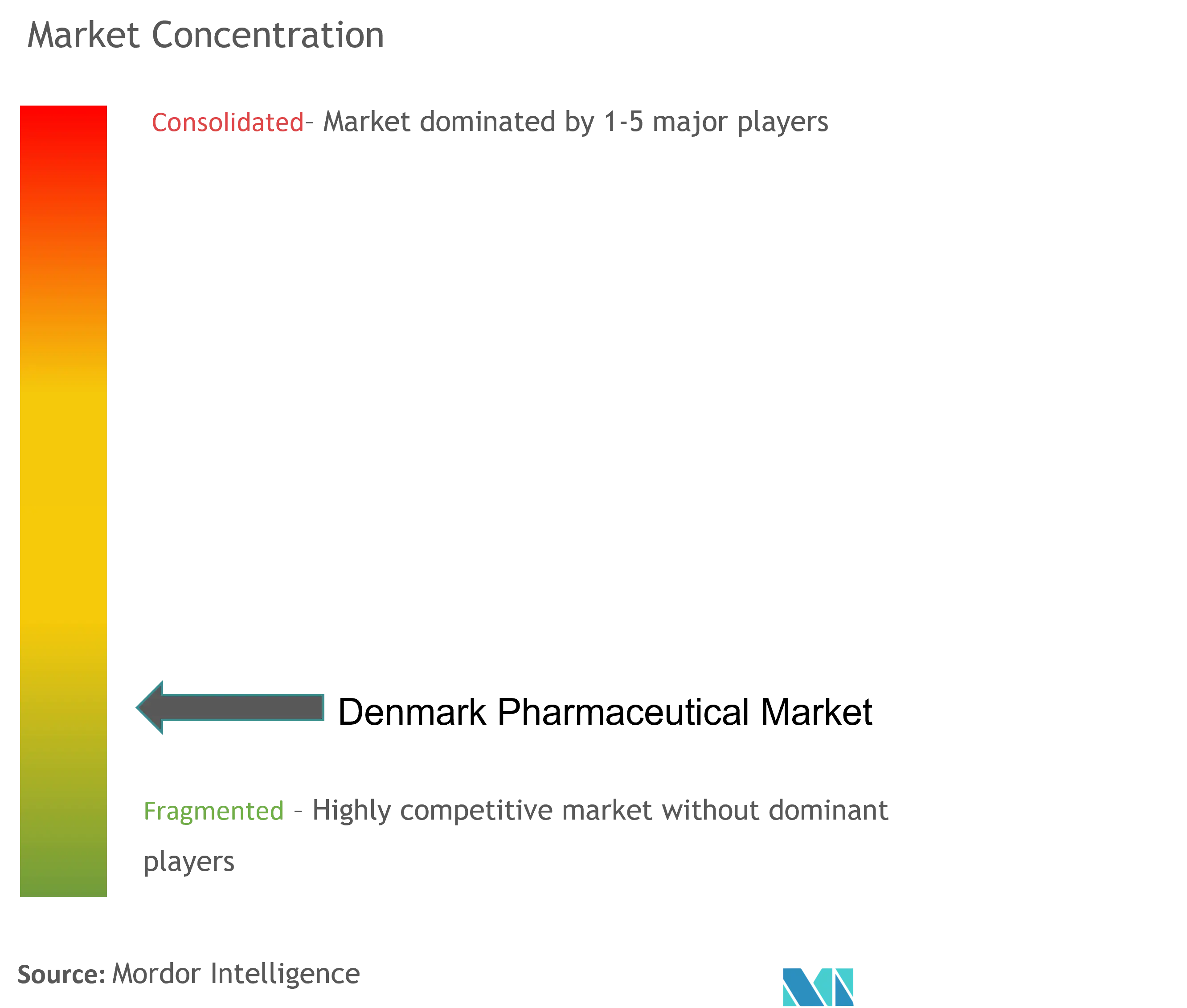

Cenário Competitivo

A capitalização da Novo Nordisk supera o PIB da Dinamarca, ilustrando concentração extraordinária no mercado farmacêutico da Dinamarca. A Danish Competition Authority aumenta vigilância, evidenciada por casos de precificação contra fornecedores de nível médio. Campeões de especialidade como LEO Pharma, ALK-Abelló e H. Lundbeck buscam foco terapêutico profundo para evitar confrontos diretos com o gigante do diabetes. Ferring escala capacidades de terapia genética através de instalações nórdicas, enquanto Xellia capitaliza em nichos complexos de fermentação anti-infecciosa [3]Ferring Communications, "Gene Therapy Supply Chain," ferring.com .

Financiamento de capital de risco suporta novos entrantes; Orbis e Pharmacosmos exemplificam start-ups expandindo além de strongholds legados. Parcerias de saúde digital emergem como diferenciadores; descoberta habilitada por IA encurta ciclos de identificação de alvo, enquanto apps de aderência se agrupam com injetáveis de alto valor.

Expansões estratégicas incluem uma planta de doença rara de USD 1,2 bilhão em Odense e um hub de controle de qualidade de USD 400 milhões, mostrando alinhamento de reinvestimento da Novo Nordisk com prioridades nacionais. Demissões na LEO Pharma sublinham contenção de custos em meio à competição dermatológica. Empresas japonesas e indianas aprofundam bases via subsidiárias dinamarquesas e aquisições, aumentando diversidade da cadeia de suprimentos.

Líderes da Indústria Farmacêutica da Dinamarca

-

Novo Nordisk A/S

-

Leo Pharma A/S

-

H. Lundbeck A/S

-

Orifarm Group A/S

-

ALK-Abelló Nordic A / S

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2022: Navamedic lança gel para disfunção erétil Eroxon® sem receita na Dinamarca.

- Março de 2025: DanCann Pharma garante direitos exclusivos para tecnologia de entrega ZYNDIKATE® da Tetra Pharm na Dinamarca.

- Dezembro de 2024: Novo Nordisk aloca DKK 8,5 bilhões para um local de fabricação de doenças raras em Odense.

- Agosto de 2023: Mellozzan (melatonina) estreia na Dinamarca e Noruega via Medice.

Escopo do Relatório do Mercado Farmacêutico da Dinamarca

Conforme o escopo deste relatório, produtos farmacêuticos são referidos como medicamentos prescritos e não prescritos. Um indivíduo pode comprar esses medicamentos com ou sem prescrição médica. O relatório também cobre uma análise aprofundada de dados qualitativos e quantitativos. O mercado farmacêutico dinamarquês é segmentado por classe ATC/terapêutica (sangue e órgãos hematopoiéticos, sistema cardiovascular, dermatológico, sistema gastrointestinal e metabolismo, sistema nervoso, sistema respiratório e outras classes), tipo de medicamento (marca e genérico) e tipo de prescrição (medicamentos sob prescrição (Rx) e medicamentos sem receita). O relatório oferece o valor (USD) para todos os segmentos acima.

| Anti-infecciosos |

| Cardiovascular |

| Gastrointestinal |

| Anti-diabético |

| Respiratório |

| Oncologia |

| Outros |

| Medicamentos Sob Prescrição | Marca |

| Genéricos | |

| Medicamentos Sem Receita |

| Comprimidos |

| Cápsulas |

| Injetáveis |

| Outros (Tópicos, Adesivos, etc.) |

| Oral |

| Parenteral |

| Outros (Inalatório, Transdérmico) |

| Farmácias Hospitalares |

| Farmácias de Varejo |

| Farmácias Online |

| Por Categoria Terapêutica | Anti-infecciosos | |

| Cardiovascular | ||

| Gastrointestinal | ||

| Anti-diabético | ||

| Respiratório | ||

| Oncologia | ||

| Outros | ||

| Por Tipo de Medicamento | Medicamentos Sob Prescrição | Marca |

| Genéricos | ||

| Medicamentos Sem Receita | ||

| Por Formulação | Comprimidos | |

| Cápsulas | ||

| Injetáveis | ||

| Outros (Tópicos, Adesivos, etc.) | ||

| Por Via de Administração | Oral | |

| Parenteral | ||

| Outros (Inalatório, Transdérmico) | ||

| Por Canal de Distribuição | Farmácias Hospitalares | |

| Farmácias de Varejo | ||

| Farmácias Online | ||

Perguntas-Chave Respondidas no Relatório

Qual é o tamanho do Mercado Farmacêutico da Dinamarca?

O tamanho do Mercado Farmacêutico da Dinamarca deve atingir USD 4,05 bilhões em 2025 e crescer a uma CAGR de 3,28% para alcançar USD 4,76 bilhões até 2030.

Quais canais de distribuição estão ganhando mais tração até 2030?

Farmácias online devem registrar uma CAGR de 4,25% conforme prescrições eletrônicas se integram com o sistema de ID nacional da Dinamarca e a absorção do consumidor acelera.

Quem são os principais players no Mercado Farmacêutico da Dinamarca?

Novo Nordisk A/S, Leo Pharma A/S, H. Lundbeck A/S, Orifarm Group A/S e ALK-Abelló Nordic A/S são as principais empresas operando no Mercado Farmacêutico da Dinamarca.

Qual categoria terapêutica contribui com a maior participação para vendas de medicamentos dinamarqueses?

Tratamentos cardiovasculares detêm 14,26% das vendas de 2024, impulsionados por uma população envelhecendo e esforços expandidos de triagem.

Página atualizada pela última vez em: