Análise do mercado de proteína do leite na China

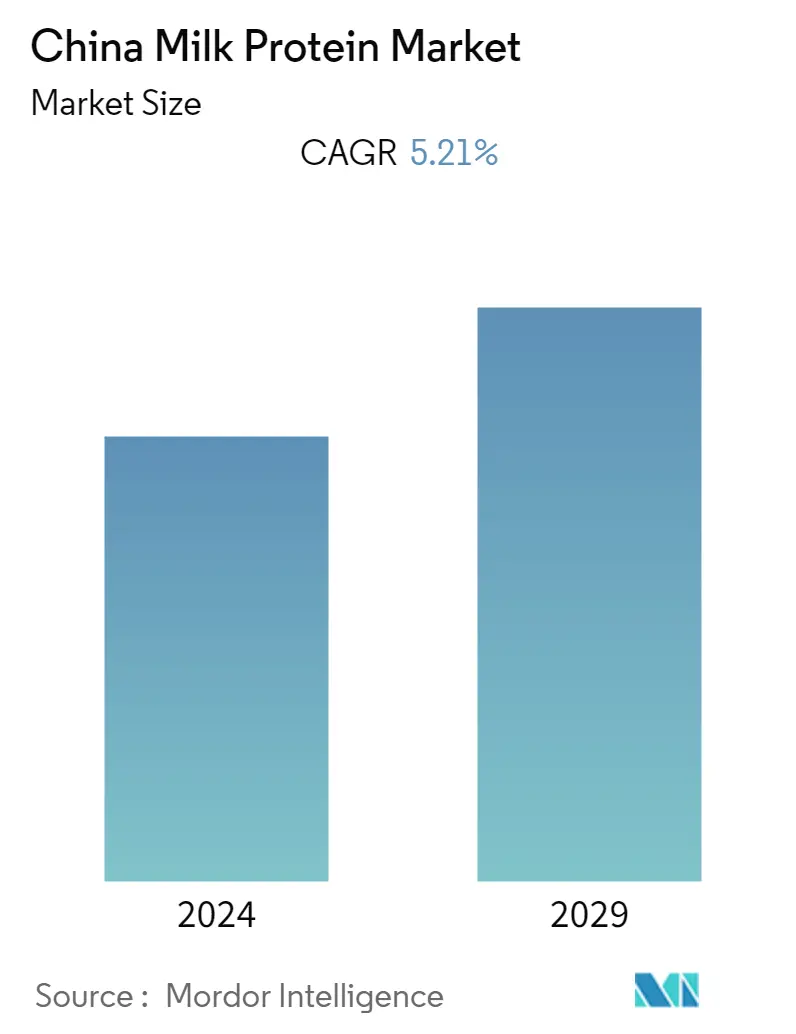

O tamanho do mercado de proteína do leite na China deverá crescer de US$ 121,46 milhões em 2023 para US$ 156,58 milhões até 2028, com um CAGR de 5,21% durante o período de previsão (2023-2028).

- O mercado chinês de proteínas do leite é impulsionado principalmente pelo crescente setor de laticínios e pela crescente demanda dos consumidores por produtos lácteos convenientes e saudáveis. Devido às crescentes preocupações com a saúde, como distúrbios digestivos e intestinais, os consumidores estão inclinados a produtos lácteos que ajudam a saúde intestinal, o que apoia o crescimento do mercado. Além disso, a demanda por ingredientes proteicos do leite por parte dos fabricantes de fórmulas infantis está aumentando à medida que a conscientização sobre os benefícios das fórmulas infantis em todo o país. O aumento das importações para o país pode representar a procura de fórmulas lácteas infantis.

- Por exemplo, segundo a Organização para a Alimentação e Agricultura (FAO), em 2022, o volume de fórmulas lácteas infantis importadas para a China ascendeu a 280 mil toneladas métricas, contra 273 mil toneladas no ano anterior.

- Além disso, devido ao seu sabor delicioso e à sua extensa variedade, o iogurte integra-se facilmente na dieta, com os produtores de lacticínios a colocarem uma forte ênfase na promoção das vantagens probióticas dos seus produtos de iogurte. Estes factores, combinados com a introdução de ingredientes versáteis pelos intervenientes da indústria, não estão apenas a alimentar a procura, mas também a impulsionar a expansão do mercado.

- Além disso, espera-se que as novas regras e regulamentos das autoridades chinesas na reforma dos requisitos proteicos para o leite e produtos lácteos em pó formulados destinados a crianças, adultos e idosos criem mais oportunidades para os intervenientes no mercado desenvolverem produtos lácteos mais inovadores e de boa qualidade. ingredientes proteicos.

- Em Fevereiro de 2023, a introdução pela China dos padrões nutricionais mais rigorosos do mundo para fórmulas infantis forçou os fabricantes de fórmulas infantis a investir pesadamente para refazer, testar, certificar e registar novamente os seus produtos para a China antes de potencialmente conduzirem novas campanhas de marketing. Espera-se ainda que esta reforma traga mudanças significativas na indústria, com grandes marcas nacionais e internacionais susceptíveis de aumentar os seus gastos em actividades de investigação e desenvolvimento, resultando na introdução de mais ingredientes de qualidade.

- Da mesma forma, espera-se que os pequenos e médios intervenientes tenham mais oportunidades inovadoras para explorar. No entanto, espera-se que o aumento da aceitação de proteínas alternativas, como proteínas vegetais, entre consumidores e fabricantes, considerando-as como uma alternativa significativa a ser incorporada em seus produtos, tenha o potencial de dificultar o crescimento do mercado durante o período de previsão.

Tendências do mercado de proteína de leite na China

Aumento da demanda do consumidor por alimentos nutritivos

- A procura de alimentos nutritivos na China está a aumentar em todas as faixas etárias, principalmente para fórmulas alimentares infantis, o que está a impulsionar o crescimento do mercado. A comida para bebé contém essencialmente uma nutrição especializada com uma composição bem equilibrada que visa o mais próximo possível da correspondência com o leite materno.

- Além disso, esses fatores, aliados à crescente preocupação dos pais em relação aos alimentos infantis e ao seu teor de proteína do leite, estão impulsionando o crescimento do mercado. Além disso, um aumento considerável no número de mães trabalhadoras está a alimentar ainda mais a procura de alimentos nutritivos para bebés e bebés no país. Tais fatores levaram os fabricantes a inovar seus ingredientes e a desenvolver proteínas do leite mais aprimoradas e funcionais.

- Além da crescente demanda dos fabricantes de produtos infantis, a crescente população preocupada com os nutrientes e os entusiastas do fitness estão expandindo as capacidades de aplicação das proteínas do leite em vários produtos, como barras ricas em nutrientes, barras de proteína, bebidas prontas para beber e bebidas. , gerando assim mais oportunidades para os players do mercado. Em linha com isto, os fabricantes também estão focados em oferecer ingredientes proteicos do leite que se alinhem com as exigências dos consumidores e dos fabricantes.

- Por exemplo, a Fonterra oferece proteínas do leite como a proteína isolada do leite 4900 e a softbar 1000, entre outras, no mercado chinês sob sua marca SureProtein, alegando que esses ingredientes permitem uma formulação de barra com alto teor de proteína e baixo teor de açúcar, apoiando a flexibilidade da formulação e a textura estável na prateleira da barra. vida. Da mesma forma, afirma-se que seu isolado de proteína de leite 4900 oferece baixo teor de lactose, alto teor de caseína micelar com estabilidade ao calor e excelente sabor leitoso, encontrando sua aplicação em diversos produtos alimentícios infantis.

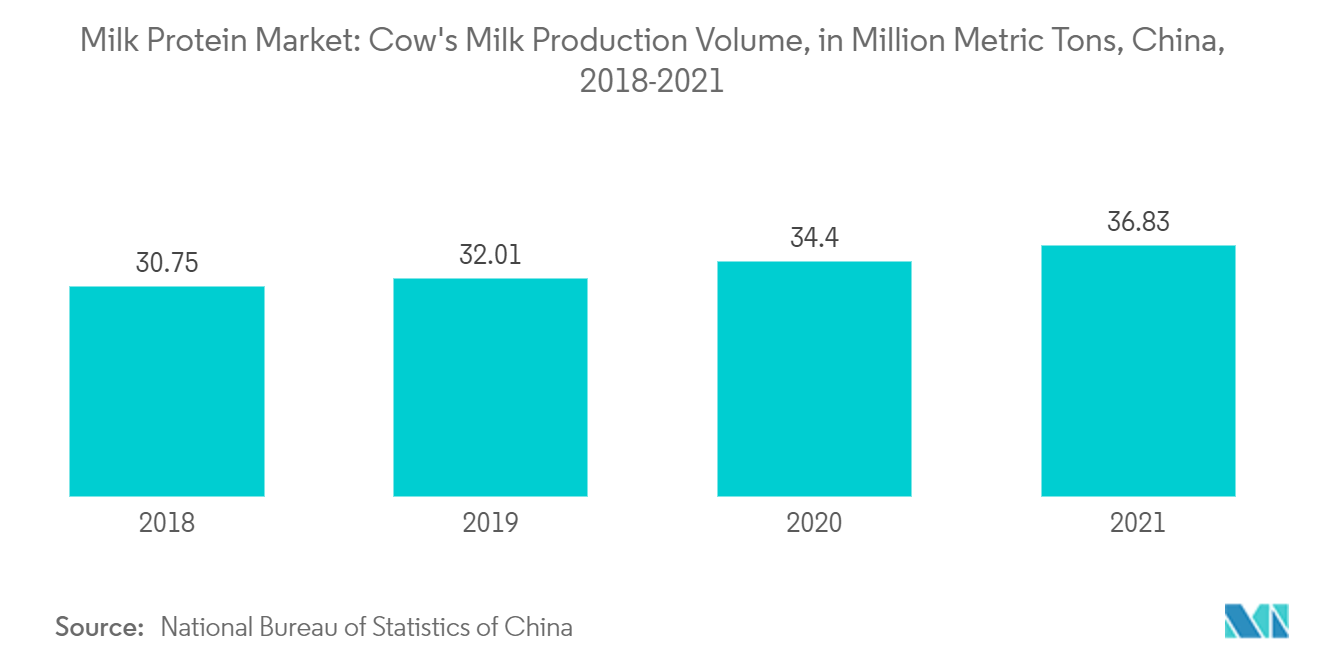

- Além disso, a crescente produção de leite no país também está apoiando o mercado e os players a crescerem e se expandirem com baixos custos de produção. Por exemplo, de acordo com o Gabinete Nacional de Estatísticas da China, em 2022, a China teve uma produção de cerca de 39,3 milhões de toneladas métricas de leite de vaca, o maior volume dos últimos anos e também aumentou quando comparado com o ano anterior em que o leite de vaca o volume de produção no país foi de apenas 36,83 milhões de toneladas. Assim, a elevada produção de leite no país está apoiando o crescimento dos fabricantes de proteína do leite.

Os concentrados de proteína do leite são o segmento que mais cresce no mercado

- Os concentrados de proteína do leite (MPCs) surgiram nas últimas duas décadas como novos ingredientes lácteos significativos que são cada vez mais utilizados na formulação de alimentos e bebidas nutricionais na China. Os concentrados de proteína do leite com maior teor de proteína são frequentemente usados na China para aumentar o teor de proteína de alimentos e bebidas, proporcionando um sabor lácteo limpo sem adicionar níveis significativos de lactose e permitindo que os formuladores de alimentos e bebidas desenvolvam produtos sem lactose, evitando defeitos do produto, como escurecimento devido à reação de Maillard.

- Além disso, eles geralmente vêm com maior teor de proteína em comparação com outros ingredientes e também têm preço mais baixo, o que os torna ideais para os fabricantes usarem em suas aplicações. Os fabricantes usam concentrados de proteína do leite por suas propriedades nutricionais e funcionais, e a alta proporção de proteína e baixa lactose torna o MPC adequado para bebidas fortificadas com proteínas e alimentos com baixo teor de carboidratos.

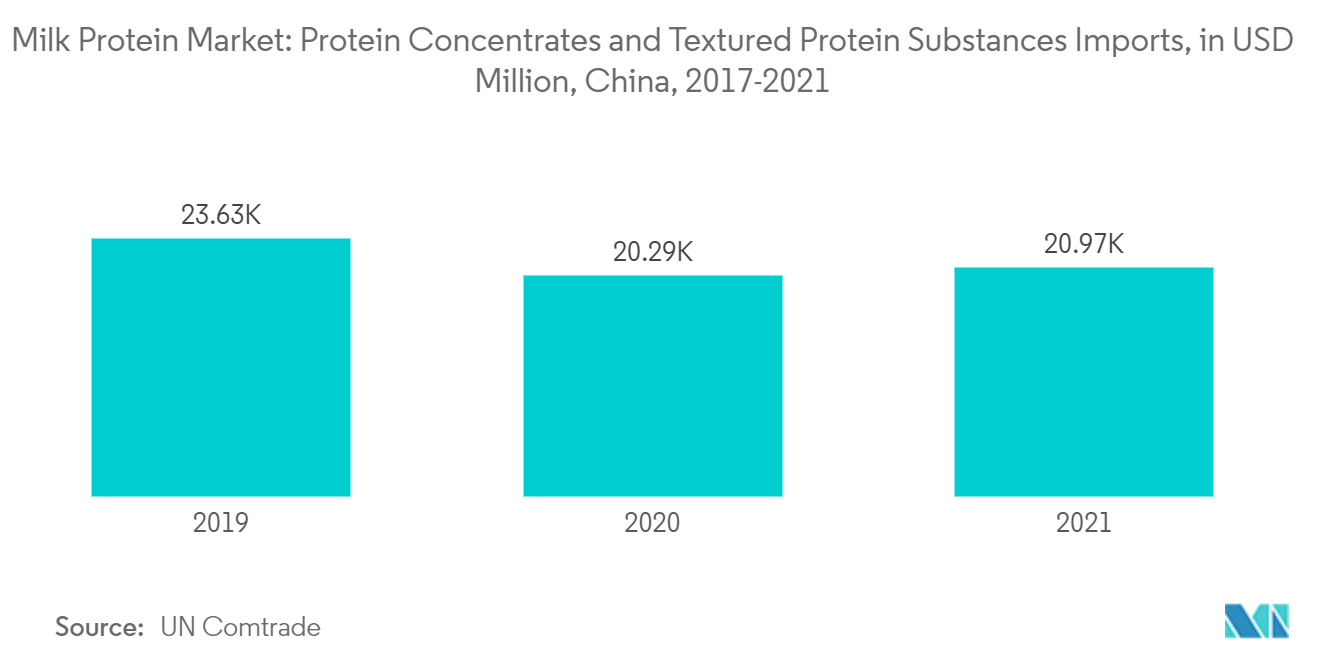

- Devido a esta procura crescente, as importações de concentrado proteico para o país aumentaram em 2021, segundo o Comtrade da ONU. Por exemplo, em 2021, as importações de concentrados proteicos e proteínas texturizadas para a China representaram cerca de 20.965 mil dólares, o que aumentou de 20.289 mil dólares quando comparado com o ano anterior.

- Além disso, os concentrados de proteína do leite são frequentemente adequados para uma variedade de aplicações em produtos cultivados, como iogurte de colher, iogurte para beber, mousses de iogurte, barras de iogurte nutricional e muito mais, tornando-os compatíveis com muitos dos outros ingredientes de saúde e bem-estar da marca para fornecer. benefícios multifuncionais em muitas ofertas de alimentos e bebidas.

- Tais fatores estão atraindo os fabricantes a preferirem os concentrados protéicos do leite a outros tipos de proteínas do leite, impulsionando assim o crescimento do segmento no país. Além disso, a tendência crescente de ingredientes alimentares orgânicos e de rótulo limpo está a criar mais oportunidades no segmento, permitindo que os players inovem com os seus ingredientes para impulsionar ainda mais o crescimento.

Visão geral da indústria de proteína de leite na China

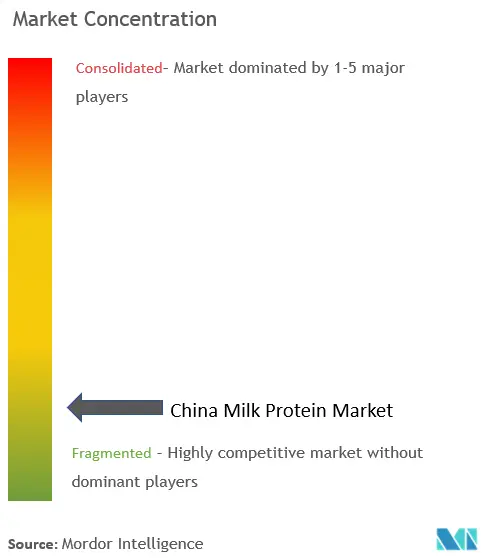

O mercado chinês de proteínas do leite é fragmentado, com diversos players nacionais e internacionais participando da participação de mercado. Os principais players neste mercado são Arla Foods amba, Fonterra Co-operative Group Limited, Groupe Lactalis, Kerry Group PLC e Morinaga Milk Industry Co. o país. Além disso, as empresas envolvem-se em expansões de capacidade, parcerias estratégicas, expansões de portfólio de produtos e fusões e aquisições para obter vantagem competitiva. Eles estão interessados em investir em atividades de pesquisa e desenvolvimento para inovar com ingredientes proteicos do leite e emergir como um player de destaque no mercado.

Líderes do mercado de proteína do leite na China

Arla Foods amba

Fonterra Co-operative Group Limited

Groupe Lactalis

Kerry Group PLC

Morinaga Milk Industry Co. Ltd

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de proteína do leite na China

- Julho de 2022 A Arla Foods Ingredients intensificou seu foco no mercado chinês ao introduzir uma gama de conceitos inovadores de ingredientes à base de proteína de soro de leite. Um destaque de seus esforços foi o lançamento do queijo fundido, uma solução orgânica inventiva elaborada a partir de proteínas do leite orgânico Nutrilac. A Arla Foods afirma que estas proteínas não só facilitam a criação de produtos orgânicos, mas também enriquecem o queijo com um delicioso sabor leitoso e suave.

- Março de 2022 A Arla Foods Ingredients reforçou ainda mais a sua presença no setor orgânico, lançando duas novas ofertas para nutrição infantil e uma gama diversificada de conceitos de alimentos orgânicos adaptados ao mercado chinês. Sua linha de produtos incluía Lacprodan IF-7390 Organic e Premium Lactose Organic, que chamaram a atenção da Food Ingredients China em 2022.

- Fevereiro de 2021 A Arla Foods amba deu um passo significativo ao lançar uma proteína de mistura seca pioneira projetada para ajudar os fabricantes de fórmulas infantis a reduzir custos de produção, mantendo padrões inabaláveis de segurança e qualidade. Notavelmente, este ingrediente proteico foi uma inovação revolucionária, formulado especificamente para processos de mistura a seco, permitindo aos fabricantes reduzir o consumo de energia e os gastos de produção.

Segmentação da indústria de proteína de leite na China

A proteína do leite é um tipo de proteína derivada do leite filtrado e formada a partir de proteínas de soro de leite e caseína.

O mercado chinês de proteínas do leite é segmentado com base na forma e no usuário final. Com base na forma, o mercado é segmentado em concentrados, hidrolisados e isolados. Pelos usuários finais, o mercado é segmentado como ração animal, cuidados pessoais e cosméticos, alimentos e bebidas e suplementos. O segmento de alimentos e bebidas é ainda subsegmentado em panificação, bebidas, cereais matinais, condimentos/molhos, laticínios e produtos lácteos alternativos, produtos alimentícios RTE/RTC e lanches. Da mesma forma, o segmento de suplementos também é subsegmentado em alimentos para bebês e fórmulas infantis, nutrição para idosos e nutrição médica e nutrição esportiva/desempenho.

O dimensionamento do mercado foi feito em termos de valor em USD e em termos de volume em volume em toneladas para todos os segmentos acima mencionados.

| Concentrados |

| Hidrolisado |

| Isolados |

| Alimentação animal | |

| Cuidados Pessoais e Cosméticos | |

| Alimentos e Bebidas | Padaria |

| Bebidas | |

| Cereais do café da manhã | |

| Condimentos/Molhos | |

| Laticínios e produtos alternativos ao leite | |

| Produtos alimentícios RTE/RTC | |

| Lanches | |

| Suplementos | Comida para Bebê e Fórmula Infantil |

| Nutrição de Idosos e Nutrição Médica | |

| Nutrição Esportiva/Desempenho |

| Forma | Concentrados | |

| Hidrolisado | ||

| Isolados | ||

| Usuário final | Alimentação animal | |

| Cuidados Pessoais e Cosméticos | ||

| Alimentos e Bebidas | Padaria | |

| Bebidas | ||

| Cereais do café da manhã | ||

| Condimentos/Molhos | ||

| Laticínios e produtos alternativos ao leite | ||

| Produtos alimentícios RTE/RTC | ||

| Lanches | ||

| Suplementos | Comida para Bebê e Fórmula Infantil | |

| Nutrição de Idosos e Nutrição Médica | ||

| Nutrição Esportiva/Desempenho | ||

Perguntas frequentes sobre pesquisa de mercado de proteína de leite na China

Qual é o tamanho atual do mercado de proteína de leite na China?

O mercado chinês de proteína de leite deverá registrar um CAGR de 5,21% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado chinês de proteína de leite?

Arla Foods amba, Fonterra Co-operative Group Limited, Groupe Lactalis, Kerry Group PLC, Morinaga Milk Industry Co. Ltd são as principais empresas que operam no mercado chinês de proteína de leite.

Que anos este mercado de proteína de leite da China cobre?

O relatório abrange o tamanho histórico do mercado de proteína de leite da China para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de proteína de leite da China para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de proteína de leite na China

Estatísticas para participação de mercado de proteína de leite na China em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da proteína do leite da China inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.