Tamanho e Participação do Mercado de Energia Eólica do Brasil

Análise do Mercado de Energia Eólica do Brasil pela Mordor Intelligence

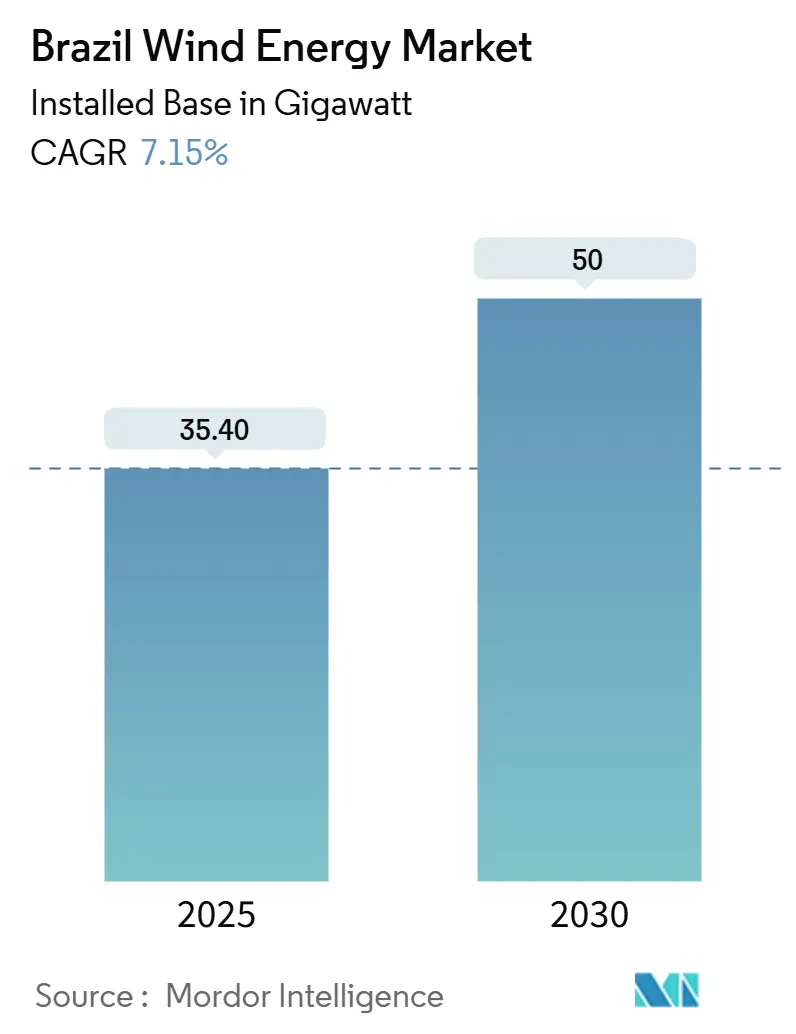

O tamanho do Mercado de Energia Eólica do Brasil em termos de base instalada deve crescer de 35,40 gigawatts em 2025 para 50 gigawatts até 2030, a uma TCAC de 7,15% durante o período de previsão (2025-2030).

A demanda crescente por eletricidade limpa em corredores industriais, a liberalização completa do Ambiente de Contratação Livre (ACL) até 2028 e um recurso eólico excepcional no Nordeste sustentam esta expansão. Desenvolvedores agora negociam contratos de compra de energia de longo prazo diretamente com consumidores de indústria pesada, garantindo fluxos de receita que reduzem a dependência de leilões regulados. Enquanto isso, programas de reforço da rede liderados pela Chesf e pelo Operador Nacional do Sistema (ONS) estão adicionando 1.700 km de novas linhas de transmissão, aliviando gradualmente o congestionamento histórico que uma vez paralisou dezenas de parques eólicos. O custo de geração continua a cair conforme turbinas de 4-6 MW elevam fatores de capacidade acima de 50%, enquanto crédito concessionário do BNDES e Banco do Nordeste mantém os custos de capital competitivos. A volatilidade cambial e atrasos no licenciamento para fundações offshore permanecem pontos de atenção, mas ainda não descarrilaram a trajetória de crescimento do setor.

Principais Conclusões do Relatório

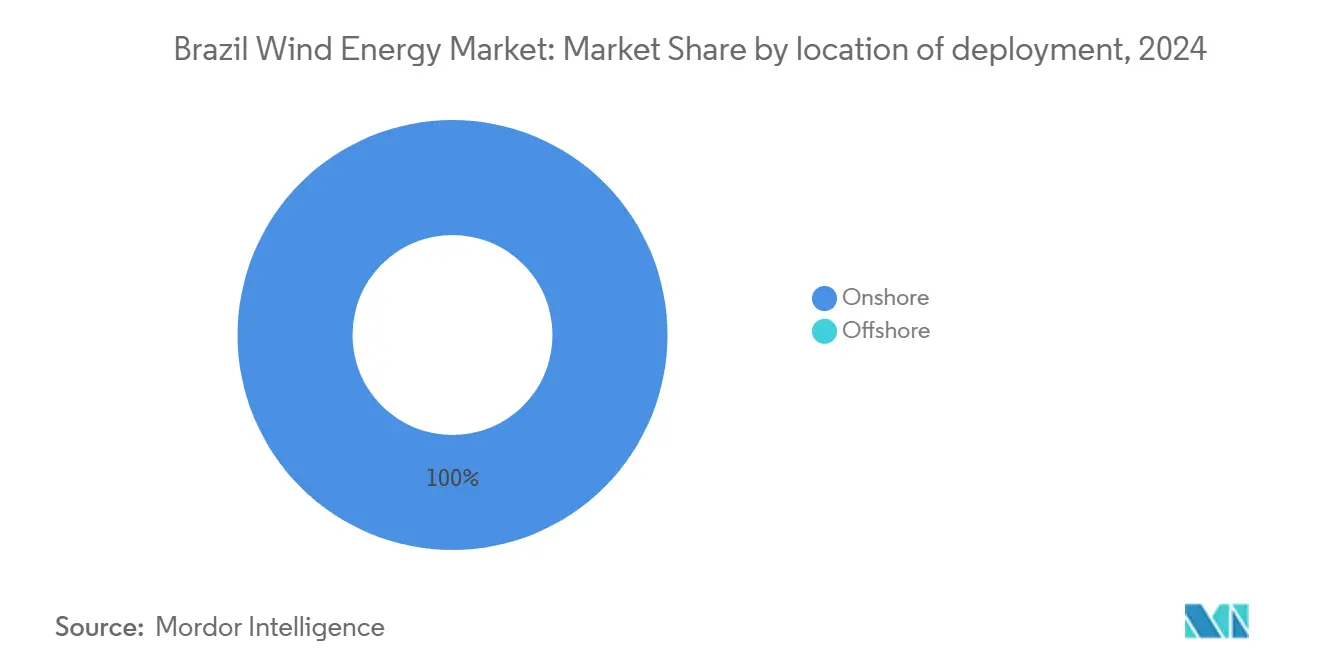

- Por local de implantação, instalações onshore detiveram 100% da participação do mercado de energia eólica do Brasil em 2024, enquanto o segmento offshore está projetado para crescer a uma TCAC de 85% até 2030.

- Por capacidade da turbina, unidades de 2 a 4 MW lideraram com 75% de participação de mercado em 2024; turbinas acima de 4 MW estão expandindo a uma TCAC de 13% impulsionadas por uma onda acelerada de repotenciação.

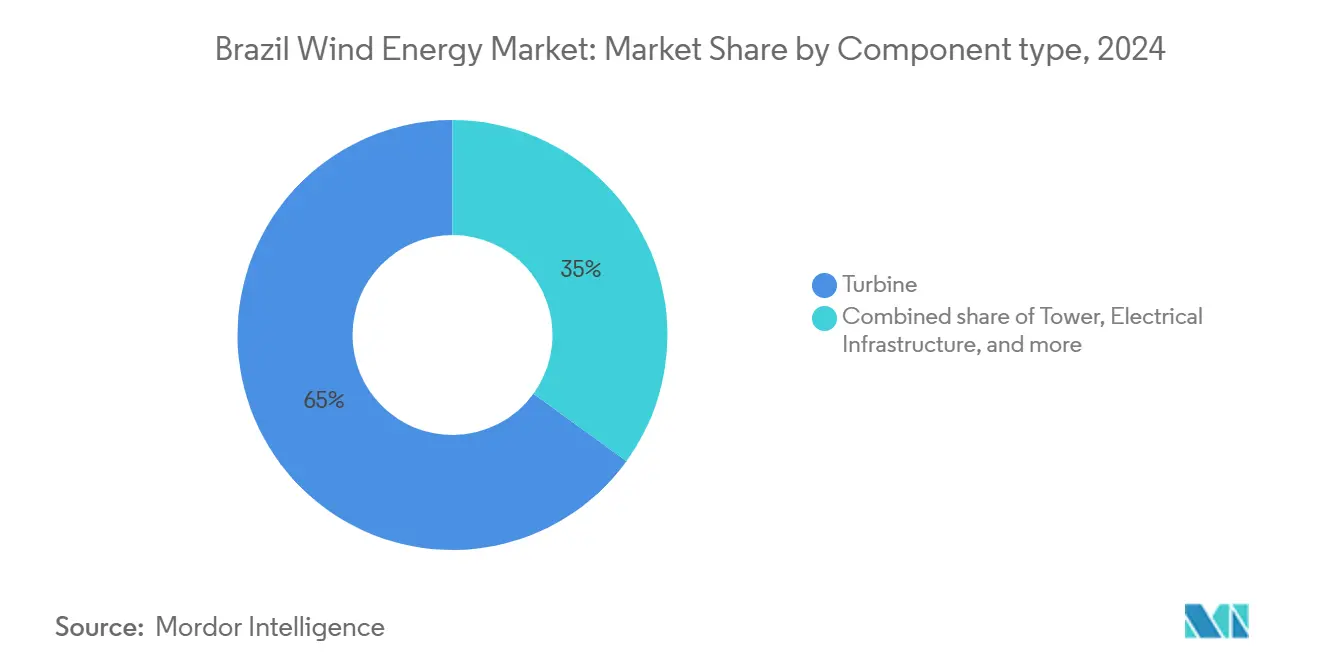

- Por componente, turbinas representaram 65% do tamanho do mercado de energia eólica do Brasil em 2024, enquanto a infraestrutura elétrica está avançando a uma TCAC de 15% até 2030.

- Por tipo de instalação, novas construções capturaram 92% da participação do tamanho do mercado de energia eólica do Brasil em 2024, contudo a repotenciação é o segmento de crescimento mais rápido com uma TCAC de 21%.

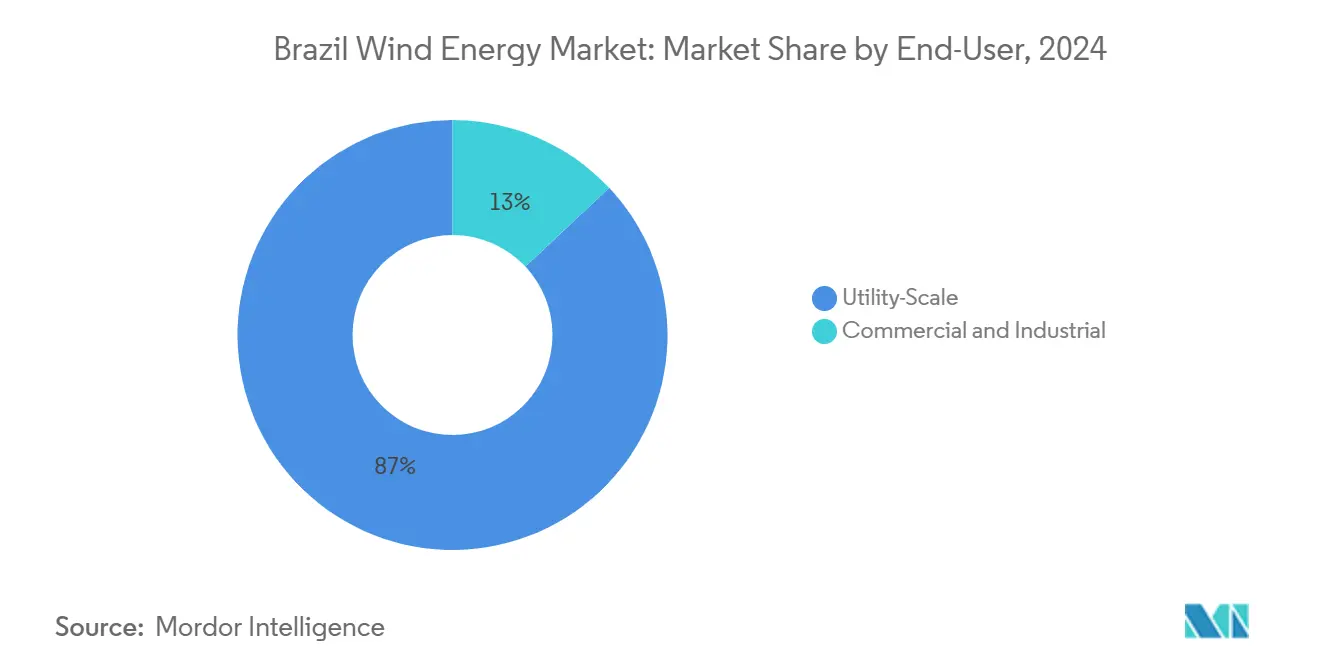

- Por usuário final, projetos de escala utilitária controlaram 87% da receita do mercado em 2024, enquanto a demanda comercial e industrial está crescendo a uma TCAC de 18% conforme a liberalização do ACL acelera.

Tendências e Insights do Mercado de Energia Eólica do Brasil

Análise do Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Expansão Rápida dos Contratos de Energia do Mercado Livre (ACL) do Brasil Impulsionando PPAs Eólicos | +3.20% | Nacional, concentrado nos corredores industriais do Nordeste e Sudeste | Médio prazo (2-4 anos) |

| Expansão da Rede do Nordeste (Chesf & ONS) Desbloqueando Novas Interconexões | +2.80% | Nordeste do Brasil, transbordamento para capacidade de transmissão do Sudeste | Longo prazo (≥ 4 anos) |

| LCOE Menor de Turbinas de 4-6 MW Acelerando a Repotenciação | +2.10% | Nacional, ganhos iniciais no Rio Grande do Norte, Ceará, Bahia | Curto prazo (≤ 2 anos) |

| Metas de Descarbonização Corporativa de Consumidores C&I Brasileiros Impulsionando Aquisição Cativa | +1.90% | Centros industriais do Sudeste e Sul, expandindo para o Nordeste | Médio prazo (2-4 anos) |

| Linhas de Financiamento Favoráveis do BNDES & BNB para Equipamentos Conformes com Conteúdo Local | +1.70% | Nacional, com foco no desenvolvimento regional do Nordeste | Longo prazo (≥ 4 anos) |

| Forte Recurso de Ventos Alísios no Litoral Nordestino Reduzindo a Variabilidade | +1.50% | Regiões costeiras e planalto interior do Nordeste | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Expansão rápida dos contratos de energia ACL impulsionando PPAs eólicos

Os limites de elegibilidade no ACL caíram para 500 kW em 2023, desbloqueando aquisição direta de energia para um pool muito maior de compradores comerciais. PPAs corporativos agora excedem USD 840 milhões em valor contratado, liderados por acordos como o da ArcelorMittal que atenderá 38% de sua carga brasileira com energia eólica até 2030. Produtos sofisticados de hedge negociados na mesa de energia da B3 fornecem certeza de preços tanto para geradores quanto para compradores. À medida que os subsídios regulados diminuem, contratos ACL entregam tarifas competitivas na faixa de USD 23-34/MWh, sustentando a bancabilidade de novos projetos eólicos. Analistas esperam que uma abertura completa do ACL até 2028 acelere o mercado de energia eólica do Brasil, permitindo que desenvolvedores combinem cronogramas de construção precisamente às curvas de demanda industrial.

Expansão da rede do Nordeste desbloqueando novas interconexões

A linha Asa Branca de 1.700 km e projetos relacionados do ONS são projetados para evacuar energia renovável excedente de estados ricos em vento para centros de carga no Sudeste. A participação de USD 1 bilhão da Iberdrola no corredor destaca a confiança estrangeira no roteiro de rede do Brasil. O curtailment histórico que uma vez deixou 36 usinas eólicas offline começou a diminuir conforme novos circuitos se energizam. Cada quilômetro de capacidade de extra-alta tensão desbloqueia projetos paralisados, traduzindo-se em gigawatts de geração eólica adicional sem explorar novos locais. A expansão também permite hibridização, já que fazendas solares no Sertão podem aproveitar obras de reforço, suavizando perfis de carga diurnos e melhorando a estabilidade geral da rede.

LCOE menor de turbinas de 4-6 MW acelerando a repotenciação

Plataformas modernas com rotores de 160-m podem triplicar a capacidade nominal em fundações legadas, reduzindo custos nivelados para abaixo de USD 30/MWh e empurrando fatores de capacidade média de projetos acima de 50%.(1)Associação Mundial de Energia Eólica, "Potencial de Repotenciação no Brasil,"A frota inicial PROINFA do Brasil está chegando ao fim da garantia, tornando a repotenciação economicamente irresistível, especialmente no Rio Grande do Norte, onde velocidades de vento excedem 8 m/s o ano todo. Desenvolvedores também preservam licenças ambientais, obras civis e pontos de interconexão de rede, encurtando cronogramas de construção. Fabricantes reportam carteiras de pedidos cada vez mais dominadas por unidades de 5-6 MW, enquanto incentivos do BNDES favorecem projetos que atendem limites de conteúdo local para torres e montagem de naceles.

Metas de descarbonização corporativa de consumidores C&I brasileiros

Metas de emissões de Escopo 2 ancoradas em Metas baseadas em ciência compelem grandes industriais a garantir fornecimento renovável. O contrato de 195 MW da Anglo American no complexo Rio do Vento da Casa dos Ventos cortará 430.000 t de CO₂ anualmente, ilustrando o dividendo de emissões disponível para mineradoras, siderúrgicas e operadores petroquímicos.(2)Anglo American, "PPA Casa dos Ventos corta 430 kt CO₂," angloamerican.comA plataforma International Renewable Energy Certificate (I-REC) dá às empresas orientadas para exportação documentação credível, alinhando o fornecimento de energia limpa brasileiro com normas globais de relatórios ESG. O apetite C&I também é impulsionado pelo regime de ventos alísios do Brasil com perfil de geração horária previsível, que complementa cargas industriais contínuas melhor que apenas solar.

Análise do Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Risco de Congestionamento de Transmissão no Rio Grande do Norte & Bahia | -2.40% | Rio Grande do Norte, Bahia, corredores de transmissão para o Sudeste | Curto prazo (≤ 2 anos) |

| Licenciamento Ambiental Lento para Fundações e Cabos Offshore | -1.80% | Regiões costeiras, águas federais sob jurisdição do IBAMA | Médio prazo (2-4 anos) |

| Competição do CAPEX Solar de Escala Utilitária em Queda Rápida no Sertão | -1.30% | Interior do Nordeste, região do Sertão, áreas com alta irradiação solar | Médio prazo (2-4 anos) |

| Depreciação do Real Elevando Custo de Componentes de Naceles Importados | -1.10% | Nacional, afetando todos os projetos com equipamentos importados | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Risco de congestionamento de transmissão no Rio Grande do Norte & Bahia

Uma perturbação do sistema de 2023 que isolou o Norte-Nordeste do resto do Brasil cortou 18.900 MW de carga e expôs a fragilidade da rede.(3)Agência Nacional de Energia Elétrica, "Relatório de Ocorrências do SIN 2023," aneel.gov.br O curtailment de pico atingiu 2,5 GW em meses ventosos, corroendo receitas merchant e abalando a confiança dos investidores. Embora novas linhas estejam em construção, restrições provisórias forçam alguns desenvolvedores a aceitar tarifas subótimas ou situar projetos mais próximos de regimes de vento mais fracos com melhor acesso à rede. O prêmio de congestionamento também infla taxas de conexão, comprimindo margens para produtores independentes de energia sem hedges de longo prazo.

Licenciamento ambiental lento para fundações e cabos offshore

O IBAMA está avaliando um pipeline sem precedentes de 189 GW de propostas de energia eólica marinha, mas protocolos de licenciamento permanecem iterativos, levando a revisões de vários anos.(4)Instituto Brasileiro do Meio Ambiente, "Processos de licenciamento eólico offshore," ibama.gov.br Avaliações detalhadas de rotas migratórias, habitats bentônicos e zonas de pesca alongam cronogramas e favorecem empresas com força financeira para gerenciar estudos complexos. O primeiro leilão do Brasil é esperado após publicação de regulamentações finais, mas até então, perspectivas offshore permanecem em limbo de planejamento, atrasando a diversificação de ativos onshore apesar de 96 GW de potencial técnico identificado na plataforma nordestina.

Análise de Segmentos

Por local de implantação: Offshore emerge apesar da dominância onshore

Plantas onshore entregaram toda a base operacional de 35,4 GW em 2025, refletindo a maturidade dos corredores de desenvolvimento terrestres. O tamanho do mercado de energia eólica do Brasil para onshore atingiu USD - (valor omitido pois nenhum valor em dólar foi fornecido) mantendo fatores de capacidade superiores de 45-50%. Perspectivas offshore, embora nascentes, mostram uma TCAC de 85% até 2030 conforme legislação federal e interesse de operadores globais convergem. Projetos de demonstração como o array offshore Asa Branca de 720 MW visam primeira energia em 2025, aproveitando velocidades médias de vento de 8 m/s e regimes consistentes de ventos alísios. Grandes utilitárias veem locais marinhos como hedge contra escassez de terra e gargalos de transmissão, dados rotas diretas de cabos para centros de demanda do Sudeste. A localização da cadeia de suprimentos está em andamento, com oficinas de pás no porto do Ceará se preparando para servir pilotos de plataformas flutuantes. Embora curvas de custos permaneçam acima de benchmarks onshore, acesso a pools de capacidade mais profundos e fatores de carga superiores sustentam a lógica comercial dos pioneiros no espaço offshore.

Desenvolvedores continuam a favorecer o litoral nordestino, onde batimetria suporta fundações de fundo fixo dentro de 20 km da costa. O licenciamento faseado do IBAMA permite campanhas sequenciais de coleta de dados, encurtando o cronograma de caminho crítico. Não obstante, investidores buscam clareza sobre pilhas de receita, esperando que o ACL absorva a maior parte do fornecimento offshore inicial através de PPAs sob medida ao invés de leilões de capacidade. Estruturas de financiamento podem combinar crédito verde do BNDES com garantias de crédito à exportação de fabricantes de turbinas ansiosos para garantir pedidos âncora. Se gargalos de rede onshore durarem mais que upgrades de transmissão, a vantagem comparativa de uma ligação offshore direta para centros urbanos poderia acelerar a implantação de capital, remodelando a geografia futura do mercado de energia eólica do Brasil.

Nota: Participações de todos os segmentos individuais disponíveis mediante compra do relatório

Por capacidade da turbina: Plataformas maiores impulsionam a onda de repotenciação

Turbinas classificadas de 2-4 MW comandaram 75% da capacidade instalada em 2024, refletindo normas de aquisição da primeira década de expansão eólica do Brasil. Máquinas acima de 4 MW estão escalando a uma TCAC de 13% conforme LCOE declina e alturas de cubo sobem para mais de 140 m, acessando camadas mais estáveis da camada limite atmosférica. A economia de repotenciação depende de reutilizar estradas e fundações, cortando obras civis em até 40%, e possibilitando rápida reimplantação de capital. A participação do mercado de energia eólica do Brasil para unidades legadas sub-2 MW está encolhendo a cada ciclo de leilão, liberando locais para substituições multi-megawatt que extraem mais megawatt-horas de corredores eólicos primários.

Regras de conteúdo local estipulam torres fabricadas no Brasil e montagem de naceles, levando fabricantes como Goldwind a investir USD 28,6 milhões em um hub de manufatura na Bahia. Os 347 MW de pedidos da Vestas em 2024 confirmam apetite sustentado por turbinas de alta classificação, enquanto o acordo de 112 MW da Nordex com Auren Energia mostra participação diversificada de fabricantes. Operadores de rede acolhem a flexibilidade de taxa de rampa de conversores modernos, que melhoram controle de voltagem em uma rede cada vez mais saturada por fluxos renováveis. Ao longo da previsão, a mudança para máquinas de 4-6 MW deve puxar a classificação média da frota para 3,9 MW, incorporando firmemente tecnologia de próxima geração como a nova norma do mercado de energia eólica do Brasil.

Por componente: Infraestrutura elétrica ganha conforme complexidade da rede aumenta

Turbinas representaram 65% do gasto total de capital em 2024, mas a participação está diminuindo conforme demanda de equilíbrio elétrico da planta acelera. STATCOMs avançados, condensadores síncronos e sistemas de bateria são padrão em grandes clusters, elevando o segmento de infraestrutura elétrica a uma TCAC de 15%. O tamanho do mercado de energia eólica do Brasil para equipamentos de eletrônica de potência beneficiou-se do fundo piloto de R$ 300 milhões da ANEEL, que apoiou 20 projetos de suporte de rede até 2024. O contrato de upgrade de transmissão de R$ 300 milhões da Siemens Energy com a Eletrobras sublinha o potencial comercial para fabricantes especializados em integração de rede.

Fornecedores de torres continuam a escalar pátios de chapa de aço nos portos de Pecém e Suape, atendendo demanda de altura de cubo de 120-m-plus. Engenharia de fundação também está evoluindo conforme projetos offshore migram de monopilhas para plataformas jacket e semi-submersíveis adequadas à plataforma continental do Brasil. Enquanto isso, dependência de importação de naceles expõe projetos à depreciação do Real, empurrando desenvolvedores a garantir linhas de swap e incorporar cláusulas de ajuste de preço em contratos EPC. Com formuladores de políticas incentivando pilotos híbridos eólico-mais-armazenamento, o pool de valor de infraestrutura elétrica está pronto para ampliar, remodelando estruturas de custos na indústria de energia eólica do Brasil.

Nota: Participações de todos os segmentos individuais disponíveis mediante compra do relatório

Por tipo de instalação: Repotenciação acelera conforme frota envelhece

Novas construções ainda representaram 92% da atividade em 2024, mas repotenciação é a performer de destaque, subindo 21% anualmente conforme fazendas de primeira geração se aproximam de marcos de 15 anos de vida. Tarifas de energia em contratos ACL recentes se alinham com o ponto doce de 23-34 USD/MWh, tornando a substituição de turbinas de 1,5 MW por unidades de 5-6 MW financeiramente atrativa. O tamanho do mercado de energia eólica do Brasil para repotenciação irá, portanto, escalar rapidamente até 2030, auxiliado por licenciamento simplificado que aproveita aprovações ambientais existentes.

De uma perspectiva ESG, repotenciação minimiza perturbação da terra e apoia aceitação comunitária, um fator chave em regiões onde densidade eólica domina horizontes locais. Financiadores apreciam o menor risco de execução, já que regimes de vento, condições do solo e pontos de rede são bem caracterizados. Fabricantes estão seguros de receita pós-venda através de serviços de descomissionamento, reciclagem de pás em fornos de cimento e reutilização de metais. Conforme mais produtores de energia adotam estratégias de rotação de ativos, ganhos de repotenciação podem rivalizar adições greenfield, sinalizando uma evolução estrutural na lógica de crescimento do mercado de energia eólica do Brasil.

Por usuário final: Segmento C&I emerge conforme ACL se expande

Esquemas de offtake de escala utilitária detiveram 87% da receita em 2024, sustentados por leilões governamentais e portfolios multi-gigawatt operados por incumbentes. Embora pequena, a fatia comercial e industrial está crescendo a 21% TCAC conforme liberalização do mercado permite que fábricas e data centers obtenham energia diretamente de fazendas eólicas. A joint venture de 553,5 MW da ArcelorMittal na Bahia tipifica essa mudança, canalizando USD 840 milhões para geração cativa que protege a siderúrgica da volatilidade de preços spot. A aquisição da América Varejista pela Casa dos Ventos estende este modelo, criando um desenvolvedor-varejista integrado capaz de entregar blocos de energia sob medida com certificação I-REC.

Compradores corporativos preferem o perfil de geração mais estável de anoitecer-ao-amanhecer do corredor de ventos alísios, que complementa importações solares diurnas e limita taxas de rede de hora de pico. Conforme limites de elegibilidade caem para 0 kW até 2028, empresas de médio porte se juntarão a grandes corporações na execução de PPAs de longo prazo, diversificando ainda mais o mix de demanda do mercado de energia eólica brasileiro. Desenvolvedores já estão segmentando pipelines para equilibrar exposição regulada e de mercado livre, empacotando portfolios que combinam upside merchant com segurança contratual, uma estratégia provável de dominar agendas de conselho através do resto da década.

Nota: Participações de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

O Nordeste brasileiro hospeda aproximadamente 80% da capacidade eólica nacional, com o Rio Grande do Norte sozinho superando vários países em produção eólica anual. Sua velocidade mediana de vento de 8 m/s e fatores de capacidade de 45-50% cortam risco de curtailment e entregam perfis quase-baseload, permitindo ao estado se tornar um exportador líquido de energia para o Sudeste via links HVDC. O Ceará está se posicionando como pioneiro offshore, aproveitando infraestrutura portuária em Pecém para estagiar monopilhas e pás enquanto universidades modelam hidrodinâmica de plataformas flutuantes. A Bahia, o segundo maior mercado onshore, combina brisas costeiras com vento de planalto interior, exemplificado pelo complexo Oitis de 566,5 MW da Iberdrola que se estende por 12 km através de terreno semi-árido. Embora congestionamento tenha restringido potencial despachável da Bahia, reforços programados sob o plano ONS 2026 estão definidos para desbloquear adicional capacidade de evacuação de 4 GW.

Piauí e Maranhão adicionam diversidade geográfica, complementando corredores de ventos alísios com bolsões inland de jet-stream adequados para turbinas mais altas. O portfolio de 600 MW da Invenergy abrangendo Piauí e Rio Grande do Norte sinaliza apetite de desenvolvedor para hedge de risco locacional espalhando projetos através de linhas estaduais. Complementaridade hidrológica também importa: vento pica durante estações secas, aliviando pressão sobre reservatórios no sistema nacional mais amplo. Esta sinergia melhora aceitação política, já que planejadores veem vento como hedge de seguro contra variabilidade hidro impulsionada por clima pronunciada em anos El Niño. Olhando sul, Santa Catarina e Rio Grande do Sul oferecem potencial moderado mas crescente, especialmente para co-localização híbrida agri-eólica que compensa contas de energia de fazendas e apoia renda rural.

Estados industriais do Sudeste, notavelmente São Paulo e Minas Gerais, exibem recursos eólicos limitados mas comandam o grosso da carga. Transmissão de longa distância, portanto, permanece a espinha dorsal da transição energética do Brasil. Previsões do ONS indicam que a região importará até 28 GW de energia renovável até 2030, necessitando expansão contínua de corredores de 500 kV e interconectores flexíveis. Conforme preços de bateria caem, desenvolvedores podem parear vento com armazenamento para arbitragem de preços de hora de pico no mercado livre do Sudeste, fortalecendo a pilha de receita e ampliando demanda geográfica para o mercado de energia eólica do Brasil.

Cenário Competitivo

O mercado de energia eólica do Brasil mostra concentração moderada, com os cinco principais fabricantes-Vestas, Siemens Gamesa, GE Vernova, Nordex e Goldwind-fornecendo aproximadamente 60% das instalações cumulativas. Isso mantém poder de barganha equilibrado entre desenvolvedores e fornecedores de equipamentos. Dinâmicas competitivas cada vez mais focam em direitos de acesso à rede e estruturas de financiamento ao invés de custos puros de turbina. O pivô da Casa dos Ventos para varejo revela como desenvolvedores de projetos buscam capturar margens downstream no ACL. Equinor apoiada pela Statoil e Shell estão explorando blocos offshore, aproveitando experiência global para garantir licenças antecipadas apesar de ambiguidade regulatória.

Conteúdo local permanece uma alavanca estratégica. A fábrica da Goldwind na Bahia sublinha a jogada de liderança de custo da China, enquanto fabricantes europeus investem em joint ventures de pás e torres para atender critérios de financiamento do BNDES. Propriedade de transmissão é um segundo campo de batalha: ENGIE e Iberdrola implantam capital em linhas que ligam clusters eólicos à espinha dorsal nacional, incorporando vantagens de integração vertical. Inovação financeira também está proliferando; linhas de crédito verde do Banco do Nordeste empacotam hedges cambiais, e players de private equity como Patria estruturam flips de ativos para investidores institucionais na conclusão, reciclando receitas para novos pipelines greenfield.

Incerteza política em torno de royalties offshore e leilões de leito marinho tempera ritmo de investimento mas não desencorajou majors do petróleo de semear projetos piloto. O tender de 2025 da Petrobras para um array demonstrador sinaliza momentum apoiado pelo estado, provável de acelerar uma vez que IBAMA clarifique requisitos de monitoramento baseline. Neste ambiente, players do mercado se diferenciam através de certeza de execução, resiliência da cadeia de suprimentos e habilidades de originação de PPA-capacidades que moldarão mudanças de participação no mercado de energia eólica do Brasil na década vindoura.

Líderes da Indústria de Energia Eólica do Brasil

-

Neoenergia SA

-

Vestas Wind Systems AS

-

Siemens Gamesa Renewable Energy SA

-

Nordex SE

-

ABB Ltd

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: A Petrobras lançou licitações de pesquisa para um projeto piloto eólico offshore, marcando a entrada da companhia de petróleo estatal em renováveis marinhas.

- Fevereiro de 2025: Invenergy e Patria Investimentos adquiriram um portfolio eólico de 600 MW da ContourGlobal e Eletrobras, dobrando a força de trabalho brasileira da Invenergy.

- Agosto de 2024: Casa dos Ventos comprou América Varejista para expandir operações de trading ACL, com um plano de construção solar-eólica de BRL 3,5 bilhões.

- Abril de 2024: ArcelorMittal e Casa dos Ventos formaram uma joint venture de 553,5 MW na Bahia, o maior PPA corporativo do Brasil.

Escopo do Relatório do Mercado de Energia Eólica do Brasil

Energia eólica é energia renovável gerada aproveitando energia do vento para produzir eletricidade. Turbinas eólicas criam energia eólica com grandes pás conectadas a um rotor. Quando o vento sopra, causa o rotor girar, que então gera eletricidade.

O mercado de energia eólica do Brasil é segmentado por local de implantação. Por local de implantação, o mercado é segmentado em onshore e offshore. O relatório oferece o tamanho do mercado e previsões para o mercado de energia eólica do Brasil em termos de gigawatts (GW) para todos os segmentos acima.

| Onshore |

| Offshore |

| Até 2 MW |

| 2-4 MW |

| Acima de 4 MW |

| Turbina (Pás do Rotor, Cubo, Nacele) |

| Torre |

| Infraestrutura Elétrica (Transformador, Painel Elétrico, Cabo) |

| Outros Componentes de Equilíbrio da Planta |

| Nova Instalação |

| Repotenciação |

| Escala Utilitária (IPP & Utilities) |

| Comercial & Industrial (Cativo/BTM) |

| Segmentação por Local de Implantação | Onshore |

| Offshore | |

| Segmentação por Capacidade da Turbina | Até 2 MW |

| 2-4 MW | |

| Acima de 4 MW | |

| Segmentação por Componente | Turbina (Pás do Rotor, Cubo, Nacele) |

| Torre | |

| Infraestrutura Elétrica (Transformador, Painel Elétrico, Cabo) | |

| Outros Componentes de Equilíbrio da Planta | |

| Segmentação por Tipo de Instalação | Nova Instalação |

| Repotenciação | |

| Segmentação por Usuário Final | Escala Utilitária (IPP & Utilities) |

| Comercial & Industrial (Cativo/BTM) |

Perguntas-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de energia eólica do Brasil?

A frota operacional atingiu 35,4 GW em 2025 e deve subir para 50 GW até 2030 a uma TCAC de 7,15%.

Por que o Nordeste brasileiro é tão dominante na geração eólica?

Sistemas consistentes de ventos alísios entregam velocidades médias de 8 m/s e fatores de capacidade de 45-50%, tornando a região um dos corredores eólicos mais produtivos do mundo.

Quão em breve o Brasil poderia ver projetos eólicos offshore comerciais?

Arrays piloto como o projeto Asa Branca de 720 MW visam primeira energia em 2025, pendente licenciamento do IBAMA e o leilão inaugural de leito marinho.

O que está impulsionando investimento corporativo em PPAs eólicos?

Liberalização do ACL e metas de descarbonização baseadas em ciência permitem compradores industriais garantir eletricidade limpa de longo prazo a tarifas estáveis, reduzindo exposição a preços spot voláteis.

Quão grande é a oportunidade de repotenciação?

Fazendas PROINFA iniciais com turbinas sub-2 MW estão entrando em janelas de substituição; repotenciação está prevista para crescer a 21% TCAC, potencialmente rivalizado volumes de nova construção até 2030.

Página atualizada pela última vez em: