Tamanho e Participação do Mercado de Equipamentos de Diagnóstico por Imagem do Brasil

Análise do Mercado de Equipamentos de Diagnóstico por Imagem do Brasil pela Mordor Intelligence

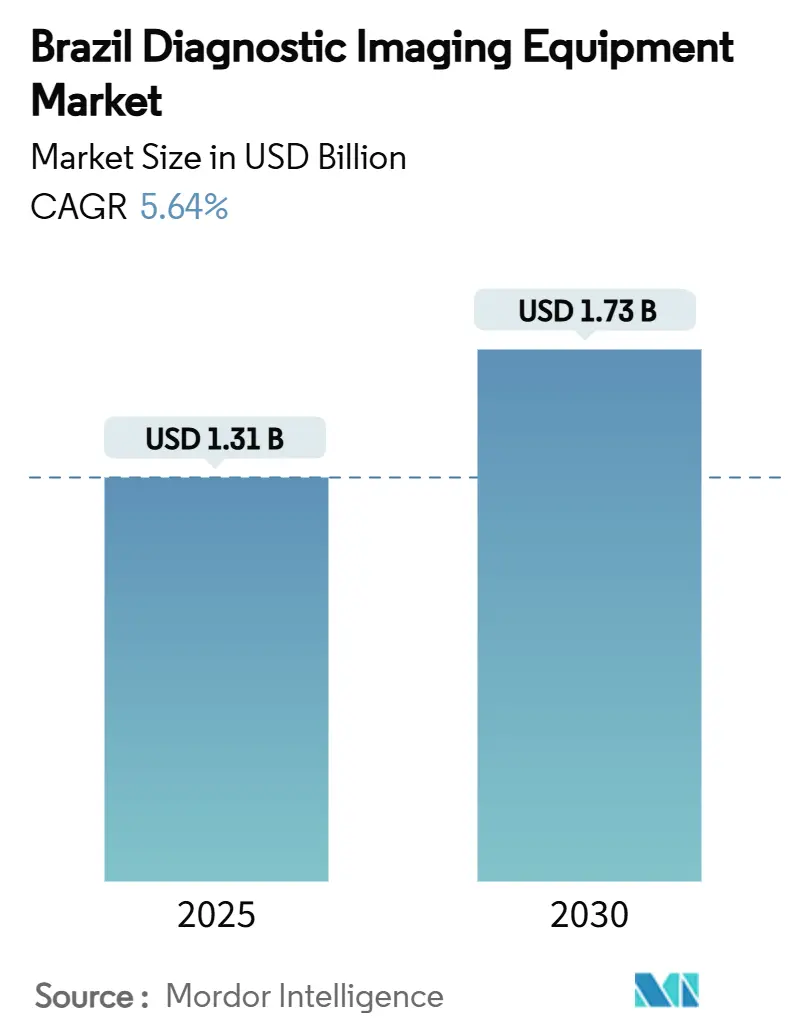

O tamanho do Mercado de Equipamentos de Diagnóstico por Imagem do Brasil está estimado em USD 1,31 bilhão em 2025, e espera-se que alcance USD 1,73 bilhão até 2030, a uma CAGR de 5,64% durante o período de previsão (2025-2030). A perspectiva otimista reflete a posição do Brasil como a maior arena de saúde da América Latina, onde o financiamento do setor público subiu 46% ano a ano para R$ 218 bilhões em 2024, criando um ciclo significativo de substituição para sistemas analógicos obsoletos e incentivando maiores gastos de capital em modalidades avançadas.[1]Fonte: Saúde Business, "Saúde pública em 2024: investimentos prometem ser maiores," saudebusiness.com Alta prevalência de doenças crônicas, população envelhecendo, expansão da adoção de seguros privados e regras simplificadas da ANVISA promovem maior penetração de equipamentos, enquanto iniciativas de saúde digital estimulam migração para plataformas prontas para IA e software de fluxo de trabalho que melhoram o throughput de imagens e reduzem a carga de trabalho dos técnicos. Líderes da indústria aceleram localização de produtos e serviços de pós-venda baseados em nuvem para gerenciar a dependência de importação do país e volatilidade cambial, enquanto inovadores domésticos ganham tração adaptando soluções de ultrassom portátil e triagem por IA para regiões remotas com poucos radiologistas.

Principais Destaques do Relatório

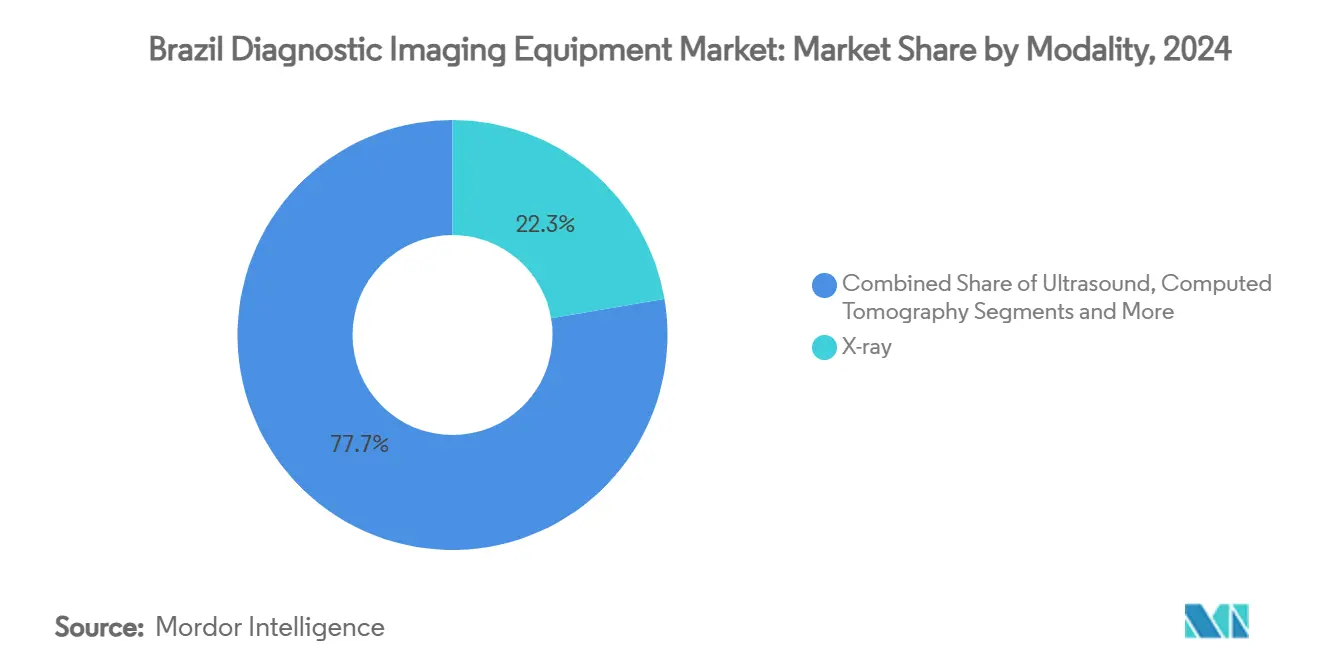

- Por modalidade, sistemas de raios-X lideraram com 22,33% de participação de receita em 2024, e ressonância magnética registrou a maior CAGR projetada de 7,96% até 2030.

- Por portabilidade, sistemas fixos capturaram 82,21% da participação do mercado de equipamentos de diagnóstico por imagem brasil em 2024, enquanto unidades móveis e portáteis devem registrar uma CAGR de 7,23% até 2030.

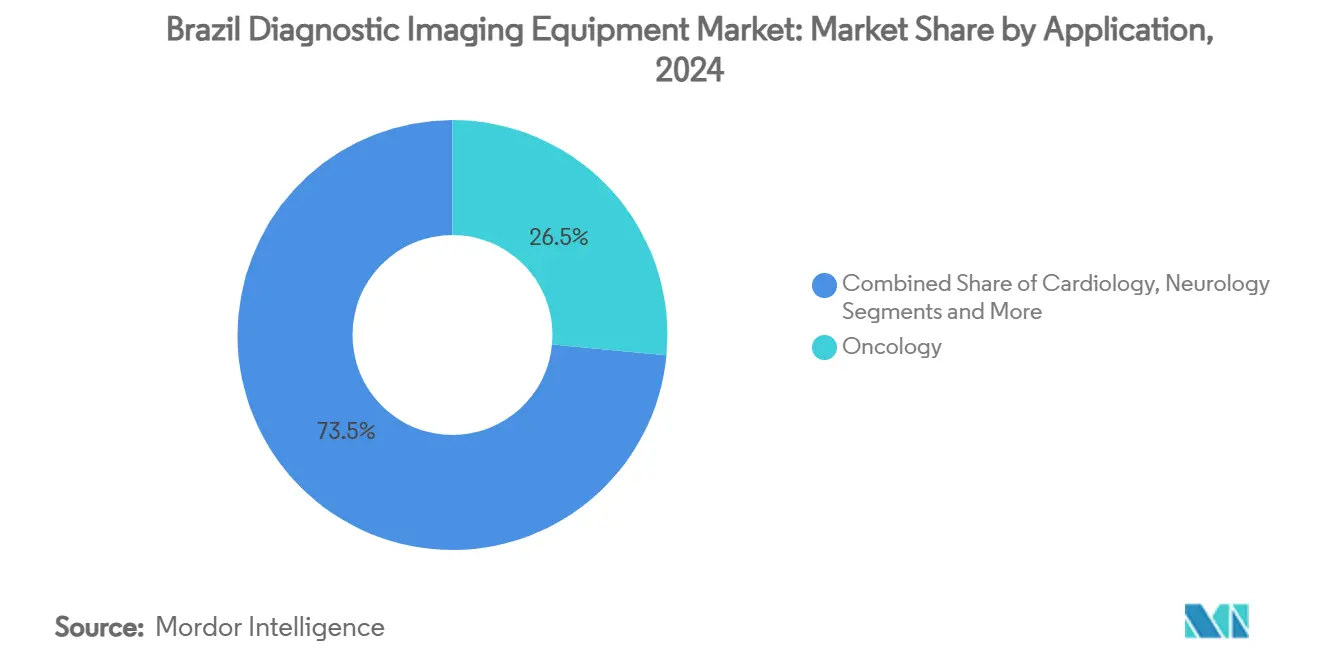

- Por aplicação, oncologia representou 26,54% de participação do tamanho do mercado de equipamentos de diagnóstico por imagem brasil em 2024, com neurologia prevista para acelerar a uma CAGR de 8,13% durante o período de perspectiva.

- Por usuário final, hospitais detiveram 58,65% da participação do mercado de equipamentos de diagnóstico por imagem brasil em 2024, enquanto centros de diagnóstico por imagem devem avançar a uma CAGR de 6,85% até 2030.

Tendências e Insights do Mercado de Equipamentos de Diagnóstico por Imagem do Brasil

Análise do Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente Carga de Doenças Crônicas | +1.2% | Nacional, concentrado nas regiões Sudeste e Sul | Longo prazo (≥ 4 anos) |

| Mudança Demográfica e Epidemiológica em Direção ao Envelhecimento da População Elevando a Demanda por Imagem | +0.9% | Nacional, com maior intensidade em centros urbanos | Longo prazo (≥ 4 anos) |

| Transformação Digital da Saúde Estimulando Substituição de Sistemas Analógicos Legados | +0.8% | Nacional, liderada pelo Sudeste, expandindo para o Nordeste | Médio prazo (2-4 anos) |

| Cuidado Descentralizado e Telemedicina Catalisando Adoção de Imagem Móvel / Ponto de Cuidado | +0.7% | Nacional, maior impacto nas regiões Norte e Nordeste | Médio prazo (2-4 anos) |

| Investimentos Governamentais e de Saúde Pública | +0.6% | Nacional, priorizando regiões mal atendidas | Curto prazo (≤ 2 anos) |

| Expansão de Cadeias Diagnósticas Privadas e Turismo Médico | +0.5% | Regiões Sudeste e Sul, expandindo nacionalmente | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Carga de Doenças Crônicas

Condições cardiovasculares permanecem a principal causa de mortalidade do Brasil, enquanto os cinco cânceres mais comuns agora formam quase metade dos novos casos, impulsionando demanda contínua por plataformas de TC multi-slice, PET/TC e ultrassom cardíaco que refinam estadiamento e estratificação de risco.[2]Fonte: Bittencourt M. et al., "Estatística Cardiovascular - Brasil 2023," scielo.br Triagem por IA e redes de compartilhamento de imagem permitem departamentos de radiologia sobrecarregados lidar com volumes maiores de estudos sem crescimento proporcional de pessoal. Variabilidade regional de incidência, como câncer de próstata crescente em Mato Grosso, força provedores a escalar mix de modalidades para epidemiologia local. Programas móveis de triagem pulmonar como ProPulmão demonstram como veículos de TC de baixa dose podem estender imagem oncológica para fumantes mal atendidos em municípios com recursos limitados. Hospitais públicos e privados consequentemente ajustam orçamentos de equipamentos em direção a híbridos avançados e software de reconstrução iterativa que encurtam tempos de escaneamento e reduzem dose.

Mudança Demográfica e Epidemiológica em Direção ao Envelhecimento da População Elevando a Demanda por Imagem

A expectativa de vida se recuperou para 77,4 anos para mulheres e 70,2 anos para homens, e idosos consomem muito mais estudos diagnósticos para distúrbios oncológicos, neurológicos e musculoesqueléticos. Instalações urbanas lutam com acúmulo enquanto referências de escaneamento se multiplicam, enquanto regiões rurais enfrentam ausência completa de serviço porque um terço das Regiões de Saúde ainda carecem de procedimentos de imagem fundamentais. A escassez incentiva a aquisição de unidades compactas de ressonância magnética e ultrassom portátil que operam em infraestrutura limitada. Seguradoras privadas cobrindo 25% dos brasileiros trabalham com centros ambulatoriais para encurtar tempos de espera, frequentemente alugando equipamentos gerenciados por fornecedores para contornar desembolsos substanciais de caixa e acelerar adoção de protocolos assistidos por IA que condensam slots de exame e melhoram throughput.

Transformação Digital da Saúde Estimulando Substituição de Sistemas Analógicos Legados

A COVID-19 impulsionou aceitação de tele-expertise, demonstrada pela taxa de resolução de casos de 85% do programa UBS+Digital para mais de 6.300 teleconsultas em 2023.[3]Fonte: Rocha A., "Telehealth Initiative to Enhance Primary Care Access in Brazil," jmir.org Planos de e-saúde do governo agora exigem hardware pronto para PACS e APIs de nuvem, direcionando provedores para radiografia baseada em detector, ressonância magnética de baixo campo e arquivos neutros de fornecedor. GE Healthcare, Siemens Healthineers e Philips cada uma agrupa controle de console remoto ou ferramentas de IA de tempo de slice, permitindo radiologistas escassos em São Paulo supervisionar escaneamentos na Amazônia. CFOs hospitalares favorecem despesa operacional previsível de algoritmos de assinatura que aumentam uptime de magneto e encurtam slots de exame, que juntos aceleram retorno sobre sistemas de alto campo mais novos. À medida que conformidade com IA se torna critério de licitação, salas analógicas legadas perdem reembolsos e impulsionam super-ciclo de substituição dentro do mercado de equipamentos de diagnóstico por imagem brasil.

Cuidado Descentralizado e Telemedicina Catalisando Adoção de Imagem Móvel / Ponto de Cuidado

Geografia vasta, acesso rodoviário irregular e escassez de UTI em estados do Norte motivam demanda por ultrassom leve operado por bateria, DR e trailers de TC que viajam para acampamentos de mineração e hubs de cuidados primários. Empresa brasileira Mobissom vende sondas sem fio que se conectam a smartphones, apoiando triagem obstétrica e trauma a quilômetros de centros terciários. Digital Expert Access aprovado pela FDA permite radiologistas remotamente dirigir scanners GE, elevando produtividade onde tecnólogos não são treinados. Campanhas de câncer implantam unidades PET móveis em horários rotativos, garantindo populações de alto risco obtenham vigilância baseada em diretrizes sem viagens à cidade. Os padrões de uso ampliam exposição do mercado de equipamentos de diagnóstico por imagem brasil além de capitais e aceleram crescimento de volume em sub-segmentos portáteis.

Análise do Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Altos Custos de Capital Iniciais e Longos Horizontes de ROI para Hospitais Menores | -0.8% | Nacional, impacto agudo no interior e regiões rurais | Longo prazo (≥ 4 anos) |

| Escassez de Profissionais Qualificados | -0.6% | Nacional, severo nas regiões Norte e Nordeste | Longo prazo (≥ 4 anos) |

| Dependência de Importação Expondo Mercado a Disrupções de Taxa de Câmbio e Cadeia de Suprimentos | -0.5% | Nacional, com variações regionais na severidade do impacto | Médio prazo (2-4 anos) |

| Altos Requisitos de Manutenção e Infraestrutura | -0.4% | Nacional, concentrado em regiões com suporte técnico limitado | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Altos Custos de Capital Iniciais e Longos Horizontes de ROI para Hospitais Menores

Preços de aquisição para ressonância magnética 1,5 T ou TC de 128 slices frequentemente excedem USD 1 milhão, um limiar fora do alcance para muitos hospitais do interior que também enfrentam tetos de reembolso do SUS, que alongam payback para além de sete anos. O fundo de R$ 250 milhões lançado por Ouro Preto Investimentos oferece esquemas de leaseback neutros de fornecedor, mas adoção permanece modesta fora de grandes cidades. Várias Regiões de Saúde, portanto, funcionam sem TC pronto para AVC, forçando transferências de pacientes que inflam risco clínico e corroem ROI para compradores prospectivos. Importações recondicionadas ajudam, contudo idade do equipamento eleva risco de tempo de inatividade e incompatibilidade de upgrade, perpetuando atrasos de ciclo dentro do mercado de equipamentos de diagnóstico por imagem brasil.

Escassez de Profissionais Qualificados

Radiologistas se concentram em São Paulo e Rio de Janeiro enquanto municípios do norte dependem de contratos de telerradiologia ou locums, resultando em sub-utilização de scanners instalados e menor rotatividade de procedimentos. UBS+Digital mostrou que treinamento tele-dirigido de 342 funcionários pode preencher lacunas, contudo capacidade sustentável requer incentivos de longo prazo para especialistas se relocarem. Software de escaneamento remoto da GE e Philips suaviza déficits de expertise, mas ressonância magnética neuro-orientada de alta gama ainda precisa físicos no local para QA. O gargalo tempera diversificação de modalidade em mercados remotos e limita crescimento de volume alcançável.

Análise de Segmento

Por Modalidade: Imagem Avançada Dirige Evolução do Mercado

O tamanho do mercado de equipamentos de diagnóstico por imagem brasil para sistemas de raios-X comandou 22,33% em 2024 e permaneceu o cavalo de batalha de nível de entrada em clínicas públicas e privadas. Ressonância magnética está configurada para subir a uma CAGR de 7,96% dado acompanhamento oncológico, monitoramento de esclerose múltipla e mapeamento de viabilidade cardíaca.

Ultrassom portátil escala rapidamente em programas antenatais enquanto combos fluoroscopia-arco-C como Siemens Luminos Q.namix atraem centros cirúrgicos buscando suítes intervencionais unificadas de baixa dose. PET/RM híbrido amplia estadiamento de mama e cervical, sinalizando nicho futuro de alta margem. Medicina nuclear fica atrás de adoção mais ampla devido à logística de radioisótopos, mas ganha ímpeto de centros oncológicos em expansão, o que impulsiona o mercado de equipamentos de diagnóstico por imagem brasil geral.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Portabilidade: Soluções Móveis Abordam Desafios Geográficos

Instalações fixas ainda fornecem 82,21% da participação do mercado de equipamentos de diagnóstico por imagem brasil porque necessidades de localização de magneto de alto campo e TC multi-fileira os vinculam a hospitais âncora. Sistemas móveis e portáteis irão registrar CAGR de 7,23% à medida que cobertura de telerradiologia e caminhões de triagem financiados pelo estado preenchem lacunas de acessibilidade regional. Soluções de imagem móvel tornam-se particularmente críticas para iniciativas de triagem de câncer como o projeto ProPulmão, utilizando unidades móveis de tomografia computadorizada de baixa dose para alcançar populações de alto risco em regiões de recursos limitados.

Sondas de ultrassom sem fio da Mobissom e ressonância magnética montada em caminhão da Resonandina exibem como fornecedores adaptam fatores de forma aos padrões de referência de longa distância do Brasil. O sucesso do UBS+Digital incentiva clínicas de cuidados primários a adicionar painéis DR compactos conectados a PACS em nuvem, avançando descentralização e sustentando crescimento de dois dígitos em unidades em categorias portáteis do mercado de equipamentos de diagnóstico por imagem brasil.

Por Aplicação: Liderança em Oncologia Reflete Carga de Doenças

A participação de 26,54% da oncologia no tamanho do mercado de equipamentos de diagnóstico por imagem brasil em 2024 se alinha com dominância de câncer de mama, próstata e colorretal e prevalência de câncer de pulmão ligado ao tabaco. Neurologia é projetada a uma CAGR de 8,13%, impulsionada por rastreamento de demência e protocolos de intervenção em AVC que dependem de TC de perfusão e ressonância magnética funcional. Cardiologia permanece robusta dada vigilância de doença isquêmica, enquanto ortopedia beneficia-se de lesões esportivas e coorte envelhecendo com doença articular degenerativa.

Imagem ortopédica beneficia-se da população ativa do Brasil e desenvolvimento de medicina esportiva, enquanto aplicações de obstetrícia e ginecologia permanecem essenciais para cuidados maternos através das diversas regiões demográficas do país. O Centro Médico São José exemplifica investimento do setor privado em imagem oncológica, com máquinas de ressonância magnética equipadas com IA da GE Healthcare servindo aproximadamente 300 pacientes diariamente e fornecendo capacidades diagnósticas avançadas anteriormente indisponíveis nas regiões interiores de São Paulo.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Usuário Final: Dominância Hospitalar em Meio ao Crescimento de Centros Diagnósticos

Hospitais carregam 58,65% da participação do mercado de equipamentos de diagnóstico por imagem brasil, graças a 7.191 instalações sob contratos do SUS e cadeias privadas. Centros de diagnóstico por imagem irão expandir a uma CAGR de 6,85% à medida que Fleury, Alliança e Diagmed adicionam sites perto de shopping centers e campi de empregadores. O segmento de centros diagnósticos beneficia-se de aproximadamente 25% dos brasileiros optando por seguro de saúde privado para evitar atrasos na entrega de cuidados de saúde pública, criando demanda sustentada por serviços especializados de imagem.

Clínicas especializadas aproveitam ressonância magnética de baixo campo equipada com IA para sub-segmentos ortopédicos e oncológicos, refletindo diversificação setorial e pipelines de demanda frescos no mercado de equipamentos de diagnóstico por imagem brasil. A evolução do cenário de usuário final reflete maturação do sistema de saúde do Brasil, com crescente especialização e participação do setor privado dirigindo demanda por equipamentos de imagem premium e capacidades diagnósticas avançadas através de configurações institucionais e ambulatoriais.

Análise Geográfica

A região Sudeste contém a maior parte dos scanners instalados e hospeda a maioria das vidas de seguro privado e hospitais acadêmicos, dando-lhe a maior participação regional no mercado de equipamentos de diagnóstico por imagem brasil. Abundantes engenheiros de serviço e proximidade portuária simplificam liberação de importação e suporte de campo.

Estados do Sul como Santa Catarina seguem de perto, impulsionados por fusões recentes que atualizaram frotas de parques locais. O Nordeste registra o crescimento mais rápido até 2030, montando financiamento direcionado do SUS, pilotos de telessaúde e caravanas móveis de TC que preenchem lacunas de acesso histórico. Projetos como UBS+Digital registraram alta satisfação do paciente e treinaram centenas de funcionários em tele-triagem, validando demanda latente da região.

O Norte permanece mal atendido porém estratégico porque caravanas federais de triagem de câncer priorizam comunidades amazônicas. Centro-Oeste mostra momentum específico de aplicação à medida que autoridades de Mato Grosso escalam ressonância magnética de próstata após picos de incidência. Coletivamente, variação regional empurra fornecedores a flexionar tanto linhas de produto de alta gama quanto ruggedizadas, expandindo pegada do mercado de equipamentos de diagnóstico por imagem brasil nacionalmente.

Cenário Competitivo

O mercado de equipamentos de diagnóstico por imagem brasil apresenta consolidação moderada. GE Healthcare, Siemens Healthineers e Philips juntas detêm a parte do leão, fortalecidas por subsidiárias no país, portfólios amplos de modalidades e frotas consideráveis de serviço. GE colabora com AWS em IA generativa e com IONIC Health em controle de console remoto, dando-lhe vantagem digital. Siemens investe pesadamente em P&D e acabou de lançar Luminos Q.namix e Magnetom Flow, visando mercados emergentes sensíveis a custos. Philips lidera em registros de patentes e ressonância magnética smart-speed com IA agrupada que corta tempo de escaneamento ainda eleva resolução.

Disruptores locais elevam competição. Plataforma em nuvem da Portal Telemedicina processa 3.000 relatórios diariamente e mantém 134 PB de imagens, permitindo hospitais de tier-2 acessar leituras sob demanda. Ultrassom sem fio da Mobissom preenche nichos prenatais remotos onde sistemas de carrinho nunca se estabeleceram. Resonandina opera trailers de ressonância magnética móveis que cortam obstáculos de capital para clínicas periféricas.

Investigações passadas de corrupção motivaram revisões de aquisição mais rígidas, abrindo portas para fornecedores focados em transparência. Novos entrantes como United Imaging Healthcare promovem linhas de TC preço-performance e financiamento flexível, adicionando pressão de preço descendente. Com serviço de garantia estendida, pacotes de assinatura de IA e conexões de PACS em nuvem, fornecedores tentam bloquear clientes em contratos de ciclo de vida e garantir fluxos de receita recorrentes no mercado de equipamentos de diagnóstico por imagem brasil.

Líderes da Indústria de Equipamentos de Diagnóstico por Imagem do Brasil

-

GE Healthcare

-

Siemens Healthineers

-

Koninklijke Philips N.V.

-

Canon Medical Systems

-

Fujifilm Holdings Corp.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: AGFA HealthCare e Konimagem apresentaram a Plataforma Enterprise Imaging no JPR 2025 em São Paulo.

- Abril de 2024: MV lançou o visualizador de imagem VIDA no Brasil, prometendo fluxos de trabalho diagnósticos mais rápidos para suítes de radiologia.

- Abril de 2024: ANVISA confirmou reconhecimento mútuo de aprovações de dispositivos da Austrália, Canadá, Japão e Estados Unidos a partir de junho de 2024.

- Maio de 2024: Samsung Brasil demonstrou soluções de ultrassom diagnóstico habilitadas por IA durante JPR 2024.

Escopo do Relatório do Mercado de Equipamentos de Diagnóstico por Imagem do Brasil

O escopo do relatório abrange o mercado de diagnóstico por imagem, que cobre uma ampla gama de dispositivos médicos usados para propósitos diagnósticos. Tem aplicações em vários campos oncológicos, ortopédicos, gastroenterológicos e ginecológicos.

O mercado brasileiro de equipamentos de diagnóstico por imagem é segmentado por modalidade, aplicação e usuário final. O mercado é segmentado por modalidade em ressonância magnética, tomografia computadorizada, ultrassom, raios-X, imagem nuclear, fluoroscopia e mamografia. Baseado na aplicação, o mercado é segmentado em cardiologia, oncologia, neurologia, ortopedia e outras aplicações. Por usuário final, o mercado é segmentado em hospitais, centros diagnósticos e outros usuários finais. O relatório oferece o valor (em USD) para os segmentos acima.

| Raios-X |

| Ultrassom |

| Tomografia Computadorizada |

| Ressonância Magnética |

| Imagem Nuclear (PET/SPECT) |

| Fluoroscopia e Arcos-C |

| Mamografia |

| Sistemas Fixos |

| Sistemas Móveis e Portáteis |

| Oncologia |

| Cardiologia |

| Neurologia |

| Ortopedia |

| Obstetrícia e Ginecologia |

| Outras Aplicações |

| Hospitais |

| Centros de Diagnóstico por Imagem |

| Clínicas Especializadas |

| Por Modalidade | Raios-X |

| Ultrassom | |

| Tomografia Computadorizada | |

| Ressonância Magnética | |

| Imagem Nuclear (PET/SPECT) | |

| Fluoroscopia e Arcos-C | |

| Mamografia | |

| Por Portabilidade | Sistemas Fixos |

| Sistemas Móveis e Portáteis | |

| Por Aplicação | Oncologia |

| Cardiologia | |

| Neurologia | |

| Ortopedia | |

| Obstetrícia e Ginecologia | |

| Outras Aplicações | |

| Por Usuário Final | Hospitais |

| Centros de Diagnóstico por Imagem | |

| Clínicas Especializadas |

Principais Perguntas Respondidas no Relatório

Qual é o valor atual do mercado de equipamentos de diagnóstico por imagem brasil?

O tamanho do mercado de equipamentos de diagnóstico por imagem brasil alcançou USD 1,31 bilhão em 2025.

Qual modalidade está crescendo mais rapidamente no Brasil?

Equipamentos de ressonância magnética são previstos para registrar a maior CAGR de 7,96% até 2030 com base na demanda de oncologia e neurologia.

Quanto do hardware de imagem do Brasil é importado?

Importações representam aproximadamente 70% do valor total de equipamentos, expondo compradores ao risco de taxa de câmbio.

Por que sistemas de imagem móveis são importantes para o Brasil?

Unidades móveis e portáteis resolvem lacunas de acesso regional trazendo TC, ressonância magnética ou ultrassom para áreas remotas sem instalações fixas.

Que mudança regulatória recentemente facilitou aprovações de dispositivos?

Em 2024 ANVISA começou a reconhecer liberações concedidas por reguladores na Austrália, Canadá, Japão e Estados Unidos, reduzindo tempos de revisão local.

Quem são os fornecedores líderes no Brasil?

GE Healthcare, Siemens Healthineers e Philips dominam através de modalidades, enquanto Portal Telemedicina e Mobissom emergem em nichos de IA e portáteis.

Página atualizada pela última vez em: