Análise do mercado de exames de sangue

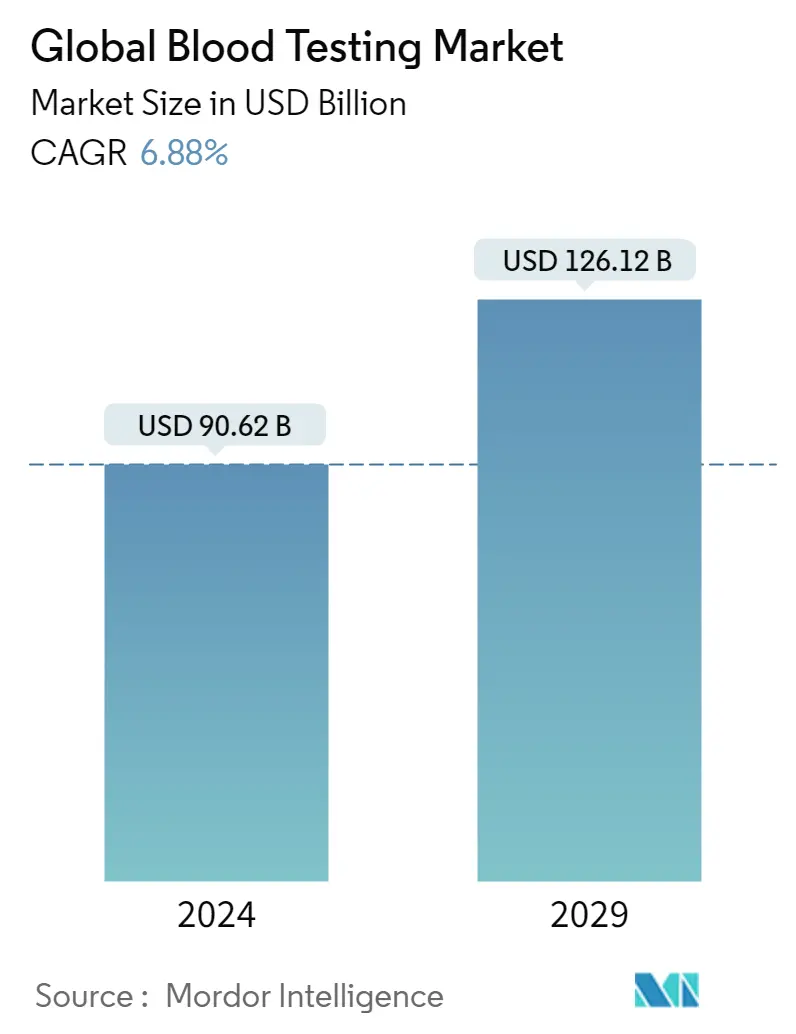

O tamanho do mercado global de exames de sangue é estimado em US$ 90,62 bilhões em 2024, e deverá atingir US$ 126,12 bilhões até 2029, crescendo a um CAGR de 6,88% durante o período de previsão (2024-2029).

O surto impactou significativamente o mercado de exames de sangue à medida que os casos de COVID-19 aumentaram em todo o mundo. Além disso, a crescente adoção de exames de sangue para realizar as rotinas de diagnóstico COVID-19 é esperada durante o período de previsão. De acordo com o artigo publicado no Nature Journal em maio de 2022, o estudo construiu um modelo de aprendizado de máquina para o diagnóstico de COVID-19 que foi baseado e validado cruzadamente nos exames de sangue de rotina de 5.333 pacientes com várias infecções bacterianas e virais, incluindo 160 pacientes positivos para COVID-19. Devido a esses fatores, esperava-se que o impacto do COVID-19 no mercado fosse positivo. No entanto, o mercado está atualmente a crescer a um ritmo estável devido à retoma dos serviços de diagnóstico, e espera-se que testemunhe uma tendência semelhante nos próximos anos.

Espera-se que fatores como a carga crescente de doenças crônicas, o aumento da demanda por cuidados de saúde domiciliares, a introdução de produtos habilitados para tecnologia avançada, a implementação de iniciativas governamentais favoráveis e o aumento dos gastos em pesquisa e desenvolvimento no desenvolvimento de exames de sangue impulsionem o mercado.

O sangue, o plasma e o soro são os fatores mais importantes no sistema circulatório do corpo. Estes também são amplamente estudados para a detecção de biomarcadores, especialmente para detecção e diagnóstico precoce do câncer. O fardo crescente de diversas doenças crónicas aumentou a procura do seu diagnóstico precoce e eficaz, uma vez que o atraso no diagnóstico pode levar a complicações que podem ser fatais. Por exemplo, de acordo com o Breast Cancer Factsheet Now 2021, cerca de 55.000 mulheres e 370 homens no Reino Unido são diagnosticados com cancro da mama anualmente. O câncer de mama ceifou a vida de cerca de 600.000 pessoas no Reino Unido. Espera-se que este número suba para 1,2 milhão até 2030. A enorme prevalência de casos de câncer em todo o mundo exige monitoramento e diagnóstico regulares dessas doenças, o que deverá alimentar o crescimento do mercado durante o período de estudo.

De acordo com a publicação de janeiro de 2023 do Centro Europeu de Prevenção e Controle de Doenças, até 31 de dezembro de 2022, foram notificados 4.110.465 casos de dengue e 4.099 mortes. A maioria dos casos foi notificada no Brasil (2.363.490), Vietnã (367.729), Filipinas (220.705), Indonésia (125.888) e Índia (110.473). A detecção precoce da progressão da doença associada à dengue grave aumenta a demanda por exames de sangue para diagnóstico oportuno das doenças, impulsionando assim o mercado. Além disso, espera-se que os lançamentos de produtos pelos participantes do mercado impulsionem o crescimento do mercado durante o período de previsão. Por exemplo, em junho de 2022, em associação com a Datar Cancer Genetics, o Apollo Cancer Centers introduzirá um exame de sangue para detectar precocemente o câncer de mama em indivíduos assintomáticos. O teste, EasyCheck-Breast, pode ajudar a detectar o câncer de mama antes mesmo do primeiro estágio.

Assim, espera-se que o mercado estudado cresça significativamente durante o período de estudo devido aos fatores acima mencionados. No entanto, espera-se que um rigoroso processo de aprovação regulatória dificulte o crescimento do mercado durante o período de estudo.

Tendências do mercado de exames de sangue

Espera-se que os testes de glicose detenham uma participação significativa no mercado de testes de sangue.

Um teste de glicose no sangue mede a quantidade total de glicose no sangue. Os sintomas de vários distúrbios como o diabetes geralmente aparecem repentinamente e é por isso que os níveis de açúcar no sangue devem ser verificados. O autoteste de açúcar no sangue também é importante para controlar o diabetes e prevenir complicações. A crescente prevalência de diabetes tipo I e tipo II, juntamente com os casos crescentes de diabetes hereditária, também apoia o crescimento do segmento de testes de glicose.

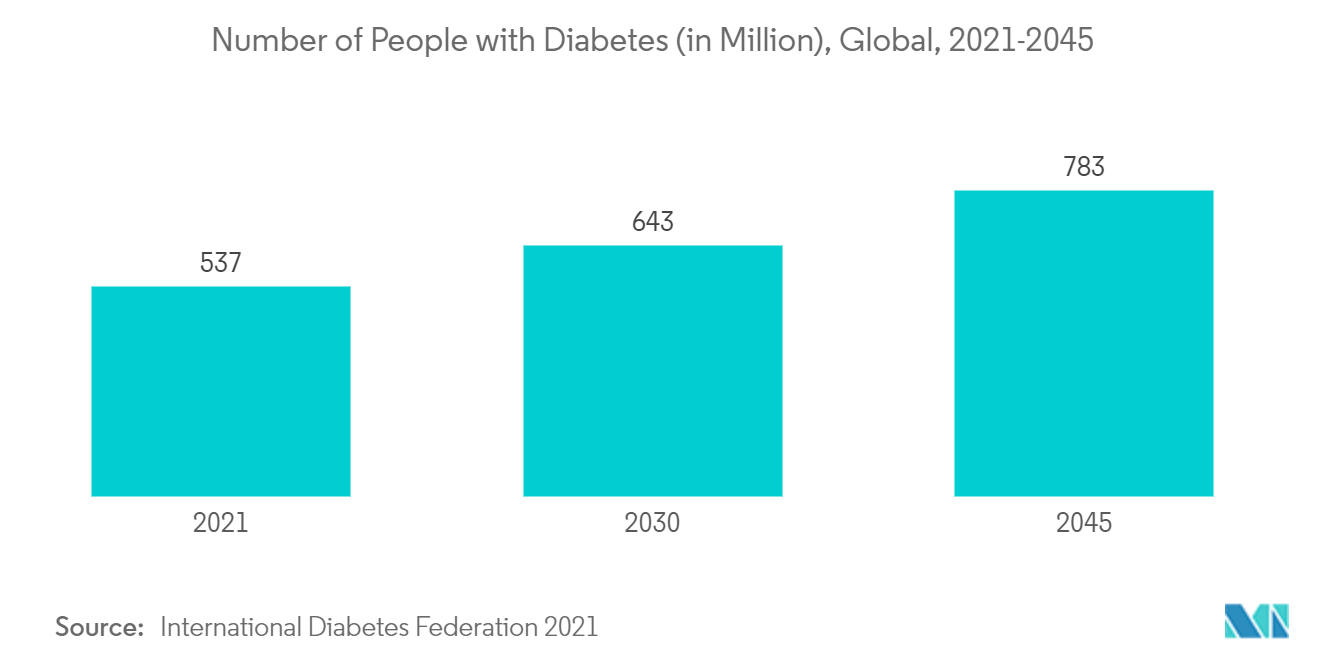

Além disso, a prevalência da diabetes aumentou nos últimos anos e muitos relatórios prevêem que esta prevalência aumentará ainda mais no futuro. Por exemplo, de acordo com o relatório de dezembro de 2021 da Federação Internacional de Diabetes, aproximadamente 537 milhões de adultos (20-79 anos) viviam com diabetes em 2021 em todo o mundo. Prevê-se que o número total de pessoas que vivem com diabetes aumente para 643 milhões até 2030 e 783 milhões até 2045. Aumentará a procura de testes de glicemia, o que ajudará o mercado a crescer.

A presença de medidores de glicose portáteis que os pacientes podem utilizar para exames de rotina em qualquer lugar e a qualquer hora resultou em uma participação significativa nesse segmento. Além disso, o monitoramento do diabetes é realizado antes de qualquer intervenção cirúrgica no paciente com diabetes, o que consequentemente influencia na procura por esses produtos. Espera-se que o lançamento de novos produtos no segmento impulsione o crescimento do mercado durante o período de estudo. Por exemplo, em maio de 2022, a Labcorp lançou um kit de coleta domiciliar por meio do Labcorp OnDemand que mede a hemoglobina A1c (HbA1c) a partir de uma pequena amostra de sangue para medir o nível de açúcar.

Assim, espera-se que o segmento cresça significativamente ao longo do período de previsão devido aos fatores acima mencionados.

A região norte-americana detém participação significativa no mercado de exames de sangue

A região norte-americana adquiriu uma participação de mercado significativa devido aos avanços tecnológicos, como dispositivos de diagnóstico miniaturizados, que proporcionam resultados de testes rápidos e precisos com maior penetração de mercado na região e apólices de seguro médico favoráveis que melhoram a adoção de produtos no mercado. Espera-se que os Estados Unidos dominem o mercado na região norte-americana.

A crescente carga de doenças crônicas nos Estados Unidos, como câncer, diabetes, doenças da tireoide e outras doenças que exigem exames de sangue, impulsionará o mercado. Por exemplo, de acordo com o Cancer Facts and Figures 2023, publicado em janeiro de 2023 pela American Cancer Society, estima-se que 1,9 milhão de novos casos de câncer serão diagnosticados em 2023. Entre eles, estima-se que o câncer de próstata esteja entre 288.300, seguido por 23.830 casos. de câncer de pulmão e 300.590 casos de câncer de mama feminino. Além disso, de acordo com estatísticas publicadas em maio de 2022 pelo Governo do Canadá, cerca de 233.900 canadianos foram diagnosticados com cancro em 2022, e espera-se que o cancro da próstata continue a ser o cancro mais frequentemente diagnosticado. Assim, espera-se que a enorme carga de câncer na região aumente a demanda por exames de sangue, impulsionando assim o crescimento do mercado durante o período de previsão.

Além disso, o lançamento de exames de sangue tecnologicamente avançados no país também contribuirá positivamente para o crescimento do mercado. Por exemplo, em janeiro de 2022, a subsidiária da Eurofins, empoderadaDX, lançou o PFAS Exposure nos Estados Unidos, um teste caseiro direto ao consumidor para determinar os níveis de substâncias alquílicas per e polifluoradas (PFAS) no sangue de uma pessoa e medir 47 dos Compostos químicos PFAS. Além disso, em agosto de 2021, a Smart Meter lançou o monitor iGlucose para gerenciamento de diabetes gestacional. O iGlucose fornece uma maneira fácil e confiável de testar, monitorar e gerenciar os níveis de glicose no sangue, garantindo que todos os prestadores de cuidados possam acessar imediatamente os resultados dos testes.

Assim, espera-se que os fatores acima mencionados impulsionem o crescimento do mercado na região norte-americana.

Visão geral da indústria de exames de sangue

O mercado de exames de sangue é fragmentado e consiste em vários players importantes. As empresas implementaram determinadas iniciativas estratégicas, como fusões, lançamentos de novos produtos, aquisições e parcerias, que as ajudaram a fortalecer a sua posição no mercado. Os principais intervenientes são Danaher Corporation, BioRad Laboratories, Thermofisher Scientific, Abbott Laboratories e BioMerieux SA. Os principais intervenientes também estão envolvidos em várias alianças estratégicas, tais como aquisições e colaborações, e no lançamento de produtos avançados para garantir a sua posição no mercado global.

Líderes de mercado de exames de sangue

BioRad Laboratories

Danaher Corporation

Abbott Laboratories

BioMerieux SA

Thermo Fisher Scientific

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de exames de sangue

- Março de 2023: A Guardant Health, Inc. submeteu à US Food and Drug Administration (FDA) o módulo final de seu pedido de aprovação pré-comercialização (PMA) para o Shield, o exame de sangue da Guardant Health para rastrear câncer colorretal (CRC).

- Dezembro de 2022: A startup PredOmix, baseada em Gurugram, revelou um exame de sangue inovador para detecção de câncer, OncoVeryx-F. Ele pode detectar cânceres em estágio inicial em mulheres com uma precisão de 98%.

Segmentação da indústria de exames de sangue

No âmbito do relatório, a análise ao sangue é uma análise realizada em laboratório, com o objetivo principal de determinar o estado geral de saúde, a presença de bactérias ou vírus nocivos e avaliar a progressão da doença. Algumas das principais doenças que exigem exames de sangue são o câncer e a AIDS/HIV. O Mercado de Testes de Sangue é segmentado por tipo (teste de glicose, teste de painel lipídico, teste de antígeno específico da próstata (PSA), teste de nitrogênio ureico no sangue (BUN), teste de hormônio estimulador da tireoide e outros tipos (teste direto de LDL e teste de testosterona)) , método (exames de sangue manuais e exames de sangue automatizados), usuário final (laboratórios de diagnóstico, hospitais e outros usuários finais) e Geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África e América do Sul). O relatório também abrange os tamanhos e tendências estimados do mercado para 17 países nas principais regiões do mundo. O relatório oferece o valor (em dólares americanos) para os segmentos acima.

| Teste de glicose |

| Teste de painel lipídico |

| Teste de antígeno específico da próstata (PSA) |

| Teste de nitrogênio ureico no sangue (BUN) |

| Teste de hormônio estimulador da tireoide |

| Outros tipos (teste direto de LDL, teste de testosterona) |

| Exame de sangue manual |

| Teste de sangue automatizado |

| Laboratórios de Diagnóstico |

| Hospitais |

| Outros usuários finais |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Médio Oriente e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por tipo | Teste de glicose | |

| Teste de painel lipídico | ||

| Teste de antígeno específico da próstata (PSA) | ||

| Teste de nitrogênio ureico no sangue (BUN) | ||

| Teste de hormônio estimulador da tireoide | ||

| Outros tipos (teste direto de LDL, teste de testosterona) | ||

| Por Métodos | Exame de sangue manual | |

| Teste de sangue automatizado | ||

| Por usuário final | Laboratórios de Diagnóstico | |

| Hospitais | ||

| Outros usuários finais | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Perguntas frequentes sobre pesquisa de mercado de exames de sangue

Qual é o tamanho do mercado global de exames de sangue?

O tamanho do mercado global de testes de sangue deverá atingir US$ 90,62 bilhões em 2024 e crescer a um CAGR de 6,88% para atingir US$ 126,12 bilhões até 2029.

Qual é o tamanho atual do mercado global de exames de sangue?

Em 2024, o tamanho do mercado global de exames de sangue deverá atingir US$ 90,62 bilhões.

Quem são os principais atores do mercado global de testes de sangue?

BioRad Laboratories, Danaher Corporation, Abbott Laboratories, BioMerieux SA, Thermo Fisher Scientific são as principais empresas que operam no mercado global de exames de sangue.

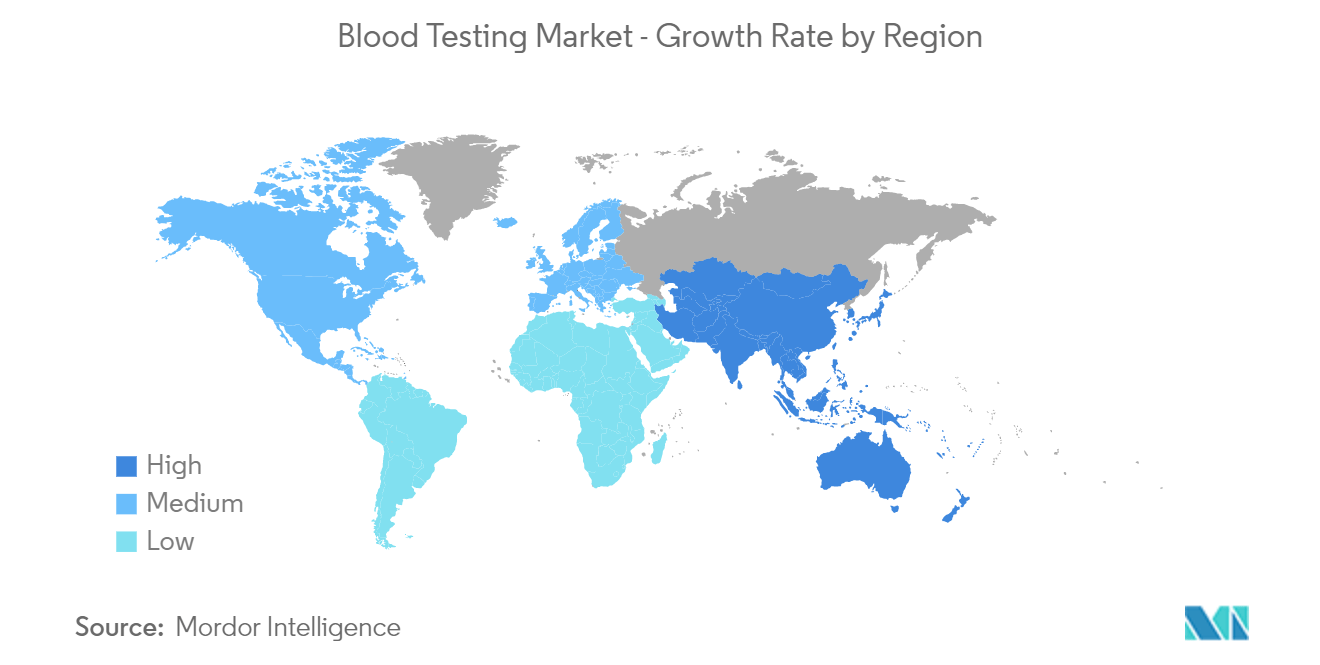

Qual é a região que mais cresce no mercado global de exames de sangue?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado global de exames de sangue?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado Global de Testes de Sangue.

Que anos esse mercado global de exames de sangue cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado global de exames de sangue foi estimado em US$ 84,79 bilhões. O relatório abrange o tamanho histórico do mercado global de testes de sangue para os anos 2018, 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado global de testes de sangue para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Página atualizada pela última vez em:

Relatório da indústria de exames de sangue

Estatísticas para a participação de mercado global de testes de sangue em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise global de testes de sangue inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.