Bancassurance na análise de mercado da ASEAN

Bancassurance – uma combinação de bancos e companhias de seguros – é um modelo de negócio para a distribuição de uma ampla variedade de produtos de seguros. A proeminência deste modelo reside na facilidade de fazer a parte de vendas, uma vez que os bancassurers podem fornecer uma gama completa de produtos financeiros como uma oferta agrupada - desde a banca tradicional, passando por fundos mútuos até produtos de seguros - num modelo de compra única.

Existem diferentes modelos de negócios em seguros bancários. Parece haver uma tendência para avançar para parcerias exclusivas nos últimos anos, mas um modelo de distribuidor puro é ainda mais comum. Os funcionários do banco desempenham um papel primordial na venda de produtos entre as empresas respondentes, seguidos pelos especialistas das seguradoras. A maioria dos respondentes usa mais de dois métodos. De um modo geral, os produtos unit-linked são mais populares, seguidos pelas doações em instituições selecionadas. Especialmente nos países onde o sector bancário e de seguros é dominante, existe uma clara procura por parte dos clientes de produtos do tipo poupança em vez de produtos de protecção.

Com uma penetração na Internet e nas redes sociais de 65% e 63% respetivamente, combinada com uma conectividade móvel de 132%, os consumidores esperam ter transparência nas informações e gratificação imediata de todas as formas possíveis. Dadas as preferências dos clientes, a digitalização da cadeia de valor existente é crucial para se prepararem para o futuro digital. Mas a integração de plataformas e canais pode ser um grande desafio para as seguradoras que desejam oferecer uma verdadeira experiência omnicanal.

Bancassurance nas tendências do mercado da ASEAN

Importância do bancassurance como canal de distribuição na região da ASEAN

As seguradoras multinacionais e nacionais estão a formar acordos de bancassurance. Em Singapura, a Chubb Insurance firmou um acordo de bancassurance com o banco local DBS para obter acesso às redes de distribuição locais, bem como para desenvolver e testar produtos de microsseguro. Os reguladores de alguns mercados estão a facilitar a mudança para o digital e direto. Em Singapura, a aprovação de uma licença completa de seguro de vida direto para uma InsurTech bem capitalizada em 2017 foi a primeira seguradora local a obter aprovação em quase 50 anos.

Apesar da crescente importância da digitalização, a maioria dos intervenientes tem gasto anualmente 1 a 2% dos seus prémios brutos na frente digital (além das despesas gerais com TI) e espera-se que esta percentagem aumente no futuro de uma forma mais maneira estratégica. As estratégias híbridas estão ganhando popularidade, combinando preocupações proprietárias com algum tipo de colaboração externa. A principal atracção a curto prazo para a digitalização é a poupança de custos porque o custo de aquisição, ou seja, as taxas de comissão, pode atingir até 20% dos prémios brutos em alguns países da ASEAN. No caso dos seguros bancários, que prevalecem mais no ramo vida do que no ramo não vida, nenhuma seguradora oferece produtos personalizados, o que limita as suas oportunidades de aumentar a penetração.

Impacto do seguro de vida na cadeia de valor do seguro na região

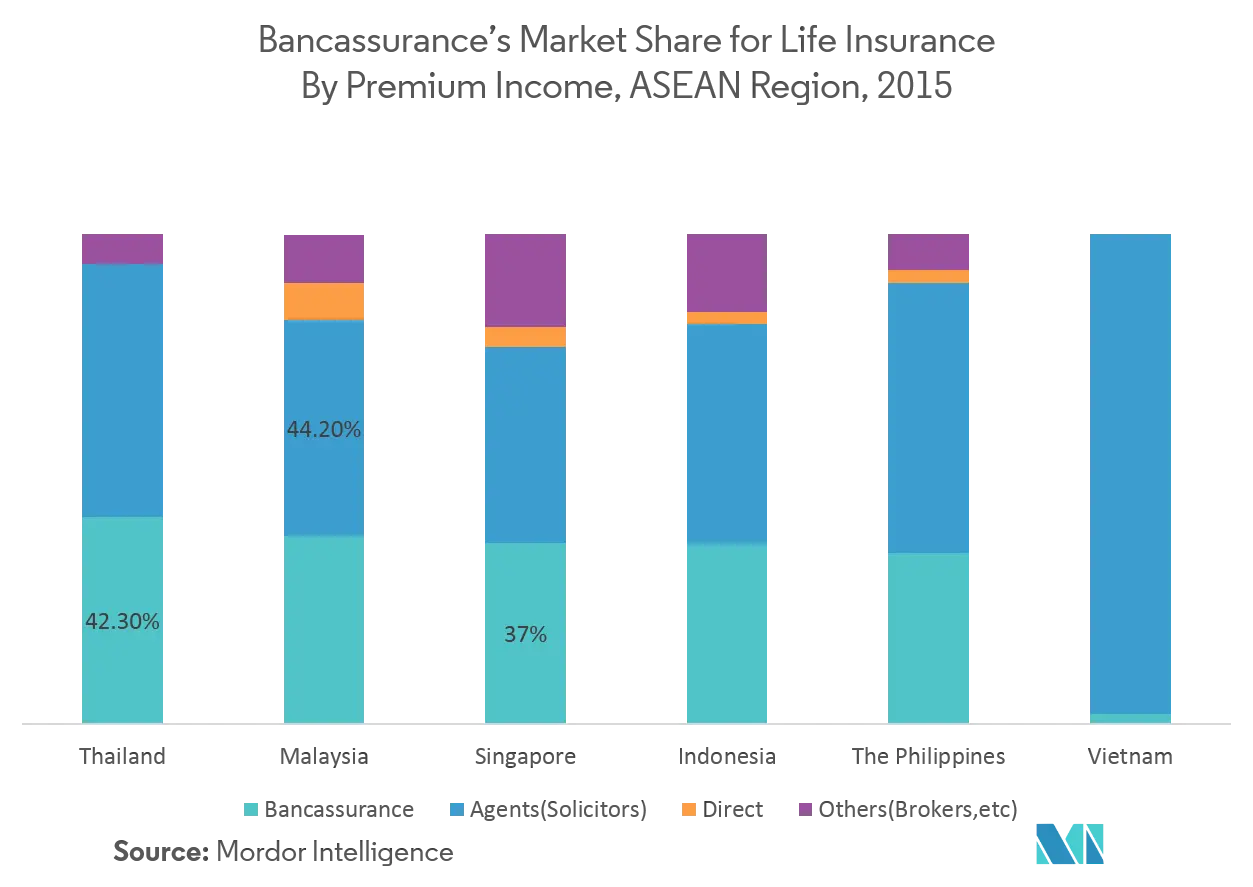

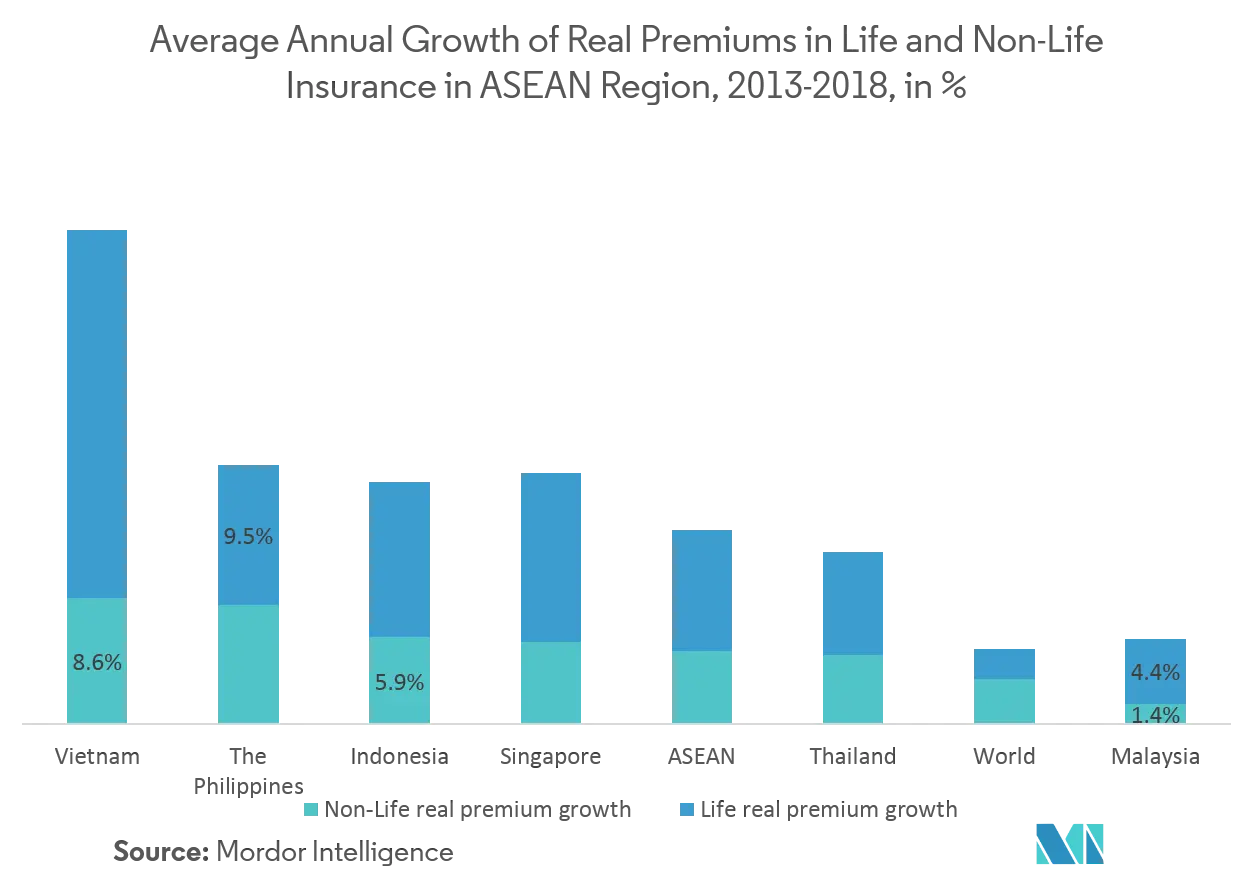

Os três maiores mercados de seguros da região ASEAN – Singapura, Tailândia e Indonésia respondem por quase 3/4 do total de prémios emitidos pela ASEAN (vida e não vida) em 2018. O sector bancário tem registado um forte desenvolvimento na região. Na Tailândia, Singapura, Filipinas, Malásia e Indonésia, a quota de mercado de seguros bancários é a segunda maior e compete com a quota de mercado dos agentes.

Com uma participação de 71% nos prémios totais, o seguro de vida desempenha um papel proeminente na região da ASEAN. No seguro de vida, os canais tradicionais continuam a ser canais de distribuição dominantes em mercados maduros como Singapura, mas em mercados em desenvolvimento como a Malásia e a Indonésia, os canais digitais estão a tornar-se mais proeminentes. Com uma taxa de crescimento consideravelmente inferior à média mundial em termos de prémios emitidos, os operadores de seguros não-vida agem com muito cuidado quando avançam com um canal de distribuição na região.

Não há dúvida de que os agentes continuaram a ser o principal canal de distribuição na região, mas algumas fontes de mercado indicam que a quota de distribuição poderá convergir para 50% de bancassurance, 30% de agentes e 20% de outros canais no futuro. Apesar da onda digital, as estratégias híbridas poderão provavelmente defender este modelo de distribuição e ajudar as seguradoras a fornecer uma experiência omnicanal aos clientes.

Visão geral da indústria de seguros bancários na ASEAN

O relatório inclui uma visão geral das maiores seguradoras e de alguns conglomerados financeiros que atuam no mercado estudado. Atualmente, alguns dos principais players que dominam o mercado estudado, em termos de participação de mercado.

Bancassurance nos líderes de mercado da ASEAN

TMB Bank

DBS Bank

OCBC Bank

United Overseas Bank

VietcomBank

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Bancassurance na segmentação da indústria ASEAN

Uma compreensão da situação atual dos mercados bancários e de seguros da ASEAN para se aprofundar na distribuição de seguros, como modelos de negócios de seguros bancários em toda a região, juntamente com segmentação detalhada do mercado, tipos de produtos, tendências atuais do mercado, mudanças na dinâmica do mercado e oportunidades de crescimento. Análise aprofundada do tamanho do mercado e previsão para os diversos segmentos.

| Seguro de vida |

| Seguro Não Vida |

| Outros |

| Indonésia |

| Malásia |

| Tailândia |

| Vietnã |

| Filipinas |

| Mianmar |

| Cingapura |

| Camboja |

| Laos |

| Brunei |

| Por Tipo de Seguro | Seguro de vida |

| Seguro Não Vida | |

| Outros | |

| Por país | Indonésia |

| Malásia | |

| Tailândia | |

| Vietnã | |

| Filipinas | |

| Mianmar | |

| Cingapura | |

| Camboja | |

| Laos | |

| Brunei |

Perguntas frequentes sobre pesquisas de mercado sobre bancassurance na ASEAN

Qual é o tamanho atual do mercado de seguros bancários na ASEAN?

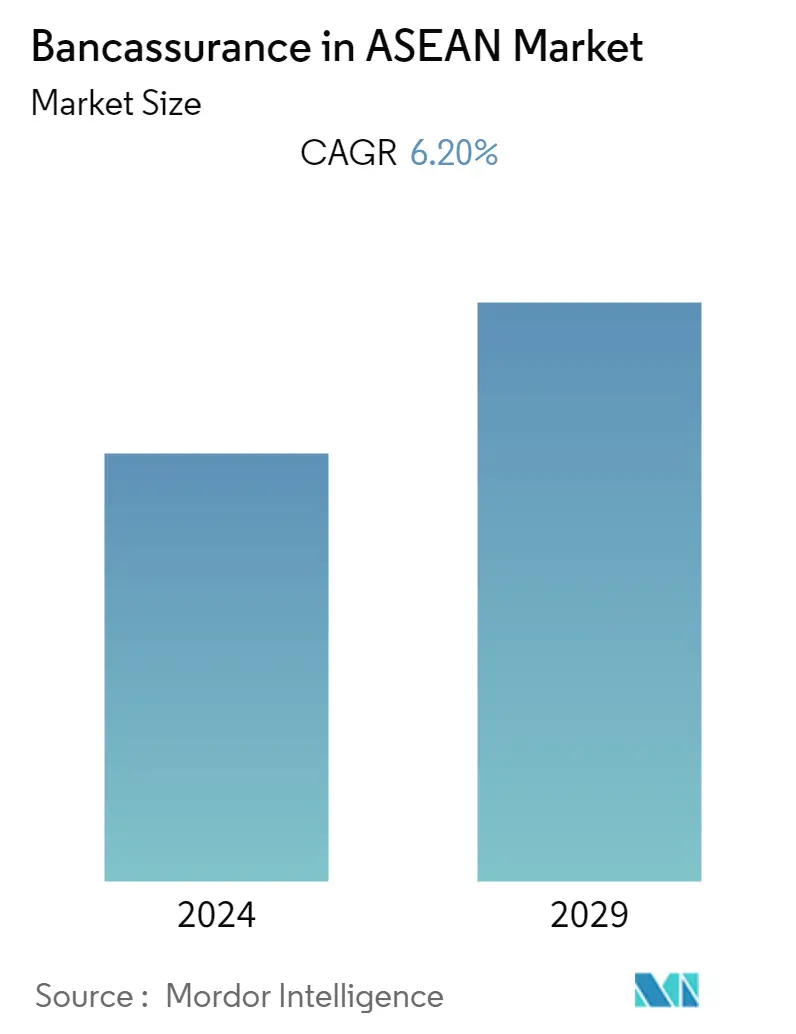

O Mercado Bancassurance na ASEAN deverá registrar um CAGR de 6,20% durante o período de previsão (2024-2029)

Quem são os principais atores do Bancassurance no mercado da ASEAN?

TMB Bank, DBS Bank, OCBC Bank, United Overseas Bank, VietcomBank são as principais empresas que operam em Bancassurance no mercado ASEAN.

Que anos este Bancassurance no mercado ASEAN cobre?

O relatório abrange o tamanho histórico do mercado de seguros bancários na ASEAN para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de seguros bancários na ASEAN para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria Bancassurance na ASEAN

Estatísticas para 2024 Bancassurance na participação de mercado da ASEAN, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do bancassurance na ASEAN inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.