ベトナム建設市場規模とシェア

Mordor Intelligenceによるベトナム建設市場分析

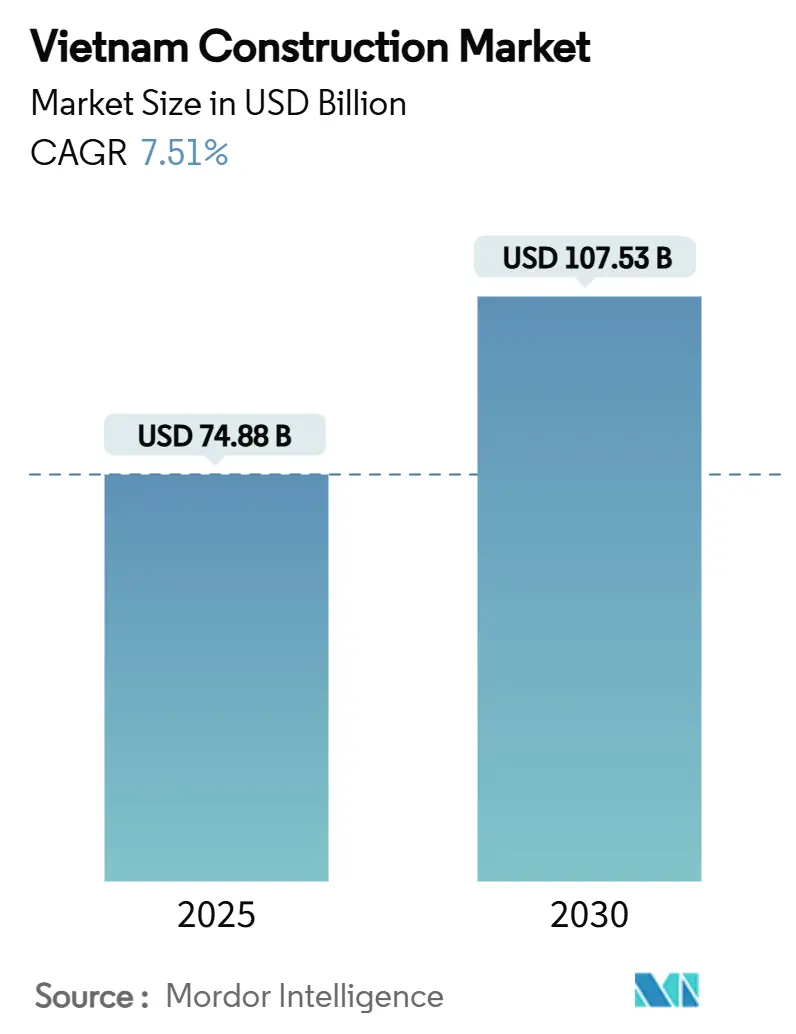

ベトナム建設市場規模は2025年に748億8000万米ドルとなり、2030年までに1075億3000万米ドルに達し、年平均成長率7.51%で進展すると予測されます。堅調な公共支出、拡大する外国直接投資、住宅需要の増加が組み合わさり、ベトナム建設市場を上昇軌道に維持しています。大型鉄道および高速道路プログラムと、加速する再生可能エネルギー発電所のパイプラインが、国内外の請負業者に安定した業務を提供しています。デジタル許可、建物情報モデリング(BIM)の幅広い使用、プレハブ工法の早期採用が、熟練労働者不足に対抗しながら、実行速度を向上させています。

主要レポート要点

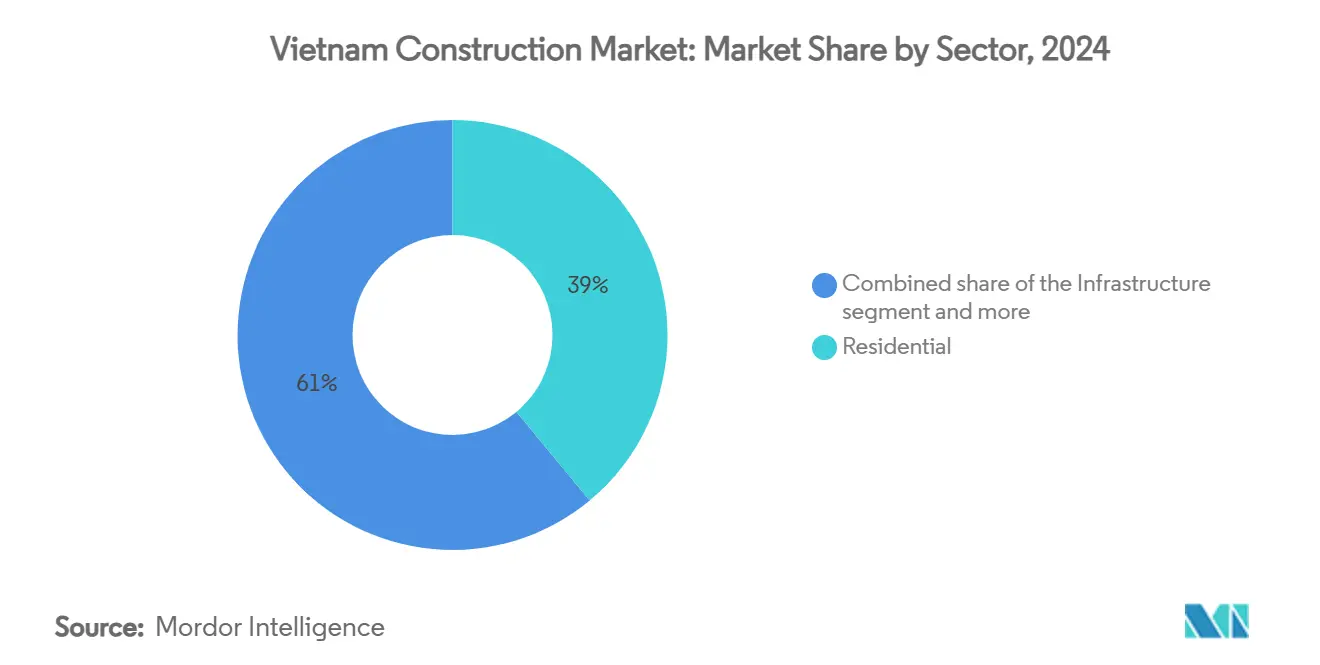

- セクター別では、住宅が2024年のベトナム建設市場シェアの38.97%を占め、インフラは2030年まで年平均成長率8.75%で拡大する見込みです。

- 建設タイプ別では、新築が2024年のベトナム建設市場規模の67.76%を占め、改修は2030年まで年平均成長率7.70%で進展しています。

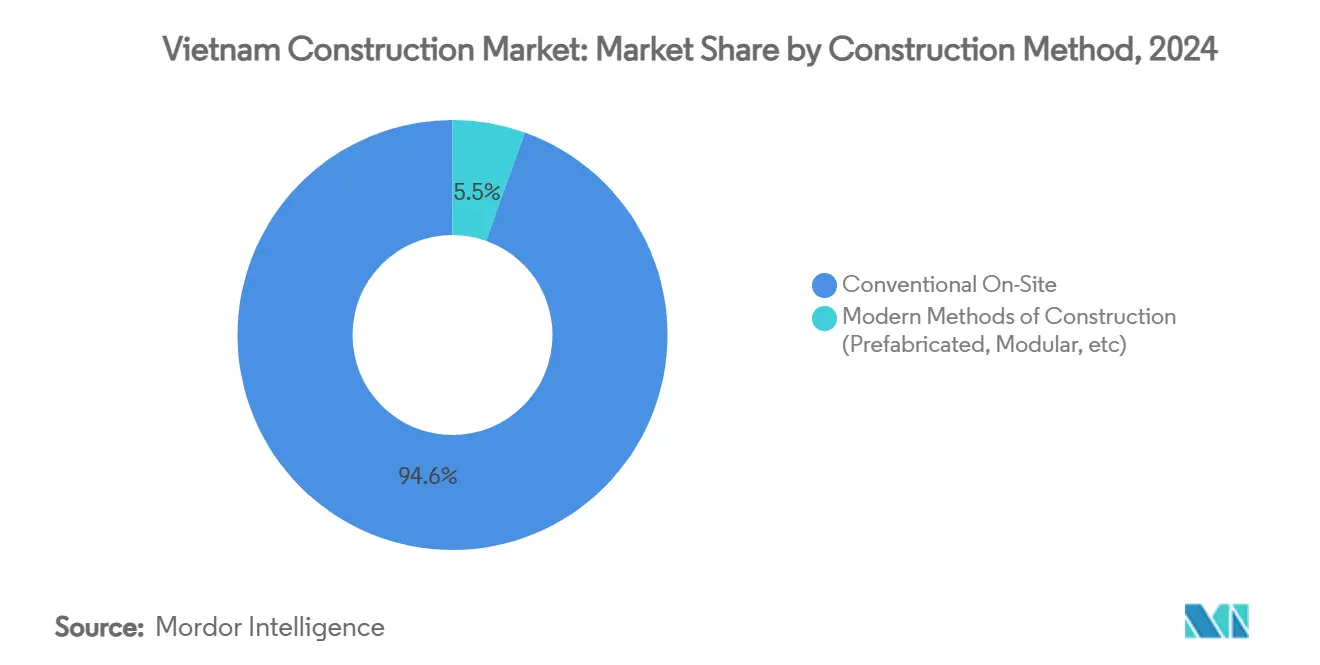

- 建設方法別では、従来の現場施工技術が2024年に94.55%の収益シェアを保持しましたが、モダン工法は2030年まで年平均成長率9.87%で上昇すると予測されます。

- 投資源泉別では、公的資金が2024年に62.34%のシェアでリードしましたが、民間資本は2030年まで最高予測年平均成長率8.89%を記録しています。

- 地域別では、ホーチミン市が2024年価値の35.67%を占め、ベトナムのその他地域が2030年まで最速の年平均成長率6.75%を示しています。

ベトナム建設市場動向と洞察

促進要因インパクト分析

| 促進要因 | CAGR予測への(%)インパクト | 地理的関連性 | インパクトタイムライン |

|---|---|---|---|

| 政府インフラ・PPPパイプライン | +2.1% | 全国;南北高速道路 | 長期(4年以上) |

| 急速な都市化と住宅需要 | +1.8% | ホーチミン市、ハノイ、ダナン | 中期(2-4年) |

| FDI主導の産業建設の増加 | +1.4% | 南部工業地帯 | 中期(2-4年) |

| 再生可能エネルギープロジェクトの拡大 | +1.2% | 沿岸省、メコンデルタ | 長期(4年以上) |

| デジタル電子許可による承認の加速 | +0.6% | 全国主要都市 | 短期(2年以下) |

| モジュール建設の普及 | +0.4% | 都市・産業プロジェクト | 中期(2-4年) |

| 情報源: Mordor Intelligence | |||

政府インフラ・PPPパイプライン

予算化されたインフラ支出は2025年に360億米ドルに上昇し、高速道路、空港、670億米ドルの高速鉄道に投入されます。改定されたPPP法はリスク分担を明確化し、関税保証を提供し、海外の貸し手を引き寄せています。ロンタイン国際空港やハノイ・ザーミン高速道路などのプロジェクトは、ベトナム建設市場を再定義する規模と複雑さを示しています。エネルギー計画は2030年までに発電容量を倍増させ、1350億米ドル相当のユーティリティ業務を追加し、土木工事需要を維持します[1]Le Minh Hoang, North-South Expressway Master Plan 2025-2030,

Ministry of Transport, mt.gov.vn。

急速な都市化と住宅需要

都市部への移住がアパート価格を押し上げ、第1級都市での手頃な価格を圧迫しています。デベロッパーは2025年に18万戸の新規住戸を計画していますが、流入は供給に見合い続けています。中間所得層の購入者は、小売・レジャー施設を包括した複合利用タワーを好み、高層活動を促進しています。政府の2030年までに100万戸の社会住宅という目標が長期需要を支えています。都市中心部の土地不足が平方メートル当たりコストを押し上げる中、垂直デザインが好まれ、現代的な建設システムがより迅速な引き渡しを約束しています[2] Tran Thi Lan, Urban Population Survey 2024,

General Statistics Office, gso.gov.vn

。

FDI主導の産業建設の増加

2024年の152億米ドルのFDI流入が、電子機器、自動車、繊維の工場受注を促進しました。サムスンの半導体拡張は、精密な建設を必要とする高まるクリーンルーム仕様を示しています。ビンズオンやドンナイの新しい工業団地は、高速スケジュールとリーンサイト物流を求めています。外国オーナーはグリーン認証を主張し、請負業者を断熱パネル、エネルギー効率的なHVAC、廃熱回収システムに向かわせています。港周辺の物流ハブがeコマースのサービスに向けて急増し、ベトナム建設市場内に独特の成長ポケットを創出しています。

再生可能エネルギープロジェクトの拡大

15GW以上の太陽光・風力発電容量が2030年に向けて計画中です。Envision Energyの4億2000万米ドルのソクチャン風力発電所は、専門艦隊を必要とする基礎、ケーブル、洋上工事を強調しています。Vingroupの250億米ドルの複数省プログラムは、ユーティリティ規模と屋上アレイにまたがり、グリッド統合に精通した請負業者に依存しています。中部沿岸の洋上風力は、より深いモノパイル設計と重量物リフト船を導入し、ベトナム建設業界にとって新しいものです。バッテリーファームと揚水発電スキームが技術ミックスを拡大し、作業リストを延長しています。

制約要因インパクト分析

| 制約要因 | CAGR予測への(%)インパクト | 地理的関連性 | インパクトタイムライン |

|---|---|---|---|

| 熟練労働者不足と労働力の高齢化 | -1.3% | 全国の技術職 | 中期(2-4年) |

| 建設資材価格の変動 | -0.9% | 全国;鋼材集約建設 | 短期(2年以下) |

| 断片化された土地取得プロセス | -0.8% | 都市中心部 | 長期(4年以上) |

| プロジェクトファイナンスの高いリスクプレミアム | -0.6% | PPPと大型プロジェクト | 中期(2-4年) |

| 情報源: Mordor Intelligence | |||

熟練労働者不足と労働力の高齢化

溶接、電気、重機の役割での25%の欠員率が完成時間を延長させています。青年がサービス業にシフトする中、経験豊富な職人の平均年齢が45歳を超え、継承ギャップが生じています。技術カレッジはBIMと再生可能エネルギー設置カリキュラムに遅れをとり、技術普及を阻害しています。省間労働規則が柔軟な配置を妨げ、請負業者に過剰配置を強いています。年12%の賃金インフレがマージンを圧縮し、ベトナム建設市場で入札価格を押し上げています。

断片化された土地取得プロセス

都市プロジェクトは重複する土地利用計画図、複数機関の承認、長期にわたる再定住交渉に取り組んでいます。都市中心部の土地整理の遅延は平均24ヶ月で、資本をロックし利息支払いを膨らませています。地区間での異なる補償基準が紛争を引き起こし、行政審判所でゆっくりと進展しています。デベロッパーはしばしば衛星都市に転向しますが、そこでのインフラギャップが総プロジェクト支出を押し上げています。政令175/2024による合理化が手続きを統一するはずですが、完全な実装は地方の遵守にかかっています[3]Vo Duc Thanh, "Land Compensation Framework 2025," Ministry of Natural Resources & Environment, monre.gov.vn。

セグメント分析

セクター別:インフラが将来の成長を牽引

インフラ建設は年平均成長率8.75%で最も急速に拡大し、経済回廊を再調整する道路、鉄道、電力建設に牽引されました。住宅は価格上限が厳しくなる中でも持続的な都市住宅需要を反映し、2024年にベトナム建設市場シェアの38.97%を保持しました。商業工事は上昇する消費者所得に対応したグレードAオフィスとライフスタイルモールにピボットしました。産業・物流建設はFDI製造クラスターとともにエスカレートし、輸出成長を下支えしました。

高速道路延伸は総インフラ価値の60%以上を占め、内陸製造拠点を解放します。670億米ドルの予算を計上した南北高速鉄道は、2030年をはるかに超えて持続的な請負業者バックログを支えるでしょう。ユーティリティプロジェクトはLNG、太陽光、風力投資を組み合わせて発電容量を倍増し、専門プレーヤーを引き寄せます。これらの事業は、厳格なコスト・品質ガバナンスを必要とする複雑で複数年のプログラムのプラットフォームとして、ベトナム建設市場を再定義します。

注記: 個別セグメントのセグメントシェアはレポート購入時に利用可能

建設タイプ別:改修が勢いを増す

新築は2024年に67.76%のシェアを維持しましたが、建物ストックの老朽化に伴い、改修生産は年平均成長率7.70%で追い上げています。工場改修は自動化ラインと圧縮空気システムを統合し、スループットを向上させます。病院と学校は更新されたコードに適合するためHVACと耐震安全性をアップグレードします。この変化は基礎建設を超えたサービス提供を拡大し、継続的な改修サイクルを通じてベトナム建設市場規模を成長させます。

オーナーは資産価値を向上させるためエネルギー効率、配線アップグレード、スマートビルディング制御を優先します。ハノイとホーチミン市の遺産修復は、プレミアム料金を得る石灰ベースのモルタルと木材継手を適用します。公共施設改修に対する政府補助金が安定した契約受注を支援します。全体として、改修は請負業者の収益回復力を拡大し、ベトナム建設市場を多様化します。

建設方法別:モダン工法が採用を加速

従来の実践は2024年に94.55%のシェアを維持していますが、労働とスケジュールの圧力により、モダン工法は年平均成長率9.87%で上昇しています。モジュールルームは配管と配線が事前設置された状態で現場に到着し、内装時間を短縮します。プレキャストファサードは足場日数を削減し、安全統計を改善します。BIMサポートクラッシュ検出は試験的公共プロジェクトで手直しを15%削減します。

政令175/2024の政策インセンティブは国家資金による仕事にデジタル記録を要求し、採用を促進します。地元プレハブ工場は中空コアスラブの生産を拡大し、輸入依存を縮小します。これらの変化は生産性を向上させ、ベトナム建設市場での収益性を維持します。

投資源泉別:民間セクターの勢いが構築

公的資金は2024年に62.34%のシェアでリードしましたが、法的保護が深まる中、民間資本は年平均成長率8.89%を示しています。外国スポンサーはテイクオアペイ契約の下でIPP発電所を共同開発し、収益リスクを低下させています。国内企業は債券発行で資金調達された複合利用スキームを通じて土地バンクを収益化しています。改善された破産法は担保回収を明確化し、スプレッドを低下させます。

PPP有料道路は今や年金基金の参加を解放する最低収益保証を特徴としています。不動産信託は小売貯蓄を商業建設に誘導し、投資家の多様性を拡大します。これらの流れはベトナム建設市場を拡大し、国家予算への依存を軽減します。

地域分析

ホーチミン市は2024年支出の35.67%を貢献し、進行中の地下鉄、港湾、トゥーティエム都市開発でベトナム建設市場を支えています。高層住宅とグレードAオフィスタワーが杭打ち機とコンクリートポンプの需要を集約し、土地価格を押し上げています。

ハノイは強力な政府プロジェクト、大使館区、ノイバイ空港アップグレードで続きます。地下鉄建設はトンネル専門知識を刺激し、遺産地区規則はプレミアム改修契約を促進します。外交クラスターは高セキュリティ建物の需要を追加します。

ベトナムのその他地域は2030年まで最高の年平均成長率6.75%を示しています。ハイフォン深水港拡張、ダナン観光複合施設、メコンデルタ気候回復力道路が活動パターンを多様化します。バクザン、クアンニン、ロンアンの工業地帯がベトナム建設市場を2つの主要都市を超えて拡散し、幅広い、複数拠点のパイプラインを創造します。

競争環境

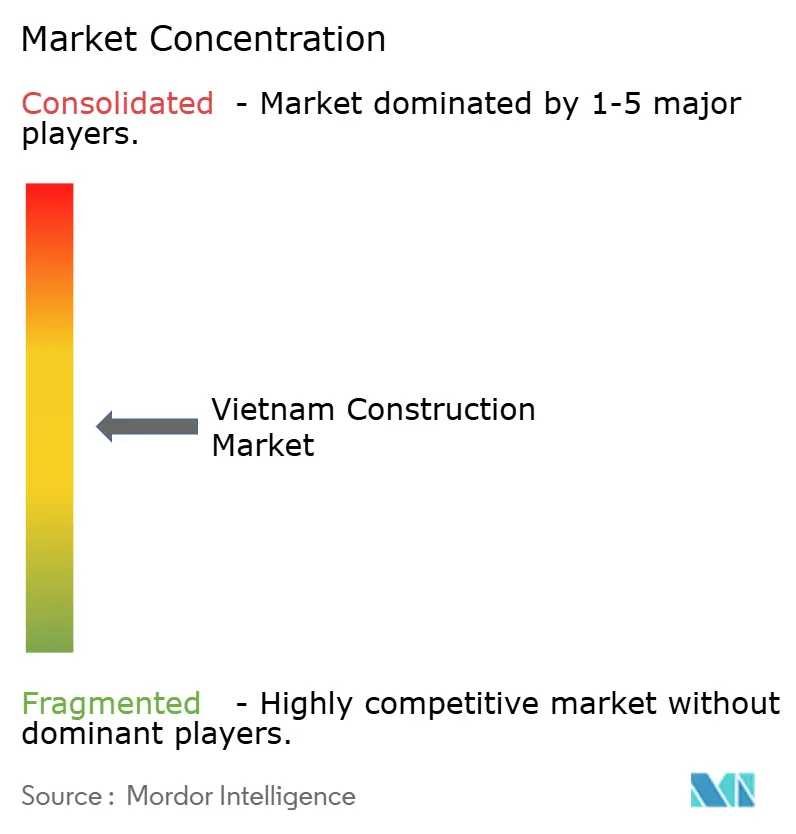

トップ国内企業のCoteccons、Hoa Binh、Vinaconexが大型プロジェクトで国際EPCグループと競合する中、市場集中度は中程度に留まっています。大手プレーヤーは貸借対照表の強さと入札保証の経験により、反復的な公共契約を確保しますが、中堅専門業者はファサード設置やMEPシステムなどのニッチセグメントで繁栄しています。

デジタルに進歩した請負業者はBIMを活用してRFI対応時間を短縮し、政府入札で採点優位性を獲得しています。再生可能エネルギー業務は地元ネットワークと外国技術を組み合わせる合弁事業を引き寄せています。低複雑性住宅では価格主導の競争が続いていますが、インフラと産業プロジェクトでのより高い基準は品質志向の入札者を有利にし、ベトナム建設市場での競争境界を再形成しています。

戦略的動きがこの移行を説明しています。CoteconsはAutodeskと提携し、高速道路区画でクラウドベースのコラボレーションを組み込みました。Hoa Binhは高層住宅サービスのためモジュール工場ラインに投資しました。Vinaconexはロンタイン空港旅客ターミナルのため韓国企業とコンソーシアムを形成しました。これらのステップは能力向上を固め、参入障壁を高めます。

ベトナム建設業界リーダー

-

Coteccons Construction JSC

-

Hoa Binh Construction Group JSC

-

Song Da Corp JSC

-

Vinaconex JSC

-

Fecon Corp JSC

- *免責事項:主要選手の並び順不同

最近の業界動向

- 2025年3月:ベトナム国会は運輸・エネルギー建設を通じてGDP成長率8%を目標に、インフラ配分を360億米ドルに引き上げました。

- 2025年3月:Vingroupは最大250億米ドルの投資で総計47,500MWの太陽光、風力、LNG事業を電力開発計画VIIIへの含有に提案しました。

- 2025年1月:Mirovaは分散発電の新しい資金調達チャネルを示し、商業太陽光展開のためecoligoに1000万米ドルをコミットしました。

- 2025年1月:EnQuestはハーバーエナジーのベトナム資産を8400万米ドルで買収し、Chim SaoとDuaフィールドで海洋建設の見通しを開きました。

ベトナム建設市場レポート範囲

建設とは、建物やその他の固定構造物の設置、保守、修理、ならびに構造物の基本的な構成要素を形成し、その運営に必要な道路やサービス施設の建設です。建設は、建物、インフラ、産業施設の建設に関わるプロセス、ならびに関連業務を最初から最後まで包括します。

ベトナム建設市場は、セクター別(商業建設、住宅建設、産業建設、インフラ(交通)建設、エネルギー・公益事業建設)にセグメント化されています。

レポートは上記すべてのセグメントについて、価値(米ドル)でのベトナム建設市場の市場規模と予測を提供します。

| 住宅 | アパート・コンドミニアム |

| 別荘・一戸建て住宅 | |

| 商業 | オフィス |

| 小売 | |

| 産業・物流 | |

| その他 | |

| インフラ | 交通インフラ(道路、鉄道、航空等) |

| エネルギー・公益事業 | |

| その他 |

| 新築 |

| 改修 |

| 従来の現場施工 |

| モダン建設工法(プレハブ、モジュール等) |

| 公共 |

| 民間 |

| ホーチミン市 |

| ハノイ |

| ダナン |

| ベトナムのその他地域 |

| セクター別 | 住宅 | アパート・コンドミニアム |

| 別荘・一戸建て住宅 | ||

| 商業 | オフィス | |

| 小売 | ||

| 産業・物流 | ||

| その他 | ||

| インフラ | 交通インフラ(道路、鉄道、航空等) | |

| エネルギー・公益事業 | ||

| その他 | ||

| 建設タイプ別 | 新築 | |

| 改修 | ||

| 建設方法別 | 従来の現場施工 | |

| モダン建設工法(プレハブ、モジュール等) | ||

| 投資源泉別 | 公共 | |

| 民間 | ||

| 地域別 | ホーチミン市 | |

| ハノイ | ||

| ダナン | ||

| ベトナムのその他地域 | ||

レポートで回答される主要質問

ベトナム建設市場の現在価値は?

ベトナム建設市場規模は2025年に748億8000万米ドルです。

2030年までのセクターの成長速度は?

2030年までに1075億3000万米ドルに拡大し、年平均成長率7.51%を反映すると予測されます。

セクター内で最も急速に成長しているセグメントは?

インフラ建設が鉄道、道路、エネルギー建設により年平均成長率8.75%で成長をリードしています。

全国建設支出の最大シェアを貢献する都市は?

ホーチミン市が地下鉄と都市再生プロジェクトに牽引され、2024年価値の35.67%を保持しています。

現代的建設方法はどのように地歩を固めているか?

デベロッパーがより速く、より安全な引き渡しを追求する中、プレハブとBIM対応調整が年平均成長率9.87%で成長しています。

最終更新日: