油田化学薬品市場規模・シェア

Mordor Intelligenceによる油田化学薬品市場分析

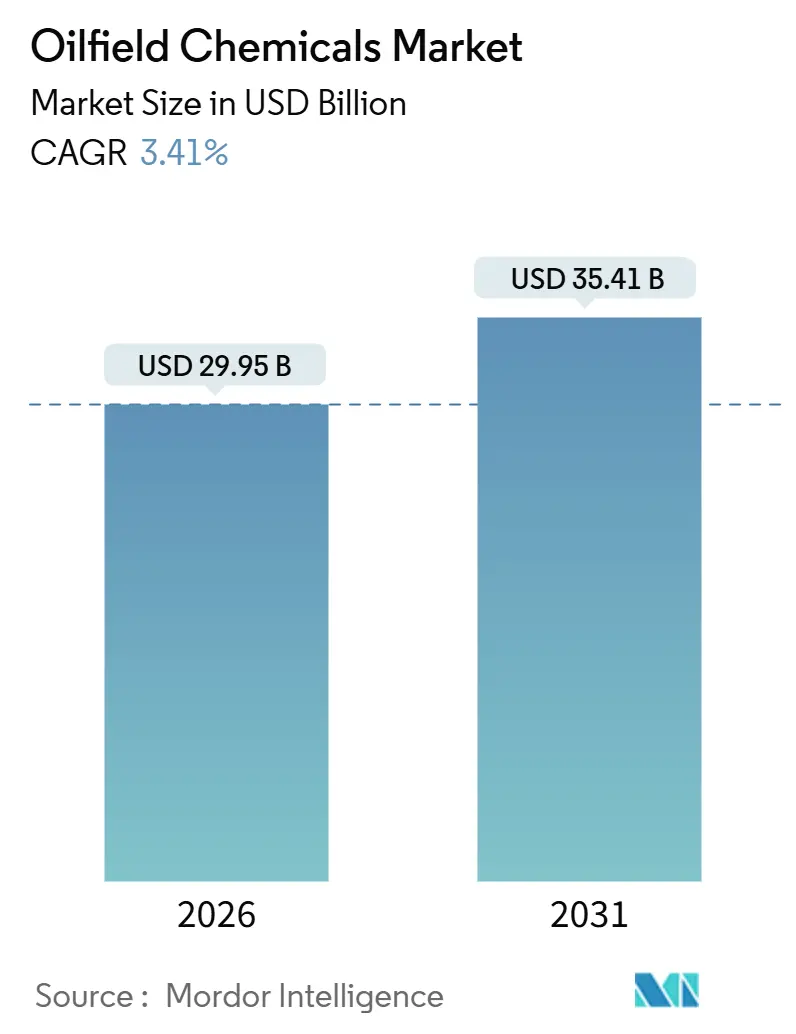

油田化学薬品市場規模は2026年に299.5億米ドルと推定され、予測期間(2026年-2031年)中にCAGR 3.41%で2031年には354.1億米ドルに達すると予想されます。油田化学薬品市場は、より深く掘削し、より高温の貯留層に耐え、なおかつ脱炭素化指標において測定可能な進歩を実現しなければならない事業者によって形成されています。米国における持続的なシェールガス産出は、価格変動が裁量的資本支出を抑制する一方で、摩擦低減剤への需要を支えています。CO₂リッチで酸性のガス層における老朽化した管材において、完全性障害のコストが上昇するため、腐食制御化学薬品が価値を支配しています。同時に、貸出コストをESG開示に関連付ける貸し手の影響で、生物由来界面活性剤は従来の添加剤よりも高い成長を示しています。SLBのAI対応システムやBaker HughesのLeucipa などのデジタル投薬プラットフォームは、分子とリアルタイム分析を結び付けるサプライヤーに向けて調達決定を傾けています。

主要レポート要点

- 化学薬品タイプ別では、腐食防止剤が2025年の油田化学薬品市場シェアの33.56%でリードしています。しかし、生物由来界面活性剤の需要は予測期間(2026年-2031年)中にCAGR 4.82%で成長する見込みです。

- 用途別では、坑井刺激が2025年の油田化学薬品市場規模の30.18%を占めました。しかし、石油増進回収のシェアは予測期間(2026年-2031年)中にCAGR 5.50%で成長する見込みです。

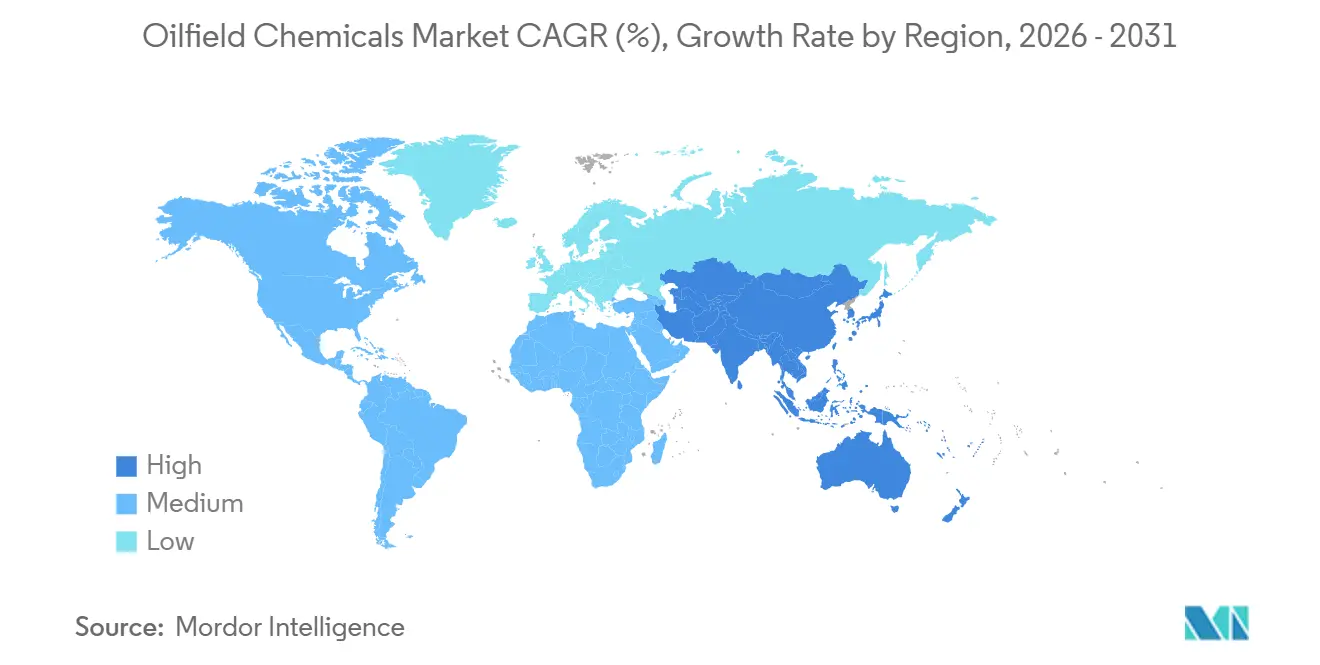

- 地域別では、中東・アフリカが2025年の需要の28.36%を占める一方、アジア太平洋は2031年まで4.94%のCAGRで成長すると予測されます。

注:本レポートの市場規模および予測数値は、Mordor Intelligence 独自の推定フレームワークを使用して作成されており、2026年1月時点の最新の利用可能なデータとインサイトで更新されています。

世界の油田化学薬品市場トレンドと洞察

推進要因影響分析

| 推進要因 | CAGR予測への影響(約%) | 地理的関連性 | 影響タイムライン |

|---|---|---|---|

| シェールガス探査・生産の増加 | +0.8% | 北米、アルゼンチン、中国 | 中期(2-4年) |

| 輸送からの石油ベース燃料需要の増加 | +0.6% | アジア太平洋、中東 | 長期(4年以上) |

| 先進的化学薬品を必要とする深海・超深海プロジェクトの拡大 | +0.9% | ブラジル、西アフリカ、メキシコ湾 | 長期(4年以上) |

| 対応化学薬品を必要とするCO₂-EORおよびCCUSプロジェクトの成長 | +0.7% | 北米、中東、中国 | 中期(2-4年) |

| ESG連動融資基準に結び付いた生物由来、低毒性製剤 | +0.5% | 世界、北米・欧州で最も急速 | 短期(2年以下) |

| 情報源: Mordor Intelligence | |||

シェールガス探査・生産の増加

MarcellusおよびHaynesvilleベースンからの記録的な乾性ガス量が、2025年において摩擦低減剤、粘土安定化剤、殺生物剤の高使用率を維持しました[1]米国エネルギー情報局、「天然ガス生産レポート」、eia.gov。事業者は水平掘削長の延長を続け、ステージ数を増加させ、投薬効率が向上する一方で坑井あたりの総化学薬品消費量を増加させています。アルゼンチンのVaca Muertaは2024年-2025年に50億米ドル以上の上流資本を誘致し、この鉱区の高温・高粘土プロファイルに向けて配合されたカスタムスリックウォーターシステムが使用されています。中国の四川盆地シェールの商業化推進は水不足に直面しているため、生産者は淡水要件を最大70%削減する泡状および無水圧裂流体を試験しています。これら3地域のシェール成長だけでも、成熟した北米鉱区における1バレルあたりの化学薬品集約度が継続的に低下しているにもかかわらず、油田化学薬品市場のかなりの部分を支えています。

輸送からの石油ベース燃料需要の増加

世界の液体燃料需要は、航空、海運、長距離トラック輸送がコスト競争力のあるバッテリー代替品を欠いているため堅調に推移しています。インド の石油化学統合プロジェクトは、初回油井を大幅に超えて信頼性の高いフロー保証化学薬品を必要とする追加原油量を引き込んでいます[2]Reliance Industries、「2025年年次報告書」、relianceindustries.com。中東の国営石油会社は低コストバレルを保護し、腐食、スケール、エマルジョン制御のための生産化学薬品への安定的な需要を確保しています。電化が進む地域においても、既存車両群は依然としてディーゼルとジェット燃料需要を支え、従来井と増産井の両方において油田化学薬品市場を維持しています。その結果、生産化学薬品支出はベース減退管理と歩調を合わせて成長し、新規掘削ではなく化学薬品介入を通じてプラトー生産率を維持することで事業者を支援しています。

先進的化学薬品を必要とする深海・超深海プロジェクトの拡大

水深1,500メートルを超える海底タイバックは、極限の圧力と温度下で操業されます。PetrobrasはSLBに、プレソルト二酸化炭素リッチ原油用の高温阻害剤を供給する20億米ドルを超えるサービス契約を授与しました。ChevronのAnchorプロジェクトは、1,600メートルのタイバックを保護するために数年の安定性を持つハイドレート阻害剤に依存しています。ナイジェリアおよびアンゴラ沖の発見では、40キロメートル以上のアンビリカルに数日間滞留した後でも有効なパラフィンおよびアスファルテン制御が必要です。各開発は1バレルあたりの特殊化学薬品集約度を押し上げ、高信頼性製品に対する油田化学薬品市場のプレミアム階層を強化しています。150°C塩水での実証済み性能を示すベンダーは、平均以上の利益率とより厳密な顧客ロックインを実現しています。

対応化学薬品を必要とするCO₂-EORおよびCCUSプロジェクトの成長

Permianベースンの事業者は2025年中に捕獲した産業CO₂の注入量を増加させ、排出物を隔離しながら油田寿命を延長しました。炭酸と高塩分に耐える腐食防止剤が汎用アミン混合物を置き換えています。オマーンのHarweel パイロットはポリマー-CO₂ハイブリッド攻法を拡大し、200,000 ppm塩水で安定な界面活性剤の必要性を浮き彫りにしました。中国石油天然気集団公司は大慶でポリマー-ガス交互注入スキームを展開し、CO₂が生産水に溶解する際の炭酸カルシウム析出を抑制するスケール防止剤への需要を促進しました。これらのプロジェクトは、商業的回収目標と脱炭素化義務を整合させる油田化学薬品市場内の持続可能なニッチを創出しています。

制約要因影響分析

| 制約要因 | CAGR予測への影響(約%) | 地理的関連性 | 影響タイムライン |

|---|---|---|---|

| クリーンエネルギー・電化への世界的移行 | -0.6% | 欧州、北米、アジア太平洋 | 長期(4年以上) |

| 上流投資を抑制する原油価格変動 | -0.5% | 世界、高コストベースンで最も深刻 | 短期(2年以下) |

| PFASまたは有害化学物質規制の厳格化 | -0.3% | 北米、欧州、アジア太平洋で上昇 | 中期(2-4年) |

| バライト・臭素の原材料供給ショック | -0.4% | 世界の輸入依存地域 | 短期(2年以下) |

| 情報源: Mordor Intelligence | |||

クリーンエネルギー・電化への世界的移行

Shellは2024年レベルで石油生産を上限し、低炭素事業に年間150億米ドルをリダイレクトしています。BPは2030年までに炭化水素生産の25%削減を計画しており、これは掘削予算を削減し、延いては化学薬品需要を削減する動きです。TotalEnergiesは資本の40%を再生可能エネルギーに配分し、従来から大量の刺激化学薬品を使用してきた新規油田向け資金を制限しています。国際エネルギー機関のネットゼロシナリオは2025年以降の上流投資減少を予測しており、これは油田化学薬品市場の構造的逆風です。生産化学薬品は既存坑井にとって不可欠であり続けるものの、新規坑井がミックスに加わる数が少なくなると成長上限は低下します。

上流投資を抑制する原油価格変動

Brent価格は2024年-2025年に1バレルあたり70-90米ドルで変動し、事業者に深海・北極圏プロジェクトの最終投資決定延期を促しました。価格が揺らぐ中で企業が仕上げを延期したため、Permianの掘削済み未仕上げ在庫が減少しました。ノルウェーのEquinorは北海タイバックを延期し、Petrobrasはフロンティアプレソルト鉱区の評価キャンペーンを延長し、近期の化学薬品要請を削減しました。このような低迷期間中、調達チームはしばしばコスト最小化を優先し、プレミアム化学薬品を延期し、油田化学薬品市場の利益率を一時的に圧迫します。短期サイクルシェールは柔軟性を維持しますが、キャッシュフローが圧迫されるとここでもステージ数は減少します。

セグメント分析

化学薬品タイプ別:腐食制御が成熟油田経済を支える

腐食防止剤は2025年収益の33.56%を維持し、資産完全性化学薬品が油田化学薬品市場の最大部分であることを確認しています。この優位性は、老朽化資産における高含水率と酸ガス含有量の増加に関連しており、これらの条件は管材を腐食させ、予期しない停止を脅かします。対照的に、生物由来界面活性剤は4.82%のCAGRで成長すると予測され、ポートフォリオ内で最速のペースを示しています。これは、持続可能性約款の厳格化と、環境に好ましい配合を報酬する金融機関の影響によるものです。事業者がフローバック水をより多くリサイクルし、ステージあたりの必要粘度向上剤負荷を削減しているため、ポリマーの油田化学薬品市場規模は頭打ちになっていますが、ナノ複合材料添加剤周辺のポリマー革新は、より低い投薬量でより高い効率を通じて成長回復を目指しています。

破乳化剤は海洋生産において不可欠であり、乗組員の交代と荒天が介入なしで95%分離効率を維持する化学薬品を要求する可能性があります。スケール、パラフィン、アスファルテン阻害剤は、ブラジルおよび西アフリカ深海の長距離タイバックを保護し、体積成長が高プロファイルカテゴリーに遅れをとってもこれらを安定なサブセグメントにしています。ナノテクノロジー強化腐食防止剤は、20%低い投薬量でありながら改良された皮膜密度の現場結果を示しており、これらの製品が規模拡大するにつれて利益率拡大の余地を示しています。全体として、化学薬品タイプの多様化は、循環的掘削低迷に対して収益を緩衝しながら、腐食制御製品が享受する油田化学薬品市場シェアリードを維持することでサプライヤーを支援しています。

注記: 全個別セグメントのシェアはレポート購入時に利用可能

用途別:EOR化学薬品が事業者の成熟資産活用により上昇

坑井刺激は2025年の用途収益の30.18%を維持し、北米の再圧裂と生物由来摩擦低減剤を優遇する州レベル開示法により支えられました。生産化学薬品は、成熟油田からの増産バレルすべてに破乳化剤、スケール阻害剤、腐食制御が依然として必要であるため、予測可能なキャッシュフロー源であり続けます。掘削化学薬品はリグ数と増減しますが、修井・仕上げ添加剤は、初期生産が低下した後の坑井生産性を保護することで安定なニッチを切り開いています。これらの力学が合わさって、油田化学薬品市場をライフサイクル段階全体でバランスを保ち、単一の活動バケットにおけるショックに対してサプライヤーを緩衝しています。

石油増進回収は2026年から2031年の間に5.50%のCAGRで増加すると予想され、油田化学薬品市場で最高の用途レベル成長率です。中国、中東、ラテンアメリカの国営石油会社は、国内供給安全保障を脅かす急峻な減退率に対抗するためポリマーと界面活性剤を投入しています。大慶だけでもポリアクリルアミドに年間5億米ドル以上を投資しており、これは掘削予算の変動に関係なく安定したポリマー需要を支えるコミットメントです。ブラジル沖のMero油田は、150°C貯留層温度と200,000 ppm塩分に耐えるよう設計された界面活性剤-ポリマーブレンドをパイロット試験しています。

注記: 全個別セグメントのシェアはレポート購入時に利用可能

地域分析

中東・アフリカは2025年の世界需要の28.36%を占め、腐食耐性と硫化水素回収配合を必要とするサウジアラムコのJafurahガスプログラムとADNOCのサワーガスプロジェクトにより支えられました。クウェートとイラクは含水率を80%以上に押し上げる水攻法を拡大し、スケール阻害剤と破乳化剤への需要を押し上げています。ナイジェリア・アンゴラ深海開発は、40キロメートルタイバックにおけるワックスとハイドレートリスクを管理するために海底注入システムと長時間滞留阻害剤に依存しています。この地域の油田化学薬品市場規模は、国営石油会社が低リフティングコスト資産を保護し、持続可能性目標達成のためにデジタル投薬を統合するにつれて勢いを維持するでしょう。

アジア太平洋は、中国の大慶・吉林における拡大するポリマー攻法とインドのKrishna-Godavariベースン深海掘削により、2031年まで4.94%のCAGRで成長すると予測されます。インドネシアとマレーシアは、高含水率・高塩分原油向けのオーダーメイド化学薬品を必要とする限界油田EORを追求しています。日本、韓国、タイは海洋修井用の特殊添加剤を輸入し、ベトナムは生態学的敏感地帯で生物由来掘削流体を義務付けるフロンティア探査を誘致しています。これらのプロジェクトは顧客ベースを拡大し、地域政策が低炭素エネルギーに向けて徐々に移行する中でも油田化学薬品市場を支えています。

北米は、米国がPermianベースンで日量500万バレル以上の原油産出を維持し、摩擦低減剤、殺生物剤、スケール阻害剤の大量調達を推進しているため、重要な地位を保っています。カナダの油砂は、寒冷気候パイプライン向けの破乳化剤と腐食防止剤の安定受注を生み出しています。メキシコの浅海再開発はコスト効率的な刺激化学薬品を必要としますが、財政制約が成長を制限しています。欧州の北海は生産減少に直面しながらも規制要求の増加に対処し、事業者を生物由来添加剤に向かわせています。ロシア部門は重要なままですが、西側の特殊化学薬品へのアクセスを制限する制裁により制約を受け、国内同等品の余地を創出しています。南米の成長は、統合サービス会社に複数年化学薬品供給契約を授与するブラジルのプレソルトに継続的に依存しています。この地理的モザイクが油田化学薬品市場全体で収益源の多様化を支えています。

競争環境

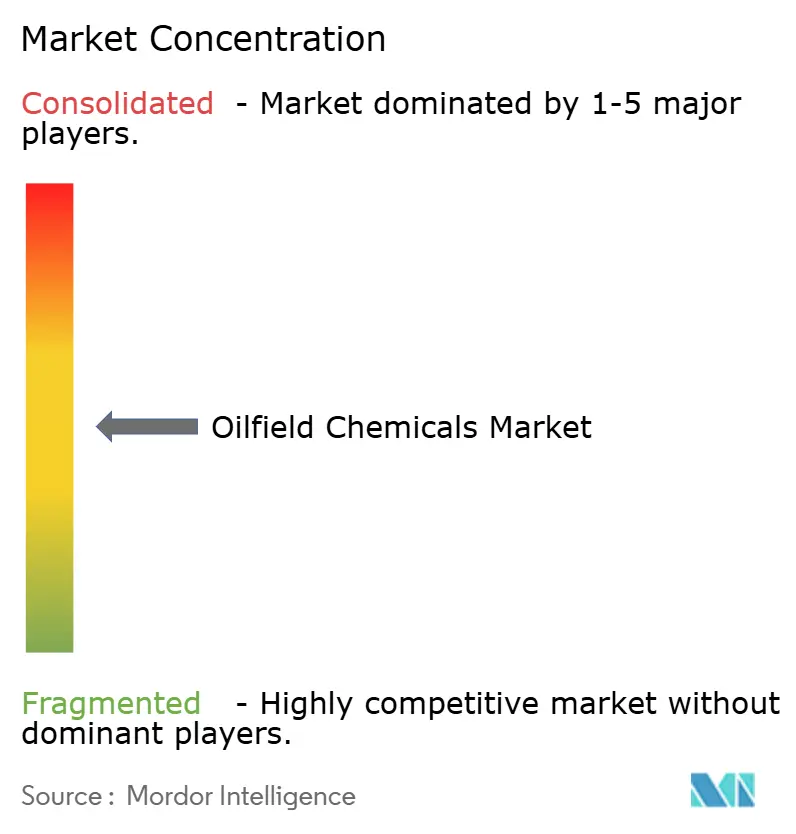

油田化学薬品市場は中程度の集約を示しています。SLB、Halliburton、Baker Hughesは分子、機器、データ分析を組み合わせて、中規模な挑戦者に対してシェアを守っています。彼らのバンドル提供により、事業者は稼働時間を保証しながら契約管理を合理化する単一窓口モデルを採用することができます。堅固なR&Dパイプライン、デジタルツール、地域物流を組み合わせるサプライヤーは、油田化学薬品市場がガロンあたり価格入札から総所有コストパートナーシップにシフトするにつれて、増分価値を獲得するのに最適な位置にあります。

油田化学薬品業界リーダー

Halliburton

Baker Hughes Company

BASF

SLB

Chevron Phillips Chemical Company LLC

- *免責事項:主要選手の並び順不同

最近の業界動向

- 2025年12月:Fineotex Chemical Limited(FCL)は、世界の石油・ガス部門向けの先進化学流体添加剤と包括的な油田化学薬品ソリューションの米国本拠特殊化学薬品メーカーであるCrudeChem Technologies Groupの買収を発表しました。

- 2025年11月:Brenntag SEは、北米トップエネルギー生産地域であるPermianベースンのエネルギー部門事業者向けにカスタマイズされた独自配合を誇る専門的油田化学薬品ソリューションを専門とするChem Tech Services, Inc.を買収しました。

- 2025年7月:EniのケミカルアームであるVersalisは、油田化学薬品部門を新設企業Versalis Oilfield Solutions S.r.l.にスピンオフする計画を発表しました。この戦略的動きは、重要な専門知識と活動を合理化された効率的な一つの旗印の下に結集し、油田サービス分野におけるVersalisの足場を強化することを目指しています。

世界油田化学薬品市場レポート範囲

油田化学薬品は、石油採掘、生産、精製に基づく用途で使用される特殊化学薬品のサブクラスです。それらは石油スルホン酸塩、アニオン性ポリアクリルアミド、Fe-Crリグノスルホン酸塩、キサンタンガムで構成されています。油田化学薬品市場は化学薬品タイプ、用途、地域別にセグメント化されています。化学薬品タイプ別では、市場は殺生物剤、腐食・スケール阻害剤、破乳化剤、ポリマー、界面活性剤、その他化学薬品タイプにセグメント化されています。用途別では、市場は掘削・セメンチング、石油増進回収、生産、坑井刺激、修井・仕上げにセグメント化されています。レポートはまた、主要地域の21か国における油田化学薬品市場の規模と予測もカバーしています。各セグメントについて、市場規模設定と予測は収益(米ドル)ベースで行われています。

| 殺生物剤 |

| 腐食防止剤 |

| 破乳化剤 |

| ポリマー |

| 界面活性剤 |

| その他化学薬品タイプ(スケール阻害剤、パラフィン・アスファルテン阻害剤等) |

| 掘削・セメント |

| 生産(フロー保証・資産完全性) |

| 坑井刺激 |

| 石油増進回収 |

| 修理・仕上げ |

| アジア太平洋 | 中国 |

| インド | |

| 日本 | |

| 韓国 | |

| ASEAN諸国 | |

| その他アジア太平洋 | |

| 北米 | 米国 |

| カナダ | |

| メキシコ | |

| 欧州 | ドイツ |

| 英国 | |

| フランス | |

| イタリア | |

| ロシア | |

| 北欧諸国 | |

| その他欧州 | |

| 南米 | ブラジル |

| アルゼンチン | |

| その他南米 | |

| 中東・アフリカ | サウジアラビア |

| アラブ首長国連邦 | |

| イラン | |

| イラク | |

| 南アフリカ | |

| アルジェリア | |

| ナイジェリア | |

| その他中東・アフリカ |

| 化学薬品タイプ別 | 殺生物剤 | |

| 腐食防止剤 | ||

| 破乳化剤 | ||

| ポリマー | ||

| 界面活性剤 | ||

| その他化学薬品タイプ(スケール阻害剤、パラフィン・アスファルテン阻害剤等) | ||

| 用途別 | 掘削・セメント | |

| 生産(フロー保証・資産完全性) | ||

| 坑井刺激 | ||

| 石油増進回収 | ||

| 修理・仕上げ | ||

| 地域別 | アジア太平洋 | 中国 |

| インド | ||

| 日本 | ||

| 韓国 | ||

| ASEAN諸国 | ||

| その他アジア太平洋 | ||

| 北米 | 米国 | |

| カナダ | ||

| メキシコ | ||

| 欧州 | ドイツ | |

| 英国 | ||

| フランス | ||

| イタリア | ||

| ロシア | ||

| 北欧諸国 | ||

| その他欧州 | ||

| 南米 | ブラジル | |

| アルゼンチン | ||

| その他南米 | ||

| 中東・アフリカ | サウジアラビア | |

| アラブ首長国連邦 | ||

| イラン | ||

| イラク | ||

| 南アフリカ | ||

| アルジェリア | ||

| ナイジェリア | ||

| その他中東・アフリカ | ||

レポートで回答される主要質問

油田化学薬品市場は今日どの程度の規模ですか?

油田化学薬品市場規模は2026年に299.5億米ドルに達し、2031年までに354.1億米ドルに上昇し、CAGR 3.41%を反映すると予測されます。

この分野で最大のシェアを持つ化学薬品タイプはどれですか?

事業者が老朽化坑井の資産完全性ソリューションを優先するため、腐食防止剤が最大カテゴリーのまま、2025年収益の33.56%を獲得しています。

最も速く成長している用途はどれですか?

石油増進回収が成長をリードし、中国、中東、ラテンアメリカにおける大規模ポリマー・界面活性剤攻法により5.50%のCAGRを記録しています。

最も多くの需要を生み出す地域はどこですか?

特殊化学薬品を必要とする主要サワーガス・非在来ガスプロジェクトにより、中東・アフリカが2025年の世界需要の28.36%を占めました。

デジタルプラットフォームは化学薬品調達にどのような影響を与えていますか?

SLBのAI駆動投薬エンジンやBaker HughesのLeucipa などのシステムは注入を自動化し、廃棄物を最大20%削減し、統合プロバイダーを優遇するスイッチングコストを創出します。

最終更新日: