北米糖尿病薬市場規模とシェア

Mordor Intelligenceによる北米糖尿病薬市場分析

北米糖尿病薬市場は2025年に420億8,000万米ドルとなり、2030年には549億4,000万米ドルに達すると予測され、期間中の年平均成長率は5.48%となります。糖尿病と肥満治療の融合の進展と、次世代GLP-1受容体作動薬の急速な普及が、前進の原動力の大部分を提供しています。米国の処方薬支出は2024年に10.2%増加し、GLP-1薬剤はすでに最大かつ最も急成長している治療支出カテゴリーとして位置づけられています。[1]American Society of Health-System Pharmacists, "U.S. Drug Spending Up 10.2% in 2024, With Weight Loss Drugs Remaining Top Driver," ashp.org注射剤のイノベーションが加速する中でも経口血糖降下薬が治療量の大部分を占め続け、バイオシミラーインスリンの導入が主要セグメントの価格を圧縮しています。厳格なメディケア交渉、州の価格上限法、支払者の事前承認規則が処方集の選択を再構築していますが、治療イノベーションが総支出を上昇軌道に維持しています。メキシコの製造拠点としての台頭とオンライン薬局の拡大も、地域全体の競争経済と患者アクセスを変化させています。

主要レポートポイント

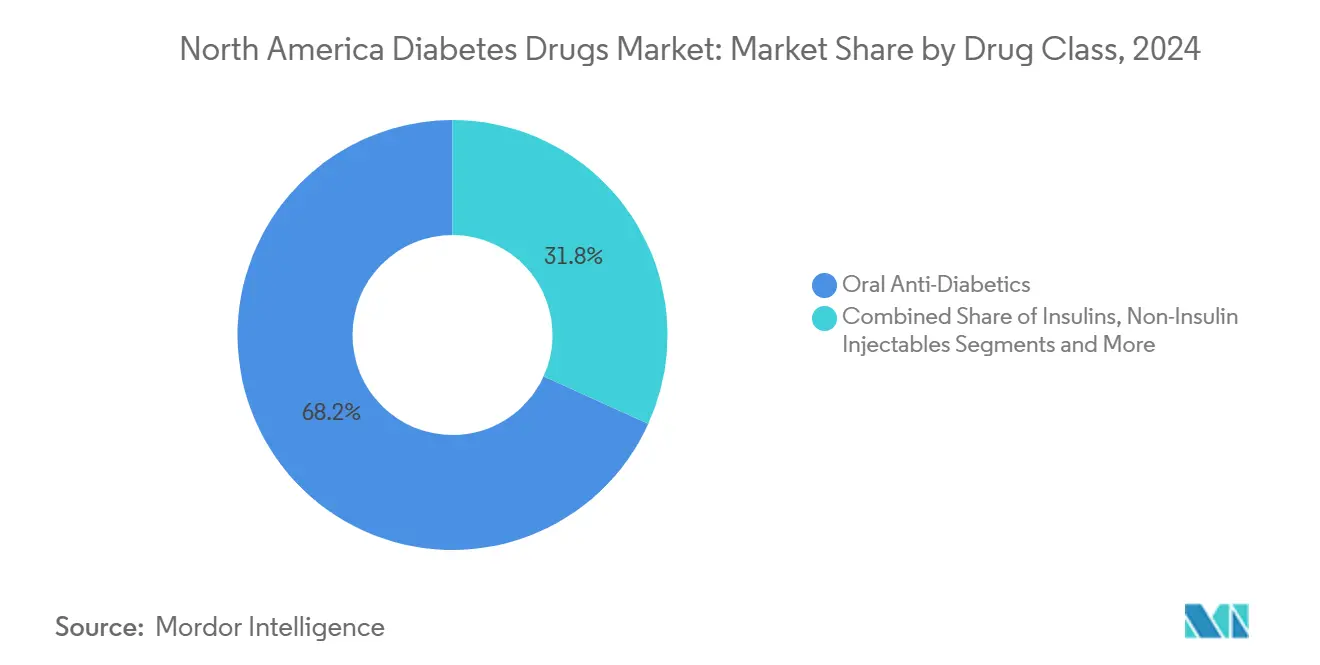

- 薬剤クラス別では、経口血糖降下薬が2024年に68.23%の収益シェアでリードし、非インスリン注射剤は2030年まで最高の7.52%年平均成長率を実現する見込みです。

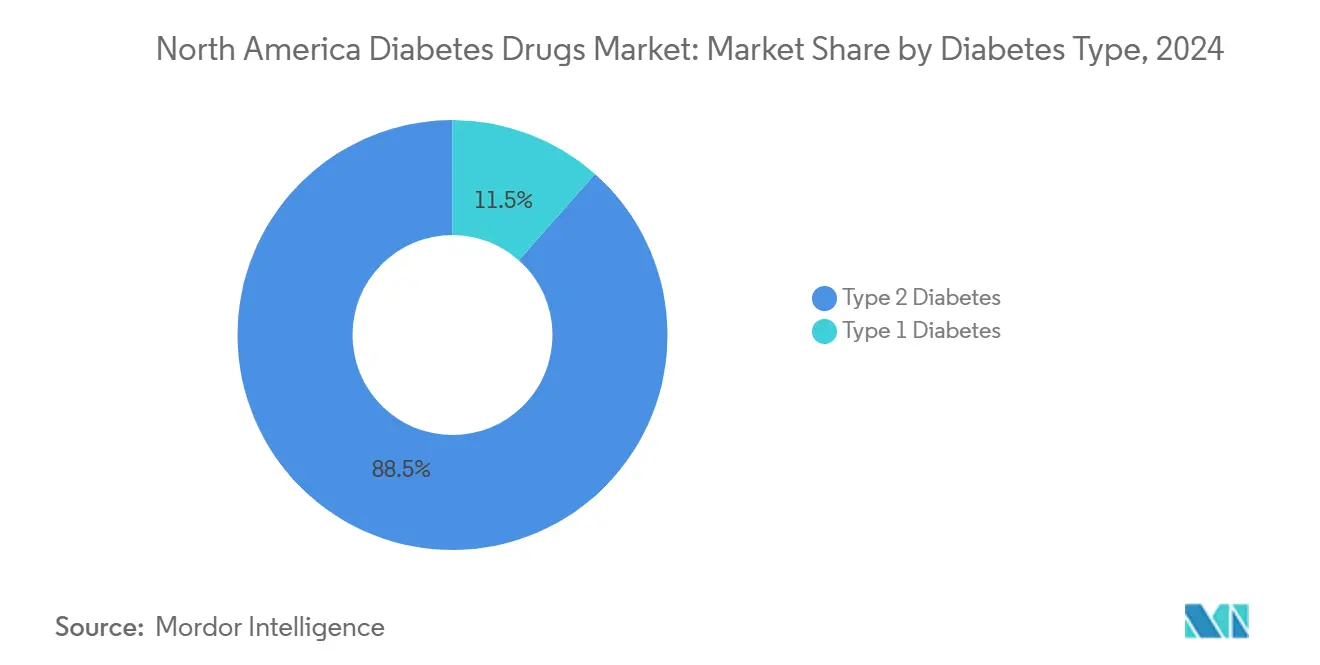

- 糖尿病タイプ別では、2型治療薬が2024年の治療量の88.46%を占める一方、1型薬剤は2030年まで6.32%とより速い年平均成長率で進展すると予想されています。

- 薬剤起源別では、ブランド製品が2024年の北米糖尿病薬市場シェアの79.35%をコントロールしていますが、ジェネリック医薬品とバイオシミラーは9.01%の年平均成長率に向かっています。

- 流通チャネル別では、小売薬局が2024年の収益の51.23%を保持し、オンライン薬局が8.78%の年平均成長率で最も急速に成長しています。

- 地域別では、米国が2024年の北米糖尿病薬市場規模の89.45%を占める一方、メキシコは2030年まで6.39%の年平均成長率で拡大する予定です。

北米糖尿病薬市場のトレンドと洞察

推進要因影響分析

| 推進要因 | 年平均成長率予測への影響度(〜%) | 地理的関連性 | 影響時期 |

|---|---|---|---|

| 肥満2型糖尿病におけるGLP-1 作動薬の採用増加 | +1.2% | 米国・カナダ、 メキシコへの波及 | 中期(2~4年) |

| デュアル・トリプルインクレチンの 償還拡大 | +0.8% | 主に米国、カナダは 選択的補償 | 短期(2年以下) |

| バイオシミラーインスリン価格競争が 普及を加速 | +0.6% | 北米全域、米国で最強 | 長期(4年以上) |

| CGM連動投与アルゴリズムが 服薬アドヒアランスを促進 | +0.4% | 米国・カナダ、メキシコは 普及限定的 | 中期(2~4年) |

| 雇用者の肥満・糖尿病バンドル 契約 | +0.3% | 米国企業市場 | 短期(2年以下) |

| 米国・メキシコのペン充填 仕上げラインのニアショアリング | +0.2% | 米国・メキシコ国境地域 | 長期(4年以上) |

| 情報源: Mordor Intelligence | |||

肥満2型糖尿病におけるGLP-1作動薬の採用増加

GLP-1受容体作動薬は肥満と糖尿病管理を統合し、2型糖尿病患者の88%以上に関連する接点となります。チルゼパチドは2023年末までに血糖降下薬の処方シェア約12%に達し、非糖尿病の体重管理ユーザーでの人気は代謝適応症間の治療的境界線の曖昧さを浮き彫りにしています。[2]Jaime Almandoz MD et al., "Discussing Tirzepatide's Rise in Diabetes, Obesity Care," ajmc.comデュアルGLP-1/GIP活性は単一標的薬剤よりも大きな体重とHbA1c減少をもたらし、レタトルチドなどの新興トリプル作動薬は48週間で24%の体重減少を記録し、新たな臨床ベンチマークを設定しています。より幅広い心代謝適応症に対するFDAの迅速承認が償還の地平を拡大し、処方者がケア経路のより早い段階でこれらの治療法を採用することを促進しています。

デュアル・トリプルインクレチンの償還拡大

支払者はデュアル・トリプルインクレチンの心血管・腎臓への恩恵を認識するよう処方集を再調整しています。メディケアの価格交渉は従来の経口薬により大きな圧力をかける一方、新しいGLP-1薬剤はティア優先補償を獲得し、高齢者の自己負担費用を削減しています。[3]Medicare Rights Center, "Administration Provides More Data on First 10 Drugs Subject to Price Negotiation," medicarerights.org民間保険会社は現在肥満を医学的疾患として分類し、以前は糖尿病に予約されていた薬物療法予算を解放しています。雇用者健康保険プランは結果指標に紐づけられた肥満・糖尿病ケア契約をバンドル化し、利用成長を強化しています。

バイオシミラーインスリン価格競争が普及を加速

35米ドルのインスリン自己負担上限が発効して以来、バイオシミラーメーカーは市場参入と割引戦略を加速し、より幅広い患者の採用を促進し、革新企業に定価調整を強いています。連邦調達契約の下でのTevaの生産能力拡張は、量的競争への企業のコミットメントを示しています。価格競争の激化がインスリンアクセスを拡大し、全体的な治療量を拡大しています。

CGM連動投与アルゴリズムが服薬アドヒアランスを促進

セマグルチドとリアルタイム持続血糖測定(CGM)の統合により、薬物療法単独と比較してHbA1cが追加で0.55パーセントポイント減少しました。新しいCGMアルゴリズムは、時折低血糖リスクを過小評価することがありますが、用量調整の精度を向上させ、アドヒアランスを強化します。現在FDA認可を受けている一般用医薬品CGMデバイスは、技術採用の拡大と服薬継続の強化を約束しています。

阻害要因影響分析

| 阻害要因 | 年平均成長率予測への影響度(〜%) | 地理的関連性 | 影響時期 |

|---|---|---|---|

| 支払者事前承認がGLP-1量を 制限 | −0.9% | 主に米国、カナダは 影響限定的 | 短期(2年以下) |

| 中国供給集中からのAPI 関税リスク | −0.5% | 北米全域 | 中期(2~4年) |

| 膵炎・甲状腺C細胞腫瘍 をめぐる訴訟 | −0.3% | 米国管轄 | 長期(4年以上) |

| 州薬価上限法制の 増加 | −0.4% | 米国州レベルの変動 | 中期(2~4年) |

| 情報源: Mordor Intelligence | |||

支払者事前承認がGLP-1量を制限

米国の支払者は良好な臨床プロファイルにもかかわらずGLP-1開始を遅延または拒否する多段階治療ルールを継続的に課し、患者の脱落とより緩慢な全体市場浸透をもたらしています。メディケアアドバンテージプランは体重管理用途の承認で特に慎重さを維持し、早期成長を抑制する利用上限を保持しています。

中国供給集中からのAPI関税リスク

糖尿病治療薬の世界的原薬生産量の約3分の2が依然として中国で生産されています。懲罰的関税の再導入は投入コストを押し上げ、代替調達が拡大するまで下流供給を混乱させ、北米糖尿病薬市場のマージンに圧力をかける可能性があります。

セグメント分析

薬剤クラス別:経口薬の優位性が注射剤イノベーションに対抗

経口薬剤は2024年の北米糖尿病薬市場の68.23%を確保し、注射剤の画期的進歩にもかかわらず、2030年まで7.52%の年平均成長率で拡大し、リーダーシップを維持すると予測されています。カナグリフロジンなどのSGLT-2阻害薬は心腎アウトカムデータとHealth Canadaのラベル更新に基づいて引き続き成長しています。[4]Health Canada, "Summary Basis of Decision for Invokana," hpfb-dgpsa.c

非インスリン注射剤はGLP-1、デュアルGIP/GLP-1、新興トリプル作動薬クラスを背景に急速に上昇しています。トリプルメカニズム薬剤は体重、心血管、腎臓の恩恵を提供するプレミアム治療として位置づけられ、北米糖尿病薬市場内で処方あたりの価値を引き上げています。αグルコシダーゼ阻害薬は高齢者コホート間でニッチを維持し、複数のメカニズムを組み合わせた配合錠剤は投与の簡素化とアドヒアランス向上を目指しています。

注記: すべての個別セグメントのセグメントシェアはレポート購入時に利用可能

糖尿病タイプ別:1型イノベーションが成長を加速

2型糖尿病治療薬が収益を支配し続けていますが、1型オプションが最も強い増分利得を示しています。週1回セマグルチドと自動インスリン送達の統合により、目標血糖範囲時間の指標が69.4%から74.2%に向上し、意味のある臨床的進歩となりました。その結果生まれた熱意が1型補助薬の北米糖尿病薬市場規模を拡大しています。β細胞再生を目指す遺伝子治療プログラムは依然として商業化前段階ですが、パイプラインの深度を浮き彫りにしています。

注記: すべての個別セグメントのセグメントシェアはレポート購入時に利用可能

薬剤起源別:バイオシミラーの勢いがブランド優位性に挑戦

ブランド医薬品は依然として北米糖尿病薬市場シェアの79.35%を占めていますが、軌道はバイオシミラーに有利です。35米ドルのインスリン自己負担上限は従来のブランディング優位性を侵食し、後続メーカーが主に入手可能性とサービスで競争することを可能にしています。連邦契約の獲得と合理化されたFDA互換性ガイドラインは、小売・専門チャネル全体でバイオシミラーインスリングラルギン、リスプロ、アスパルトの浸透を加速するはずです。

流通チャネル別:デジタル変革が加速

小売薬局は2024年に51.23%のシェアを維持していますが、患者が定期購入での補充と宅配に引き寄せられる中、オンラインチャネルが8.78%の年平均成長率で拡大しています。PBM所有の郵送施設は高価格GLP-1処方の不釣り合いな量を誘導していますが、独立薬局の参加を拡大する「意思のあるあらゆる薬局」ルールによって部分的に相殺されています。遠隔医療連動電子薬局の台頭は、純粋な地理的存在よりも便利さと自己負担支援での競争を強化すると予想されています。

注記: すべての個別セグメントのセグメントシェアはレポート購入時に利用可能

地域分析

米国は2024年の北米糖尿病薬市場収益の89.45%を生み出し、高い一人当たり医療支出と幅広い保険カバレッジに牽引されました。連邦薬価交渉は10年間で985億米ドルの節約をもたらす可能性があり、従来の糖尿病ブランドが価格上限設定の対象となる最初の10製品に含まれています。州価格上限法はパッチワーク的なコンプライアンス負担をもたらしますが、地域競争割引を促進する可能性があります。

カナダの市場は州処方集と厳格な医療技術評価によって導かれています。デュアル作動薬GLP-1薬剤は段階的な補償を受けていますが、普及は州によって異なり、ブランドメーカーがアウトカム・エビデンスを通じて費用対効果を実証する余地を残しています。オンタリオ州とケベック州ではジェネリック医薬品の採用が比較的高く、革新企業への圧力を強化しています。

メキシコは最も急成長している地域で、2030年まで予測6.39%の年平均成長率を記録しています。COFEPRISの迅速承認の拡大と米国・メキシコの注射ペン組立ラインのニアショアリングがサプライチェーンを強化し、価格を下げ、現地での入手可能性を高めています。国境クラスター近くで製造業雇用が増加するにつれ、国内保険浸透が拡大し、現代の抗糖尿病治療薬のアドレス可能な人口をさらに拡大しています。

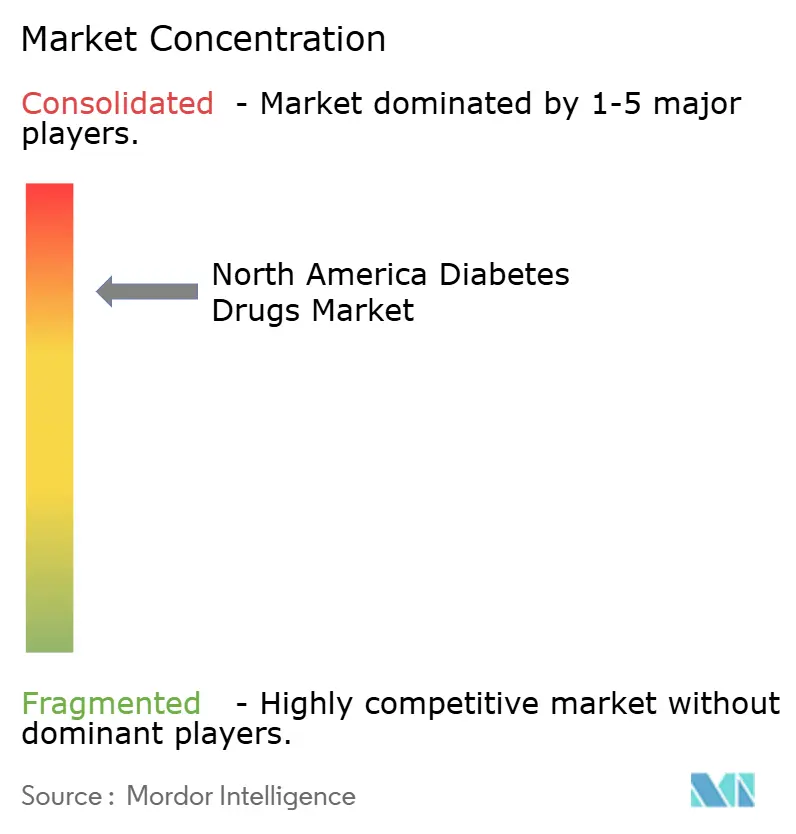

競合環境

北米の糖尿病領域は適度に集中しており、幅広いGLP-1、SGLT-2、インスリンポートフォリオを持つ少数の多国籍既存企業が特徴です。革新企業は肥満、心不全、慢性腎臓病での多適応症データを追求することでバイオシミラー侵食をヘッジしており、これらの戦略が独占期間を延長し、ブランドエクイティを強化します。Lilly、Novo Nordisk、AstraZenecaはそれぞれトリプル作動薬生産ラインとコンパニオンデジタルヘルスプラットフォームの拡大に8桁の投資を発表しています。

ViatirisやTevaなどのバイオシミラー参入企業は積極的な契約と拡張された充填・仕上げ能力を活用して、基礎・速効性インスリンセグメントでのシェアに挑戦しています。同時に、Hims & HersやRoなどのデジタルファースト薬局はメーカーと提携してリモートモニタリングと組み合わせたGLP-1スターターキットを配布し、北米糖尿病薬市場での足跡を拡大しています。

デバイス企業と製薬会社間の戦略的ライセンシング(持続血糖測定データ統合に例示される)は、治療薬とデジタル診断の間のより緊密な結びつきを示しています。中期的には、測定可能なアウトカムに結び付けられた治療・デバイスバンドルを提供できる企業が、プレミアム償還階層を獲得する立場にあります。

北米糖尿病薬業界リーダー

-

Novo Nordisk

-

Sanofi

-

Eli Lilly

-

Merck

-

AstraZeneca plc

- *免責事項:主要選手の並び順不同

最近の業界動向

- 2025年2月:米国FDAがMerilog(インスリンアスパルトszjj)を小児・成人糖尿病治療のためのNovologのバイオシミラーとして承認。

- 2024年12月:米国FDAがVictoza(リラグルチド注射)18mg/3mLを参照する初のジェネリック医薬品を承認。

- 2024年6月:AstraZenecaのFarxigaが10歳以上の小児2型糖尿病患者の血糖コントロールに対するFDA承認を取得。

- 2024年2月:カナダが選定された糖尿病薬の汎用単一支払者補償に向けたBill C-64を導入。

北米糖尿病薬市場レポート範囲

糖尿病薬は血中グルコース値を下げることで糖尿病メリトゥスの治療に使用されます。北米糖尿病薬市場は薬剤(インスリン薬剤(基礎または長時間作用型インスリン、ボーラスまたは速効性インスリン、従来型ヒトインスリン、バイオシミラーインスリン)、経口血糖降下薬(ビグアナイド、αグルコシダーゼ阻害薬、ドパミンD2受容体作動薬、SGLT-2阻害薬、DPP-4阻害薬、スルホニル尿素、メグリチニド)、非インスリン注射薬(GLP-1受容体作動薬、アミリン類似体)、配合薬(インスリン配合、経口配合))と地域(米国、カナダ、その他北米)にセグメント化されています。レポートは上記セグメントの価値(米ドル)と量(単位)を提供しています。

| インスリン類 | 基礎・長時間作用型 |

| ボーラス・速効性 | |

| 従来型ヒトインスリン | |

| バイオシミラーインスリン | |

| 非インスリン注射剤 | GLP-1受容体作動薬 |

| デュアル・トリプル作動薬(例:チルゼパチド、レタトルチド) | |

| アミリン類似体 | |

| 経口血糖降下薬 | ビグアナイド |

| SGLT-2阻害薬 | |

| DPP-4阻害薬 | |

| αグルコシダーゼ阻害薬 | |

| スルホニル尿素 | |

| メグリチニド | |

| チアゾリジンジオン | |

| 配合薬 |

| 1型糖尿病 |

| 2型糖尿病 |

| ブランド薬 |

| ジェネリック医薬品・バイオシミラー |

| 病院薬局 |

| 小売薬局 |

| オンライン薬局 |

| 米国 |

| カナダ |

| メキシコ |

| 薬剤クラス別 | インスリン類 | 基礎・長時間作用型 |

| ボーラス・速効性 | ||

| 従来型ヒトインスリン | ||

| バイオシミラーインスリン | ||

| 非インスリン注射剤 | GLP-1受容体作動薬 | |

| デュアル・トリプル作動薬(例:チルゼパチド、レタトルチド) | ||

| アミリン類似体 | ||

| 経口血糖降下薬 | ビグアナイド | |

| SGLT-2阻害薬 | ||

| DPP-4阻害薬 | ||

| αグルコシダーゼ阻害薬 | ||

| スルホニル尿素 | ||

| メグリチニド | ||

| チアゾリジンジオン | ||

| 配合薬 | ||

| 糖尿病タイプ別 | 1型糖尿病 | |

| 2型糖尿病 | ||

| 薬剤起源別 | ブランド薬 | |

| ジェネリック医薬品・バイオシミラー | ||

| 流通チャネル別 | 病院薬局 | |

| 小売薬局 | ||

| オンライン薬局 | ||

| 地域別 | 米国 | |

| カナダ | ||

| メキシコ | ||

レポートで回答された主要質問

北米糖尿病薬市場の規模はどの程度ですか?

北米糖尿病薬市場規模は2025年に371億米ドルに達し、年平均成長率3.58%で成長して2030年には442億4,000万米ドルに達すると予想されています。

1. 北米糖尿病薬市場の現在の規模はどの程度ですか?

市場は2025年に420億8,000万米ドルを生み出し、年平均成長率5.48%で2030年には549億4,000万米ドルに上昇すると予測されています。

2. 現在市場をリードしている薬剤クラスはどれですか?

経口血糖降下薬が売上の68.23%を保持し、GLP-1注射剤の急速な成長にもかかわらず、馴染みのある投与法とより低いコストに支えられています。

3. 地域でのバイオシミラーの成長速度はどの程度ですか?

ジェネリック医薬品とバイオシミラーは特許期限切れとメディケア価格上限が需要をシフトさせるため、2030年まで9.01%の年平均成長率を記録すると予測されています。

4. なぜGLP-1受容体作動薬がこれほど注目を集めているのですか?

血糖、体重減少、心血管、腎臓の恩恵を同時にもたらし、従来の糖尿病管理を超えて適格患者プールを拡大しているからです。

5. 最も急速な需要成長を示している国はどこですか?

メキシコが6.39%の年平均成長率のペースで、新しい製造工場、合理化されたCOFEPRIS審査、改善された保険カバレッジに支えられています。

6. メディケア価格交渉は市場動態にどのような影響を与えますか?

古いブランドへの価格上限は新しいデュアル・トリプルインクレチン向けの支払者予算を解放し、全体のシステムコストを削減しながら先進治療への移行を加速するはずです。

最終更新日: