インド塩素市場分析

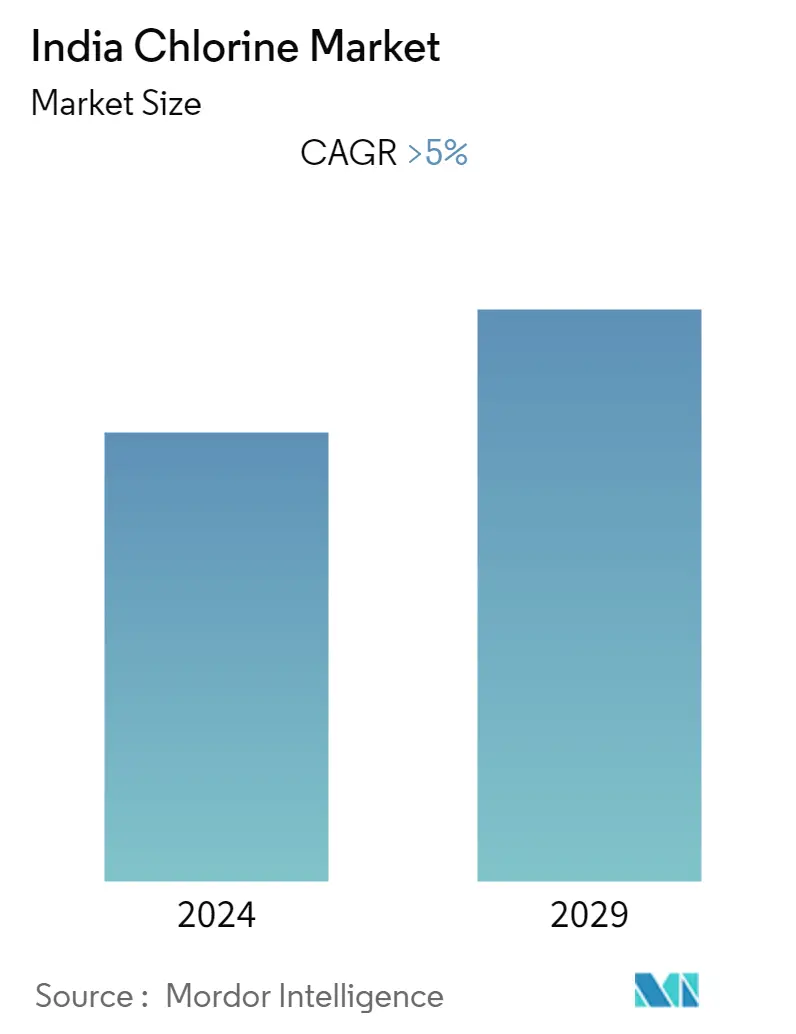

インドの塩素市場は、予測期間中に5%以上のCAGRを記録すると予想される。

COVID-19パンデミックの発生は産業活動の大幅な鈍化をもたらし、製造業に大きな影響を与えた。さまざまなエンドユーザー産業からの完成品の需要が減少したため、市場の塩素需要は阻害された。しかし、パンデミック期間中の製薬業界の成長と、パンデミック以前の活動水準への製造業の緩やかな復活が、市場の塩素需要を牽引すると予想される。

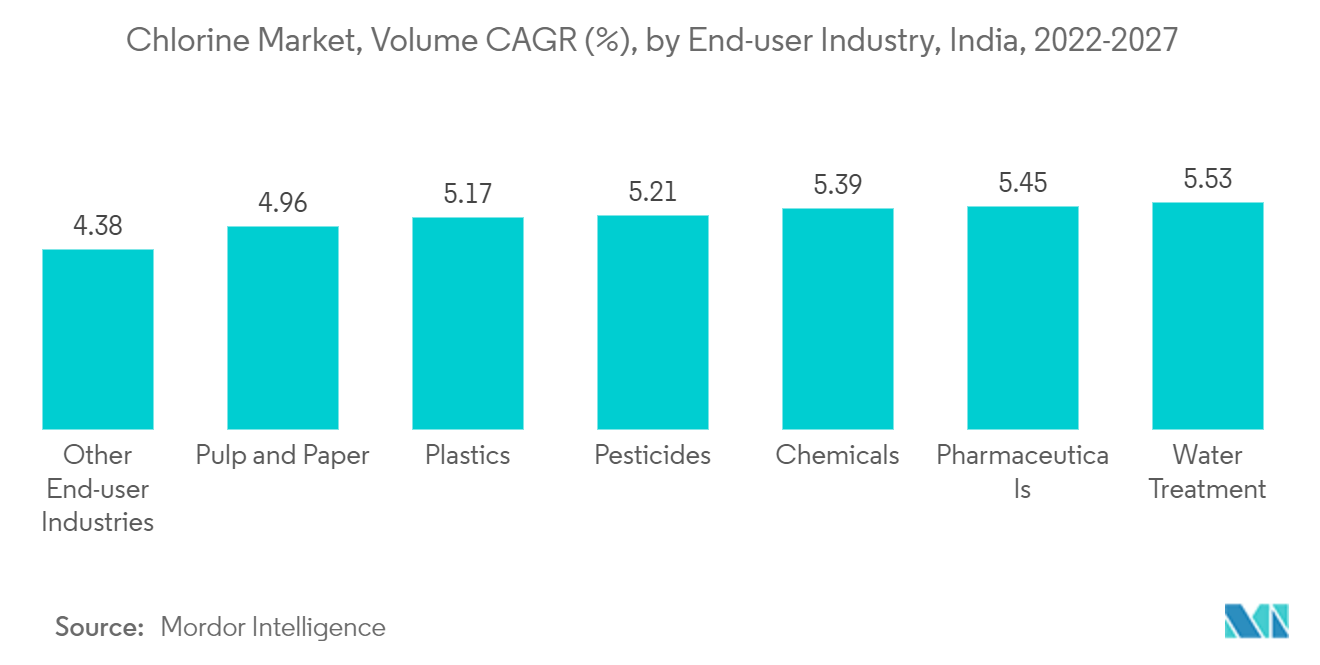

- 塩素化学は医薬品の製造に広く使用されているため、製薬業界の成長は市場需要の重要な原動力になると予想される。

- 同様に、節水ニーズの高まりは水処理業界を刺激し、予測期間中の塩素需要をさらに強化すると予想される。

- しかし、処理水中の残留塩素に関する規制を含め、様々なエンドユーザー産業における塩素使用に関する厳しい規制は、市場成長の妨げになる可能性がある。

- その反面、国内でのPVC生産の増加と建設分野での使用拡大が、将来的な市場成長の機会をもたらすと予想される。

インド塩素市場動向

成長する製薬業界

- NDCHealthdataによると、塩素化学はトップセラー医薬品の93%の製造に必要であり、製造される医薬品の約26%が投与形態に塩素を含み、3分の2以上が製造工程で塩素化学を使用している。

- アストラゼネカの発表によると、2021年の世界の医薬品売上高は1兆1860億米ドルとなり、前年の1兆101億米ドルに比べて約8%増加した。インド亜大陸は、2025年末までに年間10.9%の成長率を記録すると予想されている。

- IBEFによると、インドの医薬品市場は2030年末までに1200億米ドル近くに達すると予想されている。2021年の市場規模は420億米ドルであった。また、インドはUSFDAの規制に準拠した製造施設を最も多く有する国としても第1位であり、その中には世界の原薬市場の約8%に貢献する500近い原薬メーカーが含まれている。

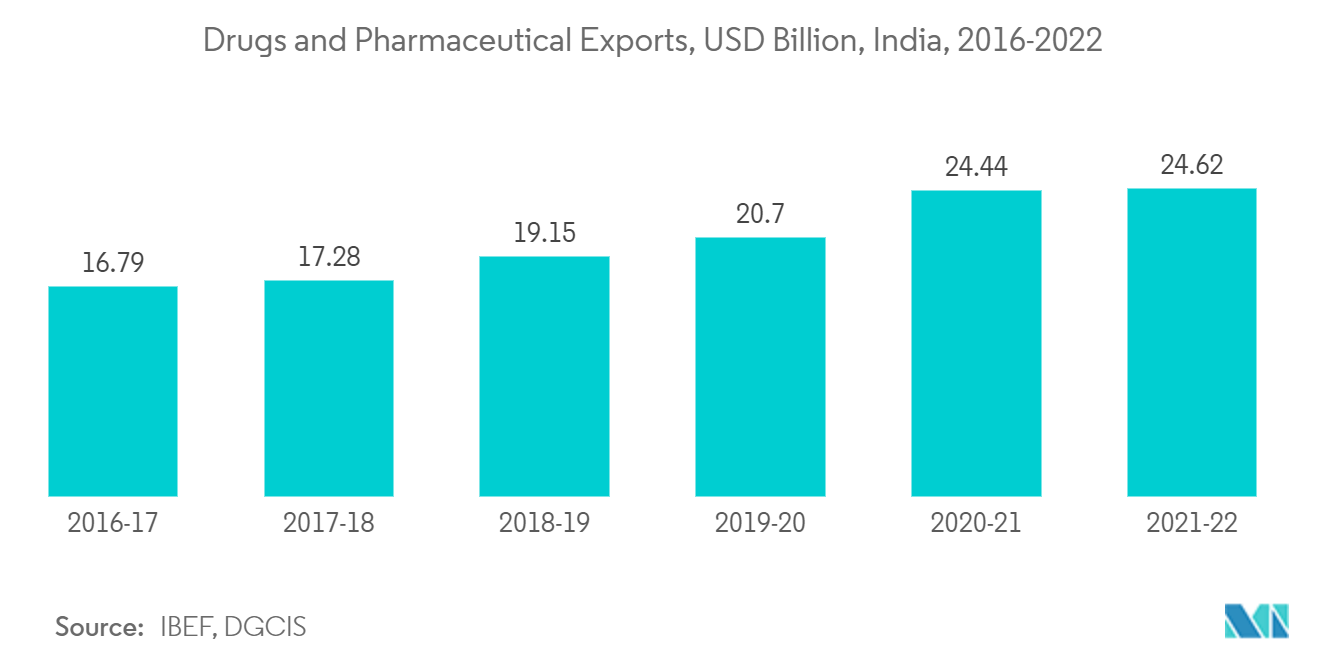

- また、インドは世界でもトップクラスの医療品輸出国である。IBEFのデータによると、2022年の輸出額は246億米ドルに達し、世界の医療品輸出国で12位にランクされている。

- HelpAge Asiaによると、60歳以上の人口は2050年までに3億1,900万人に達すると予想されている。高齢者は身体や免疫システムの老化に起因する様々な変性疾患や伝染病に苦しむ傾向があるため、この期間中に医療サービスや医薬品に対する需要の増加が予想される。

水処理業界で広がる用途

- 塩素は、自治体や商業施設における水の消毒や、工業用水処理における酸化殺生物剤として広く使用されている。水不足と差し迫った気候変動危機を受け、世界中の主要経済国は水のリサイクル性を高めるために迅速な行動を取り始めている。人口の増加と産業活動の活発化により、全国的に廃水処理の必要性が高まると予想されている。

- 最近の中央公害管理委員会の報告書(2021年3月)によると、インドの現在の水処理能力は27.3%、下水処理能力は18.6%である(さらに5.2%の能力が追加されている)。インドでは過去6年間に800以上の下水処理計画(STP)が新たに建設された。

- インドの廃棄物・下水処理能力は、世界平均の約20%よりも高いとはいえ、問題の大きさを考えれば、十分とは言い難い。早急に対策を講じなければ、深刻な事態を招きかねない。

- インド政府は、全国の廃水処理施設の改善に積極的な関心を寄せている。2021年10月に開始されたスワチ・バーラト・ミッション(都市)2.0では、州や連邦直轄領のSTPやFSTPの建設など、廃水管理のために1580億インドルピー(21億3000万米ドル)が割り当てられた。

- 様々な廃水管理プロジェクトがすでに進行中である。例えば、バンガロール市の上下水道局は、同市の廃水インフラ整備を支援するためにスエズを選定した。同グループは、15万m3/日の処理能力を持つ既存プラントの改修を含む、15万m3/日の処理能力を持つ廃水処理プラントの新設と、これら2つのプラントから出る汚泥のリサイクル・回収プラントの建設を予定している。

インド塩素産業概要

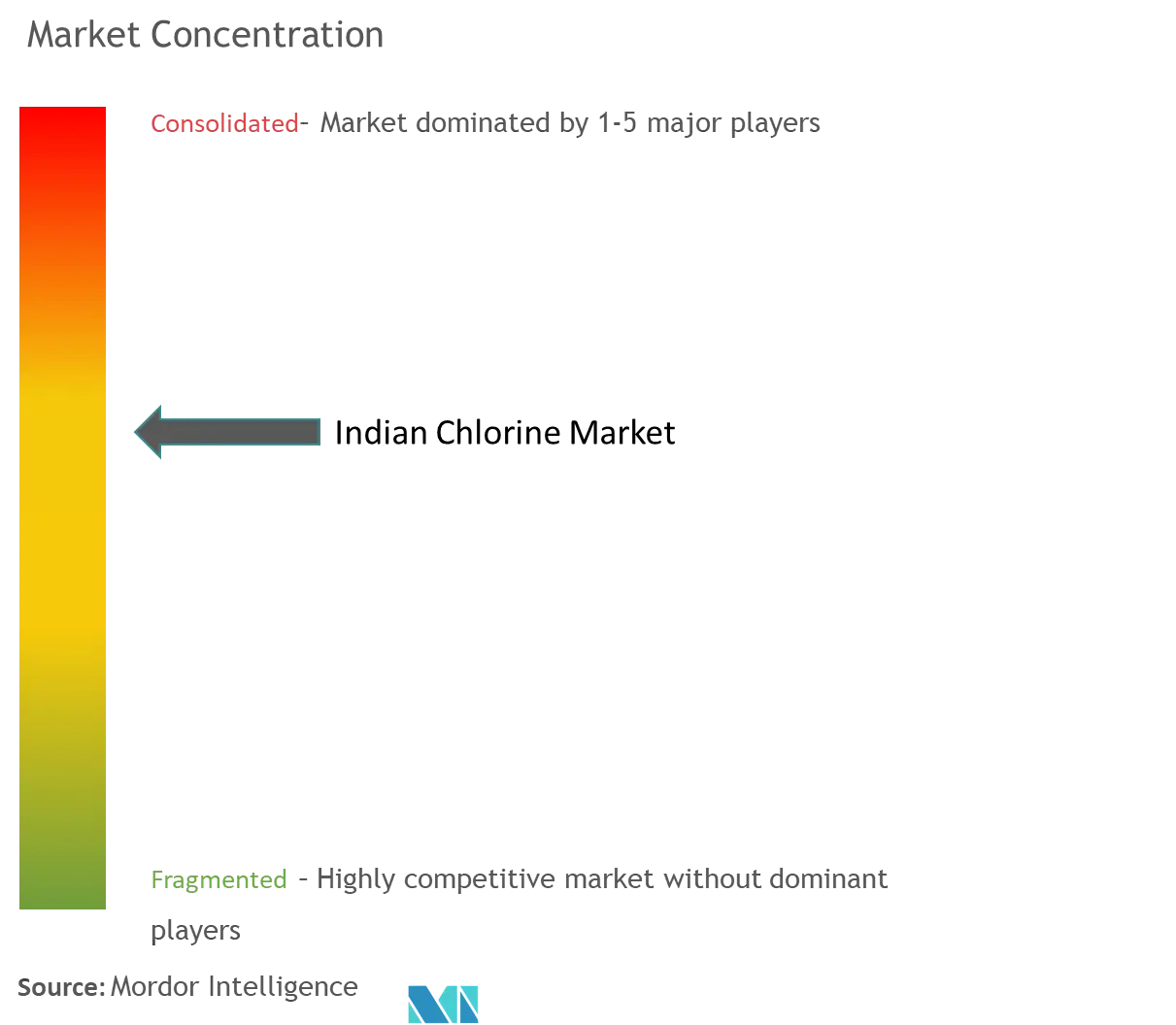

インドの塩素市場は部分的に統合されている。主なプレーヤーとしては、De Nora India Limited、Meghmani Finechem Limited、Gujarat Fluorochemicals Ltd.、DCM Shriram Ltd.、Grasim Industries Ltd.などが挙げられる。

インド塩素市場リーダー

DCM Shriram Ltd.

Meghmani Finechem Ltd.

Gujarat Fluorochemicals Ltd.

De Nora India Limited

Grasim Industries Ltd.

- *免責事項:主要選手の並び順不同

インド塩素市場ニュース

- 2022年6月】Gujarat Alkalies and Chemicals (GACL)は、2022年末までに苛性ソーダ生産能力を90万MTPAに拡大すると発表した。このプロジェクトは200億インドルピー(2億6,800万米ドル)の投資で完成するとされる。

- 2022年5月:Chemfab Alkalis Limitedは、Puducherryに液体塩素や水素などの製品からなる新しいクロルアルカリ工場を設立する計画を発表した。プロジェクトの投資額は35億インドルピー(4,700万米ドル)近くになる見込みで、同社は環境クリアランスを待っている。

インド塩素産業セグメンテーション

塩素は周期表のハロゲン族の中で最も豊富な元素である。化学および製薬産業において重要な役割を担っている。塩素は消毒、医療、公共安全など多様な分野の進歩に貢献している。インドの塩素市場は用途別、エンドユーザー産業別に区分される。用途別では、EDC/PVC、イソシアネートおよび酸素酸塩、クロロメタン、溶剤およびエピクロロヒドリン、無機化学品、その他の用途に区分される。エンドユーザー産業別では、市場は水処理、医薬品、化学、パルプ・製紙、プラスチック、殺虫剤、その他のエンドユーザー産業に区分される。各セグメントについて、市場規模と予測は数量(キロトン)ベースで行われている。

| EDC/PVC |

| イソシアネートとオキシゲネート |

| クロロメタン |

| 溶剤とエピクロルヒドリン |

| 無機化学薬品 |

| その他の用途 |

| 水処理 |

| 医薬品 |

| 化学薬品 |

| パルプ・紙 |

| プラスチック |

| 農薬 |

| その他のエンドユーザー産業 |

| 応用 | EDC/PVC |

| イソシアネートとオキシゲネート | |

| クロロメタン | |

| 溶剤とエピクロルヒドリン | |

| 無機化学薬品 | |

| その他の用途 | |

| エンドユーザー産業 | 水処理 |

| 医薬品 | |

| 化学薬品 | |

| パルプ・紙 | |

| プラスチック | |

| 農薬 | |

| その他のエンドユーザー産業 |

インド塩素市場調査FAQ

現在のインドの塩素市場規模はどれくらいですか?

インドの塩素市場は、予測期間(2024年から2029年)中に5%を超えるCAGRを記録すると予測されています

インドの塩素市場の主要プレーヤーは誰ですか?

DCM Shriram Ltd.、Meghmani Finechem Ltd.、Gujarat Fluorochemicals Ltd.、De Nora India Limited、Grasim Industries Ltd. はインドの塩素市場で活動している主要企業です。

このインドの塩素市場は何年を対象としていますか?

このレポートは、2019年、2020年、2021年、2022年、2023年のインドの塩素市場の歴史的市場規模をカバーしています。また、レポートは、2024年、2025年、2026年、2027年、2028年、2029年のインドの塩素市場規模も予測します。

最終更新日:

インド塩素産業レポート

Mordor Intelligence™ Industry Reports によって作成された、2024 年のインドの塩素市場シェア、規模、収益成長率の統計。インドの塩素分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。