アジア太平洋地域シリカサンド市場規模・シェア

Mordor Intelligenceによるアジア太平洋地域シリカサンド市場分析

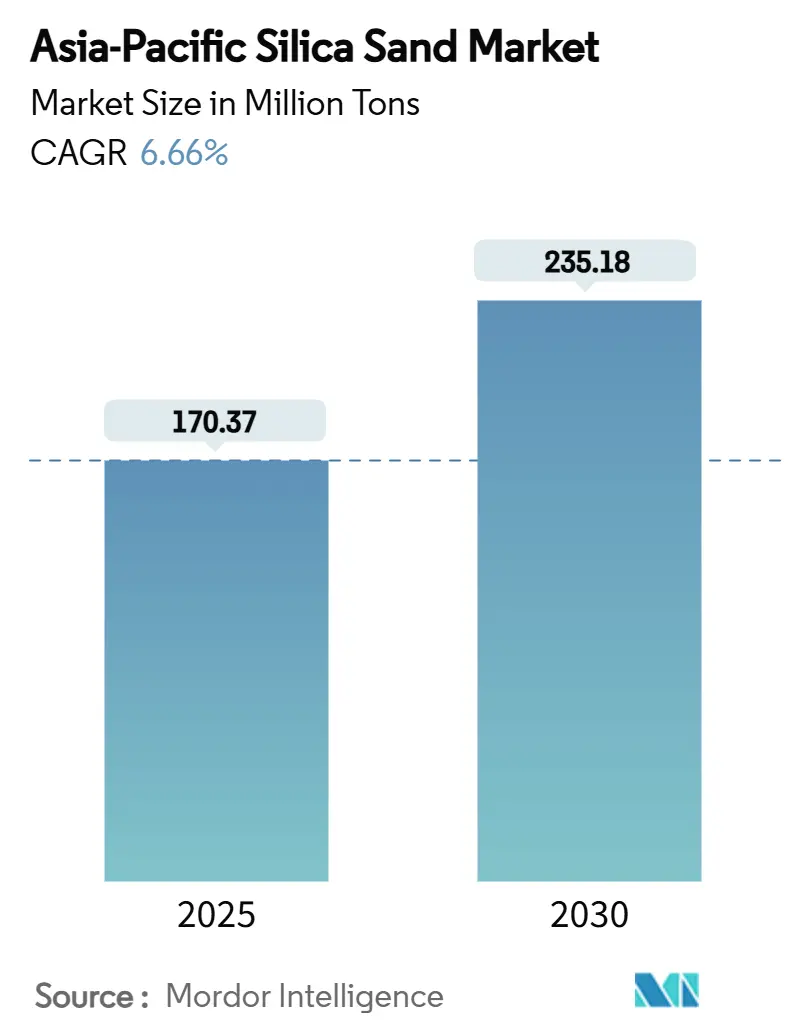

アジア太平洋地域シリカサンド市場規模は2025年に1億7,037万トンと推定され、予測期間(2025年-2030年)中に年平均成長率6.66%で成長し、2030年には2億3,518万トンに達すると予想されます。ガラス製造、電子機器、鋳物用途、建設材料を含む複数の需要センターが収束して、この拡大を持続させています。フラットガラスおよび容器ガラス生産が地域の急速な都市化と車両生産を追跡するため、ガラス等級砂が主力として残っています。同時に、半導体メーカーが3ナノメートル設計ルール以下を推進する中、超高純度石英(HPQ)等級はニッチから主流地位への移行を遂げています。大規模統合鉱業会社が自動化と環境コンプライアンスを加速してプレミアム契約を確保する一方、小規模事業者が厳格化する規制への対応に苦戦する中、競争激化が進んでいます。中期機会は、東南アジア全域での長距離供給契約を確保する太陽光ガラス、先端電子機器、国境を跨ぐインフラプロジェクト周辺に集中しています。

主要レポートポイント

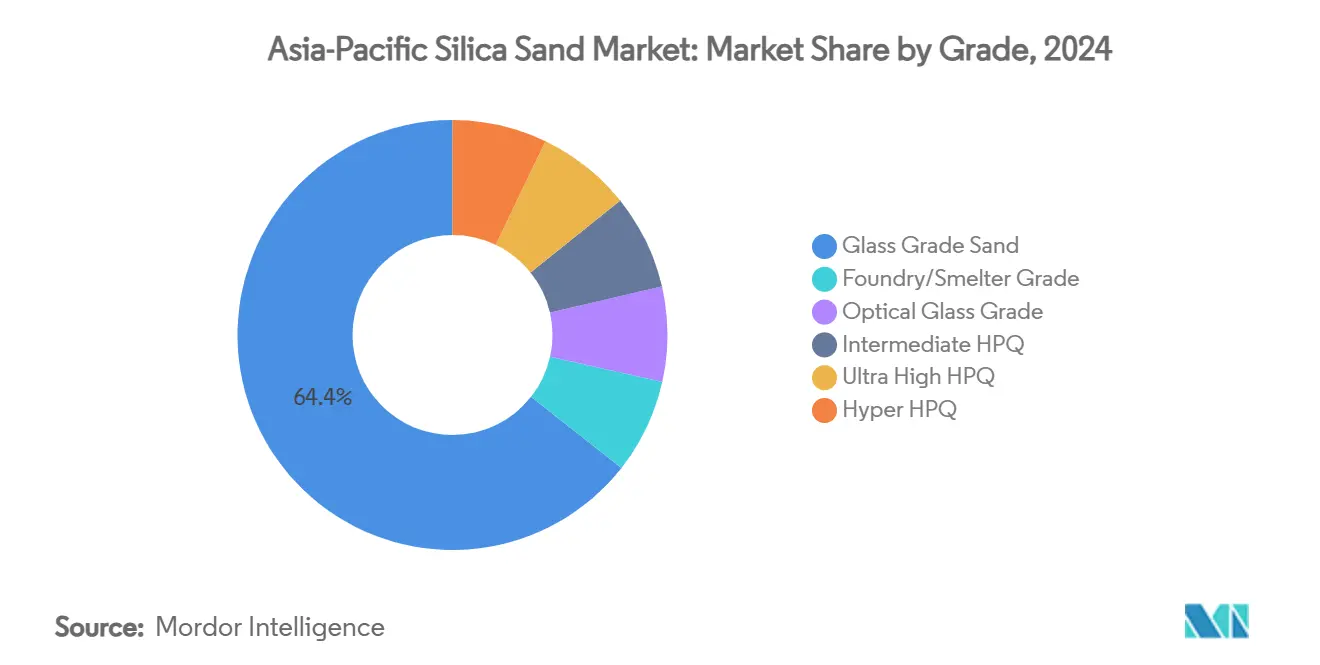

- 等級別では、ガラス等級砂が2024年のアジア太平洋地域シリカサンド市場シェアの64.36%を占め、一方で超高純度HPQは2030年まで11.29%の年平均成長率で拡大する予測です。

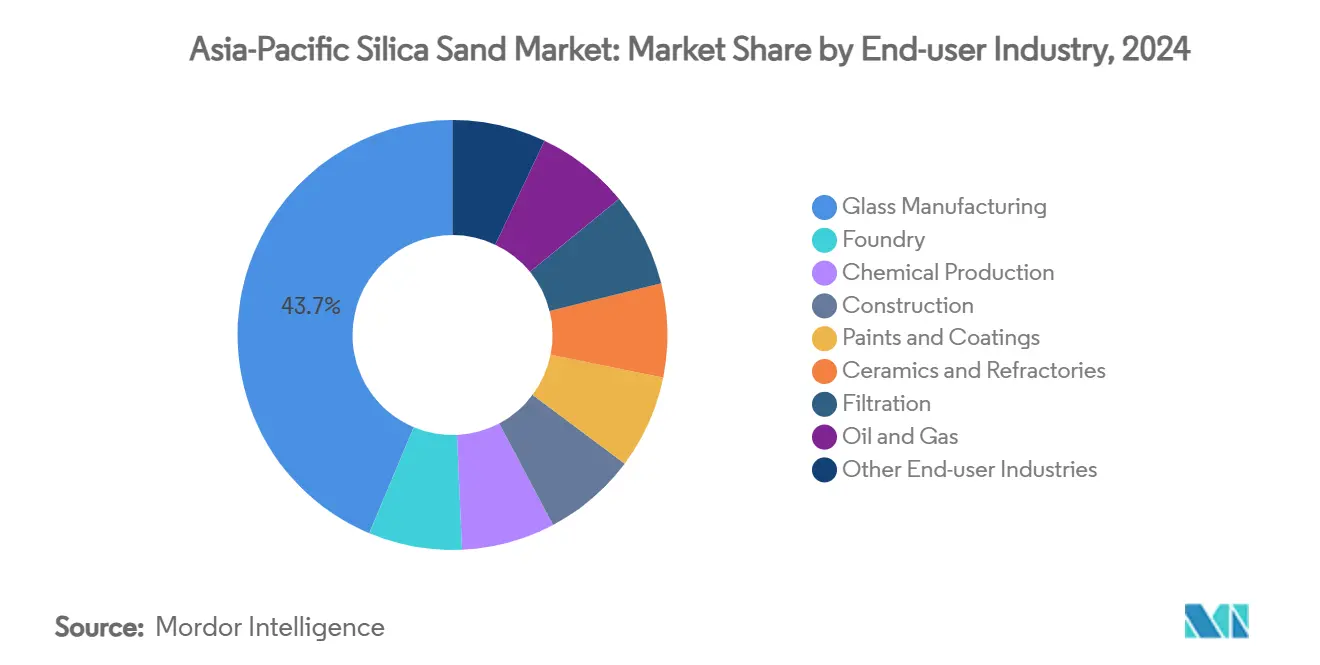

- エンドユース別では、ガラス製造が2024年のアジア太平洋地域シリカサンド市場規模の43.65%を占め、2030年まで7.38%の年平均成長率で進展しています。

- 地理別では、中国が2024年のアジア太平洋地域シリカサンド市場シェアの73.71%を占め、インドは2030年まで8.55%の年平均成長率で成長すると予測されています。

アジア太平洋地域シリカサンド市場トレンド・洞察

推進要因影響分析

| 推進要因 | (〜)年平均成長率予測への影響% | 地理的関連性 | 影響時期 |

|---|---|---|---|

| 建設主導のフラット・容器ガラス需要急増 | +2.1% | ASEAN中核地域、中国・インドへの波及 | 中期(2-4年) |

| EVおよび風力発電鋳物向け鋳物復活 | +1.8% | 中国、日本、韓国、タイ・マレーシアでの初期利益 | 中期(2-4年) |

| ASEAN全域での急速なインフラ支出 | +1.5% | タイ、マレーシア、フィリピン、ベトナム、インドネシア | 短期(≤2年) |

| エネルギー効率低鉄太陽光ガラスへのシフト | +1.2% | グローバル、中国・インド・日本に集中 | 長期(≥4年) |

| インドネシアの半導体向けシリカ高度化 | +0.8% | インドネシア、地域パートナーへの技術移転含む | 長期(≥4年) |

| 情報源: Mordor Intelligence | |||

建設主導のフラット・容器ガラス需要急増

タイの東部経済回廊は2026年まで年3-4%の建設成長を推進し、公共事業、商業複合施設、住宅タワーでのフラット・容器ガラス需要を押し上げています。ガラスメーカーはシリカサンドを重要なコスト要素として扱い、原材料費の60%を超えることが多いため、プロジェクト受注残の増加は直接的に砂の需要増に反映されます。2024年のマージンを圧迫した在庫調整は既に反転し、ほとんどのASEAN生産者が2025年納期でより充実したオーダーブックを報告しています。ASEAN連結性ビジョンの下での国境を跨ぐインフラ回廊が、マレーシアとオーストラリアから中国内陸のフロートガラス生産ラインへの長距離輸送を押し上げ、主要ルートでの貨物輸送能力を逼迫させています。ガラス生産が経済活動を6-12ヶ月のラグで追跡することを考えると、回復は少なくとも2027年までの明確な数量伸長を示しています。エネルギー効率の良い低鉄バリエーションは、グリーンビルディング基準でより薄いガラス建材基準を可能にするため、追加プレミアムを確保しています。

EVおよび風力発電鋳物向け鋳物復活

電気自動車の鋳造技術は、より狭い熱膨張帯を指定することが増えており、鋳物工場をより厳密な粒度分布を持つ較正されたシリカサンド配合に向かわせています。2024年に世界生産の70%を占める中国のクリーンエネルギー主導地位は、昨年地域全体で約910万トンの鋳物砂を消費したアルミニウムと球状黒鉛鋳鉄鋳造の押し上げを創出しました[1]国際エネルギー機関、「エネルギー技術展望2024」、iea.org。先進的な造型機械の本拠地である日本と韓国は、ターンキー鋳物ラインをタイとベトナムに輸出し、プレミアム砂等級への現地需要を促進しています。この効果は福建、済州、セブに集積する風力タービンハブを通じて波及し、最終加工された鋳物がナセルハウジングとハブアセンブリ用の高シリカ量を吸収しています。2024年にクリーンエネルギー製造を対象とした2,350億米ドル相当の投資パイプラインは、2030年まで持続可能な砂フローを示唆しています。熱衝撃性能と寸法精度を認証する生産者は、電池とタービンOEMから複数年供給契約を獲得しています。

ASEAN全域での急速なインフラ支出

2018年の940億米ドンを超える骨材鉱物輸入が、東南アジア諸国政府がパンデミック時代の緊縮後に財政蛇口を再び開く中での新たなインフラ推進のベースラインを設定しました[2]オーストラリア鉱物協議会、「新フロンティア:南・東アジア」、minerals.org.au。インドネシアの更新された中期国家計画は、輸送回廊、港湾、水プロジェクトにGDPの約7%を割り当て、それぞれがコンクリートと特殊モルタルでシリカを消費しています。マレーシアの第3位輸出国地位(2024年1億3,200万米ドル)は、ASEAN域内物流が契約スケジュール達成における国内採掘を補完する方法を示しています。バンコクからビエンチャンに延びる鉄道指向メガプロジェクトは、高性能プレキャスト部材への砂の新たなフローを導いています。アジア太平洋地域シリカサンド市場は、輸入等級が純度や供給信頼性における地域不足を補い、貿易網を拡大することで利益を得ています。短期調達サイクルは複数年フレームワーク協定にシフトし、主要契約者向けにトン数と価格設定公式を固定しています。

インドネシアの半導体向けシリカ高度化

政策インセンティブは、統合砂-ウェーハ複合施設向けの税制優遇措置、電力料金割引、迅速な許可取得を対象としています。ジャワの港湾インフラと電力網への近接性により論理的なパイロットゾーンとなっていますが、カリマンタンの埋蔵量集積地が後に大規模拡張を支える可能性があります。不純物300ppm以下を要求する超高純度HPQは、99.7%SiO₂という国内の実証済み鉱床品質に適合しています。台湾と韓国の地域パートナーは既に共同投資の実現可能性調査を提示し、インドネシアが2030年までにアジアチップメーカー向けプレミアムHPQ輸入における中国の現在の優位性を侵食する可能性を示唆しています。長期的には、この戦略はアジア全域のチップ鋳造所向け供給ルートを多様化し、戦略的オフテイク協定の下でボリュームを確保することでHPQ価格の下限を引き上げます。

阻害要因影響分析

| 阻害要因 | (〜)年平均成長率予測への影響% | 地理的関連性 | 影響時期 |

|---|---|---|---|

| 違法・無規制砂採掘規制 | -1.4% | インド、インドネシア、フィリピン、ベトナム | 短期(≤2年) |

| エンジニアード砂フリー建材による代替 | -0.9% | 日本、韓国、都市部中国 | 中期(2-4年) |

| 小規模鉱山統合への政府推進(ライセンス取消) | -0.7% | 中国、インド、ASEANへの政策波及 | 中期(2-4年) |

| 情報源: Mordor Intelligence | |||

違法・無規制砂採掘規制

執行強化により、特にシリカ粉塵に曝露される推定5,200万人の労働者集団が包括的な健康・安全改革を促進したインドで、河川鉱床での未登録生産が縮小しています。吸入可能結晶質シリカに対する新しい曝露限界 - 50 µg/m³は、湿式スクラビングや密閉コンベヤーなどの設備投資を義務付け、準拠事業者の採掘運営費に4-6%を追加しています。中国では、当局が数千の小規模ライセンスを取り消し、中央管理割当を通じて2025年予測供給ギャップを63%から4%に削減しました。このような取締りは低コスト競争を排除しますが、地域供給を逼迫させ、アジア太平洋地域シリカサンド市場の準拠した高コスト生産への依存を強化します。価格変動性は既に非公式スポット貨物と契約等級供給の間で拡大しています。

エンジニアード砂フリー建材による代替

日本と韓国の建設グループは、カーボンフットプリント削減のためエンジニアード材木、ジオポリマーコンクリート、リサイクルガラス骨材を拡大しています。プレミアムオフィスビルでは、これらの代替材がコストを相殺する性能やグリーンビルディングクレジットにより、適度なシリカトン数を置き換えています。それでも、バルクインフラと汎用コンクリートは、熱安定性、化学的不活性、コスト優位性を理由に天然シリカへの選好を維持しています。エンジニアード代替材は、したがって、成長軌道を反転させるのではなく削減する局所的脅威を表しています。供給業者は、純粋な数量指標から収益を多様化するため、特殊充填材と添加剤市場に参入することでリスクを軽減しています。

セグメント分析

等級別:ガラス優位の中での超高純度上昇

ガラス等級セグメントは2024年出荷量の64.36%を占め、アジア太平洋地域シリカサンド市場の基盤としての役割を強調しています。超高純度HPQは現在数量的にはわずかですが、11.29%の年平均成長率を記録すると予測され、2025年以降のアジア太平洋地域シリカサンド市場規模でのシェアを拡大しています。

供給安全保障は、環境ベンチマークを満たす自動化選鉱ライン、光学分級、クリーンエネルギー窯転換にかかっています。原子力レベル純度を認証できる生産者は半導体チェーンに参入し、中間レベル供給業者は太陽光・光学を対象とします。インドネシアの中程度純度フィードストックが日本の化学浸出により高度化される配合戦略が出現し、グリーンフィールド開発なしに共同でマージンを獲得する方法を示しています。

注記: レポート購入時に全個別セグメントのシェアが入手可能

エンドユーザー産業別:ガラス製造が主軸、半導体が加速

ガラス製造は2024年地域出荷量の43.65%を占め、年平均成長率7.38%で拡大し、アジア太平洋地域シリカサンド市場での主導権を確固たるものにしています。脱炭素化義務が軽量EV鋳物と大型タービンハブを促進する中、鋳物用途が続きます。

川下回復力は複数のサブセクターに起因します:建築用ガラス、飲料容器、自動車OEMガラス、中国河北省・安徽省で急成長する太陽光ガラスライン。太陽光ガラス容量1ギガワット追加ごとに年間18万トンの超低鉄砂を吸収でき、構造的需要を確保しています。半導体製造は、トン数では依然として小さなオフテイクですが、HPQの100倍価格プレミアムにより収益面で大きな影響を持ち、高純度供給チェーンに上昇圧力をかけています。塗料、セラミックス、濾過、石油・ガスは集合的に、複数の経済推進要因にまたがることで需要サイクルを平準化します。EV採用が加速し太陽光発電目標が厳格化する中、ガラスと半導体のペアリングは他所での循環ショックに対して回復力のある双発エンジン成長パターンを確保します。

注記: レポート購入時に全個別セグメントのシェアが入手可能

地理分析

中国は2024年のアジア太平洋地域シリカサンド市場シェアの圧倒的な73.71%を占め、大規模なフロートガラス生産能力、太陽光ガラス拡張、統合物流エコシステムに支えられています。この重みにもかかわらず、2024年の在庫過剰が倉庫を6,866万重量ケースに押し上げ、マージン圧迫とより速い技術アップグレードを促しました。政府は小規模採掘ライセンスの76%を閉鎖し、より厳しい排出量と労働安全衛生制限を満たせる大規模事業者に供給を誘導しました。

インドはインフラ回廊と製造業改革に支えられ、年平均成長率8.55%で最も成長の速い地理となっています。ラジャスタン州、アンドラプラデシュ州、カルナタカ州にわたる多様な鉱床が地域調達の柔軟性を確保し、一方で採掘への外国直接投資が2025年まで生産能力近代化プログラムを押し上げました。

日本と韓国は量より価値で軸足を置き、不純物許容度が30ppb以下に設定される先端光学と3ナノメートル以下半導体ファブに輸入品を流しています。高純度フィードストックは通常、複数年契約でオーストラリアと米国から調達されています。したがって、アジア太平洋地域シリカサンド市場は自給自足への願望と、純度差異と貨物経済を均衡させる国境を跨ぐ相互依存を組み合わせています。

競争環境

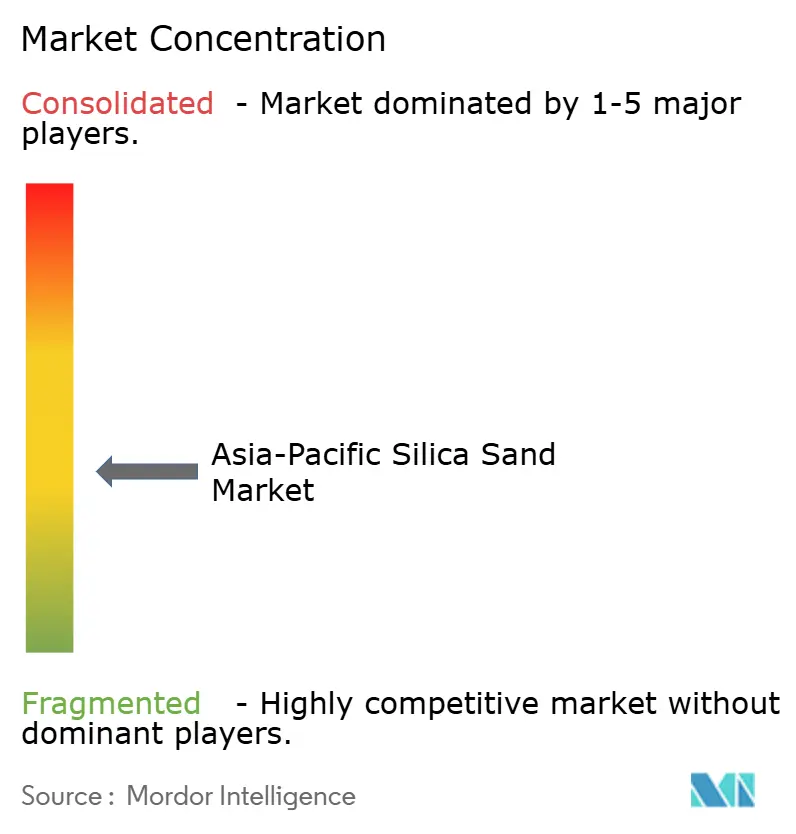

市場は適度に分散化されています。Diatremeなどのオーストラリア開発業者は、2025年6月に北部シリカプロジェクトで主要プロジェクト地位を確保し、連邦承認を合理化し、輸出指向供給への政府支援を強調しました。インドネシア参入企業は、2030年までにアジアのチップメーカーの調達パターンを再描画する可能性のあるウェーハ等級HPQに向けた価値梯子を登るため、税制優遇措置とインフラ助成金を活用しています。アジア太平洋地域シリカサンド市場は規模、統合物流、実証された純度を引き続き重視し、分散した職人的掘削業者を競争上不利な立場に置いています。

アジア太平洋地域シリカサンド業界リーダー

三菱商事

Sibelco

重慶長江川型砂材料集団有限公司

VRX Silica

信義黄金瑞特石英材料有限公司

- *免責事項:主要選手の並び順不同

最近の業界動向

- 2025年6月:DiatremeのNorthern Silicaプロジェクトがオーストラリア政府から主要プロジェクト地位を授与され、許可取得のための連邦促進支援を解除しました。

- 2024年12月:信義太陽能と信義ガラスが2025年のシリカサンド協定を更新し、フロートガラス生産用フィードストックの継続性を確保しました。

アジア太平洋地域シリカサンド市場レポートスコープ

シリカサンドはケイ素と酸素の化学化合物です。自然界に存在し、異なるエンドユーザー産業向けに採掘されます。アジア太平洋地域シリカサンド市場は、エンドユーザー産業別および地理別にセグメント化されています。エンドユーザー産業別では、市場はガラス製造、鋳物、化学製品製造、建設、塗料・コーティング、セラミックス・耐火物、濾過、石油・ガス採掘、その他用途にセグメント化されています。レポートは、アジア太平洋地域の10カ国におけるシリカサンド市場の市場規模と予測もカバーしています。市場規模と予測は、各セグメントについて数量(トン)ベースで行われています。

| 鋳物・製錬等級 |

| ガラス等級砂 |

| 光学ガラス等級 |

| 中間HPQ |

| 超高純度HPQ |

| 超高純度HPQ |

| ガラス製造 |

| 鋳物 |

| 化学製品製造 |

| 建設 |

| 塗料・コーティング |

| セラミックス・耐火物 |

| 濾過 |

| 石油・ガス |

| その他エンドユーザー産業 |

| 中国 |

| インド |

| 日本 |

| 韓国 |

| インドネシア |

| タイ |

| マレーシア |

| シンガポール |

| フィリピン |

| ベトナム |

| その他アジア太平洋地域 |

| 等級別 | 鋳物・製錬等級 |

| ガラス等級砂 | |

| 光学ガラス等級 | |

| 中間HPQ | |

| 超高純度HPQ | |

| 超高純度HPQ | |

| エンドユーザー産業別 | ガラス製造 |

| 鋳物 | |

| 化学製品製造 | |

| 建設 | |

| 塗料・コーティング | |

| セラミックス・耐火物 | |

| 濾過 | |

| 石油・ガス | |

| その他エンドユーザー産業 | |

| 地理別 | 中国 |

| インド | |

| 日本 | |

| 韓国 | |

| インドネシア | |

| タイ | |

| マレーシア | |

| シンガポール | |

| フィリピン | |

| ベトナム | |

| その他アジア太平洋地域 |

レポートで回答される主要質問

アジア太平洋地域のガラスメーカーは年間何トン消費していますか?

ガラスメーカーは2025年に約1億1,000万トンの砂を使用し、地域総出荷量の64%を占めました。

アジアのチップファブに最も高純度石英を供給している国はどこですか?

オーストラリアが主導し、Cape Flatteryから99.93%純度で年間300万トンを出荷しています。

半導体セグメントはどの程度の速さで成長していますか?

半導体需要に関連する超高純度等級は、2030年まで年平均成長率11.29%で拡大する予測です。

鉱業者が直面する最大の規制リスクは何ですか?

50 µg/m³粉塵制限を含む、より厳しい労働安全衛生・環境基準がコンプライアンスコストを上昇させています。

中国の鉱山ライセンス統合は供給にどのような影響を与えましたか?

数千の小規模ライセンス取消により非公式生産が削減され、市場シェアが大規模統合事業者にシフトしました。

最終更新日: