APAC水力発電市場分析

アジア太平洋地域の水力発電市場は、予測期間中に3%以上のCAGRを記録すると予想されている。

- 中期的には、再生可能エネルギーや水力発電プロジェクトに対する投資の増加や、中国、インド、インドネシアなどの発展途上国における安定した電力供給に対する需要の高まりといった要因が、予測期間中の市場成長を促進すると予想される。また、発展途上国での戦略的協力関係の増加も市場成長を後押ししている。

- 一方で、水力発電プロジェクトの初期コストは高く、このことが市場の抑制要因になると予想される。

- とはいえ、効率性の向上と水力発電プロジェクトの生産コストの低減という技術的進歩は、アジア太平洋市場に十分な機会をもたらすと期待されている。

- 中国は、水力発電プロジェクトへの投資が増加しているため、市場を支配すると推定される。

APAC水力発電市場の動向

予測期間中、小水力発電セグメントが市場を支配すると予測

- 小水力発電分野は、発展途上国における小規模分散型エネルギー生産装置への投資の増加などの要因により、予測期間中に市場を支配すると予想される。

- 19世紀後半以来、小水力発電は孤立した地域で発電に利用されてきた。小水力発電システムは、小さな河川や、飲料水や廃水などの既存の水供給網に設置することができる。

- 大規模水力発電システムとは対照的に、小規模水力発電システムは、野生生物や生態系への環境影響をほとんど、あるいは無視できる程度に抑えながら設置することができる。

- 再生可能エネルギー源として、小水力発電は、その多用途性と低い投資コストにより、農村部や開発途上地域に手頃で持続可能なエネルギー源を提供する。

- 小水力発電システムの建設には、立地特性、発電所の規模、場所など、いくつかの要因が影響する。この技術のメンテナンス・コストは、他の技術に比べて比較的低い。

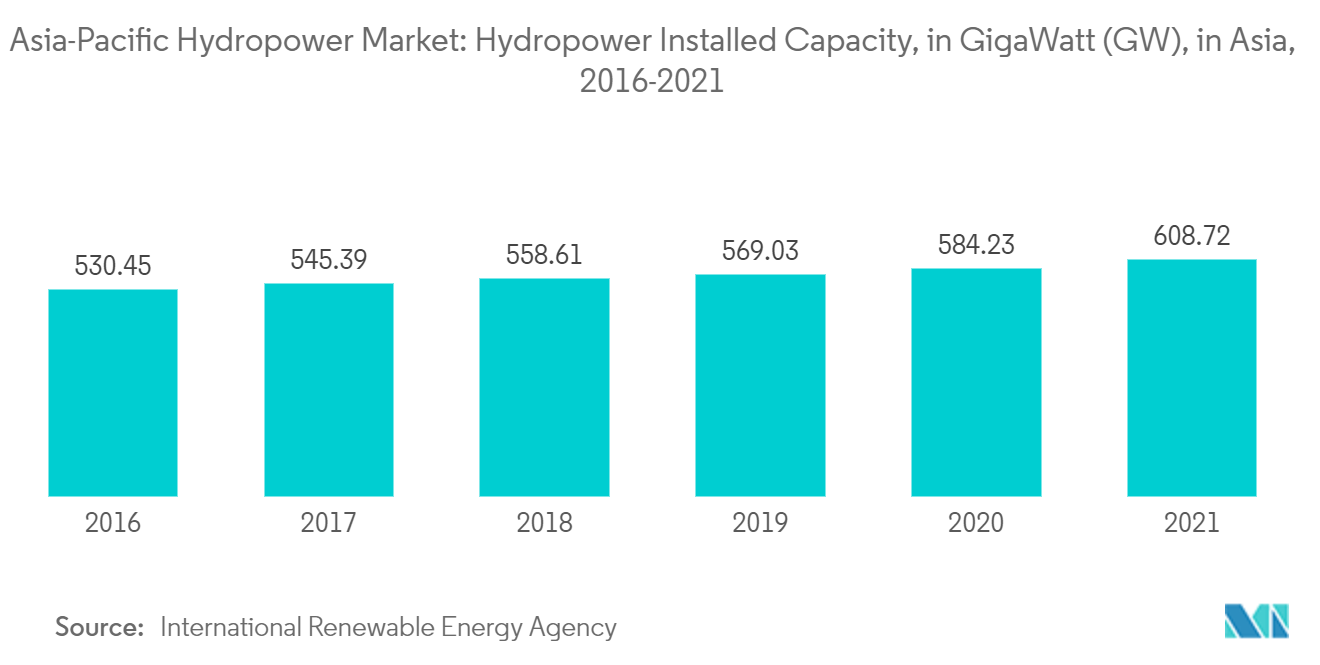

- 国際再生可能エネルギー機関(IRENA)によると、アジア太平洋地域の2021年の水力発電設備容量は608.72GWを記録し、2020年より4.1%増加した。

- これらの国々における農村電化への投資の増加が、小水力発電の需要を促進している。例えば、2022年4月、フローベル・エナジー社は、水平フランシスユニットを備えたベトナムのナムタン3HPP(8.75MW×2)の契約締結を発表した。プロジェクトはチュオンタイン投資建設株式会社が開発する。ナムタン3水力発電プロジェクトはベトナムのイエンバイ省に位置し、同社にとってイエンバイ省で8番目のプロジェクトとなる。

- 環境面での優位性、この種の水力発電所の建設にかかるコストの低さ、小規模水力発電所の開発への投資の増加などが、予測期間中に同分野を牽引すると予想される。

中国がアジア太平洋水力発電市場を支配する見込み

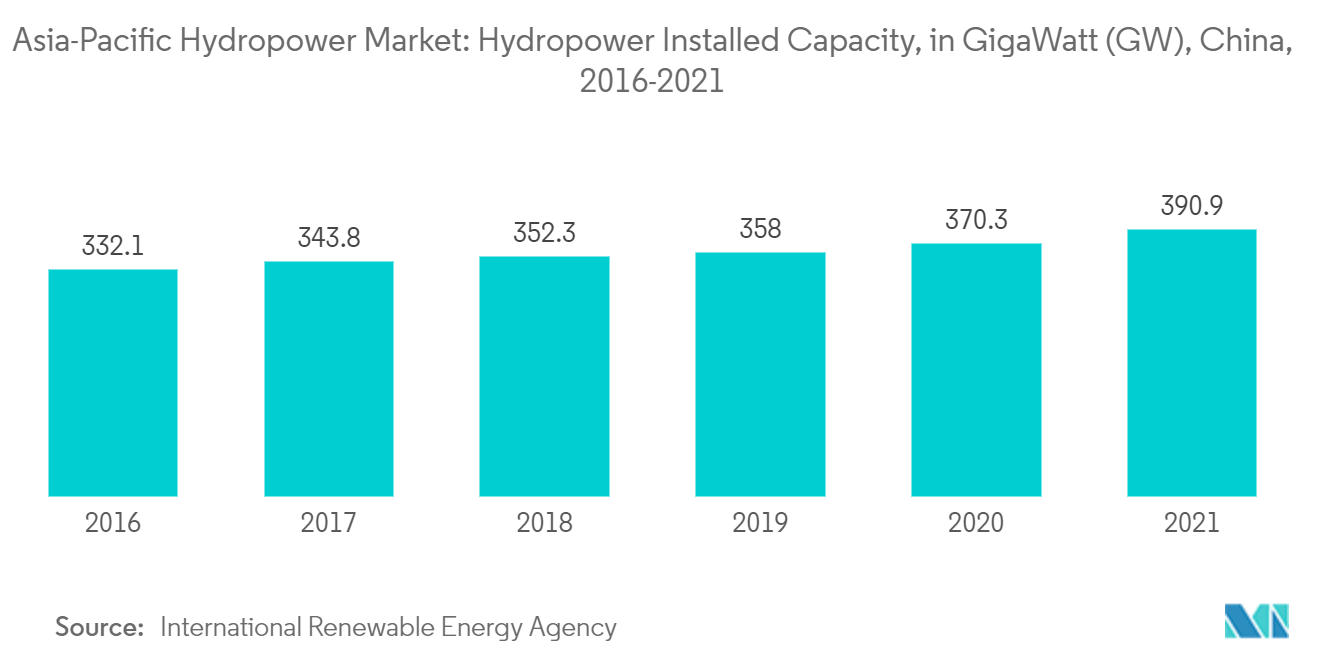

- 予測期間中、中国がアジア太平洋地域の小水力発電市場を支配すると予想される。中国は水力発電容量でアジア太平洋地域をリードしており、インドと日本がそれに続いている。

- 同国における小水力発電プロジェクトの増加、同国における投資の増加は、市場成長に影響を与える顕著な要因である。中国における小水力発電(SHP)は、出力50MWまでのものを指す。

- 国際水力発電協会(International Hydropower Association)によると、2021年には世界全体で26GWの新規水力発電容量が稼動し、2020年の21GWから増加した。この増加のほとんどは中国によるもので、中国では21GW近くの新規容量が稼動した。

- 2021年現在、中国は390GW以上の設備容量を持つ世界最大の水力発電国であり、ブラジル(109GW)、米国(102GW)、カナダ(82GW)がこれに続く。

- 2021年9月、中国政府は揚水発電開発の中期・長期計画を発表した。これらの計画では、2025年までに6,200万kW、2030年までに1億2,000万kWを達成するという野心的な目標が示されている。

- 2022年12月、青海省の国家発展改革委員会は24.6億米ドルの水力発電所を承認した。これは揚水式水力発電施設で、電力需要が高い時期に下部貯水池から上部貯水池に水を汲み上げる。2028年の完成後、発電所はフル稼働する予定である。

APAC水力発電産業の概要

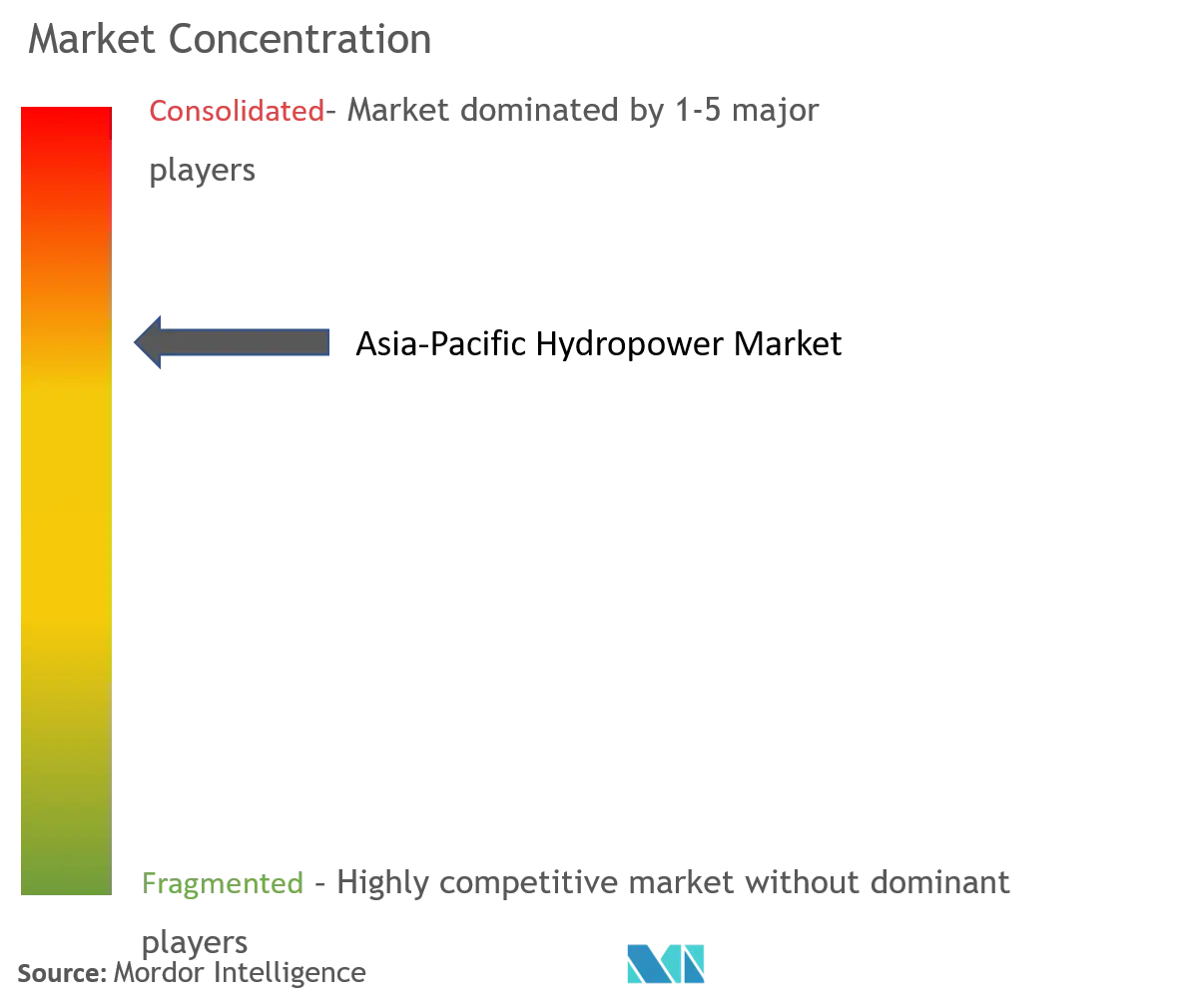

アジア太平洋地域の水力発電市場は適度に統合されている。この市場の主要プレーヤー(順不同)には、NTPC Ltd.、PowerChina、China Yangtze Power Co.Ltd.、東京電力ホールディングス、NHPC Ltd.などがある。

APAC水力発電市場のリーダー

NTPC Ltd

Tokyo Electric Power Company Holdings, Inc.

NHPC Ltd.

China Yangtze Power Co. Ltd

PowerChina

- *免責事項:主要選手の並び順不同

APAC水力発電市場ニュース

- 2022年7月、フィリピン開発銀行(DBP)は、フィリピンのヌエバエシハ州ガバルドンにある4.6MWドゥピンガ・ミニ水力発電プロジェクトの開発を支援するため、1170万米ドルの資金を承認した。DBPによるドゥピンガ・プロジェクトへの融資は、同国政府が2030年までに30%の再生可能エネルギー目標を達成する助けとなる。

- 2022年3月、国際的な技術グループであるアンドリッツとタイ発電公社(EGAT)は、タイおよび周辺国における水力発電プロジェクトのビジネスチャンスを拡大・模索するための覚書に調印しました。

APAC水力発電産業のセグメンテーション

水力発電は、再生可能エネルギーの最大かつ最古の供給源のひとつと定義することができ、動いている水の自然な流れを利用して発電する。水力発電はまた、揚水発電として知られるエネルギー貯蔵システムの半分としても応用されている。二酸化炭素を直接排出しないため、化石燃料に代わる発電源となる。

水力発電市場は、規模と地域によって区分される。規模別では、大規模水力発電、小規模水力発電、その他に区分される。また、地域の主要国(中国、インド、日本、ベトナム、その他のアジア太平洋地域)の水力発電市場の市場規模と予測もカバーしている。各セグメントについて、市場規模と予測は設備容量(GW)に基づいて行われている。

| 大規模水力発電 |

| 小水力発電 |

| その他のサイズ |

| 中国 |

| インド |

| 日本 |

| ベトナム |

| 残りのアジア太平洋地域 |

| サイズ | 大規模水力発電 |

| 小水力発電 | |

| その他のサイズ | |

| 地理 | 中国 |

| インド | |

| 日本 | |

| ベトナム | |

| 残りのアジア太平洋地域 |

APAC水力発電市場に関する調査FAQ

現在のアジア太平洋水力発電市場の規模はどれくらいですか?

アジア太平洋水力発電市場は、予測期間(2024年から2029年)中に3%を超えるCAGRを記録すると予測されています

アジア太平洋水力発電市場の主要プレーヤーは誰ですか?

NTPC Ltd、Tokyo Electric Power Company Holdings, Inc.、NHPC Ltd.、China Yangtze Power Co. Ltd、PowerChinaは、アジア太平洋水力発電市場で活動している主要企業です。

このアジア太平洋水力発電市場は何年を対象としていますか?

このレポートは、2020年、2021年、2022年、2023年のアジア太平洋水力発電市場の歴史的な市場規模をカバーしています。また、2024年、2025年、2026年、2027年、2028年、2029年のアジア太平洋水力発電市場の規模も予測しています。

最終更新日:

アジア太平洋水力発電産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年のアジア太平洋水力発電市場シェア、規模、収益成長率の統計。アジア太平洋水力発電分析には、2029 年までの市場予測見通しと歴史的概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。