Taille et part du marché américain du yaourt

Analyse du marché américain du yaourt par Mordor Intelligence

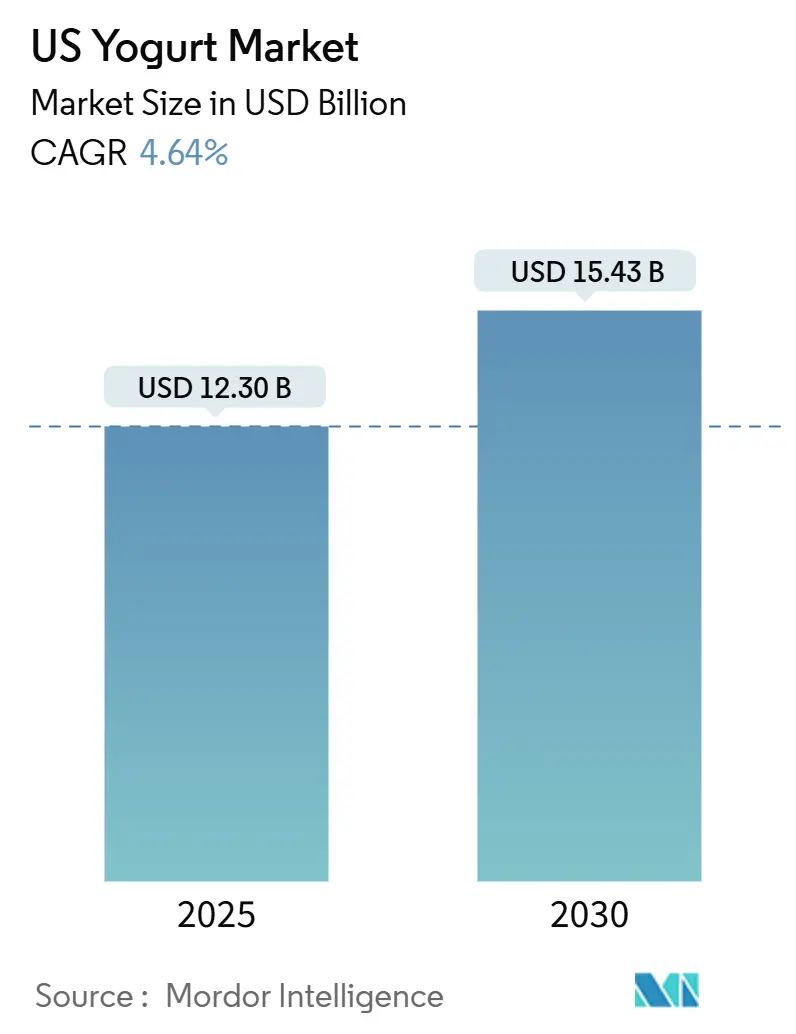

La taille du marché américain du yaourt est estimée à 12,30 milliards USD en 2025, et devrait atteindre 15,43 milliards d'ici 2030, à un TCAC de 4,64 % pendant la période de prévision (2025-2030). Le marché américain du yaourt connaît une croissance car les consommateurs recherchent des collations riches en nutriments pour de multiples occasions de consommation. Les prévisions de marché indiquent une croissance jusqu'en 2030, stimulée par les ajouts de protéines, les bienfaits pour la santé digestive et les innovations aromatiques. L'allégation de santé de la FDA de mars 2024 liant le yaourt à la réduction du risque de diabète de type 2 a fourni une validation, impactant les stratégies de vente au détail et les ventes. Les détaillants ont ajusté le placement des produits pour prioriser les yaourts aux bienfaits santé afin de répondre à la demande d'options bien-être. Les consommateurs considèrent désormais le yaourt comme une nécessité de bien-être plutôt qu'une friandise, augmentant son utilisation lors de diverses occasions de repas. La croissance provient des tendances du petit-déjeuner nomade, des alternatives à base de plantes et des investissements dans l'agriculture régénératrice, maintenant les volumes malgré les changements de prix du lait. Le marché montre des investissements accrus dans les infrastructures, tandis que les messages santé positionnent le yaourt comme un essentiel alimentaire plutôt qu'un achat discrétionnaire.

Principaux enseignements du rapport

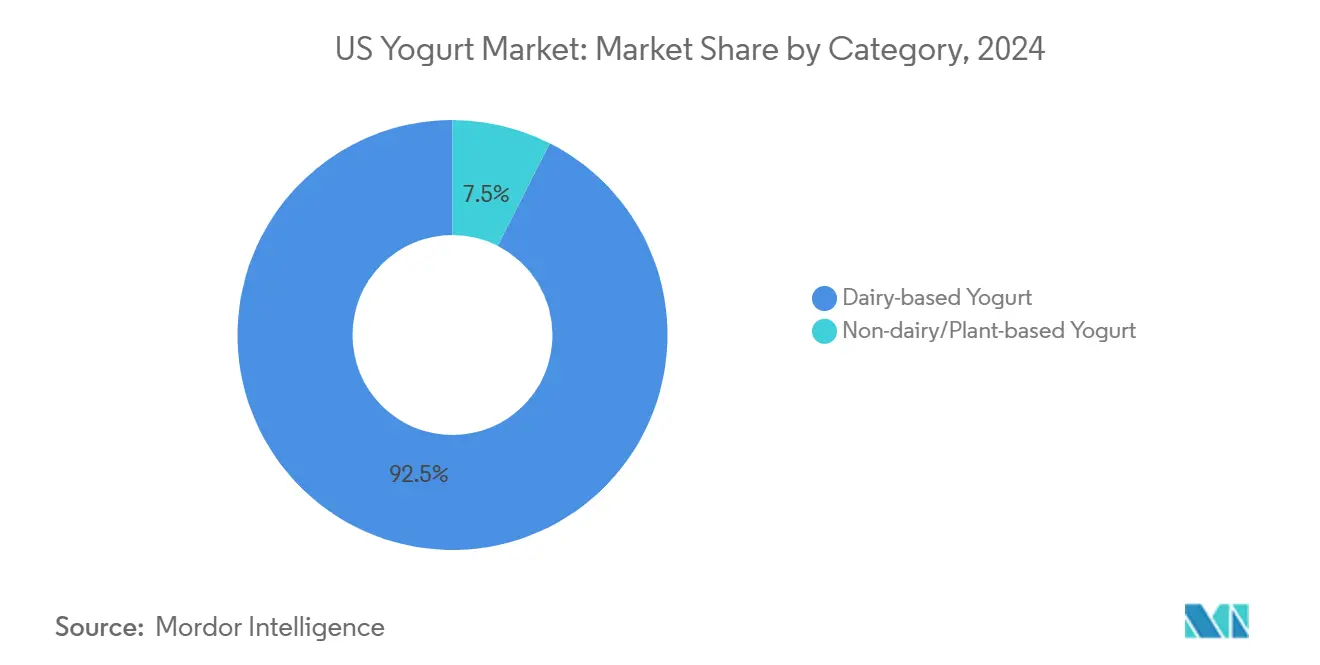

- Par catégorie, le yaourt à base de produits laitiers domine le marché avec une part de 92,52 % en 2024, tandis que le yaourt non laitier/à base de plantes démontre le taux de croissance le plus élevé à 6,77 % TCAC durant 2025-2030.

- Par forme de produit, le yaourt à la cuillère/ferme mène avec une part de marché de 82,01 % en 2024. Le yaourt à boire émerge comme le segment à la croissance la plus rapide avec un TCAC de 5,78 % de 2025 à 2030.

- Par canal de distribution, le hors-commerce a capturé 62,33 % du canal de distribution en 2024. Le sur-commerce montre la trajectoire de croissance la plus forte avec un TCAC de 6,32 % durant 2025-2030.

- Par profil aromatique, le yaourt aromatisé détient 52,11 % de la part de marché en 2024. Le yaourt nature démontre le taux de croissance le plus élevé à 4,98 % TCAC.

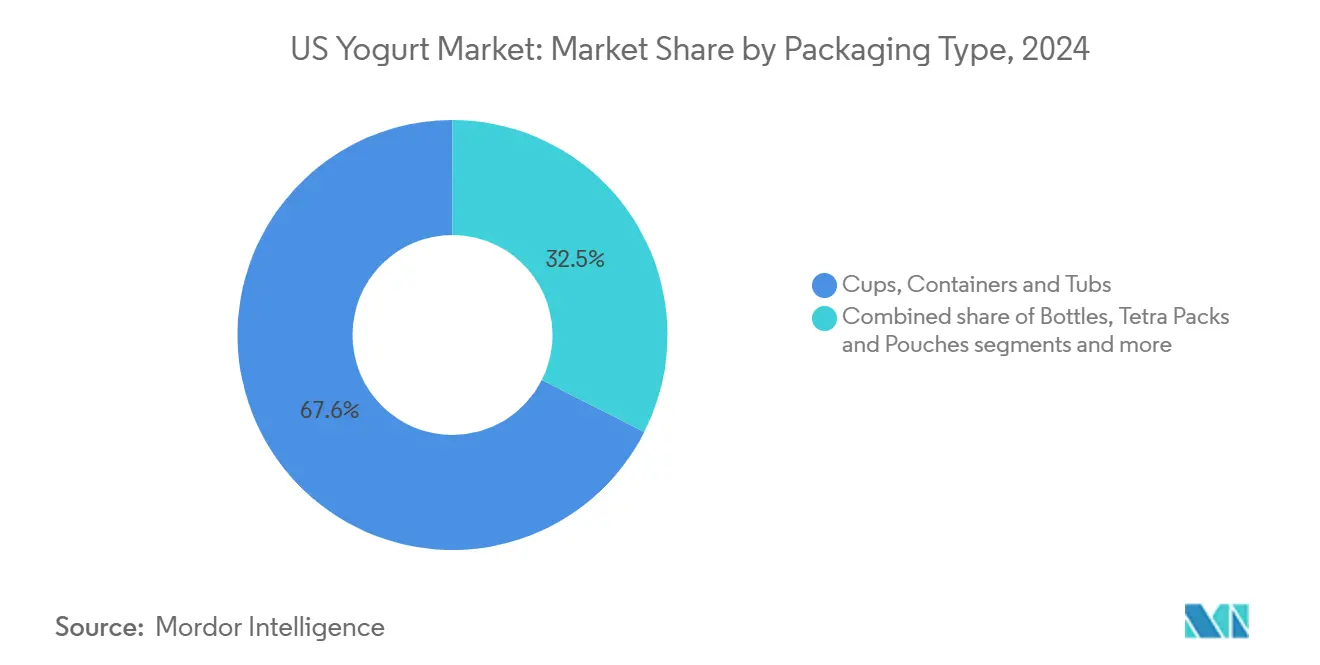

- Par type d'emballage, les pots, contenants et bacs représentent 67,55 % de l'emballage en 2024. Les emballages tetra pak et sachets présentent la croissance la plus forte à 6,87 % TCAC.

- Par géographie, la région Sud représente 32,99 % de la part de marché en 2024, tandis que la région Nord-Est devrait enregistrer un TCAC de 4,68 % durant 2025-2030.

Tendances et insights du marché américain du yaourt

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Demande croissante de yaourt grec riche en protéines chez les millennials américains | +1.8% | Nord-Est et Ouest | Court terme (≤2 ans) |

| Innovation aromatique utilisant des fruits locaux accélérant l'adoption du yaourt | +0.9% | Sud et Ouest | Moyen terme (2-4 ans) |

| Croissance de l'occasion petit-déjeuner nomade stimulant les formats de yaourt à boire | +1.5% | Urbain national | Moyen terme (2-4 ans) |

| Poussée des alternatives sans lactose et des allégations de santé digestive accélérant les non-laitiers | +1.7% | Ouest et Nord-Est | Long terme (≥ 4 ans) |

| Ingrédients étiquetage propre et d'origine locale s'alignant avec les préférences de durabilité | +0.7% | Nord-Est et Ouest | Long terme (≥ 4 ans) |

| Fortification fonctionnelle (probiotiques, immunité) dominant les lancements de nouveaux produits | +0.8% | National | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Demande croissante de yaourt grec riche en protéines chez les millennials américains

Le segment de yaourt riche en protéines mène la croissance du marché américain du yaourt, reflétant la préférence croissante des consommateurs pour des options nutritives. Les fabricants étendent leurs gammes de produits enrichis en protéines en réponse à cette demande. En octobre 2024, Chobani a introduit une nouvelle gamme de pots et boissons de yaourt grec riche en protéines aux États-Unis, proposant des produits avec diverses teneurs en protéines, incluant des pots de yaourt grec à 20g de protéines et des boissons à 15g, 20g et 30g de protéines. Les millennials démontrent un intérêt significatif pour augmenter leur apport en protéines, stimulant la croissance du marché. Les fabricants positionnent maintenant le yaourt grec comme un produit nutritionnel quotidien, élargissant son attrait au-delà des segments de consommateurs sportifs et fitness. Dans le rayon laitier, la teneur en protéines est devenue un facteur crucial dans la prise de décision des consommateurs. Les consommateurs évaluent maintenant les bienfaits nutritionnels à égalité avec la saveur lors de la sélection de produits de yaourt, indiquant un changement fondamental dans les critères d'achat. Cette emphase sur la teneur en protéines reflète son importance dans les préférences alimentaires modernes et le désir des consommateurs pour des produits qui offrent à la fois nutrition et goût.

Innovation aromatique utilisant des fruits locaux accélérant l'adoption du yaourt

L'innovation aromatique sert de différenciateur clé sur le marché du yaourt, les fabricants incorporant à la fois des variétés de fruits traditionnelles et exotiques pour répondre aux préférences des consommateurs. Le goût reste un facteur primaire dans les décisions d'achat des consommateurs, particulièrement chez les individus soucieux de leur santé. L'augmentation de la consommation de yaourt est largement motivée par les préférences gustatives. En réponse à la demande des consommateurs pour de nouvelles expériences gustatives, les marques de yaourt ont élargi leurs gammes de produits. De plus, les variétés inspirées de desserts telles que le cheesecake aux fraises et le yaourt chocolat amande offrent aux consommateurs des alternatives plus saines aux desserts traditionnels. Cette expansion des offres aromatiques permet aux fabricants de stimuler la croissance du marché en attirant à la fois les consommateurs réguliers de yaourt et les individus recherchant de nouvelles expériences gustatives. Par exemple, en avril 2024, Danone North America a introduit de nouvelles saveurs de yaourt sous sa gamme Oikos REMIX. Celles-ci incluent Coco Almond Chocolate (yaourt sans gras à la noix de coco avec amandes pralinées au miel et mélanges de chocolat noir), S'mores (yaourt sans gras à la vanille avec biscuits graham, chocolat noir et mélanges d'écorce de guimauve grillée), et Salted Caramel (yaourt sans gras au caramel salé avec bretzels pralinés au sel de mer, chocolat noir et toffee au beurre).

Croissance de l'occasion petit-déjeuner nomade stimulant les formats de yaourt à boire

Le marché américain du yaourt à boire connaît une expansion due à la demande croissante des consommateurs pour des options de petit-déjeuner pratiques. Les millennials, représentant approximativement 74,19 millions de personnes aux États-Unis en 2024, selon le U.S. Census Bureau, constituent la plus grande démographie générationnelle et stimulent les tendances de consommation de yaourt [1]Source: US Census Bureau, "National Population by Characteristics: 2020-2024", census.gov/. Leurs modes de vie mobiles ont augmenté la demande du marché pour les yaourts à boire comme alternatives de petit-déjeuner pratiques et nutritives. Les consommateurs de la génération Z démontrent des préférences similaires pour les aliments portables et fonctionnels, faisant des formats de yaourt pratiques une catégorie de produits clé pour les fabricants ciblant des segments de marché plus jeunes et soucieux de leur santé. Cette tendance s'aligne avec le mouvement plus large des consommateurs vers des options pratiques et saines qui s'accommodent d'horaires chargés. Les produits de yaourt à boire servent de solution pratique en combinant probiotiques et nutriments essentiels dans un format portable.

Poussée des allégations sans lactose et de santé digestive

La sensibilisation croissante à la malabsorption du lactose chez les consommateurs et l'attention accrue sur la santé intestinale et le microbiote dans les discussions des médias sociaux ont stimulé la croissance des alternatives de yaourt à base de plantes et sans lactose. Ces produits servent les individus qui éprouvent des problèmes digestifs avec la consommation de produits laitiers tout en répondant aux besoins des consommateurs recherchant des options alimentaires soucieuses de la santé axées sur le bien-être digestif. La connaissance élargie des consommateurs sur les bienfaits des probiotiques provenant de diverses sources a augmenté la demande pour des produits de yaourt alternatifs, indiquant des préférences alimentaires évolutives et une attention accrue à la santé intestinale. De plus, les alternatives laitières dérivées de champignons et fermentées de précision permettent aux fabricants de produire des produits contenant huit grammes ou plus de protéines sans ingrédients animaux, attirant à la fois les consommateurs végétaliens et les flexitariens soucieux de l'environnement. Par exemple, en janvier 2024, Nature's Fynd a lancé le premier yaourt sans produits laitiers fait à partir de protéines de champignons nutritionnels Fy™ dans les magasins Whole Foods Market à travers les États-Unis. Le Fy Yogurt offre une alternative aux yaourts conventionnels et à base de plantes en utilisant Fy, une protéine de champignons durable, plutôt que le lait de vache, les noix, l'avoine ou le soja.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Prix volatils du lait américain comprimant les marges de yaourt à base de produits laitiers | -1.2% | National, avec impact plus fort dans le Midwest | Court terme (≤2 ans) |

| Tarifs d'importation sur les cultures probiotiques augmentant les coûts des PME | -0.6% | National, avec impact plus fort sur les petits fabricants | Moyen terme (3-4 ans) |

| Coûts élevés de logistique de chaîne du froid entravant la rentabilité des canaux e-commerce | -0.7% | National, avec impact plus fort dans les zones rurales | Moyen terme (3-4 ans) |

| Règles d'étiquetage des sucres ajoutés de la FDA limitant la flexibilité de formulation pour les SKU aromatisés | -0.3% | National | Court terme (≤2 ans) |

| Source: Mordor Intelligence | |||

Prix volatils du lait américain comprimant les marges de yaourt à base de produits laitiers

Les perspectives du marché laitier 2025 du Département de l'Agriculture des États-Unis (USDA) révèlent des défis significatifs dans l'industrie laitière dus aux fluctuations des prix du lait affectant les marges des transformateurs. La volatilité, combinée aux coûts d'alimentation accrus et aux épidémies de maladies, a contraint les fabricants laitiers à modifier leurs approches promotionnelles pour protéger les marges bénéficiaires. Les prix d'alimentation en hausse ont intensifié la pression économique sur les fermes laitières, affectant la santé du bétail et la production. En réponse, les fabricants ont réduit les activités promotionnelles qui ne génèrent pas de retours immédiats. Par exemple, en septembre 2024, General Mills a cédé sa division de yaourt nord-américaine, indiquant des améliorations potentielles de marge sous des entreprises laitières spécialisées mieux positionnées pour gérer le marché du yaourt. L'instabilité persistante des prix a conduit les fabricants à rationaliser leurs portefeuilles de produits, se concentrant sur les produits principaux tout en poursuivant une rentabilité durable. Ces ajustements démontrent la capacité de l'industrie à s'adapter et maintenir la stabilité opérationnelle pendant des conditions difficiles.

Popularité croissante des régimes pauvres en glucides et cétogènes réduisant les ventes de yaourts sucrés

La popularité croissante des régimes pauvres en glucides et cétogènes aux États-Unis affecte les produits de yaourt sucré traditionnels. Selon l'enquête annuelle sur l'alimentation et la santé 2024 de l'International Food Information Council (IFIC), approximativement 7 % des Américains suivaient un régime pauvre en glucides, tandis que 5 % suivaient un régime cétogène en 2024 [2]Source: International Food Information Council, "2024 IFIC Food & Health Survey", ific.org . Les régions Ouest et Nord-Est démontrent ce changement alimentaire de manière la plus prononcée. Alors que les consommateurs réduisent leur apport en glucides, les ventes de yaourts conventionnels riches en sucre diminuent. En réponse, les fabricants de yaourt développent des alternatives pauvres en sucre et sans sucre pour répondre aux préférences évolutives des consommateurs. Ces reformulations de produits nécessitent des ingrédients et processus de fabrication plus coûteux, impactant les marges bénéficiaires à moins que les fabricants puissent implémenter une tarification premium. L'influence des préférences alimentaires pauvres en glucides est susceptible de continuer, bien que son impact puisse varier selon l'évolution des directives nutritionnelles. Ce changement de marché stimule le développement de produits dans l'industrie du yaourt, les fabricants priorisant les options riches en protéines et à teneur réduite en sucre pour maintenir leur position concurrentielle.

Analyse segmentaire

Par catégorie : Les produits à base de plantes et les produits laitiers traditionnels rivalisent par l'innovation et la durabilité

Le segment de yaourt à base de produits laitiers commande 92,52 % de part de marché en 2024, s'appuyant sur sa base de consommateurs établie et son réseau de distribution étendu. Les fabricants laitiers maintiennent leur position sur le marché grâce à des processus ultrafiltrés et triple-filtrés qui améliorent la teneur en protéines par portion. Ces entreprises forment des partenariats avec des fermes régénératrices pour démontrer la compatibilité de l'agriculture animale responsable avec la durabilité environnementale. L'accent concurrentiel s'est déplacé vers les mesures de qualité des protéines, dépassant le débat traditionnel entre protéines animales et végétales.

Le segment non laitier/à base de plantes présente une expansion robuste avec un TCAC de 6,77 % (2025-2030), dépassant les taux de croissance globaux du marché. Les ingrédients alternatifs, incluant les produits à base de noix de coco, d'avoine et de champignons, ont gagné l'acceptation du marché grâce à leurs profils de texture, leur teneur en fibres et leur capacité à répondre aux exigences de protéines sans lactose. Les produits de yaourt non laitier riches en protéines étendent leur présence sur le marché. La croissance du segment est en outre soutenue par le nombre croissant de végétaliens et flexitariens recherchant des alternatives à base de plantes.

Par forme de produit : Les formats de yaourt à boire gagnent des parts de marché grâce à l'attrait de commodité

Le yaourt à la cuillère/ferme maintient la dominance du marché avec une part de 82,01 % en 2024, le segment de yaourt à boire connaît une croissance rapide à 5,78 % TCAC (2025-2030). Le yaourt à la cuillère conserve son leadership de marché en raison des préférences établies des consommateurs et de sa polyvalence dans les applications culinaires. Pour répondre à la demande croissante d'options de grignotage pratiques, les fabricants introduisent des textures intermédiaires, telles que la consistance ' smoothie-bowl '. De plus, les efforts de l'industrie pour convertir le petit-lait acide en boissons fournissent une solution rentable pour gérer les sous-produits de production. Ces développements suggèrent que la durabilité environnementale est appelée à jouer un rôle plus significatif dans la stimulation des innovations de format de produit.

Le segment de yaourt à boire, bien qu'il comprenne une part de marché plus petite que le yaourt traditionnel, enregistre une croissance de valeur à deux chiffres sur plusieurs périodes. La croissance du segment est stimulée par son utilité pour la consommation des navetteurs, les exigences nutritionnelles post-exercice et les applications de déjeuner scolaire, son emballage refermable éliminant les exigences d'ustensiles. La technologie de traitement aseptique facilite la distribution ambiante, permettant le placement de produit en dehors des sections laitières réfrigérées. Le positionnement stratégique d'unités de réfrigération de boissons crée des opportunités d'atteindre les consommateurs qui ne fréquentent pas les allées laitières conventionnelles.

Par profil aromatique : Indulgent versus traditionnel

Le yaourt aromatisé représente 52,11 % de la taille du marché en 2024 et génère la majorité des revenus supplémentaires. Les saveurs traditionnelles telles que fraise, vanille, myrtille et pêche restent populaires, tandis que les variantes inspirées de desserts comme mocha tiramisu et cheesecake aux cerises attirent de nouveaux consommateurs grâce à des offres indulgentes. Par exemple, en décembre 2023, Chobani a introduit du yaourt grec inspiré de desserts en six saveurs : Mocha Tiramisu, Apple Pie a la Mode, Cherry Cheesecake, Orange Cream Pop, Bananas Foster et Caramel Sundae. Ces saveurs premium maintiennent des prix plus élevés sans sensibilité promotionnelle accrue, reflétant une demande robuste des consommateurs.

Le marché du yaourt nature devrait enregistrer un TCAC de 4,98 % durant 2025-2030. L'adoption par les consommateurs de yaourt nature comme alternative à la crème aigre et à la mayonnaise continue d'augmenter, tout en maintenant sa position dans le segment des collations. Les sites web de recettes démontrent leurs applications dans les marinades et produits de boulangerie, s'étendant au-delà de la consommation au petit-déjeuner. Ainsi, les fabricants implémentent des stratégies d'utilisation de produits à travers l'inclusion de recettes sur l'emballage, déplaçant l'attention des promotions basées sur les prix vers l'amélioration de la valeur.

Par type d'emballage : Les sachets durables accélèrent

Les pots, bacs et contenants multi-portions traditionnels représentent encore 67,55 % de la part du marché américain du yaourt en 2024, bénéficiant de l'empilabilité et de la familiarité en rayon. Pourtant, les tetra-packs et sachets flexibles enregistrent un TCAC de 6,87 % car les acheteurs favorisent des formats plus légers et refermables qui s'alignent avec les objectifs de durabilité. De plus, l'industrie du yaourt montre une adoption croissante de cartons de style Tetra Pak et d'emballages en carton recyclable, car les fabricants répondent aux objectifs de durabilité et aux préférences des consommateurs. Ces formats d'emballage offrent commodité et recyclabilité tout en réduisant les émissions de carbone comparé aux contenants en plastique conventionnels. Le passage de l'industrie vers la responsabilité environnementale a mené au développement de cartons en carton-pâte avec une teneur réduite en plastique, soutenant la transition vers des solutions d'emballage laitier durables. Par exemple, en janvier 2024, Yoplait a transitionné vers un emballage en carton recyclable fait de 78 % de matériaux d'origine végétale, réduisant le volume d'emballage de 50 % comparé à ses contenants en plastique précédents.

Les graphiques d'emballage évoluent en parallèle. Par exemple, les illustrations d'art populaire de Chobani suggèrent l'artisanat patrimonial, tandis que l'étiquetage clair sur la recyclabilité et l'empreinte carbone fournit une assurance instantanée aux consommateurs soucieux de l'environnement. Les réaménagements de catégories de détail considèrent de plus en plus les évaluations de cycle de vie lors de l'allocation d'espace de rayon, impliquant que le score environnemental de l'emballage pourrait bientôt influencer les négociations de frais de référencement

Note: Les parts de segments de tous les segments individuels seront disponibles à l'achat du rapport

Par canal de distribution : Rôle émergent du sur-commerce dans la consommation de yaourt

Le canal de distribution hors-commerce représente approximativement 62,33 % des ventes de yaourt américain en 2024. Ce réseau de distribution inclut les supermarchés, hypermarchés, magasins de commodité, détaillants en ligne et magasins spécialisés. Les supermarchés et hypermarchés génèrent la part de revenus la plus élevée dans les ventes hors-commerce, stimulés par leur diversification de produits et leurs stratégies promotionnelles basées sur le volume qui augmentent la rétention client. La performance du canal de distribution reflète la demande des consommateurs pour des collations nutritives, les segments de yaourt aromatisé et grec montrant une pénétration significative du marché.

De plus, le segment sur-commerce devrait enregistrer un TCAC de 6,32 % durant 2025-2030, dépassant le taux de croissance global du marché. La consommation sur-commerce à travers les cafés, restaurants, établissements de restauration rapide et lieux de service alimentaire représente un segment plus petit mais stratégique du marché. Bien que ce canal de distribution maintienne une part de marché plus faible, il démontre un potentiel de croissance à travers l'intégration de yaourt dans des articles de menu tels que parfaits, smoothies et bols de petit-déjeuner. Aux États-Unis, 55 % des consommateurs préféraient dîner dans les restaurants plutôt que commander à emporter ou en livraison en 2023, selon US Foods Inc [3]Source: US Foods, Inc., "The Diner Dispatch: 2024 American Dining Habits", usfoods.com/. Ce comportement des consommateurs crée des opportunités de marché pour des offres à base de yaourt dans les établissements de service alimentaire. Les opérateurs de service alimentaire et les fabricants de yaourt établissent des partenariats stratégiques pour développer des articles de menu pratiques et riches en protéines qui répondent aux demandes des consommateurs.

Analyse géographique

Le Sud détient la plus grande part du marché américain du yaourt à 32,99 % en 2024, stimulé par sa large base de population et la sensibilisation croissante à la santé. Aussi, le yaourt a gagné en popularité dans la cuisine du Sud, apparaissant dans des plats allant des parfaits aux sauces salées. La population croissante de millennials et de jeunes familles stimule la demande pour des collations nutritives et riches en protéines. Le climat chaud de la région permet une consommation de yaourt toute l'année, l'établissant comme un aliment de base alimentaire. De plus, l'inclination des consommateurs pour les combinaisons tropicales et de baies indique que l'adaptation aromatique régionale améliore la performance des ventes dans les états du sud.

La région Nord-Est projette le taux de croissance le plus élevé à 4,68 % TCAC jusqu'en 2030, stimulée par des consommateurs à revenus élevés et soucieux de leur santé qui acceptent la tarification premium pour des produits enrichis en protéines et d'origine durable. Les schémas d'achat anticipé des chaînes d'épicerie régionales indiquent que les produits spécialisés, incluant le yaourt grec à base de lait d'avoine et les variétés riches en protéines sans lactose, devraient gagner en importance dans les emplacements de détail urbains sur la période de prévision.

Les régions Midwest et Ouest contribuent des avantages de marché uniques. Les fabricants du Midwest tirent parti de leur proximité avec les sources laitières mais font face à une plus grande exposition aux fluctuations de prix des matières premières, menant à un accent accru sur les produits ultrafiltrés pour optimiser l'utilisation des solides de lait sans gras. L'Ouest, particulièrement la Californie, sert de centre d'innovation pour les alternatives laitières à base de plantes et fermentées de précision, soutenu par l'acceptation des consommateurs et la disponibilité du capital-risque.

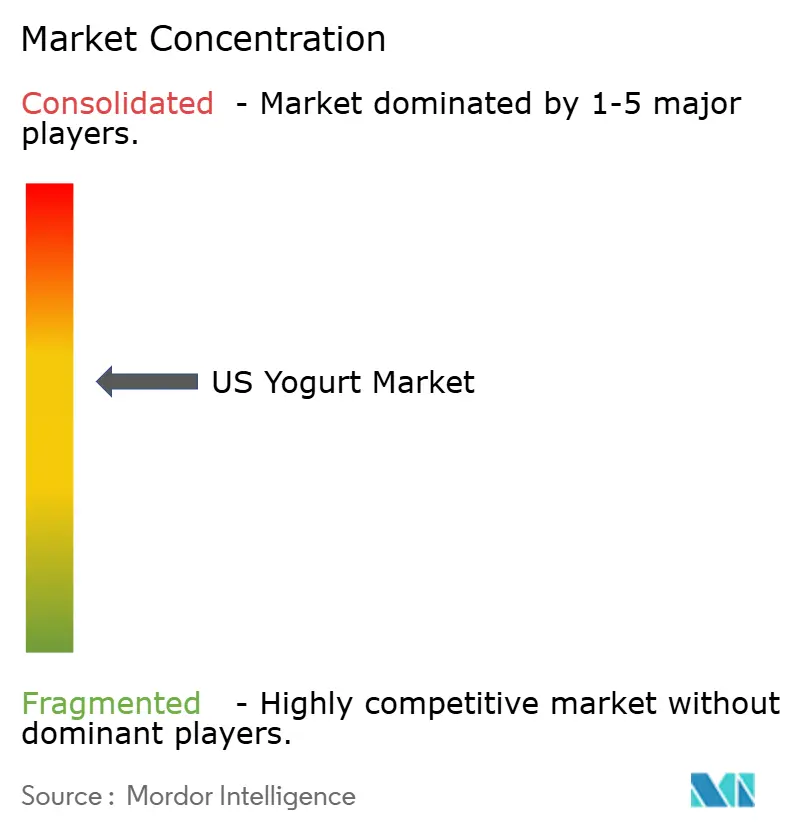

Paysage concurrentiel

Le marché américain du yaourt est modérément consolidé, les principaux acteurs, Danone S.A., Chobani LLC, General Mills Inc., Lactalis et Fage USA Dairy Industry Inc., détenant des parts importantes. Le développement de produits est la stratégie la plus adoptée par les acteurs opérant sur le marché. Les fusions et acquisitions sont les autres approches implémentées par les acteurs du marché pour étendre leur portefeuille de produits et capturer davantage du marché.

De plus, Lakeview Farms, propriété de CapVest Partners LLP (CapVest), a fusionné avec Noosa Holdings, Inc. L'entité combinée opère sous le nom de Novus Foods, renforçant sa position dans le segment d'épicerie réfrigérée. La fusion, annoncée en novembre 2024, a été complétée suite aux approbations réglementaires et à la satisfaction des conditions de clôture. Noosa Yoghurt maintient ses opérations comme division séparée au sein de Novus Foods.

Les perturbateurs émergents creusent des niches d'espaces blancs construites sur la durabilité ou la fermentation avancée. Nature's Fynd applique la protéine microbienne pour créer du yaourt sans allergènes, et Bored Cow offre des alternatives laitières sans animaux utilisant la fermentation de précision. Ces marques lancent souvent en direct au consommateur avant de sécuriser l'espace de rayon, une tactique qui donne des retours granulaires des consommateurs et une preuve de concept pour les investisseurs. Les détaillants désireux de différencier les catégories de destination dédient de plus en plus l'espace de bout de gondole à de tels perturbateurs, impliquant que la vitesse d'innovation pourrait dépasser les cycles internes de recherche et développement des plus grandes firmes.

Leaders de l'industrie américaine du yaourt

-

Chobani LLC

-

Danone S.A

-

Lactalis Groupe

-

Dairy Farmers of America Inc.

-

FAGE USA Dairy Industry Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Janvier 2025 : Little Spoon, Inc. a élargi son portefeuille de produits avec le lancement de YoGos, une nouvelle gamme de yaourts. Ces collations de yaourt sont faites avec du yaourt grec au lait entier, fournissant 4 grammes de protéines, et sont enrichies de fruits, légumes et probiotiques. YoGos étaient disponibles en quatre saveurs sans sucres ajoutés : Strawberry Bananza, Apple Berry Blast, Peachy Pearadise et Tropical Mango Twist.

- Octobre 2024 : Chobani a introduit une gamme de produits de yaourt grec comprenant des pots et boissons riches en protéines. Les pots de yaourt contiennent 20g de protéines par portion, tandis que les boissons fournissent 15g, 20g ou 30g de protéines par portion. Les produits incorporent des ingrédients naturels sans sucres ajoutés.

- Janvier 2024 : Yoplait a introduit Yoplait Protein dans son portefeuille de produits, fournissant 15g de protéines et 3g de sucre par portion. Cette formulation représente la concentration de protéines la plus élevée et la teneur en sucre la plus faible dans la gamme de produits de l'entreprise. Le produit est disponible en variantes Vanille, Fraise et Key Lime Pie, répondant à la demande des consommateurs pour des options enrichies en protéines tout en maintenant des profils aromatiques établis.

Portée du rapport sur le marché américain du yaourt

Le yaourt est un produit industriel qui peut être aromatisé et est préparé à partir de lait fermenté ou de produits à base de plantes en y ajoutant des micro-organismes fermentaires.

Le marché américain du yaourt a été segmenté par catégorie, qui inclut le yaourt à base de produits laitiers et le yaourt non laitier. Le marché est aussi divisé basé sur le type de produit, incluant le yaourt nature et le yaourt aromatisé, par forme de produit en yaourt à la cuillère/ferme et yaourt à boire. Par type d'emballage en pots, contenants & bacs, bouteilles, tetra packs & sachets, et autres. Basé sur le canal de distribution, le marché est segmenté en hors-commerce (supermarchés/hypermarchés, magasins de commodité, magasins spécialisés, détail en ligne, et autres canaux) et sur-commerce. Par géographie, en nord-est, Midwest, Sud et Ouest.

Le dimensionnement du marché a été fait en termes de valeur en USD pour tous les segments susmentionnés.

| Yaourt à base de produits laitiers |

| Yaourt non laitier/à base de plantes |

| Yaourt à la cuillère/ferme |

| Yaourt à boire |

| Nature/Naturel |

| Aromatisé |

| Pots, contenants et bacs |

| Bouteilles |

| Tetra Packs et sachets |

| Autres |

| Hors-commerce | Supermarchés/Hypermarchés |

| Magasins de commodité | |

| Détail en ligne | |

| Autres canaux de distribution | |

| Sur-commerce |

| Nord-Est |

| Midwest |

| Sud |

| Ouest |

| Par catégorie | Yaourt à base de produits laitiers | |

| Yaourt non laitier/à base de plantes | ||

| Par forme de produit | Yaourt à la cuillère/ferme | |

| Yaourt à boire | ||

| Par profil aromatique | Nature/Naturel | |

| Aromatisé | ||

| Par type d'emballage | Pots, contenants et bacs | |

| Bouteilles | ||

| Tetra Packs et sachets | ||

| Autres | ||

| Par canal de distribution | Hors-commerce | Supermarchés/Hypermarchés |

| Magasins de commodité | ||

| Détail en ligne | ||

| Autres canaux de distribution | ||

| Sur-commerce | ||

| Par géographie | Nord-Est | |

| Midwest | ||

| Sud | ||

| Ouest | ||

Questions clés répondues dans le rapport

Quelle importance ont les yaourts à boire pour la croissance future ?

Avec un TCAC de 5,78 % jusqu'en 2030, les yaourts à boire sont clés pour capturer les occasions de consommation nomades.

Le yaourt aromatisé surpasse-t-il encore les variétés nature ?

Oui. Les options aromatisées mènent avec une part de 52,11 % en 2024, même si le nature est actuellement le segment aromatique à croissance la plus rapide.

Quelle région contribue le plus aux revenus du yaourt américain ?

Le Sud détient la part la plus élevée à 32,99 %, reflétant sa large population et son attention croissante à la santé.

Quel format d'emballage gagne le plus rapidement en traction ?

Les tetra packs et sachets, croissant à un TCAC de 6,87 %, bénéficient des avantages de portabilité et durabilité.

Dernière mise à jour de la page le: