Taille et part de marché des alliages de titane

Analyse du marché des alliages de titane par Mordor Intelligence

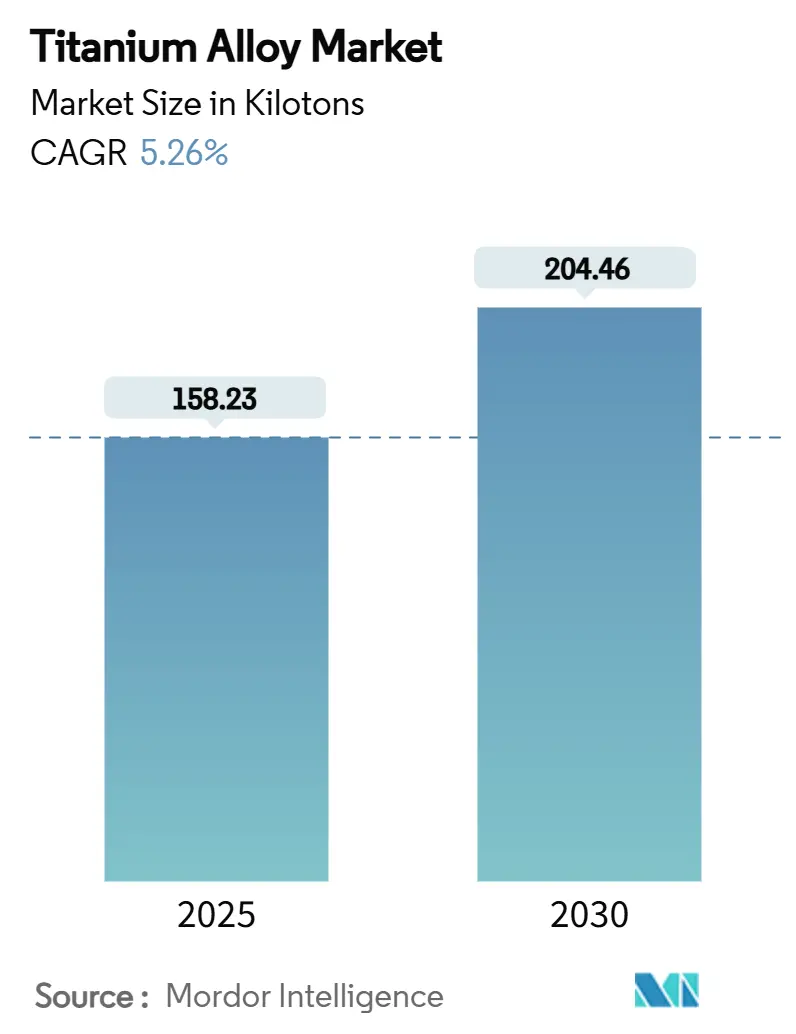

La taille du marché des alliages de titane est estimée à 158,23 kilotonnes en 2025, et devrait atteindre 204,46 kilotonnes d'ici 2030, à un CAGR de 5,26 % pendant la période de prévision (2025-2030). Les carnets de commandes constants chez Boeing et Airbus, les cycles de procurement de défense relancés, et une base de clients d'implants médicaux en expansion ancrent la demande. Les performances soutenues reposent sur le rapport résistance-poids élevé du titane, sa résistance à la corrosion, et sa biocompatibilité, des caractéristiques qui continuent de compenser son coût de production plus élevé dans les applications critiques. Les producteurs ajoutent de la capacité de fusion, souvent par réduction assistée par hydrogène ou fabrication additive, pour atténuer les goulots d'étranglement d'approvisionnement, tandis que les clients diversifient leurs sources d'approvisionnement pour atténuer le risque géopolitique. L'innovation de réduction des coûts et la poussée réglementaire pour des aéronefs économes en carburant renforcent davantage le récit de croissance du marché des alliages de titane.

Points clés du rapport

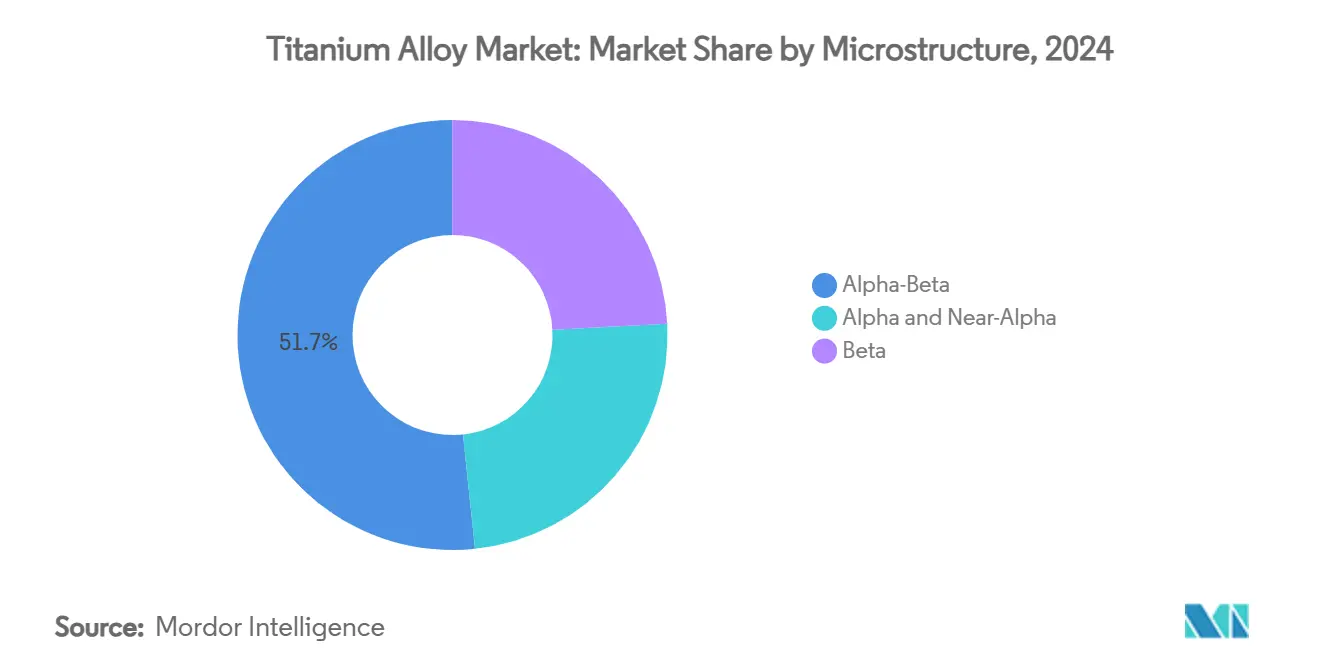

- Par microstructure, les nuances alpha-bêta ont dominé avec 51,67 % de part de la taille du marché des alliages de titane en 2024 ; les alliages bêta sont projetés pour s'étendre à un CAGR de 6,14 % jusqu'en 2030.

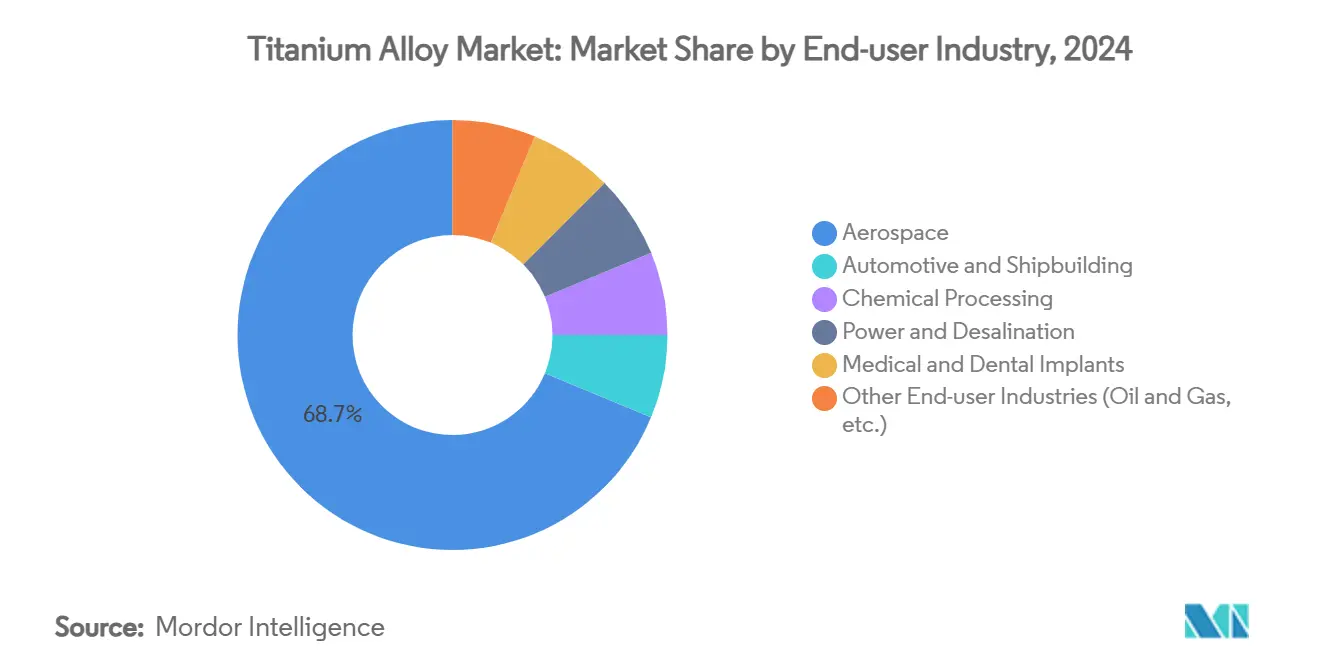

- Par secteur d'utilisation finale, l'aéronautique a commandé 68,74 % de la part de marché des alliages de titane en 2024, tandis que les implants médicaux et dentaires progressent à un CAGR de 7,35 % jusqu'en 2030.

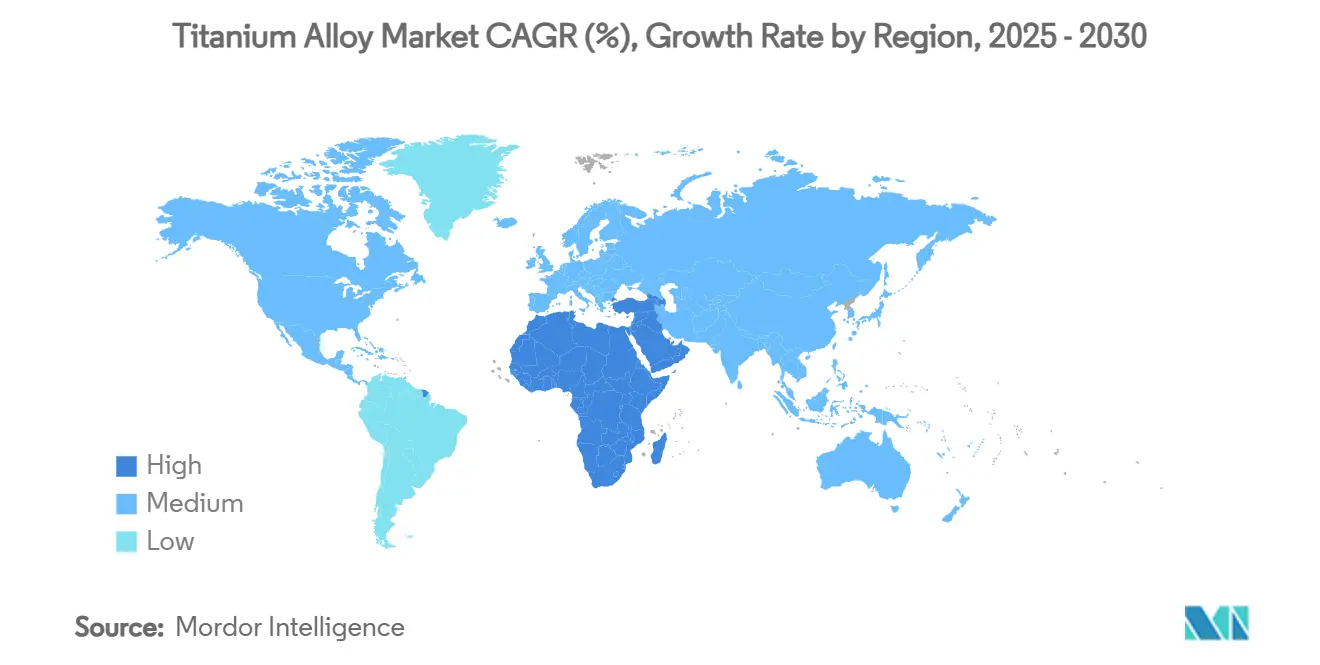

- Par géographie, l'Asie-Pacifique détenait 41,35 % du marché des alliages de titane en 2024, tandis que la région du Moyen-Orient et de l'Afrique affiche la croissance la plus rapide à 5,94 % de CAGR jusqu'en 2030.

Tendances et insights du marché mondial des alliages de titane

Analyse d'impact des facteurs de croissance

| Facteurs de croissance | (~) % d'impact sur les prévisions de CAGR | Pertinence géographique | Horizon d'impact |

|---|---|---|---|

| Demande croissante de cellules d'aéronefs et de défense | +1.8% | Mondial (Amérique du Nord, Europe au cœur) | Moyen terme (2-4 ans) |

| Allègement des véhicules terrestres militaires | +0.9% | Amérique du Nord et Europe, et Asie-Pacifique | Long terme (≥ 4 ans) |

| Expansion des procédures médicales et dentaires | +1.2% | Mondial, plus forte en Asie-Pacifique et MEA | Court terme (≤ 2 ans) |

| Fabrication additive débloquant de nouvelles nuances | +0.7% | Amérique du Nord et Europe, Asie-Pacifique | Moyen terme (2-4 ans) |

| Adoption d'échangeurs thermiques dans l'économie de l'hydrogène | +0.4% | Europe et Amérique du Nord, pilotes en Asie-Pacifique | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Demande croissante de cellules d'aéronefs et de défense

Les commandes dépassant 15 000 aéronefs commerciaux placent le titane directement dans les composants structurels, les trains d'atterrissage, et les éléments moteur, où la réduction de poids se traduit par des économies de carburant. ATI a tiré 66 % de ses revenus du T1 2025 de l'aéronautique et de la défense et a conclu un pacte d'approvisionnement quinquennal de 1 milliard USD avec Airbus. Howmet Aerospace a enregistré une croissance de 17 % des ventes aéronautiques commerciales au T3 2024 sur une demande moteur en hausse. L'intensité du titane atteint maintenant 15-25 % du poids d'un moteur à réaction, tandis que les programmes de défense spécifient l'alliage pour la furtivité et la durabilité. La diversification loin des matières premières russes pousse de nouveaux partenariats avec des fournisseurs japonais et moyen-orientaux, renforçant le réalignement de production du marché des alliages de titane.

Programmes d'allègement de véhicules terrestres militaires

Les planificateurs de défense remplacent de plus en plus l'acier par le titane dans les blindages, transmissions, et suspensions pour augmenter la portée et la charge utile sans sacrifier la protection. L'attribution de 47,1 millions USD du département de la Défense américain à IperionX souligne une poussée nationale pour une capacité de titane sécurisée et à faible coût. Les normes OTAN qui harmonisent les spécifications de matériaux amplifient la demande transfrontalière, et les données de terrain montrent 15-20 % d'économies de carburant lorsque les composants en titane remplacent l'acier. La fabrication avancée raccourcit les listes de pièces, allégeant le fardeau de maintenance pour les flottes de véhicules déployés et alimentant l'élan à long terme dans le marché des alliages de titane.

Expansion des procédures d'implants médicaux et dentaires

La biocompatibilité du titane en fait le métal d'implant de choix alors que les populations mondiales vieillissent. La fusion laser sélective livre maintenant des fixations de genou, hanche, et dentaires spécifiques aux patients avec des structures en treillis qui favorisent l'ostéointégration tout en réduisant les déchets. La recherche sur les systèmes Ti-Ta-Cu montre des modules élastiques plus proches de l'os naturel, élargissant l'applicabilité clinique. Les critères ISO 5832-11:2024 révisés pour Ti-6Al-7Nb resserrent les références de qualité. L'augmentation des volumes chirurgicaux en Asie-Pacifique et MEA canalise une demande constante dans le marché des alliages de titane.

Fabrication additive débloquant de nouvelles nuances

L'impression 3D débloque des chimies d'alliages qui étaient autrefois non économiques ou impossibles. Les chercheurs de RMIT ont produit une nuance 29 % moins chère en remplaçant le vanadium par des éléments économiques tout en améliorant la résistance. MIT et ATI ont avancé des stratégies de distorsion de réseau pour bouleverser le compromis classique résistance-ductilité. Les améliorations d'atomisation de poudre réduisent l'utilisation d'électricité de 50 % et l'argon de 98 %, abaissant les coûts unitaires. Une plus grande liberté de conception raccourcit la montée en puissance pour les programmes aéronautiques et médicaux, injectant une croissance supplémentaire dans le marché des alliages de titane.

Analyse d'impact des contraintes

| Contraintes | (~) % d'impact sur les prévisions de CAGR | Pertinence géographique | Horizon d'impact |

|---|---|---|---|

| Coût de production élevé et métallurgie complexe | -1.4% | Mondial (plus marqué dans les marchés émergents) | Moyen terme (2-4 ans) |

| Capacité mondiale limitée d'éponge | -0.8% | Amérique du Nord et Europe | Court terme (≤ 2 ans) |

| Dépendance géopolitique aux matières premières russes | -0.6% | Amérique du Nord et Europe | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Coût de production élevé et métallurgie complexe

La route Kroll héritée brûle 11-13 MWh par tonne, rendant le titane 3-4 fois plus cher que l'aluminium et 10-15 fois plus cher que l'acier. La métallurgie réactive exige des atmosphères inertes et des fluides de coupe spécialisés, entravant la productivité dans l'usinage en aval. Les voies de réduction assistée par hydrogène promettent des températures plus basses mais restent pré-commerciales. Les techniques de l'Université de Tokyo pour l'élimination de l'oxygène via les réactions à l'yttrium offrent des économies potentielles, mais la mise à l'échelle industrielle est de plusieurs années. Jusqu'à ce que les nouveaux procédés arrivent à maturité, les coûts de conversion élevés plafonnent le plein potentiel du marché des alliages de titane.

Dépendance géopolitique aux matières premières russes

VSMPO-AVISMA représentait la plupart de l'approvisionnement de qualité jet occidental avant les sanctions, forçant les OEM à se démener pour des alternatives japonaises et moyen-orientales. Les compagnies aériennes continuent d'accepter des dérogations limitées pour les contrats hérités, reflétant le bassin restreint de fournisseurs certifiés. Les réserves stratégiques amortissent le court terme, mais de nouveaux chocs géopolitiques pourraient se répercuter rapidement à travers le marché des alliages de titane.

Analyse par segment

Par microstructure : Les alliages bêta stimulent l'innovation

Les alliages bêta sont projetés pour enregistrer un CAGR de 6,14 % jusqu'en 2030, tandis que les nuances alpha-bêta ont conservé 51,67 % de la part de marché des alliages de titane en 2024. Ti-5553 démontre une coulabilité supérieure, délivrant des rapports résistance-poids élevés vitaux pour les traversées d'ailes et les structures de trains d'atterrissage. La recherche sur les intermétalliques à haute entropie incorporant le zirconium et le hafnium atteint des limites d'élasticité de 1,5 GPa avec 8 % de déformation plastique, élargissant les options pour les applications hypersoniques[1]Cumberland County Government, "USD 867 Million Titanium Plant Announcement," co.cumberland.nc.us .

Les déploiements de fabrication additive en cours permettent une production proche de la forme nette, réduisant les ratios achat-vol jusqu'à 60 % et soutenant des architectures complexes de canaux de refroidissement dans les aubes de turbine. La taille du marché des alliages de titane des alliages bêta est en voie de clôturer la décennie à environ 25 % du volume global, soutenue par des gains synergiques dans la capacité d'atomisation de poudre et les tests de qualification pour le matériel de vol critique. L'intérêt parallèle pour les alliages alpha et quasi-alpha pour les températures au-dessus de 500 °C préserve la demande dans les contextes de turbines à gaz et de propulsion spatiale. Alors que les producteurs standardisent les paramètres de refusion à l'arc sous vide, les chimies d'alliage se stabilisent, améliorant la confiance parmi les principaux constructeurs aéronautiques et de défense.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par secteur d'utilisation finale : Les applications médicales s'accélèrent

L'aéronautique a maintenu 68,74 % du marché des alliages de titane en 2024, mais les implants médicaux sont prévus pour la plus forte croissance à un CAGR de 7,35 % jusqu'en 2030. Les remplacements de hanche et de genou spécifiques aux patients passent des programmes pilotes à l'adoption générale alors que les systèmes hospitaliers investissent dans des suites d'impression 3D au point de soins. Les chirurgiens apprécient l'ostéointégration du titane et les faibles taux de réaction allergique, assurant une demande à long terme malgré les primes de prix. Les implants dentaires suivent une trajectoire similaire, portés par la dentisterie esthétique dans les économies émergentes. L'adoption automobile reste de niche, exemplifiée par les bielles Super-TIX de Nippon Steel, qui délivrent 50 % de résistance spécifique supérieure à l'acier tout en réduisant la masse rotationnelle.

Des mandats gouvernementaux plus forts sur les émissions de véhicules pourraient débloquer des applications de mobilité plus larges, mais les différentiels de coût actuels contraignent la pénétration à grande échelle. Pendant ce temps, la domination du titane dans les vis orthopédiques, plaques, et cages spinales s'accélère alors que l'accès aux soins de santé s'élargit en Asie-Pacifique.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Asie-Pacifique commandait 41,35 % du marché des alliages de titane en 2024, ancrée par la part de 60 % de la Chine de la production métallique mondiale. Cependant, l'écart de certification aéronautique de la région réduit la pénétration immédiate dans les programmes de jets de haute valeur. L'Inde collabore avec HAL et DRDO sur la capacité d'éponge indigène, tandis que les mineurs australiens explorent l'alliage en aval pour capturer la marge plus loin le long de la chaîne de valeur. Ces initiatives soutiennent collectivement de robustes gains de volume, bien que les obstacles de qualité demeurent.

La région du Moyen-Orient et de l'Afrique, s'étendant à un CAGR de 5,94 %, bénéficie de la stratégie minière de 46 milliards USD de l'Arabie saoudite, qui vise à élever la part du PIB minier à 75 milliards d'ici 2030 et positionner le royaume comme un fournisseur de titane neutre. La consommation nord-américaine reste élevée malgré une production d'éponge minimale. Le comté de Cumberland, Caroline du Nord, a sécurisé une usine de 867 millions USD pour reconstruire la capacité domestique avec une réduction assistée par hydrogène qui pourrait fournir 10 000 tonnes annuellement une fois entièrement opérationnelle[2]Liu et al., "High-Entropy Intermetallic Alloy," nature.com. Au Canada, les opérations d'ilménite alimentées par l'hydroélectricité du Québec explorent l'intégration verticale dans l'éponge bas-carbone.

De l'autre côté de l'Atlantique, les OEM européens jonglent entre conformité aux sanctions et continuité de production, incitant des discussions de coentreprises avec des fournisseurs kazakhs et japonais ; la Loi sur les matières premières critiques de l'UE accélère l'autorisation pour les projets d'éponge en Norvège et en Espagne. L'Amérique du Sud reste largement un exportateur de minerai brut, mais la banque de développement d'État du Brésil signale un intérêt pour co-financer des usines d'alliage en aval près des mines d'ilménite existantes. Dans l'ensemble, les empreintes d'approvisionnement changeantes continuent de remodeler le marché des alliages de titane.

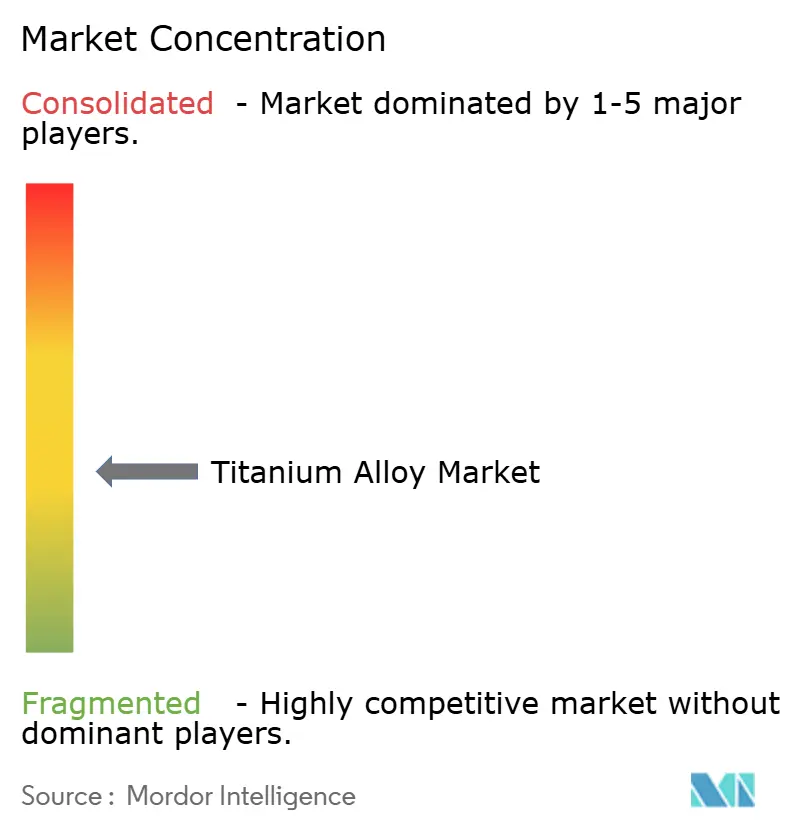

Paysage concurrentiel

Le marché des alliages de titane est modérément fragmenté. Les acteurs établis maintiennent des fossés technologiques et contractuels, mais le domaine est loin d'être oligopolistique. ATI a clôturé une expansion pluriannuelle qui élève la capacité de fusion de titane de 80 % d'ici 2025, ancrant des contrats à long terme avec Airbus et Boeing. Les fusions et les coentreprises spécialisées ciblent l'intégration verticale. Les fournisseurs de poudre s'associent avec les principaux constructeurs aéronautiques pour le recyclage en boucle fermée, tandis que les OEM d'implants médicaux investissent dans des fermes d'impression captives pour verrouiller l'approvisionnement en poudre. L'intensité concurrentielle reste donc modérée, les brevets de procédés, la qualification client, et l'échelle de capacité servant de différenciateurs clés dans le marché des alliages de titane.

Leaders de l'industrie des alliages de titane

-

ATI

-

Howmet Aerospace

-

PJSC VSMPO-AVISMA Corporation

-

TIMET (Precision Castparts Corp.)

-

Toho Titanium Co., Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : L'Université de Tohoku a introduit un alliage titane-aluminium superélastique fonctionnel de −269 °C à +127 °C, avec des applications potentielles dans l'exploration spatiale et la technologie médicale.

- Juillet 2024 : Les chercheurs du MIT et ATI Specialty Materials ont dévoilé des alliages de titane qui brisent le compromis résistance-ductilité grâce à une composition chimique précise et des techniques de traitement.

Portée du rapport mondial sur le marché des alliages de titane

Les alliages de titane présentent une combinaison unique de propriétés mécaniques et physiques, qui les rendent désirables pour certaines applications critiques dans les industries aéronautique, chimique, médicale, et énergétique.

Le marché des alliages de titane est segmenté par microstructure (alliage alpha et quasi-alpha, alliage alpha-bêta, et alliage bêta), secteur d'utilisation finale (aéronautique, automobile et construction navale, chimique, énergie et dessalement, et autres secteurs d'utilisation finale), et géographie (Asie-Pacifique, Amérique du Nord, Europe, Amérique du Sud, et Moyen-Orient et Afrique).

Le rapport offre également la taille du marché et les prévisions pour 13 pays à travers les principales régions. Pour tous les segments, le dimensionnement et les prévisions du marché ont été réalisés sur la base du volume (kilotonnes).

| Alpha et quasi-alpha |

| Alpha-bêta |

| Bêta |

| Aéronautique |

| Automobile et construction navale |

| Traitement chimique |

| Énergie et dessalement |

| Implants médicaux et dentaires |

| Autres secteurs d'utilisation finale (pétrole et gaz, etc.) |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Russie | |

| Reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique |

| Par microstructure | Alpha et quasi-alpha | |

| Alpha-bêta | ||

| Bêta | ||

| Par secteur d'utilisation finale | Aéronautique | |

| Automobile et construction navale | ||

| Traitement chimique | ||

| Énergie et dessalement | ||

| Implants médicaux et dentaires | ||

| Autres secteurs d'utilisation finale (pétrole et gaz, etc.) | ||

| Géographie | Asie-Pacifique | Chine |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Russie | ||

| Reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la taille du marché des alliages de titane en 2025 et quel CAGR est attendu d'ici 2030 ?

La taille du marché des alliages de titane s'élève à 158,23 kilotonnes en 2025 et devrait croître à un CAGR de 5,26 %, atteignant 204,46 kilotonnes d'ici 2030.

Quel segment d'application s'étend le plus rapidement ?

Les implants médicaux et dentaires montrent la croissance la plus rapide, projetée à un CAGR de 7,35 % jusqu'en 2030 en raison de l'augmentation des volumes chirurgicaux et des solutions spécifiques aux patients imprimées en 3D.

Quel segment de microstructure détient la plus grande part aujourd'hui ?

Les nuances alpha-bêta dominent, représentant 51,67 % de la part de marché des alliages de titane en 2024, grâce à leur équilibre de résistance et de formabilité pour les structures aéronautiques.

Quelle région devrait enregistrer la plus forte croissance ?

La région du Moyen-Orient et de l'Afrique est prévue être la géographie à croissance la plus rapide à un CAGR de 5,94 %, soutenue par les investissements miniers saoudiens et le positionnement de fournisseur neutre.

Quel est le principal défi côté offre auquel font face les producteurs de titane ?

La capacité d'éponge qualifiée aéronautique limitée et les coûts énergétiques élevés du procédé Kroll contraignent la production, créant un goulot d'étranglement d'approvisionnement pour la production d'alliage en aval.

Dernière mise à jour de la page le: