Taille et parts du marché des produits de beauté et de soins personnels de la Corée du Sud

Analyse du marché des produits de beauté et de soins personnels de la Corée du Sud par Mordor Intelligence

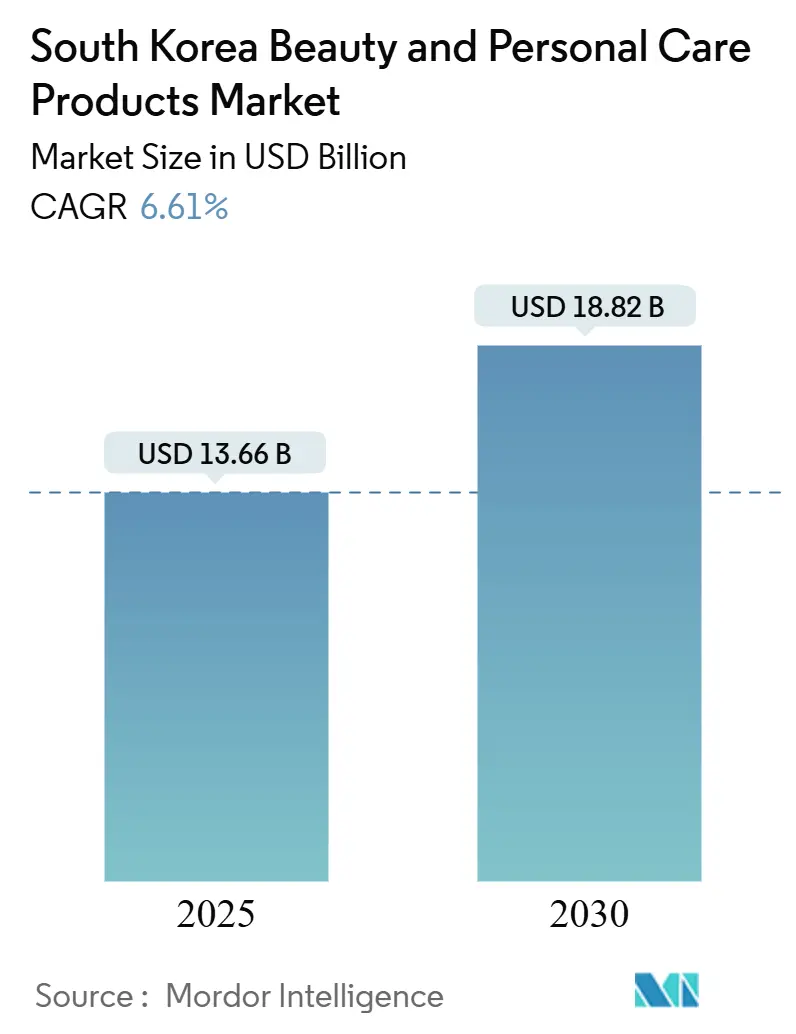

La taille du marché coréen de la beauté et des soins personnels s'élève à 13,66 milliards USD en 2025 et devrait atteindre 18,82 milliards USD d'ici 2030, avec une expansion à un TCAC de 6,61 %. La Corée du Sud s'est établie comme un innovateur mondial de la beauté, devenant le quatrième plus grand exportateur de cosmétiques en 2023, selon l'International Trade Administration[1]Source: International Trade Organization, "South Korea Organic Beauty Market", trade.gov. Cette force d'exportation a influencé le développement de produits domestiques, les marques développant désormais des formulations conformes aux réglementations internationales dès les étapes initiales. Une R&D domestique robuste, un leadership du commerce numérique et l'attrait mondial de la K-culture font de la Corée du Sud un créateur de tendances dont les lancements de produits influencent les routines des consommateurs de Tokyo à Los Angeles. La premiumisation gagne du terrain alors que les consommateurs acceptent des prix plus élevés en échange d'une efficacité prouvée, tandis que des règles d'ingrédients plus strictes motivent les marques à reformuler et mettre en avant leurs références de sécurité. La vente au détail en ligne gère déjà plus de la moitié de toutes les ventes de la catégorie, avec des parcours d'achat mobile-first, du commerce en direct et des recommandations pilotées par l'IA transformant chaque écran en vitrine. L'intensité concurrentielle reste modérée : les conglomérats patrimoniaux ancrent encore le secteur, mais la chaîne santé-beauté Olive Young et les indépendants tech-enabled redéfinissent continuellement les références en matière de vitesse, d'utilisation des données et d'engagement client.

Points clés du rapport

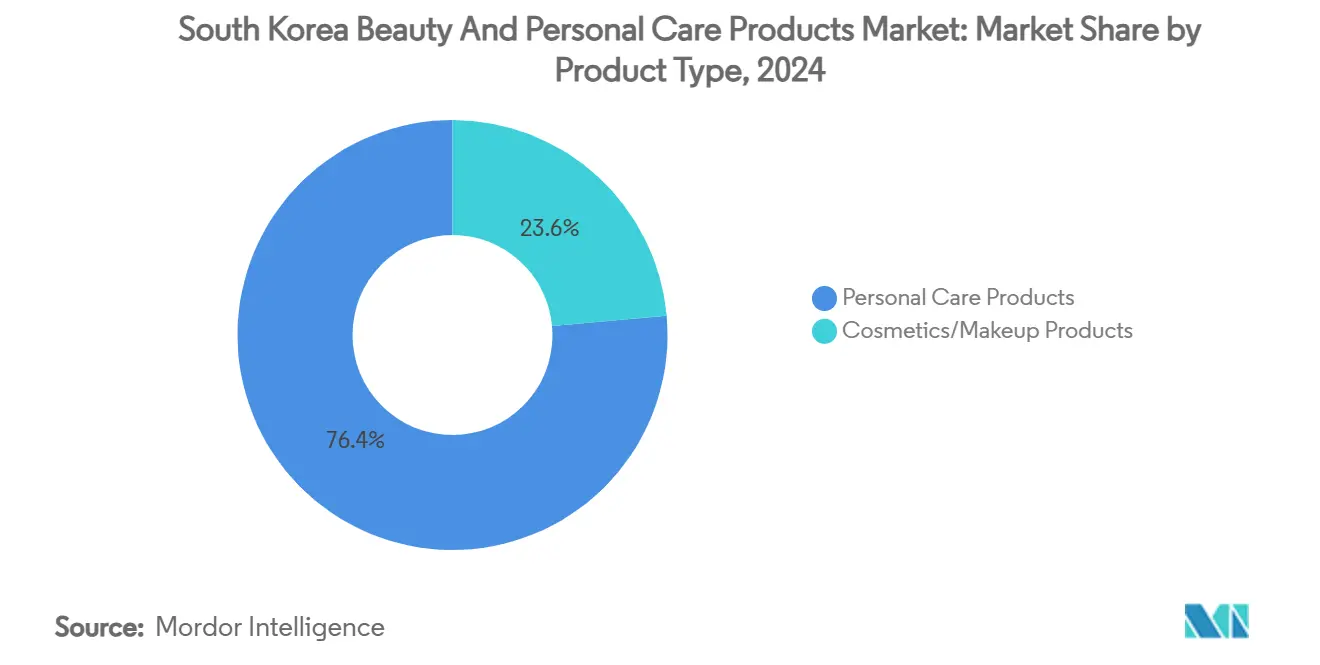

- Par type de produit, les produits de soins personnels détenaient 76,42 % des parts du marché coréen de la beauté et des soins personnels en 2024 et croissent à un TCAC de 6,95 % jusqu'en 2030.

- Par catégorie, les produits grand public ont dominé avec 51,63 % de parts en 2024, tandis que les produits premium ont affiché le TCAC le plus rapide de 7,09 % pour 2025-2030.

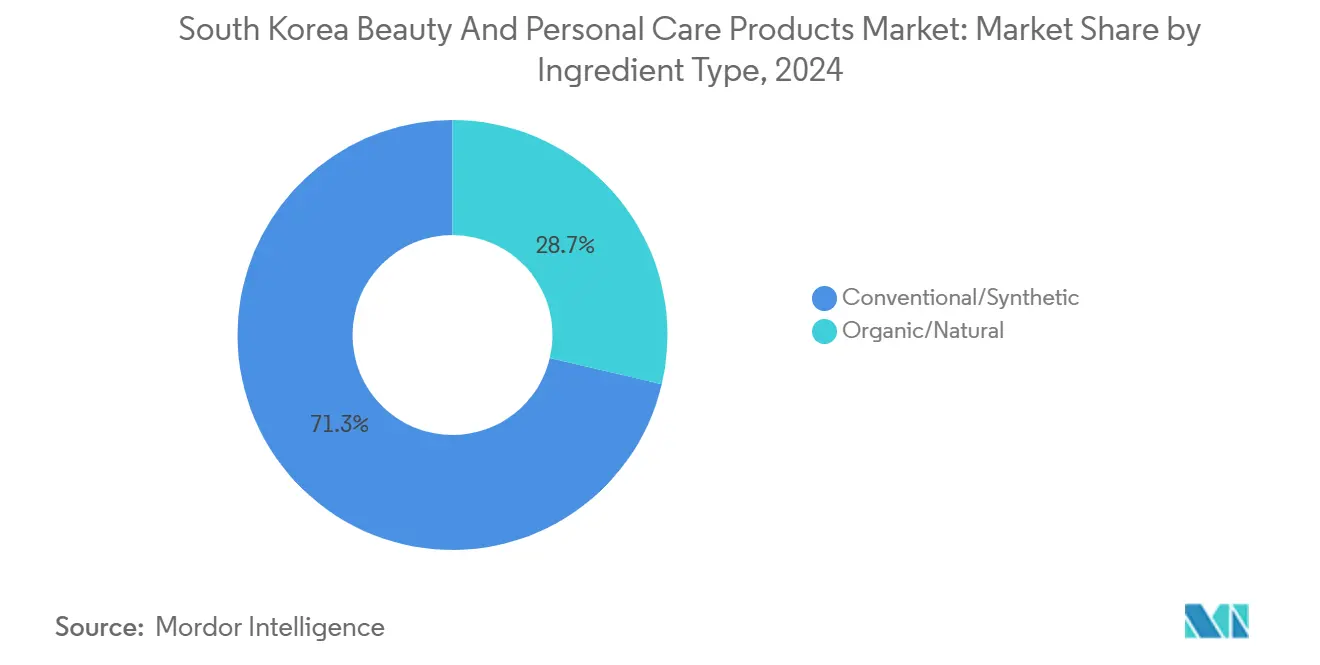

- Par ingrédient, les formulations conventionnelles/synthétiques représentaient 71,32 % des parts en 2024, tandis que les produits naturels et biologiques ont progressé à un TCAC de 7,92 % jusqu'en 2030.

- Par canal de distribution, les supermarchés/hypermarchés ont capturé 38,63 % de la taille du marché coréen de la beauté et des soins personnels en 2024 et le canal de vente au détail en ligne devrait s'étendre à un TCAC de 7,57 % jusqu'en 2030.

Tendances et perspectives du marché des produits de beauté et de soins personnels de la Corée du Sud

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique (Provinces/Métropoles clés) | Calendrier d'impact |

|---|---|---|---|

| Inclination croissante vers les formulations naturelles et biologiques | +1.2% | Zone capitale Séoul-Gyeonggi ; Jeju (corridors commerciaux écotouristiques) | Moyen terme (2-4 ans) |

| Adoption croissante des solutions anti-âge/ralentissement du vieillissement | +1.8% | Séoul, Busan, Daegu (forte proportion de résidents de 60 ans et plus avec un pouvoir d'achat premium) | Long terme (≥ 4 ans) |

| Influence croissante des médias sociaux et de la technologie numérique | +1.5% | National, plus fort à Séoul, Busan, Incheon (plus haute pénétration smartphone et 5G) | Court terme (≤ 2 ans) |

| Avancées technologiques et innovation | +1.0% | Pangyo Tech Valley (Gyeonggi-do), cluster bio d'Osong (Chungcheongbuk-do), Daejeon | Moyen terme (2-4 ans) |

| Les tendances du toilettage masculin stimulent la demande du marché | +0.8% | Ceintures urbaines de Séoul, Incheon, Gyeonggi ; quartiers jeunes de Gwangju | Moyen terme (2-4 ans) |

| Sensibilisation et sophistication élevées des consommateurs | +0.7% | Séoul-Gyeonggi, métropoles côtières de Busan, Gwangju | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Inclination croissante vers les formulations naturelles et biologiques

Les préférences des consommateurs évoluent vers les formulations naturelles et biologiques, reflétant une conscience de sécurité accrue et une sensibilisation environnementale suite à la pandémie de COVID-19. Le ministère de la Sécurité alimentaire et médicamenteuse a établi des normes rigoureuses : mandatant plus de 95 % de matières premières naturelles pour la certification de produit et exigeant plus de 10 % d'ingrédients biologiques pour la classification biologique en janvier 2025. Avec un focus sur les ingrédients, la fonctionnalité et la certification, les consommateurs stimulent le marché, soutenus par des initiatives gouvernementales promouvant la technologie dans les cosmétiques sur mesure et les diagnostics cutanés personnalisés. Le cadre réglementaire sud-coréen non seulement dépasse les normes américaines, avec sa liste d'ingrédients interdits, mais s'aligne également étroitement avec les réglementations de l'UE, façonnant les formulations cosmétiques mondiales et renforçant la confiance des consommateurs. Alors que le mouvement de beauté propre prend de l'ampleur, les entreprises priorisent la transparence dans les formulations et adoptent des pratiques durables dans l'approvisionnement, la fabrication et l'emballage. Pendant ce temps, la science avancée des ingrédients se concentre sur des actifs comme la Centella Asiatica, la Niacinamide et l'Armoise, chacun apportant des bénéfices distincts et adhérant aux réglementations strictes des produits naturels.

Adoption croissante des solutions anti-âge/ralentissement du vieillissement

Les changements démographiques stimulent une demande soutenue pour les solutions anti-âge, les consommateurs âgés augmentant leurs dépenses en cosmétiques. Selon les données du ministère de l'Intérieur et de la Sécurité (Corée du Sud) de 2024, la population âgée de 65 ans et plus en Corée du Sud était de 10,26 millions [2]Source: Ministry of the Interior and Safety (South Korea), "Population aged 65 years and older in South Korea", mois.go.kr. Avec des stratégies d'innovation ouverte, le marché cosméceutique s'attaque rapidement aux coûts élevés de R&D et navigue dans des chaînes de valeur complexes. Avec le soutien du gouvernement et les progrès technologiques, le potentiel de croissance du marché est encore amplifié. La gamme 'Concentrated Ginseng Rejuvenating' d'Amorepacific, témoignage de 60 ans d'expertise en ginseng en juillet 2024, présente une innovation anti-âge premium. Infusée d'ingrédients de pointe comme GinsenomicsTM et Ginseng PeptideTM, elle cible adroitement divers signes de vieillissement, notamment les rides, la perte d'élasticité et le ternissement. Pendant ce temps, les percées dans la régulation génétique redéfinissent les méthodologies anti-âge. Les matériaux bioactifs qui ajustent les gènes liés aux rides s'avèrent plus efficaces que le rétinol conventionnel, tout en évitant les problèmes d'irritation cutanée. Ces avancées soulignent la demande croissante des consommateurs pour des solutions cosméceutiques plus sûres et plus efficaces, stimulant davantage la recherche et le développement sur le marché.

Influence croissante des médias sociaux et impact de la technologie numérique

La transformation numérique s'accélère grâce à la domination du commerce mobile, avec des transactions qui montent en flèche via le e-commerce, selon l'International Trade Administration. Les plateformes de médias sociaux stimulent les tendances de consommation axées sur les ingrédients, alors que le phénomène "Know-smetics" met l'accent sur la connaissance par les consommateurs des composants de formulation dans les décisions de sélection de produits. De plus, l'influence culturelle de la Vague coréenne est directement corrélée à la performance d'exportation des cosmétiques, avec la tendance pour les "dramas coréens" servant de proxy pour l'impact commercial culturel à travers les marchés ASEAN. Selon les données StatCounter Global Stats de 2025, 14,65 % de la population en Corée du Sud utilisait Facebook, et 3,21 % utilisait Instagram[3]Source: StatCounter Global Stats Data, " Social Media Stats in South Korea", gs.statcounter.com. Les plateformes beauté comme Hwahae s'étendent à l'international avec des versions anglaises et japonaises, soutenant les marques K-beauty sur les marchés mondiaux tout en fournissant des données de consommation centrées sur les ingrédients aux fabricants et consommateurs. Le commerce en direct émerge comme une méthode de distribution significative, particulièrement parmi la génération MZ qui préfère les expériences d'achat engageantes et interactives durant les restrictions pandémiques sur les interactions en face-à-face.

Avancées technologiques et innovation

Les entreprises coréennes mènent la charge dans la personnalisation de produits pilotée par l'IA, dévoilant des systèmes qui assortissent les teintes de fond de teint en stimulant uniformément les couches cutanées plus profondes. Ces innovations transforment l'industrie de la beauté en offrant des solutions hautement précises et adaptées pour diverses teintes de peau. En collaboration avec la startup coréenne NanoEnTek, L'Oréal a introduit le dispositif Cell BioPrint en janvier 2025. Cette technologie portable lab-on-chip ne jauge pas seulement l'âge biologique mais mesure aussi la réactivité de la peau aux ingrédients, marquant un bond significatif dans l'intelligence cutanée du consommateur. Le design compact du dispositif et ses capacités avancées le rendent accessible pour un usage professionnel et personnel, renforçant encore son attrait. Pendant ce temps, les avancées dans la recherche sur la régulation génétique affinent les formulations anti-âge. En utilisant des matériaux bioactifs pour moduler les expressions des gènes EDAR et BNC2, les chercheurs ont obtenu une réduction notable des rides, surpassant les méthodes traditionnelles de rétinol, tout cela sans l'irritation cutanée associée. Ces percées établissent de nouveaux repères dans le développement de solutions de soin de la peau efficaces et douces.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique (Provinces/Métropoles clés) | Calendrier d'impact |

|---|---|---|---|

| Vieillissement de la population et changements démographiques | -0.8% | Jeollanam-do, Gyeongsangbuk-do, Gangwon-do (ratios de personnes âgées les plus élevés) | Long terme (≥ 4 ans) |

| Exigences réglementaires strictes | -1.2% | National ; hubs de conformité à Osong (MFDS), Séoul, clusters de fabrication Gyeonggi | Moyen terme (2-4 ans) |

| Scepticisme des consommateurs envers les revendications exagérées | -0.6% | Séoul-Gyeonggi (plus grande utilisation d'applications de suivi d'ingrédients), Busan | Court terme (≤ 2 ans) |

| Saturation du marché et concurrence intense | -1.0% | Zones métropolitaines denses en commerce de détail de Séoul, Busan, Daegu | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Scepticisme des consommateurs envers les revendications exagérées

Les acheteurs sud-coréens examinent désormais plus attentivement les promesses de produits, un changement alimenté par les applications de divulgation d'ingrédients et le mouvement "Know-smetics" qui encourage les utilisateurs à vérifier les formulations avant achat. Le ministère de la Sécurité alimentaire et médicamenteuse de la Corée du Sud renforce cette vigilance en interdisant les cosmétiques contenant du PABA (acide para-aminobenzoïque) et en étendant la liste des substances prohibées à 1 040, signalant une tolérance zéro pour l'efficacité exagérée qui compromet la sécurité. Les détaillants répondent en exigeant des rapports de tests tiers, tandis que les marques mettent en avant des résultats cliniquement prouvés plutôt qu'un langage marketing sensationnel pour sécuriser l'espace en rayon. Les hôtes de commerce en direct risquent un contrecoup si les revendications sonnent gonflées, poussant les plateformes à resserrer les directives de contenu et exiger des vérifications de faits en temps réel durant les diffusions. En conséquence, même les lancements premium doivent publier des données transparentes sur les concentrations d'actifs et les méthodologies d'essai pour gagner la confiance, tempérant les pics de ventes à court terme mais renforçant la crédibilité de marque à long terme.

Saturation du marché et concurrence intense

L'intensité concurrentielle s'intensifie à travers la disruption des canaux de distribution. Par exemple, en 2023, le chiffre d'affaires de CJ Olive Young a bondi à 2,85 milliards USD, marquant une croissance de 39 % et éclipsant pour la première fois les géants traditionnels Amorepacific et LG Household & Health Care. Le marché des magasins santé et beauté est devenu hautement concentré, avec quelques acteurs établis occupant une part plus large. L'expansion internationale crée une pression concurrentielle supplémentaire, alors que les cosmétiques coréens atteignent les classements d'importation de tête aux États-Unis et au Japon, forçant les acteurs domestiques à concourir mondialement tout en défendant les positions du marché domestique. Pendant ce temps, des concurrents tels que Lalavla de GS Retail et Lops de Lotte Shopping luttent avec des comptes de magasins en baisse et des pertes financières croissantes. Les cosmétiques coréens ont décroché les classements d'importation de tête tant aux États-Unis qu'au Japon, amplifiant les pressions concurrentielles. Ce succès international contraint les acteurs domestiques non seulement à défendre leur territoire national mais aussi à rivaliser sur la scène mondiale. Domestiquement, des rivaux comme Daiso et Coupang intensifient la concurrence sur les prix, attirant les consommateurs axés sur la valeur, tandis que les marques premium luttent avec des marges compressées.

Analyse par segment

Par type de produit : les soins personnels dominent avec l'innovation des soins de la peau

Les produits de soins personnels commandent 76,42 % du marché coréen de la beauté en 2024 et sont projetés pour maintenir le leadership avec un TCAC de 6,95 % de 2025 à 2030. Dans cette catégorie, les soins de la peau continuent d'être la pierre angulaire de la réputation mondiale de la K-beauty, avec les produits de soin du visage stimulant une innovation significative dans les formulations et systèmes de livraison. La croissance du segment est alimentée par l'avancement continu des produits, particulièrement dans les traitements spécialisés s'attaquant à des préoccupations cutanées spécifiques telles que l'hyperpigmentation et la sensibilité.

Les marques coréennes ont réussi à exploiter leur expertise en soins de la peau pour s'étendre dans des catégories adjacentes, avec les soins capillaires émergeant comme un vecteur de croissance prometteur. Par exemple, en novembre 2024, Cosmecca Korea a lancé une gamme de ses nouvelles innovations de soins de la peau. Les produits incluent le 'Micro Hy-Balance Glow Cushion' et le 'Pearless Radiant Boosting Serum'. L'évolution du segment reflète une approche holistique de la beauté, avec un accent croissant sur l'interconnexion entre les soins de la peau, les soins capillaires et le bien-être général, comme en témoigne la montée des traitements axés sur le cuir chevelu qui appliquent les principes de soins de la peau à la santé capillaire.

Par catégorie : le segment premium accélère avec un positionnement luxe

Le segment grand public détient 51,63 % du marché en 2024, et le segment premium détient le segment à croissance la plus rapide à 7,09 % TCAC de 2025-2030. Cette croissance accélérée reflète un changement stratégique vers le haut de gamme par les marques coréennes cherchant à améliorer les marges et la compétitivité mondiale. Les produits grand public maintiennent le leadership du marché grâce à l'accessibilité et l'efficacité fonctionnelle, soutenus par l'expansion des magasins santé et beauté atteignant une valeur de marché significative. La domination de CJ Olive Young dans la distribution grand public, commandant une part de marché significative, permet aux petites marques d'accéder aux consommateurs tout en fournissant variété et commodité.

Le positionnement premium est de plus en plus défini par des ingrédients exclusifs, l'intégration de technologie avancée et un design d'emballage élevé plutôt que par des marqueurs de luxe traditionnels. Des marques comme Sulwhasoo et Dr. Jart+ ont réussi à établir un positionnement premium mondial à travers des cycles rapides de recherche et développement et des narratifs marketing sophistiqués qui mettent l'accent sur l'héritage culturel et l'innovation scientifique. L'expansion du segment premium est encore soutenue par la hausse des revenus disponibles et la volonté croissante des consommateurs d'investir dans des produits de beauté haute performance avec une efficacité démontrable.

Par type d'ingrédient : les formulations naturelles et biologiques mènent l'innovation

Le segment naturel et biologique croît à un TCAC de 7,92 % durant 2025-2030, et le conventionnel/synthétique détient le plus grand segment à 71,32 % de parts. Cette croissance provient d'un focus accru des consommateurs sur la sécurité des ingrédients et les préoccupations environnementales, soutenu par la mise en œuvre par le gouvernement coréen de normes de cosmétiques naturels et biologiques. Les fabricants coréens ont développé des gammes de produits étendues utilisant des ingrédients botaniques locaux, particulièrement les dérivés de Centella asiatica et de ginseng, dont les études cliniques ont montré qu'ils possèdent des bénéfices anti-âge significatifs.

Les entreprises adoptent de plus en plus des chaînes d'approvisionnement transparentes et des méthodes d'emballage respectueuses de l'environnement, s'alignant avec les principes de beauté propre et les demandes des consommateurs pour la durabilité. Les marques coréennes ont établi une forte position sur le marché grâce à leur expertise complète en extraits botaniques et technologies de fermentation, leur permettant de créer des produits innovants qui répondent aux préférences mondiales des consommateurs pour les formulations naturelles. L'intégration du savoir-faire traditionnel à base de plantes avec les processus de fabrication modernes a permis à ces entreprises de développer des offres de produits uniques qui combinent efficacité et ingrédients naturels.

Par canal de distribution : la vente au détail en ligne redéfinit l'engagement des consommateurs

Les canaux de vente au détail en ligne dominent le marché sud-coréen à un TCAC de 7,57 % de 2025 à 2030, dépassant tous les autres formats de distribution. Le plus grand segment est détenu par les supermarchés/hypermarchés à 38,63 %. La croissance de ce canal est alimentée par l'infrastructure numérique avancée de la Corée du Sud, avec 74,4 % des transactions e-commerce se déroulant désormais via appareils mobiles, selon les données de l'International Trade Administration de 2023. Le commerce en direct émerge comme une innovation de distribution significative, particulièrement parmi la génération MZ qui préfère les expériences d'achat engageantes et interactives. Le paysage beauté en ligne est caractérisé par une intégration de contenu sophistiquée, avec les marques exploitant le streaming en direct, les technologies d'essayage virtuel et les recommandations de produits pilotées par l'IA pour améliorer l'expérience d'achat numérique.

D'autres canaux comme les magasins santé et beauté croissent alors que les préférences des consommateurs évoluent vers la commodité et la variété offertes par ces formats de magasin. Olive Young, le principal détaillant santé et beauté de Corée du Sud, a mis en œuvre une stratégie omnicanale qui fait le pont entre la commodité en ligne et les éléments expérientiels hors ligne. Le passage vers la distribution en ligne a démocratisé l'accès au marché, permettant aux marques plus petites et innovantes de gagner en visibilité sans réseaux de distribution étendus, tout en créant simultanément de nouveaux défis en matière de différenciation et de fidélité client dans un marché numérique de plus en plus encombré.

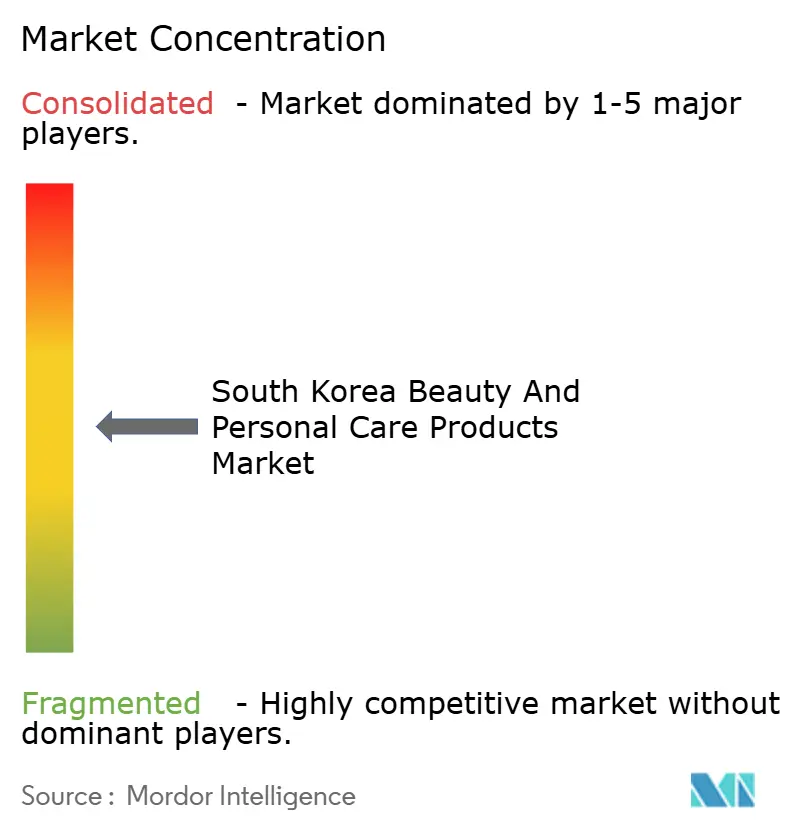

Paysage concurrentiel

Le marché montre une concentration modérée avec des acteurs clés incluant Beiersdorf AG, L'Oréal S.A., Estée Lauder Companies Inc., Procter & Gamble Company, Unilever, entre autres. Les entreprises internationales renforcent leurs positions sur le marché à travers des partenariats locaux, comme le démontre l'acquisition par L'Oréal de la division sud-coréenne du groupe Mibelle en février 2025. Cette acquisition souligne l'importance que les entreprises internationales accordent à l'expertise de fabrication domestique pour maintenir des cycles de développement de produits rapides. Un groupe d'entreprises émergentes, typiquement soutenues par du capital-risque, croît à travers les plateformes de commerce social, se concentrant sur les partenariats d'influenceurs plutôt que sur les méthodes publicitaires conventionnelles.

La technologie a émergé comme un différenciateur clé sur le marché. Les entreprises intègrent la personnalisation IA, la réalité augmentée pour l'assortiment de teintes et les appareils beauté IoT, créant des avantages concurrentiels significatifs et augmentant la rétention client. La collaboration entre Samsung et Amorepacific sur le développement de miroir MicroLED démontre comment les entreprises d'électronique grand public s'étendent dans le segment technologie beauté. Ce changement technologique a influencé les stratégies de startup, avec de nouvelles entreprises présentant à la fois des formulations cosmétiques et des technologies de capteurs aux investisseurs, combinant des éléments de technologie financière et de développement cosméceutique.

Trois initiatives stratégiques sont pivots, telles que combiner la narration premium avec l'efficacité scientifiquement validée, assurer des chaînes d'approvisionnement transparentes à travers la traçabilité blockchain ou QR, et fournir une expérience client omnicanale qui intègre l'engagement physique avec la commodité numérique. Les entreprises qui excellent dans ces domaines renforcent la fidélité client et le pouvoir de tarification, renforçant leur position concurrentielle sur le marché de la beauté et des soins personnels italien. Alors que l'industrie évolue, ces stratégies non seulement répondent aux préférences changeantes des consommateurs mais établissent aussi des repères pour les concurrents. Avec un accent croissant sur la durabilité et l'authenticité, les marques adoptant ces initiatives sont positionnées pour mener le marché dans les années à venir.

Leaders de l'industrie des produits de beauté et de soins personnels de la Corée du Sud

-

Beiersdorf AG

-

L'Oréal S.A.

-

Estée Lauder Companies Inc.

-

Procter & Gamble Company

-

Unilever PLC

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : LG Household and Health Co., Ltd, marque Dr. Groot, a lancé une nouvelle gamme de produits de soins capillaires en Corée du Sud pour s'attaquer aux problèmes de perte de cheveux. Les produits incluent shampoing capillaire, après-shampoings et autres. Les produits prétendent améliorer l'environnement du cuir chevelu et la santé capillaire globale.

- Octobre 2024 : À Séoul, Dolce & Gabbana a dévoilé sa dernière collection de maquillage, attirant une foule de célébrités de premier plan et de leaders d'opinion clés de la région Asie-Pacifique. Le point culminant de l'événement était l'introduction du 'Rose Glow Cushion', un fond de teint adapté au marché local. Ce produit innovant non seulement illumine et hydrate mais affiche aussi une protection SPF 50 impressionnante avec PA++++. Promettant 24 heures d'hydratation, il assure que la peau reste toujours éclatante.

- Mai 2024 : LG Household and Healthcare Co. a lancé une gamme de produits de soins corporels avec niacinamide, acides polyhydroxylés, peptides et collagène. Les produits incluent lotions corporelles, sérums, crème raffermissante et autres.

Portée du rapport sur le marché des produits de beauté et de soins personnels de la Corée du Sud

Les produits de beauté et de soins personnels englobent les cosmétiques, les soins de la peau et les articles d'hygiène utilisés pour le nettoyage, l'amélioration esthétique et l'amélioration de l'apparence.

Le marché des produits de beauté et de soins personnels sud-coréen est segmenté par type de produit, catégorie, ingrédients et canal de distribution. Basé sur le type de produit, il est segmenté en produits de soins personnels et produits cosmétiques/maquillage. Les produits de soins personnels sont encore segmentés en produits de soins capillaires, produits de soins du visage, bain et douche, soins bucco-dentaires, produits de toilettage masculin, déodorants et anti-transpirants, et parfums et fragrances. Les produits cosmétiques/maquillage sont encore segmentés en cosmétiques faciaux, cosmétiques pour les yeux et produits de maquillage pour les lèvres et les ongles. Basé sur la catégorie, le marché est segmenté en produits premium et produits grand public. Par type d'ingrédient, le marché est segmenté en naturel et biologique et conventionnel/synthétique. Le marché est segmenté, basé sur les canaux de distribution, en magasins de vente au détail spécialisés, supermarchés/hypermarchés, magasins de vente au détail en ligne, et autres canaux de distribution. Le dimensionnement du marché a été fait en termes de valeur en USD pour tous les segments susmentionnés.

| Produits de soins personnels | Soins capillaires | Shampoing |

| Après-shampoing | ||

| Colorant capillaire | ||

| Produits de coiffage | ||

| Autres | ||

| Soins de la peau | Produits de soins du visage | |

| Produits de soins corporels | ||

| Produits de soins des lèvres et des ongles | ||

| Bain et douche | Gels douche | |

| Savons | ||

| Autres | ||

| Soins bucco-dentaires | Brosse à dents | |

| Dentifrice | ||

| Bains de bouche et rinçages | ||

| Autres | ||

| Produits de toilettage masculin | ||

| Déodorants et anti-transpirants | ||

| Parfums et fragrances | ||

| Produits cosmétiques/maquillage | Cosmétiques faciaux | |

| Cosmétiques pour les yeux | ||

| Produits de maquillage pour les lèvres et les ongles | ||

| Produits premium |

| Produits grand public |

| Naturel et biologique |

| Conventionnel/Synthétique |

| Magasins spécialisés |

| Supermarchés/Hypermarchés |

| Magasins de vente au détail en ligne |

| Autres canaux de distribution |

| Par type de produit | Produits de soins personnels | Soins capillaires | Shampoing |

| Après-shampoing | |||

| Colorant capillaire | |||

| Produits de coiffage | |||

| Autres | |||

| Soins de la peau | Produits de soins du visage | ||

| Produits de soins corporels | |||

| Produits de soins des lèvres et des ongles | |||

| Bain et douche | Gels douche | ||

| Savons | |||

| Autres | |||

| Soins bucco-dentaires | Brosse à dents | ||

| Dentifrice | |||

| Bains de bouche et rinçages | |||

| Autres | |||

| Produits de toilettage masculin | |||

| Déodorants et anti-transpirants | |||

| Parfums et fragrances | |||

| Produits cosmétiques/maquillage | Cosmétiques faciaux | ||

| Cosmétiques pour les yeux | |||

| Produits de maquillage pour les lèvres et les ongles | |||

| Par catégorie | Produits premium | ||

| Produits grand public | |||

| Par type d'ingrédient | Naturel et biologique | ||

| Conventionnel/Synthétique | |||

| Par canal de distribution | Magasins spécialisés | ||

| Supermarchés/Hypermarchés | |||

| Magasins de vente au détail en ligne | |||

| Autres canaux de distribution | |||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché coréen de la beauté et des soins personnels ?

Le marché est évalué à 13,66 milliards USD en 2025 et est sur la voie d'atteindre 18,82 milliards USD d'ici 2030.

Quel segment détient la plus grande part des dépenses ?

Les produits de soins personnels dominent avec une part de 76,42 % en 2024, portés par les routines quotidiennes de soins de la peau et des cheveux.

À quelle vitesse le segment premium croît-il ?

Les produits premium s'étendent à un TCAC de 7,09 % entre 2025 et 2030, dépassant les gammes grand public.

Quels changements réglementaires les marques devraient-elles surveiller ?

Le MFDS a interdit 1 040 ingrédients et exige des enregistrements de production numériques, faisant de la conformité un facteur critique de coût et de timing.

Dernière mise à jour de la page le: