Taille et part du marché de la nutrition sportive en Amérique du Sud

Analyse du marché de la nutrition sportive en Amérique du Sud par Mordor Intelligence

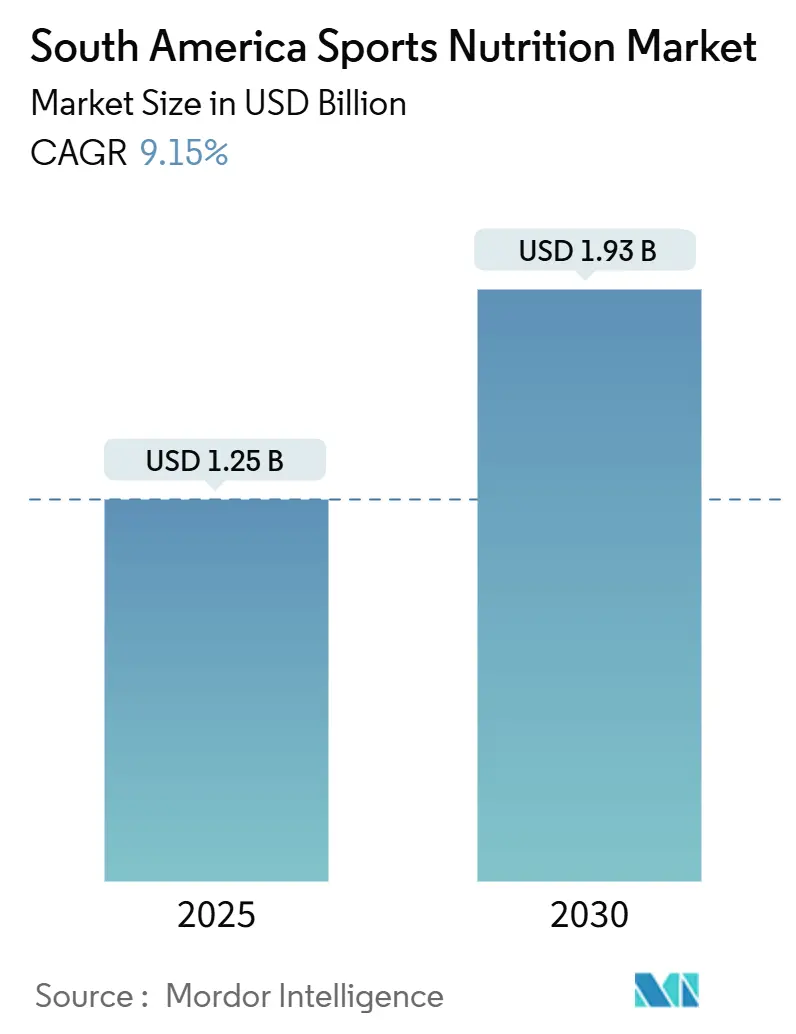

Le marché de la nutrition sportive sud-américain démontre un potentiel de croissance significatif, avec une valeur de marché estimée à 1,25 milliard USD en 2025 et devrait s'étendre à 1,93 milliard USD d'ici 2030 avec un TCAC de 9,15% pendant la période de prévision. Le Brésil émerge comme la force dominante du marché régional, commandant la part de marché leader en 2024 et affichant le taux de croissance le plus élevé sur la période de prévision. L'expansion du marché est principalement motivée par les consommateurs traditionnels tels que les athlètes et les culturistes, tout en témoignant d'une adoption accrue parmi les utilisateurs récréatifs et de style de vie. Plusieurs facteurs contribuent à cette croissance, notamment l'augmentation des niveaux de revenus disponibles dans la région, l'évolution des modes de vie et la sensibilisation accrue concernant les avantages des produits de nutrition sportive à base de protéines. Cette combinaison de facteurs positionne le marché de la nutrition sportive sud-américain pour une croissance soutenue dans les années à venir.

Principaux points à retenir du rapport

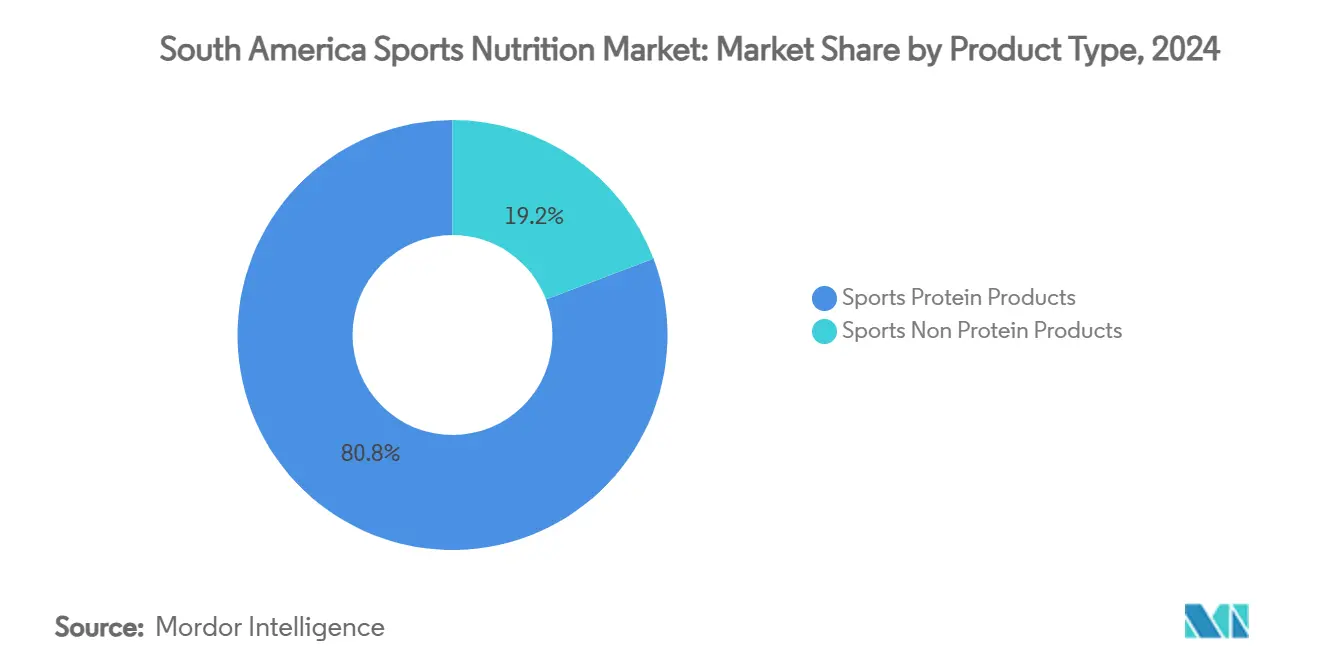

- Par type de produit, les produits de protéines sportives ont dominé avec 80,78% de la part du marché de la nutrition sportive sud-américain en 2024 ; les produits non protéiques devraient progresser à un TCAC de 9,93% jusqu'en 2030.

- Par source de protéines, les offres d'origine animale ont capturé 66,34% de la part des revenus en 2024, tandis que les alternatives d'origine végétale devraient croître à un TCAC de 10,17% jusqu'en 2030.

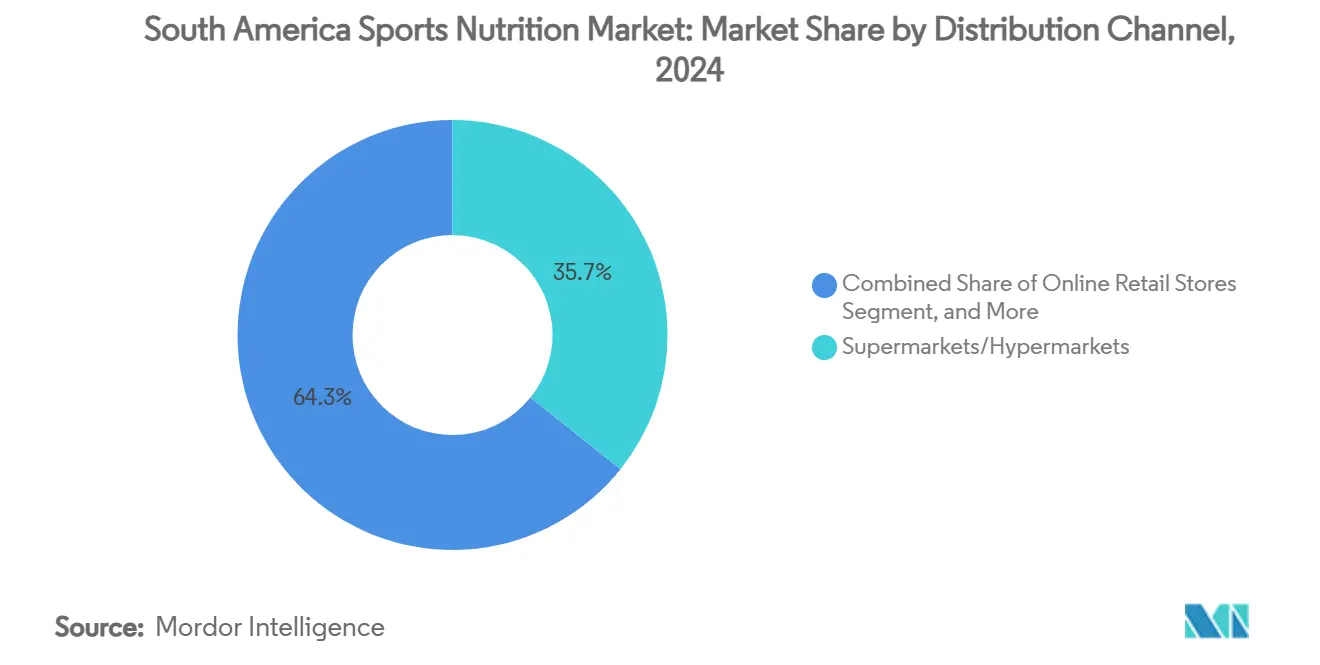

- Par canal de distribution, les supermarchés/hypermarchés ont représenté 35,74% de la taille du marché de la nutrition sportive sud-américain en 2024 et les ventes au détail en ligne devraient afficher un TCAC de 10,38% entre 2025-2030.

- Par géographie, le Brésil un dominé avec une part de 83,96% de la taille du marché de la nutrition sportive en Amérique du Sud en 2024 tout en enregistrant également le TCAC le plus élevé à 9,25% pour 2025-2030.

Tendances et perspectives du marché de la nutrition sportive en Amérique du Sud

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Croissance de la culture fitness urbaine | +2.10% | Brésil, Argentine, Chili | Moyen terme (3-4 ans) |

| Sensibilisation croissante aux avantages de la nutrition sportive chez les athlètes | +1.80% | Brésil, Argentine | Moyen terme (3-4 ans) |

| Expansion des événements sportifs et des courses d'endurance | +1.50% | Brésil, Chili | Court terme (≤ 2 ans) |

| Produits de nutrition sportive personnalisés | +2.30% | Brésil, Argentine | Long terme (≥ 4 ans) |

| Influence des médias sociaux promouvant les produits de nutrition sportive | +1.70% | Brésil, Argentine, Chili | Moyen terme (3-4 ans) |

| Expansion du commerce électronique et des magasins de nutrition spécialisés | +1.90% | Brésil, Argentine | Moyen terme (3-4 ans) |

| Source: Mordor Intelligence | |||

Croissance de la culture fitness urbaine

La croissance de la culture fitness urbaine transforme les modèles de consommation sur le marché de la nutrition sportive en Amérique du Sud. La croissance des adhésions aux salles de sport dans les zones métropolitaines est trois fois supérieure à la croissance démographique. Ce changement un créé une base de consommateurs qui privilégie l'amélioration des performances par rapport aux besoins nutritionnels de base, stimulant une demande accrue de produits dans tous les segments. Selon le ministère du Tourisme et des Sports d'Argentine en 2023, 50,1% des personnes interrogées étaient physiquement actives, montrant la relation entre les pratiques de fitness professionnel et l'utilisation de suppléments [1]Source: Ministry of Tourism and Sports of Argentina, "National Survey of Physical Activity and Sports 2023", www.argentina.gob.ar. Cette tendance est plus évidente dans la région sud-est du Brésil, où la forte concentration d'installations de fitness et d'infrastructures de fabrication soutient à la fois le développement de produits et l'éducation des consommateurs.

Sensibilisation croissante aux avantages de la nutrition sportive chez les athlètes

La sensibilisation croissante aux avantages de la nutrition sportive chez les athlètes stimule la croissance du marché de la nutrition sportive sud-américain. Les athlètes professionnels et amateurs comprennent de plus en plus l'importance de la nutrition spécialisée pour l'amélioration des performances, la récupération et la santé globale. L'expansion des centres de fitness, des salles de sport et des clubs de santé dans la région soutient cette tendance, car ces installations promeuvent activement des produits tels que les suppléments protéiques, les boissons énergétiques et les barres nutritionnelles, souvent avec les conseils de diététiciens internes. L'industrie du fitness continue de s'étendre en réponse à la demande des consommateurs. Par exemple, la franchise brésilienne Intelligent Fit exploitait 706 clubs de fitness au Brésil fin 2023, montrant une augmentation de 11% par rapport à 2022. De plus, les influenceurs fitness des médias sociaux et les créateurs de contenu ont contribué à l'éducation des consommateurs et à l'expansion du marché, particulièrement dans les marchés urbains et semi-urbains émergents.

Expansion des événements sportifs et des courses d'endurance

L'expansion des événements sportifs de participation de masse à travers l'Amérique du Sud génère des périodes significatives de demande concentrée, que les organisations utilisent stratégiquement pour les introductions de produits et les initiatives d'éducation des consommateurs. Selon les données officielles du ministère du Tourisme et des Sports d'Argentine, la marche est apparue comme la forme prédominante d'activité physique en Argentine en 2023, avec 71,7% des répondants physiquement actifs s'engageant dans cet exercice. La course et le cyclisme ont maintenu des positions secondaires avec des taux de participation de 55,4% et 49,2%, respectivement. La prolifération d'événements sportifs facilite le développement de produits inter-catégories, car les organisations formulent des solutions complètes répondant aux exigences de préparation pré-événement, de soutien en événement et de récupération post-événement, résultant en une augmentation des dépenses des consommateurs par poursuite athlétique.

Produits de nutrition sportive personnalisés

Le marché de la nutrition sportive personnalisée en Amérique du Sud démontre une expansion significative due à la demande des consommateurs pour des protocoles alimentaires individualisés alignés avec des objectifs de santé spécifiques, des compositions génétiques et des exigences de style de vie. L'accent accru sur les mesures de soins de santé préventifs, la prévalence de conditions médicales associées au style de vie et les exigences d'optimisation des performances athlétiques constituent les principaux moteurs du marché. Les athlètes professionnels et les praticiens du fitness reconnaissent les limitations des protocoles nutritionnels standardisés pour répondre à leurs exigences physiologiques distinctes et objectifs de performance. La mise en œuvre de systèmes d'analyse génétique, de dispositifs de surveillance physiologique et d'applications de gestion nutritionnelle facilite la prestation de recommandations alimentaires individualisées et de protocoles d'évaluation des performances.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Coût élevé associé à la nutrition sportive | -1.20% | Argentine, Chili, reste de l'Amérique du Sud | Court terme (≤ 2 ans) |

| Cadre réglementaire strict | -1.50% | Brésil, Argentine | Moyen terme (3-4 ans) |

| L'instabilité économique impacte le pouvoir d'achat | -1.30% | Argentine, Brésil, Chili | Court terme (≤ 2 ans) |

| Sensibilisation limitée des consommateurs dans les zones rurales et semi-urbaines | -0.90% | Brésil, Argentine, reste de l'Amérique du Sud | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Coût élevé associé à la nutrition sportive

La structure de prix élevée des produits de nutrition sportive restreint la pénétration du marché au-delà des segments de consommateurs aisés, particulièrement en Argentine et au Chili où les conditions économiques ont diminué la capacité d'achat des consommateurs. Les produits importés rencontrent des barrières financières supplémentaires à travers les tarifs et les réseaux de distribution multicouches, résultant en des prix de détail plus élevés par rapport aux alternatives domestiques. Cette segmentation du marché un résulté en des marques internationales premium se concentrant sur les démographies à revenus élevés, tandis que les fabricants domestiques utilisent des stratégies de prix compétitifs pour capturer la base de consommateurs de classe moyenne en expansion. Par conséquent, les fabricants ont mis en œuvre des innovations d'emballage stratégiques, incorporant des sachets à portion unique et des volumes unitaires réduits, pour améliorer l'accessibilité des produits pour les consommateurs sensibles aux prix tout en maintenant les marges de profit.

Cadre réglementaire strict

L'environnement réglementaire de la nutrition sportive en Amérique du Sud continue de se développer, avec des organismes réglementaires clés mettant en œuvre des exigences plus strictes. L'Agence nationale de surveillance sanitaire du Brésil (ANVISA) et l'Administration nationale des médicaments, aliments et dispositifs médicaux d'Argentine (ANMAT) ont renforcé leur surveillance des allégations de produits, de la sécurité des ingrédients et des exigences d'étiquetage. Le Brésil un introduit RDC 839/2023 en décembre 2023, qui un établi de nouvelles réglementations pour les ingrédients nouveaux et les aliments, affectant les processus de formulation des produits [2]Source: International Bar Association, "The approval of Anvisa's RDC 839/2023", www.ibanet.org. L'Argentine un mis en œuvre une loi obligatoire d'étiquetage d'avertissement sur le devant de l'emballage qui restreint les activités de marketing et interdit les allégations de santé pour les produits portant des étiquettes d'avertissement, affectant la façon dont les entreprises de nutrition sportive communiquent les avantages des produits. Les exigences réglementaires variables à travers les pays sud-américains augmentent les coûts opérationnels et présentent des défis pour l'expansion du marché, affectant particulièrement les petites entreprises sans équipes réglementaires dédiées, tout en bénéficiant aux grandes corporations multinationales avec des capacités réglementaires établies.

Analyse des segments

Type de produit : Les produits non protéiques gagnent en momentum

Le marché de la nutrition sportive montre un changement significatif dans la dynamique des produits, avec les produits non protéiques projetés pour croître à un TCAC de 9,93% (2025-2030). Bien que les produits de protéines sportives maintiennent la dominance du marché avec une part de 80,78% en 2024, les consommateurs élargissent leurs choix nutritionnels au-delà de la supplémentation protéique. Les protéines d'origine végétale gagnent des parts de marché dans le segment traditionnellement dominé par le lactosérum, avec 92% des consommateurs de nutrition de performance sud-américains rapportant l'utilisation de produits de protéines végétales selon Glanbia Nutritionals[3]Source: Glanbia Nutritionals, "Wellness Trends in LATAM," glanbianutritionals.com.

Le marché montre une demande accrue pour les gels énergétiques et la poudre de créatine, stimulée par la popularité croissante des sports d'endurance dans la région. Les consommateurs préfèrent les formats en poudre en raison de leur rapport coût-efficacité et de leurs options de dosage flexibles. Le segment des protéines prêtes à boire bénéficie des réseaux de distribution de boissons établis, particulièrement à travers l'infrastructure régionale étendue de PepsiCo et Coca-Cola dans la distribution de produits réfrigérés.

Source : Les alternatives d'origine végétale défient la dominance animale

Les produits d'origine animale constituent 66,34% de la part de marché en 2024, tandis que les alternatives d'origine végétale démontrent un potentiel de croissance substantiel, affichant un TCAC projeté de 10,17% (2025-2030), dépassant le taux de croissance mondial du marché. Cette expansion est attribuée aux préférences changeantes des consommateurs et aux investissements substantiels des fabricants dans la technologie des protéines végétales pour améliorer les profils de goût et la composition en acides aminés. L'Organisation panaméricaine de la santé (OPS) reconnaît l'importance des produits d'origine végétale dans la promotion de la durabilité et soutient les pratiques d'approvisionnement durables pour améliorer l'accessibilité et l'abordabilité des produits alimentaires d'origine végétale.

L'adoption des protéines végétales démontre des variations régionales distinctes, avec la Colombie, le Brésil et l'Argentine affichant une pénétration de marché substantielle. Bien que les protéines végétales individuelles puissent ne pas atteindre l'équivalence avec les protéines animales dans la synthèse des protéines musculaires, des combinaisons soigneusement formulées présentant des profils d'acides aminés complémentaires peuvent atteindre une efficacité comparable. Cette avancée technologique permet aux fabricants de développer des produits d'origine végétale qui démontrent des avantages concurrentiels tant dans les métriques de performance que dans les paramètres de durabilité, attirant ainsi les consommateurs soucieux de l'environnement et les populations athlétiques.

Par canal de distribution : Les supermarchés mènent, l'en ligne surgit

Les supermarchés et hypermarchés ont fourni 35,74% de la taille du marché de la nutrition sportive sud-américain en 2024, maintenant le leadership grâce à une forte fréquentation, de fortes promotions de prix et des présentoirs proéminents en allée qui encouragent les achats d'impulsion. Leurs programmes de fidélité et leurs portefeuilles de marques privées en expansion renforcent davantage la confiance des acheteurs, transformant les voyages hebdomadaires d'épicerie en occasions d'achat fiables pour les poudres de protéines, les barres énergétiques et les produits d'hydratation.

Les magasins de vente au détail en ligne forment le point de vente à la croissance la plus rapide, prévus pour enregistrer un TCAC de 10,38% entre 2025-2030. Les sites mobiles d'abord, les plans de réapprovisionnement par abonnement et la livraison rapide du dernier kilomètre améliorent la commodité, particulièrement dans les villes secondaires où les magasins spécialisés restent limités. Les marques exploitent les portails direct-au-consommateur pour rassembler des données de première partie, adapter les offres groupées et lancer des saveurs en édition limitée qui suscitent l'engagement social. Les services de clic-et-collecte acheminés à travers les chaînes de supermarchés ferment la boucle entre la découverte numérique et l'accomplissement physique, renforçant une expérience omnicanale qui soutient la fidélité client à long terme.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

Le Brésil commande 83,96% du marché de la nutrition sportive sud-américain en 2024 et affiche le taux de croissance le plus élevé à 9,25% TCAC (2025-2030), influençant les stratégies de développement et de distribution de produits régionales. Cette dominance est soutenue par l'infrastructure de fitness étendue du Brésil, avec les données de l'Association brésilienne des salles de sport (ACAD Brasil) montrant la forte concentration d'installations de fitness et d'unités de fabrication de la région sud-est. L'Agence nationale de surveillance sanitaire du Brésil (ANVISA) un mis en œuvre RDC 839/2023 en décembre 2023, fournissant un cadre structuré pour les nouveaux ingrédients et aliments qui rationalise le processus d'enregistrement. Cette mise à jour réglementaire favorise l'innovation tout en maintenant les normes de sécurité des consommateurs, bénéficiant aux entreprises qui gèrent efficacement les exigences de conformité.

L'Argentine et le Chili, bien que marchés plus petits, détiennent une importance stratégique avec des modèles de consommateurs uniques et des cadres réglementaires. Le segment de la nutrition sportive dans ces pays s'étend des consommateurs axés sur l'athlétisme à la population générale, s'alignant avec les tendances de santé plus larges. L'Institut de santé publique du Chili (ISP) applique des réglementations strictes exigeant des permis de santé pour les suppléments, créant des défis d'entrée sur le marché qui bénéficient aux entreprises établies avec des connaissances réglementaires. Le secteur du fitness du pays se développe, avec l'Enquête nationale sur les tendances de santé et de fitness 2024 du ministère des Sports soulignant les entraîneurs personnels, les exercices de perte de poids et les professionnels certifiés de l'exercice comme tendances clés, stimulant la consommation de nutrition sportive.

Le reste de l'Amérique du Sud, malgré sa part de marché actuellement plus petite, offre un potentiel de croissance alors que la sensibilisation au fitness se répand au-delà des zones urbaines. La région montre une adoption croissante de modes de vie sains, avec les produits de nutrition sportive devenant intégrés dans les routines de bien-être quotidiennes plutôt que de rester exclusifs aux athlètes. Les plateformes de commerce électronique sont essentielles dans l'expansion du marché à travers ces pays, adressant les limitations de distribution traditionnelles et fournissant aux consommateurs un accès direct aux marques internationales. Ce changement numérique améliore l'éducation du marché et l'adoption de produits, particulièrement dans les régions avec une présence de vente spécialisée limitée.

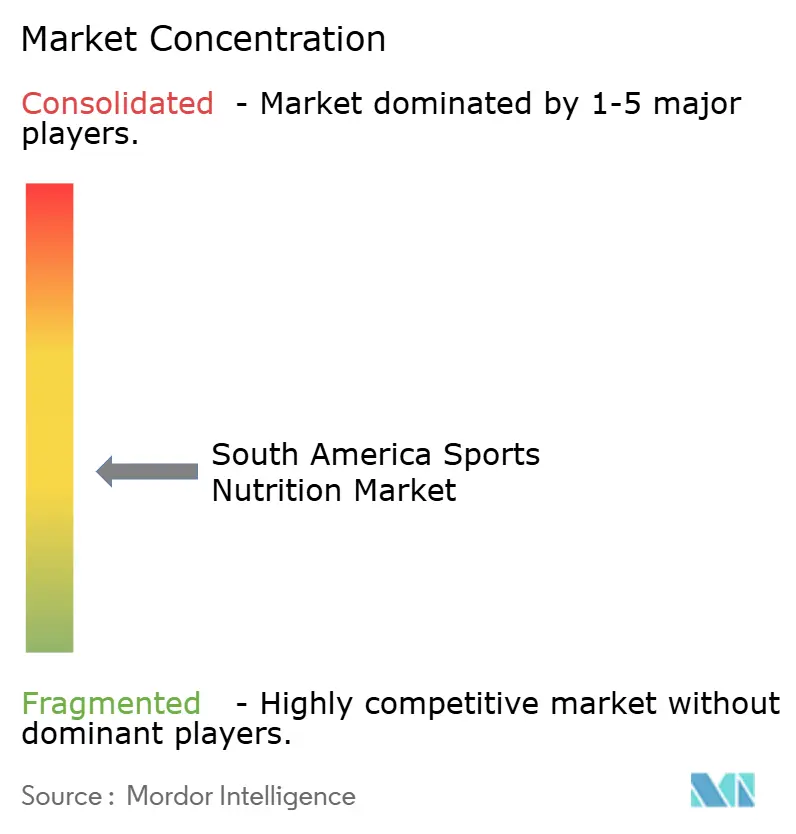

Paysage concurrentiel

Le marché de la nutrition sportive sud-américain démontre une structure modérément fragmentée, avec des entreprises concurrençant à travers la spécialisation protéique, les capacités de distribution et l'innovation produit. Les corporations mondiales telles que PepsiCo, Coca-Cola et Nestlé S.un. utilisent leurs réseaux de distribution étendus et ressources marketing pour atteindre les consommateurs mainstream. Pendant ce temps, les entreprises spécialisées comme Glanbia et Abbott ciblent les segments orientés performance avec des produits formulés scientifiquement.

Le segment des protéines montre la concurrence la plus intense, où les entreprises se différencient à travers la qualité des ingrédients, la biodisponibilité et l'innovation des saveurs. Les opportunités de marché émergent à l'intersection de la nutrition sportive et des catégories connexes, incluant les aliments fonctionnels, la nutrition personnalisée et les produits durables.

Les produits d'origine végétale présentent un potentiel de croissance significatif, particulièrement à travers les boissons protéiques sans sucre qui combinent les avantages de performance avec les considérations de santé. Avec les acteurs se concentrant sur les investissements technologiques, cela sous-tend le remodelage concurrentiel. Le commerce électronique par abonnement, les moteurs de personnalisation CRM et l'automatisation manufacturière améliorent la réactivité aux micro-segments. Les acteurs incapables d'intégrer les boucles de données dans la R&D risquent de perdre leur pertinence dans la chaîne de valeur évolutive de l'industrie de la nutrition sportive en Amérique du Sud.

Leaders de l'industrie de la nutrition sportive en Amérique du Sud

-

PepsiCo, Inc.

-

The Coca-Cola Company

-

Nestlé S.un.

-

Glanbia, Plc

-

Abbott Laboratories

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Nutrex un introduit son premier produit alimentaire fonctionnel au Festival sportif Arnold au Brésil. L'entreprise offre deux saveurs - Brownie au chocolat et Cookies and Cream - avec chaque barre de 50g contenant 13g de protéines.

- Juillet 2024 : NotCo un introduit Not Shake Protein, une gamme de boissons sportives enrichies en protéines. La gamme de produits présente des saveurs spéciales, incluant Pancakes à la banane avec cannelle et Fraise avec dattes, aux côtés d'options traditionnelles telles que chocolat, caramel café et vanille avec noix de coco.

- Avril 2024 : MuscleTech, un fabricant mondial de suppléments de nutrition sportive, un établi un partenariat stratégique de fabrication et marketing avec Trust Group pour faciliter son expansion de marché au Brésil.

- Mars 2024 : Glanbia un lancé une plateforme direct-au-consommateur au Brésil, incorporant un algorithme pour fournir des recommandations de produits personnalisées. Cette initiative vise à améliorer l'expérience d'achat pour les consommateurs brésiliens en offrant des suggestions adaptées basées sur leurs préférences et besoins.

Portée du rapport du marché de la nutrition sportive en Amérique du Sud

Les produits de nutrition sportive sont des aliments et suppléments conçus pour soutenir les besoins nutritionnels spécifiques des athlètes et individus actifs, visant à améliorer la performance, la récupération et la santé globale. Le marché de la nutrition sportive sud-américain est segmenté en type de produit, source, canal de distribution et géographie. Par type de produit, le marché est segmenté en produits de protéines sportives et produits non protéiques sportifs. Par source, le marché est segmenté en d'origine animale et d'origine végétale. Par canal de distribution, le marché est segmenté en supermarchés/hypermarchés, pharmacies/magasins de santé, magasins de vente au détail en ligne et autres canaux de distribution. Par géographie, le marché est segmenté en Brésil, Chili, Argentine et reste de l'Amérique du Sud. Pour chaque segment, le dimensionnement et les prévisions du marché ont été faits sur la base de la valeur (en millions USD).

| Produits de protéines sportives | Poudre | Poudre de lactosérum et caséine |

| Poudre de protéines d'origine végétale | ||

| Autre poudre de protéines sportives | ||

| Protéine prête à boire | ||

| Barres protéiques/énergétiques | ||

| Produits non protéiques sportifs | Gels énergétiques | |

| Poudre BCAA | ||

| Poudre de créatine | ||

| Autres produits non protéiques sportifs |

| D'origine animale |

| D'origine végétale |

| Supermarchés/Hypermarchés |

| Pharmacies/Magasins de santé |

| Magasins de vente au détail en ligne |

| Autres canaux de distribution |

| Brésil |

| Chili |

| Argentine |

| Reste de l'Amérique du Sud |

| Par type de produit | Produits de protéines sportives | Poudre | Poudre de lactosérum et caséine |

| Poudre de protéines d'origine végétale | |||

| Autre poudre de protéines sportives | |||

| Protéine prête à boire | |||

| Barres protéiques/énergétiques | |||

| Produits non protéiques sportifs | Gels énergétiques | ||

| Poudre BCAA | |||

| Poudre de créatine | |||

| Autres produits non protéiques sportifs | |||

| Par source | D'origine animale | ||

| D'origine végétale | |||

| Par canal de distribution | Supermarchés/Hypermarchés | ||

| Pharmacies/Magasins de santé | |||

| Magasins de vente au détail en ligne | |||

| Autres canaux de distribution | |||

| Par géographie | Brésil | ||

| Chili | |||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché de la nutrition sportive en Amérique du Sud ?

Le marché de la nutrition sportive en Amérique du Sud est évalué à 1,25 milliard USD en 2025.

Quel pays mène les dépenses en nutrition sportive en Amérique du Sud ?

Le Brésil commande 83,96% des revenus régionaux et est également le marché national à la croissance la plus rapide avec un TCAC de 9,25% jusqu'en 2030.

Les protéines d'origine végétale gagnent-elles du terrain sur le lactosérum en Amérique du Sud ?

Oui. Les alternatives d'origine végétale sont projetées pour croître à un TCAC de 10,17%, plus rapidement que toute autre source de protéines-grâce à des profils de goût améliorés et à l'attrait de la durabilité.

Quelle est l'importance du commerce électronique dans les ventes régionales de suppléments ?

La vente au détail en ligne représente déjà 35,74% des revenus de la catégorie et est prévue pour s'étendre à un TCAC de 10,38%, en faisant le canal de croissance principal.

Dernière mise à jour de la page le: