Taille et part du marché de l'emballage en papier et carton de l'Arabie saoudite

Analyse du marché de l'emballage en papier et carton de l'Arabie saoudite par Mordor Intelligence

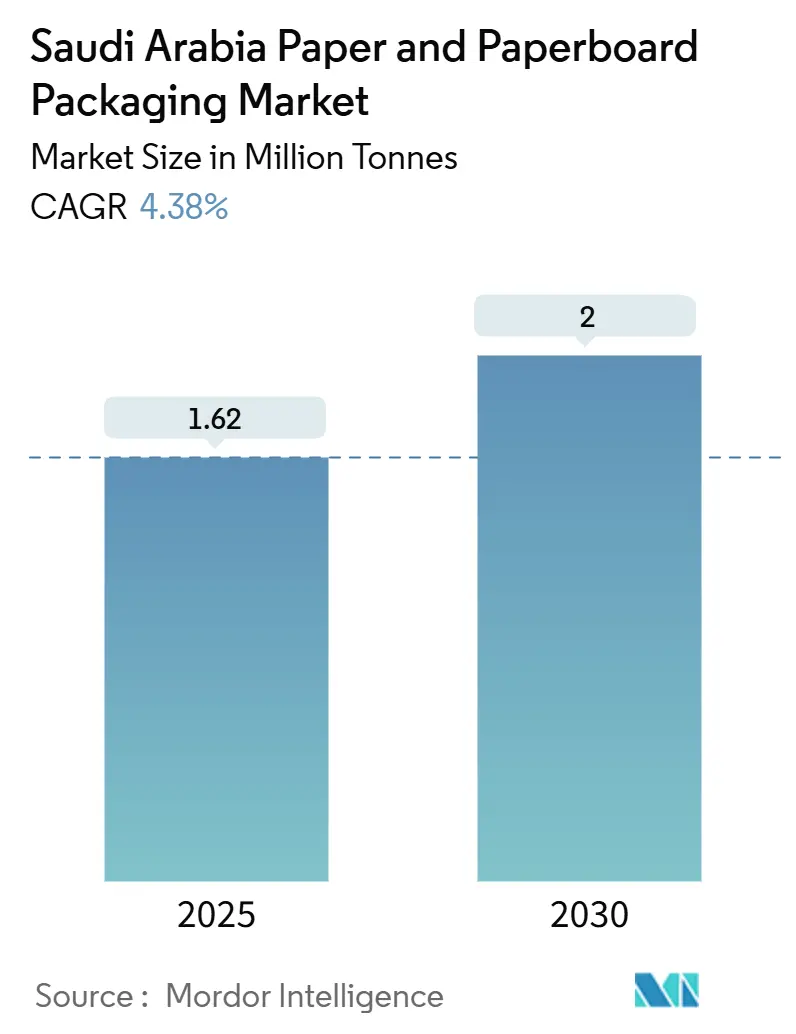

La taille du marché de l'emballage en papier et carton de l'Arabie saoudite un atteint 1,62 million de tonnes en 2025 et devrait grimper à 2 millions de tonnes d'ici 2030, reflétant un CAGR de 4,38 % sur la période. La diversification économique menée par le gouvernement, une hausse de 54 % des investissements industriels à 1,5 billion de SAR (0,39 billion USD) en 2024, et 41,2 milliards de SAR (10,9 milliards USD) d'IDE manufacturiers, élèvent la demande pour des formats de protection et de vente au détail dans les chaînes d'approvisionnement alimentaires, de commerce électronique et d'exportation chimique.[1]Ministère de l'Investissement d'Arabie saoudite, ' Rapport sur l'investissement direct étranger ', misa.gov.sa Les boîtes en carton ondulé détiennent la primauté structurelle car les producteurs d'alimentation et de boissons représentent 57,31 % de la consommation d'utilisation finale, tandis que les boîtes pliantes capturent un positionnement premium en tant que format à croissance la plus rapide à 6,21 % de CAGR grâce à la prolifération des UGS. Les exonérations fiscales sur 30 ans de Vision 2030 pour les sièges régionaux réduisent les coûts opérationnels pour les transformateurs internationaux, mais la volatilité des importations de kraft-liner et la hausse des tarifs électriques pressent les marges des usines locales. L'adoption de fibres recyclées s'accélère à 5,16 % de CAGR, mais les qualités vierges dominent encore car les règles alimentaires contraignent les options circulaires dans les applications de contact direct.

Points clés du rapport

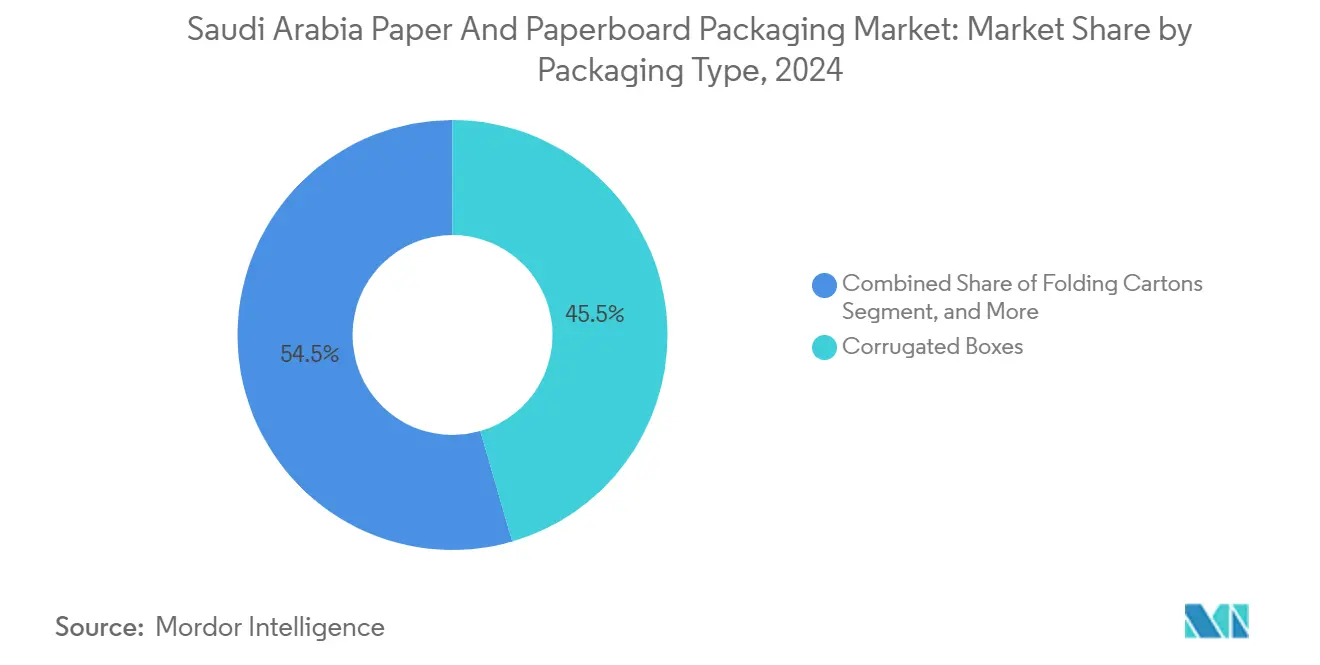

- Par type d'emballage, les boîtes en carton ondulé ont capturé 45,52 % de la part de marché de l'emballage en papier et carton de l'Arabie saoudite en 2024.

- Par secteur d'utilisation finale, la taille du marché de l'emballage en papier et carton de l'Arabie saoudite pour les applications de commerce électronique et de vente au détail devrait croître à un CAGR de 5,92 % entre 2025-2030.

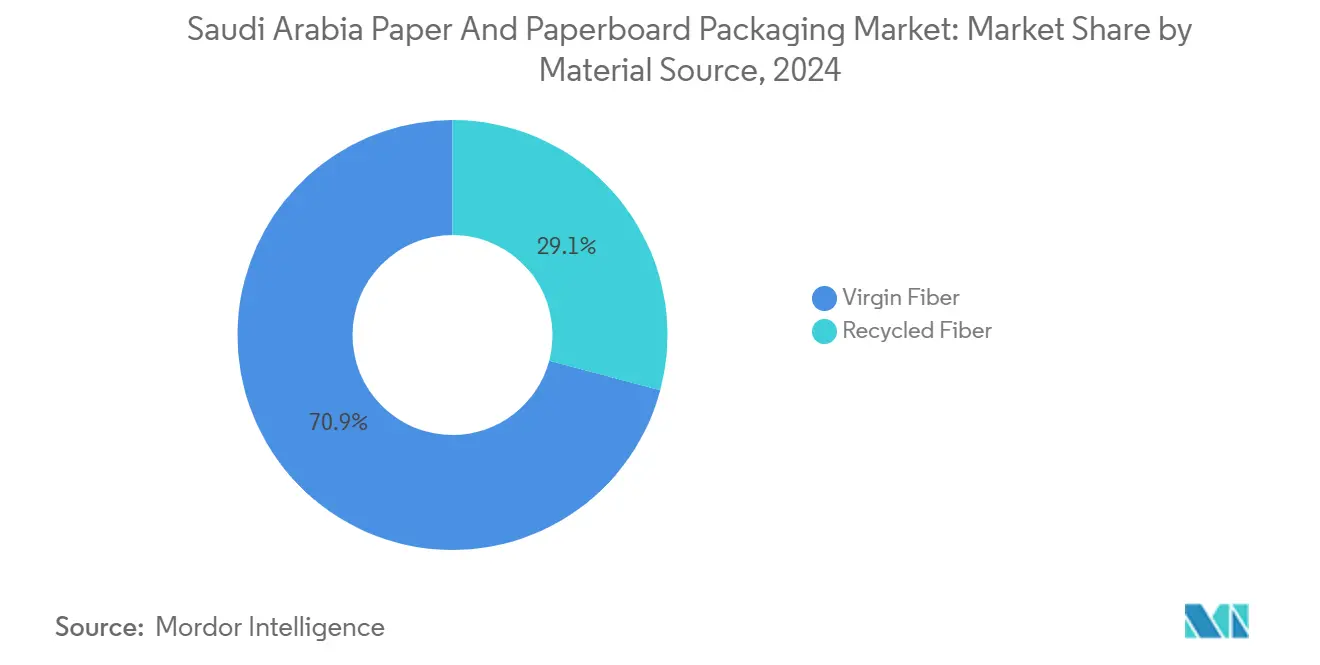

- Par source de matériau, les fibres vierges ont capturé 70,86 % de la part de marché de l'emballage en papier et carton de l'Arabie saoudite en 2024.

- Par niveau d'emballage, la taille du marché de l'emballage en papier et carton de l'Arabie saoudite pour l'emballage tertiaire devrait croître à un CAGR de 5,65 % entre 2025-2030.

Tendances et insights du marché de l'emballage en papier et carton de l'Arabie saoudite

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Poussée de la demande alimentaire et de boissons pour l'emballage de transit en carton ondulé | +0.8% | National, concentré à Riyadh, Jeddah, Dammam | Moyen terme (2-4 ans) |

| Politiques d'interdiction du plastique stimulant les volumes de conversion papier | +0.6% | National, avec mise en œuvre précoce dans les grandes villes | Court terme (≤ 2 ans) |

| Livraison le jour même du commerce électronique alimentant les enveloppes légères | +0.7% | Centres urbains : Riyadh, Jeddah, Khobar | Moyen terme (2-4 ans) |

| Prolifération des UGS FMCG nécessitant des boîtes numériques à tirage court | +0.5% | National, centres manufacturiers dans la Province orientale | Long terme (≥ 4 ans) |

| Incitations de localisation Vision-2030 pour les transformateurs de papier | +0.9% | National, zones économiques spéciales | Long terme (≥ 4 ans) |

| Expansion du cluster d'exportation de dattes autour d'Al-Qassim | +0.4% | Région d'Al-Qassim, corridors d'exportation | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Poussée de la demande alimentaire et de boissons pour l'emballage de transit en carton ondulé

Une croissance démographique robuste et des revenus disponibles croissants soutiennent des gains de volume à deux chiffres dans les aliments emballés vendus dans les supermarchés, hypermarchés et canaux de restauration rapide. Les exportations hors pétrole ont atteint 458 milliards de SAR (122 milliards USD) en 2023, le segment alimentaire bénéficiant d'une expansion d'exportation de 13,4 % au T1 2025 qui nécessite des formats de transit ondulés résistants à l'humidité pour des distances d'expédition plus longues.[2]Autorité générale des statistiques, ' Rapport trimestriel du PIB T2 2025 ', stats.gov.sa Les transformateurs alimentaires élargissant les lignes certifiées halal pour les marchés du CCG et africains nécessitent des doublures à barrière qui résistent au stockage ambiant, une capacité qui élève la demande locale de medium ondulé haute performance. Les projets gouvernementaux de sécurité alimentaire incitent à la culture domestique de tomates, volaille et produits laitiers, amplifiant les volumes d'emballage secondaire. La logistique à température contrôlée atteint désormais 90 % des supermarchés de Riyadh, favorisant davantage l'utilisation du carton ondulé. L'effet combiné soutient le marché de l'emballage en papier et carton de l'Arabie saoudite comme moteur de croissance stratégique pour les transformateurs servant les clients alimentaires.

Politiques d'interdiction du plastique stimulant les volumes de conversion papier

Les interdictions municipales des sacs en plastique à usage unique à Riyadh et Jeddah accélèrent la substitution vers les porteurs en papier kraft alors que les détaillants cherchent des options conformes. L'objectif de recyclage de 81 % de Saudi Investment Recycling Company pousse les propriétaires de marques vers des formats à base de fibres compatibles avec les flux de récupération municipaux. Les chaînes de restauration rapide incluant AlBaik ont basculé les gobelets et emballages en magasin vers des composites doublés papier, augmentant les commandes flexo à tirage court pour les transformateurs domestiques. Les pilotes gouvernementaux d'éco-étiquetage récompensent les produits en carton recyclable, poussant les portefeuilles FMCG vers les boîtes pliantes. Les adopteurs précoces gagnent en visibilité en rayon, renforçant l'aura environnementale du papier. L'élan réglementaire raccourcit les périodes de retour sur investissement pour les nouvelles lignes d'enduction rideau et de barrière aqueuse, soutenant les dépenses d'équipement des usines leaders.

Livraison le jour même du commerce électronique alimentant les enveloppes légères

Les acheteurs en ligne ont dépassé 19 millions en 2025, et les services le jour même par Jahez et HungerStation favorisent les enveloppes à soufflet avec des inserts en carton renforcé qui résistent aux impacts de chute tout en restant légers en coût. L'exécution automatisée à Riyadh exige un emballage compatible avec les robots de prélèvement guidés par vision, poussant les fournisseurs à développer des empreintes d'enveloppes plus plates. Les vendeurs numériques utilisent l'impression de données variables pour intégrer des étiquettes de retour basées sur QR, une tendance qui stimule la demande de substrats compatibles jet d'encre. Les consommateurs récompensent les expériences de déballage qui combinent matériaux durables et narration de marque, poussant les systèmes de boîte à la demande vers des constructions de doublures 100 % recyclées. L'expérimentation de conception résultante propulse le tonnage incrémental à travers les qualités légères.

Prolifération des UGS FMCG nécessitant des boîtes numériques à tirage court

Le nombre d'établissements industriels un augmenté de 55,6 % à 11 868 installations en 2024, permettant la production domestique de collations santé de niche, cosmétiques halal et boissons artisanales. Chaque micro-catégorie introduit des saveurs saisonnières et packs d'essai nécessitant des rafraîchissements d'artwork fréquents ; les presses toner numériques permettent aux transformateurs de faire tourner de manière rentable des lots de 1 000 boîtes. Les propriétaires de marques valorisent les codes QR sérialisés pour les campagnes de fidélité, stimulant l'adoption de conceptions à forte couverture d'encre sur carton GC1. Les transformateurs investissent dans des découpeuses laser qui réduisent le temps de mise en train, assurant des délais de deux jours. Le cycle vertueux amplifie le tonnage de boîtes pliantes même si le grammage moyen diminue, soutenant la croissance du chiffre d'affaires.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Volatilité des prix du kraft-liner importé | -0.5% | National, villes portuaires les plus affectées | Court terme (≤ 2 ans) |

| Hausses de tarifs électriques augmentant l'OPEX des usines | -0.4% | National, installations énergivores | Moyen terme (2-4 ans) |

| Empreinte eau douce élevée face à la pénurie d'eau | -0.6% | National, centres manufacturiers intérieurs | Long terme (≥ 4 ans) |

| Adoption lente des fibres recyclées due aux obstacles alimentaires | -0.3% | National, applications d'emballage alimentaire | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Volatilité des prix du kraft-liner importé

La tension de l'approvisionnement mondial en pâte un élevé les prix spot du kraft-liner de 18 % entre 2023 et 2024, se traduisant par une compression des marges pour les transformateurs saoudiens qui importent 92 % de leur carton-doublure. Les instruments de couverture restent limités sur les bourses de matières premières régionales, exposant les bilans aux fluctuations de change. La perte nette de 7 % de Middle East Paper Company en 2024 illustre comment les pics de prix érodent la rentabilité même avec une capacité de recyclage intégrée. Les petites usines recourent à des contrats clients plus courts ou des surtaxes répercutées, risquant une perte de volume vers les alternatives plastiques lorsque les prix des boîtes flambent.

Hausses de tarifs électriques augmentant l'OPEX des usines

Les réformes de subventions énergétiques ont élevé les tarifs d'électricité industrielle de 11 % en 2025, augmentant les coûts de production par tonne pour les usines qui consomment 800-1 000 kWh d'électricité et 12 GJ de vapeur pour sécher le carton. Les chaudières à biomasse peuvent compenser l'exposition, mais les dépenses d'équipement pèsent sur les métriques de levier pendant les cycles faibles de carton-doublure. Les PPA renouvelables restent embryonnaires, laissant les usines absorber la volatilité jusqu'à maturité du solaire à l'échelle du réseau.

Analyse par segment

Par type d'emballage : la domination du carton ondulé stimule les solutions de transit

Les boîtes en carton ondulé ont généré 45,52 % de la taille du marché de l'emballage en papier et carton de l'Arabie saoudite en 2024 alors que les détaillants, transformateurs alimentaires et expéditeurs de commerce électronique cherchaient des formats robustes et empilables pour la distribution palettisée.[3]Agence de presse saoudienne, ' L'Arabie saoudite enregistre une hausse de 54 % des investissements industriels ', spa.gov.sa Les boîtes pliantes comblent l'écart en enregistrant un CAGR de 6,21 % à 2030 grâce à la flexibilité d'impression numérique qui convient aux changements d'artwork fréquents. Le marché de l'emballage en papier et carton de l'Arabie saoudite continue de s'appuyer sur le cannelage kraft vierge pour les produits lourds et produits chimiques industriels, mais les doublures recyclées haute performance gagnent des parts dans les cagettes de fruits plus légères. Les emballages intégrant des revêtements barrière à base d'eau attirent désormais les marques laitières poursuivant des alternatives aseptiques sans plastique.

Les investissements croissants en flexo multi-couleurs et colleuses haute vitesse positionnent les acteurs locaux pour capturer la valeur des nuances de demande, telles que les boîtes découpées d'une pièce pour les exportations transfrontalières du CCG. Les briques alimentaires, bien que plus petites en tonnage, reçoivent des afflux de capitaux d'entreprises comme Elopak cherchant à localiser la production sous Vision 2030 et ainsi raccourcir les délais pour les co-emballeurs laitiers. Les sacs papier bénéficient de projets d'infrastructure qui expédient ciment et gypse en vrac à travers les corridors désertiques, étendant le volume au-delà des canaux consommateurs. Le mix de formats élargi présente aux transformateurs des options de diversification tout en préservant les économies d'échelle ondulées centrales, soutenant le marché de l'emballage en papier et carton de l'Arabie saoudite comme véhicule de croissance à base large.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par secteur d'utilisation finale : leadership du secteur alimentaire face à la poussée du commerce électronique

L'alimentation et boissons ont détenu 57,31 % de part de la taille du marché de l'emballage en papier et carton de l'Arabie saoudite en 2024, ancrée par la capacité de transformation domestique et le rôle croissant du Royaume comme exportateur de dattes et volaille. La vente au détail en ligne est le secteur client en expansion la plus rapide à 5,92 % de CAGR, stimulant la demande pour des cartons d'expédition optimisés en dimensions qui réduisent l'espace vide et les coûts de fret. Le marché de l'emballage en papier et carton de l'Arabie saoudite gagne en résilience grâce à l'attraction intersectorielle : les produits pharmaceutiques nécessitent des boîtes anti-effraction, tandis que les producteurs de soins personnels favorisent les boîtes laminées aluminium pour un positionnement premium.

Les utilisateurs industriels, incluant pétrochimique et matériaux de construction, s'approvisionnent en carton ondulé triple paroi robuste pour fûts chimiques et big bags, une niche qui commande des marges plus élevées due aux spécifications strictes de résistance à l'éclatement. Les chaînes de restauration rapide pivotent vers des emballages et coquilles résistants à la graisse alors que les interdictions plastiques se resserrent, renforçant le volume dans les papiers barrière graisse spéciaux. La diversification à travers les utilisateurs finaux amortit les transformateurs contre les chocs cycliques dans tout secteur unique tout en maintenant un noyau de revenus centré sur l'alimentation.

Par source de matériau : les fibres vierges mènent malgré la poussée du recyclage

Les fibres vierges ont contribué à 70,86 % du tonnage 2024 car les limites réglementaires sur le contenu recyclé dans les applications alimentaires directes favorisent les qualités kraft blanchies et testliner vierges. Les standards de rétention de résistance et d'apparence requis par les collations premium et confiseries renforcent la demande vierge. Le CAGR de 5,16 % des fibres recyclées jusqu'en 2030 dépend d'une technologie améliorée de désencrage et de suppression d'odeurs, ainsi que de programmes de collecte municipale séparée à la source s'étendant versus le taux de recyclage national actuel de 15 %. La taille du marché de l'emballage en papier et carton de l'Arabie saoudite attribuable aux constructions de fibres hybrides s'élargit, où les plis vierges extérieurs encadrent des noyaux recyclés pour équilibrer performance et durabilité.

Les instruments politiques incluent des frais de responsabilité producteur prévus pour 2026 qui récompensent le contenu recyclé, encourageant les usines à ajouter des lignes de mise en pâte OCC. Les engagements des propriétaires de marques à 30 % de contenu recyclé dans les boîtes d'expédition d'ici 2030 poussent aussi les qualités d'emballage de transit d'abord, avant de filtrer dans les boîtes de vente au détail alors que les obstacles alimentaires s'assouplissent. Les exigences de capital pour les revêtements barrière odeur et la lamination sans délamination restent des obstacles pour les adopteurs à petite échelle, impliquant une consolidation autour d'usines bien capitalisées.

Par niveau d'emballage : les applications secondaires stimulent la croissance de volume

Les formats secondaires cartons maîtres, boîtes de présentation et plateaux prêts pour rayon ont capturé 61,54 % de part en 2024 car les distributeurs saoudiens s'appuient sur des expéditions en vrac à travers des corridors commerciaux de 1 000 km, exigeant des emballages extérieurs robustes mais imprimables. L'emballage tertiaire devrait enregistrer un CAGR de 5,65 % à 2030 alors que la palettisation et l'entreposage automatisé prolifèrent sous le Programme national de développement industriel et logistique. Le marché de l'emballage en papier et carton de l'Arabie saoudite bénéficie d'opérateurs 3PL modernes adoptant des palettes renforcées de poteaux d'angle et feuilles glissantes qui élèvent les charges unitaires par camion.

La croissance de l'emballage primaire décélère alors que l'allègement comprime le grammage même si les comptes unitaires augmentent, soulignant la dépendance aux revenus du niveau secondaire. Les innovations telles que les bases crash-lock sans colle raccourcissent les vitesses de ligne pour les co-emballeurs tout en minimisant les matériaux. Pendant ce temps, la montée des multipacks de magasins club propulse les cartons secondaires litho-laminés qui mélangent graphiques premium et résistance de transit, offrant aux transformateurs une amélioration de marge versus les expéditeurs bruns simples. Globalement, la dynamique des niveaux d'emballage récompense les usines orientées pour finition à haute variation et mise en train rapide.

Paysage concurrentiel

La concurrence du marché de l'emballage en papier et carton de l'Arabie saoudite est modérée, les cinq premiers acteurs représentant environ 52 % de la capacité installée de carton ondulé en 2024. Middle East Paper Company mène la production domestique de kraftliner à 450 000 tonnes par an, mais les pertes nettes en 2023-2024 soulignent la pression sur les profits de la volatilité des coûts de fibres importées. Al-Madina Printing déploie des presses numériques HP PageWide pour capturer les travaux de boîtes à tirage court, se différenciant sur la vitesse de traitement.

Les entrants internationaux intensifient la rivalité : le protocole d'accord 2024 de WestRock avec Saudi Industrial Development Fund ouvre la voie à une usine de carton ondulé recyclé de 200 000 tonnes, apportant l'expertise mondiale en qualités légères à haute résistance à la compression. Elopak vise 500 millions de capacité annuelle de briques alimentaires d'ici 2027 pour servir les grands laitiers cherchant l'approvisionnement local. Ces mouvements accélèrent l'infusion technologique en colleuses flexo-plieuses en ligne, palettiseurs automatisés et barrières à base d'eau, élevant la barre de performance pour les titulaires domestiques.

Les réponses stratégiques incluent le projet de 700 millions de SAR (186 millions USD) de MEPCO pour installer une ligne de carton ondulé recyclé de 400 tpj avec traitement anaérobie des eaux usées pour réduire drastiquement les besoins en eau douce. Obeikan exploite la gestion de commandes intégrée ERP pour raccourcir les délais pour les clients de commerce électronique. Les transformateurs forment aussi des alliances avec les fournisseurs logistiques pour offrir un inventaire géré par le fournisseur, s'intégrant plus profondément dans les opérations clients. Alors que les objectifs réglementaires de durabilité s'intensifient, les écarts de capacité entre les leaders d'échelle et les transformateurs marginaux s'élargissent, pointant vers une consolidation graduelle qui remodelera le marché de l'emballage en papier et carton de l'Arabie saoudite sur la prochaine décennie.

Leaders de l'industrie de l'emballage en papier et carton de l'Arabie saoudite

Gulf Carton Factory Company

Eastern Pak Limited

United Carton Industries Company (UCIC)

Gulf East Paper & Plastic Industries LLC

Obeikan Investment Group

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Saudi Print & Pack 2025 confirmé pour le 12-15 mai à Riyadh, présentant des démonstrations d'enrobage barrière et inspection qualité pilotée par IA,

- Mars 2025 : L'Autorité générale des statistiques un rapporté une croissance du PIB réel de 3,9 % au T2 2025 versus 2024, avec des exportations hors pétrole en hausse de 13,4 % au T1 2025, renforçant la demande d'emballage.

- Septembre 2024 : Les investissements industriels ont bondi de 54 % à 1,5 billion de SAR après les exonérations de frais d'expatriés, élevant les volumes futurs de boîtes et cartons.

- Août 2024 : Le ministère de l'Investissement un publié le guide mis à jour du Programme de sièges régionaux accordant des taux d'imposition zéro sur 30 ans aux fabricants s'installant en Arabie saoudite, bénéficiant directement aux transformateurs de papier mondiaux.

Portée du rapport sur le marché de l'emballage en papier et carton de l'Arabie saoudite

Diverses industries d'utilisation finale s'appuient sur le papier et carton pour l'emballage de différents produits. Avec de nombreuses qualités disponibles, l'emballage carton est adaptable. Les contenants utilisent principalement le carton grâce à ses propriétés favorables. Le parcours du carton, de la mise en pâte et blanchiment optionnel au raffinage, formation de feuille, séchage, calandrage et bobinage, signifie le processus complexe de fabrication du papier. Les matériaux d'emballage papier se distinguent par leur facilité de réutilisation et recyclage, surtout comparés aux métaux et plastiques. Cette recyclabilité et réutilisabilité inhérentes renforcent la perception de l'emballage papier comme à la fois écologique et rentable.

Le marché saoudien de l'emballage papier et carton est segmenté par type (boîtes pliantes, boîtes en carton ondulé, et autres types) et secteurs d'utilisation finale (alimentation et boissons, santé, soins personnels et ménagers, industriel, et autres secteurs d'utilisation finale). Le rapport offre des prévisions de marché et taille en volume (unités) pour tous les segments ci-dessus.

| Boîtes pliantes |

| Boîtes en carton ondulé |

| Briques alimentaires |

| Sacs et sachets en papier |

| Autres types d'emballage |

| Alimentation et boissons |

| Santé et produits pharmaceutiques |

| Soins personnels et ménagers |

| Biens industriels |

| Commerce électronique et vente au détail |

| Autres secteurs d'utilisation finale |

| Fibres vierges |

| Fibres recyclées |

| Emballage primaire |

| Emballage secondaire |

| Emballage tertiaire |

| Par type d'emballage | Boîtes pliantes |

| Boîtes en carton ondulé | |

| Briques alimentaires | |

| Sacs et sachets en papier | |

| Autres types d'emballage | |

| Par secteur d'utilisation finale | Alimentation et boissons |

| Santé et produits pharmaceutiques | |

| Soins personnels et ménagers | |

| Biens industriels | |

| Commerce électronique et vente au détail | |

| Autres secteurs d'utilisation finale | |

| Par source de matériau | Fibres vierges |

| Fibres recyclées | |

| Par niveau d'emballage | Emballage primaire |

| Emballage secondaire | |

| Emballage tertiaire |

Questions clés auxquelles répond le rapport

Quelle est la taille du marché de l'emballage en papier et carton de l'Arabie saoudite en 2025 ?

Le marché un traité 1,62 million de tonnes d'emballage en 2025 et devrait atteindre 2 millions de tonnes d'ici 2030 à un CAGR de 4,38 %.

Quel utilisateur final consomme le plus d'emballage dans le pays ?

Les transformateurs d'alimentation et boissons dominent avec 57,31 % de la demande, reflétant à la fois la consommation domestique et les expéditions d'exportation.

Quelles sont les principales opportunités de croissance pour les transformateurs ?

Les gains les plus rapides se situent dans les boîtes pliantes pour UGS FMCG, les enveloppes légères de commerce électronique et les boîtes de transit à contenu recyclé alignées avec l'objectif national de recyclage de 81 %.

Comment les incitations gouvernementales affectent-elles la dynamique du marché ?

Les vacances fiscales de 30 ans et mandats de contenu local de Vision 2030 attirent les acteurs mondiaux, stimulent le transfert de technologie et accélèrent les constructions de capacité dans les zones économiques spéciales.

Pourquoi l'adoption de fibres recyclées reste-t-elle faible ?

Les standards stricts de sécurité alimentaire, limites techniques de résistance et problèmes de perception consommateur maintiennent les fibres vierges à 70,86 % de part, bien que de nouvelles lignes de désencrage améliorent les perspectives.

Quelle région devrait ajouter le plus de nouvelle capacité ?

La Province orientale est favorisée grâce à l'accès portuaire, disponibilité d'eau dessalée et proximité des clients pétrochimiques, soutenant plusieurs usines greenfield annoncées.

Dernière mise à jour de la page le: