Analyse du marché russe de la logistique tierce (3PL)

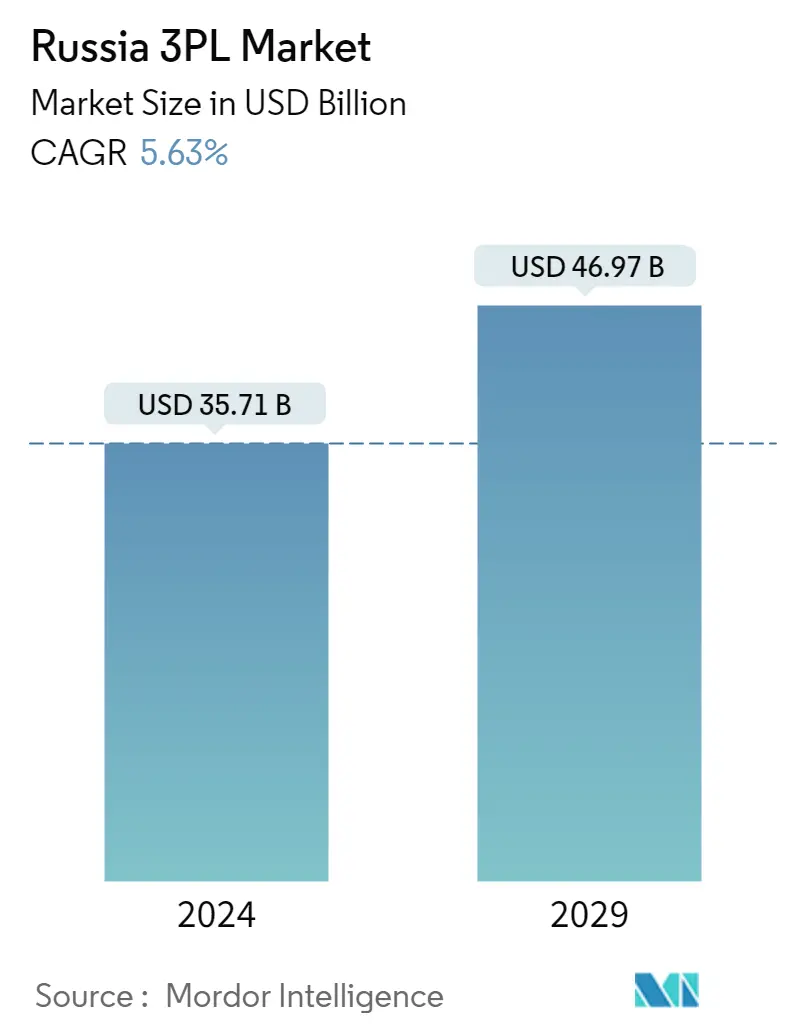

La taille du marché russe des 3PL est estimée à 35,71 milliards USD en 2024 et devrait atteindre 46,97 milliards USD dici 2029, avec une croissance de 5,63 % au cours de la période de prévision (2024-2029).

- Le conflit Russie-Ukraine a affecté le marché des 3PL à tous les niveaux. Les effets de la pandémie sur la capacité des entrepôts et la disponibilité des conteneurs avaient récemment commencé à sestomper lorsque la guerre entre la Russie et lUkraine a commencé à affecter lindustrie. La guerre a entravé la circulation des marchandises et alimenté laugmentation des coûts et les pénuries de produits. Les perturbations de la chaîne d'approvisionnement ont augmenté les frais de transport, créé des pénuries de conteneurs et réduit la disponibilité de l'espace d'entreposage.

- Selon les experts, le secteur de la logistique en Russie représente plus de 15 % de l'économie, tandis que le marché 3PL représente moins de 10 % de la part de la logistique dans le PIB. Alors que les services 3PL représentent plus de 50 % des parts de marché, notamment en Chine et dans d'autres pays d'Europe occidentale, ils représentent moins d'un tiers de la part de marché en Russie. Le manque de maturité du marché louvre également aux investissements et à lexpertise internationaux.

- L'émergence du Big Data et la disponibilité de services logistiques spécifiques au secteur devraient être des facteurs clés pour stimuler la croissance du secteur au cours des prochaines années. La mise en œuvre de systèmes automatiques a conduit à une amélioration des performances logistiques et à une efficacité accrue . Les producteurs de matières premières, telles que les produits chimiques et les minéraux, ont développé leurs propres structures de réseau logistique externalisé en raison du manque de prestataires logistiques spécialisés sur le marché. L'externalisation des services logistiques dans les organisations commerciales en Russie présente un potentiel considérable. Les entreprises cherchent à externaliser de plus en plus de services logistiques pour obtenir une plus grande rentabilité.

- Le gouvernement russe investit activement dans le développement des infrastructures du pays en établissant de meilleures routes, chemins de fer et voies navigables à l'intérieur du pays et avec d'autres pays. La Russie consacrera 6,8 milliards de dollars du fonds de richesse à des projets d'infrastructures en 2022. Moscou a précédemment annoncé son intention d'investir dans la création de nouvelles autoroutes et l'expansion de son réseau ferroviaire, ce qui stimulera considérablement le marché.

Tendances du marché russe de la logistique tierce (3PL)

L'essor du secteur du commerce électronique

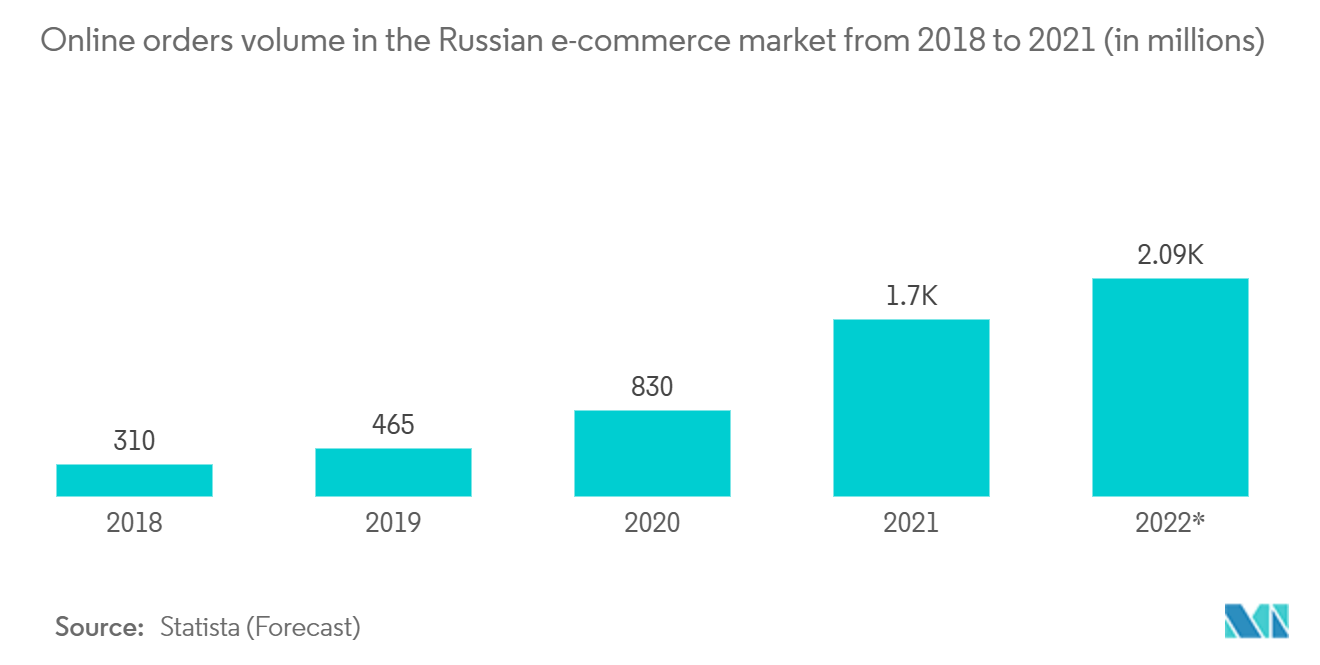

La Russie est le douzième plus grand marché du commerce électronique en 2021. Sur le marché russe du commerce électronique, le nombre d'utilisateurs devrait s'élever à 75,4 millions d'ici 2027 et la pénétration des utilisateurs sera de 47,3 % d'ici la fin de 2023 et devrait atteindre 52,2 % d'ici la fin de 2023. 2027, selon Statista.

Les entreprises russes de commerce électronique se développent de manière agressive, en termes d'espace d'entreposage et de collaboration avec des entreprises de logistique pour des livraisons plus rapides de marchandises. Le prestataire logistique belge Ahlers a ouvert un entrepôt dans le parc Orientir, dans la région de Moscou, en Russie. Orientir et Ahlers ont conclu un accord pour la location de 10 000 m² d'entrepôts et de 700 m² de bureaux à Orientir Nord-4. Ahlers a déclaré qu'il s'agissait d'une étape importante pour l'entreprise qui souhaite développer davantage ses activités dans la région de Moscou, en centralisant les services pour ses clients, tout en améliorant la qualité et la rapidité sur le marché actuel en pleine croissance du commerce électronique en Russie.

Lépidémie de coronavirus (COVID-19) en 2020 a pris au dépourvu la plupart des industries, non seulement en Russie mais partout dans le monde. Le commerce électronique, en revanche, fait partie des rares secteurs qui ont bénéficié dans une certaine mesure de la pandémie mondiale. En effet, le marché russe du commerce électronique, qui est passé dun développement lent à un développement accéléré au cours de la dernière décennie, devrait connaître une croissance accrue au cours de la période post-pandémique. Les commandes en ligne effectuées depuis la capitale Moscou représentaient plus d'un tiers du total des commandes passées en Russie pendant la pandémie.

La croissance incessante du commerce électronique modifie fondamentalement le paysage de la logistique tierce (3PL). Pour rester compétitifs et répondre aux attentes croissantes des consommateurs en matière de livraisons ponctuelles et précises, de plus en plus de détaillants de commerce électronique externalisent les composants essentiels à leur mission de leurs opérations de distribution et d'exécution des commandes à des partenaires 3PL. Ainsi, le 3PL augmente également avec la croissance du e-commerce.

La demande croissante dinfrastructures de stockage stimule le marché

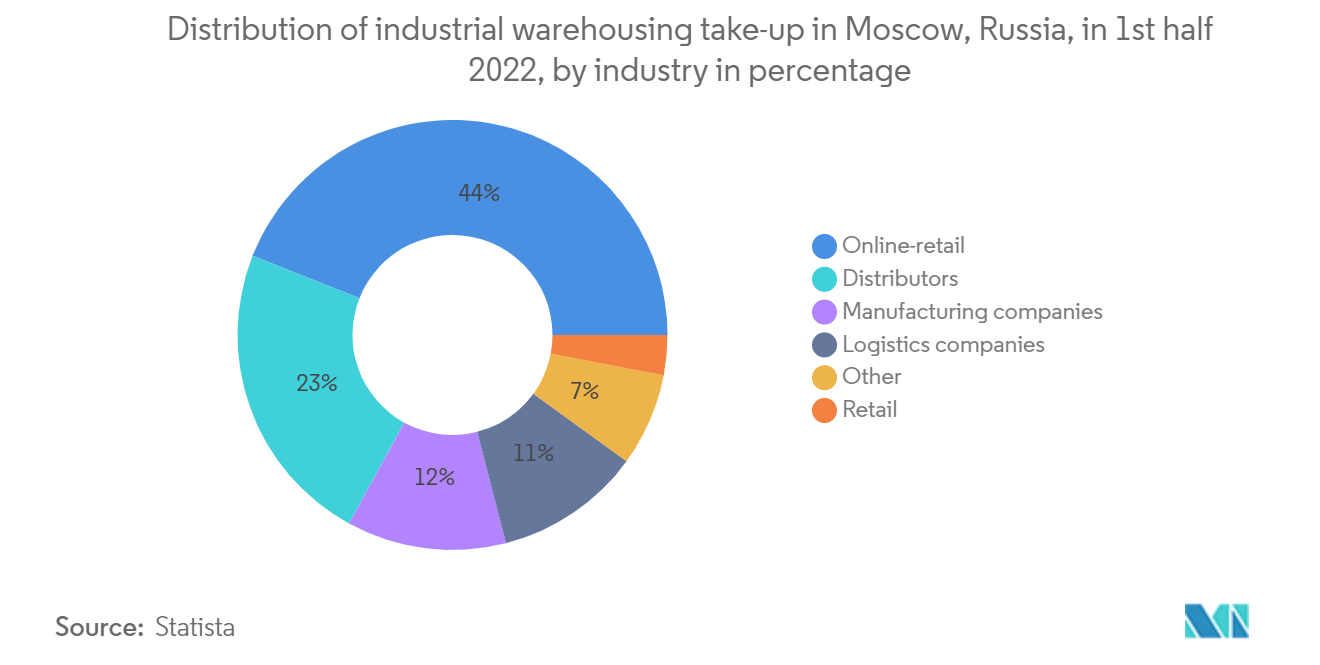

Pour répondre à la demande toujours croissante d'espace de stockage de la part des entreprises de fabrication, de vente au détail, de commerce électronique et de logistique, le marché sous-développé de l'entreposage en Russie est actuellement en cours de développement. Soutenu par les initiatives gouvernementales, les investissements privés et les IDE dans le pays, l'espace d'entreposage devrait augmenter considérablement au cours de la période de prévision. En 2020, FM Logistics a inauguré la deuxième étape de son entrepôt dans le district de Noginsk, près de Moscou, en Russie, offrant 12 500 mètres carrés d'espace supplémentaire, portant la surface totale de l'installation à 66 000 mètres carrés et sa capacité de stockage à 85 000 espaces de palettes. En décembre 2021, Tablogix a annoncé la finalisation de l'acquisition de 100 % des activités d'entreposage et de transport d'Itella Logistics à Moscou et dans la région de Moscou. Tablogix a acquis plus de 180 000 m² d'entrepôts d'Itella situés à Krekshino (60 000 m²), Odintsovo (40 000 m²) et Khimki (80 000 m²). Grâce à cet accord, les installations d'entreposage totales de Tablogix s'étendent désormais sur environ 400 000 m², ce qui fait de l'entreprise le deuxième acteur le plus important sur le marché russe de l'entreposage.

Parallèlement à la croissance de l'espace d'entreposage général, le développement des installations de stockage frigorifique s'accélère également. En octobre, pendant la pandémie de COVID-19, Maersk a lancé la construction de sa nouvelle installation de stockage frigorifique à Saint-Pétersbourg pour répondre aux besoins de la demande croissante du marché russe qui se concentrera sur l'offre de solutions spécialisées prolongeant le cycle de vie des denrées périssables.

Le service d'entreposage par rapport au service de transport est relativement sous-développé et est actuellement en cours de développement. En Russie, les opérations logistiques simples comme le transport et l'expédition de marchandises par tous les modes de transport se développent de manière dynamique par rapport aux services logistiques complexes comme l'intégration de bout en bout et la gestion de la chaîne d'approvisionnement. Au premier semestre 2021, Moscou comptait le plus grand nombre d'entrepôts d'opérateurs de traitement des commandes en Russie, avec 65 propriétés. Ensuite, Saint-Pétersbourg, où se trouvaient 33 entrepôts de traitement des commandes. Les taux d'inoccupation à Saint-Pétersbourg sont parmi les plus bas d'Europe. La demande dinstallations logistiques modernes à grande échelle a augmenté et sest développée ces dernières années en Russie.

Aperçu du marché de la logistique tierce (3PL) en Russie

Le marché russe des 3PL est relativement fragmenté et compte de nombreux acteurs locaux et internationaux, notamment Eurosib, Nienshants Logistics, STS Logistics et RZD Logistics, une filiale des chemins de fer publics RZD. Les entreprises de logistique étrangères entrent dans le secteur russe de la logistique externalisée et parmi les acteurs clés figurent DHL, Kuehne + Nagel, UPS, DP World et DB Schenker. Le marché russe de la logistique tierce devrait croître à mesure que les prestataires de services s'orientent vers l'utilisation de services automatisés de paiement du fret et d'audit pour réduire leurs coûts. Malgré les avantages et les économies qu'offrent les services 3PL, ils sont généralement sous-évalués en Russie. Pour 21 % des entreprises russes, le transport représente 11 à 20 % de leurs coûts d'exploitation, et pour 18 % supplémentaires, ce chiffre atteint 21 à 30 %. Cela indique une part très élevée des revenus d'exploitation des entreprises. Le marché 3PL du pays présente donc un potentiel de croissance très important.

Leaders du marché russe de la logistique tierce (3PL)

DHL International GmbH.

UPS

KUEHNE + NAGEL

RZD Logistics

Eurosib

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la logistique tierce en Russie (3PL)

- Juin 2022 : Les chemins de fer russes et Eurosib-SPB Transport Systems ont signé un protocole d'accord sur la coopération dans le développement de solutions multimodales optimales pour le transport international de marchandises vers/depuis le Moyen-Orient et l'APR. Le document a été signé par Viktor Golomolzin, chef du chemin de fer Oktyabrskaya, et Dmitry Nikitin, président d'Eurosib-SPB Transport Systems, lors d'une conférence à Saint-Pétersbourg. Le mémorandum envisage une coopération dans le développement du transport de marchandises d'exportation et d'importation en utilisant l'infrastructure ferroviaire de la région nord-ouest de la Russie.

- Juin 2022 : Kuehne+Nagel (entreprise mondiale de transport et de logistique) a signé un accord pour vendre ses activités en Fédération de Russie à son directeur général local, selon le communiqué de l'entreprise.

Segmentation de lindustrie de la logistique tierce en Russie (3PL)

Les entreprises de logistique tierces fournissent de nombreux services liés à la logistique de la chaîne d'approvisionnement. Cela comprend le transport, l'entreposage, la préparation et l'emballage, la prévision des stocks, l'exécution des commandes, l'emballage et l'expédition de fret. Un fournisseur 3PL (tiers logistique) propose des services logistiques externalisés, qui englobent tout ce qui implique la gestion d'une ou plusieurs facettes des activités d'approvisionnement et d'exécution. En affaires, 3PL a un sens large qui sapplique à tout contrat de service impliquant le stockage ou lexpédition darticles. Un service 3PL peut être un fournisseur unique, tel que le transport ou l'entreposage en entrepôt, ou il peut s'agir d'un ensemble de services à l'échelle du système capable de gérer la gestion de la chaîne d'approvisionnement.

Le marché russe 3PL est segmenté par type (gestion des transports nationaux, gestion des transports internationaux et entreposage et distribution à valeur ajoutée) et par utilisateurs finaux (grand public et vente au détail, énergie et produits chimiques, automobile et fabrication, sciences de la vie et soins de santé, et Autres utilisateurs finaux).

Le rapport présente la taille et les prévisions du marché russe 3PL en valeur (en milliards USD) pour tous les segments ci-dessus et limpact du COVID-19 sur le marché.

| Gestion du transport intérieur |

| Gestion des transports internationaux |

| Entreposage et distribution à valeur ajoutée |

| Consommateur et commerce de détail |

| Énergie et produits chimiques |

| Automobile et fabrication |

| Sciences de la vie et santé |

| Autres utilisateurs finaux |

| Par type | Gestion du transport intérieur |

| Gestion des transports internationaux | |

| Entreposage et distribution à valeur ajoutée | |

| Par les utilisateurs finaux | Consommateur et commerce de détail |

| Énergie et produits chimiques | |

| Automobile et fabrication | |

| Sciences de la vie et santé | |

| Autres utilisateurs finaux |

FAQ sur les études de marché sur la logistique tierce en Russie (3PL)

Quelle est la taille du marché 3PL en Russie ?

La taille du marché russe des 3PL devrait atteindre 35,71 milliards USD en 2024 et croître à un TCAC de 5,63 % pour atteindre 46,97 milliards USD dici 2029.

Quelle est la taille actuelle du marché 3PL en Russie ?

En 2024, la taille du marché russe des 3PL devrait atteindre 35,71 milliards de dollars.

Qui sont les principaux acteurs du marché russe 3PL ?

DHL International GmbH., UPS, KUEHNE + NAGEL, RZD Logistics, Eurosib sont les principales sociétés opérant sur le marché russe 3PL.

Quelles années couvre ce marché 3PL russe et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché russe des 3PL était estimée à 33,81 milliards de dollars. Le rapport couvre la taille historique du marché russe des 3PL pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché russe des 3PL pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie 3PL en Russie

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des 3PL en Russie en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des 3PL en Russie comprend des prévisions de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.