Taille et part du marché des terminaux POS

Analyse du marché des terminaux POS par Mordor Intelligence

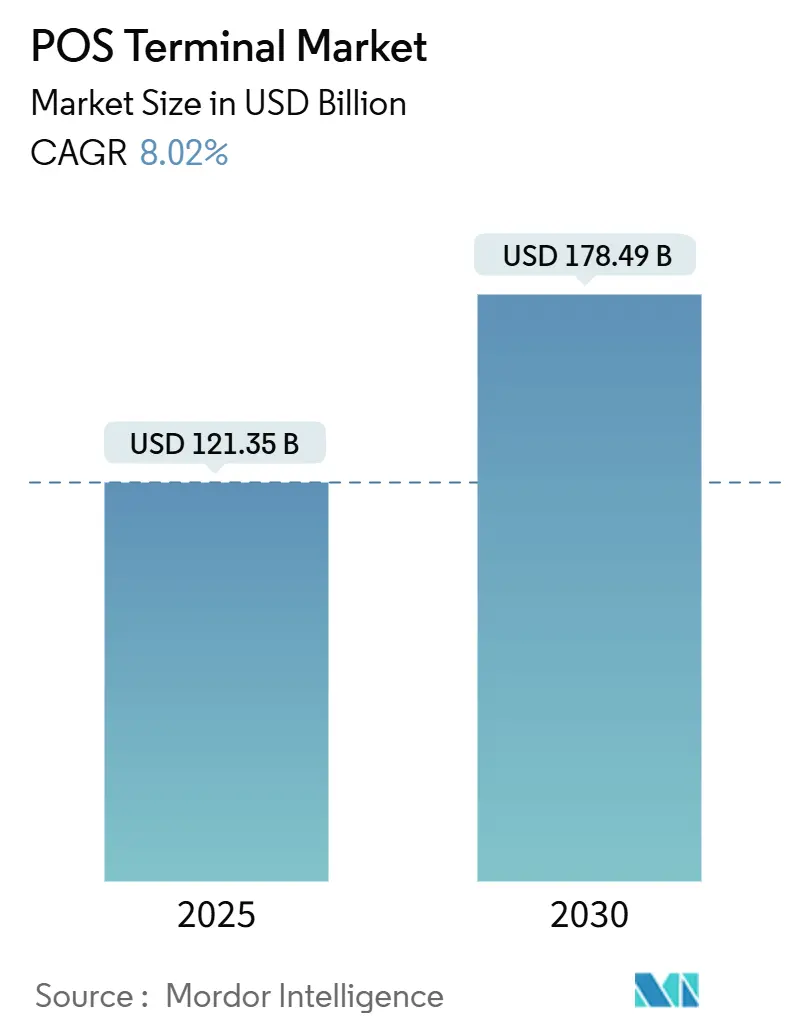

Le marché mondial des terminaux POS est évalué à 121,35 milliards USD en 2025 et devrait atteindre 178,49 milliards USD d'ici 2030, progressant à un TCAC de 8,02 %. La croissance provient des commerçants remplaçant les caisses enregistreuses traditionnelles par des systèmes basés sur le cloud et orientés Analytique qui combinent l'acceptation de paiement avec la gestion des stocks, des clients et de la conformité. Les capacités sans contact, l'authentification biométrique et l'intelligence artificielle font évoluer le marché des terminaux POS au-delà du traitement des transactions vers l'intelligence d'affaires en temps réel. La pression sur la chaîne d'approvisionnement des composants semi-conducteurs continue de contraindre la production de matériel, mais les abonnements logiciels et les modèles de déploiement hybrides stimulent l'adoption malgré les goulots d'étranglement matériels. Les fournisseurs qui peuvent combiner paiements omnicanaux, conformité réglementaire et faible coût total de possession sont les mieux placés pour capturer la demande supplémentaire dans le commerce de détail, l'hôtellerie, la santé et les transports.

Points clés du rapport

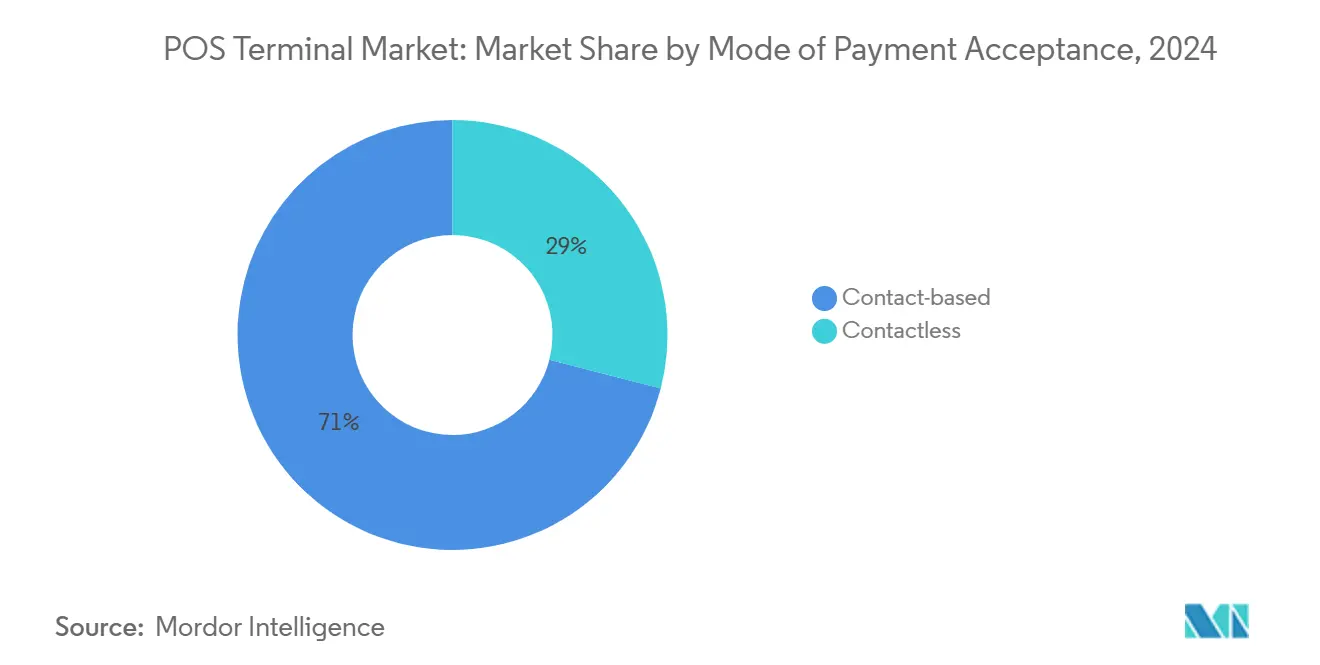

- Par mode de paiement, les terminaux avec contact détenaient 71 % de la part de marché des terminaux POS en 2024, tandis que les solutions sans contact devraient s'étendre à un TCAC de 14,9 % jusqu'en 2030.

- Par type de POS, les unités fixes conservaient 54 % de la taille du marché des terminaux POS en 2024, tandis que les POS mobiles et portables devraient croître à un TCAC de 12,8 % jusqu'en 2030.

- Par composant, le matériel représentait 63 % des revenus en 2024 ; le logiciel est l'élément qui croît le plus rapidement à un TCAC de 11,5 % sur 2025-2030.

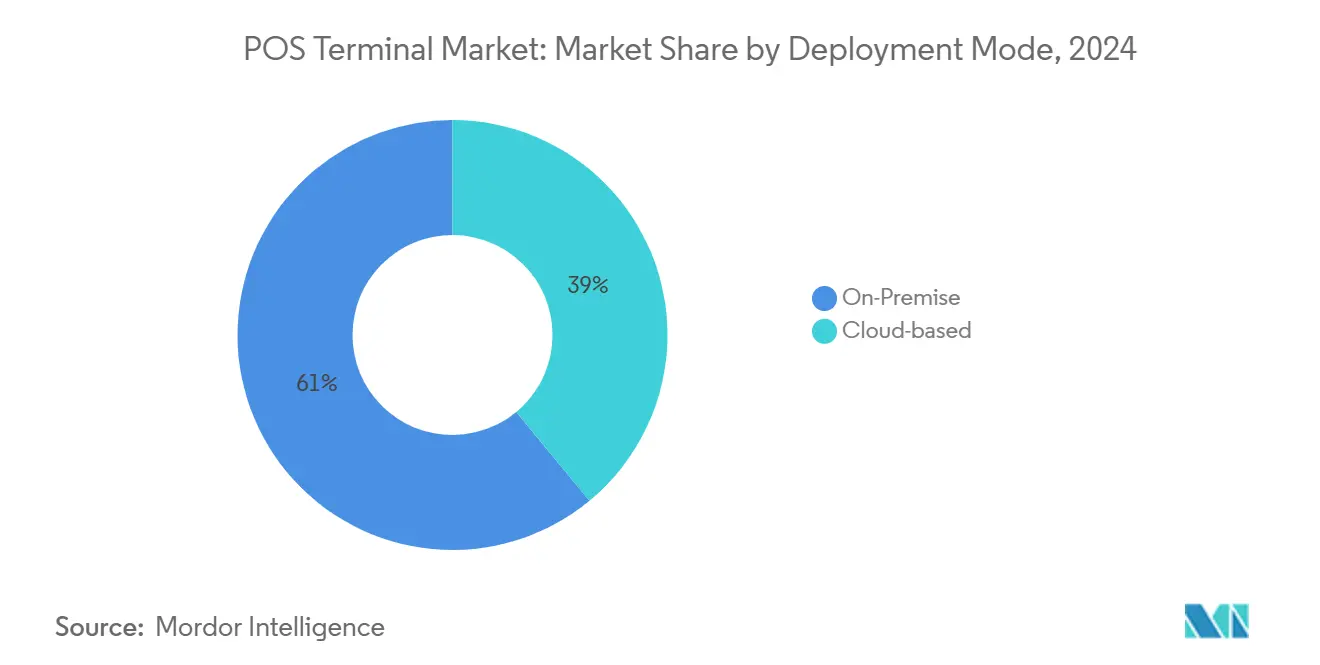

- Par déploiement, les systèmes sur site représentaient 61 % de la taille du marché des terminaux POS en 2024, tandis que les plateformes cloud devraient augmenter à un TCAC de 13,6 %.

- Par utilisateur final, le commerce de détail capturait 35 % de la part de marché des terminaux POS en 2024 ; la santé mène l'expansion future avec un TCAC de 14,1 % jusqu'en 2030.

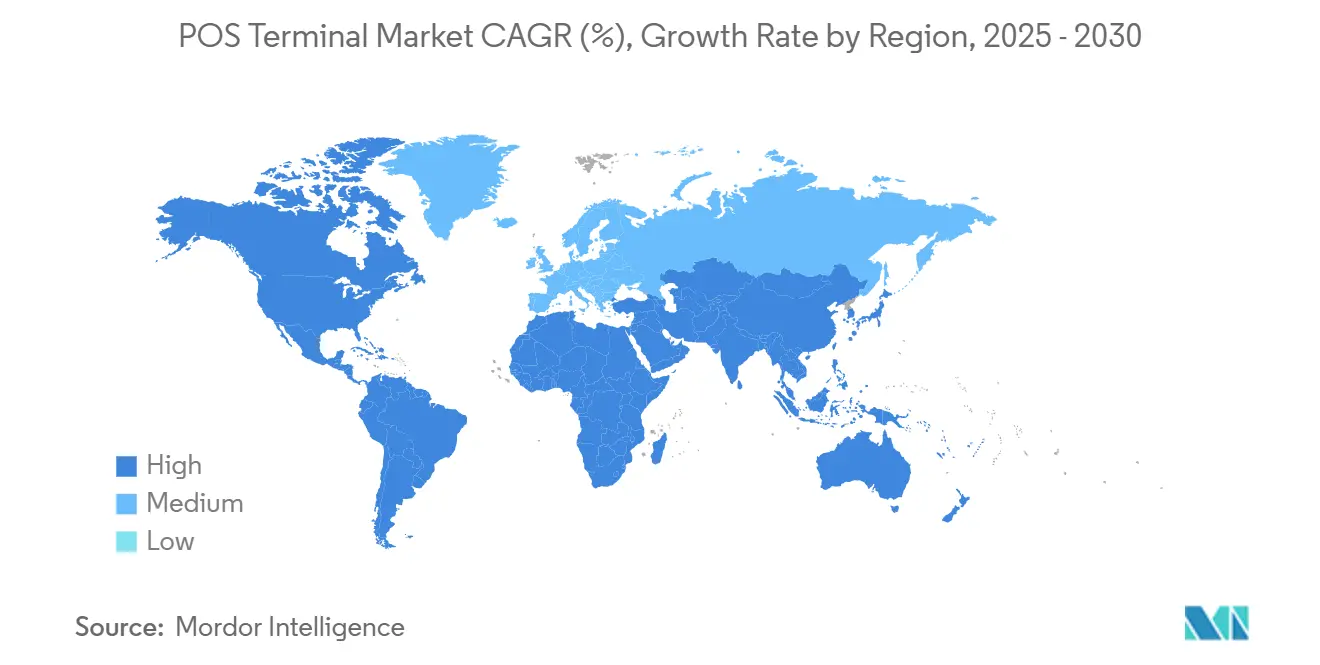

- Par géographie, l'Asie-Pacifique menait les revenus en 2024 ; l'Amérique du Sud montre le rythme régional le plus rapide avec un TCAC projeté de 10,4 % jusqu'en 2030.

Tendances et perspectives du marché mondial des terminaux POS

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Adoption croissante dans le secteur du commerce de détail | 2.1% | Mondial, avec un impact plus élevé en Asie-Pacifique | Moyen terme (2-4 ans) |

| Adoption croissante des plateformes POS basées sur le cloud | 1.8% | Amérique du Nord, Europe, APAC développé | Court terme (≤ 2 ans) |

| Demande accélérée pour les paiements sans contact et mobiles | 1.6% | Mondial, avec adoption précoce en Europe et Amérique du Nord | Court terme (≤ 2 ans) |

| Intégration des données POS avec Analytique avancés et CRM | 1.3% | Amérique du Nord, Europe, APAC développé | Moyen terme (2-4 ans) |

| Poussée réglementaire pour la fiscalisation et mandats de facturation électronique | 0.9% | Europe, Amérique latine | Moyen terme (2-4 ans) |

| Modèles d'abonnement ' POS-en tant que service ' réduisant les cap-ex | 0.7% | Mondial, avec un impact plus élevé sur les marchés émergents | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Adoption croissante dans le secteur du commerce de détail

Les détaillants déploient maintenant des plateformes de commerce unifié qui connectent les transactions en magasin et en ligne, générant des gains d'efficacité de 15-20 % et réduisant les files d'attente de 40 %. [1]Shopify, "Understanding Enterprise POS Systems (2025)," shopify.com L'inventaire lié au marché des terminaux POS permet une visibilité des stocks en temps réel, ce qui réduit les ruptures de stock de 30 % et les coûts d'inventaire excédentaire de 25 %. Les petits commerçants contournent les caisses enregistreuses traditionnelles et adoptent des systèmes cloud de niveau entreprise, une tendance plus visible en Asie-Pacifique où les déploiements POS de détail dépassent les moyennes mondiales de 1,5 fois. L'élan renforce la demande pour des terminaux qui fusionnent les fonctions de paiement, de promotion et d'exécution. Les fournisseurs qui adaptent les prix et le support aux petits détaillants gagnent des parts de marché alors que les magasins physiques pivotent vers des modèles omnicanaux.

Adoption croissante des plateformes POS basées sur le cloud

Les solutions cloud représentent 73 % des nouvelles installations en 2025, en forte hausse parmi les petites et moyennes entreprises qui convertissent les dépenses en capital en flux de sortie opérationnels. [2]Star Micronics, "Why Businesses Are Moving to Cloud-Based POS," starmicronics.com Les mises à jour logicielles continues prolongent la durée de vie des terminaux de 60 % par rapport aux systèmes traditionnels et permettent un alignement rapide avec l'évolution des règles fiscales. Les opérateurs d'hôtellerie soulignent l'avantage ; la gestion en temps réel des menus et des tables utilisant le POS cloud augmente généralement la valeur moyenne des tickets de 12-18 %. Les détaillants multi-juridictionnels apprécient la capacité de déployer de nouvelles règles fiscales par une seule mise à jour plutôt que par des échanges de matériel. La tendance accélère la pénétration du marché des terminaux POS, où la qualité du haut débit supporte la connectivité cloud toujours active.

Demande accélérée pour les paiements sans contact et mobiles

Les transactions sans contact dépassent maintenant les deux tiers des paiements en personne dans le monde, tandis que 90 % des utilisateurs de smartphones utilisent des portefeuilles numériques. Quatre-vingt-trois pour cent des détaillants nomment la capacité NFC comme raison principale de renouveler les terminaux en 2025. Le changement permet de nouveaux agencements, y compris des kiosques libre-service et des caisses en table, qui augmentent la productivité au sol. L'intensité d'usage diffère selon la taille du ticket : les dépanneurs voient jusqu'à 90 % de pénétration sans contact sur les articles de faible valeur, tandis que les achats spécialisés de haute valeur s'appuient encore sur la vérification par carte présente ou basée sur le portefeuille. Les fournisseurs qui livrent des niveaux de sécurité configurables peuvent répondre à ces besoins divergents sur le marché des terminaux POS.

Intégration des données POS avec analytics avancés et CRM

Soixante-cinq pour cent des détaillants d'entreprise priorisent les Analytique avant les fonctionnalités de paiement lors de l'approvisionnement de nouveaux systèmes. Les logiciels améliorés par IA intégrés dans le marché des terminaux POS réduisent les coûts de portage de 20-30 % et les ruptures de stock de 25-35 % grâce au réapprovisionnement prédictif. Les offres dynamiques basées sur les données de panier en temps réel augmentent les valeurs de transaction moyennes jusqu'à 25 %. Les partenaires de la chaîne d'approvisionnement recherchent un accès sécurisé aux données de point de vente pour affiner les calendriers de production, créant des canaux de revenus auxiliaires pour les fournisseurs qui courtent les flux de données anonymisés. Le succès dépend de la conformité aux mandats de confidentialité et des contrôles granulaires de consentement utilisateur.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Préoccupations de sécurité des données et de fraude cybernétique | -1.2% | Mondial, avec un impact plus élevé en Amérique du Nord et Europe | Court terme (≤ 2 ans) |

| Problèmes de fiabilité du matériel et coûts de maintenance | -0.9% | Marchés émergents en Asie-Pacifique, Afrique et Amérique latine | Moyen terme (2-4 ans) |

| Fragmentation des normes de paiement régionales | -0.8% | Mondial, avec un impact particulier sur les commerçants transfrontaliers | Long terme (≥ 4 ans) |

| Volatilité de la chaîne d'approvisionnement des semi-conducteurs | -0.7% | Mondial, avec un impact plus élevé sur les fournisseurs centrés sur le matériel | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Préoccupations de sécurité des données et fraude cybernétique

Une hausse de 37 % des tentatives de fraude en 2024 intensifie l'examen des environnements POS. Les POS mobiles élargissent les surfaces d'attaque par les liens sans fil, incitant des dépenses de sécurité annuelles de 18 000-25 000 USD par commerçant pour la conformité et la surveillance. Les cycles de renouvellement du matériel traînent derrière l'évolution des menaces, créant des lacunes qui nécessitent des correctifs logiciels, ce qui peut éroder les performances. La biométrie durcit l'authentification mais introduit des problèmes de confidentialité qui diffèrent selon les régions, compliquant les déploiements mondiaux dans le marché des terminaux POS.

Problèmes de fiabilité du matériel et coûts de maintenance

L'entretien annuel ajoute 15-20 % aux coûts de possession à vie, et l'utilisation constante élève les taux de panne de 30-40 % au-dessus des références dans les lieux occupés. Les petites entreprises manquant de personnel IT subissent 4-6 heures d'arrêt par incident, le double du délai chez les pairs d'entreprise. La complexité augmente alors que les imprimantes, scanners et capteurs s'intègrent en unités uniques, multipliant les points de défaillance. Les conceptions orientées cloud avec moins de pièces mobiles réduisent les charges d'entretien et permettent un diagnostic à distance qui atténue ce frein sur le marché des terminaux POS.

Analyse par segment

Par mode d'acceptation de paiement : la poussée sans contact remodèle l'infrastructure

Les dispositifs avec contact conservaient 71 % de la part de marché des terminaux POS en 2024, mais les solutions sans contact évoluent à un TCAC de 14,9 % jusqu'en 2030. La taille du marché des terminaux POS pour le matériel compatible sans contact devrait s'élargir rapidement alors que 78 % des déploiements de 2025 incluent NFC. La préférence du consommateur est claire : plus de 51 % choisissent régulièrement les cartes ou portefeuilles tap-and-go, surtout pour les achats sous 25 USD. Les terminaux hybrides qui traitent à la fois chip-and-PIN et sans contact aident les commerçants à gérer la transition sans aliéner les acheteurs soucieux de sécurité.

Les objets connectés, dispositifs mobiles et taps biométriques étendent les options d'authentification et ouvrent la porte à des parcours sans friction dans le transport, l'hôtellerie et la santé. Les paiements sans contact sécurisés par empreinte digitale réduisent la fraude de 60 % par rapport au NFC standard. Cette capacité positionne les fournisseurs pour vendre croisé des abonnements Analytique liés aux données d'identité tokenisées. Alors que les réglementations se resserrent autour de l'authentification forte du client, les solutions sans contact qui intègrent des vérifications biométriques devraient surpasser le NFC générique dans le marché des terminaux POS.

Par type de POS : la flexibilité mobile pilote la transformation opérationnelle

Les unités fixes représentent encore 54 % de la taille du marché des terminaux POS en 2024, pourtant les systèmes mobiles accélèrent à un TCAC de 12,8 %. Les chaînes de détail déployant des dispositifs portables rapportent des files d'attente 28 % plus courtes et une productivité des associés 15-20 % plus élevée. Les terminaux compatibles cellulaires fonctionnant avec des cartes SIM intégrées garantissent la connectivité même où le Wi-Fi faiblit.

En santé, les dispositifs de paiement au chevet réduisent les retards de facturation jusqu'à 35 % et améliorent les taux de collecte de 25 %. La mobilité soutient aussi le ramassage en bordure de trottoir et le commerce basé sur les événements. La sécurité reste un problème, avec 43 % des commerçants signalant la protection des données comme le principal obstacle lors de l'évaluation des plateformes mobiles, mais les progrès dans la communication chiffrée et la gestion des dispositifs ferment graduellement l'écart. Les fournisseurs qui verrouillent les protocoles de sécurité de niveau gouvernemental peuvent débloquer une croissance supplémentaire dans le marché des terminaux POS.

Par composant : l'innovation logicielle dépasse la croissance du matériel

Le matériel représentait 63 % des revenus en 2024, pourtant le logiciel augmente à un TCAC de 11,5 % alors que les commerçants poursuivent une fonctionnalité plus riche. Les modules IA qui prévoient la demande réduisent les frais généraux d'inventaire jusqu'à 30 %. Les marchés d'applications modulaires permettent aux utilisateurs d'étendre la capacité sans échanger d'unités physiques, étirant la durée de vie du matériel de 40-60 %.

Les pharmacies de santé illustrent l'avantage logiciel : un système d'appel éclairé intégré POS un réduit les temps d'attente de 35 % et les erreurs de 42 %. Pendant ce temps, les capteurs biométriques comme les lecteurs d'empreintes digitales miniaturisés renforcent la sécurité des transactions, différenciant les dispositifs premium. Les fournisseurs capables d'orchestrer une intégration transparente matériel-logiciel conservent le pouvoir de tarification au milieu de la commoditisation des terminaux d'entrée de gamme sur le marché des terminaux POS.

Par mode de déploiement : les plateformes cloud redéfinissent l'accessibilité

Les installations sur site détiennent encore une part de 61 % en 2024, pourtant les déploiements cloud devraient croître de 13,6 % annuellement. Passer aux modèles d'abonnement réduit les dépenses initiales jusqu'à 70 % et fournit une capacité de niveau entreprise aux PME. Les tableaux de bord à distance permettent aux gestionnaires de superviser les points de vente dispersés, ce qui s'est avéré vital pendant les perturbations récentes.

Les hôtels citent des gains d'efficacité de 25-30 % quand le POS cloud unifie la réception, la restauration et les commodités. Les préoccupations concernant la connectivité instable dans certains marchés encouragent les architectures hybrides qui mettent en cache les transactions localement et se synchronisent quand les réseaux reprennent. Les fournisseurs alignant les accords de niveau de service avec des garanties de temps de fonctionnement peuvent capturer les adoptants prudents, poussant une pénétration plus profonde du marché des terminaux POS.

Par secteur d'utilisateur final : la santé émerge comme leader de croissance

Le commerce de détail gardait 35 % de la part de marché des terminaux POS en 2024, mais la santé évolue à un TCAC de 14,1 % alors que les hôpitaux intègrent les paiements avec les dossiers électroniques des patients. Les vérifications d'assurance rationalisées et les flux de travail de facturation conformes baissent les taux d'erreur de 30-35 % et augmentent les collectes d'un quart. Les détaillants continuent de moderniser les capacités omnicanales, priorisant la récupération transparente de panier entre e-commerce et magasins physiques.

Les restaurants appliquent l'optimisation de menu basée sur IA, sécurisant des hausses de marge de 8-12 %. Les agences de transport exploitent le POS mobile pour raccourcir l'embarquement, améliorant l'utilisation de la capacité. La fonctionnalité sur mesure plutôt que l'acceptation de paiement générique devient le principal critère d'achat, incitant les fournisseurs à publier des paquets spécifiques verticaux qui élargissent l'exposition sur le marché des terminaux POS.

Analyse géographique

L'Asie-Pacifique mène le marché des terminaux POS, propulsée par les campagnes gouvernementales pour les économies sans espèces et une culture de consommateur mobile-first. La Chine, le Japon et la Corée du Sud fournissent de gros volumes de transactions, tandis que l'Inde et Singapour grimpent rapidement sous les initiatives Numérique Inde et Intelligent Nation, respectivement. Les paiements par carte régionaux devraient atteindre 24,7 billions USD en 2025. L'adoption de vérification biométrique augmente, facilitant les vérifications d'identité dans les villes densément peuplées. Pourtant, les écarts de connectivité rurale et les réglementations hétérogènes nécessitent des architectures flexibles qui supportent le traitement hors ligne.

L'Amérique du Sud représente la région à croissance la plus rapide avec un TCAC de 10,4 % prévu jusqu'en 2030. Le Brésil pilote l'élan par des partenariats entre fabricants de terminaux et acquéreurs numériques comme Stone et Pagseguro. Les programmes d'inclusion financière créent une demande pour des dispositifs qui gèrent les paiements alternatifs, car 70 % des adultes restent non bancarisés dans plusieurs pays. Les lois de facturation électronique fiscale dans tout le Mexique, Costa Rica et autres contraignent des mises à niveau rapides de matériel ou logiciel.

L'Amérique du Nord maintient l'échelle par l'adoption précoce d'Analytique sans contact et pilotés par IA. Les États-Unis seuls représentaient un segment POS de 29,11 milliards USD en 2025. [3]Independent Banker, "Maximizing Profitability with Today's Point-of-Sale Tech," independentbanker.org L'Europe progresse sous la fiscalisation obligatoire ; le déploiement Verifactu de l'Espagne est un déclencheur proéminent pour les remplacements. Le Moyen-Orient et l'Afrique offrent des poches de croissance élevée où la pénétration des smartphones et l'urbanisation se croisent, bien que les limitations d'infrastructure continuent de ralentir l'adoption rurale.

Paysage concurrentiel

Le marché des terminaux POS reste modérément concentré autour d'Ingenico, Verifone et PAX Technology, pourtant la commoditisation du matériel ouvre l'espace aux challengers menés par le logiciel. Les fournisseurs traditionnels groupent maintenant des tablettes basées Android avec des magasins d'applications curés pour maintenir la marge et la pertinence. Les ventes de matériel en Amérique du Nord se sont ramollies en 2024, mais la demande EMEA un partiellement compensé le déclin alors que les mises à niveau réglementaires accéléraient.

Les pivots stratégiques se montrent dans l'emphase de Verifone sur les services connectés qui complètent les dispositifs de nouvelle génération, comme détaillé dans ses dépôts SEC. [4]SEC, "Verifone Systems, Inc. Form 10-K," sec.gov Les spécialistes de niche comme ZCS exploitent le focus vertical pour traiter de gros volumes de transactions dans les marchés émergents, validant une stratégie de couches de service personnalisées. Les innovateurs biométriques collaborent avec les fabricants de cartes pour placer des capteurs d'empreintes digitales dans les cartes, suggérant un futur où l'authentification passe dans des facteurs de forme portables et marginalise les terminaux traditionnels.

La fragilité de la chaîne d'approvisionnement, surtout autour des microcontrôleurs, favorise les fournisseurs dont le mix de revenus penche vers les frais de plateforme plutôt que la marge matérielle. La tarification Software-en tant que service abaisse aussi les barrières d'entrée des commerçants, renforçant l'expansion de la base installée. La consolidation parmi les acquéreurs et processeurs, comme la prise de contrôle proposée de Worldpay par mondial Payments, indique une course pour contrôler les chaînes de valeur de paiement de bout en bout et sécuriser les flux de données générés sur le marché des terminaux POS.

Leaders de l'industrie des terminaux POS

-

Ingenico SA (Worldline)

-

VeriFone Systems Inc.

-

PAX Technology Ltd.

-

NCR Corporation

-

Diebold Nixdorf Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : mondial Payments un proposé d'acquérir Worldpay, créant potentiellement le plus grand acquéreur marchand avec 3,5 billions USD de volume de paiements annuel, bien que la transaction fasse face à un examen réglementaire et au scepticisme du marché comme en témoigne une chute de 22 % du cours de l'action de mondial suite à l'annonce.

- Avril 2025 : ZCS (Zhongcheng Intelligent) un été reconnu comme le Top Merchant par Volume de Transactions pour avoir traité plus de 150 millions de transactions en 2024, soulignant l'influence croissante de l'entreprise sur le marché mondial des terminaux POS, où elle sert des clients dans plus de 80 pays.

- Avril 2025 : Barclays un annoncé une restructuration de Barclaycard Payments en partenariat avec Brookfield, visant à moderniser son infrastructure technologique de paiement pour concurrencer plus efficacement avec les entreprises fintech comme Adyen et Stripe.

- Mars 2025 : Fiserv un acquis CCV, un fournisseur européen de solutions de paiement, pour améliorer la distribution de sa plateforme Clover en Europe, renforçant sa position sur le marché POS de plus en plus concurrentiel de la région.

Portée du rapport sur le marché mondial des terminaux POS

Le système de terminal POS est le moment et l'endroit où une transaction est complétée. Un système de point de vente est un matériel informatique et un logiciel qui gère le marketing tout en vendant un produit ou un service. Il aide à stocker, capturer, partager et rapporter des données liées aux transactions de vente. Il facilite l'expérience d'achat et aide à accélérer le processus de caisse, résultant en satisfaction client. La gestion des stocks, stock en main, disponibilité d'un produit et informations de tarification sont des données primaires acquises des systèmes.

Le marché des terminaux de point de vente (POS) est segmenté par composant (matériel, logiciel, service), type (terminaux de point de vente fixes, terminaux de point de vente mobiles/portables), secteur d'utilisateur final (divertissement, hôtellerie, santé, commerce de détail), et géographie (Amérique du Nord, Europe, Asie Pacifique, Amérique latine, Moyen-Orient et Afrique). Les tailles et prévisions de marché sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Avec contact |

| Sans contact |

| Systèmes de point de vente fixes |

| Systèmes de point de vente mobiles/portables |

| Matériel |

| Logiciel |

| Services |

| Basé sur le cloud |

| Sur site |

| Commerce de détail |

| Hôtellerie |

| Santé |

| Transport et logistique |

| Autres secteurs d'utilisateurs finaux |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Espagne | ||

| Italie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Asie du Sud-Est | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Moyen-Orient | CCG |

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Reste de l'Afrique | ||

| Par mode d'acceptation de paiement | Avec contact | ||

| Sans contact | |||

| Par type de POS | Systèmes de point de vente fixes | ||

| Systèmes de point de vente mobiles/portables | |||

| Par composant | Matériel | ||

| Logiciel | |||

| Services | |||

| Par mode de déploiement | Basé sur le cloud | ||

| Sur site | |||

| Par secteur d'utilisateur final | Commerce de détail | ||

| Hôtellerie | |||

| Santé | |||

| Transport et logistique | |||

| Autres secteurs d'utilisateurs finaux | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Espagne | |||

| Italie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Corée du Sud | |||

| Asie du Sud-Est | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Moyen-Orient | CCG | |

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Nigeria | |||

| Reste de l'Afrique | |||

Questions clés auxquelles répond le rapport

Quels facteurs pilotent la croissance actuelle du marché des terminaux POS ?

L'adoption rapide des plateformes cloud, l'expansion des paiements sans contact et les mises à niveau de conformité fiscale obligatoires stimulent la demande tandis que les Analytique alimentés par IA transforment les terminaux en centres d'intelligence d'affaires.

Quelle région devrait croître le plus rapidement jusqu'en 2030 ?

L'Amérique du Sud devrait mener la croissance à un TCAC de 10,4 % alors que le Brésil, le Mexique et autres étendent l'infrastructure de paiement numérique et poursuivent l'inclusion financière.

Comment le secteur de la santé influence-t-il l'adoption des terminaux POS ?

Les hôpitaux et cliniques adoptant des terminaux de facturation et vérification d'assurance intégrés alimentent un TCAC de 14,1 %, le plus fort parmi les segments d'utilisateurs finaux.

Pourquoi les commerçants favorisent-ils les systèmes POS basés sur le cloud par rapport aux configurations sur site ?

Les abonnements réduisent les coûts initiaux jusqu'à 70 % et permettent des mises à jour logicielles automatiques qui prolongent la durée de vie du matériel et simplifient la conformité dans plusieurs juridictions.

Quels défis de sécurité menacent les déploiements de terminaux POS ?

La fraude cybernétique croissante, surtout dans les environnements mobiles, force les commerçants à investir massivement dans le chiffrement, l'authentification biométrique et la surveillance de conformité.

Comment les pénuries de semi-conducteurs affectent-elles le marché des terminaux POS ?

La rareté des puces allonge les délais de production et presse les marges, incitant les fabricants à reconcevoir le matériel et les commerçants à prioriser les fournisseurs avec un approvisionnement diversifié.

Dernière mise à jour de la page le: