Taille et part du marché des aliments et boissons biologiques

Analyse du marché des aliments et boissons biologiques par Mordor Intelligence

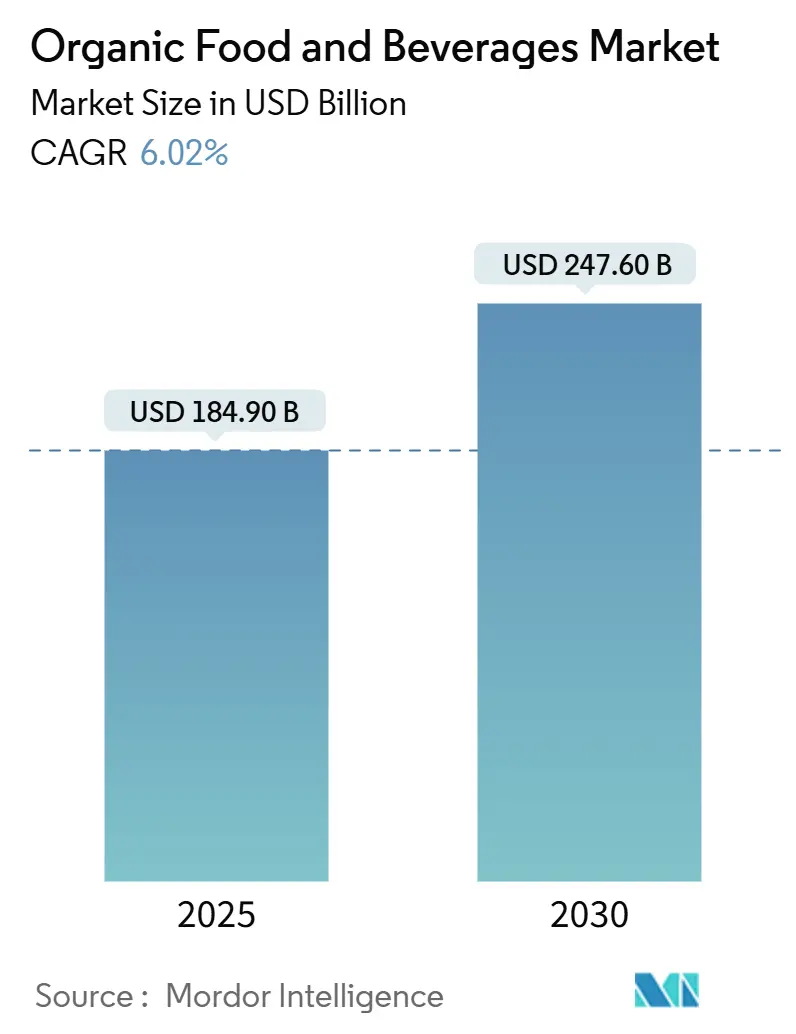

Le marché des aliments et boissons biologiques, évalué à 184,9 milliards USD en 2025, devrait atteindre 247,6 milliards USD d'ici 2030, avec une croissance à un TCAC de 6,02 %. Le marché mondial des aliments et boissons biologiques connaît une croissance robuste, alimentée par une conscience sanitaire croissante, des préoccupations de durabilité et une demande de commodité. Les consommateurs choisissent activement les produits biologiques pour réduire leur exposition aux additifs synthétiques et aux pesticides, particulièrement dans les catégories de base comme les fruits biologiques, les légumes, les produits laitiers et les alternatives d'origine végétale. Les gouvernements, notamment l'Union européenne, se concentrent sur les initiatives d'agriculture biologique, visant à convertir une part significative des terres agricoles au biologique d'ici 2030. En conséquence, les consommateurs privilégient de plus en plus les produits qui reflètent la durabilité et l'agriculture éthique. Cette tendance est particulièrement prononcée dans le secteur des boissons, où la demande de thés biologiques, de jus et de boissons fonctionnelles augmente. Ces options séduisent non seulement les acheteurs axés sur la santé mais aussi ceux qui préfèrent les alternatives naturelles et peu transformées. Les plateformes en ligne soutiennent davantage ce changement en offrant des gammes de produits plus larges, un approvisionnement transparent et des fonctionnalités de livraison d'épicerie qui résonnent fortement avec les consommateurs urbains férus de technologie. Les avancées technologiques dans la chaîne d'approvisionnement renforcent également la confiance des consommateurs. Des outils comme la logistique de chaîne du froid pilotée par l'IA et la traçabilité blockchain garantissent la fraîcheur, l'authenticité des produits et la réduction des déchets. Ces innovations répondent directement aux préoccupations concernant la sécurité alimentaire et la fraude, particulièrement dans les catégories de produits périssables à haut risque. Reflétant les modes de vie effrénés d'aujourd'hui, il y a aussi une demande croissante pour des produits biologiques prêts à consommer et faciles à préparer. Cela a conduit à une augmentation des kits-repas biologiques, des collations et des boissons qui allient les avantages pour la santé à la commodité quotidienne.

Points clés du rapport

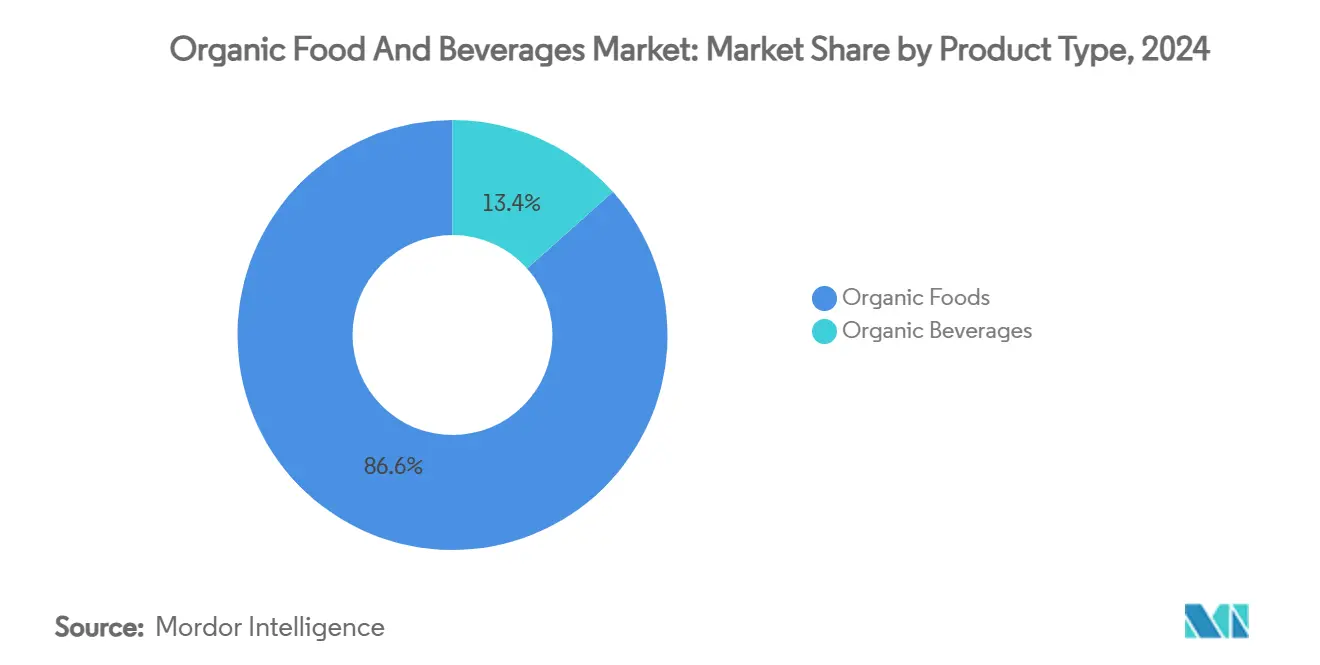

- Par type de produit, les aliments biologiques ont dominé avec 86,6 % de la part de marché des aliments et boissons biologiques en 2024 ; les boissons biologiques devraient croître à un TCAC de 7,26 % jusqu'en 2030.

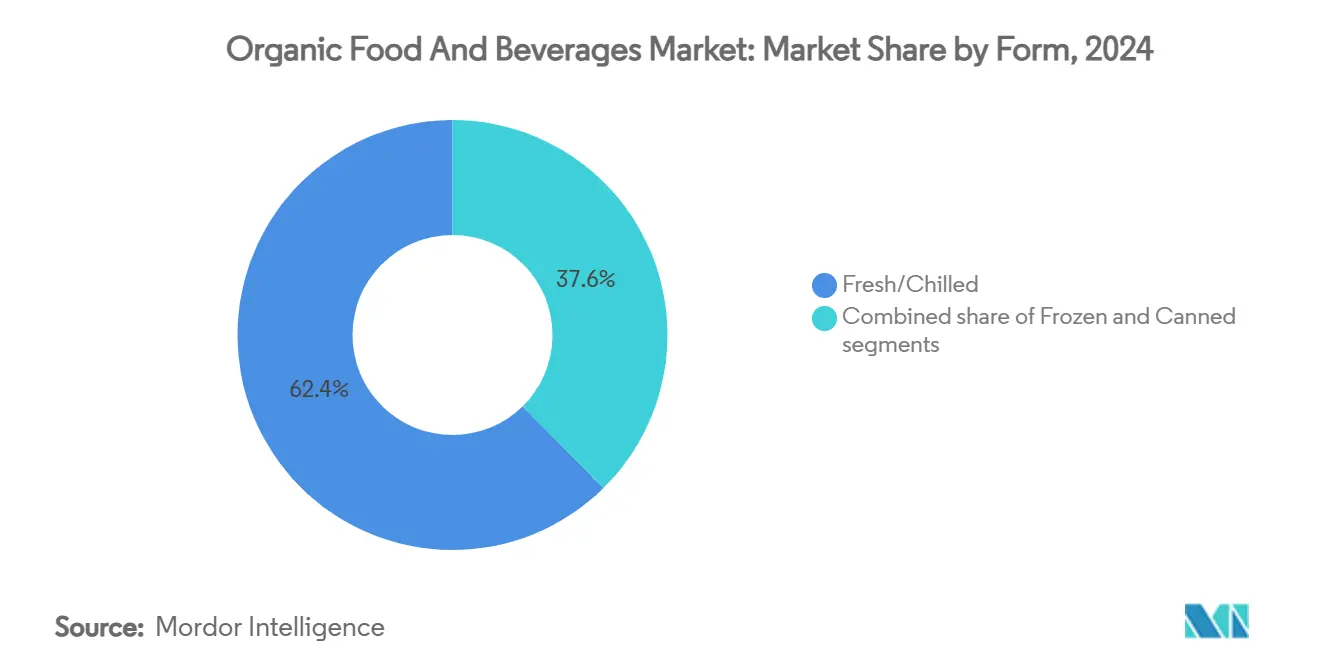

- Par forme, les produits frais et réfrigérés représentaient 62,4 % de la taille du marché des aliments et boissons biologiques en 2024, tandis que les articles biologiques surgelés progressent à un TCAC de 7,55 % jusqu'en 2030.

- Par canal de distribution, les supermarchés et hypermarchés détenaient 56,8 % de part de revenus en 2024 ; les magasins en ligne enregistrent le TCAC le plus rapide à 8,43 % jusqu'en 2030.

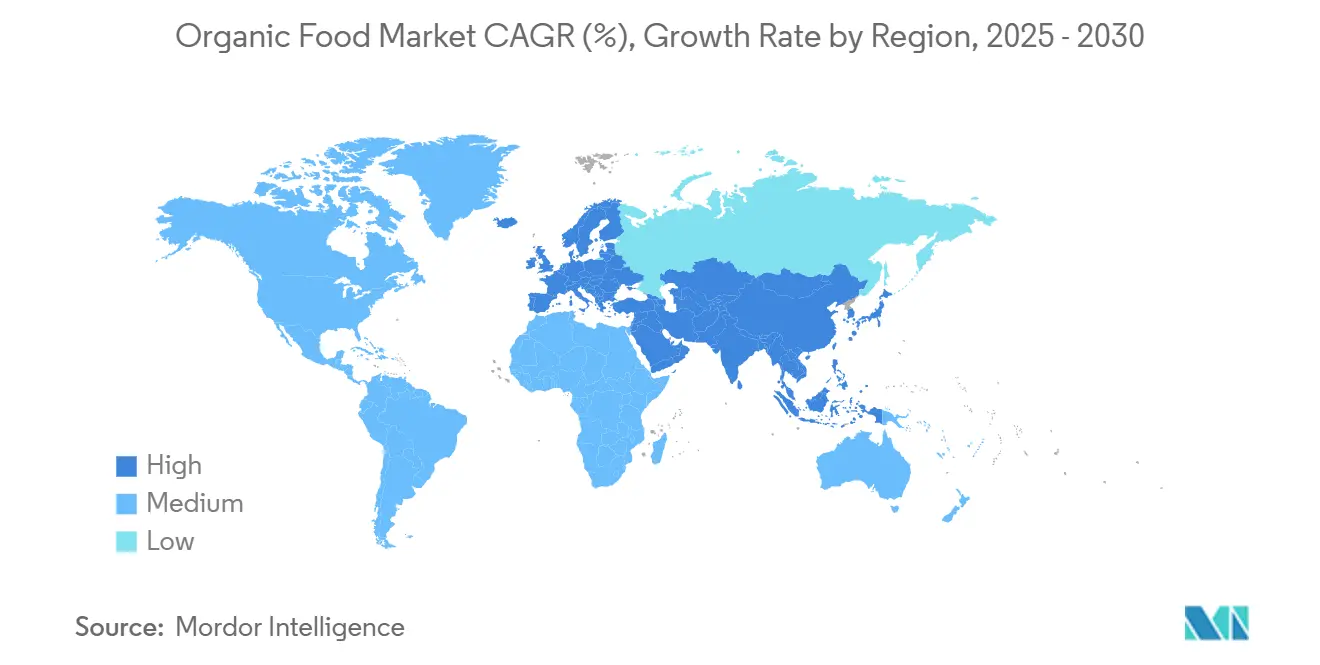

- Par géographie, l'Amérique du Nord commandait 43,1 % du marché des aliments et boissons biologiques en 2024 ; l'Asie-Pacifique est la région en expansion la plus rapide avec un TCAC de 7,46 % jusqu'en 2030.

Tendances et perspectives du marché mondial des aliments et boissons biologiques

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Conscience sanitaire croissante et troubles du mode de vie | +1.2% | Mondial, avec concentration en Amérique du Nord et en Europe | Long terme (≥ 4 ans) |

| Soutien gouvernemental et subventions pour l'agriculture biologique | +0.8% | Amérique du Nord, Europe, avec soutien émergent en Asie-Pacifique | Moyen terme (2-4 ans) |

| Croissance du commerce électronique et des plateformes de livraison biologique | +1.0% | Mondial, mené par les centres urbains d'Amérique du Nord et d'Asie-Pacifique | Court terme (≤ 2 ans) |

| Tendances d'étiquetage propre et de transparence des ingrédients | +0.7% | Noyau Amérique du Nord et Europe, débordement vers l'Asie-Pacifique | Moyen terme (2-4 ans) |

| Disponibilité accrue d'offres biologiques | +0.6% | Mondial, avec expansion rapide dans les marchés émergents | Long terme (≥ 4 ans) |

| Montée en gamme et affluence urbaine | +0.9% | Centres urbains mondialement, concentrés dans les marchés développés | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Conscience sanitaire croissante et troubles du mode de vie

Le marché des aliments biologiques continue de croître alors que les consommateurs deviennent plus soucieux de leur santé et conscients des conditions de santé liées au mode de vie telles que l'obésité, le diabète et les maladies cardiovasculaires. La corrélation directe entre l'alimentation et les résultats de santé a incité les consommateurs à prioriser les produits alimentaires biologiques dans leurs décisions d'achat. Les milléniaux et la génération Z sont des moteurs significatifs de la croissance du marché, montrant de fortes préférences pour les options alimentaires biologiques et durables. Selon l'Organic Trade Association, 90 % des consommateurs de la génération Z (âgés de 13 à 28 ans) s'identifient comme des consommateurs biologiques engagés ou nouveaux.[1]Source : Organic Trade Association, ' 2024 U.S. Organic Industry Survey ', ota.com Le marché devrait maintenir sa trajectoire de croissance alors que ces démographies progressent professionnellement et fondent des familles. Ces consommateurs plus jeunes démontrent une volonté de payer des prix plus élevés pour les produits biologiques, principalement en raison des avantages perçus pour la santé, notamment une teneur nutritionnelle plus élevée et une exposition réduite aux pesticides. L'expansion du marché est également soutenue par des préoccupations croissantes concernant les méthodes d'agriculture conventionnelle, telles que l'utilisation de pesticides synthétiques et d'organismes génétiquement modifiés, ainsi qu'une amélioration de la disponibilité des produits biologiques dans les canaux de vente au détail, notamment les supermarchés, les magasins spécialisés et les plateformes en ligne.

Soutien gouvernemental et subventions pour l'agriculture biologique

Le soutien gouvernemental et les subventions jouent un rôle pivot dans l'accélération de l'adoption de l'agriculture biologique, la rendant plus accessible et économiquement viable pour les producteurs grâce à l'aide financière, l'assistance à la certification et le renforcement des capacités. En France, le ministère de l'Agriculture et de la Souveraineté alimentaire a déployé un programme d'aide de 90 millions EUR en février 2024 pour soutenir les exploitations biologiques en détresse économique, s'ajoutant à une allocation antérieure de 104 millions EUR en 2023 [2]Source : Ministère de l'Agriculture et de la Souveraineté alimentaire, ' Régime de soutien à l'agriculture biologique 2024 : augmentation de 15 millions € de l'enveloppe budgétaire pour soutenir les exploitations biologiques ayant subi des pertes économiques ', agriculture.gouv.fr. Aux États-Unis, l'Initiative de transition biologique de l'USDA a alloué 300 millions USD pour aider les agriculteurs à passer aux pratiques biologiques, complétée par 20 millions USD supplémentaires du Programme d'éducation et de certification biologiques et de transition pour alléger les coûts de certification[3]Source : U.S. Department of Agriculture, ' Organic Transition Initiative Fact Sheet ', usda.gov. Au niveau de l'UE, la stratégie De la ferme à la fourchette, partie du Pacte vert européen, vise à avoir 25 % des terres agricoles sous culture biologique d'ici 2030. Cette ambition est soutenue par un Plan d'action biologique détaillé comportant 23 mesures visant à stimuler la demande, à aider les transitions des agriculteurs et à promouvoir la durabilité environnementale [4]Source : Commission européenne, ' Plan d'action biologique de l'UE ', ec.europa.eu. En Inde, le gouvernement promeut l'agriculture biologique à travers des initiatives comme le Paramparagat Krishi Vikas Yojana (PKVY) et la Mission de développement de la chaîne de valeur biologique pour la région du Nord-Est (MOVCDNER). Ces programmes fournissent un soutien complet, de la formation et certification à la gestion post-récolte et au marketing. Collectivement, ces initiatives soulignent un alignement stratégique entre la politique et la demande des consommateurs, garantissant que la croissance du secteur biologique soit à la fois principielle et autonomisante pour les agriculteurs embrassant les pratiques durables.

Croissance du commerce électronique et des plateformes de livraison biologique

Les plateformes de commerce électronique et de commerce rapide stimulent rapidement le marché des aliments et boissons biologiques en rendant les produits plus accessibles et visibles. Ces plateformes offrent aux consommateurs la commodité d'acheter une large gamme d'articles biologiques, notamment des produits frais, des produits laitiers, de la viande, des plats surgelés et des boissons comme les jus biologiques, les thés et le café. La capacité de répondre à des paniers plus petits et d'offrir une livraison plus rapide a rendu ces plateformes très attrayantes pour les consommateurs modernes. Par exemple, Instacart, basée aux États-Unis, propose une section dédiée ' Épicerie biologique ' sur son site web et son application, permettant aux utilisateurs de filtrer et différencier facilement les produits biologiques des conventionnels. Cette catégorisation simplifie non seulement l'expérience d'achat mais améliore également la visibilité des marques biologiques, encourageant plus de consommateurs à explorer et adopter les options biologiques. De plus, les algorithmes de commerce électronique contribuent significativement à l'engagement des consommateurs en fournissant des recommandations personnalisées basées sur l'historique de navigation et d'achat, ainsi que des promotions ciblées qui s'alignent sur les préférences individuelles. Ces fonctionnalités aident les marques biologiques à se connecter plus efficacement avec leur audience cible, stimulant les ventes et favorisant la fidélité à la marque.

Tendances d'étiquetage propre et de transparence des ingrédients

Alors que les consommateurs exigent de plus en plus la transparence des ingrédients, le paysage de la vente au détail d'aliments et boissons biologiques se transforme. Les acheteurs sont désormais plus attentifs à la saisonnalité alimentaire, à l'approvisionnement et à la visibilité de la chaîne d'approvisionnement. Cette conscience accrue est particulièrement prononcée dans les catégories fraîches, notamment les fruits, légumes, viandes et produits laitiers biologiques, où les consommateurs privilégient la compréhension des pratiques de production et des origines. En réponse, les détaillants affûtent leur focus sur les stratégies alimentaires fraîches, amplifient les efforts de merchandising et tissent des récits convaincants autour de leurs sélections biologiques pour favoriser l'engagement et la confiance. Les cadres réglementaires, comme la Loi de modernisation de la sécurité alimentaire américaine, renforcent ce mouvement en mandatant une traçabilité améliorée. Cette exigence s'harmonise parfaitement avec les pratiques de documentation des producteurs biologiques, qui détaillent méticuleusement les intrants, les méthodes de production et la manipulation tout au long de la chaîne d'approvisionnement. La technologie blockchain joue un rôle pivot dans l'amplification de la transparence de la chaîne d'approvisionnement. Un exemple concret est le projet TRICK de l'UE, qui, soutenu par un investissement de 8 millions USD, exploite les plateformes blockchain pour renforcer l'intégrité des données et la traçabilité des produits biologiques, rationalisant les processus douaniers et les vérifications de conformité.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Prix élevé par rapport aux aliments conventionnels | -1.8% | Mondial, plus prononcé dans les marchés émergents | Court terme (≤ 2 ans) |

| Qualité incohérente et manque de standardisation à l'échelle mondiale | -0.9% | Mondial, affectant particulièrement le commerce international | Moyen terme (2-4 ans) |

| Processus de certification et de conformité complexes | -0.7% | Mondial, avec impact le plus élevé sur les petits producteurs dans les régions en développement | Moyen terme (2-4 ans) |

| Chaîne du froid limitée dans les économies émergentes | -0.5% | Asie-Pacifique, Amérique du Sud, Afrique, avec débordement vers les marchés d'exportation | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Prix élevé par rapport aux aliments conventionnels

Les prix élevés restent un obstacle significatif à l'adoption généralisée des aliments et boissons biologiques, surtout alors que l'inflation pousse les coûts alimentaires globaux vers le haut. Dans les régions en développement comme l'Afrique et l'Asie-Pacifique, les consommateurs luttent avec des dépenses de subsistance croissantes et une sélection limitée d'options biologiques abordables. Ce défi rend difficile pour eux de prioriser les avantages sanitaires à long terme par rapport aux économies immédiates de coûts. Même dans les zones urbaines, où les produits biologiques sont plus accessibles, une prime de prix notable provenant souvent d'inefficacités de la chaîne d'approvisionnement, de coûts de certification et d'une production locale restreinte décourage une adoption plus large dans divers groupes de revenus. De plus, la production locale limitée dans de nombreuses régions force la dépendance aux importations, qui sont sujettes aux tarifs, aux fluctuations monétaires et à d'autres dépenses liées au commerce, gonflant davantage les prix. Aborder ces défis nécessite une approche multifacette, notamment l'amélioration de l'efficacité de la chaîne d'approvisionnement, l'augmentation de la production biologique locale, l'offre de niveaux de produits plus abordables, et la mise en œuvre d'un soutien gouvernemental et de détail cohérent pour rendre les produits biologiques accessibles à un public plus large.

Qualité incohérente et manque de standardisation à l'échelle mondiale

Les réglementations biologiques américaines et européennes ne sont pas synchronisées, conduisant à des obstacles de certification significatifs qui affectent la disponibilité des produits, les prix et la confiance des consommateurs, particulièrement pour les importations comme la viande biologique, les produits laitiers et les aliments transformés. La règle de Renforcement de l'application biologique de l'USDA, mise en œuvre pour améliorer l'intégrité des produits biologiques, mandate des certificats d'importation et des mesures de traçabilité plus strictes pour assurer la conformité aux normes américaines. En contraste, l'UE opère sous le Règlement (UE) 2018/848, qui fournit un cadre compréhensif couvrant les méthodes de production, les exigences d'étiquetage, les systèmes de contrôle et l'utilisation de substances approuvées. Ces normes réglementaires divergentes créent un scenario où un produit certifié biologique aux États-Unis pourrait nécessiter une re-certification pour répondre aux normes de l'UE, et vice versa, ajoutant de la complexité opérationnelle et des coûts pour les producteurs multinationaux. La situation est particulièrement difficile pour les petits producteurs des nations en développement, qui manquent souvent des ressources pour répondre aux critères de certification de groupe stricts de l'UE. Cela limite leur participation au commerce mondial, réduisant la diversité de produits biologiques éthiquement approvisionnés disponibles sur les marchés internationaux. Ces incohérences réglementaires et lacunes de certification influencent les perceptions des consommateurs sur l'authenticité et la confiance dans les labels biologiques. Aborder ces défis nécessite une plus grande collaboration entre les organismes réglementaires pour rationaliser les processus de certification et créer une norme biologique globale plus unifiée, qui pourrait bénéficier aux producteurs, consommateurs et au marché biologique dans son ensemble.

Analyse de segment

Par type de produit : les boissons stimulent l'innovation malgré la dominance des aliments

En 2024, les aliments biologiques ont commandé une part significative de 86,6 % du chiffre d'affaires total du marché, avec les fruits et légumes en première ligne. Cette position dominante est largement attribuée à une sensibilisation accrue des consommateurs concernant les produits sans pesticides et une inclinaison croissante vers l'agriculture durable. De plus, la viande, le poisson et la volaille connaissent une poussée, alors que les consommateurs établissent des connexions entre les sources de protéines premium et leurs avantages pour la santé et l'environnement. D'autre part, la demande d'aliments biologiques surgelés et transformés est en hausse, renforcée par les avancées dans l'infrastructure de chaîne du froid, une durée de conservation prolongée et un appétit croissant pour des repas pratiques mais nutritifs. De plus, les changements réglementaires, mis en évidence par l'introduction par l'USDA de normes biologiques pour les champignons en février 2025, ouvrent la voie à la croissance du marché, bénéficiant particulièrement aux producteurs à petite échelle et aux fabricants de niche.

Les boissons biologiques émergent comme le segment avec l'expansion la plus rapide, prévu pour croître à un TCAC de 7,26 %, dépassant le rythme global du marché. Cette poussée est motivée par un appétit croissant des consommateurs pour les boissons à étiquetage propre, fonctionnelles et d'origine végétale. Les marques se concentrent sur les urbains axés sur la santé, employant un emballage premium et mettant l'accent sur les avantages nootropiques. Leurs offres diversifiées s'étendent du kombucha biologique (comme Health-Ade) et des shots probiotiques (tels que Suja Organic) aux alternatives laitières d'origine végétale, notamment le lait d'avoine et d'amande (par exemple, Califia Farms). Ce mélange stratégique de positionnement axé sur la santé, d'innovation rapide et de commodité établit fermement les boissons biologiques comme le principal moteur de croissance dans le secteur des aliments et boissons biologiques.

Par canal de distribution : la croissance en ligne remodèle le paysage de la vente au détail

Les supermarchés et hypermarchés maintiennent une part de marché dominante de 56,8 % en 2024, leur modèle commercial s'adaptant à travers des sections biologiques dédiées, des politiques d'égalisation des prix et des produits biologiques de marque magasin. Ces formats de vente au détail mettent en œuvre des stratégies complètes pour attirer les consommateurs soucieux de leur santé tout en gérant les coûts opérationnels. Bien que ces stratégies réduisent les marges de profit, elles sécurisent des volumes de ventes cohérents et la fidélité des clients. Les magasins-clubs, particulièrement Costco, ciblent avec succès les familles soucieuses du budget avec des offres biologiques en vrac, fournissant des avantages de coût grâce aux économies d'échelle. Les détaillants discount Aldi et Trader Joe's démontrent la croissance unitaire la plus élevée grâce à des sélections de produits ciblées, offrant des options biologiques soigneusement sélectionnées à des prix compétitifs.

Les canaux de commerce électronique montrent un TCAC de 8,43 %, stimulés par les commandes par abonnement et les options de livraison améliorées. La transformation numérique de la vente au détail d'aliments biologiques comprend des applications mobiles améliorées, des expériences d'achat personnalisées et des systèmes de gestion d'inventaire efficaces. Bien que les détaillants purement en ligne détiennent actuellement une petite portion du marché des aliments et boissons biologiques, ce segment devrait s'étendre significativement à mesure que l'infrastructure de livraison de chaîne du froid se développe et que le confort des consommateurs avec l'achat d'épicerie en ligne augmente. Les détaillants spécialisés maintiennent leur position sur le marché grâce à un personnel compétent et des offres de produits localisées, proposant souvent des articles biologiques uniques et difficiles à trouver.

Par forme : le segment surgelé capitalise sur les améliorations d'infrastructure

En 2024, les produits biologiques frais et réfrigérés ont dominé le marché, représentant 62,4 % des ventes totales. Les consommateurs considèrent ces articles peu transformés, notamment les légumes verts biologiques, les produits laitiers et la viande, comme plus nutritifs en raison de leur état naturel et de leur rétention de nutriments vitaux. Répondant à cette demande, les grands détaillants tels que Whole Foods (États-Unis), Carrefour Bio (Europe) et Nature's Basket (Inde) ont renforcé leurs chambres froides de micro-exécution et investi dans la logistique à température contrôlée. Cela leur permet d'offrir une livraison le jour même ou le lendemain de produits biologiques périssables, améliorant la fraîcheur des produits, la commodité et la confiance des consommateurs.

Le segment biologique surgelé connaît une ascension rapide, avec des projections indiquant un taux de croissance TCAC de 7,55 % jusqu'en 2030. Cette poussée est renforcée par les avancées de l'infrastructure de chaîne du froid en Asie-Pacifique et en Amérique du Nord, englobant des technologies de congélation haute efficacité, un stockage frigorifique automatisé et un transport surveillé en température. Les détaillants comme Sprouts Farmers Market (États-Unis) et Tesco élargissent leurs sélections biologiques surgelées, qui incluent maintenant des légumes, des plats préparés et des articles de petit-déjeuner. De plus, l'intégration de prévisions de demande pilotées par l'IA rationalise la gestion d'inventaire et réduit les déchets. D'autre part, les produits biologiques en conserve tels que les haricots biologiques de Field Day et les tomates en conserve biologiques de Biona gagnent en traction parmi les acheteurs soucieux du budget. Leur attrait réside dans l'abordabilité, la stabilité de conservation et la commodité, offrant une solution toute l'année sans sacrifier la valeur nutritionnelle.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Amérique du Nord détient 43,1 % de part de marché en 2024, stimulée par des cadres réglementaires matures et une sensibilisation établie des consommateurs. La dominance de la région découle d'une adoption généralisée de produits biologiques à travers les canaux de vente au détail et d'une infrastructure de chaîne d'approvisionnement robuste. Cependant, la région fait face à des défis de l'incertitude politique concernant le financement des programmes biologiques et les nouvelles politiques tarifaires affectant les flux d'importation. Les programmes de soutien compréhensifs de l'USDA, notamment l'Initiative de transition biologique de 300 millions USD et les mécanismes d'application renforcés, renforcent l'intégrité du marché et promeuvent les pratiques d'agriculture durable. Le Mexique contribue significativement avec une superficie certifiée biologique totalisant 571 608 hectares (ha) en 2023, selon les données de l'USDA, reflétant l'engagement du pays envers l'agriculture biologique.

L'Asie-Pacifique démontre une forte croissance à 7,46 % TCAC jusqu'en 2030, alimentée par l'augmentation du revenu disponible, les préoccupations sanitaires urbaines et les programmes nationaux de soutien agricole comme le Paramparagat Krishi Vikas Yojana de l'Inde. La croissance de la région reflète les préférences changeantes des consommateurs et la conscience sanitaire croissante parmi les populations urbaines. Les grandes entreprises laitières chinoises Yili et Mengniu étendent leurs gammes de produits biologiques, augmentant la sensibilisation à la catégorie parmi les consommateurs de classe moyenne et établissant des réseaux de distribution. La croissance du commerce mobile permet aux consommateurs ruraux d'accéder aux produits biologiques certifiés sans infrastructure de vente au détail étendue, comblant le fossé urbain-rural dans l'accessibilité des produits biologiques.

L'Europe maintient sa position sur le marché grâce au soutien politique systématique, avec le Plan d'action biologique de l'UE visant 25 % de terres d'agriculture biologique d'ici 2030. L'engagement de la région envers l'agriculture durable stimule le développement continu du marché et l'innovation dans les pratiques d'agriculture biologique. Les nouvelles réglementations biologiques de l'UE, effectives janvier 2025, augmentent les exigences de conformité pour les petits producteurs tout en renforçant la confiance des consommateurs dans la certification biologique. L'Amérique du Sud démontre un potentiel de croissance, avec le Pérou et le Brésil augmentant la participation des agriculteurs grâce à l'adoption de produits biologiques agricoles et aux initiatives d'agriculture durable. Le Moyen-Orient et l'Afrique présentent des opportunités en développement, alors que des pays comme le Zimbabwe explorent les exportations de cultures biologiques pour répondre à la demande mondiale.

Paysage concurrentiel

Le marché mondial des aliments et boissons biologiques reste fragmenté, caractérisé par un mélange de producteurs régionaux, de marques locales et d'acteurs multinationaux établis rivalisant pour la part de marché. Dans cette concurrence qui s'intensifie, les grandes corporations se tournent vers les fusions et acquisitions stratégiques, non seulement pour élargir leurs gammes de produits mais aussi pour renforcer les réseaux de distribution et exploiter les économies d'échelle. Prenons Mars, par exemple : en mars 2024, elle a fait sensation avec une acquisition de 35,9 milliards USD de Kellanova, qui a amplifié sa position dans l'arène des collations biologiques premium mais a aussi intégré de manière transparente la distribution robuste de Kellanova, plongeant tête première dans la scène des collations biologiques en plein essor.

Dans cette arène concurrentielle, la transformation numérique se distingue comme un changement de donne. Des géants comme Amazon révolutionnent la vente au détail biologique, exploitant des outils de pointe comme la gestion d'inventaire pilotée par l'IA, l'analytique prédictive et l'apprentissage automatique pour affiner les processus d'exécution et s'attaquer aux défis de la chaîne d'approvisionnement. Avec les réglementations mondiales qui se resserrent pour combattre la fraude biologique et renforcer la confiance des consommateurs, des technologies comme la blockchain gagnent en importance pour leur capacité à offrir une traçabilité en temps réel et des vérifications de certification. Au-delà de simplement stimuler l'efficacité opérationnelle, ces avancées jouent un rôle pivot dans l'amélioration de la transparence et le renforcement de la crédibilité de la marque.

Les producteurs biologiques indépendants et les petites fermes se tournent vers les plateformes direct-au-consommateur (DTC) et les marchés numériques, contournant les obstacles de vente au détail traditionnels. Pourtant, ils luttent avec des défis comme les coûts de certification qui montent en flèche et les demandes réglementaires complexes. Ces pressions pourraient pousser certains vers des formations coopératives ou même à quitter le marché. Pour rester en avance, les entreprises tissent la durabilité dans leur ethos central, embrassant l'agriculture régénérative, réduisant les empreintes carbone et se concentrant sur l'emballage écologique.

Leaders de l'industrie des aliments et boissons biologiques

Amy's Kitchen, Inc

General Mills Inc.

The Hain Celestial Group

Danone S.A

Conagra Brands, Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Yeo Valley Organic a lancé Protein Snack Pots, élargissant sa gamme de yaourts Greek Recipe introduite en avril. La nouvelle gamme de produits présente deux saveurs - Mangue et Fraise, et Fruit de la passion - combinant le yaourt grec avec des fruits en portions individuelles.

- Mai 2025 : Hewitt Foods Pty Ltd. a introduit une nouvelle marque, The Organic Meat Co., proposant des produits de bœuf certifiés USDA biologiques, nourris à l'herbe et finis. La gamme de produits The Organic Meat Co. comprend du bœuf haché biologique, des packs de valeur de bœuf haché biologique, et des steaks de filet, d'entrecôte, de filet de bœuf et de faux-filet biologiques.

- Avril 2025 : Rude Health, entreprise britannique d'aliments et boissons naturels, a lancé une gamme de café glacé biologique sans produits laitiers utilisant ses produits de lait sans produits laitiers. La gamme se présente dans un format réfrigéré de 750 ml prêt à servir et propose deux variétés : Café glacé Oat Latte et Café glacé Mocha.

- Janvier 2025 : Natural Grocers a introduit une nouvelle gamme de soupes de marque privée biologiques. La gamme de produits comprend six variétés qui sont certifiées biologiques, sans OGM, sans gluten et sans produits laitiers. Les soupes sont présentées dans des sachets de 14 onces sans BPA, conçus pour minimiser l'impact environnemental.

Portée du rapport du marché mondial des aliments et boissons biologiques

Un produit alimentaire qui est cultivé, préparé et transformé sans l'utilisation de produits chimiques est appelé aliments et boissons biologiques. De plus, la production d'aliments et boissons biologiques interdit l'utilisation de pesticides chimiques, d'engrais et de conservateurs. Le marché mondial des aliments et boissons biologiques est segmenté par type de produit, canal de distribution et géographie. Le marché est segmenté en aliments et boissons biologiques basé sur le type de produit. Les aliments biologiques sont davantage segmentés en fruits et légumes biologiques, viande, poisson et volaille biologiques, produits laitiers biologiques, aliments surgelés et transformés, et autres.

De même, les boissons biologiques sont davantage segmentées en jus de fruits et légumes, produits laitiers, café, thé, et autres. Basé sur le canal de distribution, le marché est segmenté en supermarchés/hypermarchés, magasins de proximité, magasins spécialisés et magasins en ligne. Le marché est segmenté basé sur la géographie : Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud, et Moyen-Orient et Afrique. Pour chaque segment, le dimensionnement du marché et les prévisions ont été faits basés sur la valeur (en millions USD).

| Aliments biologiques | Fruits et légumes |

| Viande, poisson et volaille | |

| Produits laitiers | |

| Aliments surgelés et transformés | |

| Autres aliments | |

| Boissons biologiques | Jus de fruits et légumes |

| À base de produits laitiers | |

| Café | |

| Thé | |

| Autres boissons |

| Frais/Réfrigérés |

| En conserve |

| Surgelés |

| Supermarchés/Hypermarchés |

| Magasins de proximité |

| Magasins spécialisés |

| Magasins en ligne |

| Autres canaux |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Europe | Royaume-Uni |

| Allemagne | |

| France | |

| Italie | |

| Espagne | |

| Pays-Bas | |

| Pologne | |

| Belgique | |

| Suède | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Indonésie | |

| Corée du Sud | |

| Thaïlande | |

| Singapour | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Colombie | |

| Chili | |

| Pérou | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Afrique du Sud |

| Arabie Saoudite | |

| Émirats Arabes Unis | |

| Nigéria | |

| Égypte | |

| Maroc | |

| Turquie | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type de produit | Aliments biologiques | Fruits et légumes |

| Viande, poisson et volaille | ||

| Produits laitiers | ||

| Aliments surgelés et transformés | ||

| Autres aliments | ||

| Boissons biologiques | Jus de fruits et légumes | |

| À base de produits laitiers | ||

| Café | ||

| Thé | ||

| Autres boissons | ||

| Par forme | Frais/Réfrigérés | |

| En conserve | ||

| Surgelés | ||

| Par canal de distribution | Supermarchés/Hypermarchés | |

| Magasins de proximité | ||

| Magasins spécialisés | ||

| Magasins en ligne | ||

| Autres canaux | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Italie | ||

| Espagne | ||

| Pays-Bas | ||

| Pologne | ||

| Belgique | ||

| Suède | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Indonésie | ||

| Corée du Sud | ||

| Thaïlande | ||

| Singapour | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Colombie | ||

| Chili | ||

| Pérou | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Afrique du Sud | |

| Arabie Saoudite | ||

| Émirats Arabes Unis | ||

| Nigéria | ||

| Égypte | ||

| Maroc | ||

| Turquie | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés répondues dans le rapport

Quelle est la taille du marché des aliments et boissons biologiques aujourd'hui ?

Il est évalué à 184,9 milliards USD en 2025 et devrait atteindre 247,6 milliards USD d'ici 2030 avec un TCAC de 6,02 %.

Quelle région domine les ventes ?

L'Amérique du Nord mène avec 43,1 % des revenus mondiaux, soutenue par une réglementation mature et une forte sensibilisation des consommateurs.

Quel segment de produit croît le plus rapidement ?

Les boissons biologiques montrent le plus grand élan, prévues pour s'étendre à un TCAC de 7,26 % jusqu'en 2030.

Quel rôle joue le commerce électronique dans la croissance future ?

Les canaux en ligne sont la route de distribution à croissance la plus rapide, attendus pour augmenter à un TCAC de 8,43 % grâce aux améliorations de la chaîne du froid du dernier kilomètre et à l'appétit des consommateurs pour la livraison à domicile pratique.

Dernière mise à jour de la page le: