Taille et part du marché pharmaceutique norvégien

Analyse du marché pharmaceutique norvégien par Mordor Intelligence

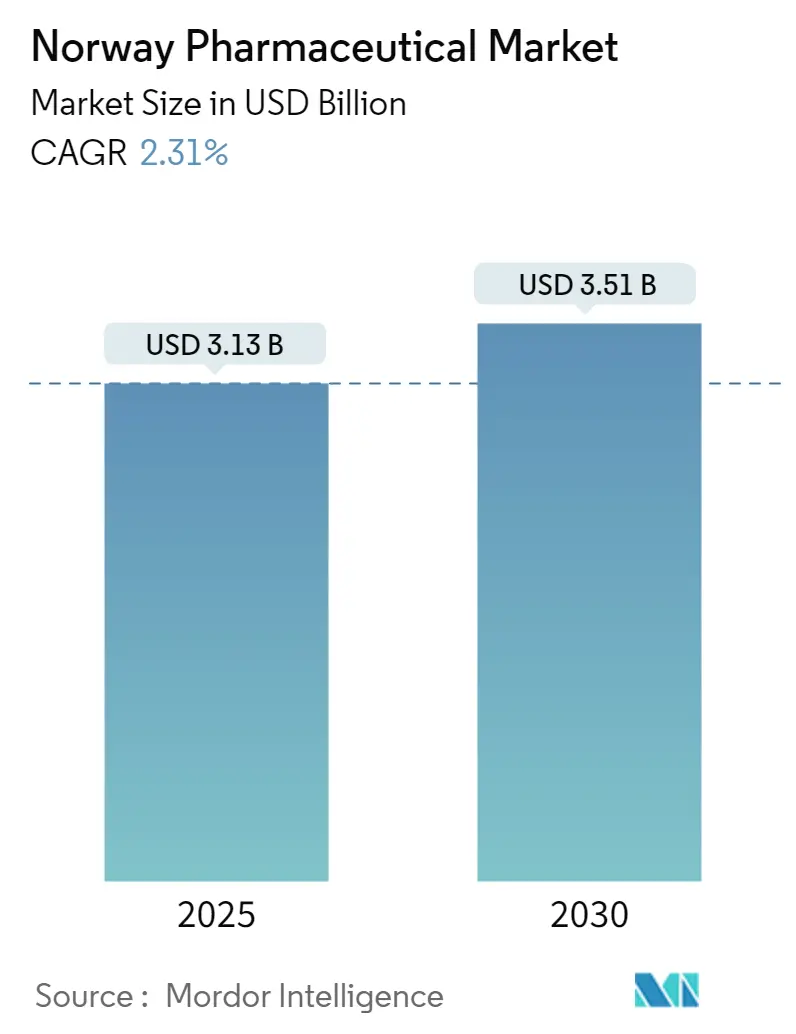

La taille du marché pharmaceutique norvégien s'élève à 3,13 milliards USD en 2025 et devrait atteindre 3,51 milliards USD d'ici 2030, reflétant un CAGR de 2,31 % sur la période. Les plafonds de remboursement contrôlés, une population vieillissante et un financement public généreux forment le socle de ce profil de croissance restreint mais fiable. Les réseaux de prescription numérique, les achats par appel d'offres pour les produits biologiques et les examens stricts de rapport coût-efficacité façonnent les modèles de concurrence tout en soutenant l'adoption régulière de thérapies innovantes. Une structure de vente au détail resserrée, où trois chaînes verticalement intégrées exploitent 84 % des pharmacies, maintient les coûts de distribution bas même si les canaux en ligne attirent les consommateurs férus de technologie. Les pharmacies hospitalières sécurisent les médicaments de spécialité de grande valeur, les pharmacies numériques poussent la commodité, et la politique de biosimilaires NOR-SWITCH comprime les prix sans nuire aux volumes. Des perspectives supplémentaires proviennent des afflux d'essais cliniques en phase précoce vers Oslo et Bergen, des améliorations de bio-fabrication menées par les mandats ESG, et de la demande croissante pour les soins en oncologie et diabète.

Points clés du rapport

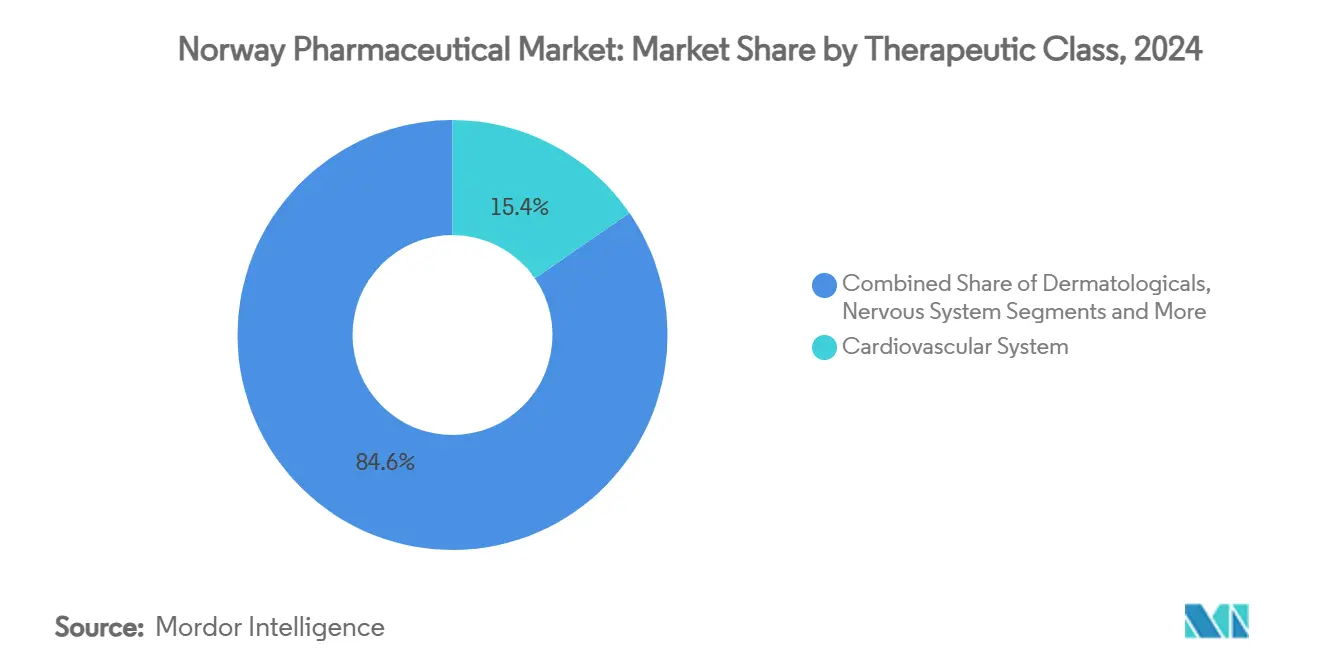

- Par classe thérapeutique, les médicaments cardiovasculaires ont dominé avec 15,46 % de la part du marché pharmaceutique norvégien en 2024 ; les agents antinéoplasiques et immunomodulateurs devraient progresser à un CAGR de 3,54 % jusqu'en 2030.

- Par type de médicament, les produits de marque représentaient 61,35 % de la taille du marché pharmaceutique norvégien en 2024, tandis que les génériques se développent à un CAGR de 2,86 % jusqu'en 2030.

- Par type d'ordonnance, les médicaments sur ordonnance ont dominé avec une part de 87,45 % en 2024 ; le segment de vente libre devrait croître à un CAGR de 2,71 % jusqu'en 2030.

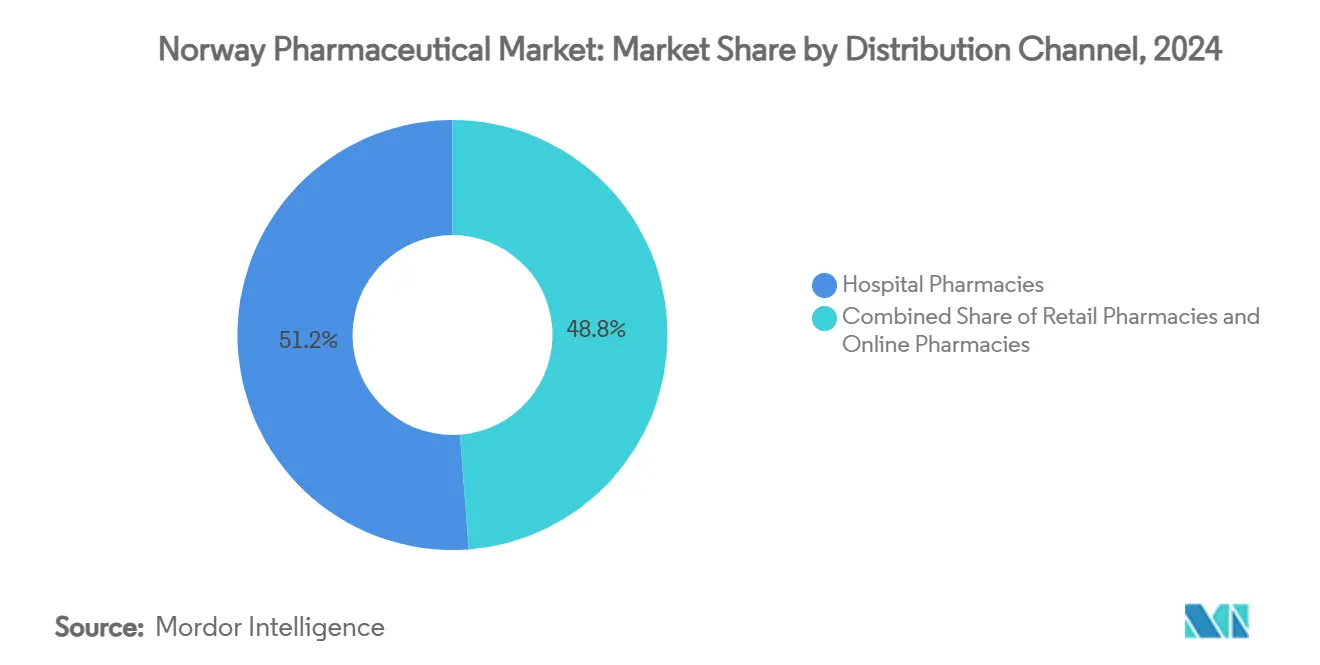

- Par canal de distribution, les pharmacies hospitalières ont capturé 51,27 % de part de revenus en 2024, tandis que les pharmacies en ligne devraient enregistrer le CAGR le plus rapide de 3,15 % jusqu'en 2030.

- Par voie d'administration, les formulations orales détenaient 54,67 % de la taille du marché pharmaceutique norvégien en 2024 ; l'administration parentérale se développe à un CAGR de 3,27 % jusqu'en 2030.

Tendances et perspectives du marché pharmaceutique norvégien

Analyse d'impact des facteurs moteurs

| Facteur moteur | (~) Impact sur les prévisions de CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Vieillissement de la population et remboursement universel | +0.8% | National (focus rural) | Long terme (≥ 4 ans) |

| Augmentation de la prévalence des maladies chroniques | +0.6% | National (charge urbaine) | Moyen terme (2-4 ans) |

| Dépenses publiques élevées pour les médicaments innovants | +0.4% | Hôpitaux nationaux | Moyen terme (2-4 ans) |

| Pénétration nationale des prescriptions électroniques | +0.3% | Métropoles nationales | Court terme (≤ 2 ans) |

| Réformes d'achats favorables aux biosimilaires | +0.2% | Réseaux hospitaliers | Moyen terme (2-4 ans) |

| Augmentation des afflux d'essais cliniques en phase précoce | +0.1% | Oslo, Bergen | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Vieillissement de la population et remboursement universel

La cohorte des 67 ans et plus de la Norvège augmente régulièrement, élevant les volumes de médicaments chroniques car l'État rembourse environ 75 % des coûts d'ordonnance [1]European Observatory on Health Systems and Policies, "Norway: health system summary 2024," eurohealthobservatory.who.int. Un ratio de financement public de 85 % amortit la demande contre les fluctuations économiques, et le plafond de copaiement 2025 de 3 040 NOK assure des dépenses personnelles prévisibles. La consommation de médicaments par habitant a grimpé de 29 % de 2015 à 2024, les seniors représentant la majeure partie des 1,7 doses quotidiennes consommées à l'échelle nationale. La couverture d'ordonnance bleue pour les maladies graves renforce davantage l'utilisation, ancrant le marché pharmaceutique norvégien même sous la pression des prix.

Augmentation de la prévalence des maladies chroniques

Les projections du cancer indiquent que 40 % des Norvégiens pourraient développer la maladie avant 80 ans, amplifiant la demande pour les produits biologiques en oncologie. L'obésité affecte 25 % des adultes, provoquant des demandes de remboursement très médiatisées pour des médicaments tels que le tirzepatide, dont le prix avoisine 30 000 NOK annuellement. Les percées académiques, notamment le programme d'insuline orale d'UiT entrant en essais humains en 2025, promettent de nouvelles voies de croissance. La thérapie combinée dans le diabète, les maladies cardiovasculaires et les soins respiratoires augmente le nombre d'ordonnances par patient, soutenant le marché pharmaceutique norvégien.

Dépenses publiques élevées pour les médicaments innovants

Les traitements contre le cancer devraient absorber 13 % des dépenses totales de santé jusqu'en 2050, avec le taux de remboursement de 69 % de la Norvège pour les nouveaux médicaments oncologiques dépassant la moyenne de l'UE [2]OECD/European Commission, "EU Country Cancer Profile: Norway 2025," oecd.org . Le règlement UE HTA 2025 accélérera les évaluations cliniques conjointes, facilitant l'entrée sur le marché pour les thérapies géniques et cellulaires. Les essais de médecine de précision tels qu'IMPRESS-Norway intègrent l'innovation dans les hôpitaux publics, maintenant les incitations de pipeline élevées pour les entreprises multinationales et nationales.

Pénétration nationale des prescriptions électroniques

Un système de prescription électronique entièrement intégré a éliminé les scripts papier, simplifié les renouvellements et amélioré la surveillance de l'observance. Le leader du marché Farmasiet a affiché des ventes supérieures à 500 millions NOK en 2023, mettant en évidence l'appétit de la Norvège pour les modèles de pharmacie numérique. Les modules d'IA régissant les vérifications d'interactions médicamenteuses et les alertes de renouvellement réduisent les erreurs de médication, soutenant une conformité thérapeutique chronique plus élevée et élargissant le marché pharmaceutique norvégien.

Réformes d'achats favorables aux biosimilaires

Depuis 2007, les appels d'offres biologiques annuels ont réduit les coûts thérapeutiques, NOR-SWITCH validant l'interchangeabilité sécurisée dans les MICI. Les directives actuelles imposent l'utilisation de biosimilaires en première ligne pour les nouveaux patients MICI, libérant le budget pour de nouveaux agents oncologiques. Les critères basés sur la valeur récompensent désormais les économies de traitement total, encourageant les packages de services autour de la livraison de biosimilaires.

Augmentation des afflux d'essais cliniques en phase précoce

Les études de phase I et II - de N-DOSE dans Parkinson à INSIGHT-1 dans la leucémie - prolifèrent, aidées par le système de biobanque cohésif de la Norvège et les voies d'approbation rationalisées du Règlement UE 536/2014. La visibilité R&D qui en résulte attire les dépenses de recherche contractuelle et soutient les futurs lancements de produits, renforçant l'industrie pharmaceutique norvégienne à long terme.

Analyse d'impact des contraintes

| Contrainte | (~) Impact sur les prévisions de CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Plafonds stricts de prix de référence | -0,4 % | National | Court terme (≤ 2 ans) |

| Érosion des revenus de falaise de brevets | -0,3 % | Classes de grande valeur | Moyen terme (2-4 ans) |

| Réglementations strictes d'émissions d'API | -0,2 % | Fabrication, importation | Moyen terme (2-4 ans) |

| Réduction de l'empreinte des pharmacies rurales | -0,1 % | Municipalités du Nord | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Plafonds stricts de prix de référence

Les règles de prix maximum fixent les prix des médicaments aux moyennes de neuf pairs de l'UE, comprimant les marges et tempérant l'enthousiasme de lancement. Un modèle de prix générique étagé déprime davantage les profits dès l'apparition d'alternatives. Les faibles volumes plus les plafonds serrés ont contraint plusieurs antibiotiques pédiatriques à quitter le marché en 2024, limitant les choix et restreignant le marché pharmaceutique norvégien.

Érosion des revenus de falaise de brevets

Vingt-sept molécules de marque - du tapentadol au vismodegib - perdent leur exclusivité entre 2024-2025. L'entrée générique s'accélère par substitution automatique, déplaçant les revenus vers les concurrents à bas prix tout en forçant les initiateurs à s'appuyer sur les actifs de pipeline, avec des effets en cascade sur les perspectives de taille du marché pharmaceutique norvégien.

Analyse segmentaire

Par classe thérapeutique : la domination cardiovasculaire assure la stabilité du marché

Les médicaments cardiovasculaires occupaient 15,46 % du marché pharmaceutique norvégien en 2024, portés par des protocoles répandus d'hypertension et de contrôle lipidique. La taille du marché pharmaceutique norvégien attachée aux médicaments oncologiques et immunomodulateurs connaît la montée la plus rapide, croissant à un CAGR de 3,54 % car le financement public complet pour les thérapies contre le cancer canalise les dépenses vers les inhibiteurs de points de contrôle et les perfusions CAR-T. La dermatologie maintient des parts stables à deux chiffres grâce aux soins d'eczéma chronique et de psoriasis, tandis que les anti-infectieux ressentent la pression d'intendance mais conservent des niches hospitalières. Les thérapies musculo-squelettiques servent à la fois les jeunes adultes actifs et l'arthrose chez les seniors. Les prescriptions du système nerveux s'étendent parallèlement aux initiatives de santé mentale, et les produits respiratoires bénéficient de la gestion précoce de l'asthme infantile. Les directives nationales NORRISK 2 cimentent les volumes de statines et d'inhibiteurs de l'ECA, gardant la demande cardiovasculaire prévisible [3]Helsedirektoratet, "Forebygging av hjerte- og karsykdom," helsebiblioteket.no .

Les budgets d'oncologie de précision élargis renforcent l'utilisation biologique, et le financement public pour les diagnostics de panels génétiques accélère l'adoption de régimes ciblés. La tarification générique étagée presse les marques cardiovasculaires plus anciennes, propulsant les ARB génériques tout en soutenant les revenus globaux grâce à la résilience des volumes. Les oncologues norvégiens intègrent rapidement les produits biologiques approuvés par l'EMA une fois que les procédures HTA endorsent le rapport coût-efficacité, stimulant les unités antinéoplasiques.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de médicament : le leadership de marque fait face à la pression générique

Les médicaments de marque commandent encore 61,35 % de la part du marché pharmaceutique norvégien en 2024, soutenus par des indications spécialisées qui manquent de substituts. Pourtant, la valeur capturée par les génériques grimpe à un CAGR de 2,86 % car les appels d'offres hospitaliers opposent l'infliximab et l'adalimumab biosimilaires aux produits biologiques hérités. La substitution automatique en pharmacie, en vigueur depuis 2001, canalise la plupart des scripts hors brevet vers les génériques dans les semaines suivant l'entrée, réduisant la taille du marché pharmaceutique norvégien contrôlée par les firmes d'origine. Les acteurs de marque enveloppent maintenant les thérapies avec des applications d'observance et des lignes d'assistance infirmière pour justifier les primes. Pendant ce temps, les producteurs de biosimilaires exploitent les données NOR-SWITCH pour sécuriser la confiance des cliniciens, escaladant l'adoption en polyarthrite rhumatoïde, dermatologie et gastroentérologie.

Par type d'ordonnance : l'orientation clinique domine la santé grand public

Les médicaments sur ordonnance représentaient 87,45 % des ventes 2024, soutenant l'orientation clinique du marché pharmaceutique norvégien. Le remboursement universel encourage les choix de médicaments menés par les prescripteurs, tandis que la croissance OTC à un CAGR de 2,71 % provient du bien-être des consommateurs et des consultations numériques qui dirigent les maux mineurs vers l'auto-soins. Les portails électroniques de pharmacie enregistrent sans effort les deux catégories, mais les schémas d'ordonnance bleue couvrant le cancer et les maladies chroniques favorisent massivement le canal Rx.

Par canal de distribution : les réseaux hospitaliers mènent la transformation numérique

Les pharmacies hospitalières ont capturé 51,27 % des revenus 2024 car elles dispensent des produits biologiques coûteux sous appels d'offres centralisés. Les chaînes de détail s'ajustent en offrant des examens de médication et des services de vaccination. Le chiffre d'affaires des pharmacies en ligne, montant à un CAGR de 3,15 %, reflète la simplicité des prescriptions électroniques et les innovations de livraison dernier kilomètre. L'intégration verticale entre Apotek 1, Boots et Vitusapotek rationalise la distribution de gros mais resserre les fenêtres d'entrée pour les indépendants, concentrant le marché pharmaceutique norvégien.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par voie d'administration : l'administration orale maintient la préférence

Les formes posologiques orales détiennent 54,67 % de part en raison de la commodité patient et des classes de soins chroniques génériquement bondées. Les volumes parentéraux croissent à un CAGR de 3,27 % sur les produits biologiques, radiopharmaceutiques et injectables à action prolongée. Le candidat insuline orale d'UiT pourrait éroder la demande de stylos à insuline post-2028, mais jusque-là, les centres de perfusion se développent à l'intérieur des pharmacies hospitalières. Les protocoles d'antibiotiques IV à domicile étendent la thérapie parentérale au-delà des murs institutionnels, soutenus par la télésurveillance.

Analyse géographique

Un régime payeur national uniforme minimise les variations de prix régionales, pourtant les modèles d'utilisation divergent. Oslo et Akershus regroupent les hôpitaux tertiaires, les incubateurs de sciences de la vie et 20 pharmacies hospitalières Helse Sør-Øst, canalisant la plus grande part du marché pharmaceutique norvégien. Les villes occidentales Bergen et Stavanger bénéficient d'essais cliniques liés aux universités, élevant la pénétration de thérapies coûteuses. Les comtés du Nord, bien que couverts par les mêmes règles de remboursement, luttent avec une densité de pharmacie plus faible qui allonge le temps de voyage pour les ordonnances. La fréquence d'appel de soins aigus est plus du double du taux urbain, provoquant des pilotes de livraison par drone pour sauvegarder la continuité des soins. Le plan sciences de la vie de 6 milliards EUR du gouvernement, incluant le nouvel hôpital universitaire d'Oslo, centralisera davantage les volumes de traitement spécialisé. Néanmoins, l'ubiquité des prescriptions électroniques permet à tout résident de récupérer des médicaments à l'échelle nationale, lissant les disparités.

Paysage concurrentiel

Une concentration modérée définit la distribution tandis que la concurrence thérapeutique varie. La détention de 84 % du détail par trois chaînes confère une échelle pour les investissements informatiques mais attire l'examen antitrust. Les arènes de biosimilaires présentent des chutes de prix agressives - jusqu'à 70 % sous les originateurs - par des appels d'offres annuels, intensifiant la rivalité.

L'innovation oncologique oppose les multinationales aux biotechs norvégiennes telles qu'Ultimovacs et Photocure, avec les accords de licences croisées et de co-développement gagnant en traction. Les diagnostics IA et les suites cloud de chaîne d'approvisionnement créent des fronts concurrentiels auxiliaires, permettant aux firmes tech d'entrer dans les flux de travail médicaux.

La conformité environnementale pousse les fabricants vers une production à faibles émissions, donnant l'avantage du premier arrivé aux usines réaménagées avec des systèmes de récupération de chaleur. Les spin-offs d'Oslo Science City élargissent le pool de concurrents de niche à travers les radiopharmaceutiques et anti-infectieux.

Leaders de l'industrie pharmaceutique norvégienne

-

AbbVie Inc.

-

Bayer AG

-

Boehringer Ingelheim

-

GSK plc

-

AstraZeneca

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements industriels récents

- Février 2025 : Moberg Pharma AB et Allderma ont commencé le déploiement en Norvège de Terclara® (MOB-015) suite à son succès suédois.

- Novembre 2024 : Movianto et Bracco ont élargi leur collaboration logistique à travers la Scandinavie.

- Août 2024 : Altamira Therapeutics et Pharma Nordic ont étendu l'accord exclusif de spray nasal Bentrio à plus de marchés scandinaves.

- Mars 2024 : Prange Group a finalisé l'acquisition de l'usine Halden de Fresenius Kabi, conservant les engagements de personnel et de production.

Portée du rapport du marché pharmaceutique norvégien

Selon la portée du rapport, les produits pharmaceutiques sont des médicaments sur ordonnance et sans ordonnance. Ces médicaments peuvent être achetés par un individu avec ou sans ordonnance du médecin et sont sûrs pour la consommation pour diverses maladies avec ou sans consentement du médecin. Le marché pharmaceutique norvégien est segmenté par classe thérapeutique chimique anatomique (ATC)/thérapeutique (système cardiovasculaire, dermatologiques, système génito-urinaire et hormones sexuelles, anti-infectieux pour usage systémique, agents antinéoplasiques et immunomodulateurs, système musculo-squelettique, système nerveux, système respiratoire, et autres), type de médicament (marque et générique), type d'ordonnance (médicaments sur ordonnance (Rx) et médicaments en vente libre (OTC)). Le rapport offre la valeur (en USD) pour les segments ci-dessus.

| Système cardiovasculaire |

| Dermatologiques |

| Génito-urinaire et hormones sexuelles |

| Anti-infectieux (systémique) |

| Antinéoplasiques et immunomodulateurs |

| Système musculo-squelettique |

| Système nerveux |

| Système respiratoire |

| Autres classes |

| Marque |

| Générique |

| Ordonnance (Rx) |

| Vente libre (OTC) |

| Pharmacies hospitalières |

| Pharmacies de détail |

| Pharmacies en ligne |

| Orale |

| Parentérale |

| Topique |

| Autres |

| Par classe thérapeutique | Système cardiovasculaire |

| Dermatologiques | |

| Génito-urinaire et hormones sexuelles | |

| Anti-infectieux (systémique) | |

| Antinéoplasiques et immunomodulateurs | |

| Système musculo-squelettique | |

| Système nerveux | |

| Système respiratoire | |

| Autres classes | |

| Par type de médicament | Marque |

| Générique | |

| Par type d'ordonnance | Ordonnance (Rx) |

| Vente libre (OTC) | |

| Par canal de distribution | Pharmacies hospitalières |

| Pharmacies de détail | |

| Pharmacies en ligne | |

| Par voie d'administration | Orale |

| Parentérale | |

| Topique | |

| Autres |

Questions clés répondues dans le rapport

Quelle est la taille du marché pharmaceutique norvégien ?

La taille du marché pharmaceutique norvégien devrait atteindre 3,13 milliards USD en 2025 et croître à un CAGR de 2,31 % pour atteindre 3,51 milliards USD d'ici 2030.

Quelle classe thérapeutique commande le plus grand chiffre d'affaires ?

Les médicaments cardiovasculaires détenaient 15,46 % des ventes en 2024.

Qui sont les acteurs clés du marché pharmaceutique norvégien ?

AbbVie Inc., Bayer AG, Boehringer Ingelheim, GSK plc et AstraZeneca sont les principales entreprises opérant sur le marché pharmaceutique norvégien.

Quel CAGR est attendu pour le canal de pharmacie en ligne de la Norvège ?

Les pharmacies en ligne devraient croître à un CAGR de 3,15 % jusqu'en 2030.

Dernière mise à jour de la page le: