Taille et part du marché pharmaceutique des Pays-Bas

Analyse du marché pharmaceutique des Pays-Bas par Mordor Intelligence

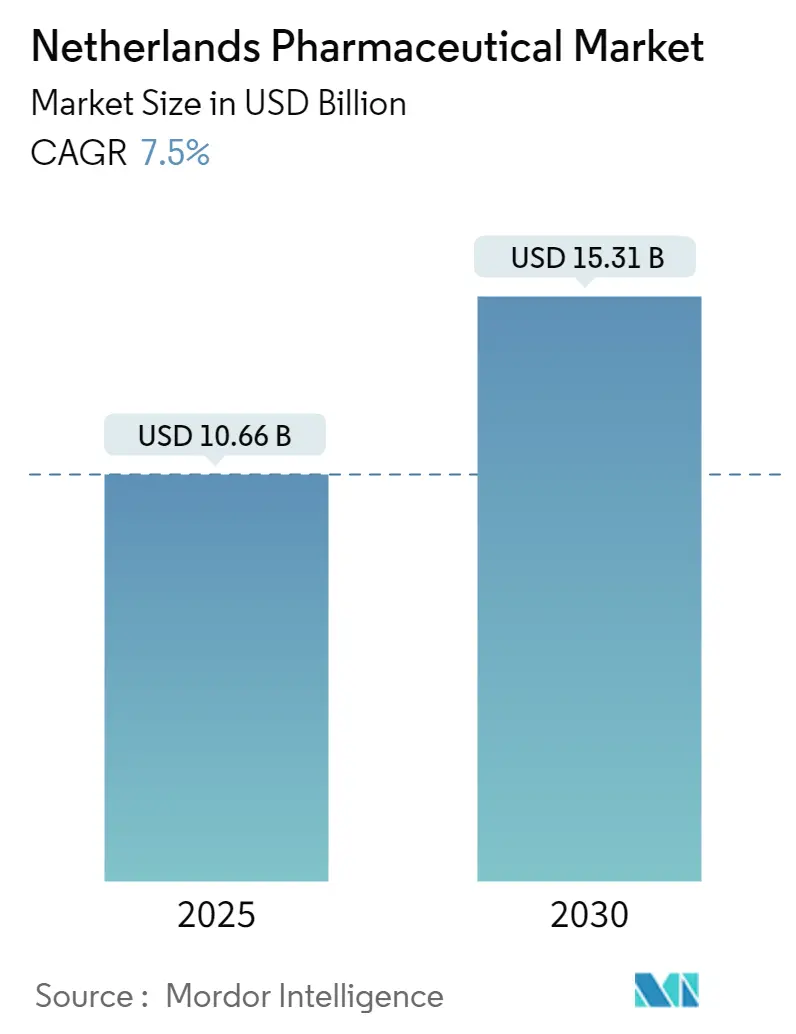

La taille du marché pharmaceutique des Pays-Bas est évaluée à 10,66 milliards USD en 2025 et devrait atteindre 15,31 milliards USD d'ici 2030, avec une expansion à un CAGR de 7,5 %. De solides investissements publics, une adoption rapide des thérapies avancées et un écosystème des sciences de la vie coordonné positionnent le marché pharmaceutique des Pays-Bas comme un moteur de croissance européen central. L'élan provient de la prévalence croissante des maladies chroniques, d'investissements soutenus dans les clusters biotechnologiques et du déménagement de l'Agence européenne des médicaments à Amsterdam en 2019. Un ensemble de politiques favorables à l'innovation qui inclut un engagement de 1,3 milliard € du Fonds national de croissance, couplé aux taux de résistance antimicrobienne les plus bas d'Europe, soutient la confiance des investisseurs. Cependant, les incidents persistants de pénurie de médicaments, les politiques agressives de préférence des assureurs et l'escalade des coûts de R&D tempèrent les perspectives par ailleurs favorables.

Points clés du rapport

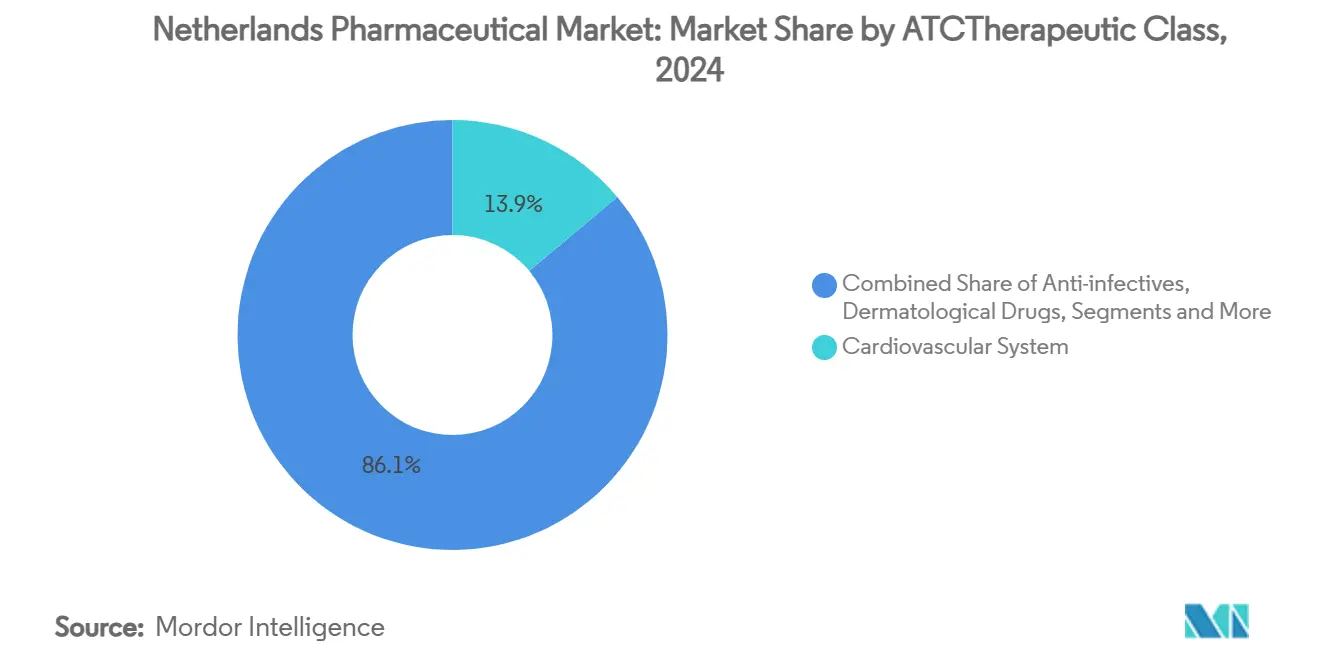

- Par classe ATC/thérapeutique, les médicaments du système cardiovasculaire détenaient 13,97 % de la part du marché pharmaceutique des Pays-Bas en 2024, tandis que les agents antinéoplasiques et immunomodulateurs devraient s'étendre à un CAGR de 8,26 % jusqu'en 2030.

- Par type de molécule, les médicaments de marque détenaient 55,46 % de la part de la taille du marché pharmaceutique des Pays-Bas en 2024 ; les biosimilaires enregistrent la croissance la plus rapide à un CAGR de 8,92 % sur 2025-2030.

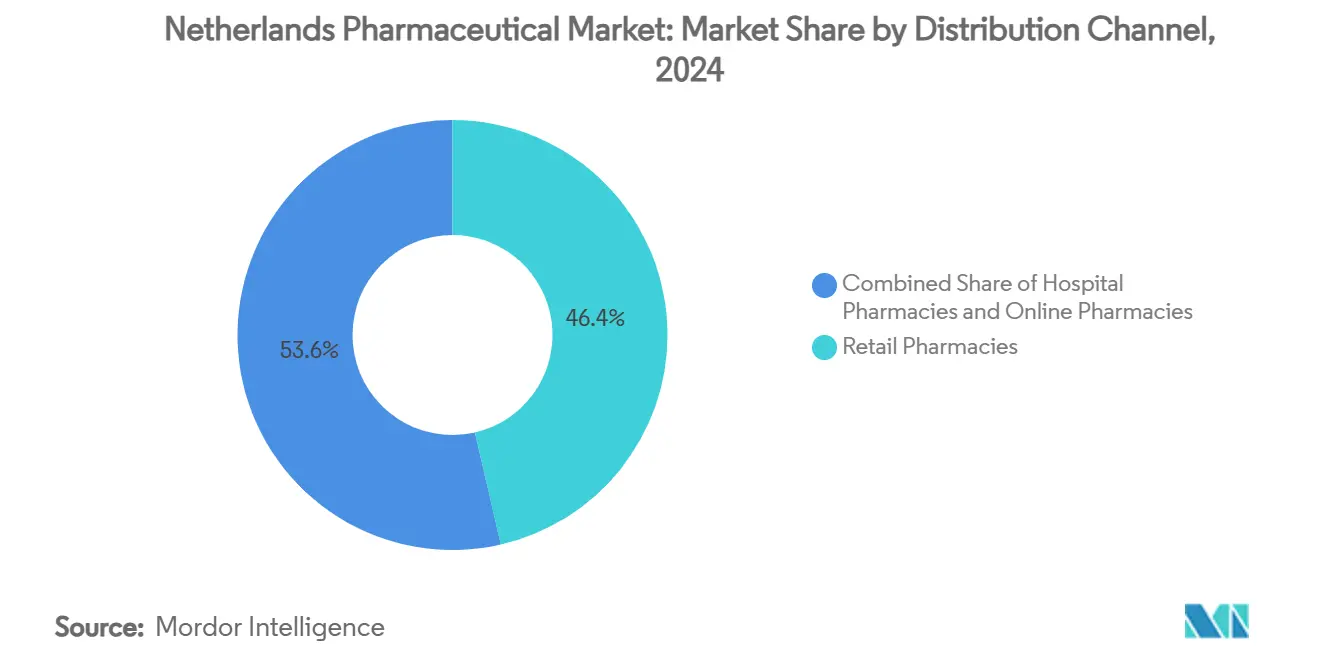

- Par canal de distribution, les pharmacies de détail représentaient 46,43 % des revenus de la taille du marché pharmaceutique des Pays-Bas en 2024, tandis que les pharmacies en ligne mènent la croissance à un CAGR de 8,76 % jusqu'en 2030.

- Par mode de dispensation, les produits sur prescription représentaient 87,62 % de la part du marché pharmaceutique des Pays-Bas en 2024, tandis que les médicaments en vente libre progressent à un CAGR de 9,15 % jusqu'en 2030.

Tendances et perspectives du marché pharmaceutique des Pays-Bas

Analyse d'impact des moteurs

| Moteur | (~ ) % Impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Gouvernement favorable à l'innovation et instituts de recherche | +1.2% | National, corridor Leiden-Amsterdam | Long terme (≥ 4 ans) |

| Prévalence croissante des maladies chroniques | +1.8% | National | Moyen terme (2-4 ans) |

| Clusters biotechnologiques robustes | +1.0% | Retombées régionales | Long terme (≥ 4 ans) |

| Système de remboursement universel | +0.9% | National | Court terme (≤ 2 ans) |

| Expansion des centres de thérapies avancées hospitaliers | +0.7% | Centres médicaux académiques | Moyen terme (2-4 ans) |

| Programmes d'accès précoce et d'usage compassionnel | +0.4% | National, aligné UE | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Gouvernement favorable à l'innovation et instituts de recherche de classe mondiale

La Stratégie technologique nationale canalise 5,7 milliards € de financement annuel vers dix technologies clés habilitantes, les molécules et cellules bénéficiant de la priorité absolue. Cet engagement à long terme stimule les voies de commercialisation pour les médicaments personnalisés et les produits biologiques avancés. L'allocation de 1,3 milliard € du Fonds national de croissance stimule la capacité de fabrication domestique et réduit la dépendance aux chaînes d'approvisionnement externes. Les centres académiques comme le Centre médical universitaire de Leiden traduisent l'innovation fondamentale en lignées cellulaires souches pluripotentes conformes aux BPF prêtes pour l'application clinique, tandis que des entreprises multinationales comme Bristol Myers Squibb implantent la première usine de production CAR-T d'Europe à Leiden. Collectivement, ces initiatives élèvent le marché pharmaceutique des Pays-Bas comme un aimant pour les essais cliniques de phase tardive, les produits biologiques à haute valeur et la découverte technologique [1]IO+, "Cabinet: in 2040 the Netherlands is frontrunner in biotech," ioplus.nl.

Prévalence croissante des maladies chroniques

Les affections chroniques touchent 10,4 millions de résidents, créant une demande durable dans plusieurs classes thérapeutiques. Les cas de démence et d'arthrose devraient doubler d'ici 2050, intensifiant le besoin d'interventions neurologiques et musculo-squelettiques. Les maladies cardiovasculaires restent le principal facteur de mortalité, bien que des séjours hospitaliers plus courts signalent des progrès thérapeutiques. Les tendances d'obésité ajoutent une urgence aux traitements métaboliques, incluant les agonistes des récepteurs GLP-1, malgré les lacunes de remboursement qui élargissent les préoccupations d'équité en santé. Ce large bassin de patients assure que le marché pharmaceutique des Pays-Bas conserve des moteurs de volume stables même alors que les catégories spécialisées à marge élevée s'accélèrent.

Clusters biotechnologiques robustes à Leiden et Amsterdam

Le Parc des sciences biologiques de Leiden héberge plus de 200 entreprises et 18 000 employés des sciences de la vie, générant des revenus de licence substantiels et attirant des projets de développement sous contrat. Le pôle des sciences de la vie d'Amsterdam complète l'activité de découverte avec des forces de recherche translationnelle, aidé par la proximité de l'Agence européenne des médicaments. Des installations telles que l'usine de thérapie cellulaire génétiquement modifiée de Lonza à Geleen et le siège européen de QurAlis reflètent les investissements directs étrangers croissants. L'empreinte géographique serrée favorise un transfert de connaissances rapide, faisant du marché pharmaceutique des Pays-Bas un prototype pour l'innovation basée sur les clusters[2]Universiteit Leiden, "Leiden Bio Science Park," universiteitleiden.nl.

Système de remboursement universel solide accélérant l'accès des patients

La couverture universelle néerlandaise assure une adoption rapide des percées rentables tout en utilisant des mécanismes d'écluse médicamenteuse pour introduire progressivement les traitements à coût élevé. L'inclusion récente du dostarlimab pour le cancer utérin suite à l'évaluation des technologies de santé souligne l'accès équilibré. L'optimisation budgétaire réduit les dépenses pharmaceutiques totales à 4,5 milliards € en 2025, mais les canaux d'accès précoce et d'usage compassionnel gardent les médicaments innovants à portée. Les politiques de préférence des assureurs poussent la substitution générique, réduisant les coûts mais intensifiant les pressions sur les marges pour les originateurs.

Expansion des centres de thérapies avancées hospitaliers (cellulaires et géniques)

Les centres académiques d'Utrecht, Leiden et Groningue étendent les suites BPF pour gérer la production de thérapies cellulaires autologues et allogéniques. Les nouveaux sites de perfusion CAR-T réduisent le temps de déplacement des patients et raccourcissent les files d'attente de traitement. Les preuves précoces du monde réel soutiennent la contractualisation basée sur les résultats, qui aligne le risque payeur avec la performance thérapeutique. La capacité installée croissante aide le marché pharmaceutique des Pays-Bas à absorber la demande croissante pour les solutions d'oncologie personnalisées.

Programmes d'accès précoce et d'usage compassionnel post-COVID

La COVID-19 a accéléré l'agilité réglementaire, permettant aux cliniciens d'utiliser des médicaments expérimentaux sous surveillance stricte. Ces cadres persistent, raccourcissant le temps entre l'approbation EMA et l'entrée sur le marché néerlandais de près d'un an à moins de six mois pour les médicaments prioritaires. Les entreprises pharmaceutiques exploitent les données d'accès précoce pour construire des paquets de preuves du monde réel qui soutiennent des engagements de remboursement plus larges.

Analyse d'impact des contraintes

| Contrainte | (~ ) % Impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Taux d'échec R&D élevés et coûts croissants | -0.8% | Global, retombées néerlandaises | Long terme (≥ 4 ans) |

| Politique de préférence stricte des assureurs | -1.1% | National | Moyen terme (2-4 ans) |

| Poussée contentieuse pour la transparence des prix des médicaments | -0.6% | National, aligné UE | Moyen terme (2-4 ans) |

| Pression de chaîne d'approvisionnement due à la conformité FMD | -0.9% | À l'échelle de l'UE | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Taux d'échec R&D élevés et coûts de développement croissants

Les dépenses R&D moyennes dépassent 1 milliard USD par nouvelle entité, et seulement 1 candidat sur 10 entrant en Phase I obtient une autorisation de mise sur le marché. Le ratio R&D/PIB de 2,3 % des Pays-Bas traîne derrière l'objectif de 3 % de l'UE, élargissant l'écart de financement pour les programmes médicamenteux à forte intensité de capital. Les entreprises de taille moyenne font face à des contraintes de brûlure de trésorerie, exemplifiées par la consolidation telle que l'achat de Ceban Pharmaceuticals par Medios. Les plateformes d'intelligence artificielle promettent des économies mais nécessitent de grandes bases de données curées et des orientations réglementaires pour s'adapter, limitant le soulagement à court terme [3]QbD Group, "Digital health in pharma," qbdgroup.com.

Politique de ' préférence ' stricte des assureurs entraînant l'érosion des prix

Les appels d'offres obligatoires et les formulaires à gagnant unique suppriment les prix jusqu'à 60 % en dessous des moyennes UE. Les entreprises pharmaceutiques réduisent souvent les volumes d'approvisionnement néerlandais pour éviter l'arbitrage du commerce parallèle, contribuant aux 2 292 pénuries signalées en 2023. Alors que l'adoption des biosimilaires monte en flèche, les innovateurs luttent avec des rendements diminués, soulevant des préoccupations sur le séquençage de lancement et la volonté d'approvisionner les médicaments de niche.

Analyse des segments

Par classe ATC/thérapeutique : Le leadership cardiovasculaire stimule le volume

Les médicaments du système cardiovasculaire représentaient 13,97 % des revenus de 2024, maintenant la plus grande part du marché pharmaceutique des Pays-Bas. L'adoption des inhibiteurs PCSK9 et des anticoagulants de nouvelle génération compense la baisse des prix des statines. Le segment des agents antinéoplasiques et immunomodulateurs devrait croître à un CAGR de 8,26 %, propulsé par les immunothérapies PD-1/L1 et les lancements de petites molécules ciblées. Les médicaments du tractus alimentaire bénéficient d'une incidence de diabète à deux chiffres, tandis que les thérapies des organes hématopoïétiques s'étendent via de nouveaux anticoagulants oraux. Les catégories dermatologie et génito-urinaire affichent des gains stables à un chiffre moyen soutenus par la demande liée au mode de vie. Les antibiotiques restent en dessous des moyennes de volume UE, reflétant une gestion stricte, mais des ventes stables d'antibiotiques de réserve traitent les pathogènes résistants. Les classes musculo-squelettiques et du système nerveux bénéficient d'une société vieillissante, tandis que les produits hormonaux systémiques exploitent des voies diagnostiques améliorées.

Les analogues GLP-1 émergents et les thérapies de silençage génique brouillent les frontières de classes traditionnelles, présentant des poches de croissance inter-segments. Les formulaires hospitaliers négocient des prix spécifiques aux indications, liant le remboursement aux résultats du monde réel. Les centres académiques mènent des essais de thérapies combinées qui élèvent la part de l'oncologie dans la taille du marché pharmaceutique des Pays-Bas et établissent un précédent pour de futurs cadres basés sur la valeur. Les services de pharmacie spécialisée s'alignent avec des régimes de dosage complexes, améliorant l'adhérence et générant des données pour la modélisation pharmacoéconomique.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de molécule : La dominance des marques fait face à la disruption des biosimilaires

Les produits de marque détenaient 55,46 % des ventes totales en 2024, soulignant une capture de valeur soutenue des lancements innovants. Cependant, la falaise des brevets pour les anticorps monoclonaux, y compris l'ustékinumab, libère l'espace pour les entrants biosimilaires. La taille du marché pharmaceutique des Pays-Bas pour les biosimilaires devrait grimper de 8,92 % annuellement jusqu'en 2030 alors que les politiques favorables aux appels d'offres accélèrent le changement. Les génériques préservent une part de volume significative grâce à la substitution automatique dans les pharmacies de détail, soutenue par les mandats des assureurs. Les originateurs répondent avec des extensions de cycle de vie telles que les formulations sous-cutanées, les applications compagnes numériques et les études de preuves du monde réel démontrant une persistance supérieure.

Les fabricants s'associent avec des organisations locales de développement sous contrat pour rationaliser la préparation des dossiers en anticipation des dépôts EMA centralisés, raccourcissant le délai vers les appels d'offres. Les programmes de soutien aux patients axés sur la perfusion à domicile et la surveillance à distance ajoutent une différenciation au-delà de l'équivalence moléculaire. Malgré la compression des marges, l'adoption prévisible des biosimilaires stabilise les budgets des payeurs, favorisant une marge de manœuvre pour les produits de thérapie avancée premium, renforçant ainsi la nature à double vitesse du marché pharmaceutique des Pays-Bas.

Par canal de distribution : La force du détail rencontre l'innovation numérique

Les pharmacies de détail ont capturé 46,43 % des revenus en 2024, cimentant leur rôle de centres de dispensation de médicaments primaires et de conseillers de santé de première ligne. Le réseau BENU de 340 magasins du groupe PHOENIX illustre la consolidation continue des chaînes qui offre un pouvoir de négociation avec les fournisseurs. Les pharmacies en ligne croissent à un CAGR de 8,76 %, capitalisant sur la familiarité e-commerce induite par la pandémie, les offres de livraison le jour même et l'intégration d'e-prescription. Les pharmacies hospitalières gèrent les produits biologiques de haute complexité et les produits de thérapie avancée qui nécessitent une composition sur site et une supervision clinique étroite.

Les modèles hybrides ' clic et collecte ' font le pont entre les sphères numériques et physiques, permettant aux patients de commander en ligne et de récupérer en magasin, renforçant la continuité relationnelle. Les scanners de la Directive européenne sur les médicaments falsifiés aux points de dispensation améliorent la confiance, tandis que les pilotes blockchain explorent le suivi de provenance de bout en bout. Les stratégies de canal incorporent de plus en plus le conseil en télépharmacie et la surveillance d'adhérence à distance, élargissant la couche de service du marché pharmaceutique des Pays-Bas et approfondissant les insights de données pour la gestion de la santé des populations.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par mode de dispensation : La dominance des prescriptions reflète la rigueur réglementaire

Les médicaments sur prescription représentaient 87,62 % du chiffre d'affaires de 2024, reflétant un système qui favorise la supervision médicale et la sélection basée sur les preuves. L'expansion contrôlée de la vente libre à un CAGR de 9,15 % provient des passages prescription-vers-vente libre dans les catégories allergie, gastro-intestinal et dermatologie. L'élan d'auto-soins s'aligne avec les outils numériques de triage des symptômes, mais la portée de prescription indépendante des pharmaciens reste limitée aux protocoles collaboratifs, assurant la gouvernance clinique.

La pénétration de l'e-prescription approche une couverture nationale complète, facilitant l'automatisation des renouvellements et les services de rappel de dosage. Les centres de micro-exécution liés aux pharmacies communautaires permettent la récupération en casier 24 heures, servant les travailleurs postés et les clients ruraux. Les futures propositions réglementaires considèrent l'autorité de vaccination des pharmaciens et l'initiation de thérapie chronique sous des algorithmes stricts, poussant potentiellement l'industrie pharmaceutique des Pays-Bas vers des rôles cliniques plus larges des pharmaciens sans compromettre la sécurité des patients.

Analyse géographique

Le marché pharmaceutique des Pays-Bas bénéficie d'une géographie compacte qui concentre les actifs de R&D, réglementaires et manufacturiers dans le corridor Randstad. Le focus biotechnologique de Leiden, la profondeur de recherche clinique et réglementaire d'Amsterdam, et la spécialisation en santé vétérinaire d'Utrecht créent des capacités complémentaires. La présence de l'EMA élève la visibilité d'Amsterdam, attirant les unités d'affaires réglementaires multinationales et accélérant la familiarité avec les procédures centralisées. Les ajustements post-Brexit canalisent les relocalisations d'entreprises vers les sites néerlandais pour sauvegarder l'accès au marché UE.

La compétitivité à l'exportation reste robuste ; l'infrastructure portuaire de Rotterdam et les installations de fret aérien de Schiphol facilitent le débit de la chaîne du froid pour les produits biologiques et les thérapies cellulaires destinés à travers l'Europe et l'Amérique du Nord. Les politiques gouvernementales de clusters fournissent des incitations fiscales et des permis rationalisés, catalysant des investissements supplémentaires dans la fabrication BPF sur terrain vierge. Les fonds de développement régional priorisent la capacité de fabrication cellulaire et génique dans les provinces périphériques, distribuant les bénéfices économiques au-delà du Randstad.

La collaboration transfrontalière avec la Belgique et l'Allemagne nourrit une ceinture des sciences de la vie tri-nationale qui rassemble les participants aux essais cliniques et harmonise les approbations éthiques. Les startups de santé numérique gravitent autour des centres médicaux académiques, exploitant les initiatives de données ouvertes et les standards d'interopérabilité pour piloter des outils diagnostiques pilotés par l'IA, enrichissant davantage l'écosystème du marché pharmaceutique des Pays-Bas.

Paysage concurrentiel

Le marché présente une concentration modérée, les cinq premiers acteurs contrôlant environ 45 % des ventes de médicaments de marque. Les multinationales dominent les niches oncologie et immunologie à haute valeur, tandis que les biotechs domestiques et régionales sculptent des pipelines focalisés dans les domaines métaboliques et des maladies infectieuses. L'usine CAR-T de Bristol Myers Squibb et la collaboration de fabrication ARN de Pfizer soulignent les tendances d'investissement entrant. Les PME innovantes comme Leyden Labs et NewAmsterdam Pharma lèvent des tours de financement de phase tardive considérables, défiant les titulaires dans la préparation à la pandémie et la modulation des lipoprotéines cardiovasculaires.

Les alliances stratégiques prolifèrent alors que les grandes entreprises licencient les actifs de découverte locaux pour étendre la couverture des modalités. Les compléments thérapeutiques numériques accompagnent les lancements spécialisés, améliorant l'adhérence et alimentant les données du monde réel dans les dossiers d'efficacité post-commercialisation. Le document de réflexion IA 2024 de l'EMA offre un cadre de gouvernance clair, incitant au déploiement accéléré des plateformes de conception de médicaments d'apprentissage automatique.

Les concurrents génériques et biosimilaires, menés par Teva, Sandoz et Viatris, exploitent avec succès les appels d'offres des assureurs, capturant des parts dans les anticorps monoclonaux hors brevet et les thérapies par inhalation. La compression des marges stimule les initiatives d'optimisation des coûts telles que l'emballage multi-pays et les centres de sérialisation partagés. Les grossistes spécialisés approfondissent la valeur en regroupant les services de pharmacovigilance et le soutien à la perfusion à domicile, étendant l'influence le long de la chaîne d'approvisionnement.

Leaders de l'industrie pharmaceutique des Pays-Bas

-

Abbott Laboratories

-

AbbVie Inc.

-

AstraZeneca Plc

-

Novartis AG

-

F. Hoffmann-La Roche AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juillet 2025 : Ampersand Capital Partners acquiert CurTec, améliorant la capacité d'emballage pharmaceutique spécialisé.

- Avril 2025 : Le gouvernement s'engage à 1,3 milliard € via le Fonds national de croissance pour cimenter le leadership biotechnologique d'ici 2040.

- Avril 2025 : CNX Therapeutics et Adalvo lancent les premiers comprimés génériques de nitrofurantoïne à libération modifiée aux Pays-Bas.

- Avril 2025 : Nordic Pharma reçoit le marquage CE pour Lacrifill®, une nouvelle thérapie pour l'œil sec prévue pour le déploiement UE.

Portée du rapport sur le marché pharmaceutique des Pays-Bas

Les produits pharmaceutiques sont désignés comme des médicaments prescrits et non prescrits. Ces médicaments peuvent être achetés par un individu avec ou sans prescription médicale et sont sûrs à consommer pour diverses maladies avec ou sans consentement médical. Le rapport couvre également une analyse approfondie des données qualitatives et quantitatives. Le marché pharmaceutique néerlandais est segmenté par classe ATC/thérapeutique (tractus alimentaire et métabolisme, sang et organes hématopoïétiques, système cardiovasculaire, médicaments dermatologiques, système génito-urinaire et hormones reproductives, préparations hormonales systémiques, excluant les hormones reproductives et insulines, anti-infectieux à usage systémique, agents antinéoplasiques et immunomodulateurs, système musculo-squelettique, système nerveux, produits antiparasitaires, insecticides et répulsifs, système respiratoire, organes sensoriels, et diverses structures ATC), et mode de dispensation (Prescription et Vente libre). Le rapport offre des valeurs en millions USD pour tous les segments mentionnés ci-dessus.

| Tractus alimentaire et métabolisme |

| Sang et organes hématopoïétiques |

| Système cardiovasculaire |

| Médicaments dermatologiques |

| Système génito-urinaire et hormones reproductives |

| Hormonal systémique |

| Anti-infectieux |

| Agents antinéoplasiques et immunomodulateurs |

| Système musculo-squelettique |

| Système nerveux |

| Autres |

| Marque |

| Générique |

| Biosimilaire |

| Pharmacies hospitalières |

| Pharmacies de détail |

| Pharmacies en ligne |

| Prescription |

| Vente libre |

| Par classe ATC / thérapeutique | Tractus alimentaire et métabolisme |

| Sang et organes hématopoïétiques | |

| Système cardiovasculaire | |

| Médicaments dermatologiques | |

| Système génito-urinaire et hormones reproductives | |

| Hormonal systémique | |

| Anti-infectieux | |

| Agents antinéoplasiques et immunomodulateurs | |

| Système musculo-squelettique | |

| Système nerveux | |

| Autres | |

| Par type de molécule | Marque |

| Générique | |

| Biosimilaire | |

| Par canal de distribution | Pharmacies hospitalières |

| Pharmacies de détail | |

| Pharmacies en ligne | |

| Par mode de dispensation | Prescription |

| Vente libre |

Questions clés auxquelles répond le rapport

Quelle est la taille du marché pharmaceutique des Pays-Bas ?

La taille du marché pharmaceutique des Pays-Bas devrait atteindre 10,66 milliards USD en 2025 et croître à un CAGR de 7,5 % pour atteindre 15,31 milliards USD d'ici 2030.

Quelle classe thérapeutique génère actuellement le chiffre d'affaires le plus élevé ?

Les médicaments du système cardiovasculaire détiennent la plus grande part à 13,97 % des revenus de 2024.

Qui sont les acteurs clés du marché pharmaceutique des Pays-Bas ?

Abbott Laboratories, AbbVie Inc., AstraZeneca Plc, Novartis AG et F. Hoffmann-La Roche AG sont les principales entreprises opérant sur le marché pharmaceutique des Pays-Bas.

À quelle vitesse le segment des biosimilaires devrait-il croître ?

Les biosimilaires devraient s'étendre à un CAGR de 8,92 % entre 2025 et 2030.

Dernière mise à jour de la page le: