Analyse du marché des capteurs de température MEA

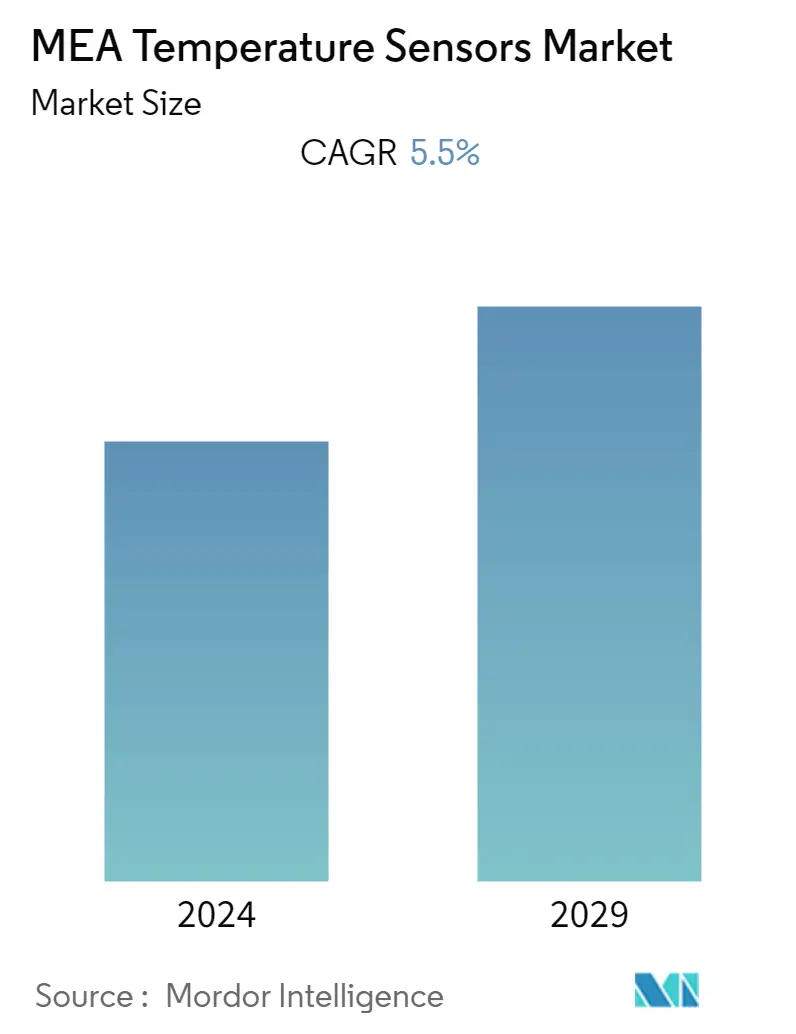

Le marché des capteurs de température au Moyen-Orient et en Afrique était évalué à 674,8 millions de dollars en 2020 et devrait atteindre 931,6 millions de dollars dici 2026, enregistrant un TCAC de 5,5 % au cours de la période 2021-2026.

- La région est lune des industries manufacturières à la croissance la plus rapide de la région. En raison des projets phares du gouvernement, des faibles impôts et des réglementations favorables aux entreprises, d'importants fabricants de capteurs de température devraient investir dans le pays.

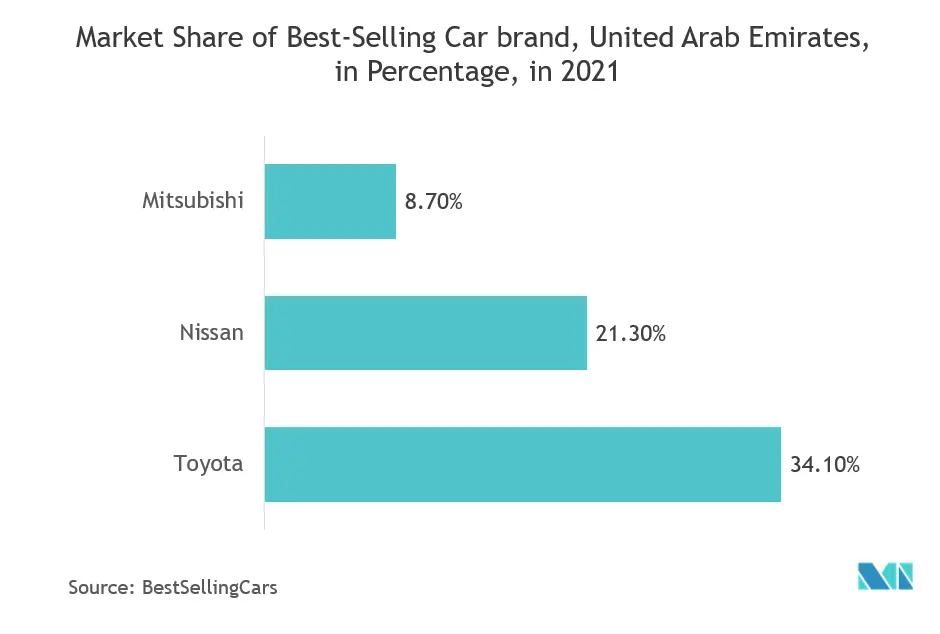

- Les Émirats arabes unis possèdent lun des secteurs automobiles les plus robustes du CCG en raison de facteurs tels que les faibles droits dimportation et les faibles coûts du carburant. Dubaï devrait dépenser des millions de dirhams en incitations pour avoir 42 000 véhicules électriques dans ses rues d'ici 2030. General Motors s'attend à voir une augmentation des ventes dans la région avec le lancement de son véhicule électrique Chevrolet. En outre, la police de Dubaï exploite également une petite flotte de Bolt EV.

- En outre, lArabie saoudite vise à abandonner son économie basée sur le pétrole et est en pourparlers avec la Jordanie et lÉgypte pour une zone industrielle de 500 milliards de dollars alimentée par des énergies renouvelables. Connue sous le nom de NEOM, la zone se concentrera sur des secteurs tels que l'énergie et l'eau, la biotechnologie, l'alimentation et la fabrication de pointe, stimulant ainsi la demande d'automatisation et encourageant les acteurs industriels à investir dans la région.

- En raison de l'épidémie de COVID-19, la chaîne d'approvisionnement mondiale et la demande de produits multiples ont été considérablement perturbées, ce qui devrait influencer l'adoption de capteurs de température sans fil jusqu'à la fin de l'année 2020. Cependant, la demande croissante de produits médicaux les applications stimulent la croissance du marché. Différents acteurs investissent et collaborent pour répondre aux besoins.

Tendances du marché des capteurs de température MEA

L'industrie automobile va afficher une croissance significative

- Les Émirats arabes unis possèdent lun des secteurs automobiles les plus robustes du CCG en raison de facteurs tels que les faibles droits dimportation et les faibles coûts du carburant. Dubaï devrait dépenser des millions de dirhams en incitations pour avoir 42 000 véhicules électriques dans ses rues d'ici 2030. General Motors s'attend à voir une augmentation des ventes dans la région avec le lancement de son véhicule électrique Chevrolet. En outre, la police de Dubaï exploite également une petite flotte de Bolt EV.

- Le gouvernement a annoncé son intention d'investir 75 milliards de dollars d'ici 2025 dans le nouveau secteur manufacturier industriel du pays et que le secteur manufacturier contribuerait à hauteur de 25 % au PIB du pays d'ici 2025. General Motors prévoit de lancer 20 nouveaux modèles de véhicules électriques dans le monde d'ici 2025. 2023 et a lintention de commercialiser la gamme de produits des Émirats arabes unis. Le gouvernement des Émirats arabes unis vise jusqu'à 15 % de réduction des émissions de carbone d'ici 2020 et une adoption de 20 % des véhicules électriques au sein de sa flotte, faisant du secteur automobile l'un des principaux utilisateurs de capteurs de température dans la région.

- De plus, l'industrie automobile a poussé le gouvernement à créer un marché pour les véhicules électriques en Afrique du Sud. Nissan et BMW ont poussé le gouvernement sud-africain à réduire les droits d'importation sur les véhicules électriques afin de les rendre plus abordables. En septembre 2019, GridCars, l'un des plus grands installateurs de bornes de recharge publiques pour véhicules électriques en Afrique du Sud, a achevé le déploiement de son autoroute nationale pour véhicules électriques qui relie d'importantes villes le long de certaines des autoroutes les plus fréquentées d'Afrique du Sud. En novembre 2019, Airports Company South Africa (ACSA), en partenariat avec BMW SA, a annoncé des stations de recharge pour véhicules électriques dans trois aéroports d'ACSA dans le pays. De tels développements feront du secteur automobile un utilisateur final important de capteurs de température.

Le pétrole et le gaz détiendront la part de marché la plus élevée

- La région est témoin de la découverte continue de nouveaux puits de pétrole et de gaz tandis que les anciens et sous-utilisés sont rajeunis. Par exemple, en novembre 2019, la société publique Abu Dhabi National Oil Co. (ADNOC) a annoncé un important programme dexpansion de sa flotte de plates-formes, qui devrait ajouter des dizaines de plates-formes dici 2025. La société affirme également avoir augmenté sa flotte. les réserves de gaz à environ 273 billions de pieds cubes (TCF), en raison de la découverte de gisements de gaz non conventionnels dans la région. Ces développements croissants stimulent la demande de capteurs de température.

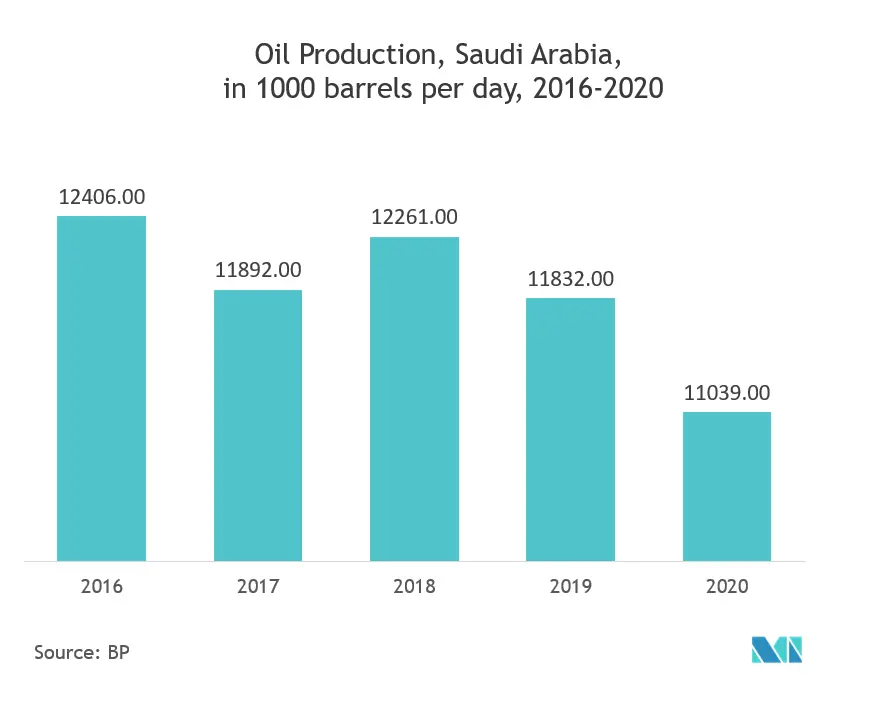

- D'autre part, l'Arabie Saoudite est l'un des plus grands producteurs et exportateurs mondiaux de liquides pétroliers, et est actuellement le deuxième producteur mondial de pétrole brut, juste après la Russie. Léconomie saoudienne reste fortement dépendante des industries pétrolières et connexes, notamment de la pétrochimie et du raffinage du pétrole, ce qui fait du secteur pétrolier et gazier lun des principaux utilisateurs de capteurs de température dans le pays.

- De plus, le Koweït a signé un contrat d'exploration offshore de 600 millions de dollars avec Halliburton pour forer six puits d'exploration à haute pression et haute température (HP/HT) au cours des deux à trois prochaines années. Ce nouveau projet d'exploration offshore avec Halliburton pourrait permettre d'ajouter environ 100 000 barils de pétrole par jour dans le futur. Les travaux d'exploration offshore devaient commencer à la mi-2020, la première plate-forme étant attendue d'ici juillet 2020 et la deuxième d'ici janvier 2021. De tels développements devraient stimuler la croissance du marché de manière positive.

- De nouvelles activités d'exploration sont observées à Oman, ce qui devrait avoir un impact positif sur le marché. Par exemple, BP et Eni ont signé un accord d'EP pour le bloc 77. Cela devrait entraîner une augmentation de 8,0 % des activités de forage. En décembre 2020, Oman a créé une nouvelle société pétrolière et gazière en amont connue sous le nom d'Energy Development Oman (EDO), qui prendra une participation dans la société énergétique la plus établie du pays, Petroleum Development Oman (PDO), et développera ses projets.

Aperçu du marché des capteurs de température MEA

Le marché des capteurs de température au Moyen-Orient et en Afrique est modérément compétitif et se compose de quelques acteurs majeurs. En termes de part de marché, certains acteurs dominent actuellement le marché. Cependant, avec les progrès réalisés dans la mesure et l'évaluation des composants électroniques, de nouveaux acteurs renforcent leur présence sur le marché, élargissant ainsi leur empreinte commerciale dans les économies émergentes.

- Août 2021 - Les cinq élèves d'une école de Dubaï ont créé un appareil pratique et du matériel de stérilisation qui peuvent être utilisés sur les poignées de porte d'un établissement pour empêcher la propagation de l'épidémie de Covid-19 qui fait rage et améliorer encore la sécurité de la santé publique de leurs pairs. Les élèves se sont appuyés sur le fait que la porte dispose d'un équipement produisant de l'énergie cinétique. Ils ont également ajouté des capteurs de température basés sur Arduino et un écran LED dans le but de surveiller la température de tous ceux qui franchissent la porte.

Leaders du marché des capteurs de température MEA

Siemens AG

PANASONIC CORPORATION

ABB LIMITED

DENSO CORPORATION

Omron CORPORATION

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des capteurs de température MEA

- Août 2021 – Le ministre des Communications Yoaz Hendel et des représentants de Google ont annoncé le lancement officiel de la route Blue Raman qui reliera les deux pays, dans le cadre d'un projet d'infrastructure Internet plus vaste qui reliera à terme l'Europe à l'Inde via la fibre optique.

Segmentation de lindustrie des capteurs de température MEA

Les capteurs de température sont des appareils permettant de mesurer des lectures de température via des signaux électriques. Le capteur est composé de deux métaux qui génèrent une tension électrique ou une résistance lorsquil détecte un changement de température. Les capteurs de température sont de différents types en fonction du type de technologie, tels que l'infrarouge, le thermocouple, les détecteurs de température à résistance (RTD), la thermistance et autres.

Le rapport décrit le type de capteurs, tels que filaires et sans fil, et fournit également l'étude des sorties, qui sont analogiques et numériques. L'industrie des utilisateurs finaux comprend les applications de capteurs de température et comprend principalement les produits chimiques et pétrochimiques, le pétrole et le gaz, les métaux et les mines, la production d'électricité, l'alimentation et les boissons, l'automobile, le médical, l'aérospatiale et l'armée, entre autres. Létude est également fournie sur la base de limpact du COVID-19.

| Filaire |

| Sans fil |

| Infrarouge |

| Thermocouple |

| Détecteur de température de la resistance |

| Thermistance |

| Transmetteur de température |

| Fibre optique |

| Autres |

| Chimie et Pétrochimie |

| Pétrole et Gaz |

| Métal et mines |

| La production d'énergie |

| Nourriture et boisson |

| Automobile |

| Médical |

| Aéronautique et militaire |

| Electronique grand public |

| Autres industries d'utilisateurs finaux |

| Émirats arabes unis |

| Arabie Saoudite |

| Reste du Moyen-Orient et Afrique |

| Par type | Filaire |

| Sans fil | |

| Par technologie | Infrarouge |

| Thermocouple | |

| Détecteur de température de la resistance | |

| Thermistance | |

| Transmetteur de température | |

| Fibre optique | |

| Autres | |

| Par secteur d'activité de l'utilisateur final | Chimie et Pétrochimie |

| Pétrole et Gaz | |

| Métal et mines | |

| La production d'énergie | |

| Nourriture et boisson | |

| Automobile | |

| Médical | |

| Aéronautique et militaire | |

| Electronique grand public | |

| Autres industries d'utilisateurs finaux | |

| Par pays | Émirats arabes unis |

| Arabie Saoudite | |

| Reste du Moyen-Orient et Afrique |

FAQ sur les études de marché sur les capteurs de température MEA

Quelle est la taille actuelle du marché des capteurs de température MEA ?

Le marché des capteurs de température MEA devrait enregistrer un TCAC de 5,5 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des capteurs de température MEA ?

Siemens AG, PANASONIC CORPORATION, ABB LIMITED, DENSO CORPORATION, Omron CORPORATION sont les principales sociétés opérant sur le marché des capteurs de température MEA.

Quelles années couvre ce marché des capteurs de température MEA ?

Le rapport couvre la taille historique du marché des capteurs de température MEA pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des capteurs de température MEA pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur lindustrie des capteurs de température MEA

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des capteurs de température MEA 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des capteurs de température MEA comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.