Analyse du marché du polyuréthane au Moyen-Orient et en Afrique

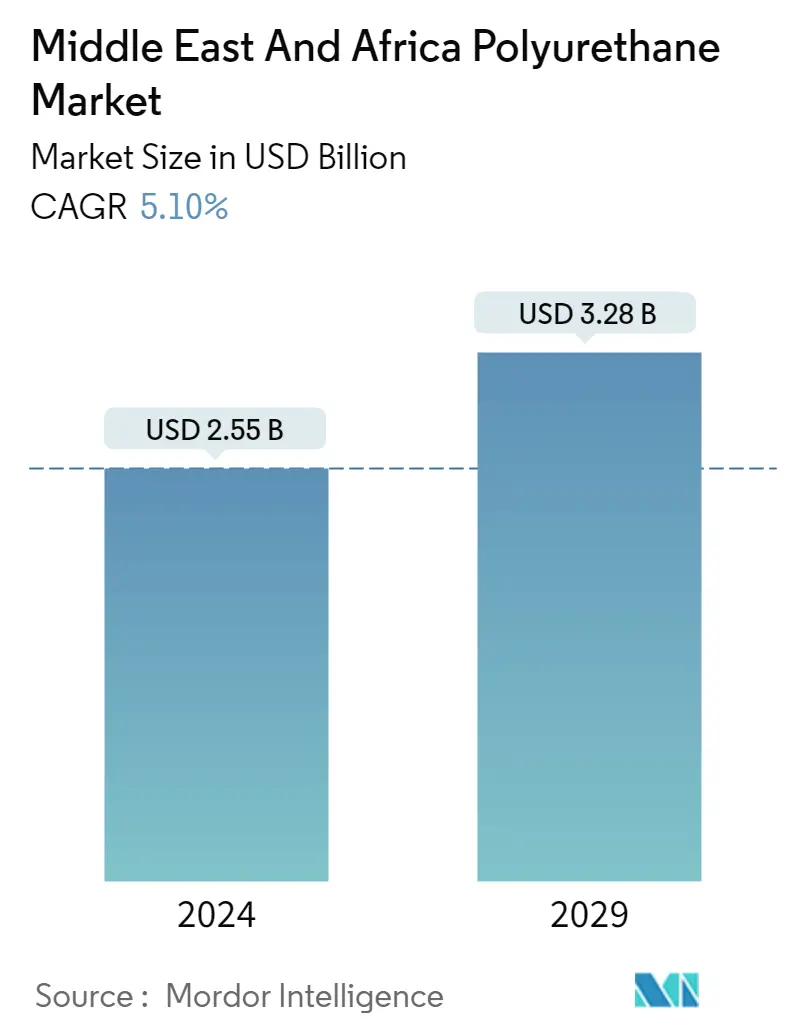

La taille du marché du polyuréthane au Moyen-Orient et en Afrique est estimée à 2,55 milliards USD en 2024 et devrait atteindre 3,28 milliards USD dici 2029, avec un TCAC de 5,10 % au cours de la période de prévision (2024-2029).

- Lépidémie de COVID-19 a eu un impact négatif sur le marché. Larrêt ou le ralentissement des projets, les restrictions de mouvement, les arrêts de production et les pénuries de main-dœuvre pour contenir lépidémie de COVID-19 ont entraîné un déclin de la croissance du marché du polyuréthane. Cependant, il sest considérablement redressé à partir de 2021, en raison de laugmentation de la consommation provenant de diverses applications finales, notamment lameublement, lintérieur et lautomobile.

- À court terme, la demande croissante de lindustrie du bâtiment et de la construction et les exigences croissantes en matière disolation thermique de la part de lindustrie de lélectronique et des appareils électroménagers sont quelques-uns des principaux facteurs à lorigine de la croissance du marché étudié.

- Dun autre côté, la volatilité des prix des matières premières et la nature toxique des revêtements en polyuréthane devraient entraver la croissance du marché.

- La prise de conscience croissante de la politique defficacité énergétique liée aux bâtiments dans la région du Moyen-Orient est susceptible de constituer une opportunité de croissance du marché à lavenir.

- LArabie Saoudite devrait dominer le marché et connaîtra également le TCAC le plus élevé au cours de la période de prévision.

Tendances du marché du polyuréthane au Moyen-Orient et en Afrique

Demande croissante de lindustrie du bâtiment et de la construction

- L'application la plus étendue du polyuréthane se situe dans l'industrie du bâtiment et de la construction. Les polyuréthanes sont utilisés pour fabriquer des produits hautes performances, solides mais légers, performants, durables et polyvalents.

- Lindustrie du bâtiment et de la construction est le plus gros consommateur de mousse de polyuréthane rigide. Lutilisation dune isolation en mousse de polyuréthane rigide présente de nombreux avantages, notamment son efficacité énergétique, ses hautes performances, sa polyvalence, ses performances thermiques/mécaniques et son caractère respectueux de lenvironnement.

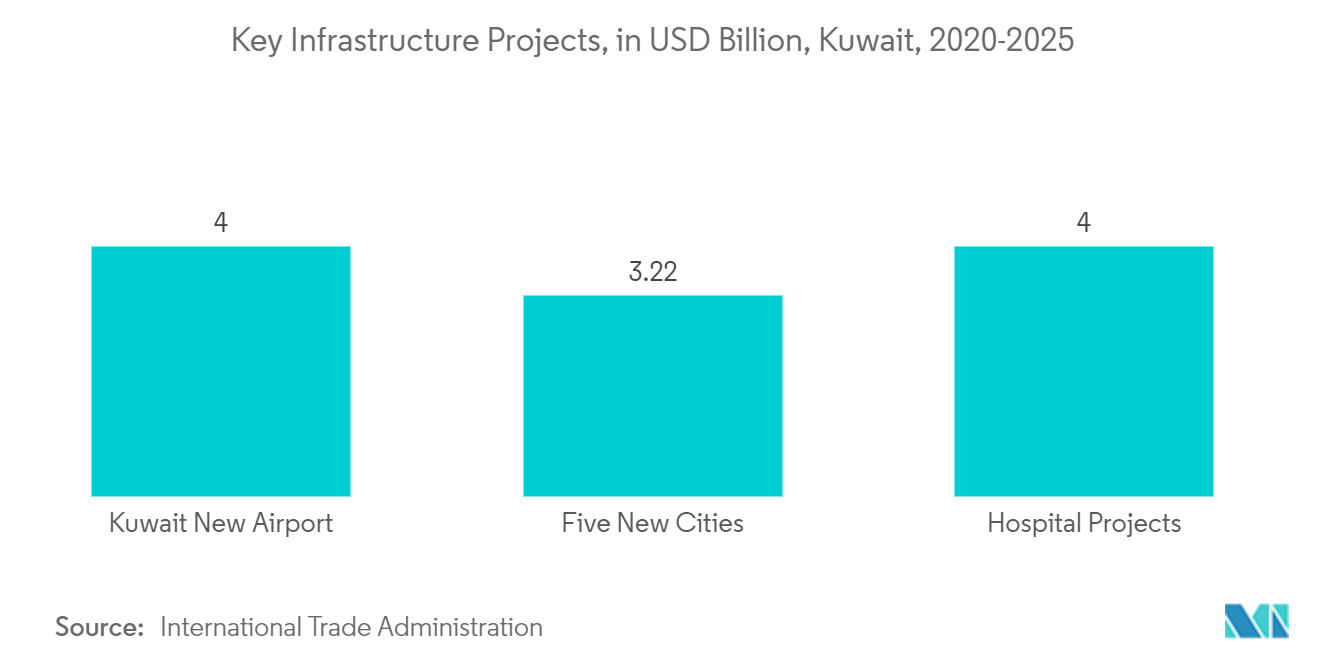

- L'axe sur l'environnement de vie durable de la Vision du Koweït 2035 comprend cinq piliers, dont le plus important est de fournir des soins de logement aux citoyens à travers ce qui est prévu pour assurer la fourniture de 65 500 unités de logement à travers cinq projets coûtant environ 3,22 milliards KWD (10,5 milliards USD). ), dont le dernier se termine dici 2029.

- Lorsque ces projets seront mis en œuvre, l'État aura satisfait environ 72 % des demandes actuelles de logements, qui s'élèvent à 91 000. Le premier projet du plan de soins résidentiels s'articule autour de la vision Koweït 2035 (Nouveau Koweït) dans la ville de Jaber Al-Ahmad, qui a un taux d'achèvement de 95 %. Le deuxième projet se situe dans la ville d'Al-Mutla'a, avec un taux d'achèvement de 64 %, qui devrait être achevé d'ici fin 2023.

- Le troisième projet se situe dans la banlieue sud d'Abdullah Al-Mubarak, qui a un taux d'achèvement de 72 % et sera achevé d'ici la fin de 2025. Le taux d'achèvement du quatrième projet, qui est le sud de Sabah Al-Ahmad, est environ 14%, car il est encore en phase de préparation, et il devrait être achevé en 2029. Ce sud de Saad Al-Abdullah a un taux d'achèvement de 13% car il est encore en phase préparatoire et se termine en 2029. Par conséquent, la construction croissante de logements résidentiels au Koweït exigera des mousses rigides, ce qui augmentera encore la demande sur le marché du polyuréthane au Koweït.

- Ainsi, les facteurs susmentionnés devraient stimuler le marché des polyuréthanes au cours de la période de prévision.

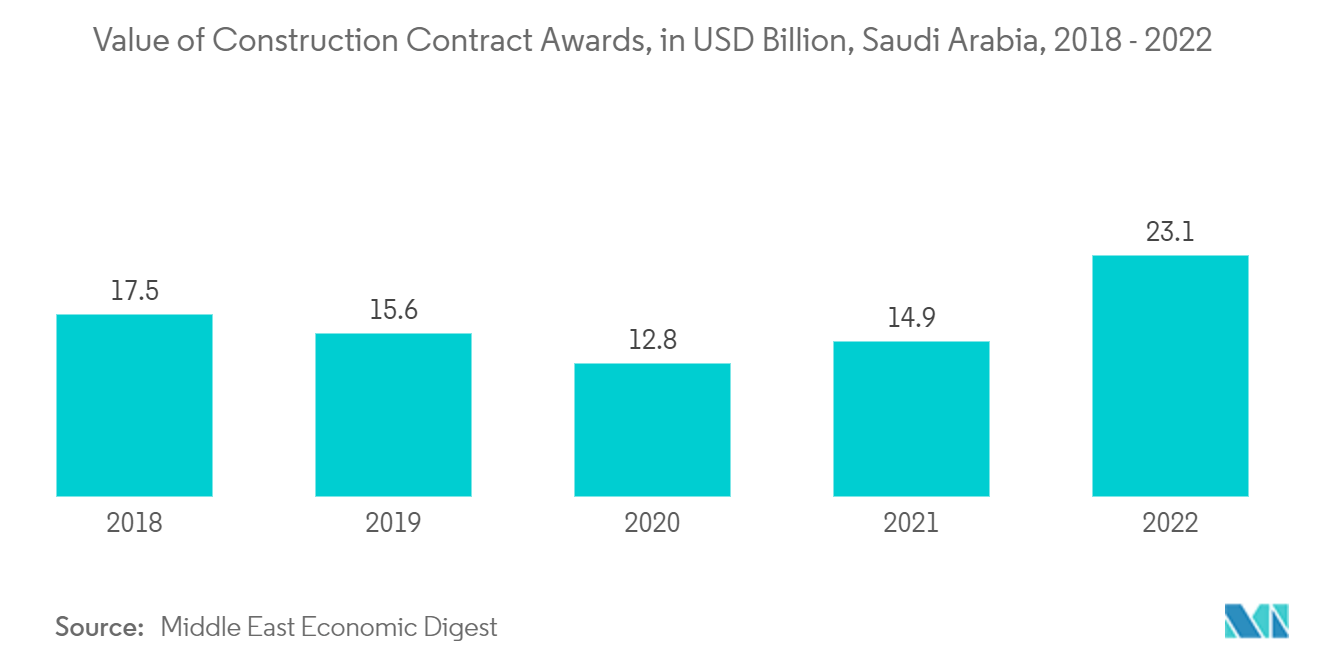

L'Arabie Saoudite domine le marché

- LArabie saoudite détient la plus grande part du marché du polyuréthane au Moyen-Orient et en Afrique. La demande de polyuréthane devrait augmenter tout au long de la période de prévision en raison de laugmentation des investissements et des activités de construction, de mobilier et délectronique dans le pays. Laugmentation de la population et du revenu disponible a accru la demande de développement de bâtiments résidentiels de meilleure qualité.

- Le marché saoudien de la construction devrait connaître une croissance significative et offrir un potentiel lucratif grâce à sa Vision 2030, au NTP 2020 et à plusieurs réformes en cours visant à se diversifier hors du pétrole. Vision 2030, NTP 2020, l'augmentation des investissements du secteur privé et les réformes en cours devraient être les moteurs de croissance du marché saoudien du polyuréthane provenant de l'industrie de la construction du pays au cours de la période de prévision. La Vision 2030 de l'Arabie saoudite, ainsi qu'un investissement important dans le développement du logement et des infrastructures promu à travers le pays par les autorités locales, revitalise le secteur de la construction et suscite l'intérêt d'un nombre croissant d'acteurs internationaux.

- De plus, dans le cadre de la Vision 2030, 80 nouveaux hôtels comptant plus de 11 000 chambres luxueuses seront ouverts dans toute l'Arabie saoudite d'ici 2030. Par conséquent, l'augmentation des investissements dans la construction et le mobilier hôtelier devrait créer une demande de mousse flexible.

- Actuellement, l'économie du pays entre dans une ère post-pétrolière dans laquelle les mégapoles du royaume, en construction, assureront la croissance future. Selon des sources industrielles, plus de 5 200 projets de construction sont actuellement en cours en Arabie Saoudite, pour une valeur de 819 milliards de dollars. Ces projets représentent environ 35 % de la valeur totale des projets actifs dans lensemble du Conseil de coopération du Golfe (CCG).

- Certains des principaux projets de construction urbaine en Arabie Saoudite comprennent les complexes de sécurité du roi Abdallah (phase 5) et la Grande Mosquée (agrandissement de la mosquée sacrée du Haram), chacun évalué à 21,3 milliards de dollars et développé par le ministère des Municipalités et des Affaires rurales de La Mecque.

- Les principaux projets de construction en Arabie Saoudite comprennent Neom, le projet de la Mer Rouge, la ville de divertissement de Qiddiya, Amaala, le complexe Sharaan de Jean Nouvel à Al-Ula, la Grande Mosquée de La Mecque - Troisième extension, la tour de Djeddah, les maisons Sakani du ministère du Logement, Jabal Omar, Al Widyan, métro de Riyad, système de bus rapide de Riyad, extension de la ville médicale King Fahd, complexes médicaux King Abdullah Bin Abdulaziz, parc énergétique King Salman (Spark), Berri et Marjan de Saudi Aramco, parc solaire Hanergy, centrale éolienne de Dumat Al Jandal, Arabie saoudite L'usine PIB d'Aramco-Total et l'installation d'embouteillage pan-asiatique.

- L'Amid Vision 2030 de l'Arabie saoudite est un plan de développement important soutenu par des mégaprojets visant à la croissance des infrastructures du pays. En mettant laccent sur les engagements environnementaux, lamélioration de la qualité de vie des citoyens et la création dune économie forte, Vision 2030 aspire à apporter des changements. Les investissements dans plusieurs domaines, notamment la santé, l'éducation et les infrastructures, se sont accrus suite à l'introduction de la Vision 2030 et du Plan national de transformation (NTP) correspondant.

- De nombreux projets résidentiels et commerciaux sont lancés en Arabie saoudite, ce qui devrait accroître l'activité de construction du pays. Par exemple, le gouvernement saoudien a lancé plusieurs mégaprojets, qui sont en bonne voie dans tout le pays, pour attirer les touristes. Certains des mégaprojets qui comprendront des complexes résidentiels sont Qiddiya le projet deviendra un monument culturel important avec 4 000 unités résidentielles d'ici 2025 et 11 000 unités d'ici 2030. Diriyah Gate le projet à Riyad comprendra 20 000 unités résidentielles d'ici 2027. Nouveau Murabba Le projet du centre-ville de Riyad devrait abriter 104 000 unités résidentielles.

- LArabie saoudite se développe et le pays reçoit des investissements impressionnants. Le pays a déclaré en mars 2022 quil ferait plus que tripler la taille de son réseau ferroviaire en installant 8 000 kilomètres de nouvelles voies. En juillet 2021, 147 milliards USD ont été alloués aux secteurs du transport et de la logistique. D'ici 2030, lorsque les objectifs auront été atteints, ces industries contribueront à 10 % du PIB du pays, soit une augmentation de 4 % par rapport à aujourd'hui.

- Selon la Gulf Council Corporation, l'Arabie saoudite a prévu d'investir 66,49 milliards de dollars dans les établissements de santé, avec l'aide du secteur privé, dont la participation devrait augmenter de 65 % d'ici 2030.

- Avec tout cela, le marché saoudien du polyuréthane devrait croître régulièrement au cours des prochaines années.

Aperçu du marché du polyuréthane au Moyen-Orient et en Afrique

Le marché du polyuréthane au Moyen-Orient et en Afrique est de nature fortement consolidée. Certains des principaux acteurs du marché incluent Covestro AG, BASF SE, Dow, LANXESS et Huntsman International LLC, entre autres (sans ordre particulier).

Leaders du marché du polyuréthane au Moyen-Orient et en Afrique

Covestro AG

Huntsman International LLC

BASF SE

Dow

LANXESS

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du polyuréthane au Moyen-Orient et en Afrique

- Février 2022 BASF SE et NEVEON ont collaboré sur le recyclage des matelas. BASF a développé un procédé de recyclage chimique humide pour les matelas usagés en polyuréthane, permettant la création de nouveaux lits utilisant des matériaux polyuréthanes alternatifs.

- Janvier 2022 Saudi Aramco attribue un contrat d'une valeur de 8,2 milliards AED (2,23 milliards USD) à la National Petroleum Construction Company (NPCC) d'Abu Dhabi pour deux packages dans le champ offshore de Zuluf. Le projet devait être exécuté sur trois ans.

Segmentation de lindustrie du polyuréthane au Moyen-Orient et en Afrique

Le polyuréthane est un matériau polymère plastique utilisé pour produire des produits de consommation et industriels modernes, polyvalents, sûrs et respectueux de l'environnement. Le polyuréthane est formé en faisant réagir un polyol (un alcool avec plus de deux groupes hydroxyle réactifs par molécule) avec un diisocyanate ou un isocyanate polymère en présence de catalyseurs et d'additifs appropriés.

Le marché du polyuréthane au Moyen-Orient et en Afrique est segmenté par application, utilisateur final et géographie. Par application, le marché est segmenté en mousses, revêtements, adhésifs et produits détanchéité, élastomères et autres applications. Par utilisateur final, le marché est segmenté en meubles et intérieurs, bâtiment et construction, électronique et appareils électroménagers, automobile, chaussures, emballage et autres industries dutilisateurs finaux. Le rapport couvre également la taille du marché et les prévisions pour le marché dans sept principaux pays de la région Moyen-Orient et Afrique.

Pour chaque segment, le dimensionnement et les prévisions du marché ont été effectués en fonction des revenus (USD).

| Mousses | Mousse rigide |

| Mousse souple | |

| Revêtements | |

| Adhésifs et mastics | |

| Élastomères | |

| Autres applications |

| Meubles et intérieurs |

| Bâtiment et construction |

| Électronique et appareils électroménagers |

| Automobile |

| Chaussure |

| Emballage |

| Autres industries d'utilisateurs finaux |

| Arabie Saoudite |

| Emirats Arabes Unis |

| Afrique du Sud |

| Egypte |

| Koweit |

| Qatar |

| Maroc |

| Reste du Moyen-Orient et Afrique |

| Application | Mousses | Mousse rigide |

| Mousse souple | ||

| Revêtements | ||

| Adhésifs et mastics | ||

| Élastomères | ||

| Autres applications | ||

| Industrie des utilisateurs finaux | Meubles et intérieurs | |

| Bâtiment et construction | ||

| Électronique et appareils électroménagers | ||

| Automobile | ||

| Chaussure | ||

| Emballage | ||

| Autres industries d'utilisateurs finaux | ||

| Géographie | Arabie Saoudite | |

| Emirats Arabes Unis | ||

| Afrique du Sud | ||

| Egypte | ||

| Koweit | ||

| Qatar | ||

| Maroc | ||

| Reste du Moyen-Orient et Afrique |

FAQ sur les études de marché sur le polyuréthane au Moyen-Orient et en Afrique

Quelle est la taille du marché du polyuréthane au Moyen-Orient et en Afrique ?

La taille du marché du polyuréthane au Moyen-Orient et en Afrique devrait atteindre 2,55 milliards USD en 2024 et croître à un TCAC de 5,10 % pour atteindre 3,28 milliards USD dici 2029.

Quelle est la taille actuelle du marché du polyuréthane au Moyen-Orient et en Afrique ?

En 2024, la taille du marché du polyuréthane au Moyen-Orient et en Afrique devrait atteindre 2,55 milliards de dollars.

Qui sont les principaux acteurs du marché du polyuréthane au Moyen-Orient et en Afrique ?

Covestro AG, Huntsman International LLC, BASF SE, Dow, LANXESS sont les principales sociétés opérant sur le marché du polyuréthane au Moyen-Orient et en Afrique.

Quelles années couvre ce marché du polyuréthane au Moyen-Orient et en Afrique, et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché du polyuréthane au Moyen-Orient et en Afrique était estimée à 2,43 milliards USD. Le rapport couvre la taille historique du marché du polyuréthane au Moyen-Orient et en Afrique pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du polyuréthane au Moyen-Orient et en Afrique pour les années 2024, 2025, 2026, 2027. , 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie du polyuréthane au Moyen-Orient et en Afrique

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du polyuréthane au Moyen-Orient et en Afrique en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du polyuréthane au Moyen-Orient et en Afrique comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.