Analyse du marché de la surveillance continue de la glycémie au Moyen-Orient et en Afrique

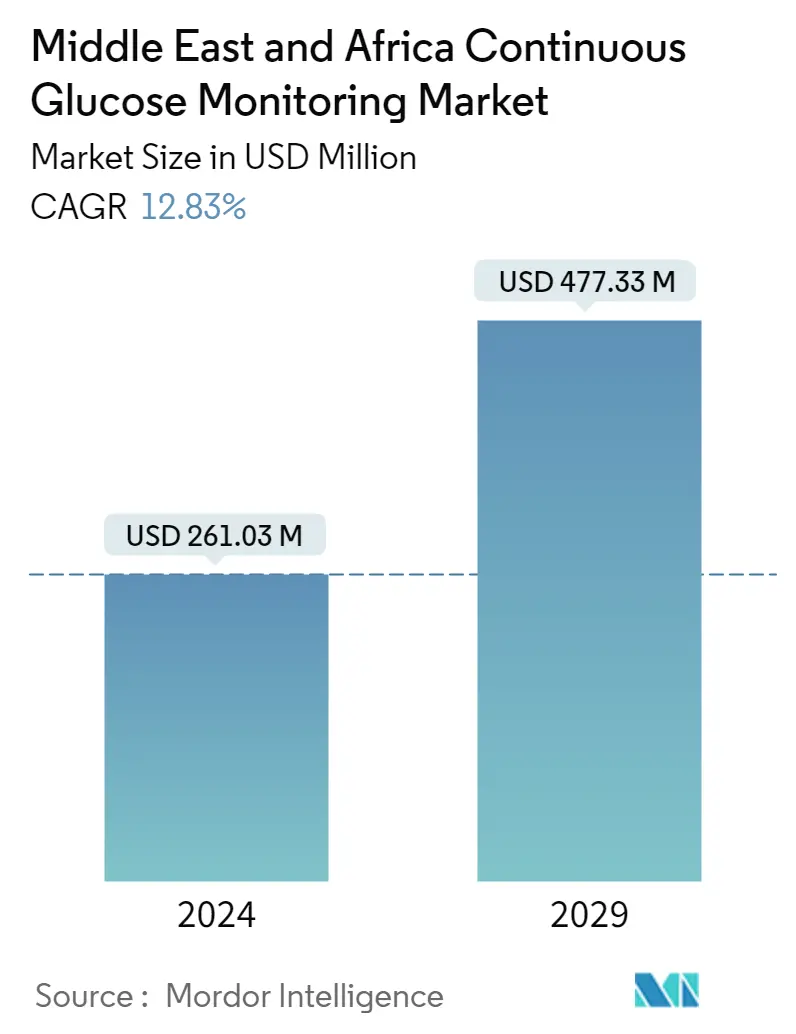

La taille du marché de la surveillance continue du glucose au Moyen-Orient et en Afrique est estimée à 261,03 millions de dollars en 2024 et devrait atteindre 477,33 millions de dollars dici 2029, avec un TCAC de 12,83 % au cours de la période de prévision (2024-2029).

Pendant la pandémie de COVID-19, les patients diabétiques infectés ont subi un stress supplémentaire et une sécrétion accrue dhormones hyperglycémiques. Pour éviter toute aggravation, la surveillance de la glycémie d'un patient a dû être envisagée lors de l'hospitalisation du patient COVID-19, ce qui a mis en évidence l'importance des dispositifs de surveillance continue de la glycémie. Lurgence pandémique a entraîné une augmentation des soins à distance de la part des patients et des prestataires et a supprimé de nombreux obstacles réglementaires de longue date. Ainsi, lépidémie de COVID-19 a accru la croissance du marché des appareils de surveillance continue de la glycémie.

73 millions d'adultes (20-79 ans) vivent avec le diabète dans la région MENA de la FID en 2021. Ce chiffre devrait augmenter à 95 millions d'ici 2030. 48 millions d'adultes dans la région MENA de la FID vivent avec une intolérance au glucose, ce qui les place présentent un risque accru de développer un diabète de type 2. Le diabète est responsable de 796 000 décès dans la région MENA de la FID en 2021. 33 milliards de dollars ont été dépensés pour les soins de santé des personnes atteintes de diabète en 2021.

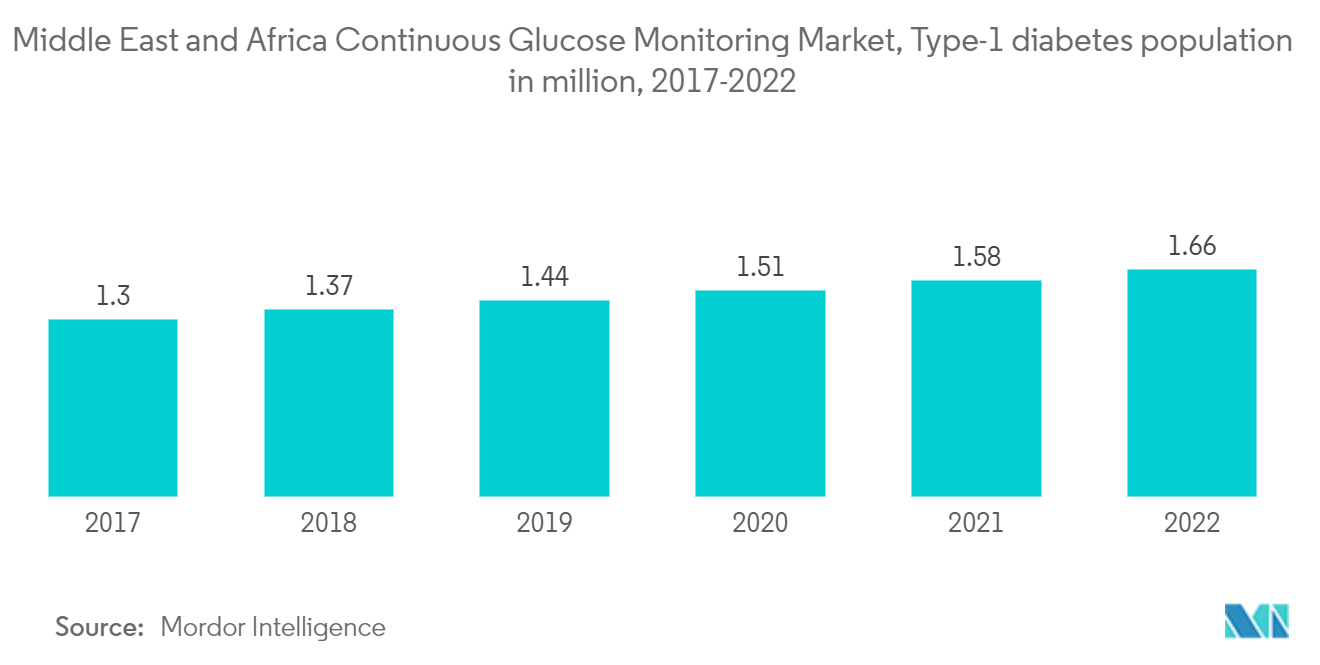

La région du Moyen-Orient et de l'Afrique a connu une augmentation alarmante de la prévalence du diabète. Ces dernières années, le taux de diabète a atteint un niveau record, principalement en raison des changements de mode de vie. Le diabète est associé à de nombreuses complications de santé. Les patients diabétiques ont besoin de nombreuses corrections tout au long de la journée pour maintenir leur glycémie nominale, comme l'administration d'insuline supplémentaire ou l'ingestion de glucides supplémentaires en surveillant leur glycémie. Le diabète représente un nouveau fardeau en matière de soins de santé dans la région La population diabétique de type 1 dépend entièrement de l'insulinothérapie. Par conséquent, ils doivent constamment surveiller leur glycémie. Certains patients diabétiques de type 2 dépendent également de l'insulinothérapie et 90 % de la population diabétique est de type 2. La plupart d'entre eux utilisent des appareils de surveillance continue de la glycémie pour surveiller leurs niveaux d'insuline.

En raison des facteurs susmentionnés, le marché étudié devrait connaître une croissance au cours de la période danalyse.

Tendances du marché de la surveillance continue de la glycémie au Moyen-Orient et en Afrique

Le segment des capteurs détient la part de marché la plus élevée sur le marché de la surveillance continue de la glycémie au Moyen-Orient et en Afrique au cours de lannée en cours.

Les capteurs détiennent la part de marché la plus élevée cette année et devraient enregistrer un TCAC denviron 11,6 % au cours de la période de prévision.

Pour utiliser un CGM, un petit capteur est inséré dans l'abdomen ou le bras avec un petit tube en plastique appelé canule pénétrant dans la couche supérieure de la peau. Un patch adhésif maintient le capteur en place, lui permettant de mesurer le glucose dans le liquide interstitiel tout au long de la journée et de la nuit. Généralement, les capteurs doivent être remplacés tous les 7 à 14 jours. Un petit émetteur réutilisable connecté au capteur permet au système d'envoyer sans fil des lectures en temps réel à un moniteur qui affiche les données de glycémie. Certains systèmes sont équipés d'un moniteur dédié et d'autres affichent les informations via une application pour smartphone.

Les capteurs CGM se sont révélés efficaces pour les patients présentant des événements hypoglycémiques fréquents, des pompes augmentées par capteur et un diabète gestationnel traité soit par une perfusion sous-cutanée continue d'insuline, soit par un régime d'insuline à injection quotidienne multiple. Les chercheurs tentent de trouver et de développer des alternatives aux capteurs de glucose électrochimiques et de créer des capteurs CGM plus abordables, peu invasifs et conviviaux. La mesure optique est une plateforme prometteuse pour la détection du glucose. Certaines technologies auraient un potentiel élevé pour la détection continue du glucose, notamment la spectroscopie, la fluorescence, la technologie holographique, etc. Eversense, un capteur CGM basé sur la détection par fluorescence développé par la société Senseonics, présente une durée de vie beaucoup plus longue que les capteurs électrochimiques.

73 millions d'adultes vivaient avec le diabète dans la région MENA de la FID en 2021. Ce chiffre devrait augmenter à 95 millions d'ici 2030. 48 millions d'adultes dans la région MENA de la FID vivent avec une intolérance au glucose, ce qui les expose à un risque accru de développer un diabète de type 2. -2 diabète. Les gouvernements du Moyen-Orient ont identifié la menace du diabète et ont commencé à y répondre par diverses politiques, initiatives et programmes. Six des 15 pays de cette région ne disposent toujours pas dune politique nationale daction opérationnelle pour le diabète. De nombreux pays ne disposent toujours pas dune stratégie nationale visant à réduire le surpoids, lobésité et la sédentarité, qui constituent dimportants facteurs de risque de diabète. La plupart des comtés ont pleinement mis en œuvre les directives nationales de traitement du diabète. Cependant, des mesures constantes sont prises pour minimiser les complications diabétiques ; par conséquent, en raison des facteurs susmentionnés, la croissance du marché étudié est prévue dans la région du Moyen-Orient et de lAfrique.

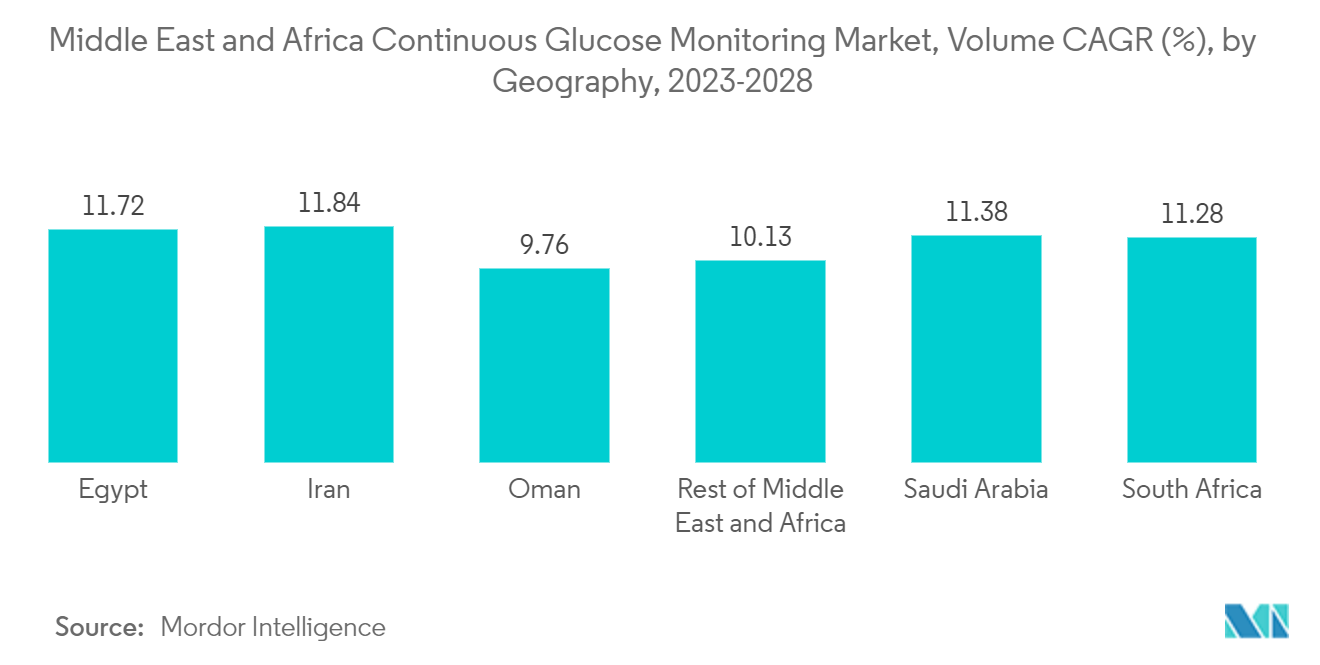

LArabie saoudite devrait dominer le marché de la surveillance continue de la glycémie au Moyen-Orient et en Afrique au cours de la période de prévision.

LArabie saoudite détient la plus grande part du marché de la surveillance continue de la glycémie au Moyen-Orient et en Afrique et devrait enregistrer un TCAC denviron 11,6 % au cours de la période de prévision.

Plus d'une personne sur dix en Arabie Saoudite vivait avec le diabète, et la prévalence de la maladie devrait presque doubler d'ici 2045, selon le rapport de la FID 2021. Le rapport de la FID 2021 mentionne que 4,27 millions de personnes en Arabie Saoudite, qui compte environ 34,8 millions d'habitants, souffraient de diabète, tandis que 1,86 million de personnes supplémentaires souffrent de la maladie mais n'ont pas encore été diagnostiquées.

Il est impératif que les appareils CGM soient utilisés parallèlement aux pompes à insuline. Comme les tendances montrent un nombre plus élevé de patients diabétiques utilisant des pompes à insuline pour gérer le diabète, on peut prédire que le nombre dunités dappareils CGM vendues suivra également. Les patients de type 1 nécessitent une surveillance continue pour surveiller de près leur taux de glucose, ce qui est susceptible de générer une demande dans les années à venir. En raison de ladaptabilité des nouvelles technologies et de la forte prévalence du diabète dans la population, lArabie saoudite domine le marché, parmi dautres pays.

En juillet 2022, le gouvernement saoudien a annoncé que le pays connaissait une demande croissante de services de santé de qualité, stimulée par des changements, notamment une population croissante et vieillissante et une prévalence croissante de maladies liées au mode de vie telles que le diabète et l'obésité. Le gouvernement et le secteur privé sont tous deux impliqués dans le travail sur les entités, les certifications et les réglementations en matière de soins de santé. Le gouvernement prend des mesures pour que 100 % des citoyens saoudiens soient couverts par une assurance et sefforce de garantir labordabilité, laccès et la qualité des soins de santé et des soins primaires numériques avec un bon rapport coût-efficacité.

Par conséquent, en raison des facteurs susmentionnés, la croissance du marché étudié est prévue dans la région du Moyen-Orient et de lAfrique.

Aperçu du marché de la surveillance continue du glucose au Moyen-Orient et en Afrique

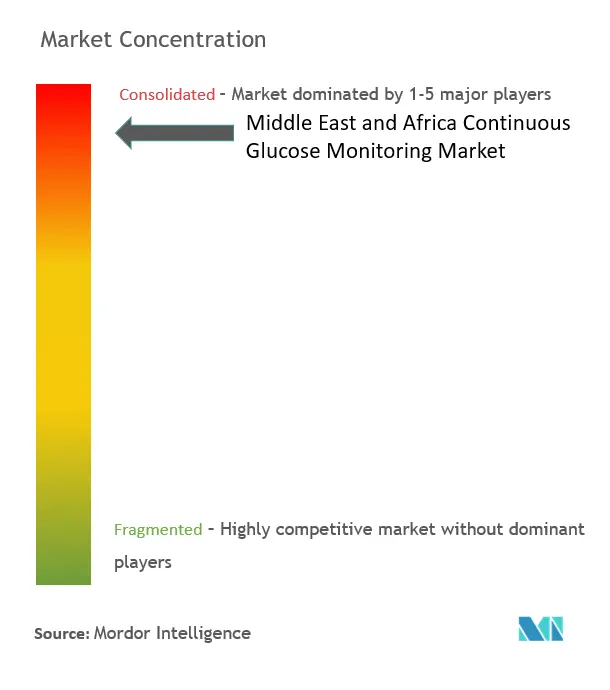

Le marché de la surveillance continue de la glycémie au Moyen-Orient et en Afrique est consolidé, avec quelques grands fabricants comme Dexcom, Medtronic, etc. présents sur le marché.

Leaders du marché de la surveillance continue de la glycémie au Moyen-Orient et en Afrique

Dexcom

Medtronic

Senseonics

Abbott Diabetes Care

GlySens

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la surveillance continue de la glycémie au Moyen-Orient et en Afrique

- Février 2023 Dexcom a annoncé le lancement de la surveillance continue de la glycémie Dexcom G7 en Afrique du Sud. Le Dexcom G7 inclut la fonctionnalité Dexcom Share and Follow. L'utilisateur de l'application Dexcom Follow peut également créer des alertes et des alarmes personnalisables. De plus, le système G7 offre une vue plus complète des niveaux de glucose au fil du temps, donnant ainsi aux personnes atteintes de diabète et à leurs prestataires de soins plus d'informations pour prendre des décisions concernant le traitement et la gestion du diabète.

- Juin 2022 Abbott a annoncé qu'elle développait un nouveau bio-portable qui surveillerait en continu les niveaux de glucose et de cétone dans un seul capteur. Le capteur de glucose-cétone devait avoir la même taille que le capteur FreeStyle Libre 3 d'Abbott, le capteur de surveillance continue du glucose le plus petit et le plus fin au monde, et se connecterait à l'écosystème numérique d'Abbott, y compris les applications mobiles personnelles et pour les soignants et les logiciels de gestion de données basés sur le cloud. pour la surveillance à distance par les professionnels de santé.

Segmentation de lindustrie de la surveillance continue du glucose au Moyen-Orient et en Afrique

La surveillance continue de la glycémie est un outil portable qui permet aux personnes atteintes de diabète de suivre plus facilement leur glycémie au fil du temps et de mesurer leur glycémie 24 heures sur 24 tout en portant l'appareil. Le marché de la surveillance continue de la glycémie au Moyen-Orient et en Afrique est segmenté par composants (capteurs et biens durables) et par géographie (Arabie saoudite, Iran, Égypte, Oman, Afrique du Sud et reste du Moyen-Orient et de lAfrique). Le rapport propose la valeur (en USD) et le volume (en unités) pour les segments ci-dessus. En outre, le rapport couvrira une répartition par segment (valeur et volume) pour tous les pays couverts sous la table des matières.

| Capteurs |

| Biens durables |

| Arabie Saoudite |

| L'Iran |

| Egypte |

| Le mien |

| Afrique du Sud |

| Reste du Moyen-Orient et Afrique |

| Composants | Capteurs |

| Biens durables | |

| Géographie | Arabie Saoudite |

| L'Iran | |

| Egypte | |

| Le mien | |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

FAQ sur les études de marché sur la surveillance continue du glucose MEA

Quelle est la taille du marché de la surveillance continue de la glycémie au Moyen-Orient et en Afrique ?

La taille du marché de la surveillance continue du glucose au Moyen-Orient et en Afrique devrait atteindre 261,03 millions de dollars en 2024 et croître à un TCAC de 12,83 % pour atteindre 477,33 millions de dollars dici 2029.

Quelle est la taille actuelle du marché de la surveillance continue de la glycémie au Moyen-Orient et en Afrique ?

En 2024, la taille du marché de la surveillance continue de la glycémie au Moyen-Orient et en Afrique devrait atteindre 261,03 millions de dollars.

Qui sont les principaux acteurs du marché de la surveillance continue de la glycémie au Moyen-Orient et en Afrique ?

Dexcom, Medtronic, Senseonics, Abbott Diabetes Care, GlySens sont les principales sociétés opérant sur le marché de la surveillance continue de la glycémie au Moyen-Orient et en Afrique.

Quelles années couvre ce marché de la surveillance continue de la glycémie au Moyen-Orient et en Afrique, et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché de la surveillance continue de la glycémie au Moyen-Orient et en Afrique était estimée à 231,35 millions de dollars. Le rapport couvre la taille historique du marché de la surveillance continue de la glycémie au Moyen-Orient et en Afrique pour les années 2018, 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la surveillance continue de la glycémie au Moyen-Orient et en Afrique pour les années 2024, 2025. , 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur lindustrie de la surveillance continue de la glycémie au Moyen-Orient et en Afrique

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la surveillance continue de la glycémie au Moyen-Orient et en Afrique 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la surveillance continue de la glycémie au Moyen-Orient et en Afrique comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.