Aperçu du marché

La taille du marché mexicain du meuble de maison est estimée à 3,36 milliards USD en 2024 et devrait atteindre 4,53 milliards USD dici 2029, avec une croissance de 6,13 % au cours de la période de prévision (2024-2029).

L'activité de l'économie mexicaine dans ce secteur est parmi les plus dynamiques de l'industrie manufacturière du pays, avec une croissance annuelle moyenne de 10 %, selon les statistiques de l'Association mexicaine des fournisseurs de l'industrie du bois et du meuble (AMPIMM). Les principaux facteurs à lorigine de la croissance du marché du meuble de maison comprennent laugmentation des niveaux de revenu disponible, lurbanisation rapide, linnovation technologique, lévolution des préférences des consommateurs et un marché immobilier mexicain robuste.

La propagation rapide du COVID-19 dans le monde a entraîné de graves difficultés pour la plupart des fournisseurs de produits manufacturés, y compris de meubles de maison au Mexique, sous la forme de perturbations de la chaîne d'approvisionnement. Les entreprises de meubles mexicaines, grandes et petites, nationales et internationales, ont toutes souffert lorsque la pandémie de COVID-19 a ébranlé les chaînes d'approvisionnement. De nombreux professionnels envisagent des changements majeurs dans leurs stratégies de chaîne dapprovisionnement, notamment lexpansion de la base dapprovisionnement et laugmentation des niveaux de stocks. Par exemple, en 2021, IKEA a ouvert son premier magasin physique au Mexique. Après avoir ouvert son premier magasin au Mexique, l'entreprise prévoit de poursuivre son expansion dans le pays avec un investissement d'environ 100 millions de dollars.

L'industrie mexicaine du meuble est extrêmement variée et dynamique, allant des petits fabricants de meubles traditionnels en bois aux méga-entreprises du monde entier produisant des designs contemporains. L'industrie de fabrication de meubles au Mexique comprend 675 entreprises et plus de 52 000 salariés. Les entreprises varient des marques internationales comme La-Z-Boy à des sociétés comme Quetzal qui se concentrent sur le marché intérieur.

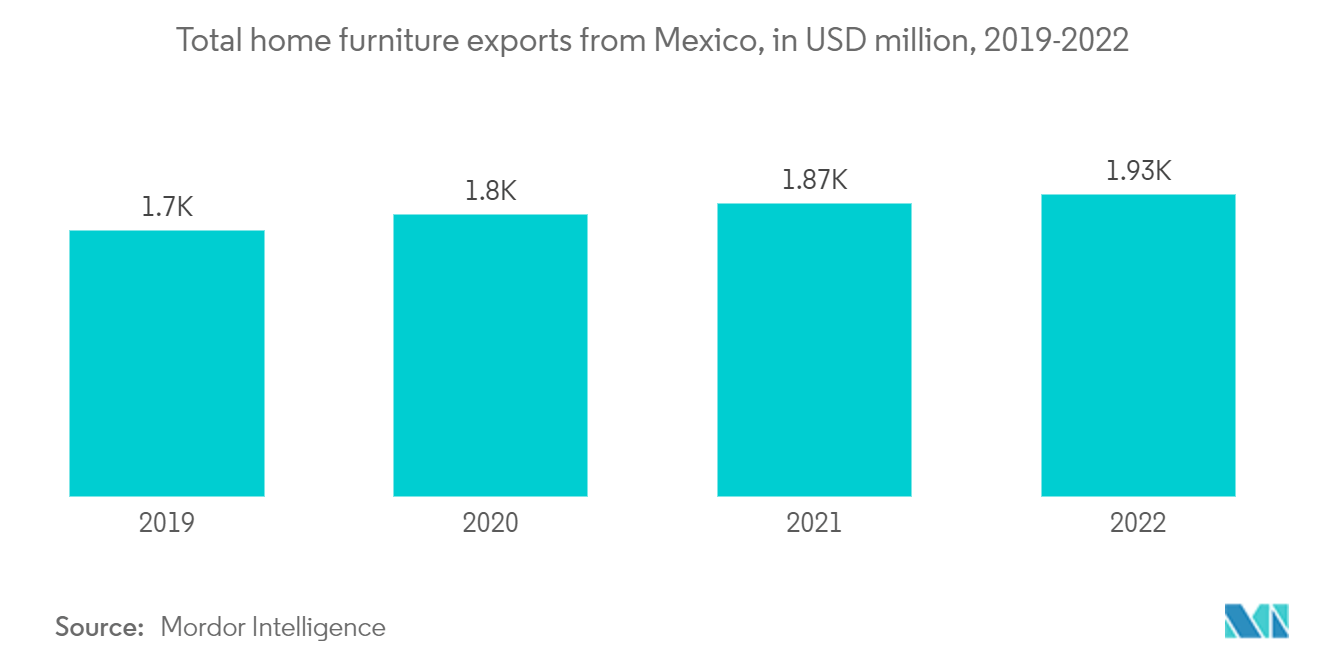

Le Mexique est le quatrième exportateur mondial derrière la Chine, le Vietnam et le Canada. C'est le quatrième exportateur mondial de sièges rotatifs réglables en hauteur et le huitième exportateur mondial de chaises et de sièges en bois. Le Nearshoring est devenu une stratégie de plus en plus importante pour les entreprises cherchant à réduire leurs coûts d'expédition ou à profiter des avantages des accords commerciaux disponibles entre les entreprises de leur région de vente cible.

Principales tendances du marché

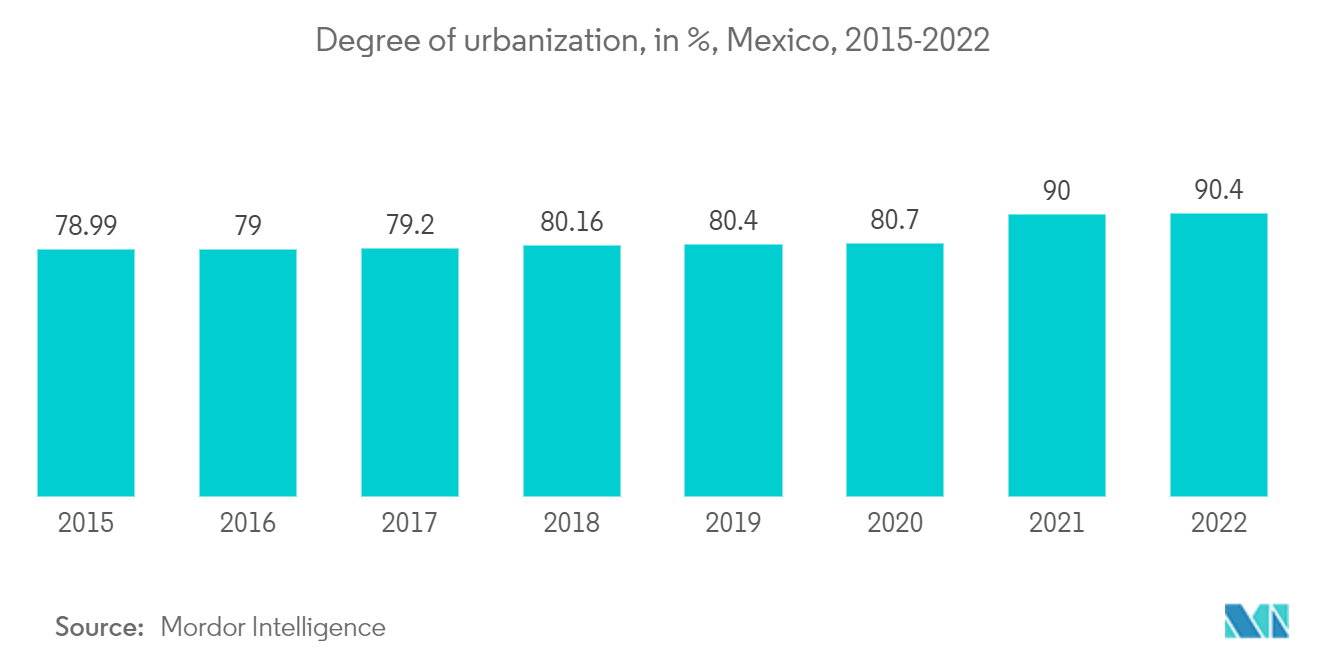

Lurbanisation croissante stimule le marché du mobilier de maison au Mexique

La population urbaine croissante au Mexique accroît la demande de meubles de maison. Lurbanisation de la population devrait accroître la vente de meubles intelligents, notamment de meubles de maison de luxe. Lurbanisation joue un rôle important en stimulant la demande de divers produits, dans la mesure où un nombre croissant de personnes sinstallant dans les zones urbaines entraîne des changements dans leur mode de vie et leur niveau de vie. Cela, à son tour, stimule considérablement la demande de meubles de maison.

La demande actuelle de meubles de base est tirée par un segment clé de la population une population de jeunes qui surbanise rapidement. De même, la demande future projetée de meubles intelligents et de luxe dépend du même facteur. La population urbaine croissante et sa volonté de payer plus pour des produits haut de gamme pourraient avoir un impact significatif sur la croissance du marché au cours des cinq prochaines années.

Un nouveau programme de financement destiné aux fabricants de meubles mexicains stimule le marché

L'industrie de fabrication de meubles est l'une des principales industries du Mexique, avec une demande croissante de mobilier de maison et de bureau sur le marché intérieur. Parmi les autres pays où la demande augmente régulièrement figurent le Canada, le Royaume-Uni, lEspagne et des voisins comme le Guatemala.

Stenn a lancé Made in Mexico ! , un programme spécial de financement rapide destiné aux fabricants et exportateurs de meubles mexicains, pour stimuler la croissance et aider les entreprises mexicaines à surmonter la crise post-covid. Le programme, soutenu par un pool d'investisseurs de renom disposant d'une réserve de 500 millions de dollars, vise à aider les entreprises à débloquer leur fonds de roulement et à éviter les paiements différés avec des factures en attente.

Stenn s'engage à combler le déficit de financement et à fournir un fonds de roulement là où il est le plus nécessaire. En tirant parti des promesses de la numérisation, de lautomatisation et de la technologie blockchain, il peut aider les PME de tout le Mexique, en contournant les banques désuètes et en bénéficiant de coûts réduits, dune vitesse de transaction réduite, dune fiabilité, dune sécurité et dune flexibilité.

Paysage concurrentiel

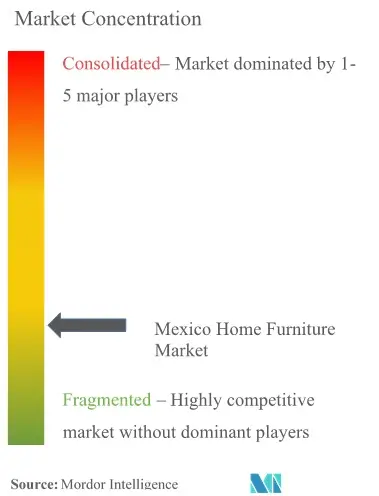

Le rapport couvre les principaux acteurs internationaux opérant sur le marché mexicain du mobilier de maison. En ce qui concerne la part de marché, certains des principaux acteurs dominent actuellement le marché. Cependant, avec les progrès technologiques et l'innovation des produits, les petites et moyennes entreprises augmentent leur présence sur le marché en concluant de nouveaux contrats et en exploitant de nouveaux marchés.

L'industrie mexicaine du meuble est toujours animée par des traditions familiales, même si elles ont considérablement évolué au fil des années. Les usines sont pour la plupart de petite taille, voire micro. Les entreprises de taille moyenne commencent à souvrir au marché mondial et les grandes entreprises mettent rapidement en œuvre des innovations technologiques. Les entreprises des maquiladoras se redressent à partir de 2011. La production mexicaine de meubles est principalement présente dans huit États Jalisco, Mexico, Coahuila, Nuevo Leon, l'État de Mexico, Chihuahua, Baja et Puebla. Le reste est importé des États-Unis, du Canada et de Chine.

Acteurs majeurs

Vila Furniture

Crate and Barrel Holdings

American Home Furniture and Mattress

Tema Furniture

SOLutions Mexico

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

DEVELOPPEMENTS récents

- Avril 2022 Kuka Home a investi 200 millions de dollars dans le campus de fabrication du Mexique. Le producteur de meubles rembourrés Kuka Home a lancé la phase I d'un campus de fabrication et de bureaux prévu de 2,3 millions de pieds carrés. L'expansion de la capacité de fabrication de l'entreprise est lancée en Amérique du Nord. Elle a récemment acheté 90 acres au Mexique pour construire quatre installations de production de tissus d'ameublement et de matelas.

- Mars 2022:Whom Home lance le programme de tissus et de cadres d'ameublement Made in Mexico. Le modèle Whom Home direct de l'usine au détaillant permet de personnaliser le tissu sur des cadres de meubles rembourrés prêts à être expédiés en 4 à 6 semaines.

Portée du rapport

Les meubles de maison désignent tous les articles ou appareils mobiles destinés à équiper une résidence, y compris, mais sans s'y limiter, les chaises, les tables, les canapés et les matelas. Le marché mexicain du mobilier de maison est segmenté par matériau (bois, métal, plastique et autres matériaux), type (meubles de cuisine, meubles de salon et de salle à manger, meubles de chambre à coucher et autres meubles), canal de distribution (supermarchés et hypermarchés, produits spécialisés). magasins, boutiques en ligne et autres canaux de distribution). Le rapport propose des tailles de marché et des prévisions pour le marché du mobilier de maison au Mexique en termes de revenus (USD) pour tous les segments ci-dessus.

| Bois |

| Métal |

| Plastique |

| Autres matériaux |

| Meuble de cuisine |

| Meubles de salon et de salle à manger |

| Meubles de chambre |

| Autres meubles |

| Supermarchés et hypermarchés |

| Magasins spécialisés |

| En ligne |

| Autres canaux de distribution |

| Par matériau | Bois |

| Métal | |

| Plastique | |

| Autres matériaux | |

| Par type | Meuble de cuisine |

| Meubles de salon et de salle à manger | |

| Meubles de chambre | |

| Autres meubles | |

| Par canal de distribution | Supermarchés et hypermarchés |

| Magasins spécialisés | |

| En ligne | |

| Autres canaux de distribution |

FAQ sur les études de marché sur les meubles de maison au Mexique

Quelle est la taille du marché mexicain des meubles de maison ?

La taille du marché mexicain du meuble de maison devrait atteindre 3,36 milliards USD en 2024 et croître à un TCAC de 6,13 % pour atteindre 4,53 milliards USD dici 2029.

Quelle est la taille actuelle du marché mexicain du meuble de maison ?

En 2024, la taille du marché mexicain du meuble de maison devrait atteindre 3,36 milliards de dollars.

Qui sont les principaux acteurs du marché mexicain des meubles de maison ?

Vila Furniture, Crate and Barrel Holdings, American Home Furniture and Mattress, Tema Furniture, SOLutions Mexico sont les principales sociétés opérant sur le marché mexicain du meuble de maison.

Quelles années couvre ce marché mexicain du mobilier de maison et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché mexicain du meuble de maison était estimée à 3,17 milliards de dollars. Le rapport couvre la taille historique du marché du marché mexicain des meubles de maison pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché mexicain des meubles de maison pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie du meuble de maison au Mexique

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du Mexique pour les meubles de maison en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des meubles de maison au Mexique comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.