Taille et part du marché de la communication par satellite maritime

Analyse du marché de la communication par satellite maritime par Mordor Intelligence

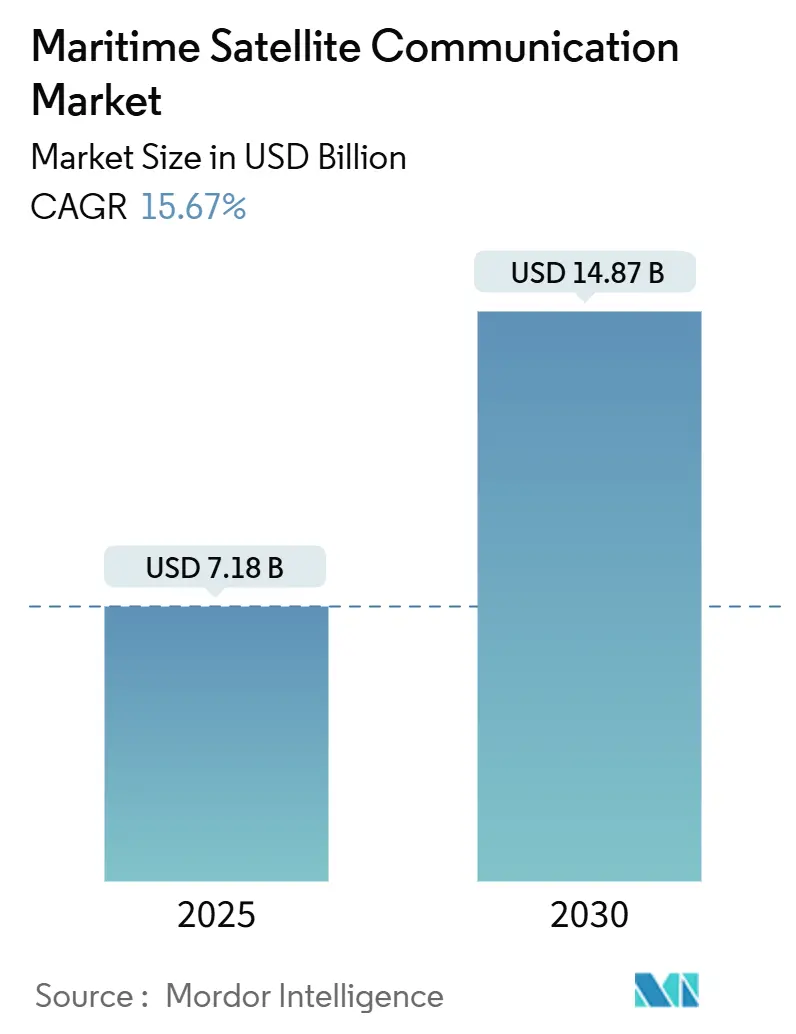

La taille du marché de la communication par satellite maritime est estimée à 7,18 milliards USD en 2025 et devrait atteindre 14,87 milliards USD d'ici 2030, à un TCAC de 15,67 % pendant la période de prévision (2025-2030).

L'intensification des mandats réglementaires, l'avènement des constellations en orbite terrestre basse (LEO) et les attentes croissantes en matière de bien-être de l'équipage soutiennent cette expansion. La modernisation par l'Organisation maritime internationale en 2024 du Système mondial de détresse et de sécurité maritimes un ouvert la certification à plusieurs fournisseurs de services satellitaires, intensifiant la pression concurrentielle et réduisant les coûts pour les utilisateurs[1]Organisation maritime internationale, ' Modernisation du SMDSM ', imo.org. Les compagnies de croisière, les opérateurs offshore et les agences de défense traitent désormais la connectivité comme une infrastructure essentielle plutôt que comme un service discrétionnaire. L'adoption rapide des réseaux hybrides GEO-LEO, couplée aux améliorations des antennes à panneau plat, comprime les coûts de bande passante tout en augmentant le débit, permettant aux navires d'utiliser des applications cloud et de la vidéo en temps réel. Les initiatives de numérisation, particulièrement en Europe et en Asie-Pacifique, élargissent davantage la demande adressable car les opérateurs intègrent des plateformes de déclaration d'émissions et de maintenance prédictive qui dépendent de liaisons haut débit continues.

Points clés du rapport

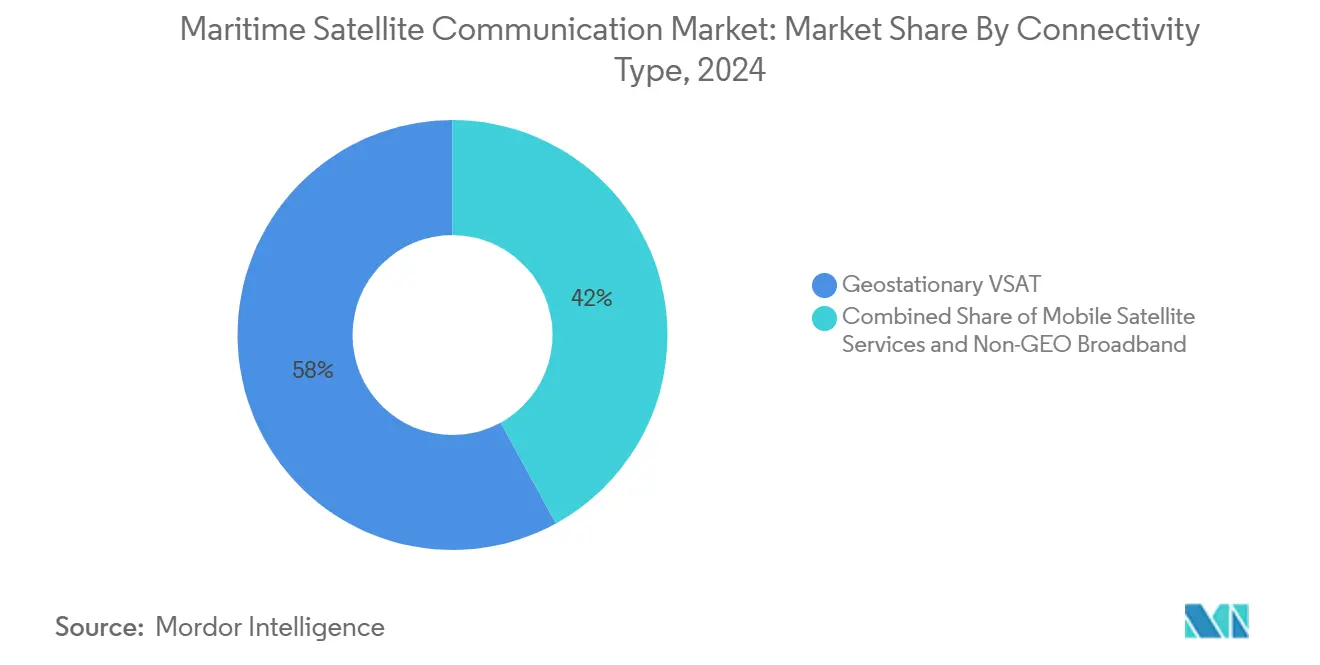

- Par type de connectivité, le VSAT géostationnaire détenait 58 % de la part du marché de la communication par satellite maritime en 2024, tandis que le haut débit non-GEO devrait croître à un TCAC de 17,6 % jusqu'en 2030.

- Par bande de fréquence, la bande Ku commandait 41 % des revenus en 2024 ; la bande Ka est positionnée pour la croissance la plus rapide, augmentant à un TCAC de 18,03 % jusqu'en 2030.

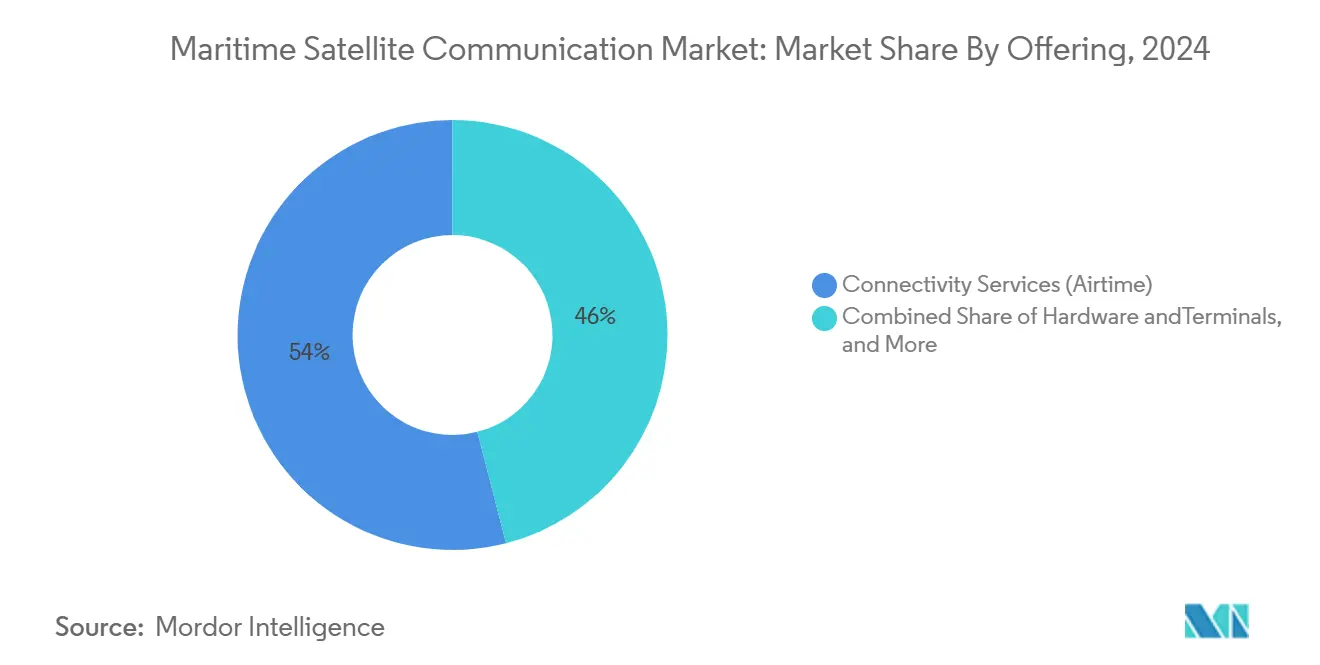

- Par offre, les services de connectivité représentaient 54 % de la taille du marché de la communication par satellite maritime en 2024, tandis que les services gérés et à valeur ajoutée devraient croître à un TCAC de 17,9 % jusqu'en 2030.

- Par utilisateur final, les navires de fret commercial et pétroliers ont capturé 37 % de part de revenus en 2024, pourtant les opérations de passagers (croisière et ferry) présentent le TCAC projeté le plus élevé à 15,2 % jusqu'en 2030.

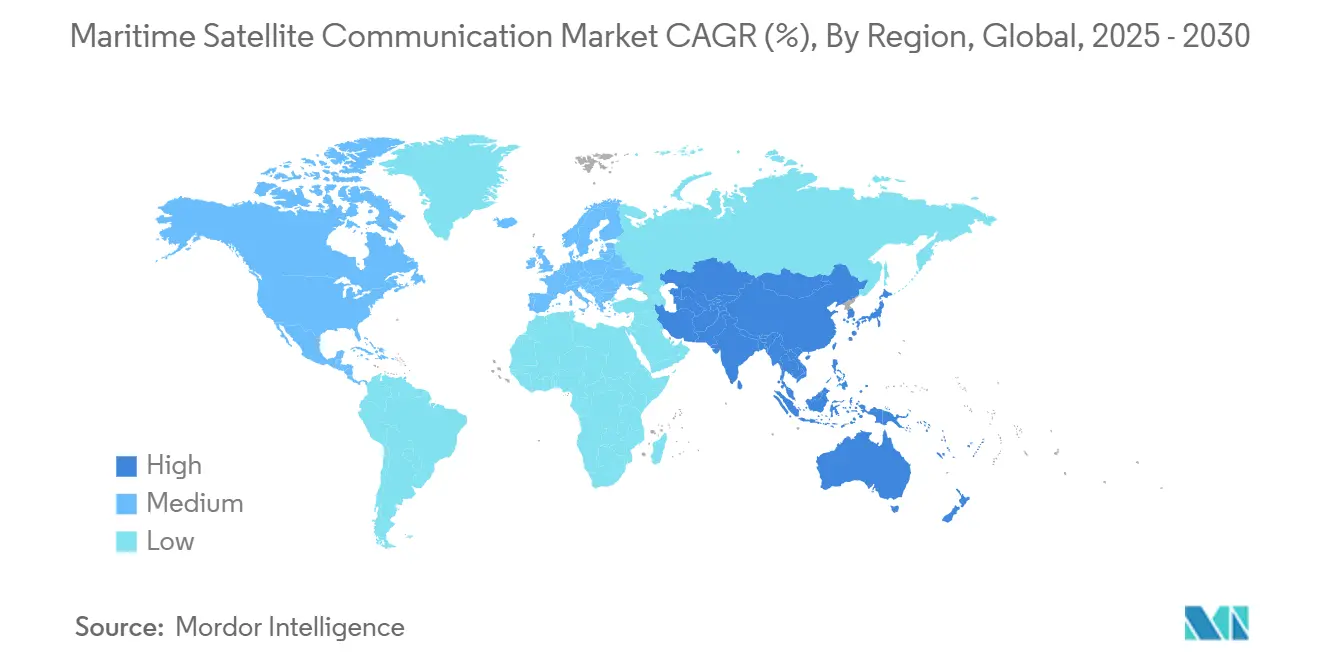

- Par géographie, l'Europe menait avec 30 % de part de revenus en 2024 ; l'Asie-Pacifique devrait être la région à la croissance la plus rapide, progressant à un TCAC de 12,5 % jusqu'en 2030.

Tendances et perspectives du marché mondial de la communication par satellite maritime

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur la prévision TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Mandats de bien-être de l'équipage et numérisation à bord | 3.20% | Mondiale ; application plus stricte dans l'UE et l'Amérique du Nord | Moyen terme (2-4 ans) |

| Règles de déclaration de données de décarbonisation de l'OMI | 2.80% | Mondiale ; échelonnée par État du pavillon | Moyen terme (2-4 ans) |

| Transferts côtiers hybrides VSAT-5G | 1.90% | Voies de navigation côtières mondiales | Long terme (≥ 4 ans) |

| Plateformes d'optimisation de route pilotées par IA | 2.30% | Mondiale ; adoption précoce par les principales compagnies | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Mandats croissants de bien-être de l'équipage et numérisation à bord

Les amendements à la Convention du travail maritime entrés en vigueur en 2024 obligent les opérateurs à fournir une bande passante internet minimale, transformant la connectivité d'un avantage discrétionnaire en exigence légale. Les gestionnaires de navires citent la connectivité comme critique pour retenir les marins qualifiés, une priorité alors que les pressions mondiales de rotation d'équipage s'intensifient. Des liaisons améliorées permettent également la télémédecine, la formation numérique et les diagnostics en temps réel, renforçant l'argument commercial pour les mises à niveau de bande passante. Les fournisseurs de constellations LEO bénéficient le plus car leurs architectures offrent des vitesses similaires à la fibre en mer. Des études de cas montrent que les navires équipés de liaisons haute capacité rapportent des baisses à deux chiffres des départs volontaires d'équipage, se traduisant par des économies mesurables de coûts opérationnels.

Exigences de déclaration de données de décarbonisation de l'OMI

Les directives 2024 de l'OMI sur l'intensité GES du cycle de vie mandatent la transmission continue de données de consommation de carburant et d'émissions. En 2025, l'Indicateur d'intensité carbone entre en plein effet, contraignant les navires à partager des données opérationnelles quasi en temps réel ou faire face à des plans d'action corrective. Cet environnement réglementaire favorise les fournisseurs de services gérés qui marient la bande passante avec la surveillance intégrée de conformité. Les principaux intégrateurs réseau ont commencé à livrer des packages ' hybrides intelligents ' qui capturent automatiquement les métriques de performance et transmettent des données chiffrées vers des tableaux de bord maritimes à terre. La législation parallèle de l'UE sous FuelEU Maritime amplifie la demande pour des canaux satellitaires fiables dans les eaux européennes.

Architectures de transfert côtier hybride VSAT-5G

Les modèles de route changeants ont catalysé l'intérêt pour des solutions qui basculent le trafic du satellite vers la 5G terrestre quand les navires naviguent à moins de 20-30 km de la côte. Les essais dans la Manche et le détroit de Singapour montrent que de tels transferts réduisent le coût des données par gigaoctet de plus de 60 % tout en conservant la continuité de session. Les fournisseurs ont répondu avec des réseaux logiciels multi-chemins qui orchestrent les liaisons LEO, GEO et cellulaires en temps réel. Les États côtiers voient les modèles hybrides comme un chemin vers une efficacité spectrale de fréquence plus élevée, atténuant la congestion sur les bandes Ku et Ka pendant les saisons de navigation de pointe. Les analystes s'attendent à ce que des déploiements matures émergent sur les routes de ligne occupées d'ici 2027, renforçant la résilience de bande passante le long des points d'étranglement mondiaux.

Plateformes d'optimisation de route pilotées par IA intégrant SATCOM

Les suites de planification de voyage algorithmiques ingèrent des données météorologiques, de courants et de prix de carburant pour identifier les caps optimaux. Ces plateformes nécessitent une connectivité bidirectionnelle ininterrompue pour recalibrer les routes et mettre à jour les paramètres de machinerie. Un opérateur mondial de premier plan fait désormais fonctionner plus de 13 000 navires sur une pile intégrée connectivité-plus-analytique qui combine l'accès Ka-band, L-band et LEO dans un wrapper de service unique[2]Inmarsat, ' Solutions de numérisation pour le maritime ', inmarsat.com. Le changement convertit le temps d'antenne satellite d'un centre de coût en levier de profit en réduisant la consommation de carburant et la maintenance non planifiée. Les navires géophysiques offshore démontrent des vitesses de liaison montante de 250 Mbps, permettant le traitement en périphérie des données sismiques pour la prise de décision quasi en temps réel.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur la prévision TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| CAPEX élevé pour les antennes à panneau plat | -2.10% | Mondiale ; plus aiguë pour les petites flottes | Court terme (≤ 2 ans) |

| Charge de conformité à la cybersécurité | -1.80% | Mondiale ; plus stricte dans les eaux américaines et européennes | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

CAPEX élevé pour les antennes à panneau plat

Les antennes à direction électronique de nouvelle génération sont essentielles pour les services LEO et coûtent 50 000-150 000 USD par navire, un obstacle pour les propriétaires de navire unique. L'installation nécessite souvent une mise en cale sèche, gonflant les totaux de projet de 20 000-40 000 USD supplémentaires et prolongeant les périodes de retour sur investissement. Les fabricants attribuent la rigidité des prix aux pénuries de semi-conducteurs qui persistent depuis 2024. Tandis que les grandes flottes de croisière et d'énergie peuvent amortir les dépenses sur des contrats pluriannuels, les petits opérateurs retardent les mises à niveau, élargissant le fossé numérique en mer. Les programmes de subvention à l'étude en Norvège et au Japon visent à compenser les coûts de matériel pour les coopératives de pêche, mais aucun mécanisme mondial n'existe encore.

Charge de conformité à la cybersécurité pour les petites flottes

La règle finale de cybersécurité maritime de la Garde côtière américaine, effective juillet 2025, oblige chaque navire battant pavillon américain à maintenir des plans de sécurité audités et nommer un officier cyber désigné, imposant une dépense de conformité annuelle de 75 000-200 000 USD par navire[3]Federal Register, ' Cybersécurité dans le système de transport maritime ', federalregister.gov. Les obligations parallèles sous la Directive NIS2 de l'UE forcent les opérateurs entrant dans les ports européens à maintenir des standards quasi identiques. Les mises à niveau requises incluent l'authentification multi-facteurs, la surveillance du trafic et les couches de chiffrement que le matériel VSAT hérité ne peut pas supporter nativement. Pour les petits propriétaires, embaucher des spécialistes cyber ou externaliser vers des fournisseurs de services gérés ajoute des frais généraux récurrents, tempérant l'adoption à court terme d'applications avancées.

Analyse de segment

Par type de connectivité : La perturbation LEO accélère la transition GEO

La taille du marché de la communication par satellite maritime pour les services de connectivité reste pondérée vers le VSAT géostationnaire, qui un sécurisé une part de 58 % en 2024. Cependant, les solutions haut débit non-GEO devraient croître à un TCAC de 17,6 % jusqu'en 2030 car les compagnies maritimes priorisent le débit et la latence par rapport aux métriques historiques de fiabilité. Les adopteurs précoces soulignent la capacité d'héberger des ERP cloud, des tableaux de bord de maintenance prédictive et du streaming haute définition d'équipage simultanément. Les implémentations hybrides dominent les nouveaux contrats, avec des intégrateurs mélangeant des faisceaux GEO pour une couverture océanique complète avec des rafales LEO pour les opérations intensives en données. Une flotte de vraquiers de taille moyenne qui un équipé des terminaux doubles un rapporté une réduction des coûts par gigaoctet de plus de 55 % tout en doublant les allocations de données aux équipages. Les régulateurs favorisent également la redondance inhérente aux conceptions multi-orbites car le trafic de détresse peut basculer automatiquement entre les réseaux. Alors que la bande passante devient plus fongible, la concurrence sur les prix devrait s'intensifier, contraignant les incumbents GEO à regrouper des services à valeur ajoutée tels que la surveillance SOC 24/7 et la déclaration réglementaire pour défendre les comptes.

La pêche commerciale, autrefois mal desservie, un émergé comme un point de preuve pour le gain LEO. Les opérateurs utilisant le chat vidéo en temps réel pour négocier les prix avec les acheteurs à terre ont réduit les retards post-récolte et amélioré les marges. Pourtant des limitations demeurent, les routes polaires et les corridors du Pacifique Sud profond s'appuient encore principalement sur la bande L GEO pour le trafic de sécurité, assurant une transition mesurée plutôt qu'un déplacement en gros. Les licences de services mobiles par satellite et les règles de transport d'État du pavillon continueront de garantir une demande de base pour les systèmes hérités même alors que la croissance bascule vers les constellations LEO. Par conséquent, le marché de la communication par satellite maritime présentera probablement une dynamique à double voie où le GEO offre une résilience mondiale et le LEO fournit une capacité rentable dans les zones couvertes.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par bande de fréquence : La bande Ka gagne de l'élan malgré la dominance de la bande Ku

La bande Ku un sécurisé 41 % de la part du marché de la communication par satellite maritime en 2024 grâce à l'équipement au sol mature et aux modèles de faisceaux mondiaux. Cependant, les revenus de la bande Ka devraient grimper à un TCAC de 18,03 % jusqu'en 2030 car les opérateurs recherchent une modulation d'ordre supérieur et une réutilisation de fréquence qui augmentent la capacité par transpondeur. La progression de la Ka est visible dans les secteurs de croisière et d'énergie offshore, déployant des troncs multi-Gbps pour faire fonctionner le Wi-Fi passagers, les centres d'opérations à distance et l'analytique de capteurs en temps réel. Les antennes à panneau plat avec des alimentations double bande permettent désormais la commutation automatisée entre Ku et Ka, facilitant les risques d'adoption pour les propriétaires préoccupés par l'atténuation de pluie. L'Union internationale des télécommunications un lancé des études pour équilibrer l'utilisation croissante de Ka avec le spectre mobile terrestre, signalant un soutien institutionnel pour la stabilité d'allocation à long terme.

La congestion spectrale sur les corridors Ku tels que le détroit de Malacca et la côte Est américaine pousse les opérateurs vers des fréquences plus élevées. Les lignes cargo utilisant Ka sur des satellites multi-faisceaux ponctuels rapportent 30 % de latence plus faible et 40 % de débit moyen plus élevé que les packages Ku comparables. Néanmoins, Ku restera pertinent pour la couverture haute latitude et les avantages de coût de matériel. La bande L reste indispensable pour GMDSS et la messagerie d'urgence, ancrant un écosystème multi-bande stable. En regardant vers l'avenir, l'expérimentation de la bande Q/V à bord de satellites prototypes indique des chemins de mise à l'échelle de capacité, mais les terminaux maritimes pour ces bandes ne devraient pas atteindre la préparation commerciale avant 2028. Ainsi, l'adoption Ka conduira la croissance à court terme tandis que Ku soutient la continuité de service de base.

Par offre : Les services gérés stimulent la création de valeur

Les services de connectivité représentaient 54 % de la taille du marché de la communication par satellite maritime en 2024, mais le mix de revenus pivote vers les services gérés et à valeur ajoutée, qui devraient croître à un TCAC de 17,9 % jusqu'en 2030. Les opérateurs recherchent de plus en plus des packages clés en main qui fusionnent bande passante, cybersécurité, déclaration réglementaire et gestion de performance d'application. Le mandat cyber américain accélère cette tendance en rendant la documentation de conformité une obligation récurrente. Les contrats intégrés regroupent SD-WAN sécurisé, flux d'intelligence de menace et gestion d'équipement à distance en un tarif mensuel unique, simplifiant la budgétisation pour les gestionnaires de flotte.

Le matériel et les terminaux restent essentiels, pourtant les vendeurs se différencient par la fonctionnalité définie par logiciel plutôt que le gain d'antenne brut. La configuration à distance, les mises à jour de firmware par voie unérienne et l'exposition API pour les applications tierces transforment les terminaux en plateformes de calcul en périphérie. Les fournisseurs avec des empreintes de service globales ouvrent de nouveaux centres de support régionaux pour respecter les garanties d'accord de niveau de service. Les structures de marge basculent ainsi des ventes d'équipement vers les revenus de services gérés récurrents, améliorant la visibilité des bénéfices. Cette dynamique renforce la consolidation concurrentielle car seuls les fournisseurs avec capacité satellitaire, capacités cyber et help-desks 24/7 peuvent satisfaire les spécifications d'approvisionnement évolutives.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par secteur d'utilisateur final : Les segments passagers mènent la croissance malgré la dominance cargo

Les navires de fret commercial et pétroliers ont livré 37 % des revenus 2024, reflétant l'ampleur pure de la flotte mondiale de vrac et conteneurs. Pourtant, les opérateurs de passagers (croisière et ferry) devraient capturer la croissance la plus rapide, s'étendant à un TCAC de 15,2 % jusqu'en 2030. La connectivité est un différenciateur de marque dans le tourisme de croisière ; une ligne majeure qui un déployé le haut débit LEO sur toute la flotte un rapporté des gains à deux chiffres dans les dépenses de vente à bord alors que les clients diffusaient du contenu de manière transparente. Les ferries sur les routes de courte mer tirent parti du haut débit pour introduire la billetterie mobile, le divertissement en temps réel et la tarification dynamique, augmentant les revenus auxiliaires par passager.

Les navires d'énergie offshore et de soutien allouent des budgets élevés pour maintenir des liaisons à faible latence qui supportent le contrôle ROV en temps réel, l'imagerie sismique et les systèmes de sécurité. Les flottes de défense priorisent les fonctionnalités anti-brouillage et la redondance multi-orbite, souvent en procurant des passerelles souveraines pour garantir la souveraineté du trafic. Les opérateurs de pêche et d'aquaculture adoptent de plus en plus des terminaux conformes VMS pour la traçabilité et l'application des quotas, avec les règles de l'UE mandatant un suivi continu pour tous les navires battant pavillon de l'Union. Les yachts de plaisance, bien qu'un créneau, commandent des ARPU premium car les propriétaires fortunés exigent des vitesses équivalentes à la fibre en mer. Collectivement, ces nuances verticales soutiennent des modèles de demande diversifiés à travers le marché de la communication par satellite maritime.

Analyse géographique

L'Europe un conservé 30 % des revenus mondiaux en 2024, propulsée par des réglementations strictes sur les émissions et la cybersécurité qui obligent des liaisons haute capacité et résilientes. Les gestionnaires de flotte domiciliés en Norvège, Allemagne et France spécifient routinièrement des packages hybrides multi-orbites pour assurer la conformité avec les directives FuelEU Maritime et NIS2. L'investissement gouvernemental, tel que le système de câble Arctic Way de la Norvège, renforce davantage l'infrastructure régionale, augmentant la redondance de liaison montante satellitaire pour les routes polaires[4]Space Norway, ' Système de câble Arctic Way ', spacenorway.no.

L'Asie-Pacifique devrait être la région à la croissance la plus rapide, progressant à un TCAC de 12,5 % jusqu'en 2030 alors que les volumes commerciaux augmentent et les flottes se modernisent. Les propriétaires japonais et sud-coréens pilotent des plateformes de navigation assistées par IA qui nécessitent un haut débit persistant, tandis que les transporteurs de GNL australiens adoptent la surveillance d'émissions par satellite pour satisfaire aux stipulations des affréteurs. La constellation Qianfan planifiée de la Chine indique une poussée stratégique pour sécuriser les actifs spatiaux domestiques et la souveraineté des données maritimes. Des partenariats télécoms-satellites régionaux se forment également pour livrer la capacité 5G-NTN, positionnant l'Asie-Pacifique pour un bond en avant dans les solutions de connectivité hybride.

L'Amérique du Nord bénéficie de l'adoption précoce LEO et de cadres réglementaires clairs, particulièrement sous les règles de cybersécurité de la Garde côtière américaine. Les opérateurs énergétiques du golfe du Mexique exigent des liaisons résilientes pour opérer des plateformes non habitées, conduisant un ARPU premium. Le Moyen-Orient et l'Afrique montrent une demande émergente ; les projets de corridor énergétique tels que la passerelle de la mer Rouge stimulent les investissements dans les passerelles satellitaires et les dorsales fibre. L'Amérique latine traîne légèrement mais gagne de l'élan des projets de jumeau numérique du canal de Panama qui nécessitent des flux de données de navires en temps réel. Collectivement, des tempos réglementaires divergents et la préparation d'infrastructure produisent des courbes de croissance spécifiques par région à travers le marché de la communication par satellite maritime.

Paysage concurrentiel

Le marché de la communication par satellite maritime présente une consolidation modérée. L'acquisition d'Inmarsat par Viasat en 2023 un créé le plus grand portefeuille de capacité maritime, mélangeant la bande Ka GEO mondial Xpress avec un réseau de sécurité mondial en bande L. Néanmoins, le Starlink de SpaceX un rapidement capturé des parts en offrant des packages à tarif fixe haute vitesse et du matériel simplifié, forçant les incumbents à adopter des stratégies multi-orbites. Le spécialiste traditionnel KVH Industries transite des revenus centrés sur l'équipement vers des abonnements de services gérés, illustrant le changement stratégique plus large.

L'intégration de services est le nouveau champ de bataille. Les fournisseurs se différencient en intégrant la surveillance des risques cyber, les tableaux de bord de conformité réglementaire et le routage conscient des applications dans les bundles d'abonnement. Les dépôts de brevets dans les antennes à réseau phasé et la gestion des ressources de constellation s'accélèrent car les entreprises cherchent des fossés technologiques. Les challengers régionaux au Japon et en Norvège se concentrent sur les passerelles souveraines pour adresser les préoccupations de souveraineté des données, tandis que les opérateurs chinois soutenus par l'État se préparent à tirer parti des constellations domestiques une fois lancées. La concurrence sur les prix s'intensifie, mais les clients d'entreprise évaluent de plus en plus le coût total de possession, rendant la qualité de service et le support de bout en bout décisifs.

Les partenariats stratégiques, plutôt que les fusions pures, dominent l'activité récente. Les fabricants d'antennes s'alignent avec les opérateurs LEO pour co-développer des terminaux de qualité maritime, tandis que les propriétaires de téléports investissent dans des stations sol définies par logiciel pour supporter le saut de faisceau dynamique. Les agences de défense entrent dans des accords-cadres pluriannuels qui regroupent capacité, matériel et services de formation, sécurisant des flux de trésorerie prévisibles pour les fournisseurs. Étant donné les exigences technologiques et réglementaires changeantes, une consolidation supplémentaire parmi les intégrateurs de services de niveau intermédiaire est probable car ils cherchent l'échelle pour financer la R&D et les réseaux de support mondiaux.

Leaders de l'industrie de la communication par satellite maritime

Inmarsat Group Limited

Marlink SAS (Providence Equity Partners)

KVH Industries Inc.

Speedcast International

NSSL mondial Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : Intellian Technologies un annoncé le développement d'antennes à panneau plat en bande Ka pour le réseau LEO de Telesat, ciblant les opérateurs maritimes migrant vers des solutions multi-orbites.

- Février 2025 : La Norvège un approuvé le système de câble Arctic Way de 2,8 milliards NOK vers Svalbard et Jan Mayen, améliorant la liaison montante satellitaire et la connectivité maritime arctique.

- Janvier 2025 : La Garde côtière américaine un émis la règle finale de cybersécurité maritime, mandatant des plans cyber audités à travers les navires battant pavillon américain effective juillet 2025.

- Décembre 2024 : Seaspan Corporation un sélectionné KVH pour équiper sa flotte avec des terminaux LEO OneWeb dans le cadre d'une initiative de transformation numérique.

Portée du rapport mondial sur le marché de la communication par satellite maritime

La communication maritime implique la communication navire-navire et navire-terre. Au fil des ans, la façon dont les marins communiquent un drastiquement changé. Auparavant, les sémaphores et drapeaux étaient une forme primaire de communication pour les navires en mer. La communication par satellite maritime comprend une gamme d'offres de services de communication livrées principalement par des services de communication par satellite basés sur les fréquences Ku-band, L-band et Ka-band, qui aident à la communication mondiale.

Le marché est segmenté par types, tels que la communication mobile par satellite ou services mobiles par satellite (SMS) et terminal à très petite ouverture (VSAT), parmi les offres de solutions et services. L'étude comprend également divers secteurs d'utilisateurs finaux tels que commercial (cargo, pétrolier, conteneur, vraquiers), plates-formes et navires de soutien offshore, flotte passagers (croisière et ferry), plaisance (yachts) et navires de finition dans plusieurs géographies telles que l'Amérique du Nord, l'Europe, l'Asie-Pacifique et le reste du monde. L'impact des tendances macroéconomiques sur le marché est également couvert sous la portée de l'étude. Les perturbations des facteurs affectant l'évolution du marché dans un avenir proche sont également couvertes comme moteurs et contraintes. Les tailles de marché et prévisions sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Services mobiles par satellite (SMS) |

| VSAT géostationnaire |

| Haut débit non-GEO (LEO/MEO) |

| Bande L |

| Bande S |

| Bande C |

| Bande Ku |

| Bande Ka |

| Matériel et terminaux |

| Services de connectivité (temps d'antenne) |

| Services gérés et à valeur ajoutée |

| Fret commercial et pétrolier |

| Navires d'énergie offshore et de soutien |

| Passagers (croisière et ferry) |

| Pêche et aquaculture |

| Plaisance et yachts |

| Gouvernement et défense |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Chili | ||

| Reste de l'Amérique du Sud | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| Norvège | ||

| France | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Corée du Sud | ||

| Inde | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis |

| Arabie saoudite | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigéria | ||

| Reste de l'Afrique | ||

| Par type de connectivité | Services mobiles par satellite (SMS) | ||

| VSAT géostationnaire | |||

| Haut débit non-GEO (LEO/MEO) | |||

| Par bande de fréquence | Bande L | ||

| Bande S | |||

| Bande C | |||

| Bande Ku | |||

| Bande Ka | |||

| Par offre | Matériel et terminaux | ||

| Services de connectivité (temps d'antenne) | |||

| Services gérés et à valeur ajoutée | |||

| Par secteur d'utilisateur final | Fret commercial et pétrolier | ||

| Navires d'énergie offshore et de soutien | |||

| Passagers (croisière et ferry) | |||

| Pêche et aquaculture | |||

| Plaisance et yachts | |||

| Gouvernement et défense | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Amérique du Sud | Brésil | ||

| Chili | |||

| Reste de l'Amérique du Sud | |||

| Europe | Royaume-Uni | ||

| Allemagne | |||

| Norvège | |||

| France | |||

| Espagne | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Corée du Sud | |||

| Inde | |||

| Australie | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis | |

| Arabie saoudite | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Nigéria | |||

| Reste de l'Afrique | |||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché de la communication par satellite maritime ?

Le marché de la communication par satellite maritime s'élève à 7,18 milliards USD en 2025 et devrait atteindre 14,87 milliards USD d'ici 2030 à un TCAC de 15,67 %.

Quelle technologie de connectivité connaît l'expansion la plus rapide ?

Les solutions haut débit non-GEO devraient croître à un TCAC de 17,6 % jusqu'en 2030 car les opérateurs adoptent les constellations LEO pour un débit plus élevé et une latence plus faible.

Pourquoi la bande Ka gagne-t-elle des parts sur la bande Ku ?

La bande Ka offre une plus grande efficacité spectrale et des débits de données plus élevés ; son segment devrait augmenter à un TCAC de 18,03 % jusqu'en 2030, tandis que la bande Ku reste dominante pour la couverture héritée.

Comment les changements réglementaires influencent-ils la demande du marché ?

Les mandats de décarbonisation et de bien-être de l'équipage de l'OMI nécessitent des liaisons continues à plus haute capacité, augmentant la demande de base pour la bande passante satellite et les services de conformité gérés.

Quel segment d'utilisateur final connaît la croissance la plus rapide ?

Les navires de passagers (croisière et ferry) montrent la croissance la plus élevée, progressant à un TCAC de 15,2 % car les opérateurs priorisent l'expérience client et la rétention d'équipage par une connectivité premium.

Quelles régions stimuleront les revenus supplémentaires ?

L'Asie-Pacifique devrait être la région à la croissance la plus rapide à un TCAC de 12,5 % jusqu'en 2030, propulsée par la modernisation des flottes, l'expansion commerciale et les initiatives gouvernementales de numérisation.

Dernière mise à jour de la page le: