Taille et part du marché de l'assurance vie et non-vie de Singapour

Analyse du marché de l'assurance vie et non-vie de Singapour par Mordor Intelligence

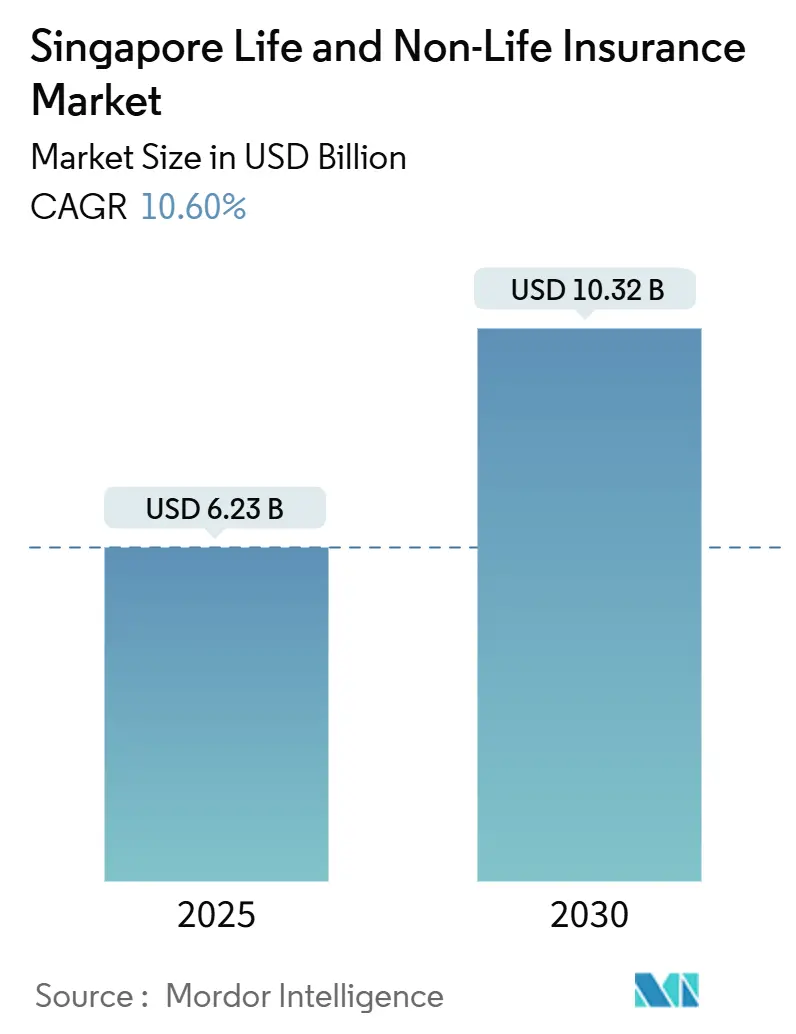

Le marché de l'assurance vie et non-vie de Singapour est évalué à 6,23 milliards USD en 2025 et devrait atteindre 10,32 milliards USD d'ici 2030, enregistrant un TCAC de 10,60 % sur la période de prévision. La hausse de la couverture santé obligatoire, la digitalisation rapide et l'accumulation soutenue de richesse parmi les résidents fortunés soutiennent cette dynamique. La forte performance des branches non-vie, les généreux financements gouvernementaux pour la fintech et les besoins croissants de retraite renforcent conjointement la croissance des primes. Parallèlement, les règles de capital plus strictes de l'Autorité monétaire de Singapour (MAS) élèvent les coûts de conformité, incitant à la consolidation parmi les acteurs établis même si les nouveaux entrants insurtech utilisent les bacs à sable réglementaires pour se développer. Les assureurs privés bénéficient également du filet de sécurité public limité de MediShield Life, qui pousse les consommateurs vers des produits de santé et de retraite supplémentaires.

Points clés du rapport

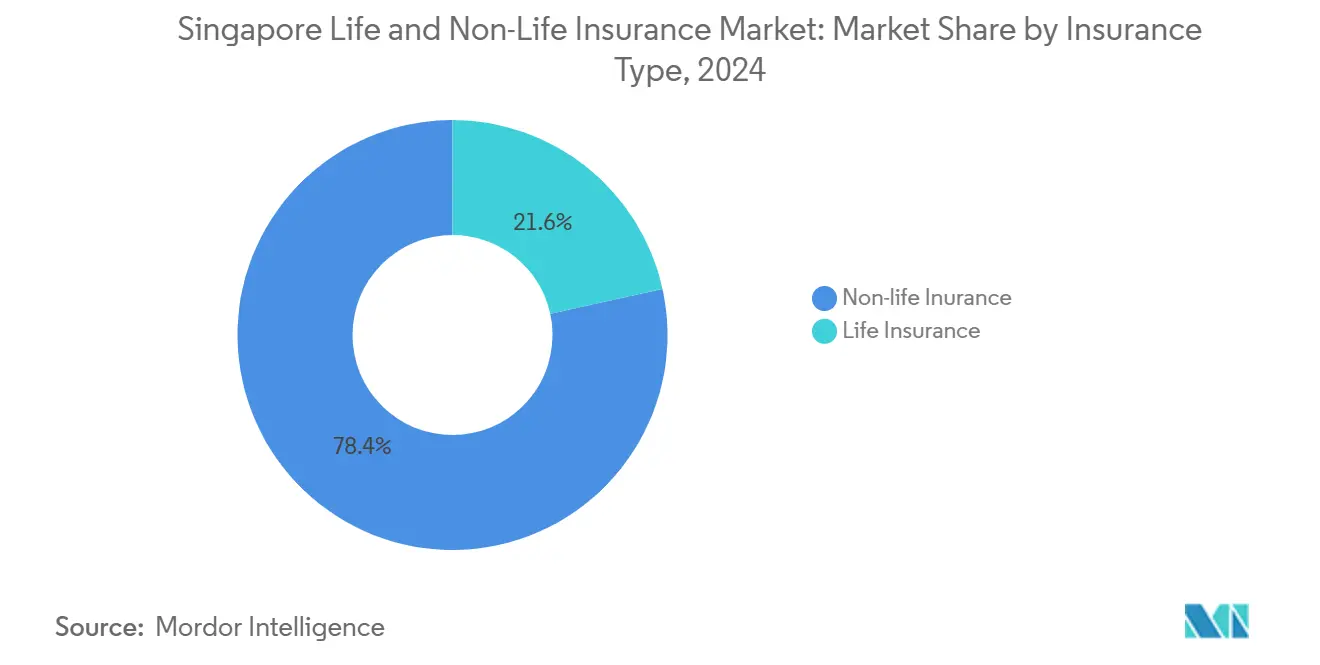

- Par type, les branches non-vie ont dominé avec 78,5 % de la part de marché de l'assurance vie et non-vie de Singapour en 2024, tandis que les branches vie devraient croître le plus rapidement à un TCAC de 11,75 % jusqu'en 2030.

- Par canal de distribution, les agents captifs et exclusifs détenaient 38,2 % du chiffre d'affaires en 2024 ; les plateformes en ligne directes et insurtech se développent à un TCAC de 17,45 % jusqu'en 2030.

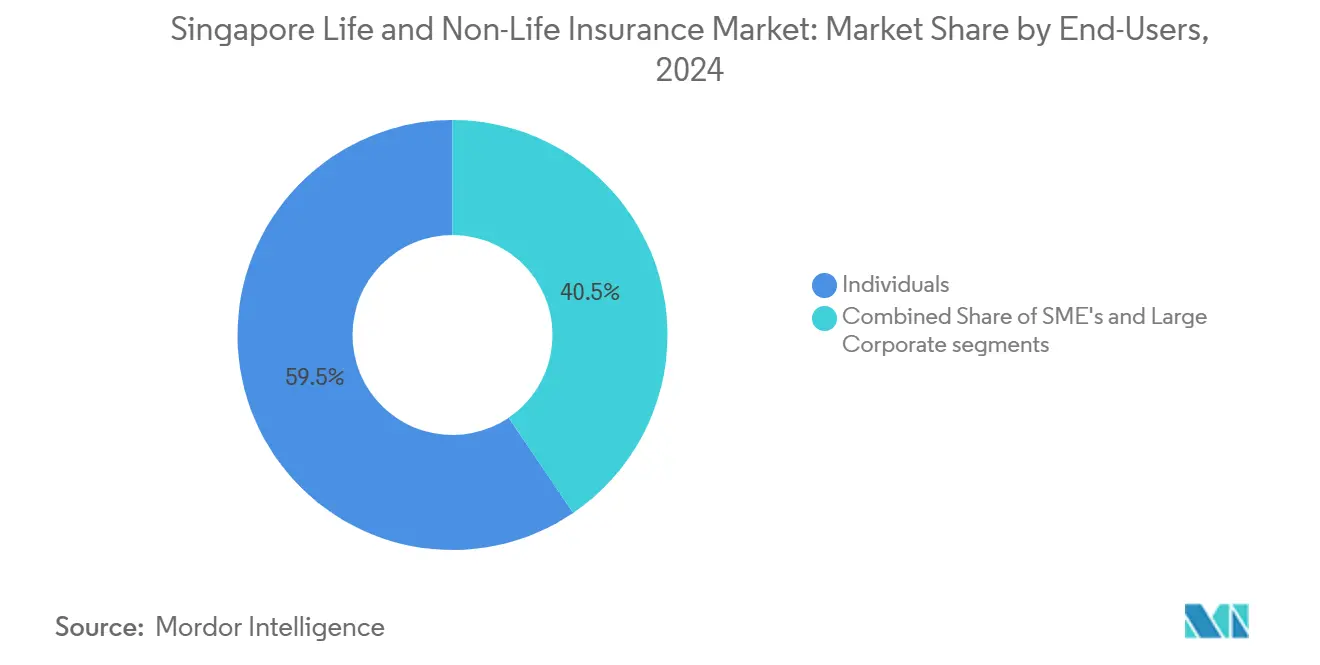

- Par utilisateur final, les particuliers représentaient 59,5 % des primes souscrites en 2024 ; le segment PME progresse à un TCAC de 8,59 % jusqu'en 2030.

- Par type de prime, les affaires de renouvellement représentaient 57,7 % de la taille du marché de l'assurance vie et non-vie de Singapour en 2024, tandis que les primes nouvelles affaires croissent de 8,45 % annuellement.

- Par région, la région centrale a capturé 35,4 % du chiffre d'affaires en 2024 ; la région nord devrait progresser à un TCAC de 10,40 % jusqu'en 2030.

Tendances et perspectives du marché de l'assurance vie et non-vie de Singapour

Analyse d'impact des moteurs

| Moteur | Impact (~ %) sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Assurance santé obligatoire et réforme CPF Life | +2.1% | National - plus élevé dans le Centre et le Nord | Moyen terme (2-4 ans) |

| Adoption numérique soutenue par les financements MAS | +1.8% | National - centres urbains | Court terme (≤ 2 ans) |

| Vieillissement de la population augmentant la demande de solutions de retraite | +2.3% | National - Centre et Est | Long terme (≥ 4 ans) |

| Contrôles de la population automobile soutenant la base de primes automobile | +1.4% | National - Ouest et Nord | Moyen terme (2-4 ans) |

| Segment HNW croissant stimulant les ILP à prime unique | +1.6% | Centre et Est | Moyen terme (2-4 ans) |

| Programmes gouvernementaux de résilience climatique | +1.2% | National - zones côtières | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Assurance santé obligatoire et réforme CPF Life accélérant l'adoption de couvertures vie

La couverture obligatoire MediShield Life de Singapour et le régime de rente CPF Life récemment amélioré stimulent la demande supplémentaire pour les polices complémentaires plutôt que d'évincer les assureurs privés. Le ministère de la Santé introduira progressivement 1,332 milliard USD de primes supplémentaires entre 2025 et 2027, compensées par 3,03 milliards USD de subventions via les compléments MediSave, maintenant l'accessibilité pour la plupart des résidents[1]Ministère de la Santé, ' Améliorations de MediShield Life et CareShield Life ', moh.gov.sg. Les limites de remboursement annuelles atteignent 148 000 USD sans plafond à vie, incitant les consommateurs à souscrire des plans boucliers intégrés pour des avantages supplémentaires. Environ 70 % des citoyens détiennent déjà ces avenants, soulignant l'opportunité pour les assureurs de proposer des couvertures haut de gamme. Les travailleurs étrangers, exclus de MediShield, doivent s'appuyer uniquement sur des solutions privées, formant un pool de risques captif qui fournit des revenus récurrents. Ces facteurs structurels renforcent les perspectives de croissance du marché de l'assurance vie et non-vie de Singapour dans les segments individuels et collectifs.

Adoption numérique rapide et financements MAS alimentant l'expansion de la distribution en ligne

Reconnu mondialement comme un bac à sable fintech, Singapour offre des licences simplifiées et des programmes de co-financement qui réduisent les barrières pour les start-ups insurtech. L'extension des directives de traitement équitable MAS à chaque institution financière en mai 2024 renforce les normes d'adéquation des produits et favorise la confiance [2]Autorité monétaire de Singapour, ' Rapport annuel 2023/2024 ', mas.gov.sg. Les consommateurs préfèrent de plus en plus les parcours en ligne sans friction pour les polices automobile, voyage et accident personnel, une tendance amplifiée par la forte pénétration d'internet mobile et les rails de paiement électronique avancés. Les distributeurs numériques gagnent donc rapidement des parts de marché, érodant les 38,24 % de parts détenues par les réseaux d'agences traditionnels tout en exerçant une pression à la baisse sur les coûts d'acquisition dans le marché de l'assurance vie et non-vie de Singapour.

Vieillissement de la population stimulant la demande de produits de retraite et d'assurance vie entière

D'ici 2030, un résident de Singapour sur quatre aura au moins 65 ans, intensifiant l'intérêt pour les rentes, les couvertures maladie grave et les soins de longue durée. Les versements CareShield Life ont grimpé à 480,3 USD par mois en 2024 et continueront d'augmenter de 2 % annuellement, mais restent insuffisants pour toutes les contingences médicales. Les ménages se tournent donc vers les plans d'assurance vie entière et de dotation promettant des valeurs de rachat garanties. La hausse rapide des family offices de 400 en 2020 à 1 650 en 2024 amplifie la demande pour des solutions à prime unique efficaces en capital adaptées au transfert de patrimoine. Les points mentionnés ci-dessus stimulent les revenus à long terme du marché de l'assurance vie et non-vie de Singapour et le pipeline d'innovation produit.

Politiques de population automobile soutenant la base de primes d'assurance automobile

Le quota de certificat d'autorisation (COE) plafonne le total des véhicules, évitant la suroffre de flotte et soutenant des revenus de primes relativement stables malgré le covoiturage. Le premier trimestre 2025 a vu 2 834 renouvellements COE, le plus haut depuis 2020, alors que les ménages ont reporté de nouveaux achats en raison de l'incertitude économique. Les prix élevés des COE et une part de 40 % de véhicules électriques parmi les nouvelles immatriculations créent des coûts de remplacement plus chers, maintenant des marges d'assureurs automobile robustes. Dans ce contexte, le marché de l'assurance vie et non-vie de Singapour maintient une base de primes automobile prévisible.

Analyse d'impact des contraintes

| Contrainte | Impact (~ %) sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Taux d'intérêt bas diluant les rendements d'investissement | -1.7% | National - tous les assureurs | Long terme (≥ 4 ans) |

| Croissance démographique stagnante limitant l'expansion des pools de risques | -1.2% | National - propriétés matures | Long terme (≥ 4 ans) |

| Règles de capital MAS RBC 2 plus strictes | -0.9% | National - tous les licenciés | Moyen terme (2-4 ans) |

| Consommateurs sensibles aux prix utilisant les portails de comparaison | -1.1% | National - produits standardisés | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Environnement de taux d'intérêt bas compressant les rendements d'investissement des assureurs

Les rendements obligataires persistamment faibles défient le modèle traditionnel de génération d'excédents qui repose sur les revenus d'investissement pour subventionner la souscription. La déclaration de politique monétaire MAS de janvier 2025 anticipe une inflation de base de 1 à 2 %, renforçant une courbe de rendement durablement basse. Les assureurs vie doivent repriser ou réduire les dividendes sur les polices avec participation, tout en se tournant vers des offres liées à des unités qui transfèrent le risque de marché aux assurés. Bien que les leaders comme AIA maintiennent des ratios de solvabilité au-dessus de 250 %, les porteurs plus petits font face à des contraintes de capital, limitant l'agilité de développement de produits et contraignant ainsi le marché de l'assurance vie et non-vie de Singapour au cours de la prochaine décennie.

Consommateurs sensibles aux prix et portails de comparaison intensifiant la concurrence sur les primes

Les assurés bien informés utilisent les agrégateurs pour comparer instantanément les prix, transformant en commodité les couvertures automobile et voyage standard. MAS a averti des arnaques de phishing imitant les appels de collecte de primes, illustrant à la fois la haute sophistication numérique et les risques potentiels de confiance mal placée. La tarification transparente force les acteurs établis à réduire les marges ou à ajouter des couches de service, tandis que les nouveaux entrants axés sur le numérique exploitent des structures de coûts allégées pour sous-coter la tarification héritée. Le résultat net est une rentabilité plus mince sur les lignes de commodité dans le marché de l'assurance vie et non-vie de Singapour, contraignant les porteurs à chercher la différenciation dans les segments spécialisés ou à valeur ajoutée.

Analyse par segment

Par type d'assurance : L'assurance vie accélère malgré la dominance du non-vie

Les branches non-vie ont commandé 78,49 % des primes en 2024, mais les produits vie devraient offrir un TCAC de 11,75 % jusqu'en 2030, en faisant le moteur principal de la croissance future dans le marché de l'assurance vie et non-vie de Singapour. L'assurance automobile reste le plus grand contributeur non-vie, soutenue par des nombres de véhicules contrôlés, des valeurs de véhicules premium et des renouvellements COE constants. Les lignes santé et médicales se développent également alors que les limites de remboursement MediShield Life augmentent, stimulant l'adoption de couvertures supplémentaires. L'assurance biens gagne en traction alors que les dépenses de résilience climatique s'accélérent, tandis que les produits marins et de transit bénéficient du statut de Singapour comme hub logistique.

La dynamique du segment vie provient du vieillissement démographique et de l'activité croissante de gestion de patrimoine. Les polices vie entière, de dotation et liées aux investissements attirent les ménages cherchant des valeurs de rachat garanties ou une participation au marché. AIA Singapore a affiché un bond de 15 % dans la valeur des nouvelles affaires en 2024, validant ce changement. La taille du marché de l'assurance vie et non-vie de Singapour pour les lignes vie est donc destinée à se développer significativement, même si le non-vie conserve la plus grande part absolue des primes souscrites.

Par canal de distribution : La disruption numérique remodèle les modèles traditionnels

Les agents captifs et exclusifs détenaient 38,24 % des primes en 2024, soulignant l'importance durable des conseils en face-à-face dans les polices complexes. Pourtant, les plateformes en ligne directes et insurtech affichent un TCAC de 17,45 %, la trajectoire la plus rapide dans le marché de l'assurance vie et non-vie de Singapour. Les consommateurs favorisent les devis instantanés, l'e-KYC et l'émission de polices électroniques pour les lignes automobile, voyage et vie temporaire. Le partenariat bancassurance d'AIA avec Citibank illustre comment les acteurs établis combinent partenariats bancaires et mises à niveau numériques pour atteindre les clients aisés.

Les conseillers indépendants conservent leur pertinence en comparant plusieurs porteurs et en fournissant un service haut de gamme aux PME et segments fortunés. Les courtiers se concentrent sur les risques commerciaux spécialisés, exploitant les outils analytiques et l'accès au marché mondial. Les canaux téléphoniques et postaux traditionnels diminuent rapidement. Le résultat net est un paysage omnicanal où les acteurs établis numérisent les flux de travail d'agence pour protéger les portefeuilles de renouvellement tandis que les nouveaux entrants rivalisent sur la commodité et le prix, maintenant l'intensité concurrentielle dans l'industrie de l'assurance vie et non-vie de Singapour.

Par utilisateur final : Le segment PME émerge comme moteur de croissance

Les particuliers représentent toujours 59,49 % des primes, reflétant une pénétration large des produits vie, automobile et santé. Cependant, le segment PME devrait croître de 8,59 % annuellement, aidé par des seuils de conformité réglementaire plus élevés, la sensibilisation aux cyber-risques et les incitations gouvernementales pour le développement d'entreprise. Environ 75 % des travailleurs indépendants font maintenant des contributions MediSave en temps voulu, un proxy pour l'engagement en assurance. Les entreprises restent des acheteurs stables de couvertures spécialisées telles que l'assurance dirigeants et administrateurs et l'assurance crédit commercial.

La base PME croissante signale une opportunité pluriannuelle pour les porteurs de regrouper les polices biens, responsabilité, avantages et cyber. Les assureurs avec des plateformes modulaires peuvent souscrire des risques plus petits de manière rentable à grande échelle, améliorant la taille du marché de l'assurance vie et non-vie de Singapour attribuée aux lignes commerciales. La demande individuelle reste également dynamique en raison de l'accumulation de richesse et de la migration des family offices, stimulant l'adoption de solutions de planification successorale à prime unique.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par type de prime : La stabilité des affaires de renouvellement soutient la croissance

Les affaires de renouvellement ont généré 57,65 % des primes 2024, soulignant la fidélité client et les flux de trésorerie prévisibles dans le marché de l'assurance vie et non-vie de Singapour. Les nouvelles affaires, bien que plus petites, progressent de 8,45 % par an alors que les porteurs attirent les primo-acheteurs et proposent des avenants supplémentaires. Les primes nouvelles annualisées d'AIA ont bondi de 52 % à 897 millions USD en 2024, démontrant une acquisition client vigoureuse.

Les flux de renouvellement stables financent les mises à niveau technologiques et les tampons de capital réglementaire, tandis que les volumes croissants de nouvelles affaires élargissent le marché adressable. La concurrence tarifaire est particulièrement forte dans les cycles de renouvellement pour les avenants automobile et santé, incitant aux programmes de fidélité et au service de réclamations numériques pour fidéliser les assurés. Ensemble, les flux de renouvellement sains et les nouvelles ventes croissantes soutiennent une expansion équilibrée dans l'industrie de l'assurance vie et non-vie de Singapour.

Analyse géographique

La géographie compacte de Singapour signifie que les modèles d'assurance régionaux reflètent les clusters d'activité économique plutôt que les différentiels de risque climatique. La dominance de la région centrale provient de son rôle de hub financier, générant une demande disproportionnée pour les lignes commerciales biens, dirigeants et administrateurs, et personnelles fortunées. Les multinationales basées ici achètent des couvertures cyber et d'indemnité professionnelle étendues. Singapour a attiré 230 milliards USD d'investissement direct étranger ASEAN en 2023, dont une grande partie transite par le quartier central des affaires, renforçant les volumes de primes.

Au nord, les projets résidentiels à grande échelle et les nouvelles lignes MRT stimulent les ventes de polices biens et automobile. Les condominiums en location près des stations émergentes enregistrent des gains médians qui stimulent l'adoption d'assurance liée aux hypothèques. Le marché de l'assurance vie et non-vie de Singapour bénéficie donc des initiatives de redéveloppement urbain qui élargissent la base d'actifs assurables. Les régions Est et Ouest desservent les propriétés résidentielles et industrielles établies. Les hubs logistiques à l'Ouest recherchent des polices cargo et marines sur mesure, tandis que le parc immobilier vieillissant de l'Est incite à des montants assurés plus élevés pour les rénovations et les avenants d'atténuation d'inondation.

Le programme de résilience climatique à l'échelle de l'île, incluant les améliorations de drainage et les pilotes de digues, sensibilise aux couvertures catastrophe, diversifiant le pool de risques. Les assureurs automobile s'adaptent également à la pénétration croissante des véhicules électriques, ajoutant des clauses de remplacement de batterie et des responsabilités de chargeur domestique. Collectivement, les tendances régionales confirment un marché de l'assurance vie et non-vie de Singapour qui s'élargit, moins dépendant d'une zone unique pour la croissance et reflétant plutôt les priorités coordonnées d'aménagement urbain.

Paysage concurrentiel

Le marché présente un noyau solide de porteurs établis de longue date complété par des entrants numériques agiles. AIA, Great Eastern, Prudential et NTUC Income forment le premier niveau, exploitant la distribution multicanale, des bases de capital profondes et de solides réputations de réclamations pour maintenir le leadership. AIA a augmenté la valeur des nouvelles affaires de 15 % et conservé son titre de meilleur fournisseur d'avantages sociaux pour la 19e année consécutive [3]AIA Group Ltd., ' Résultats annuels complets 2024 ', aia.com.

Stratégiquement, les acteurs établis investissent massivement dans le traitement direct, la souscription télé-médicale et l'analytique prédictive des réclamations pour défendre leur part contre les challengers numériques allégés. Les insurtechs se différencient par la tarification basée sur l'usage, l'émission instantanée et les partenariats de finance intégrée, particulièrement dans les couvertures voyage et gadgets. Le bac à sable de supervision MAS favorise l'innovation tout en maintenant les protections client, permettant aux nouveaux venus de piloter des modèles novateurs avant le déploiement complet de licence.

La capacité pour les risques spécialisés tels que cyber et projets d'énergie renouvelable a attiré les réassureurs internationaux qui fournissent l'expertise de souscription et la force de bilan. United Overseas Insurance a maintenu sa notation AM Best A+ en 2024, renforçant la confiance du marché. La consolidation en cours illustrée par la transaction proposée Income-Allianz considérée comme neutre en termes de concurrence par MAS pourrait remodeler davantage l'ensemble concurrentiel mais est peu susceptible de déloger la cohorte de leaders sur l'horizon de prévision. Par conséquent, le marché de l'assurance vie et non-vie de Singapour présente une concentration modérée avec une rivalité vigoureuse dans la distribution numérique et les lignes spécialisées.

Leaders de l'industrie de l'assurance vie et non-vie de Singapour

AIA Singapore Pte Ltd

Great Eastern Life

Prudential Assurance Company Singapore

NTUC Income Insurance Co-operative

Manulife (Singapore)

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Ant International a signalé son intention de sécuriser des licences d'émetteur de monnaie stable à Singapour et Hong Kong, ouvrant la voie à de nouvelles options de collecte de primes et de paiement de réclamations intégrant les actifs numériques

- Mai 2025 : Le ministère de la Santé a accepté les recommandations du conseil MediShield Life pour augmenter les prestations et financer 1,33 milliard USD d'augmentations de primes avec 3,03 milliards USD de subventions, remodelant le paysage de l'assurance santé.

- Mars 2025 : MAS a émis un avis conjoint avertissant des appels d'arnaque à l'assurance qui ont extrait 1,26 million USD des victimes, incitant les assureurs à renforcer les mesures de prévention de la fraude.

- Octobre 2024 : Les améliorations MediShield Life prévues pour avril 2025 élèveront les limites de réclamation à 148 000 USD par année de police et élargiront la couverture ambulatoire, stimulant la demande de polices complémentaires.

Portée du rapport sur le marché de l'assurance vie et non-vie de Singapour

Une analyse complète du contexte du marché, qui inclut les tendances émergentes par segments, les changements significatifs dans la dynamique du marché et un aperçu du marché, est couverte dans le rapport. Le rapport présente également une évaluation qualitative et quantitative en analysant les données recueillies auprès des analystes de l'industrie et des participants du marché à travers les points clés de la chaîne de valeur de l'industrie. Le marché de l'assurance vie et non-vie à Singapour est segmenté par type d'assurance (vie et non-vie) et canal de distribution (direct, agence, banques et autres canaux de distribution). Le segment assurance vie est davantage segmenté en assurance individuelle et collective. Le segment type d'assurance non-vie est catégorisé en assurance habitation, automobile et autres assurances. Le rapport offre la taille du marché et les prévisions pour le marché de l'assurance vie et non-vie de Singapour en valeur (millions USD) pour tous les segments ci-dessus.

| Assurance vie | Assurance vie temporaire |

| Assurance vie entière/dotation | |

| Liée aux unités/liée aux investissements | |

| Rentes/pension | |

| Assurance vie collective | |

| Assurance non-vie | Assurance automobile |

| Assurance santé/médicale | |

| Assurance biens | |

| Assurance marine, aviation et transit | |

| Assurance responsabilité | |

| Assurance voyage | |

| Accident personnel |

| Agents captifs/exclusifs |

| Agents indépendants |

| Bancassurance |

| Courtiers |

| Plateformes en ligne directes/insurtech |

| Autres directs (téléphone et courrier) |

| Particuliers |

| PME |

| Grandes entreprises |

| Prime nouvelles affaires |

| Prime de renouvellement |

| Région centrale |

| Région est |

| Région nord |

| Région nord-est |

| Région ouest |

| Par type | Assurance vie | Assurance vie temporaire |

| Assurance vie entière/dotation | ||

| Liée aux unités/liée aux investissements | ||

| Rentes/pension | ||

| Assurance vie collective | ||

| Assurance non-vie | Assurance automobile | |

| Assurance santé/médicale | ||

| Assurance biens | ||

| Assurance marine, aviation et transit | ||

| Assurance responsabilité | ||

| Assurance voyage | ||

| Accident personnel | ||

| Par canal de distribution | Agents captifs/exclusifs | |

| Agents indépendants | ||

| Bancassurance | ||

| Courtiers | ||

| Plateformes en ligne directes/insurtech | ||

| Autres directs (téléphone et courrier) | ||

| Par utilisateur final | Particuliers | |

| PME | ||

| Grandes entreprises | ||

| Par type de prime | Prime nouvelles affaires | |

| Prime de renouvellement | ||

| Par région (Singapour) | Région centrale | |

| Région est | ||

| Région nord | ||

| Région nord-est | ||

| Région ouest | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché de l'assurance vie et non-vie de Singapour ?

Le marché est évalué à 6,23 milliards USD en 2025 et devrait atteindre 10,32 milliards USD d'ici 2030.

Quel segment croît le plus rapidement ?

Les produits d'assurance vie devraient afficher un TCAC de 11,75 % jusqu'en 2030, dépassant les lignes non-vie.

Quelle est l'importance de la distribution numérique dans l'assurance singapourienne ?

Les canaux en ligne directs et insurtech se développent à un TCAC de 17,45 %, érodant progressivement la part de marché des agents traditionnels.

Pourquoi l'assurance automobile à Singapour est-elle relativement résiliente ?

Le système de certificat d'autorisation plafonne le nombre de véhicules, stabilisant le pool de primes malgré les changements dans les préférences de mobilité.

Dernière mise à jour de la page le: