Analyse du marché des infrastructures au Vietnam

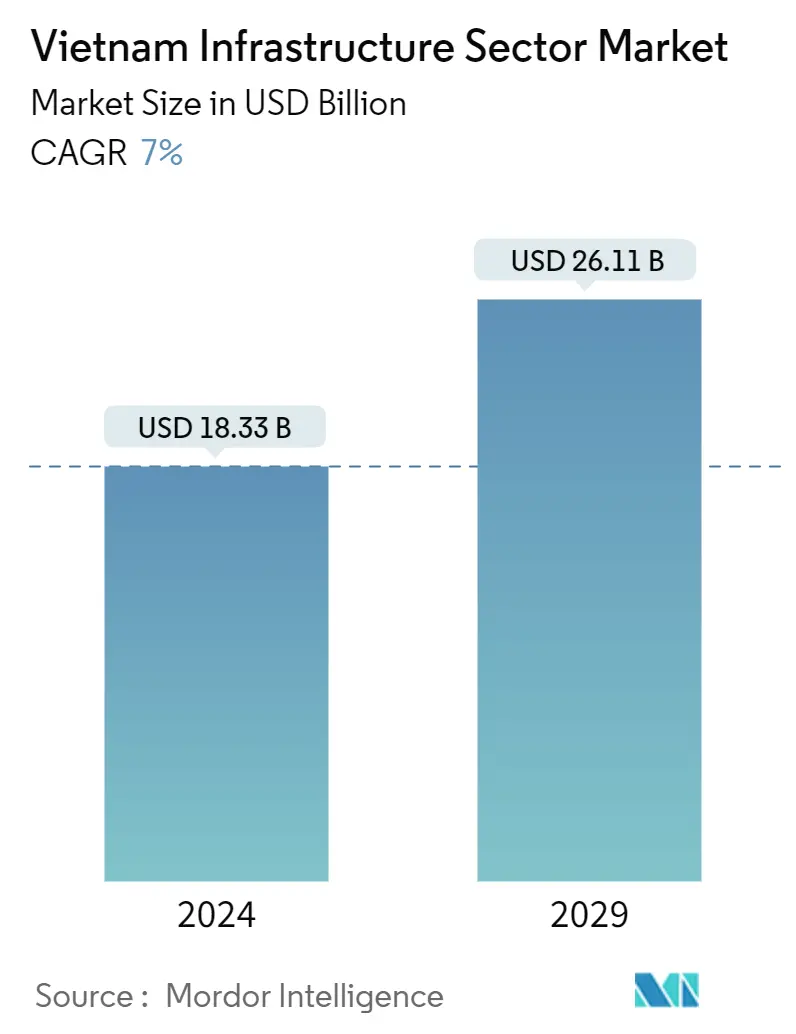

La taille du marché du secteur des infrastructures au Vietnam est estimée à 18,33 milliards de dollars en 2024 et devrait atteindre 26,11 milliards de dollars dici 2029, avec un TCAC de 7 % au cours de la période de prévision (2024-2029).

Le Vietnam investit actuellement 6 % de son PIB dans les infrastructures, alors que le reste de la région y consacre en moyenne 2,3 %, faisant du Vietnam le leader de l'ASEAN en matière d'investissement dans les infrastructures. Cependant, les analystes estiment qu'il existe un décalage entre l'infrastructure actuelle du Vietnam et ses ambitions de devenir une économie à croissance rapide. Vietnam Briefing discute des infrastructures importantes, des perspectives actuelles et des efforts du gouvernement au Vietnam. Selon le Global Infrastructure Hub, le Vietnam a besoin en moyenne de 25 à 30 milliards de dollars par an pour les infrastructures si le pays veut assurer sa croissance économique. Cependant, le budget national ne peut prévoir que 15 à 18 milliards de dollars (soit 7 % du PIB). Le pays doit donc se procurer les 10 à 15 milliards de dollars restants auprès dinvestisseurs privés.

- Le gouvernement prévoit de développer davantage d'infrastructures, l'électricité et les routes à péage étant susceptibles d'être les principaux domaines d'expansion et d'amélioration de la qualité. D'autres infrastructures, notamment portuaires et ferroviaires, seront également développées. Ce projet est soutenu par l'accent mis par le gouvernement sur le développement des infrastructures ferroviaires, routières et énergétiques du pays, ainsi que par le financement de la construction de logements abordables. Le projet du gouvernement de construire 1,4 million de logements sociaux à Hanoï, Hô Chi Minh-Ville, Da Nang, Can Tho et Hai Phong d'ici 2030 favoriserait également le développement du secteur au cours de la période de prévision. En outre, quatre banques publiques ont mis de côté 120 000 milliards VND (5 milliards USD) de prêts en février 2023 pour promouvoir la construction de logements sociaux et de projets de logements pour les travailleurs.

- Les infrastructures ont été un facteur central du développement économique rapide du Vietnam. Cependant, la croissance économique exerce une pression croissante sur les infrastructures du Vietnam. Les volumes de fret augmentent rapidement. Le trafic routier a augmenté de 11 % par an et la demande dénergie devrait croître denviron 10 % par an jusquen 2030.

Tendances du marché des infrastructures au Vietnam

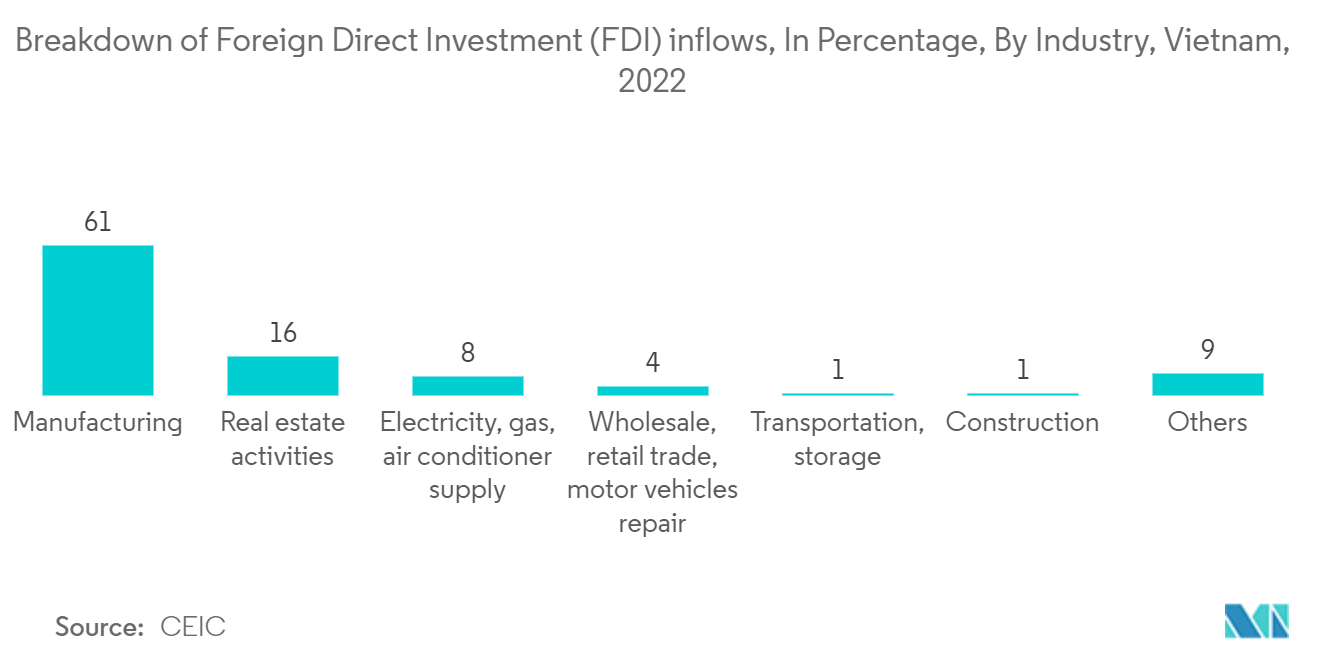

Les investissements directs étrangers (IDE) stimulent le marché vietnamien

Le Vietnam devrait recevoir entre 36 et 38 milliards de dollars d'investissements directs étrangers (IDE) en 2023, selon l'Agence pour les investissements étrangers relevant du ministère du Plan et de l'Investissement (MPI). En 2022, ce chiffre a atteint environ 22,4 milliards USD. L'ouverture de l'économie chinoise pourrait avoir un impact sur l'attractivité du Vietnam pour les investissements étrangers, la Chine étant la plus grande destination d'investissement de la région. Ainsi, lors de l'ouverture, l'argent affluera vers ce marché, tandis que les capitaux vers le Vietnam et d'autres économies de la région seront limités.. Au contraire, la République de Corée, le Japon et Taiwan (Chine) augmenteront leurs flux de capitaux dinvestissement. Cette tendance se poursuivra jusqu'en 2025, date à laquelle le Vietnam deviendra un lieu d'investissement privilégié pour les investisseurs étrangers.

Actuellement, la République de Corée, le Japon et Taïwan (Chine) sont les principales sources d'investissements étrangers du Vietnam, et ils ont régulièrement augmenté leurs investissements dans les pays d'Asie du Sud-Est. Selon la FIA, les critères cruciaux pour que les IDE continuent de prospérer en 2023 sont les résultats de la croissance économique en 2022 et les initiatives gouvernementales visant à améliorer l'environnement des investissements des entreprises, à renforcer la confiance des investisseurs et à utiliser avec succès les avantages des accords de libre-échange. Nguyen Chi Dung, ministre du Plan et de l'Investissement, a déclaré que le Vietnam avait adopté une approche ciblée pour obtenir des flux d'investissements étrangers qui aideront le pays à réaliser sa politique de développement durable.

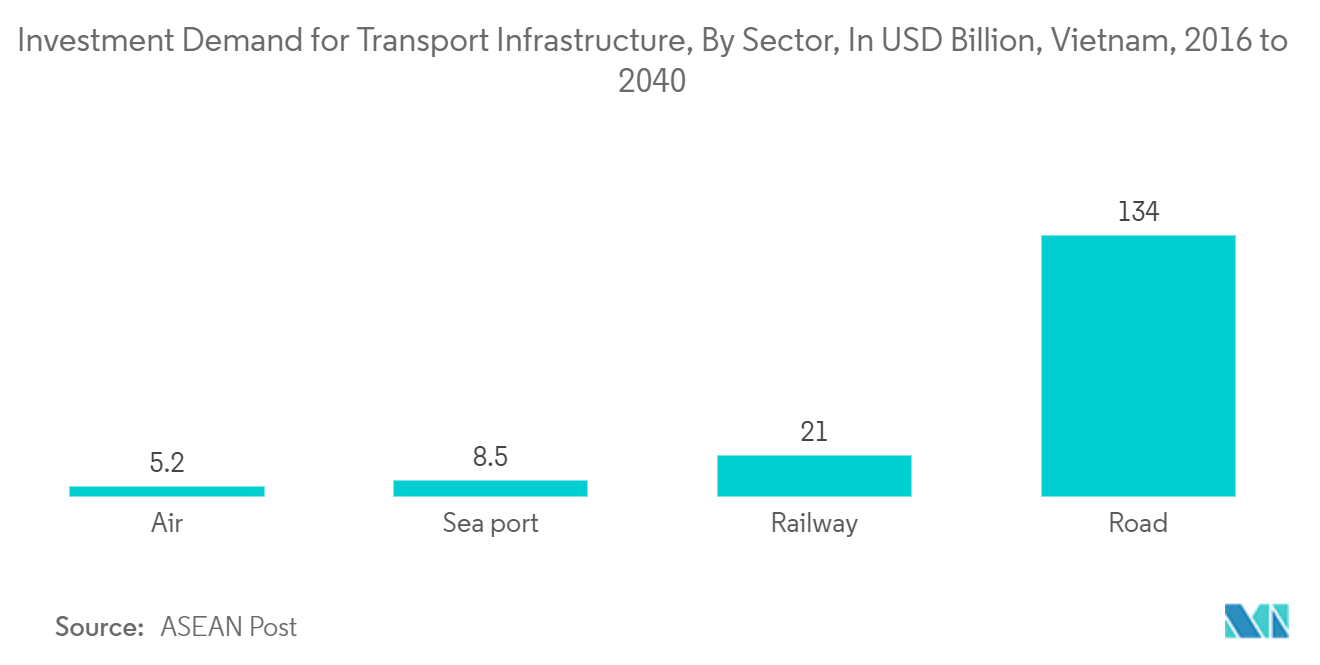

La demande dinfrastructures routières alimente le marché

D'ici 2030, le Premier ministre a décidé d'œuvrer et de créer un réseau routier synchronisé avec certains projets de haute qualité, afin de minimiser progressivement les accidents de la circulation et la pollution. Tout cela contribue à propulser le Vietnam en tant que pays développé doté dindustries contemporaines et de revenus supérieurs à la moyenne. En termes d'infrastructures, le MOT vise à construire un réseau autoroutier reliant d'importants centres économiques et politiques, ainsi que des zones économiques importantes, des ports maritimes internationaux et des aéroports. Il aspire également à développer et à mettre à jour la qualité du système routier, en particulier les autoroutes nationales et les routes intégrées qui relient d'importants pôles de transport (ports fluviaux intérieurs, aéroports et gares ferroviaires) qui ne sont pas reliés au réseau autoroutier parallèle.

Selon l'approbation du Premier ministre, les principaux projets nationaux et projets d'investissement prioritaires pour la période 2021-2030 sont les suivants i. Voie express Nord-Sud de l'Est de Lang Son à Ca Mau avec une longueur de 2,063 km; lignes d'autoroutes interlocales; relier les régions du Nord, la région Centrale aux Hauts Plateaux du Centre et la région du Sud-Est au Delta du Mékong ; ii. Périphériques (périphériques) et routes reliant la capitale Ha Noi et Hô Chi Minh-Ville; iii. Importantes routes nationales (autoroutes) avec connexion internationale ou interrégionale.

Une série de nouveaux projets d'infrastructures de transport sont actuellement en cours à Hô Chi Minh-Ville, au Vietnam. Au total, 13 projets de circulation clés sont en cours de réalisation, planifiés par le conseil d'administration de Hô Chi Minh-Ville (HCMC) pour les projets de circulation. Les travaux s'élèvent au total à 150 millions de dollars. En tant que lune des économies à la croissance la plus rapide de lASEAN, le Vietnam a une liste de souhaits apparemment infinie en matière dinfrastructures. La population croissante dans les grandes villes ces dernières années a mis à rude épreuve et dépassé la capacité des réseaux de connectivité et des systèmes de services publics existants. Alors que 50 % de la population vietnamienne devrait vivre dans des villes, Hanoï et Hô Chi Minh construisent des systèmes de transports en commun rapides dépassant les 22 milliards de dollars dans l'espoir de réduire le nombre de véhicules privés et d'améliorer la qualité de l'air.

Aperçu du secteur des infrastructures au Vietnam

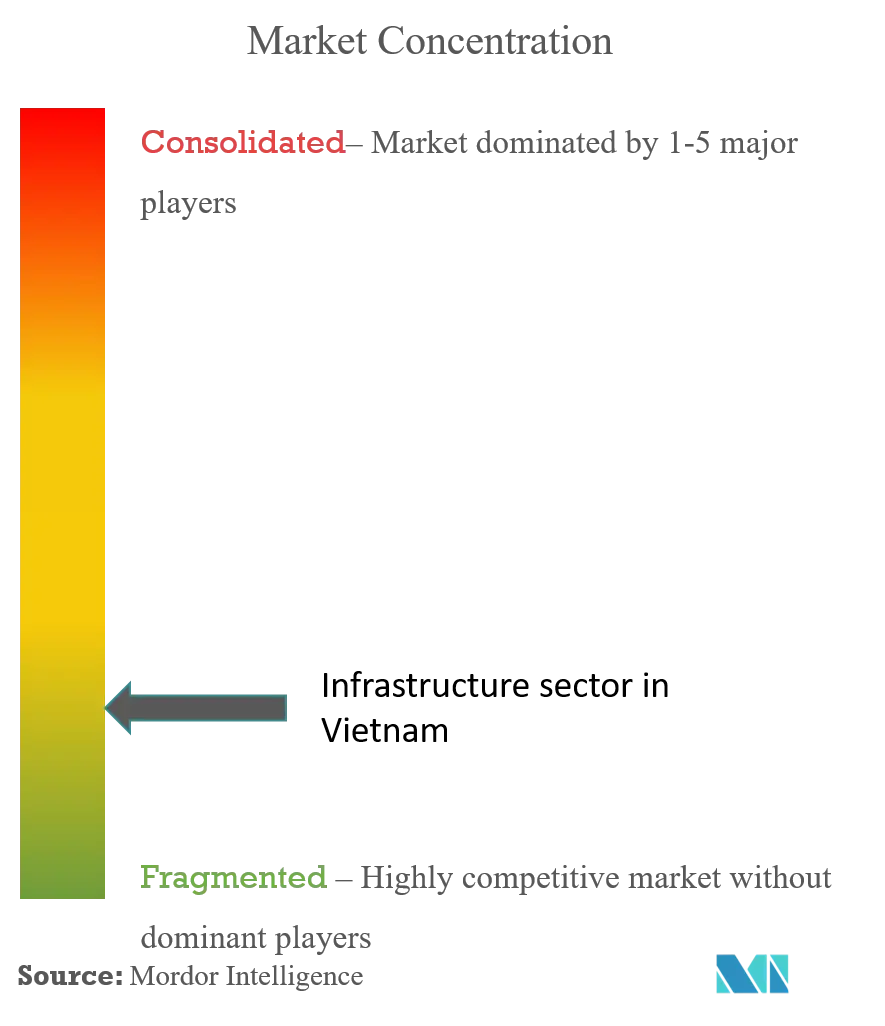

Le marché est fragmenté, car de nombreux nouveaux entrants se concentrent sur des projets visant à renforcer leur position parmi les principaux acteurs du marché et devraient croître au cours de la période de prévision grâce aux investissements privés et en capital-risque.

Les principaux acteurs du marché sont Central Power Corporation, Coteccons Construction, Hoa Binh Construction Group, Construction Corporation No.1 et Song Da Corporation.

Leaders du marché des infrastructures au Vietnam

Central Power Corporation

Coteccons Construction

Hoa Binh Construction Group

Construction Corporation No.1

Song Da Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des infrastructures au Vietnam

Juin 2023 : Coteccons, l'une des principales entreprises de construction du Vietnam, a signé un protocole d'accord de trois ans avec Microsoft Vietnam pour accélérer l'innovation et la chaîne de valeur de son secteur de la construction en utilisant le potentiel de l'intelligence artificielle et des technologies cloud. La conception d'une architecture de référence cloud pour les infrastructures et plates-formes contemporaines en tant que service sera ensuite utilisée pour libérer les avantages du cloud computing, tels que l'évolutivité, la rentabilité et une plus grande agilité.

Mars 2023 : le groupe Xuan Thien a obtenu l'autorisation pour la construction d'une usine de ciment de 1,25 milliard de dollars, d'une capacité de 10 millions de tonnes/an dans la province de Hoa Binh. Việt Nam News a rapporté que l'usine occuperait un site de 48 hectares dans le district de Lac Thuy. La construction impliquera également le dégagement de 48 hectares de jungle. Le groupe Xuan Thien est actuellement également engagé dans la construction d'une usine de chaux et d'une usine d'assemblage de panneaux solaires dans le district.

Segmentation de lindustrie des infrastructures au Vietnam

Les infrastructures constituent lépine dorsale du commerce national et international ainsi que de la production industrielle et agricole. Il sagit du cadre organisationnel et physique fondamental nécessaire au fonctionnement réussi dune entreprise. Le secteur des infrastructures se concentre sur les infrastructures majeures telles que lélectricité, les routes et ponts, les barrages et les infrastructures urbaines.

Le marché est segmenté par le segment Infrastructure (Infrastructure sociale, Infrastructure de transport, Infrastructure dextraction, Infrastructure de fabrication). Le rapport propose la taille du marché et les prévisions pour tous les segments ci-dessus en valeur (USD).

| Infrastructures sociales | Écoles |

| Hôpitaux | |

| La défense | |

| Autres | |

| Infrastructures de transport | Les chemins de fer |

| Routes | |

| Aéroports | |

| Voies navigables | |

| Infrastructures d'extraction | La production d'énergie |

| Transport et distribution d'électricité | |

| Eau | |

| Gaz | |

| Télécoms | |

| Infrastructure de fabrication | Production de métaux et de minerais |

| Raffinement pétrolier | |

| Fabrication de produits chimiques | |

| Parcs et clusters industriels | |

| Autres |

| Par segment Infrastructures | Infrastructures sociales | Écoles |

| Hôpitaux | ||

| La défense | ||

| Autres | ||

| Infrastructures de transport | Les chemins de fer | |

| Routes | ||

| Aéroports | ||

| Voies navigables | ||

| Infrastructures d'extraction | La production d'énergie | |

| Transport et distribution d'électricité | ||

| Eau | ||

| Gaz | ||

| Télécoms | ||

| Infrastructure de fabrication | Production de métaux et de minerais | |

| Raffinement pétrolier | ||

| Fabrication de produits chimiques | ||

| Parcs et clusters industriels | ||

| Autres | ||

FAQ sur les études de marché sur les infrastructures au Vietnam

Quelle est la taille du marché du secteur des infrastructures au Vietnam ?

La taille du marché du secteur des infrastructures au Vietnam devrait atteindre 18,33 milliards de dollars en 2024 et croître à un TCAC de 7 % pour atteindre 26,11 milliards de dollars dici 2029.

Quelle est la taille actuelle du marché du secteur des infrastructures au Vietnam ?

En 2024, la taille du marché du secteur des infrastructures au Vietnam devrait atteindre 18,33 milliards de dollars.

Qui sont les principaux acteurs du marché du secteur des infrastructures au Vietnam ?

Central Power Corporation, Coteccons Construction, Hoa Binh Construction Group, Construction Corporation No.1, Song Da Corporation sont les principales sociétés opérant sur le marché du secteur des infrastructures au Vietnam.

Quelles années couvre ce marché du secteur des infrastructures au Vietnam et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché du secteur des infrastructures au Vietnam était estimée à 17,05 milliards de dollars. Le rapport couvre la taille historique du marché du secteur des infrastructures au Vietnam pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du secteur des infrastructures au Vietnam pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des infrastructures au Vietnam

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du secteur des infrastructures au Vietnam en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du secteur des infrastructures au Vietnam comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.