Taille et part du marché des machines agricoles en Inde

Analyse du marché des machines agricoles en Inde par Mordor Intelligence

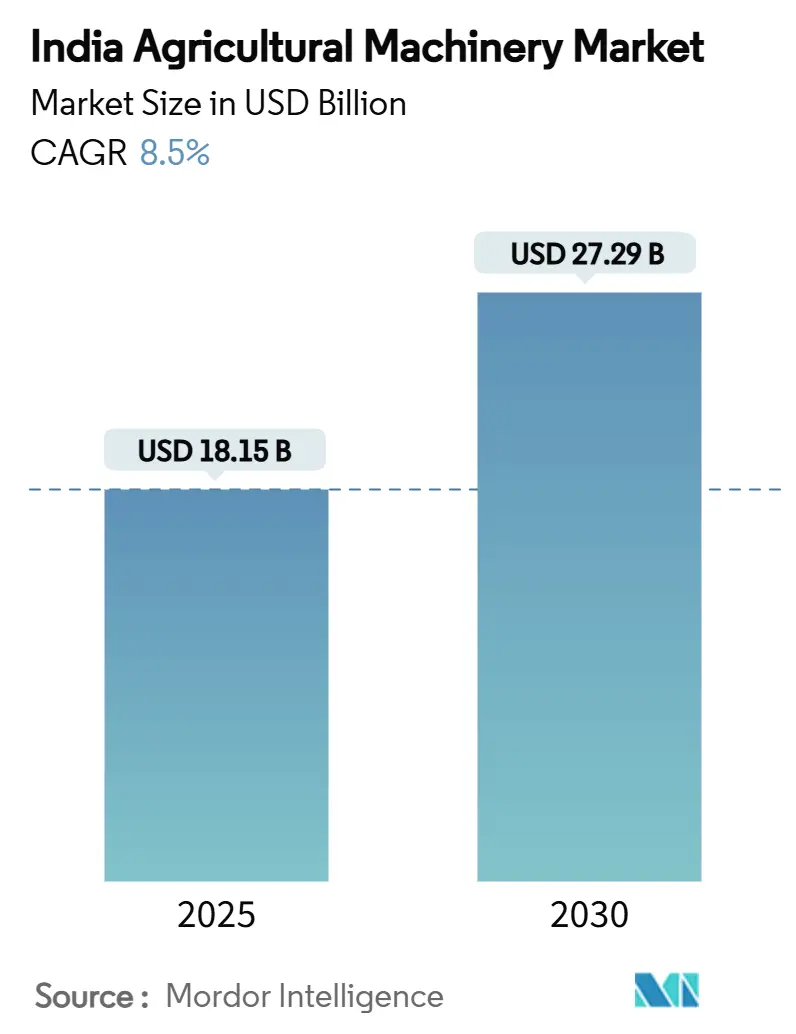

La taille du marché des machines agricoles en Inde est estimée à 18,15 milliards USD en 2025 et devrait atteindre 27,29 milliards USD d'ici 2030, avec un CAGR de 8,5 % pendant la période de prévision. Des incitations robustes du secteur public, des pénuries persistantes de main-d'œuvre rurale et une numérisation rapide convergent pour accélérer l'adoption d'équipements à l'échelle nationale. Les subventions sous la Sous-Mission sur la Mécanisation Agricole (SMAM) réduisent le coût initial des tracteurs, des systèmes d'irrigation et des outils de précision, tandis que les centres de Localisation personnalisés étendent l'accès aux petits agriculteurs. La migration urbaine croissante réduit la main-d'œuvre agricole disponible, poussant les producteurs vers des solutions mécanisées qui peuvent maintenir des opérations de plantation et de récolte opportunes. En parallèle, la Mission Agriculture Numérique crée un registre d'agriculteurs et une base de données de cultures géolocalisées qui soutiendra le déploiement d'équipements de précision et le financement basé sur les données. Les réglementations sur les émissions ainsi que les incitations émergentes pour les tracteurs à faibles émissions stimulent l'investissement dans des groupes motopropulseurs plus propres, positionnant les modèles électriques et hybrides comme une niche de croissance naissante mais stratégique. La rivalité concurrentielle s'intensifie alors que les cinq principaux fournisseurs détiennent une part de 81,5 %, incitant de nouveaux lancements de produits et des expansions de capacité orientées vers les tracteurs de puissance moyenne et les outils intelligents.

Principales conclusions du rapport

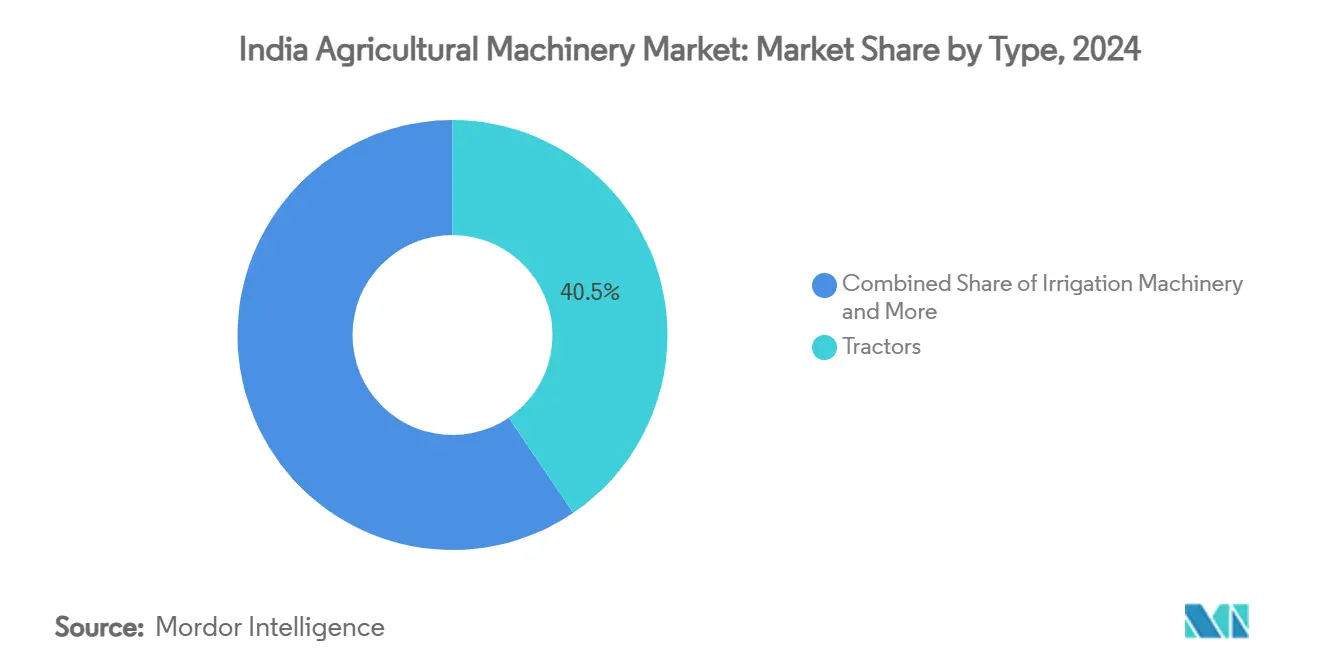

- Par type, les tracteurs ont capturé 40,5 % de la part du marché des machines agricoles en Inde en 2024, tandis que les machines d'irrigation devraient croître à un CAGR de 10,5 % jusqu'en 2030.

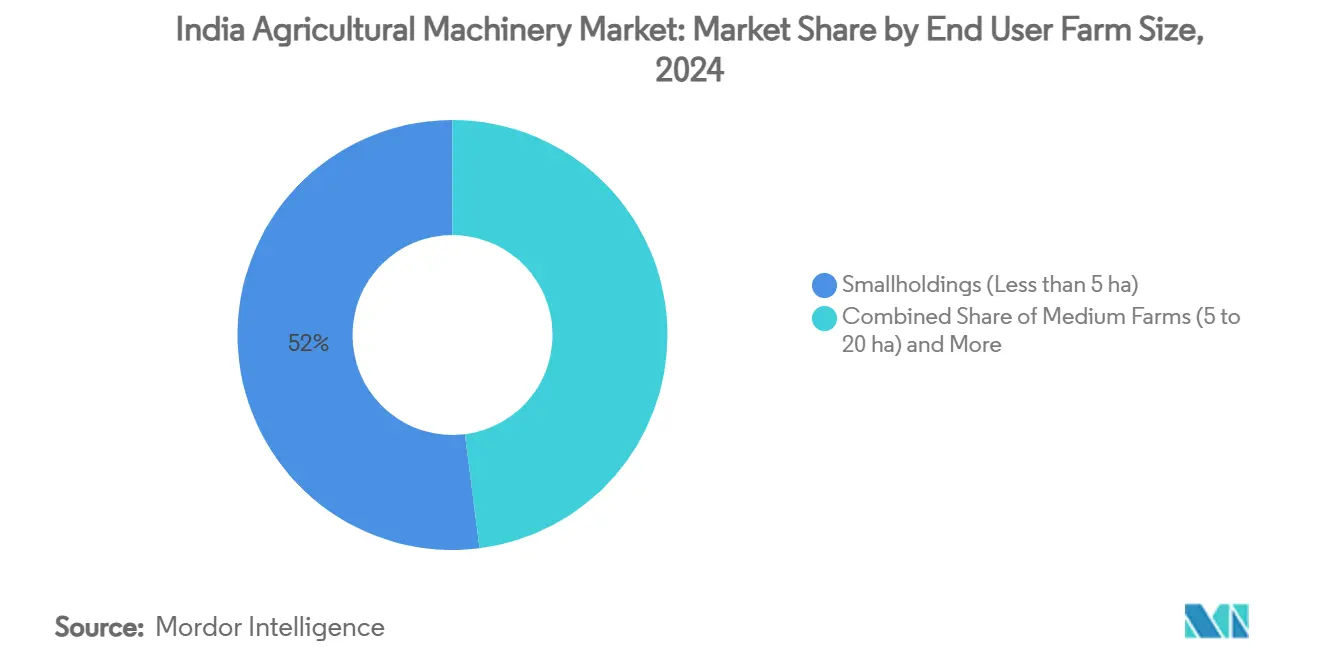

- Par taille d'exploitation utilisatrice finale, les petites exploitations de moins de 5 hectares représentaient 52,0 % de la taille du marché des machines agricoles en Inde en 2024, et les grandes exploitations de plus de 20 hectares progressent à un CAGR de 11,8 % jusqu'en 2030.

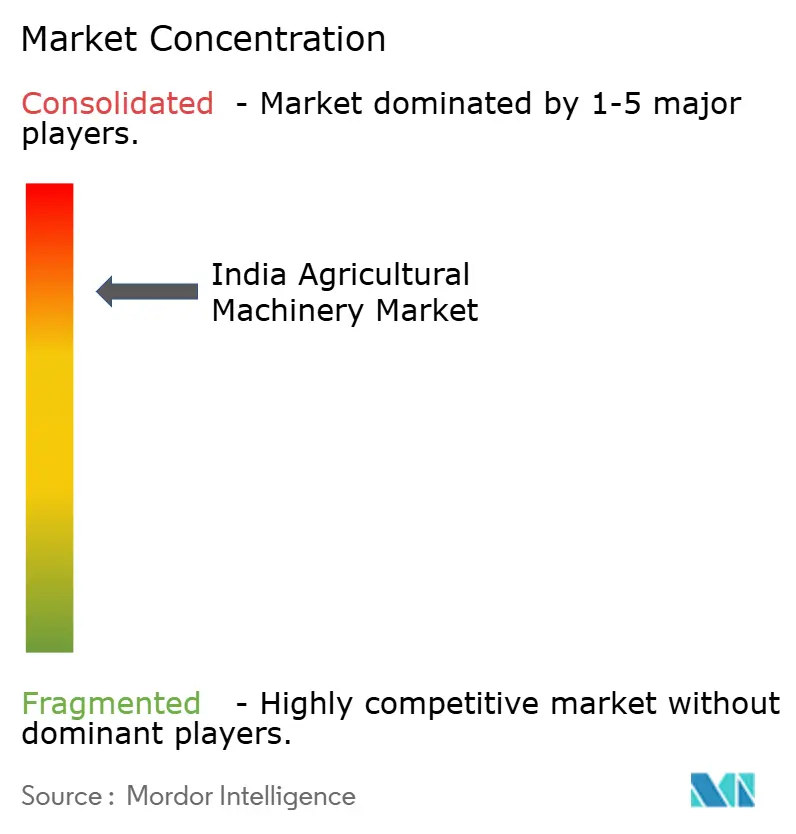

- Le marché indien des machines agricoles est concentré, avec cinq entreprises - Mahindra & Mahindra Ltd, TAFE Motors and Tractors Limited, Deere & Company, CNH Industrial N.V., et International Tractors Limited (Sonalika) - détenant 81,5 % de part de marché en 2024.

Tendances et perspectives du marché des machines agricoles en Inde

Analyse de l'impact des facteurs moteurs

| Facteur moteur | (~) % d'impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Programmes gouvernementaux stimulant l'adoption de la mécanisation | +1.2% | Uttar Pradesh, Punjab et Haryana | Moyen terme (2-4 ans) |

| Pénurie de main-d'œuvre rurale causée par la migration soutenue vers les centres urbains | +0.9% | Bihar, Bengale occidental et Uttar Pradesh | Long terme (≥ 4 ans) |

| Agrégation des OPP et agriculture contractuelle | +0.7% | Maharashtra, Karnataka et Bengale occidental | Moyen terme (2-4 ans) |

| Plateformes de crédit numériques permettant le financement | +0.8% | Gujarat, Maharashtra et Tamil Nadu | Court terme (≤ 2 ans) |

| Incitations pour équipements électriques accélérant l'adoption | +0.6% | Punjab, Haryana et Maharashtra | Long terme (≥ 4 ans) |

| Assurance climatique favorisant la culture mécanisée | +0.5% | Rajasthan et Maharashtra | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Programmes gouvernementaux stimulant l'adoption de la mécanisation

Les interventions politiques sous SMAM fournissent des subventions de 40 %-50 % sur les achats individuels de machines et jusqu'à 80 % sur les centres de Localisation personnalisés. Dans l'Uttar Pradesh seul, SMAM un déboursé 65,66 milliards INR (790 millions USD) entre 2014 et 2024, distribuant 176 000 machines et établissant 10 769 centres de Localisation personnalisés, qui élargissent collectivement l'accès aux équipements haute capacité dans les communautés de petits exploitants.[1]Source : Bureau d'information de presse, `Mission Agriculture Numérique : Tech pour transformer la vie des agriculteurs,` PIB.gov.in Des initiatives complémentaires telles que la subvention Kisan Drone et le soutien spécifique aux cultures sous la Mission Nationale de Sécurité Alimentaire canalisent davantage la demande d'outils haute précision. Ces programmes minimisent non seulement les coûts initiaux mais renforcent également les réseaux après-vente, favorisant ainsi une mécanisation soutenue dans diverses zones agro-climatiques.

Pénurie de main-d'œuvre rurale causée par la migration soutenue vers les centres urbains

Les données d'enquêtes auprès des ménages indiquent que seulement 9 % des principaux générateurs de revenus restent dans l'agriculture, en baisse par rapport aux normes historiques supérieures à 50 %. La migration saisonnière culmine pendant la plantation et la récolte, intensifiant les déficits de main-d'œuvre que la mécanisation peut combler grâce au labour, semis et récolte opportuns.[2]Source : Institut international de recherche sur les cultures pour les tropiques semi-arides, `Tendances de mécanisation agricole et politique en Inde,` ICAR.org.in Les moissonneuses-batteuses réduisent les besoins en main-d'œuvre jusqu'à 30 % et diminuent les pertes post-récolte de 2-4 points de pourcentage, les rendant indispensables dans les rotations riz-blé. Le partage d'équipements par les centres de Localisation personnalisés exploite davantage les machines rares pour maintenir les intensités de culture dans les districts pauvres en main-d'œuvre.

Agrégation des OPP et agriculture contractuelle

Plus de 26 000 Organisations de Producteurs Agricoles (OPP) ont été enregistrées, avec des subventions gouvernementales allant jusqu'à 1,8 million INR (21 700 USD) par entité pour financer les infrastructures collectives. L'agrégation renforce le pouvoir de négociation, permettant l'approvisionnement en gros de tracteurs, planteuses et batteuses à des conditions favorables. L'agriculture contractuelle au sein des groupes d'Organisations de Producteurs Agricoles (OPP) crée également des flux de trésorerie prévisibles, alignant le remboursement des prêts avec les cycles de récolte et incitant aux acquisitions de machines de plus grande capacité que les petits exploitants individuels ne pourraient pas gérer seuls.

Plateformes de crédit numériques permettant le financement

Plus de 7,7 millions de Cartes de Crédit Kisan ont été numérisées, fournissant des limites de fonds de roulement jusqu'à 500 000 INR (6 000 USD) et une intégration transparente avec les concessionnaires d'équipements. La notation avancée des risques utilisant l'imagerie satellite et l'analyse des rendements un réduit les délais d'approbation des prêts à moins de 72 heures et diminué les taux de défaut de 120 points de base, incitant les prêteurs à déployer des prêts tracteurs à l'utilisation et des forfaits d'assurance intégrés. Le financement accessible accélère le marché des machines agricoles en Inde en débloquant la demande latente parmi les agriculteurs contraints par le crédit.

Analyse de l'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coût élevé des équipements et accès limité au crédit | -1.1% | Bihar, Odisha et États de l'est | Moyen terme (2-4 ans) |

| Parcelles fragmentées limitent l'efficacité d'échelle | -0.8% | Punjab, Haryana et Uttar Pradesh | Long terme (≥ 4 ans) |

| Les normes d'émission varient selon les États | -0.4% | Régions industrialisées | Court terme (≤ 2 ans) |

| Manque de techniciens télématiques qualifiés | -0.3% | Districts ruraux à l'échelle nationale | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Coût élevé des équipements et accès limité au crédit

Malgré des subventions généreuses, un tracteur de puissance moyenne nécessite encore une mise de fonds dépassant 600 000 INR (7 200 USD), une somme hors de portée de nombreux petits producteurs. Les prêteurs formels exigent souvent des garanties, et les écarts de taux d'intérêt restent 200-300 points de base au-dessus du taux préférentiel, dissuadant les investissements de gros montants. Les centres de Localisation personnalisés amortissent l'obstacle du coût mais sont inégalement répartis, l'Inde orientale accueille moins de 12 centres par district contre 45 et plus dans certaines parties du nord, perpétuant les disparités régionales.

Parcelles fragmentées limitent l'efficacité d'échelle

L'exploitation opérationnelle moyenne un diminué à 0,2 hectare, rendant les machines en propriété propre économiquement non viables. La géométrie étroite des champs complique la manœuvrabilité des moissonneuses-batteuses et des pulvérisateurs à rampe, augmentant les coûts d'exploitation par acre. Bien que l'agrégation OPP et les réformes de Localisation foncière évoluent, la contrainte structurelle de la fragmentation continue de freiner la pénétration des gros équipements sur le marché des machines agricoles en Inde.

Analyse par segment

Par type : Les tracteurs ancrent l'adoption tandis que l'irrigation s'accélère

Les tracteurs ont conservé une part de revenus de 40,5 % en 2024, soulignant leur rôle fondamental dans le travail du sol et le transport dans divers systèmes de culture. Les machines d'irrigation constituent le segment à croissance la plus rapide avec les pompes de micro-irrigation et les systèmes goutte à goutte progressant à un CAGR de 10,5 %, propulsés par les programmes d'atténuation de la sécheresse et la hausse des tarifs d'électricité qui favorisent l'arrosage de précision. Les segments d'équipements, incluant charrues, herses et rotobêches, bénéficient de la poussée de mécanisation dans l'agriculture de petite taille, où ces outils fournissent des solutions de mécanisation d'entrée de gamme nécessitant un investissement en capital inférieur aux tracteurs. Les machines de récolte connaissent une croissance stable alors que les pénuries de main-d'œuvre s'intensifient pendant les saisons de pointe, avec les moissonneuses-batteuses et les récolteuses de fourrage devenant essentielles pour la collecte opportune des cultures dans les opérations agricoles commerciales.

Les adaptateurs qui fusionnent les systèmes mondiaux de navigation par satellite avec les outils traditionnels convertissent les tracteurs conventionnels en machines intelligentes qui exécutent le labour en ligne droite et le placement des semences avec une précision de ±2,5 cm, réduisant le gaspillage d'intrants de 6 %-8 %. Les rotobêches à assistance électrique et les pulvérisateurs de verger alimentés par batterie gagnent du terrain parmi les producteurs de fruits, où le faible bruit et les zéro émissions sont appréciés. Le marché des machines agricoles en Inde continue de se diversifier alors que les botteleuses, faucheuses et broyeurs gagnent en pertinence dans les programmes de gestion des résidus visant à freiner le brûlage à champ ouvert. Les leaders du marché répondent avec des écosystèmes d'accessoires modulaires, permettant à un seul châssis de tracteur de supporter plus de 20 outils orientés tâches, répartissant ainsi le coût de possession sur plusieurs flux de revenus.

Note: Parts des segments de tous les segments individuels disponibles lors de l'achat du rapport

Par taille d'exploitation utilisatrice finale : Les petits exploitants dominent, mais les grandes exploitations surgissent

Les petites exploitations de moins de 5 hectares ont capturé 52,0 % du marché des machines agricoles en Inde en 2024, reflétant la dominance structurelle des exploitations marginales. Ces producteurs gravitent vers les tracteurs de faible puissance (20-35 CV) et les outils d'entrée de gamme tarifés en dessous de 175 000 INR (2 100 USD). Les exploitations moyennes s'étendant de 5-20 hectares représentent 34,5 % des revenus et affichent un appétit croissant pour les semoirs de précision et les batteuses multi-cultures qui raccourcissent les délais entre cultures successives.

Les grandes exploitations au-dessus de 20 hectares affichent la croissance la plus élevée à 11,8 % de CAGR jusqu'en 2030 alors que la consolidation s'accélère dans les ceintures péri-urbaines et les zones de matières premières orientées export. Cette cohorte investit dans les tracteurs 45-70 CV, moissonneuses-batteuses et applicateurs d'engrais à taux variable qui améliorent les économies d'échelle. Les politiques gouvernementales ciblent spécifiquement les petits et marginaux agriculteurs par des subventions renforcées et des Centres de Localisation Personnalisés, créant des voies d'accès à la mécanisation indépendamment de la taille de l'exploitation tout en soutenant la transition vers des structures agricoles plus efficaces. Les tableaux de bord télématiques intégrés aident les gestionnaires de domaines à superviser l'utilisation de la flotte et la maintenance prédictive, débloquant des améliorations de temps de fonctionnement dépassant 5 points de pourcentage.

Note: Parts des segments de tous les segments individuels disponibles lors de l'achat du rapport

Analyse géographique

Le Punjab et l'Haryana représentent conjointement une part significative des ventes agrégées de tracteurs malgré ne détenant que 7 % de la zone cultivable nationale, reflétant une disponibilité élevée de puissance agricole au-dessus de 3 kW par hectare. Les kits subventionnés de gestion des résidus et les prix de soutien minimum favorables maintiennent la demande pour les botteleuses de paille et charrues réversibles qui réduisent les épisodes de brûlage à champ ouvert.[3]Source : Bureau d'information de presse, `Programme de gestion des résidus de culture,` PIB.gov.in Ces deux États illustrent un plateau de mécanisation mature où les cycles de remplacement et de mise à niveau technologique, plutôt que les premiers achats, alimentent désormais la croissance.

Le Maharashtra et le Gujarat présentent des modèles de culture diversifiés qui nécessitent des équipements allant des cueilleuses de coton aux appareils d'installation de lignes goutte à goutte. La hausse spectaculaire de 850 fois de l'adoption de rotobêches dans le Vidarbha en une décennie souligne la demande latente une fois les barrières de prix et de crédit assouplies. Les groupes horticoles du Gujarat adoptent des pompes de fertigation et des pulvérisateurs de serre, aidant l'État à atteindre la couverture de micro-irrigation la plus élevée d'Inde à 65 % de la zone irriguée. Les politiques progressistes de l'État et les programmes d'éducation des agriculteurs créent un environnement propice à l'adoption technologique, avec les initiatives d'agriculture numérique gagnant du terrain grâce aux partenariats public-privé et aux projets de démonstration.

Les régions orientales et centrales représentent la prochaine frontière, avec l'Uttar Pradesh seul nécessitant que la puissance agricole double de 2,0 kW par hectare à 4,0 kW pour répondre à la demande alimentaire projetée. L'agrégation dirigée par les Organisations de Producteurs Agricoles (OPP) et les centres de Localisation personnalisés soutenus par l'État sont clés pour l'expansion de la densité de machines, particulièrement dans les districts dominés par le riz où le repiquage et la transplantation sont intensifs en main-d'œuvre. Pendant ce temps, le Karnataka et le Tamil Nadu mènent l'Inde du Sud dans l'intégration du conseil numérique avec les services d'équipement, exemplifié par les systèmes de réservation électronique de cultures qui synchronisent la disponibilité des machines avec les prévisions phénologiques. Ensemble, ces initiatives positionnent le marché des machines agricoles en Inde pour une croissance géographiquement équilibrée au cours de la prochaine décennie.

Paysage concurrentiel

Le marché des machines agricoles en Inde reste concentré, avec Mahindra & Mahindra Ltd, TAFE Motors and Tractors Limited, Deere & Company, CNH Industrial N.V., et International Tractors Limited (Sonalika) détenant collectivement une part de 81,5 % en 2024. Mahindra & Mahindra Ltd un étendu son avance à 43,3 % en exercice 2025 en exploitant un réseau de 1 200 concessionnaires et en déployant la plateforme de tracteur intelligent OJA qui intègre l'automatisation et les diagnostics à distance. L'usine greenfield de 100 millions USD de Deere & Company au Maharashtra cible les exportations de tracteurs de puissance moyenne et positionne l'entreprise pour défier le leadership en place dans les segments utilitaires premium.

La différenciation technologique est primordiale. Le pack d'intelligence MYOJA de Mahindra & Mahindra Ltd offre des affichages en cabine et des alertes géofence, tandis qu'Escorts Kubota Limited intègre la technologie de moteur de Kubota pour une efficacité énergétique améliorée. CNH Industrial N.V. pilote des moissonneuses-batteuses compatibles 4G qui transmettent des cartes de rendement en temps réel aux tableaux de bord cloud, aidant à l'optimisation des intrants. Les innovateurs domestiques tels que VST Tillers Tractors Ltd. passent progressivement des tracteurs à deux roues aux tracteurs compacts à quatre roues, ciblant les applications de niche verger et horticulture où la manœuvrabilité est cruciale.

Les alliances stratégiques accélèrent la recherche et développement et la pénétration du marché. Mahindra & Mahindra Ltd collabore avec Mitsubishi Mahindra Agricultural Machinery sur les moteurs diesel compacts, tandis que Deere & Company s'associe avec des startups indiennes pour la détection de mauvaises herbes basée sur l'IA. L'électrification dirigée par les politiques ouvre un segment greenfield où de nouveaux entrants développent des systèmes d'échange de batterie adaptés aux villages isolés manquant d'alimentation réseau continue. Alors que les règles d'émission se durcissent, les entreprises plus importantes exploitent les économies d'échelle dans l'ingénierie de conformité, élargissant potentiellement le fossé contre les petits assembleurs sur le marché des machines agricoles en Inde.

Leaders de l'industrie des machines agricoles en Inde

TAFE Motors and Tractors Limited

Deere & Company

CNH Industrial N.V.

International Tractors Limited (Sonalika)

Mahindra & Mahindra Ltd

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements industriels récents

- Février 2025 : Deere & Company un introduit le tracteur 5130M en Inde, avec une capacité de 130 CV, en faisant le tracteur le plus puissant du pays. Le tracteur incorpore les technologies GearPro et PermaClutch, ainsi que des fonctionnalités de connectivité intelligente et des capacités d'agriculture de précision pour améliorer l'efficacité opérationnelle et réduire la consommation de carburant.

- Décembre 2024 : Mahindra Tractors un formé un partenariat avec Punjab National Bank (PNB) pour fournir des solutions de financement concessionnaire, qui visent à améliorer le financement des stocks et augmenter la disponibilité des tracteurs sur les marchés ruraux. Le partenariat soutient la mécanisation agricole en fournissant aux concessionnaires un meilleur accès aux fonds et en améliorant la distribution de tracteurs.

- Juin 2024 : New Holland, une marque de CNH Industrial N.V., un lancé le tracteur WORKMASTER 105 en Inde. Ce modèle de plus de 100 chevaux (CV) dispose d'un moteur conforme aux normes d'émission TREM-IV, apportant technologie avancée, qualité et performance aux clients indiens. Le tracteur est équipé d'un moteur FPT délivrant 106 CV et inclut des fonctionnalités telles qu'une capacité de levage de 3 500 kg, un engagement 4RM électro-hydraulique, et un siège à suspension pneumatique avec dossier ajustable.

- Février 2024 : International Tractors Limited (Sonalika) un introduit 10 nouveaux tracteurs Tiger dans la gamme 40-75 CV. Les tracteurs disposent de cinq nouveaux moteurs, transmissions multi-vitesses, et hydrauliques 5G pour améliorer puissance, efficacité énergétique et polyvalence. La gamme de conception européenne sert diverses applications agricoles et commerciales, soutenant la présence de Sonalika sur le marché d'exportation.

Périmètre du rapport du marché des machines agricoles en Inde

Les machines agricoles sont les structures mécaniques et dispositifs utilisés dans l'agriculture ou à d'autres fins agricoles. Le marché des machines agricoles en Inde est segmenté par type (tracteurs (moins de 50 CV, 50 à 75 CV, 76 à 100 CV, 101 à 150 CV, plus de 150 CV), équipements (charrues, herses, rotobêches et cultivateurs, semoirs et épandeurs d'engrais, et autres équipements), machines d'irrigation (machines d'arrosage, irrigation goutte à goutte, et autres machines d'irrigation), machines de récolte (moissonneuses-batteuses, récolteuses de fourrage, et autres machines de récolte), et machines de fenaison et fourrage (faucheuses et conditionneurs, botteleuses, et autres machines de fenaison et fourrage). Le rapport offre la taille du marché et les prévisions en termes de valeur (USD) pour tous les segments susmentionnés.

| Tracteurs | Moins de 50 CV |

| 50 à 75 CV | |

| 76 à 100 CV | |

| 101 à 150 CV | |

| Plus de 150 CV | |

| Équipements | Charrues |

| Herses | |

| Rotobêches et cultivateurs | |

| Semoirs et épandeurs d'engrais | |

| Autres équipements (tarières, désherbeurs motorisés, etc.) | |

| Machines d'irrigation | Irrigation par aspersion |

| Irrigation goutte à goutte | |

| Autres machines d'irrigation (systèmes pivot central, micro-asperseurs, etc.) | |

| Machines de récolte | Moissonneuses-batteuses |

| Récolteuses de fourrage | |

| Autres machines de récolte (récolteuses de canne à sucre, récolteuses de pommes de terre, etc.) | |

| Machines de fenaison et fourrage | Faucheuses et conditionneurs |

| Botteleuses | |

| Autres machines de fenaison et fourrage (faneuses, râteaux, etc.) |

| Petites exploitations (Moins de 5 ha) |

| Exploitations moyennes (5 à 20 ha) |

| Grandes exploitations (Plus de 20 ha) |

| Par type | Tracteurs | Moins de 50 CV |

| 50 à 75 CV | ||

| 76 à 100 CV | ||

| 101 à 150 CV | ||

| Plus de 150 CV | ||

| Équipements | Charrues | |

| Herses | ||

| Rotobêches et cultivateurs | ||

| Semoirs et épandeurs d'engrais | ||

| Autres équipements (tarières, désherbeurs motorisés, etc.) | ||

| Machines d'irrigation | Irrigation par aspersion | |

| Irrigation goutte à goutte | ||

| Autres machines d'irrigation (systèmes pivot central, micro-asperseurs, etc.) | ||

| Machines de récolte | Moissonneuses-batteuses | |

| Récolteuses de fourrage | ||

| Autres machines de récolte (récolteuses de canne à sucre, récolteuses de pommes de terre, etc.) | ||

| Machines de fenaison et fourrage | Faucheuses et conditionneurs | |

| Botteleuses | ||

| Autres machines de fenaison et fourrage (faneuses, râteaux, etc.) | ||

| Par taille d'exploitation utilisatrice finale | Petites exploitations (Moins de 5 ha) | |

| Exploitations moyennes (5 à 20 ha) | ||

| Grandes exploitations (Plus de 20 ha) | ||

Questions clés répondues dans le rapport

Quelle est la valeur du marché des machines agricoles en Inde en 2025 ?

Le marché s'élève à 18,15 milliards USD en 2025 et devrait atteindre 27,29 milliards USD d'ici 2030.

À quelle vitesse l'électrification des tracteurs progresse-t-elle en Inde ?

Les programmes pilotes montrent que les tracteurs électriques peuvent réduire les coûts d'exploitation de 18 %, et les subventions dédiées sous PM E-DRIVE accélèrent la commercialisation.

Quel segment croît le plus rapidement ?

Les machines d'irrigation mènent avec un CAGR de 10,5 % jusqu'en 2030 alors que les technologies efficaces en eau gagnent du terrain.

Pourquoi les centres de Localisation personnalisés sont-ils importants ?

Ils mutualisent les machines intensives en capital afin que les petits exploitants puissent louer des équipements pendant les périodes de pointe, stimulant la productivité sans investissement initial lourd.

Dernière mise à jour de la page le: