Taille et part du marché indien des ingrédients pharmaceutiques actifs (IPA)

Analyse du marché indien des ingrédients pharmaceutiques actifs (IPA) par Mordor Intelligence

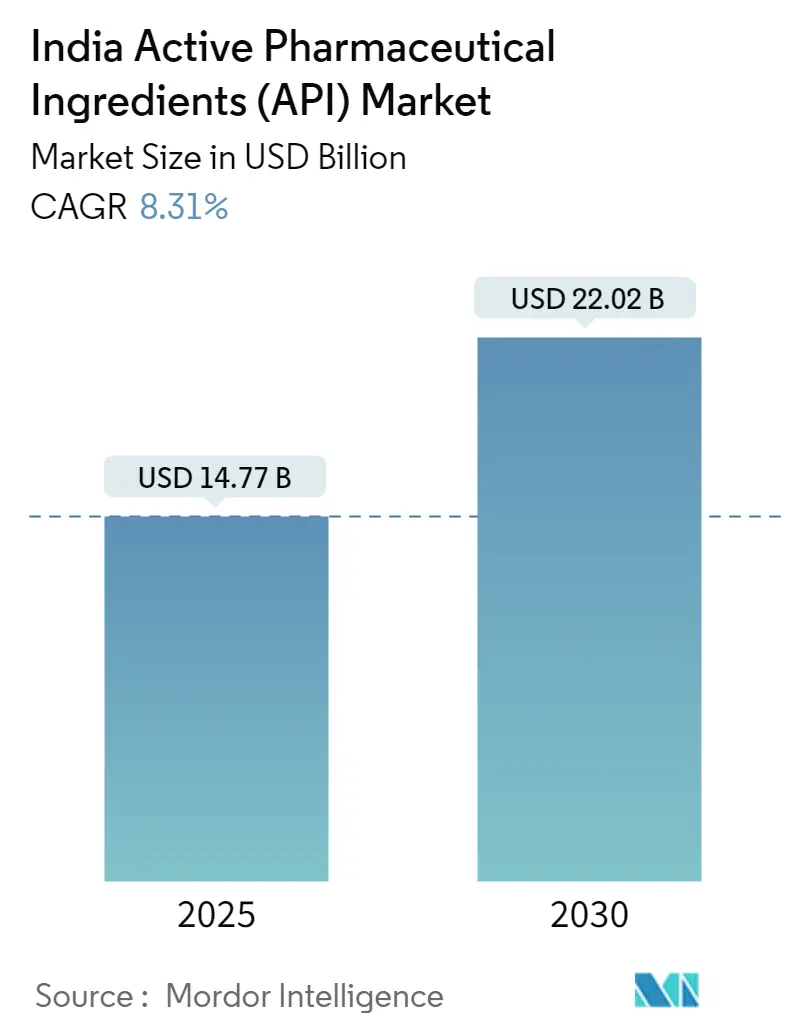

La taille du marché indien des IPA est évaluée à 14,18 milliards USD en 2025 et devrait atteindre 21,46 milliards USD d'ici 2030, s'étendant à un CAGR de 8,54 % sur la période. Les incitations politiques solides, la demande d'exportation en accélération et les ajouts rapides de capacité soutiennent collectivement cette trajectoire de croissance. Le programme d'incitation liée à la production (PLI) libère des capitaux patients pour les usines en terrain vierge et les parcs de médicaments en vrac, comprimant les coûts logistiques et améliorant l'accès aux services publics pour les producteurs. Parallèlement, les acheteurs américains et européens déplacent les approvisionnements loin de la Chine après l'adoption de la loi Biosecure, entraînant une hausse de 50 % des volumes de demandes de devis chez les principaux fabricants contractuels indiens en 2024. Les entreprises nationales améliorent également leurs actifs de fermentation, de confinement et de fabrication continue pour capturer les volumes premium d'oncologie et de biotechnologie, tandis que le contrôle de processus activé par l'IA réduit le temps de cycle et la consommation d'énergie. Les contre-pressions proviennent de la volatilité des prix des matières premières clés (KSM) sourcées en Chine et des lacunes de conformité dans les installations MSME, mais ces deux forces poussent le secteur vers l'intégration verticale et les mises à niveau des systèmes qualité qui renforcent la compétitivité à long terme.

Principales conclusions du rapport

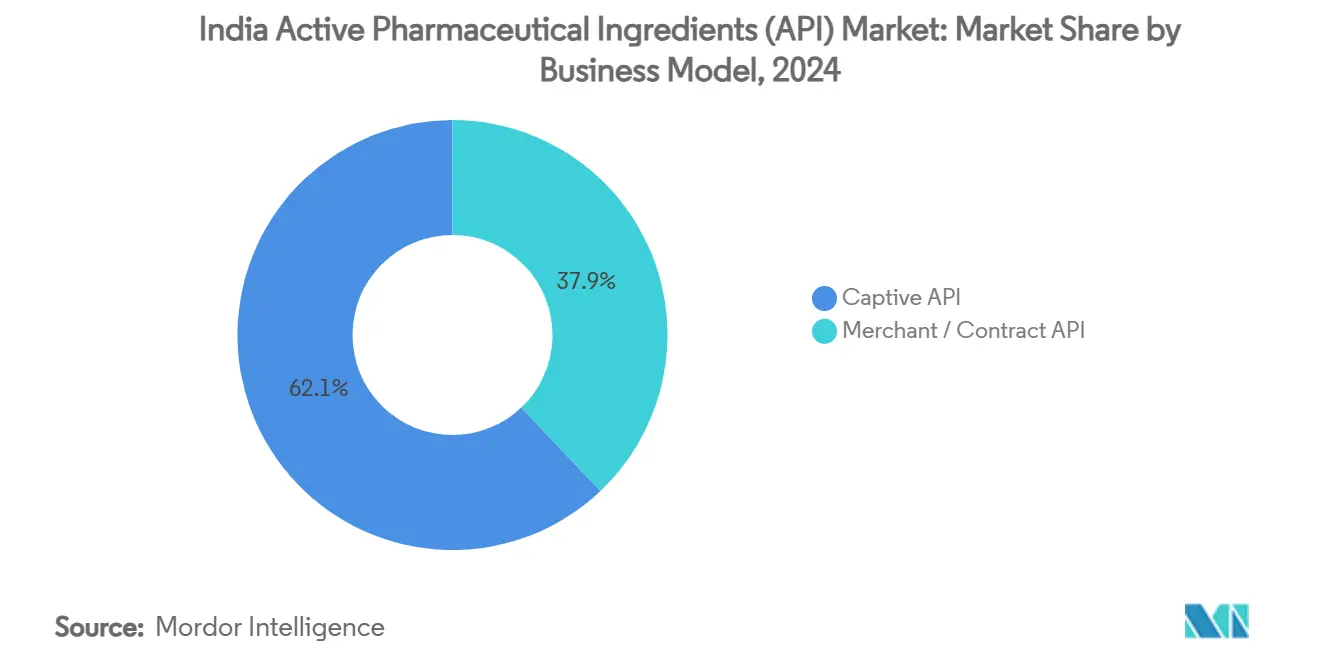

- Par modèle économique, la production captive détenait 62,09 % de la part du marché indien des IPA en 2024 tandis que les opérations marchandes sont projetées à augmenter à un CAGR de 9,95 % jusqu'en 2030.

- Par type de synthèse, les molécules synthétiques contrôlaient 73,35 % de la taille du marché indien des IPA en 2024 ; les API biotechnologiques sont sur la voie d'un CAGR de 9,70 % jusqu'en 2030.

- Par domaine thérapeutique, les ingrédients cardiovasculaires menaient avec 23,71 % de part de la taille du marché indien des IPA en 2024, tandis que les composés oncologiques progressent à un CAGR de 8,98 % jusqu'en 2030.

- Par utilisation finale, les entreprises pharmaceutiques et biopharmaceutiques ont capturé 76,45 % de la part du marché indien des IPA en 2024 ; les CDMO/CMO enregistrent les meilleures perspectives à un CAGR de 8,91 % jusqu'en 2030.

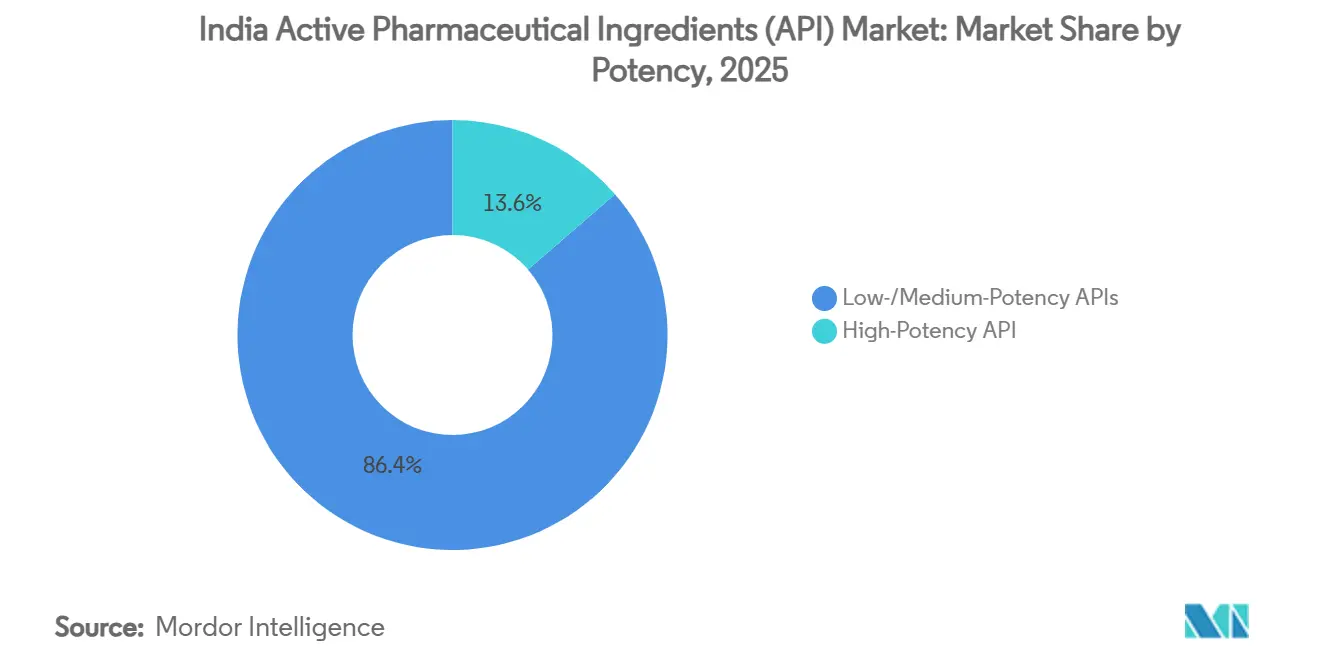

- Par puissance, les molécules de faible/moyenne puissance représentaient 86,36 % de la taille du marché indien des IPA en 2024, mais les API de haute puissance devraient s'étendre à un CAGR de 9,21 % jusqu'en 2030.

Tendances et perspectives du marché indien des ingrédients pharmaceutiques actifs (IPA)

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Poussée gouvernementale PLI et parc de médicaments en vrac pour l'autonomie | +2.1% | Nationale, avec concentration au Gujarat, Himachal Pradesh, Andhra Pradesh | Moyen terme (2-4 ans) |

| Déplacement accéléré des commandes US/UE vers l'Inde post-loi Biosecure | +1.8% | Mondiale, avec impact principal sur l'approvisionnement Amérique du Nord et UE | Court terme (≤ 2 ans) |

| Montée en puissance des blocs HPAPI oncologiques (clusters Visakhapatnam, Hyderabad) | +1.2% | Régionale, concentrée en Andhra Pradesh et Telangana | Moyen terme (2-4 ans) |

| Croissance des exportations CRDMO servant les innovateurs Phase-I/II | +1.5% | Mondiale, avec focus sur les marchés cliniques Amérique du Nord et UE | Long terme (≥ 4 ans) |

| Adoption de voies de chimie verte pour réduire la facture d'importation de solvants | +0.9% | Nationale, avec accent sur les pôles manufacturiers de la côte ouest | Long terme (≥ 4 ans) |

| Optimisation de processus pilotée par l'IA réduisant les temps de cycle ≤20 % | +0.8% | Nationale, avec adoption précoce dans les principaux clusters pharmaceutiques | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Poussée gouvernementale PLI et parc de médicaments en vrac pour l'autonomie

Trente-deux projets PLI d'une valeur de 4 024 crores de roupies sont opérationnels, dépassant l'investissement initialement sanctionné et permettant la synthèse domestique de molécules critiques telles que la pénicilline G pour la première fois en trois décennies. Les parcs de médicaments en vrac au Gujarat, Himachal Pradesh et Andhra Pradesh fournissent des unités de récupération de solvants, de traitement des effluents et de services publics communs qui réduisent les coûts d'exploitation. Le nouveau bloc Pen-G de 15 000 tpa d'Aurobindo Pharma illustre le retournement vers l'autonomie. La dépendance aux importations d'intermédiaires critiques devrait être divisée par deux une fois que les actifs en terrain vierge atteignent l'utilisation nominale, et le ministère du Commerce et de l'Industrie évalue l'investissement pharmaceutique privé cumulé à 1,61 lakh-crore depuis 2021. Des autorisations environnementales plus rapides et des approbations guichet unique raccourcissent la gestation des projets, renforçant l'impact politique.

Déplacement accéléré des commandes américaines/européennes vers l'Inde post-loi Biosecure

La loi américaine Biosecure de 2024 restreint les achats fédéraux auprès d'entreprises liées aux entités biotechnologiques chinoises, contraignant les créateurs à diversifier les chaînes d'approvisionnement. Les producteurs indiens, exploitant déjà plus de 750 sites approuvés par la FDA américaine, ont vu une hausse de 50 % des demandes de devis et des audits depuis le T3 2024. La parité coût-par-kg favorise l'Inde ; les devis rendus se situent environ 20 % en dessous des moyennes chinoises pour des grades de qualité similaires. Les cycles de transfert technologique réglementaires prennent encore 18-24 mois, mais l'expérience des dossiers de l'Inde comprime les délais par rapport aux nouveaux entrants. Alors que les sponsors occidentaux séquencent les départs des fournisseurs chinois, les contrats glissants donnent aux CDMO indiens une visibilité de revenus pluriannuelle.

Montée en puissance des blocs HPAPI oncologiques (Visakhapatnam et Hyderabad)

Les clusters de Visakhapatnam et Hyderabad hébergent des suites de confinement spécialisées qui gèrent les limites d'exposition professionnelle inférieures à 1 µg/m³. Divi's Laboratories a ajouté 14 500 m³ de volume de réaction à son campus de Kakinada, investissant 1 200-1 500 crores de roupies pour servir les charges utiles cytotoxiques et de conjugués anticorps-médicament. Telangana représente maintenant plus de 30 % des exportations d'IPA de l'Inde et a aligné 5 260 crores de roupies en projets supplémentaires pour l'oncologie et les injectables spécialisés. Les collèges professionnels locaux offrent une formation d'opérateurs spécifique aux HPAPI, créant un bassin de talents fidèles. Les synergies à travers la récupération de solvants, l'incinération de déchets toxiques et la logistique de chaîne froide partagée réduisent davantage les coûts des clusters, faisant de la zone une destination privilégiée pour les sponsors mondiaux recherchant une résilience de double approvisionnement.

Croissance des exportations CRDMO servant les innovateurs Phase I/II

Les organisations de recherche, développement et fabrication contractuelles (CRDMO) sont sur la voie de s'étendre de 3-3,5 milliards USD en 2025 à 22-25 milliards USD d'ici 2035. Les sponsors externalisent la chimie médicinale, le développement de processus et l'approvisionnement clinique pour réduire les coûts fixes, bénéficiant à la main-d'œuvre scientifique étendue de l'Inde. Laurus Labs a ouvert un centre R&D de 300 scientifiques plus une aile de fermentation de 120 crores sous sa branche Laurus Bio, ajoutant 62 molécules de pipeline. L'achat par Jubilant Biosys d'un hub R&D français étend les capacités de conjugués anticorps-médicament et accélère la navigation réglementaire européenne. Les modèles intégrés "découverte-au-commercial" raccourcissent les délais des molécules et verrouillent des contrats plus collants, renforçant l'élan de croissance.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coût volatil des KSM sourcés en Chine malgré la localisation | -1.3% | Nationale, avec impact plus élevé sur les fabricants dépendants des importations | Court terme (≤ 2 ans) |

| Lacunes de conformité persistantes dans les unités MSME d'IPA (WHO-GMP) | -0.8% | Nationale, concentrée dans les plus petits clusters manufacturiers | Moyen terme (2-4 ans) |

| Pénurie de talents dans les grandes molécules en aval et confinement | -0.7% | Régionale, affectant principalement les clusters d'Hyderabad et Visakhapatnam | Moyen terme (2-4 ans) |

| Tarifs énergétiques croissants érodant les marges dans les usines de la côte ouest | -0.5% | Régionale, concentrée dans les pôles manufacturiers du Gujarat et Maharashtra | Court terme (≤ 2 ans |

| Source: Mordor Intelligence | |||

Coût volatil des KSM sourcés en Chine malgré la localisation

Même avec une capacité domestique croissante, l'Inde a importé des IPA d'une valeur de 377 milliards de roupies en AF 2024, environ 35 % de la demande totale. Une hausse soudaine de 15-20 % des prix des intrants de fermentation au début de 2025 a comprimé les marges opérationnelles que les analystes s'attendaient à voir grimper à 12-14 %. Les grandes entreprises se couvrent via des contrats multi-régions et des blocs d'intermédiaires captifs ; les MSME, manquant d'échelle, ferment la production ou reportent les mises à niveau de capacité, perturbant les chaînes d'approvisionnement. Les retards dans la mise en service complète des parcs PLI signifient que la dépendance persistera jusqu'en 2026, maintenant les coûts d'intrants volatils.

Lacunes de conformité persistantes dans les unités MSME d'IPA (WHO-GMP)

Les lettres d'avertissement de la FDA américaine en 2024-25 soulignent les lacunes d'intégrité des données et les risques de contamination dans les petites installations. Les déficits de compétences de la main-d'œuvre aggravent la non-conformité ; la Corporation nationale de développement des compétences signale le QC analytique comme une pénurie chronique. Une extension gouvernementale déplace la date limite GMP de l'annexe M pour les MSME à décembre 2025, fournissant un répit pour les réparations d'infrastructure. Cependant, la mise en œuvre rigide de la matrice ICH Q12 nécessitera des données de vérification de processus continu et des enregistrements de gestion des risques qualité, augmentant les coûts de conformité. Les usines non mises à niveau risquent l'exclusion du marché, poussant vers la consolidation ou les ventes d'actifs stratégiques.

Analyse des segments

Par modèle économique : l'externalisation accélère le changement manufacturier

Les fournisseurs marchands contribuent actuellement à moins de 38 % de la production mais afficheront un CAGR de 9,95 % alors que les créateurs cèdent les blocs de synthèse hérités en faveur de modèles de coûts variables. Le marché indien des IPA bénéficie lorsque les CDMO assument la maintenance des dossiers réglementaires, les lots de validation et les audits périodiques de site, libérant le capital des sponsors pour les lancements de produits biologiques et de thérapeutiques numériques. De plus en plus, les innovateurs regroupent la chimie précoce, la toxicologie et l'approvisionnement Phase-I sous des contrats de fournisseur unique qui récompensent les CDMO d'échelle avec des capacités de bout en bout. La fabrication captive reste viable pour les statines ou la metformine à grand volume où les économies d'usine unique dépassent les frais généraux de transaction. Néanmoins, des mandats environnementaux plus stricts et des tarifs de services publics inflationnistes inclinent le coût total de possession vers les opérateurs marchands. L'expansion de 80 millions USD de Piramal Pharma Solutions en injectables stériles au Kentucky souligne la scalabilité des plateformes externalisées pour servir la demande mondiale.

Les avantages de second ordre incluent des fenêtres flexibles de transfert technologique, qui aident les sponsors à échelonner les vagues de lancement à travers les géographies, lissant ainsi l'utilisation sur les sites marchands. Le marché indien des IPA voit aussi une intégration vers l'arrière plus profonde parmi les principaux CDMO ; les parcs de réacteurs co-localisent maintenant avec la récupération de solvants et l'incinération d'effluents pour rationaliser les audits EH&S. Inversement, les usines captives luttent avec les risques de contamination latente liés à la complexité du mélange de produits, contraignant un personnel de contrôle qualité plus important et un coût plus élevé par lot.

Par type de synthèse : les API biotechnologiques stimulent la croissance de nouvelle génération

La chimie synthétique ancre encore 73,35 % des revenus 2024 en raison d'une intensité capitalistique plus faible et d'un précédent réglementaire bien tracé. Pourtant, les API biotechnologiques, enregistrant un CAGR de 9,70 %, captureront une valeur incrémentale alors que les anticorps monoclonaux, les hormones recombinantes et les vecteurs ARNm atteignent les essais de phase tardive. Les patins de fabrication continue et les cristallisoirs haute capacité compriment les cycles de lots synthétiques, tandis que les réacteurs de fermentation adoptent des capteurs de métabolites en temps réel pour augmenter les titres. Le bloc de fermentation supplémentaire de 120 crores de Laurus Bio vise les intermédiaires d'acides aminés et d'enzymes demandés par les pipelines de produits biologiques.

La complexité réglementaire reste plus élevée pour les API biotechnologiques, nécessitant des étapes validées de clairance virale et des plateformes de caractérisation avancées. Cependant, les primes de prix de 3-5 × par rapport aux actifs synthétiques compensent les capex ajoutés. Le marché indien des IPA diversifie les risques alors que les fabricants hybrides exploitent les lignes de petites molécules existantes pour amortir la volatilité de montée en puissance biotechnologique. Pendant ce temps, les producteurs synthétiques poursuivent les catalyseurs verts et la technologie de micro-réacteurs pour maintenir le leadership des coûts.

Par type de médicament : l'innovation biosimilaire remodèle le mélange de portefeuille

Les génériques dominent le volume alors que l'Inde fournit 40 % des doses finies mondiales, s'appuyant sur un portefeuille robuste de statines héritées, d'inhibiteurs de pompe à protons et d'ARV. Pourtant, une vague d'expiration de brevets imminente de 63,7 milliards USD entre 2025 et 2029 déverrouille les API biosimilaires avec un potentiel de marge supérieur. Les programmes d'API de marque, bien que plus petits, permettent aux entreprises de capturer les rentes de gestion du cycle de vie grâce à des tailles de particules différenciées, le contrôle des polymorphes et les combinaisons à dose fixe. La clarté réglementaire sous les directives biosimilaires américaines BPCIA et EMA accélère les dépôts de dossiers, incitant les accords de co-développement entre les maisons de synthèse indiennes et les start-ups biotechnologiques occidentales.

Le rééquilibrage de portefeuille réduit l'exposition à l'érosion des prix génériques, stabilisant l'EBITDA même alors que les marchés d'appels d'offres compriment les marges. Le marché indien des IPA se déplace ainsi vers un modèle de revenus tri-modal : génériques à grand volume, hybrides de marque à échelle moyenne et biosimilaires à faible volume et haute valeur. Les entreprises qui maîtrisent les trois sont en mesure d'amortir les oscillations cycliques dans n'importe quelle catégorie unique.

Par domaine thérapeutique : les API d'oncologie capturent une croissance premium

Le segment cardiovasculaire a conservé 23,71 % du chiffre d'affaires 2024 en raison de la prévalence des maladies chroniques, mais les API d'oncologie tracent un CAGR de 8,98 % jusqu'en 2030 sur la base de la demande de thérapies ciblées et de charges utiles cytotoxiques. Les isolateurs HPAPI et les systèmes de chargement automatisés limitent l'exposition du personnel, répondant aux références mondiales de santé professionnelle. Le regroupement d'investissements autour d'Andhra Pradesh et Telangana non seulement réduit la duplication de la chaîne d'approvisionnement mais facilite aussi la planification de conteneurs d'importation pour les substances à haut risque. Les API anti-infectieux restent un pilier mais font face à une compression de marge sous les initiatives de gestion des antibiotiques. Les molécules SNC et respiratoires reçoivent une attention renouvelée alors que les besoins de santé mentale et de thérapie post-COVID s'élargissent.

La discipline tarifaire est plus forte en oncologie ; les contrats incluent souvent des engagements de volume et des escalateurs de prix liés à l'inflation. Inversement, les génériques cardiovasculaires se battent pour les appels d'offres d'achat hospitalier via des offres au coût le plus bas, intensifiant la commoditisation. Le marché indien des IPA bénéficie quand les acteurs équilibrent un volume de base élevé des molécules de soins chroniques avec des contributions à marge élevée des lancements d'oncologie.

Par utilisation finale : la croissance des CDMO transforme les modèles de service

Les entreprises pharmaceutiques et biopharmaceutiques achètent directement 76,45 % des API, mais les CDMO/CMO affichent un taux de croissance de 8,91 % alors que les sponsors priorisent les structures de coûts variables. Les maisons de formulation domestiques approvisionnent les programmes Jan Aushadhi et Ayushman Bharat, ancrant des volumes stables. Les formulateurs orientés export poursuivent les approbations ANDA, poussant davantage les exigences de conformité et de traçabilité vers les fournisseurs d'API. Les acteurs CRDMO regroupent la découverte, CMC, le dépôt IND et l'approvisionnement clinique, assurant la continuité chimie-à-clinique. Cette adhérence est évidente dans les accords "partenaire privilégié" multi-programmes signés en 2024-25, s'étendant souvent sur cinq ans et des clauses d'option pour l'approvisionnement commercial.

Les dynamiques d'utilisation finale influencent l'allocation d'actifs : les laboratoires kilos GMP pour les campagnes précoces contrastent avec les réacteurs multi-tonnes pour les génériques chroniques. Le marché indien des IPA assiste ainsi à des modèles capex bimodaux, avec les CDMO érigeant des suites flexibles multi-produits tandis que les usines captives investissent dans des lignes continues haute capacité pour les piliers hors brevet.

Par puissance : les capacités HPAPI stimulent la spécialisation

Les actifs de faible/moyenne puissance livrent l'échelle mais une marge limitée ; les molécules de haute puissance, bien que seulement 13,64 % du volume, commandent des primes de prix dépassant 5 × les API standards. Le nouveau site de Kakinada de Divi illustre les besoins en capital-CVC dédiée, robotique et systèmes de neutralisation de déchets-mais verrouille aussi des pactes d'approvisionnement oncologique à long terme avec Big Pharma. Les petites entreprises luttent pour financer une telle infrastructure, ouvrant des cibles d'acquisition pour les acteurs d'échelle. Les audits réglementaires imposent une re-validation fréquente des systèmes de confinement, érigeant une barrière opérationnelle qui retranche les titulaires.

Les formulateurs en aval préfèrent de plus en plus l'approvisionnement HPAPI et de remplissage-finition de source unique, amplifiant les primes d'intégration. Le marché indien des IPA récompense ainsi ceux qui couplent les blocs HPAPI avec les lignes d'injectables stériles, minimisant les risques de transfert inter-sites.

Analyse géographique

L'Inde a exporté des API avec l'Amérique du Nord absorbant un peu plus d'un tiers du décompte. Les États-Unis restent le plus gros client étant donné l'alignement avec les dépôts FDA et la compétitivité des coûts. Les acheteurs européens ont accéléré les programmes de qualification de fournisseurs en 2024-25, poussés par le découplage stratégique de la Chine et soutenus par la reconnaissance par l'EMA de la route de dépendance des inspections CDSCO. Les tarifs américains proposés de 25 % sur les importations indiennes introduisent des risques de hausse de prix, mais les dérogations de médicaments essentiels et l'adhérence de la chaîne d'approvisionnement tempèrent les impacts de volume à long terme.

Domestiquement, le corridor Visakhapatnam-Kakinada d'Andhra Pradesh se concentre sur les bêta-lactames et HPAPI après le déploiement multi-usines d'Aurobindo. La Genome Valley de Telangana et la prochaine Green Pharma City intègrent des campus de recherche, des incubateurs et des hubs logistiques, promettant 500 000 nouveaux emplois sur une plateforme de 2 milliards USD. Le Gujarat exploite sa base pétrochimique pour l'approvisionnement en solvants et la connectivité portuaire, hébergeant de nombreux bénéficiaires de subventions PLI. L'Himachal Pradesh offre des incitations fiscales et électriques concessionnelles, attirant les lignes d'API d'hormones et de vitamines.

Au-delà des marchés réglementés, l'Afrique et l'Amérique latine enregistrent une croissance d'importation à deux chiffres, aidée par la pré-qualification OMS des fournisseurs indiens pour les programmes financés par les donateurs. Les pactes commerciaux bilatéraux soulignés aux forums G20 et BRICS rationalisent le dédouanement, augmentant la rapidité de mise sur le marché pour les antipaludiques et antiviraux. La hausse des dépenses de santé de la classe moyenne en Indonésie, Égypte et Brésil diversifie davantage le mélange de revenus du marché indien des IPA, réduisant la sur-exposition à toute géographie unique.

La résilience de la chaîne d'approvisionnement souligne la stratégie géographique. Les clusters côtiers établissent des cours à conteneurs dédiées et des chambres froides conformes aux matières dangereuses qui raccourcissent le séjour portuaire et réduisent les surestaries. Les clusters enclavés priorisent les voies de garage ferroviaires et les dépôts de conteneurs intérieurs. L'intégration des factures électroniques GST avec les pilotes blockchain améliore la traçabilité de bout en bout, satisfaisant les exigences d'audit outre-mer.

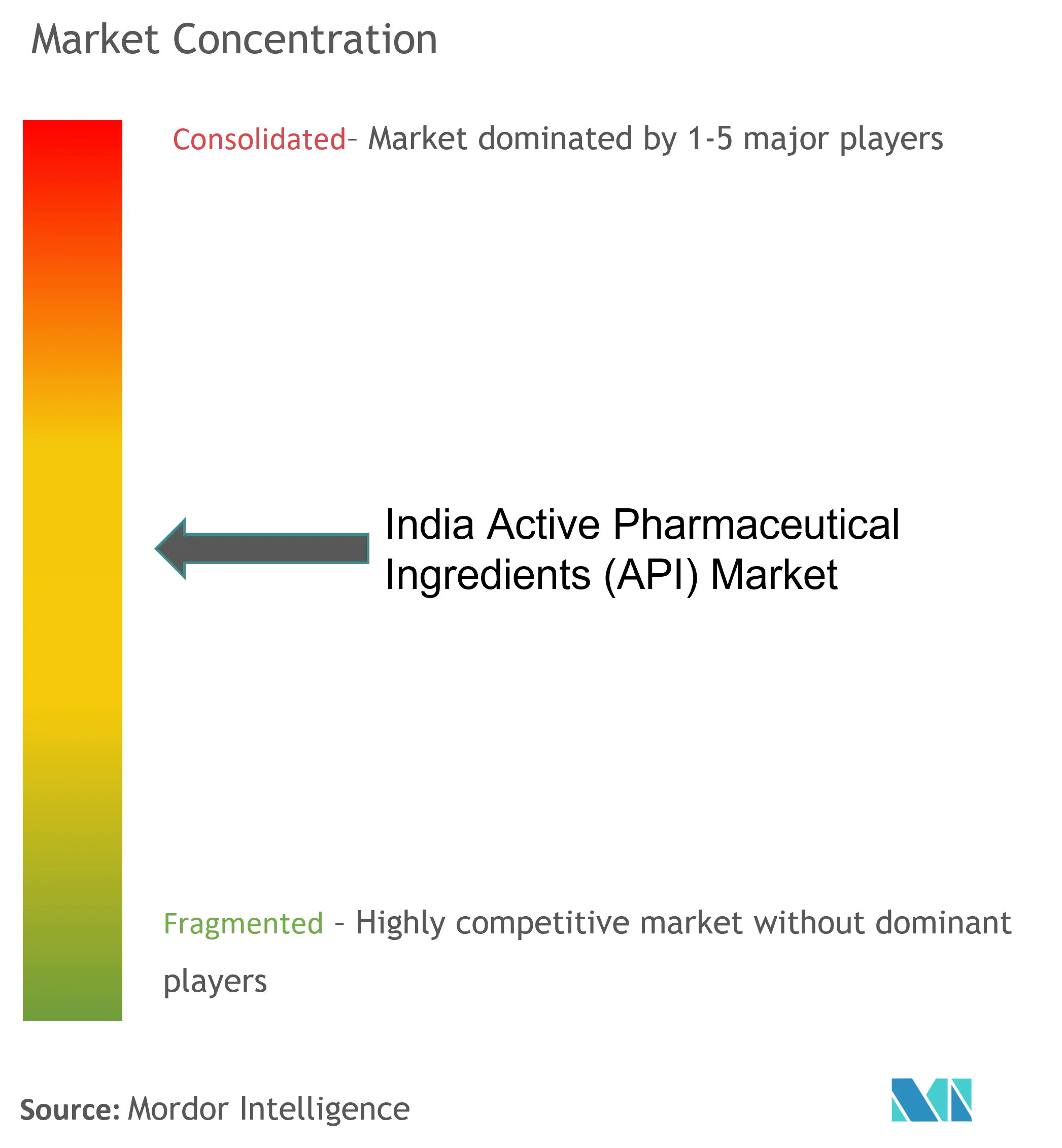

Paysage concurrentiel

Le marché indien des IPA est modérément fragmenté ; les cinq premiers producteurs contrôlent environ la moitié des revenus, tandis que des centaines de MSME s'occupent des flux de commodités. Cette configuration donne un score de concentration de 6. Les grandes entreprises, soutenues par des flux de trésorerie plus forts, canalisent les investissements dans les réacteurs continus, l'analytique pilotée par l'IA et les suites HPAPI. Divi's Laboratories, par exemple, a élevé la capacité totale de réacteurs au-dessus de 14 500 m³, solidifiant sa position dans les molécules complexes. Aurobindo Pharma a complété quatre nouvelles usines, incluant un bloc Pen-G verticalement intégré, pour assurer la sécurité des matières premières.

Les mouvements stratégiques en 2024-25 illuminent les tendances de consolidation. L'acquisition par Jubilant Biosys d'un centre R&D français étend la couverture des modalités aux ADC et produits biologiques, tandis que l'usine d'injectables de 400 crores de roupies de Vivek Pharma élargit l'exposition thérapeutique à forte croissance. L'expansion américaine de Piramal Pharma Solutions exploite la proximité aux sponsors recherchant le double approvisionnement post-Biosecure.

L'adoption technologique stimule la différenciation. Les usines déployant la spectroscopie en ligne et les jumeaux numériques rapportent des améliorations de rendement au premier passage, consolidant la loyauté client. Les brevets déposés autour des processus de chimie verte et de la photochimie en flux suggèrent un pivot vers des douves compétitives durables. La conformité reste un gardien ; les rapports d'inspection d'établissement FDA avec un statut d'action volontaire indiquée confèrent de la crédibilité, permettant une tarification premium. Ceux qui échouent à respecter les révisions de l'annexe M font face à une fuite de capital ou une acquisition par des acteurs d'échelle, accélérant la consolidation.

Les paysages de propriété intellectuelle et réglementaires façonnent davantage la rivalité. Les entreprises possédant des DMF à travers des voies synthétiques multi-générationnelles verrouillent les affaires héritées. Pendant ce temps, les fournisseurs investissant dans des installations continues modulaires peuvent reconfigurer les lignes rapidement, saisissant les commandes de dernière minute. L'industrie indienne des IPA équilibre donc le leadership des coûts avec la spécialisation, et les années à venir assisteront probablement à des fusions visant l'expansion de domaine et la mutualisation de conformité.

Leaders de l'industrie indienne des ingrédients pharmaceutiques actifs (IPA)

Aurobindo Pharma

Lupin Ltd

Viatris Inc.

Sun Pharmaceutical Industries Ltd

Teva Pharmaceutical Industries Ltd

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juillet 2022 : L'activité Pharma Solutions de Piramal Pharma Limited, une organisation leader de développement et de fabrication contractuelle (CDMO), a lancé une nouvelle usine d'ingrédients pharmaceutiques actifs (IPA) sur le site de l'entreprise à Aurora, Ontario.

- Mars 2022 : L'Inde a commencé la fabrication locale de 35 ingrédients pharmaceutiques actifs, pour lesquels le pays était dépendant à 90 % des activités d'importation de Chine sous le programme d'incitations liées à la production (PLI).

Portée du rapport du marché indien des ingrédients pharmaceutiques actifs (IPA)

Un ingrédient pharmaceutique actif (IPA) est une partie de tout médicament qui produit ses effets. Certains médicaments, comme les thérapies combinées, ont plusieurs ingrédients actifs pour traiter différents symptômes ou agir de différentes manières. Ils sont produits en utilisant des processus industriels hautement technologiques, tant pendant la phase de recherche et développement que la phase de production commerciale.

Le marché indien des ingrédients pharmaceutiques actifs (IPA) est segmenté par mode d'affaires (IPA captif et IPA marchand), type de synthèse (synthétique et biotechnologique), type de médicament (générique et de marque), et application (cardiologie, oncologie, pneumologie, neurologie, orthopédie, ophtalmologie, et autres applications). Le rapport offre la valeur (en milliards USD) pour les segments ci-dessus.

| IPA captif |

| IPA marchand / contractuel |

| IPA synthétique |

| IPA biotechnologique |

| Petite molécule |

| Grande molécule / biologique |

| IPA de haute puissance |

| IPA de faible/moyenne puissance |

| Oncologie |

| Cardiovasculaire |

| Maladies infectieuses |

| Troubles métaboliques |

| SNC et neurologie |

| Respiratoire |

| Autres |

| Entreprises pharmaceutiques et biopharmaceutiques |

| CDMO / CMO |

| CRO et universités |

| Formulateurs orientés export |

| CRDMO / CDMO |

| Par modèle économique | IPA captif |

| IPA marchand / contractuel | |

| Par type de synthèse | IPA synthétique |

| IPA biotechnologique | |

| Par taille de molécule | Petite molécule |

| Grande molécule / biologique | |

| Par puissance | IPA de haute puissance |

| IPA de faible/moyenne puissance | |

| Par domaine thérapeutique | Oncologie |

| Cardiovasculaire | |

| Maladies infectieuses | |

| Troubles métaboliques | |

| SNC et neurologie | |

| Respiratoire | |

| Autres | |

| Par utilisateur final | Entreprises pharmaceutiques et biopharmaceutiques |

| CDMO / CMO | |

| CRO et universités | |

| Formulateurs orientés export | |

| CRDMO / CDMO |

Questions clés auxquelles répond le rapport

Quelle est la taille du marché indien des ingrédients pharmaceutiques actifs (IPA) ?

La taille du marché indien des ingrédients pharmaceutiques actifs (IPA) devrait atteindre 14,77 milliards USD en 2025 et croître à un CAGR de 8,31 % pour atteindre 22,02 milliards USD d'ici 2030.

Quelle est la taille actuelle du marché indien des ingrédients pharmaceutiques actifs (IPA) ?

En 2025, la taille du marché indien des ingrédients pharmaceutiques actifs (IPA) devrait atteindre 14,77 milliards USD.

Qui sont les acteurs clés du marché indien des ingrédients pharmaceutiques actifs (IPA) ?

Aurobindo Pharma, Lupin Ltd, Viatris Inc., Sun Pharmaceutical Industries Ltd et Teva Pharmaceutical Industries Ltd sont les principales entreprises opérant sur le marché indien des ingrédients pharmaceutiques actifs (IPA).

Quelles années couvre ce marché indien des ingrédients pharmaceutiques actifs (IPA), et quelle était la taille du marché en 2024 ?

En 2024, la taille du marché indien des ingrédients pharmaceutiques actifs (IPA) était estimée à 13,54 milliards USD. Le rapport couvre la taille historique du marché indien des ingrédients pharmaceutiques actifs (IPA) pour les années : 2019, 2020, 2021, 2022, 2023 et 2024. Le rapport prévoit aussi la taille du marché indien des ingrédients pharmaceutiques actifs (IPA) pour les années : 2025, 2026, 2027, 2028, 2029 et 2030.

Dernière mise à jour de la page le: