Taille et Part du Marché Fintech

Analyse du Marché Fintech par Mordor Intelligence

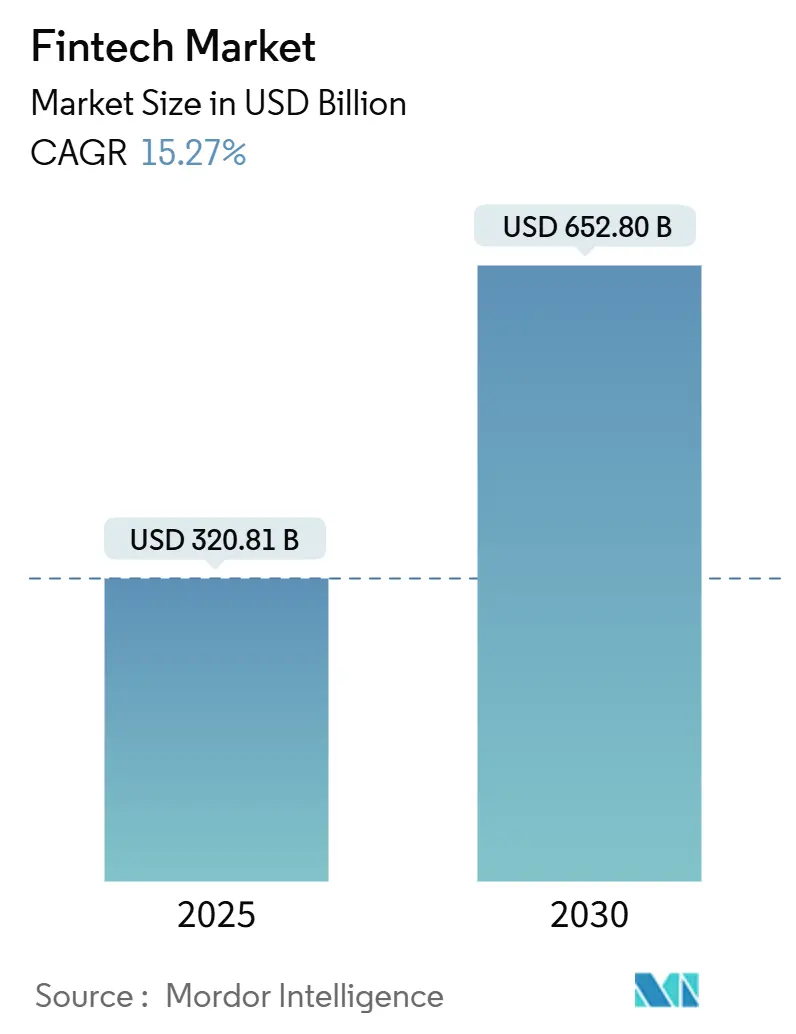

Le marché fintech mondial un atteint 320,81 milliards USD en 2025 et devrait grimper à 652,80 milliards USD d'ici 2030, reflétant un solide TCAC de 15,27% sur la période. Les vents favorables incluent l'harmonisation des réglementations qui facilitent l'expansion transfrontalière, les rails de paiement en temps réel qui accélèrent les flux de transactions, et l'élargissement de l'accès aux données de la banque ouverte. L'intensité concurrentielle s'accentue alors que les géants des plateformes intègrent la finance contextuelle dans les parcours numériques quotidiens, réduisant l'écart entre le commerce et les services financiers. Les outils d'intelligence artificielle pour la prévention de la fraude, la prise de décision de crédit et les offres personnalisées passent des pilotes expérimentaux aux déploiements à grande échelle, inclinant l'avantage vers les entreprises ayant des capacités de données approfondies. Simultanément, les marchés des capitaux se rouvrent pour les opérateurs fintech rentables, permettant un financement frais pour l'expansion de produits et les acquisitions stratégiques.

Principales Conclusions du Rapport

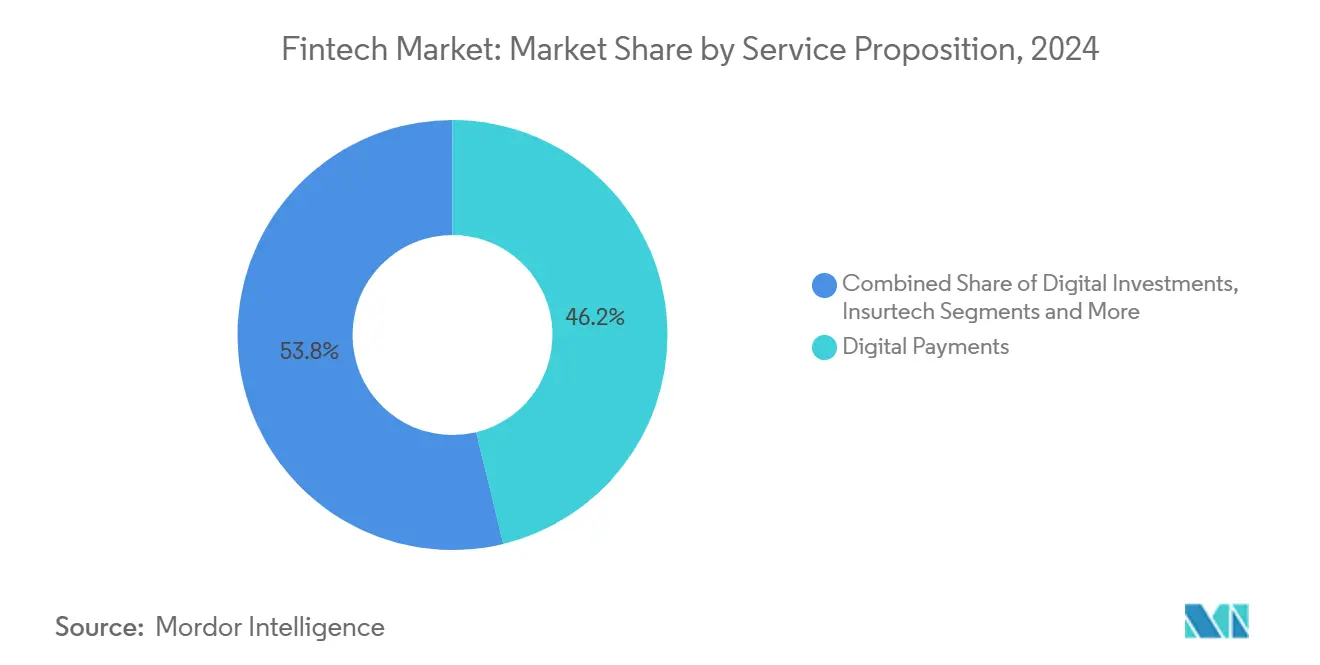

- Par proposition de service, les paiements numériques ont dominé avec 46,2% de la part de marché fintech en 2024, tandis que la néobanque devrait s'étendre à un TCAC de 18,7% jusqu'en 2030.

- Par utilisateur final, le segment des particuliers détenait 62,1% de la taille du marché fintech en 2024 ; le segment des entreprises devrait progresser à un TCAC de 16,5% jusqu'en 2030.

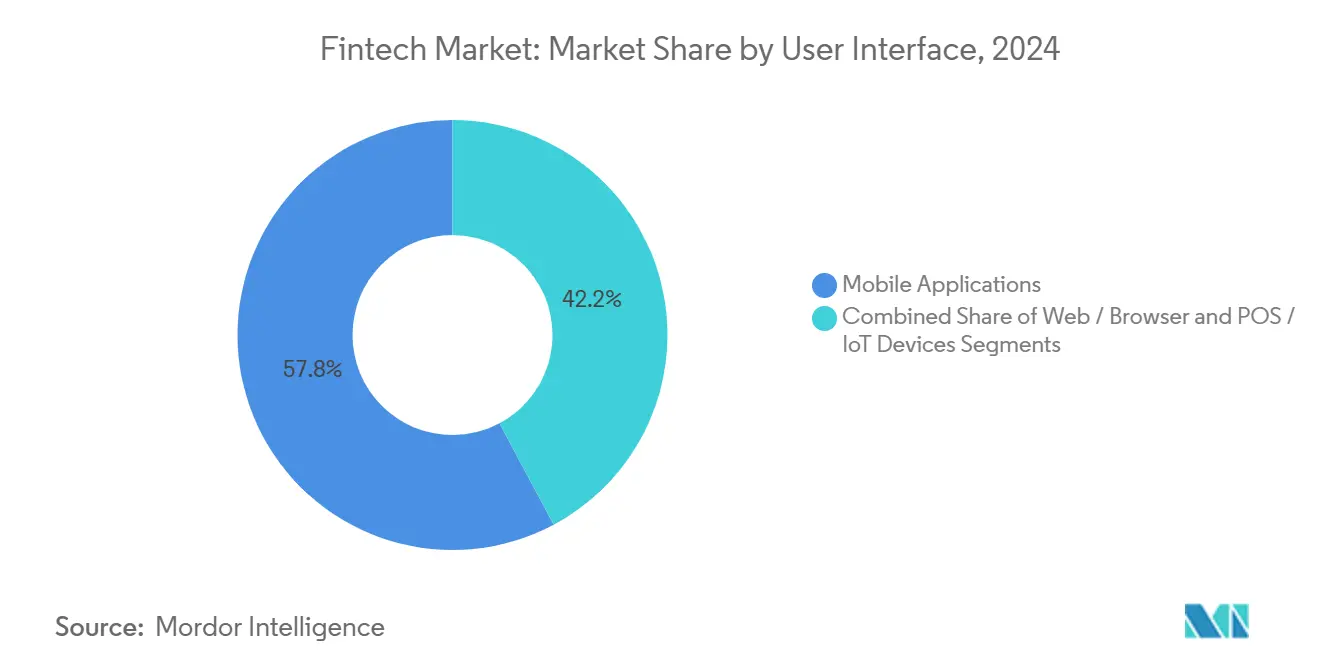

- Par interface utilisateur, les applications mobiles commandaient 57,8% de la part de marché fintech en 2024, tandis que les appareils TPV/IoT affichent le TCAC le plus rapide de 17,9% jusqu'en 2030.

- Par région, l'Asie-Pacifique représentait 44,86% du marché fintech en 2024 et devrait croître à un TCAC de 16,02% jusqu'en 2030.

Tendances et Aperçus du Marché Fintech Mondial

Analyse d'Impact des Moteurs

| Moteur | (~) % Impact sur les Prévisions TCAC | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| Mandats de paiements en temps réel | +2.5% | Amérique du Nord, Europe, Asie-Pacifique | Moyen terme (2-4 ans) |

| Standardisation banque ouverte & API | +2.2% | Europe, Amérique du Sud, Déploiement mondial | Moyen terme (2-4 ans) |

| Pilotes MNBC en Chine & Inde | +1.8% | Asie-Pacifique, Retombées mondiales | Long terme (≥4 ans) |

| Montée de la finance intégrée sur les plateformes e-commerce asiatiques | +2% | Asie-Pacifique, Amérique du Nord | Court terme (≤2 ans) |

| Écart de crédit PME au MENA & Amérique du Sud | +1.5% | Moyen-Orient, Afrique du Nord, Amérique du Sud | Moyen terme (2-4 ans) |

| Solutions fintech liées ESG | +1.2% | Europe, Amérique du Nord, Asie-Pacifique | Long terme (≥4 ans) |

| Source: Mordor Intelligence | |||

Mandats de paiements en temps réel accélérant l'adoption fintech

Les systèmes de banques centrales tels que FedNow aux États-Unis et SEPA Instant Credit Transfer en Europe transforment les attentes de règlement d'heures en secondes. La compensation plus rapide soutient de nouvelles propositions de valeur dans la gestion de trésorerie, le micro-crédit et l'analytique des flux de trésorerie, aidant le marché fintech à atteindre les clients d'entreprise qui s'appuyaient autrefois sur des processus de traitement par lots plus lents. En 2025, les transactions en temps réel américaines devraient atteindre 7,4 milliards, et un élan similaire est visible en Chine, au Royaume-Uni et à Hong Kong. Les fournisseurs qui intègrent des services de superposition-demande de paiement, réconciliation automatisée et financement juste-à-temps-gagnent des flux de revenus collants ancrés sur les mêmes rails. L'adoption est plus rapide là où les régulateurs fixent des échéances de migration explicites et mettent à jour les règles de finalité de règlement. L'interopérabilité des réseaux de paiement reste le prochain obstacle, mais les pilotes liant les systèmes de paiement rapide domestiques démontrent déjà des modèles transfrontaliers viables.

Standardisation banque ouverte & API élargissant l'accès aux données

PSD2 en Europe et le régime Open Finance du Brésil prouvent que des spécifications API uniformes peuvent débloquer l'agrégation de comptes, la vérification de solde et les paiements directs depuis la banque à grande échelle. Les flux de consentement standardisés déplacent la concurrence de la thésaurisation de données vers l'utilisation des données, encourageant la souscription prédictive et les outils de budgétisation hyper-personnalisés. Les régulateurs traitent maintenant la finance ouverte comme une infrastructure numérique critique, incitant l'adoption à travers les Amériques et certaines parties de l'Asie-Pacifique. Les plateformes fintech qui associent les données bancaires avec des signaux marchands, télécoms ou sociaux créent des modèles de risque plus riches, réduisant les taux de défaut et élargissant l'accès au crédit. Le modèle favorise des écosystèmes de marché fintech interopérables où les petits fournisseurs exploitent l'analytique tierce pour concurrencer les acteurs établis sur la qualité de service plutôt que sur la portée client brute.

Pilotes MNBC en Chine & Inde stimulant les mises à niveau d'infrastructure

Les essais de monnaie numérique dans les deux plus grandes économies d'Asie nécessitent de nouvelles fonctionnalités d'authentification, de résolution d'identité et de paiement hors ligne, forçant les réseaux de paiement sous-jacents à se moderniser. Les entreprises fintech qui remanient les portefeuilles, dispositifs de point de vente et passerelles de règlement autour des mandats de conception MNBC gagnent l'avantage du premier arrivé une fois que les déploiements publics commencent. Au-delà de l'usage domestique, les banques centrales des deux pays testent des corridors transfrontaliers qui peuvent réduire les coûts des banques correspondantes et ouvrir des pools de revenus adjacents dans le financement commercial. L'alignement précoce avec les normes MNBC positionne les acteurs fintech pour intégrer des fonctionnalités de monnaie programmable-décaissements conditionnels ou taxe à la source-dans les systèmes de planification des ressources d'entreprise. À mesure que les orientations officielles se stabilisent, l'investissement de capital-risque dans les modules bancaires centraux prêts pour MNBC s'accélère, faisant de la compatibilité monnaie numérique un prérequis plutôt qu'un différenciateur d'ici la fin de la décennie.

Montée de la finance intégrée parmi les plateformes e-commerce asiatiques

Les grands opérateurs de places de marché étendent les paiements, le crédit et l'assurance à la caisse, externalisant effectivement la découverte de produits financiers aux applications de vente au détail et de style de vie avec de vastes bases d'utilisateurs. La démarche compresse les coûts d'acquisition client et fait surgir des données comportementales en temps réel, permettant une souscription sur mesure pour chaque transaction. Les marchands bénéficient d'une conversion plus élevée et de valeurs de commande moyenne plus importantes, tandis que les opérateurs de plateforme capturent la marge de commission historiquement détenue par les banques. Ce modèle intégré s'est déjà répandu des super-applications d'Asie du Sud-Est aux expériences de commerce social nord-américaines. Pour le marché fintech, le changement architectural réalloue la valeur vers les fournisseurs d'API, les moteurs de risque de crédit et les vendeurs de conformité-en tant que service qui alimentent les transactions intégrées en arrière-plan.

Analyse d'Impact des Contraintes

| Contrainte | (~) % Impact sur les Prévisions TCAC | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| Répression réglementaire sur les modèles BNPL | -1.8% | Europe, Amérique du Nord, Australie | Court terme (≤2 ans) |

| Risques d'identité sophistiqués de fraude & deepfake | -2.2% | Mondial, plus élevé dans les marchés émergents | Moyen terme (2-4 ans) |

| Risque de concentration cloud | -1.5% | Mondial, régions cloud avancées | Long terme (≥4 ans) |

| Hiver du financement & corrections de valorisation | -2.5% | Amérique du Nord, Europe | Court terme (≤2 ans) |

| Source: Mordor Intelligence | |||

Répression réglementaire sur les modèles BNPL

Les agences de protection des consommateurs au Royaume-Uni, aux États-Unis et en Australie rédigent des règles qui classifient les produits BNPL comme du crédit, exigeant des vérifications d'accessibilité financière, des divulgations standardisées et des protocoles de difficultés. Les fournisseurs doivent intégrer des bureaux de crédit soft-pull, améliorer les flux de travail de résolution de litiges et ajuster les modèles de revenus loin de la dépendance aux frais de retard. Les coûts de conformité augmentent, encourageant la consolidation et les alliances avec les prêteurs réglementés qui détiennent déjà des licences de prêt. Les détaillants peuvent connaître une adoption plus lente du checkout BNPL à court terme, mais des termes transparents pourraient étendre la base adressable au fil du temps. Les entreprises fintech qui intègrent de manière préventive des champs de données prêts pour la réglementation et l'analytique de remboursement créent des positions défendables une fois que les cadres uniformes se cristallisent.

Risques d'identité sophistiqués de fraude & deepfake

Les outils de médias synthétiques peuvent répliquer les voix et visages avec une fidélité saisissante, minant l'authentification biométrique aux centres d'appels et aux étapes d'ouverture de compte. Les réseaux de fraude exploitent l'irrévocabilité des paiements en temps réel pour siphonner des fonds avant que les victimes ne s'en aperçoivent. L'industrie fintech répond avec des vérifications de vivacité, notation de graphique d'appareil et biométrie comportementale, mais les adversaires s'adaptent rapidement. Les organismes de réglementation attendent maintenant des contrôles en couches et une surveillance continue plutôt que des instantanés KYC statiques. Les assureurs facturent des primes cyber plus élevées pour les plateformes sans IA de détection d'anomalies, poussant l'investissement en gestion des risques plus haut dans les agendas exécutifs. Les entreprises qui partagent des flux de renseignements sur les menaces à travers des échanges d'informations sectoriels réduisent la latence de détection et coupent la gravité des pertes agrégées, mais les coûts de coordination restent un défi.

Analyse par Segment

Par Proposition de Service : Des moteurs de revenus diversifiés remodèlent les frontières concurrentielles

La néobanque représente une part modeste de la taille du marché fintech mais affiche le TCAC le plus rapide de 18,7% jusqu'en 2030, signalant un changement décisif de la banque centrée sur les succursales vers la banque centrée sur les applications. La vélocité des fonctionnalités, la tarification transparente et les aperçus personnalisés permettent aux néobanques de capturer les consommateurs jeunes et mobiles d'abord. Les prêteurs établis réagissent avec des filiales numériques et une modernisation accélérée de la banque centrale, réduisant l'écart expérientiel mais augmentant les budgets technologiques. Les solutions de paiements numériques détiennent 46,2% de la part de marché fintech en 2024 et restent des passerelles vitales pour l'acquisition client. Les fournisseurs superposent l'analytique de fraude, les intégrations de fidélité et les prêts de capital de roulement sur les rails de paiement, transformant le traitement à faible marge en propositions de valeur groupées qui augmentent les revenus à vie des clients.

S'étendant au-delà des portefeuilles et cartes, l'insurtech, wealth-tech et reg-tech creusent des voies spécialisées où la science des données et l'automatisation peuvent bouleverser les processus hérités. L'assurance basée sur l'usage et le triage de réclamations piloté par IA réduisent les ratios de perte des transporteurs, attirant des coentreprises entre assureurs et vendeurs cloud. Dans la gestion de patrimoine, la propriété fractionnelle et le rééquilibrage automatisé démocratisent l'investissement, tandis que les outils d'automatisation de conformité monétisent les nouveaux mandats de reporting. La capacité d'orchestrer plusieurs propositions de service dans une expérience unique définit les futurs gagnants, poussant les plateformes fintech vers des architectures modulaires qui permettent aux utilisateurs de basculer entre paiements, crédit, épargne et protection.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par Utilisateur Final : La demande d'entreprise réduit l'avance du commerce de détail

Les clients particuliers représentent encore 62,1% de la part de marché fintech en 2024 alors que des millions de consommateurs migrent leurs services bancaires quotidiens, paiements et investissements vers les applications mobiles. Les interfaces ludifiées, les comptes sans abonnement et le règlement instantané soutiennent la fidélisation dans les segments urbains concurrentiels. Pourtant, la base d'utilisateurs professionnels s'étend plus rapidement, propulsant un TCAC de 16,5% alors que les PME numérisent les factures, la paie et le financement des fournisseurs. Les suites fintech se connectent directement aux systèmes de planification des ressources d'entreprise, automatisant la réconciliation et la prévision de liquidité et augmentant l'adoption au-delà des start-ups en phase de démarrage.

Les entreprises exigent de plus en plus des tableaux de bord de trésorerie intégrés qui fusionnent la couverture FX, l'émission de cartes et la mise en commun de liquidités sous des APIs unifiées. Cette fonctionnalité raccourcit les cycles de décision et renforce la résilience des fournisseurs. Pendant ce temps, les produits fintech de détail se diversifient en fonctionnalités d'achat-maintenant-paiement-plus-tard, micro-investissement et coaching budgétaire qui étendent la durée de vie des clients. La pression concurrentielle se centre sur l'acquisition de dépôts à faible coût et de données transactionnelles, incitant des partenariats où les banques fournissent la capacité de bilan tandis que les applications fintech maintiennent l'engagement utilisateur.

Par Interface Utilisateur : Les stratégies omnicanales évoluent autour des réalités d'appareil

Les applications mobiles dominent les interactions quotidiennes, détenant 57,8% de la taille du marché fintech alors que les utilisateurs favorisent l'accès au bout des doigts, les notifications instantanées et la connexion biométrique. Les expériences natives d'application intègrent la géolocalisation, les alertes push et la capture de chèques basée sur la caméra, cimentant la commodité comme enjeux de table. Les tableaux de bord web restent cruciaux pour les tâches de forme longue telles que les rapports fiscaux, l'analyse de portefeuille et la gestion de trésorerie multi-comptes, offrant une profondeur de fonctionnalités indisponible sur les petits écrans.

Les appareils TPV et IoT présentent le TCAC le plus rapide de 17,9% sur la période de prévision, chevauchant le passage des terminaux de paiement isolés aux hubs de commerce multifonctions qui unifient l'inventaire, la fidélité, la réservation et l'analytique. Le TPV défini par logiciel permet des poussées de firmware rapides, permettant la monétisation de fonctionnalités incrémentales sans échanges matériels. La banque activée par la voix sur les haut-parleurs intelligents et les consoles automobiles émerge comme un canal naissant, suggérant une adoption plus large de la finance ambiante. Les vendeurs qui mappent le bon cas d'usage à chaque interface-plutôt que de refléter aveuglément les écrans-améliorent les métriques d'engagement et réduisent la charge de support client.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Analyse Géographique

L'Asie-Pacifique commandait 44,86% du marché fintech en 2024 et est sur la voie d'un TCAC de 16,02% jusqu'en 2030. L'écosystème de super-applications de la Chine et les rails UPI de l'Inde ancrent la croissance régionale, rejoints par les programmes de licences de banque numérique d'Asie du Sud-Est qui abaissent les barrières d'entrée. Les gouvernements traitent la fintech comme un levier pour l'inclusion économique, rationalisant les normes e-KYC et nourrissant les bacs à sable. Les acteurs régionaux établis répondent avec des bras de capital-risque stratégiques qui injectent du capital dans les start-ups, couvrant le risque de disruption tout en exploitant de nouvelles capacités.

L'Amérique du Nord reste un centre d'innovation malgré la maturation de la pénétration utilisateur. La personnalisation pilotée par IA, les services d'actifs crypto et la banque centrale native cloud différencient les offres alors que les régulateurs fournissent des orientations plus claires sur les stablecoins et la garde d'actifs numériques. Le financement de capital-risque gravite vers les entreprises avec des protocoles d'échange de données sécurisés, reflétant les leçons d'incidents cyber de haut profil. Le marché fintech dans la région continue de bénéficier de marchés de capitaux profonds qui récompensent la rétention de revenus prouvée et les métriques de vente croisée.

Le leadership réglementaire de l'Europe façonne sa trajectoire fintech. PSD2 un catalysé les plateformes de banque ouverte, MiCA apporte la clarté à l'émission d'actifs crypto, et DORA établit des règles strictes de résilience opérationnelle. Ces cadres génèrent des vendeurs reg-tech spécialisés et des produits de conformité-en tant que service, ajoutant de nouvelles couches de revenus. Les néobanques continentales localisent les services à travers des régimes multi-devises tout en passeportant les licences pour l'échelle. De plus, les impératifs de finance verte stimulent les plateformes fintech de données climatiques qui mesurent les émissions de scope-3 au niveau transactionnel.

L'Amérique du Sud présente des courbes d'adoption croissantes ancrées par le réseau de paiement instantané PIX du Brésil. Les grandes populations non bancarisées et le comportement mobile-first créent un terrain fertile pour les fournisseurs de portefeuilles, prêteurs numériques et systèmes de micro-assurance. L'ouverture réglementaire aux tests de bac à sable attire le capital international, et les champions domestiques s'étendent régionalement en offrant des envois de fonds à faible coût et la notation de crédit liée aux historiques de factures de services publics. À mesure que l'infrastructure mûrit, la région exporte des talents et des cadres de produits vers d'autres marchés émergents.

Le Moyen-Orient et l'Afrique présentent des ensembles d'opportunités hétérogènes. Les États du Conseil de Coopération du Golfe émettent des licences de banque numérique, hébergent des accélérateurs fintech soutenus par le gouvernement et investissent la richesse souveraine dans des entreprises de finance centrées sur l'IA. Les rails de monnaie mobile de l'Afrique restent leaders mondiaux en volume de transactions, et les corridors d'envois de fonds s'intègrent avec les portefeuilles de diaspora à l'étranger. Les thèmes fintech régionaux incluent la finance intégrée conforme à la Charia, les transferts transfrontaliers à faible coût et les prêts d'intrants agricoles facilités via les données d'agronomie par satellite.

Paysage Concurrentiel

La structure de l'industrie ressemble à une barre d'haltère. À une extrémité, des géants diversifiés tels que Visa, Mastercard et PayPal fortifient les effets de réseau en élargissant les kits d'outils développeurs, saignant dans le prêt et déployant des couches de règlement stablecoin. À l'autre extrémité, des spécialistes de niche s'attaquent aux points de douleur uniques-paie instantanée, assurance travailleur gig ou catégorisation de transaction basée sur IA-souvent en partenariat avec des processeurs plus grands pour la distribution. L'activité M&un s'intensifie alors que les valorisations du marché public se stabilisent, permettant des ajouts stratégiques qui comblent les lacunes de fonctionnalités.

La gestion des données et la confiance agissent comme des leviers concurrentiels décisifs. Les entreprises avec des historiques utilisateur longitudinaux entraînent des modèles d'apprentissage automatique supérieurs qui détectent les anomalies, personnalisent les offres et optimisent la tarification. La gestion des coûts cloud et la conformité de données souveraines façonnent la sélection de fournisseurs, poussant les hyperscaleurs à ajouter de l'infrastructure dans le pays et des plans de conformité de services financiers. Dans les paiements, les normes sans contact et de tokenisation distribuent les devoirs de sécurité à travers la chaîne de transaction, bénéficiant aux plateformes qui coordonnent les efforts de certification multi-parties.

La collaboration stratégique l'emporte sur la rivalité pure dans de nombreux verticaux. Les banques fournissent la profondeur de bilan, tandis que les partenaires fintech gèrent l'agilité de conception et l'engagement client. Plusieurs commutateurs nationaux licencient leurs rails aux portefeuilles privés au lieu de construire des applications front-end concurrentes, alignant les incitations. Dans les marchés de capitaux, les APIs d'investissement intégrées permettent aux plateformes de consommateurs d'offrir des actions fractionnelles sans gérer directement la garde. L'intensité concurrentielle orbite maintenant autour de l'expérience client et du coût-pour-servir plutôt que de l'accès exclusif aux rails.

Leaders de l'Industrie Fintech

PayPal Holdings Inc.

Ant Group Co. Ltd.

Stripe Inc.

Adyen N.V.

Coinbase mondial Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements Récents de l'Industrie

- Mars 2025 : Visa un lancé un service de règlement stablecoin avec Fireblocks pour permettre la compensation USDC.

- Février 2025 : Stripe un acquis Bridge pour 165 millions USD, ajoutant des capacités d'infrastructure crypto.

- Janvier 2025 : PayPal un introduit une fonctionnalité générant des rendements qui paie jusqu'à 4% sur les soldes PYUSD.

- Décembre 2024 : Alipay+ d'Ant Group s'est associé avec BNP Paribas pour rationaliser les paiements transfrontaliers.

Portée du Rapport du Marché Fintech Mondial

Le terme fintech (technologie financière) est utilisé pour se référer aux programmes informatiques et autres technologies modernes utilisées par différentes entreprises qui offrent des services financiers automatisés et améliorés.

Le marché fintech mondial peut être segmenté basé sur la proposition de service et la géographie. Par proposition de service, l'industrie de la technologie financière est segmentée en transfert d'argent et paiements, épargne et investissements, prêts numériques et places de marché de prêts, assurance en ligne et places de marché d'assurance, et autres propositions de service. Par géographie, le marché est segmenté en Europe, Asie-Pacifique, Amérique du Nord, Amérique Latine et Moyen-Orient et Afrique. Le rapport de recherche du marché fintech offre la taille du marché fintech et les prévisions en termes de valeur (USD) pour tous les segments mentionnés ci-dessus.

| Paiements Numériques |

| Prêts et Financement Numériques |

| Investissements Numériques |

| Insurtech |

| Néobanque |

| Particuliers |

| Entreprises |

| Applications Mobiles |

| Web / Navigateur |

| Appareils TPV / IoT |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Chili | |

| Colombie | |

| Reste de l'Amérique du Sud | |

| Europe | Royaume-Uni |

| Allemagne | |

| France | |

| Espagne | |

| Italie | |

| Benelux (Belgique, Pays-Bas et Luxembourg) | |

| Nordiques (Suède, Norvège, Danemark, Finlande et Islande) | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Australie | |

| Asie du Sud-Est (Singapour, Indonésie, Malaisie, Thaïlande, Vietnam et Philippines) | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | Émirats Arabes Unis |

| Arabie Saoudite | |

| Afrique du Sud | |

| Nigeria | |

| Reste du Moyen-Orient et Afrique |

| Par Proposition de Service | Paiements Numériques | |

| Prêts et Financement Numériques | ||

| Investissements Numériques | ||

| Insurtech | ||

| Néobanque | ||

| Par Utilisateur Final | Particuliers | |

| Entreprises | ||

| Par Interface Utilisateur | Applications Mobiles | |

| Web / Navigateur | ||

| Appareils TPV / IoT | ||

| Par Région | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Chili | ||

| Colombie | ||

| Reste de l'Amérique du Sud | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Espagne | ||

| Italie | ||

| Benelux (Belgique, Pays-Bas et Luxembourg) | ||

| Nordiques (Suède, Norvège, Danemark, Finlande et Islande) | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Australie | ||

| Asie du Sud-Est (Singapour, Indonésie, Malaisie, Thaïlande, Vietnam et Philippines) | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Émirats Arabes Unis | |

| Arabie Saoudite | ||

| Afrique du Sud | ||

| Nigeria | ||

| Reste du Moyen-Orient et Afrique | ||

Questions Clés Répondues dans le Rapport

Quelle est la taille prévue du marché fintech d'ici 2030 ?

Le marché devrait atteindre 652,80 milliards USD en 2030, passant de 320,81 milliards USD en 2025 à un TCAC de 15,27%.

Quelle région mène le marché fintech, et à quelle vitesse croît-elle ?

L'Asie-Pacifique mène avec une part de 44,86% en 2024 et s'étend à un TCAC de 16,02% jusqu'en 2030.

Quelle proposition de service détient la plus grande part de marché fintech aujourd'hui ?

Les paiements numériques menaient avec une part de 46,2% en 2024, reflétant leur rôle central dans l'activité financière quotidienne.

Pourquoi la néobanque est-elle considérée comme le segment de service à croissance la plus rapide ?

La néobanque livre une banque mobile-first à faible coût à un TCAC de 18,7% en s'attaquant aux lacunes d'expérience utilisateur que les banques traditionnelles ferment encore.

Comment les paiements en temps réel influencent-ils les modèles d'affaires fintech ?

Le règlement instantané permet de nouveaux services dans la gestion des flux de trésorerie, le micro-crédit et les fonctions de trésorerie, créant des couches de revenus ajoutées au-delà des frais de transaction.

Quels risques pourraient freiner la croissance du marché fintech à court terme ?

Les menaces de fraude accrues, les répressions réglementaires sur BNPL et la volatilité de l'environnement de financement peuvent momentanément ralentir l'expansion, bien que les modèles de revenus diversifiés et une conformité renforcée atténuent l'impact.

Dernière mise à jour de la page le: