Taille et part du marché des capteurs d'empreintes digitales

Analyse du marché des capteurs d'empreintes digitales par Mordor Intelligence

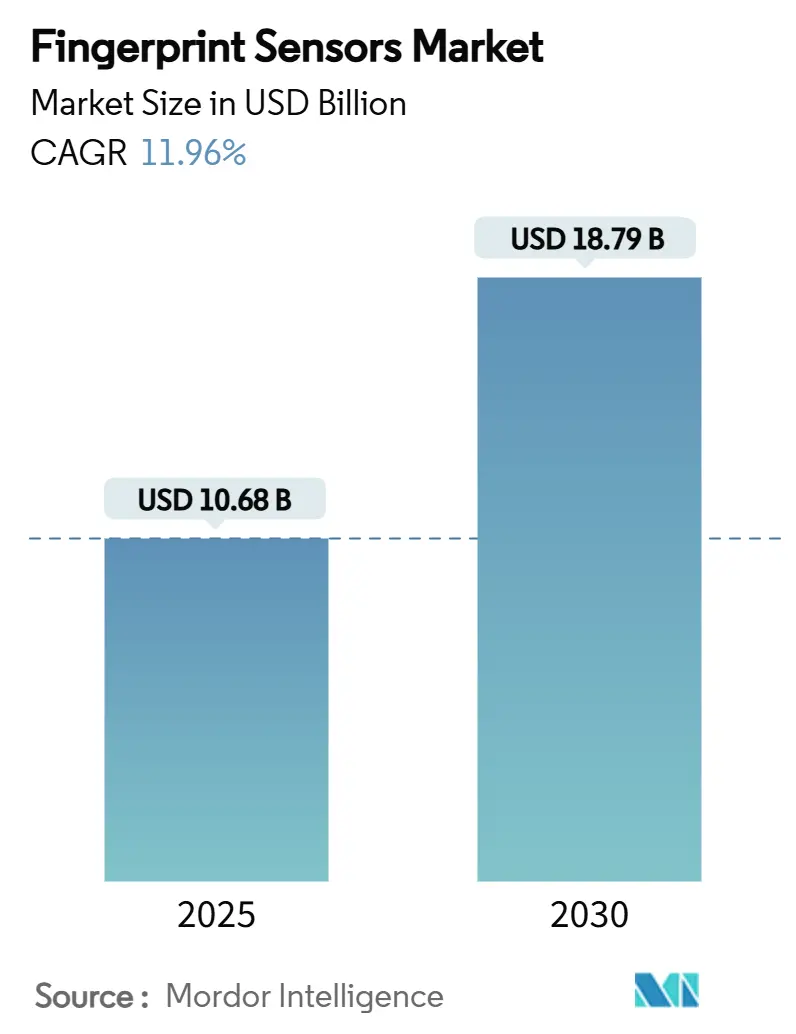

Le marché des capteurs d'empreintes digitales s'élève à 10,68 milliards USD en 2025 et devrait atteindre 18,79 milliards USD d'ici 2030, reflétant un TCAC de 11,96 %. L'expansion des mandats biométriques dans l'électronique grand public, la mobilité, les paiements et les programmes d'identité gouvernementaux continue d'élargir la base adressable. Les marques de smartphones se sont tournées vers les solutions ultrasoniques sous-écran pour offrir des designs sans bordures sans compromettre la résistance aux attaques par usurpation, tandis que les cartes biométriques de qualité paiement permettent des transactions avec carte présente qui répondent aux exigences PSD3 et EMV. Les fournisseurs automobiles qualifient les circuits intégrés d'empreintes digitales AEC-Q100 pour l'accès sans clé et la personnalisation en habitacle, et la baisse des coûts de production PMUT allège les pressions sur la nomenclature des composants. Les améliorations parallèles de la détection de vivacité basée sur l'IA et du traitement en périphérie renforcent davantage la fiabilité de l'authentification par empreintes digitales, consolidant sa position dans la pile de sécurité multimodale plus large. [1]Nature Publishing Group, "High-SPL KNN PMUTs for Ultrasonic Imaging," nature.com

Points clés du rapport

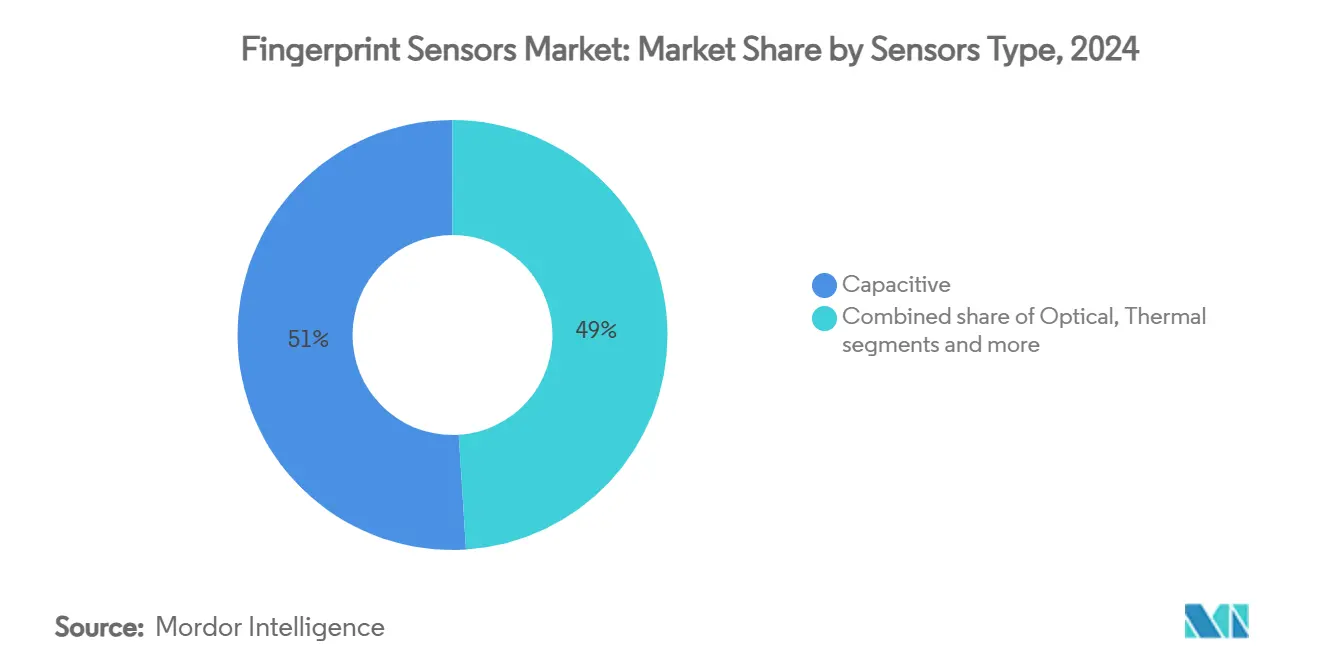

- Par type de capteur, les capteurs capacitifs ont dominé avec 51 % de part de revenus en 2024, tandis que les capteurs ultrasoniques devraient croître à un TCAC de 15,42 % jusqu'en 2030.

- Par facteur de forme, les configurations de montage arrière/avant ont capturé 42 % des revenus en 2024, tandis que les unités ultrasoniques sous-écran sont projetées pour croître à un TCAC de 16,28 % jusqu'en 2030.

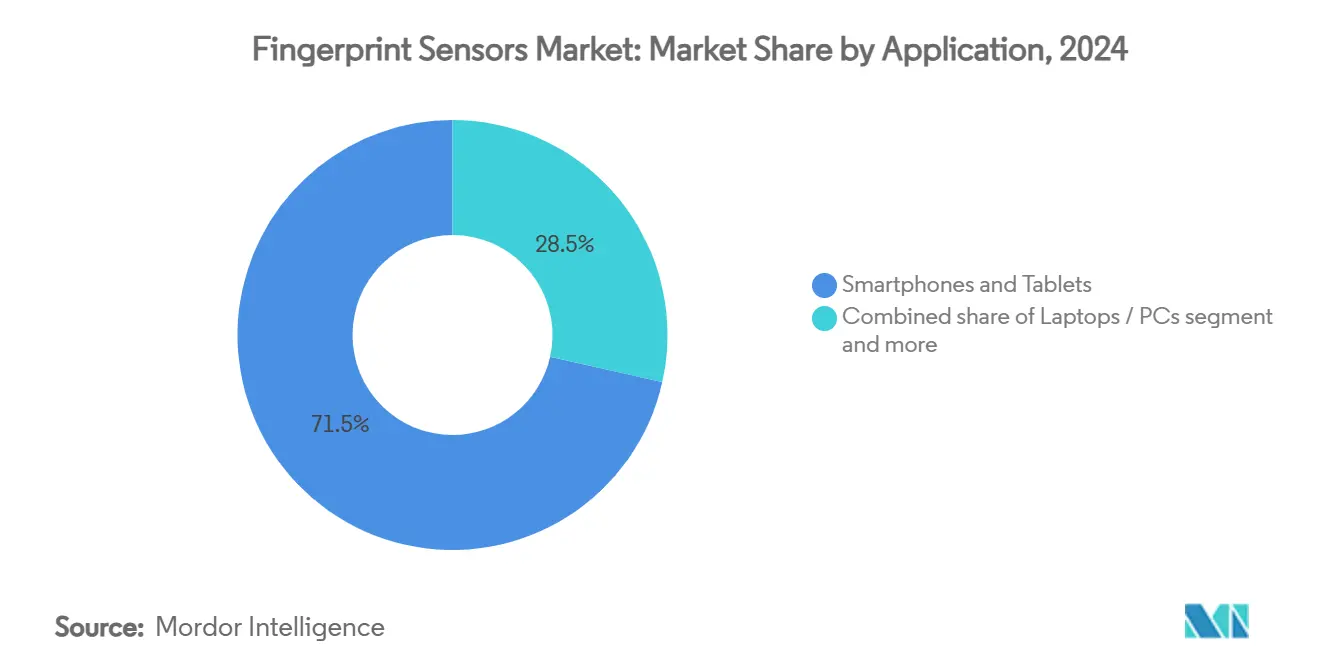

- Par application, les smartphones et tablettes ont représenté 71,5 % de part en 2024 ; les cartes intelligentes et jetons de paiement devraient afficher un TCAC de 16,38 % jusqu'en 2030.

- Par secteur d'utilisateur final, les fabricants d'électronique grand public détenaient 62 % de part en 2024, mais l'automobile et la mobilité devraient enregistrer un TCAC de 18,5 % jusqu'en 2030.

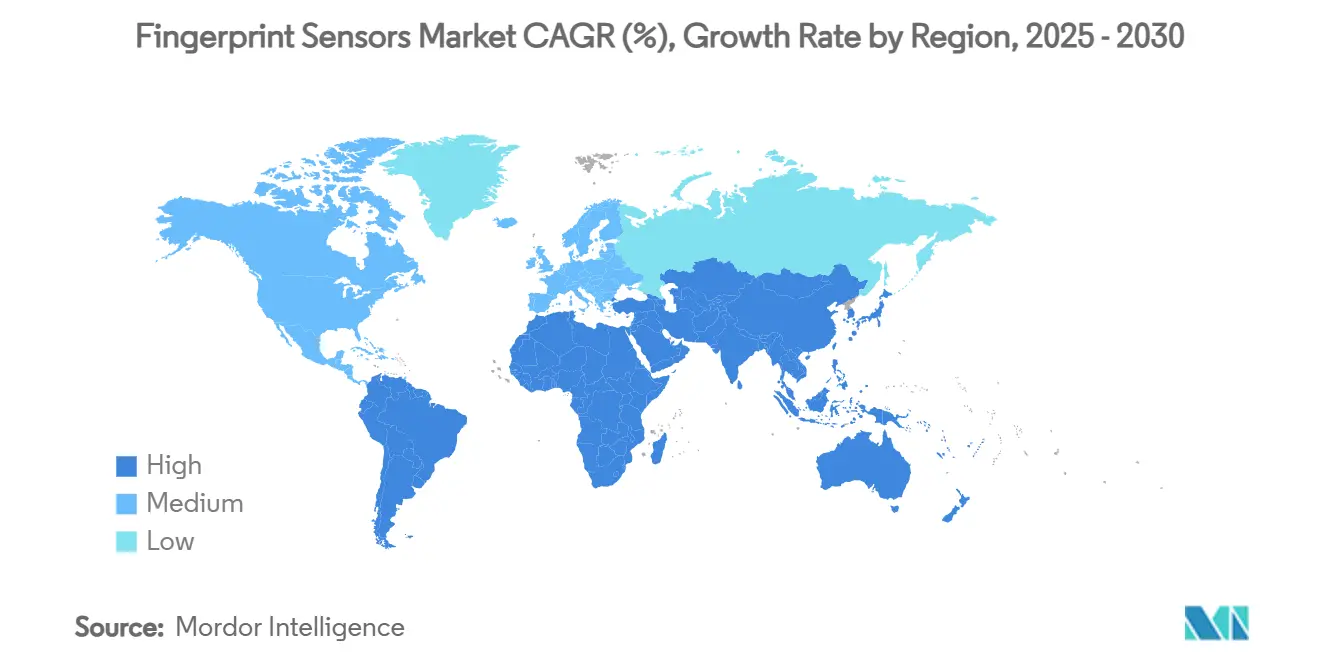

- Par géographie, l'Asie-Pacifique a dominé avec 46 % de part en 2024, tandis que le Moyen-Orient et l'Afrique sont projetés pour grimper à un TCAC de 15,4 % jusqu'en 2030.

Tendances et perspectives du marché mondial des capteurs d'empreintes digitales

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Transition des fabricants de smartphones vers les capteurs ultrasoniques sous-écran | 2.10% | Mondial, mené par l'Asie-Pacifique | Moyen terme (2-4 ans) |

| Déploiements accélérés d'e-ID et e-passeports gouvernementaux | 1.80% | Moyen-Orient et Afrique, Amérique du Sud | Long terme (≥ 4 ans) |

| Lancements commerciaux de cartes intelligentes biométriques de qualité paiement | 1.40% | Europe, Amérique du Nord | Moyen terme (2-4 ans) |

| Biométrie automobile en habitacle obligatoire pour l'accès sans clé | 2.30% | Amérique du Nord, Europe, Chine | Long terme (≥ 4 ans) |

| Détection d'usurpation pilotée par l'IA améliorant la certification de sécurité | 1.20% | Mondial | Court terme (≤ 2 ans) |

| Baisse du coût/surface des réseaux PMUT piézoélectriques en couche mince | 1.70% | Mondial, fabrication en Asie | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Transition des fabricants de smartphones vers les capteurs ultrasoniques sous-écran

Les designs ultrasoniques sous-écran permettent aux fabricants de combinés de préserver les écrans OLED bord à bord tout en conservant une sécurité biométrique de haute confiance. Le dernier transducteur 3D Sonic Max de Qualcomm capture une image de 600 mm² en 250 ms et maintient le déverrouillage même avec une peau humide ou grasse, surpassant les modules optiques dans les tests d'usurpation. Samsung, Google et Xiaomi ont engagé leurs gammes phares vers des implémentations ultrasoniques dans les feuilles de route produits 2025, s'alignant avec les API biométriques Android 16 qui relèvent les seuils de certification FAR/FRR. Les économies d'échelle résultantes réduisent les prix moyens de vente pour les fabricants de niveau 2, accélérant la croissance du volume à travers les gammes de prix et propulsant le marché des capteurs d'empreintes digitales dans son prochain cycle d'appareils. [2]Qualcomm Technologies, "3D Sonic Max Specifications," qualcomm.com

Déploiements accélérés d'e-ID et e-passeports gouvernementaux

Les programmes d'identité numérique des Émirats arabes unis à l'Afrique du Sud spécifient désormais une biométrie multi-facteurs, incluant typiquement des modèles d'empreintes digitales stockés dans des éléments sécurisés. Maurice a émis sa carte MNIC 3.0 en février 2024, intégrant une authentification par empreintes digitales de correspondance sur carte qui permet la reconnaissance transfrontalière basée sur portefeuille. Le pilote SevisPass de Papouasie-Nouvelle-Guinée souligne comment les petites économies sautent directement vers les ID biométriques sans infrastructure héritée. De tels schémas créent des vagues d'approvisionnement pluriannuelles pour les modules de capteurs fiables, ancrant le marché des capteurs d'empreintes digitales dans le cycle budgétaire du secteur public.

Lancements commerciaux de cartes intelligentes biométriques de qualité paiement

Les cartes biométriques conformes EMV éliminent la friction du code PIN au point de vente. La carte F.CODE d'IDEMIA intègre un capteur FPC1323, un élément sécurisé Infineon SLC39B et un MCU Renesas, expédiée en volume aux émetteurs européens depuis le T1 2025. La feuille de route de tokenisation 2025 de Mastercard indique la biométrie au niveau carte comme solution de repli préférée lorsque les portefeuilles mobiles sont hors ligne. La base installée croissante de terminaux de point de vente sans contact - dépassant 90 millions mondialement - assure une acceptation immédiate, élevant les cartes intelligentes à une tranche à forte croissance du marché des capteurs d'empreintes digitales.

Biométrie automobile en habitacle obligatoire pour l'accès sans clé

Les nouvelles architectures de véhicules placent de plus en plus le bouton de démarrage, le profil d'infodivertissement et les portefeuilles numériques derrière un scan d'empreinte digitale. Le capteur CYFP10020 qualifié AEC-Q100 d'Infineon opère de −40 °C à +105 °C et endure 500 k cycles, satisfaisant les métriques de durabilité des fabricants. La démo CES 2025 de Continental a couplé l'identification du conducteur aux paramètres ADAS, illustrant la valeur inter-domaines. Avec les règles de cybersécurité UNECE WP.29 prenant effet pour les modèles 2025, les fabricants voient l'authentification par empreintes digitales comme une couche rentable pour la réduction de surface d'attaque.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Adoption rapide de la reconnaissance faciale dans les appareils haut de gamme | -1.90% | Mondial, concentré dans les segments premium | Moyen terme (2-4 ans) |

| Législation sur la confidentialité des données limitant la rétention des données biométriques | -1.30% | Europe, Amérique du Nord, expansion mondiale | Long terme (≥ 4 ans) |

| Dépendance de la chaîne d'approvisionnement aux fonderies CIS 8 pouces haut de gamme | -1.60% | Mondial, fabrication concentrée en Asie | Court terme (≤ 2 ans) |

| Anxiété de fausse acceptation dans des conditions extérieures avec doigts mouillés | -0.80% | Mondial, particulièrement environnements humides et extérieurs | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Adoption rapide de la reconnaissance faciale dans les appareils haut de gamme

La gamme iPhone 17 d'Apple et le Galaxy Z7 Fold Pro de Samsung privilégient tous deux le déverrouillage facial 3D par défaut, déplaçant l'attention biométrique vers les modalités basées sur caméra. Pourtant, 93 % des combinés expédiés en 2025 portent encore un lecteur d'empreintes digitales, et les capteurs sous-écran devraient revenir au portfolio iPhone lorsque la technologie atteindra l'objectif FAR de 0,002 % d'Apple. Les méthodes d'empreintes digitales restent préférées pour les environnements humides, l'usage avec gants et les flux de travail sensibles à la confidentialité comme les applications bancaires nécessitant un stockage de modèles sur appareil, donc la cannibalisation affecte largement la queue premium plutôt que l'essentiel du marché des capteurs d'empreintes digitales. [3]Apple, "Face ID Security Overview," apple.com

Législation sur la confidentialité des données limitant la rétention des données biométriques

L'Acte IA de l'UE plafonne la rétention des modèles biométriques aux périodes "strictement nécessaires", appliquant la correspondance sur capteur au niveau matériel pour les déploiements gouvernementaux et en milieu de travail. Les règles du Colorado de juillet 2025 mandatent le consentement opt-in et la notification de violation dans les 30 jours, poussant les intégrateurs à ajouter des enclaves sécurisées et des moteurs de chiffrement sur puce. Ces mesures augmentent les dépenses de conformité et ralentissent les cycles pilotes, modérant la courbe de croissance pour le marché des capteurs d'empreintes digitales dans les régions hautement réglementées.

Analyse des segments

Par type de capteur : la technologie ultrasonique gagne un positionnement premium

Les unités capacitives ont conservé une part de 51 % du marché des capteurs d'empreintes digitales en 2024 grâce aux courbes de coûts matures et à la portée d'application large. Les puces ultrasoniques, cependant, sont prêtes à grimper à un TCAC de 15,42 % et sont projetées pour réduire l'écart de revenus d'ici 2030 alors que les fabricants migrent les téléphones haut de gamme et consoles automobiles vers l'imagerie volumétrique. La taille du marché des capteurs d'empreintes digitales pour les appareils ultrasoniques est sur la bonne voie pour dépasser 4 milliards USD d'ici 2030, reflétant les prix moyens de vente premium et les marges de qualification automobile. Les recherches du Berkeley's Sensor & Actuator Center montrent des réseaux PMUT basés sur KNN générant une sortie de 105,5 dB/V, améliorant la pénétration à travers le verre de couverture épais et les gants.

Les avantages de performance se traduisent par des victoires de certification. Le 3D Sonic Max de Qualcomm a atteint FIDO Level-3 et BSI CC EAL 6+ en 2025, permettant la conformité eID allemande. Les capteurs optiques continuent de servir les niveaux sensibles aux coûts et terminaux kiosque, tandis que les variantes thermiques restent de niche pour les environnements difficiles et les médecine légale post-mortem. Ensemble, la diversité technologique soutient le marché des capteurs d'empreintes digitales plus large même alors que le leadership ultrasonique se cimente dans les segments premium.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par facteur de forme : l'intégration sous-écran redéfinit les paradigmes de design

Les montages arrière/avant ont généré 42 % des revenus 2024, aidés par les designs de combinés hérités et les appareils portables robustes. Pourtant, les modules ultrasoniques sous-écran afficheront le TCAC le plus rapide de 16,28 %, tirant parti de l'amincissement du substrat OLED et des couches de couplage acoustique localisées. La part de marché des capteurs d'empreintes digitales pour les formats sous-écran devrait atteindre 38 % d'ici 2030 alors que le design sans bordures devient omniprésent parmi les appareils sub-400 USD. Apple, Samsung et Oppo ont collectivement passé des commandes dépassant 250 millions de puces de capteurs sous-écran dans les créneaux de production H2 2024, signalant une adoption à grande échelle.

Les bandes capacitives montées sur le côté restent populaires dans les pliables et téléphones de jeu qui privilégient la détection de tapotement rapide, tandis que les designs sur bouton/touche d'accueil persistent dans les ordinateurs portables d'entreprise où les cycles de remplacement de clavier traînent derrière les smartphones de 2-3 ans. Les prototypes capteur-dans-OLED en test chez BOE et Visionox fusionnent la capture d'empreintes digitales avec la photopléthysmographie de fréquence cardiaque, laissant entrevoir des panneaux multifonctionnels qui pourraient redéfinir le prochain chapitre du marché des capteurs d'empreintes digitales. [4]Taiwan Semiconductor Manufacturing Co., "2024 Technology Symposium Materials," tsmc.com

Par application : les cartes intelligentes émergent comme opportunité à forte croissance

Les smartphones et tablettes ont représenté 71,5 % des expéditions en 2024, soulignant leur rôle historique dans la mise à l'échelle du marché des capteurs d'empreintes digitales. Néanmoins, le TCAC de l'application se modère à 9,3 % alors que la croissance des combinés plafonne. Les cartes intelligentes et jetons de paiement éclipsent tous les autres avec un TCAC prévu de 16,38 %. La taille du marché des capteurs d'empreintes digitales pour les applications cartes devrait dépasser 1,6 milliard USD d'ici 2030, alimentée par les certifications EMVCo Level 2 et les réglementations European Digital Identity Wallet.

Les ordinateurs portables/PC soutiennent la demande corporate pour la sécurité des points de terminaison zero-trust, tandis que les serrures IoT et wearables fournissent un volume incrémental, particulièrement dans les environnements hôteliers et résidentiels. Le Yale Assure Lock 2 Touch équipé Z-Wave 800 de Yale indique la volonté du consommateur de payer une prime de 50 USD pour la commodité des empreintes digitales. Les passerelles Internet industrielles et tablettes de soins de santé complètent les cas d'usage émergents, renforçant la trajectoire diversifiée du marché des capteurs d'empreintes digitales.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par secteur d'utilisateur final : le secteur automobile mène l'expansion la plus rapide

Les fabricants d'électronique grand public ont capturé 62 % des revenus 2024 mais font face à une croissance à un chiffre moyen alors que les intervalles de renouvellement de smartphones s'allongent. L'automobile et la mobilité montrent le plus fort potentiel à 18,5 % TCAC, alimenté par les plateformes VE qui intègrent l'authentification du conducteur avec les paiements d'échange de batterie. La taille du marché des capteurs d'empreintes digitales liée aux véhicules pourrait dépasser 2 milliards USD d'ici 2030 si les projections actuelles de taux d'attachement se maintiennent. HID Global estime que 60 % des pylônes de charge nouvellement construits en Amérique du Nord intégreront la reconnaissance d'empreintes digitales pour l'autorisation de paiement d'ici 2027.

BFSI et fintech bénéficient des déploiements biométriques sur carte, tandis que les programmes gouvernementaux et d'application de la loi offrent des cycles d'approvisionnement prévisibles ancrés aux calendriers de renouvellement d'ID national. Les contrats militaires et de défense, bien que limités en volume unitaire, demandent des facteurs de forme durcis avec étanchéité IP68 et résistance chimique, soutenant des niches à marge plus élevée. En combinaison, ces fronts d'adoption maintiennent une matrice d'opportunités large au sein du marché des capteurs d'empreintes digitales.

Analyse géographique

La part de revenus de 46 % de l'Asie-Pacifique reflète une intégration unique de profondeur de chaîne d'approvisionnement et demande de marché final. L'écosystème de combinés verticalement aligné de la Chine, l'innovation AMOLED de la Corée et le leadership des céramiques piézo du Japon ancrent collectivement une chaîne de valeur régionale résiliente. La feuille de route Aadhaar 2.0 de l'Inde et le pipeline de mise à niveau e-KTP de l'Indonésie sous-tendent davantage la demande domestique pluriannuelle. Les gouvernements régionaux parrainent également des incitations locales de fabrication de silicium, réduisant les coûts livrés et renforçant l'Asie-Pacifique comme centre gravitationnel du marché des capteurs d'empreintes digitales.

Le Moyen-Orient et l'Afrique sont projetés pour croître à 15,4 % TCAC, le plus rapide mondialement. Le portefeuille biométrique national des Émirats arabes unis et la plateforme Nafath de l'Arabie saoudite requièrent tous deux des modules d'empreintes digitales certifiés pour l'intégration des citoyens, catalysant les commandes en vrac de cartes et kiosques. L'appel d'offres de carte d'identité intelligente de 2,5 millions USD de l'Afrique du Sud vise une émission de masse avant les élections de 2029, illustrant le bond de l'Afrique vers les infrastructures d'identité numérique. Avec les réseaux de paiement régionaux comme made et e-Fawateer basculant vers la tokenisation biométrique, les pipelines de fournisseurs pour les capteurs se resserrent, soulignant le potentiel de croissance du marché des capteurs d'empreintes digitales dans les économies émergentes.

L'Amérique du Nord et l'Europe maintiennent des trajectoires à un chiffre moyen sous-tendues par la biométrie automobile, les mises à niveau de sécurité d'entreprise et la conformité stricte à la confidentialité des données. Le Cadre d'identité numérique européen mandate le déploiement de portefeuilles d'ici 2026, se traduisant par 450 millions de résidents nécessitant une authentification par empreintes digitales sur appareil ou carte. Les fabs de 40 milliards USD de TSMC en Arizona, dues pour ouvrir les lignes Phase 2 en 2026, localiseront les démarrages de wafers PMUT ultrasoniques pour les comptes clés de combinés américains, renforçant la résilience d'approvisionnement onshore et équilibrant la distribution mondiale du marché des capteurs d'empreintes digitales.

Paysage concurrentiel

Le marché des capteurs d'empreintes digitales est modérément fragmenté, avec la spécialisation technologique plutôt que l'échelle pure définissant le leadership. Qualcomm, Goodix et Fingerprint Cards contrôlent collectivement environ 38 % des revenus, tandis que Synaptics, Egis Tech et IDEX Biometrics adressent des verticales ciblées. Qualcomm exploite l'IP PMUT GaAs et les ASIC de contrôle 7 nm pour défendre le niveau ultrasonique, tandis que Goodix domine les solutions optiques sur écrans AMOLED. Fingerprint Cards s'est orientée vers la licence IP en 2024, diversifiant le risque loin des cycles de smartphones.

L'activité stratégique se centre sur les partenariats d'écosystème et l'intégration verticale. Infineon groupe les capteurs avec des éléments sécurisés pour les émetteurs de cartes, réduisant la friction de certification et favorisant le verrouillage. Synaptics collabore avec Google pour intégrer les modèles TensorFlow Lite sur ses MCU Astra natifs IA pour les serrures de porte activées par la voix, démontrant la convergence de la biométrie vocale, visuelle et tactile sur une seule plateforme edge. Le programme de capteurs MEMS de TDK lie la capture d'empreintes digitales avec la détection de mouvement et environnementale pour les piles wearables unifiées, séduisant les fabricants axés fitness.

Les nouveaux entrants poursuivent la capture sans contact, la fusion multimodale et la médecine légale spécialisée. Le scanner 3-D 5 M-points d'IDloop répond aux contraintes de débit d'aéroport sans contact physique, tandis que le module hybride veine-digitale/empreinte digitale de NEC cible les modernisations ATM au Japon. Les dépôts de brevets liés à l'holographie acoustique et la photonique intégrée OLED ont augmenté de 24 % en glissement annuel en 2024, signalant un investissement R&D soutenu qui influencera la dynamique concurrentielle du marché des capteurs d'empreintes digitales à travers la décennie.

Leaders de l'industrie des capteurs d'empreintes digitales

-

Goodix Technology Co., Ltd.

-

Fingerprint Cards AB

-

Qualcomm Technologies, Inc.

-

Synaptics Incorporated

-

Egis Technology Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : IDEMIA Secure Transactions a marqué son premier anniversaire avec 1,5 milliard EUR de revenus et a démontré un paiement CBDC hors ligne résistant aux attaques quantiques.

- Février 2025 : Qualcomm a affiché 11,7 milliards USD de revenus T1 EF2025, citant la demande d'empreintes digitales ultrasoniques dans les combinés et l'automobile.

- Janvier 2025 : Yale et ADT ont lancé le Yale Assure Lock 2 Touch, la première serrure intelligente Z-Wave 800 avec capteur d'empreintes digitales intégré.

- Janvier 2025 : IDEMIA a introduit des kits d'inscription smartphone pour les cartes de paiement biométriques, ciblant 37 millions d'expéditions annuelles d'ici 2028.

Portée du rapport sur le marché mondial des capteurs d'empreintes digitales

Un capteur d'empreintes digitales est un système de sécurité électronique qui utilise les empreintes digitales pour l'authentification biométrique afin d'accorder aux utilisateurs l'accès à un appareil ou à des informations ou pour approuver des transactions.

Le marché des capteurs d'empreintes digitales est segmenté par type (optique, capacitif, thermique et ultrasonique), application (smartphones/tablettes, ordinateurs portables, cartes intelligentes, IoT et autres applications), secteur d'utilisateur final (militaire et défense, électronique grand public, BFSI, gouvernement et autres secteurs d'utilisateurs finaux), et géographie (Amérique du Nord [États-Unis et Canada], Europe [Allemagne, Royaume-Uni, France et Reste de l'Europe], Asie-Pacifique [Chine, Japon, Inde, Corée du Sud et Reste de l'Asie-Pacifique], Amérique latine, et Moyen-Orient et Afrique). La taille et les prévisions du marché sont fournies en termes de valeur (USD) pour tous les segments.

| Optique |

| Capacitif |

| Thermique |

| Ultrasonique |

| Montage arrière/avant |

| Monté sur le côté |

| Sous-écran (Optique) |

| Sous-écran (Ultrasonique) |

| Sur bouton / Touche d'accueil |

| Smartphones et Tablettes |

| Ordinateurs portables / PC |

| Cartes intelligentes et jetons de paiement |

| IoT / Serrures intelligentes et wearables |

| Fabricant d'électronique grand public |

| BFSI et FinTech |

| Gouvernement et application de la loi |

| Militaire et défense |

| Automobile et mobilité |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Royaume-Uni |

| Allemagne | |

| France | |

| Italie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient | Israël |

| Arabie saoudite | |

| Émirats arabes unis | |

| Turquie | |

| Reste du Moyen-Orient | |

| Afrique | Afrique du Sud |

| Égypte | |

| Reste de l'Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par type de capteur | Optique | |

| Capacitif | ||

| Thermique | ||

| Ultrasonique | ||

| Par facteur de forme / Placement | Montage arrière/avant | |

| Monté sur le côté | ||

| Sous-écran (Optique) | ||

| Sous-écran (Ultrasonique) | ||

| Sur bouton / Touche d'accueil | ||

| Par application | Smartphones et Tablettes | |

| Ordinateurs portables / PC | ||

| Cartes intelligentes et jetons de paiement | ||

| IoT / Serrures intelligentes et wearables | ||

| Par secteur d'utilisateur final | Fabricant d'électronique grand public | |

| BFSI et FinTech | ||

| Gouvernement et application de la loi | ||

| Militaire et défense | ||

| Automobile et mobilité | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Italie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient | Israël | |

| Arabie saoudite | ||

| Émirats arabes unis | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Égypte | ||

| Reste de l'Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés traitées dans le rapport

Quelle est la taille actuelle du marché des capteurs d'empreintes digitales ?

Le marché est évalué à 10,68 milliards USD en 2025 et est projeté pour atteindre 18,79 milliards USD d'ici 2030, croissant à un TCAC de 11,96 %.

Quelle technologie de capteur croît le plus rapidement ?

Les capteurs d'empreintes digitales ultrasoniques mènent la croissance avec un TCAC de 15,42 % grâce à une résistance supérieure à l'usurpation et l'intégration sous-écran.

Pourquoi les cartes de paiement biométriques sont-elles importantes pour la demande future ?

Les cartes d'empreintes digitales conformes EMV suppriment les limites de code PIN aux terminaux sans contact, créant une opportunité TCAC de 16,38 % qui diversifie les revenus au-delà des smartphones.

À quelle vitesse le secteur automobile adopte-t-il l'authentification par empreintes digitales ?

Les applications automobiles croissent à un TCAC de 18,5 % alors que les fabricants intègrent les capteurs d'empreintes digitales pour l'accès sans clé et la personnalisation en habitacle.

Quelle région a la plus grande part dans le marché des capteurs d'empreintes digitales ?

Le Moyen-Orient et l'Afrique sont prévus pour croître à un TCAC de 15,4 %, alimentés par les programmes d'identité numérique nationale et la modernisation des infrastructures.

La reconnaissance faciale va-t-elle remplacer les capteurs d'empreintes digitales ?

La reconnaissance faciale gagne dans les appareils premium, mais 93 % des smartphones expédiés en 2025 incluent encore un lecteur d'empreintes digitales, indiquant une coexistence continue des modalités.

Dernière mise à jour de la page le: