Taille et part du marché des simulateurs de vol

Analyse du marché des simulateurs de vol par Mordor Intelligence

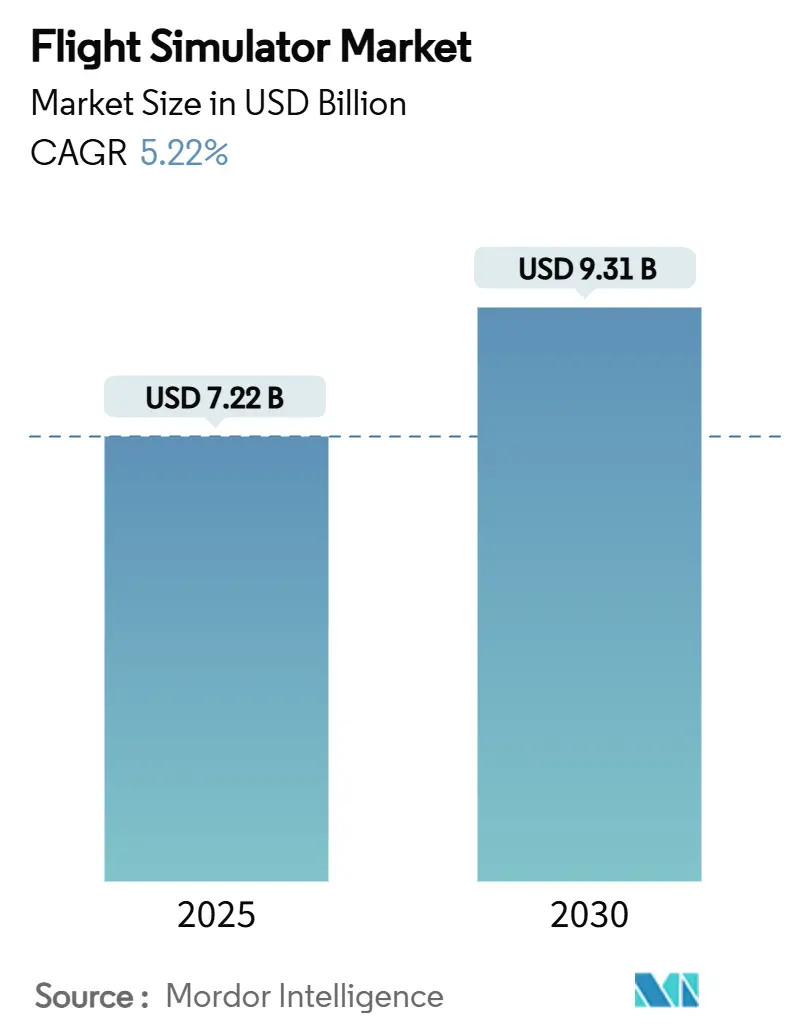

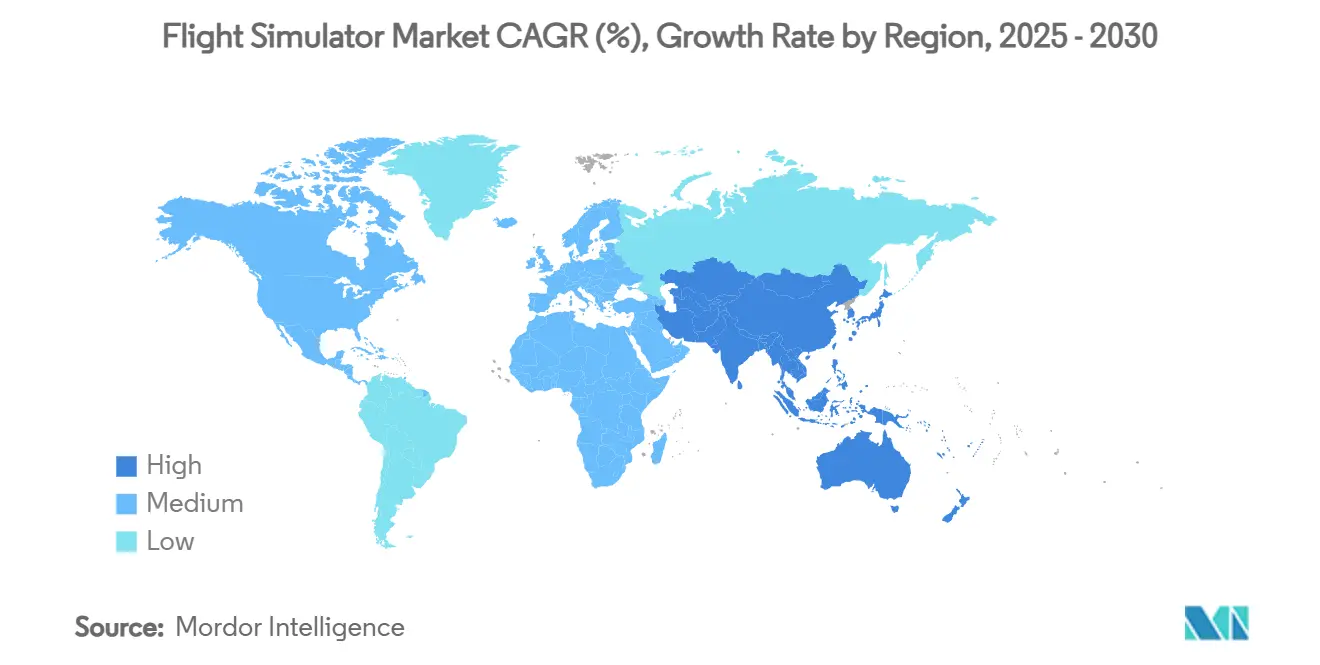

La taille du marché des simulateurs de vol s'élevait à 7,22 milliards USD en 2025 et devrait atteindre 9,31 milliards USD d'ici 2030, progressant à un CAGR de 5,22 % sur la période de prévision. Les réglementations de formation obligatoires, une pénurie croissante de pilotes et la transition vers les plateformes de mobilité aérienne avancée maintiennent la demande sur une trajectoire de croissance structurelle stable, même si les dépenses de rattrapage post-pandémie s'estompent. Les compagnies aériennes et les forces armées modernisent les programmes autour de cadres basés sur les compétences, incitant à un investissement soutenu dans les technologies immersives qui compressent les cycles de formation tout en préservant les marges de sécurité. Les modèles commerciaux axés sur les services dominent de plus en plus les achats, isolant les opérateurs des charges de capital initiales et permettant aux fournisseurs de monétiser le support à vie. Régionalement, l'Amérique du Nord maintient son leadership en termes d'échelle, mais l'Asie-Pacifique affiche le développement de capacités le plus rapide alors que l'Inde et la Chine s'empressent de doter en personnel leurs carnets de commandes d'aéronefs records. La consolidation parmi les principaux fournisseurs s'accélère alors que les entreprises cherchent une intégration verticale qui regroupe matériel, logiciels et analyses d'entraînement en une offre unique basée sur les résultats.

Points clés du rapport

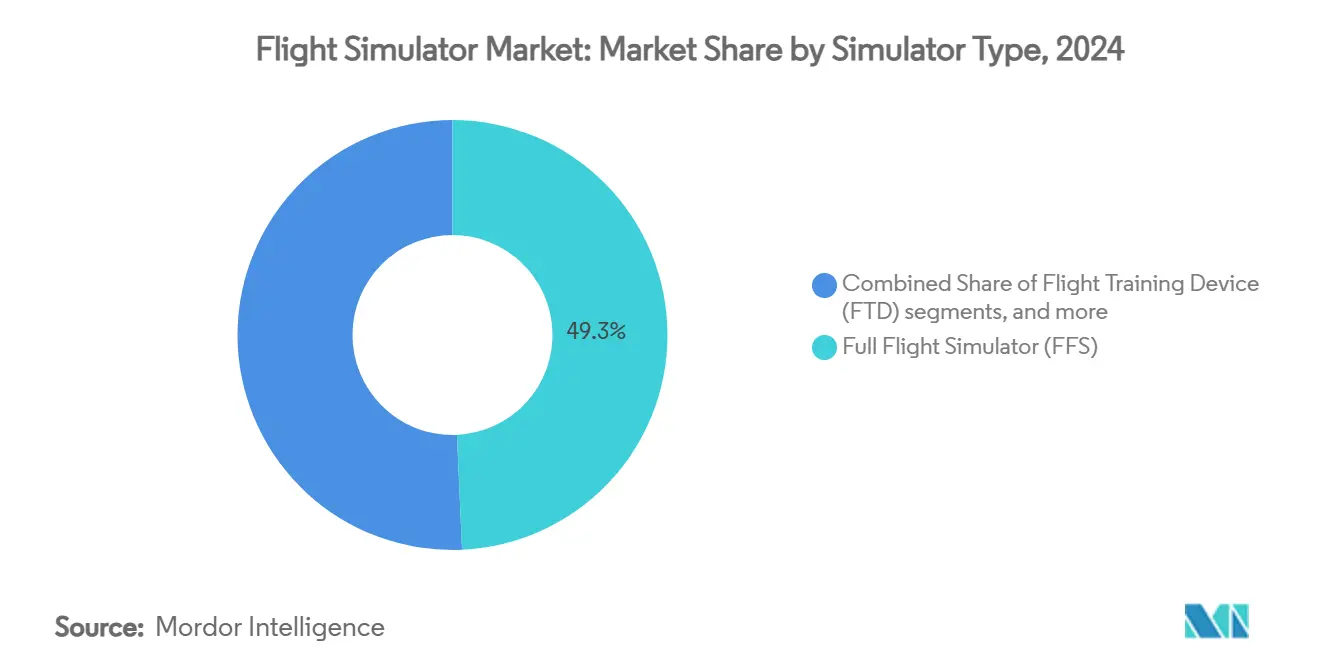

- Par type de simulateur, les simulateurs de vol complets (FFS) ont capturé 49,29 % de la part du marché des simulateurs de vol en 2024, tandis que les entraîneurs procéduraux à réalité mixte/virtuelle se développent à un CAGR de 10,45 % jusqu'en 2030.

- Par plateforme d'aéronef, les dispositifs à voilure fixe détenaient une part de 60,45 % du marché des simulateurs de vol en 2024, mais la catégorie mobilité aérienne avancée/eVTOL devrait croître à un CAGR de 9,55 % entre 2025 et 2030.

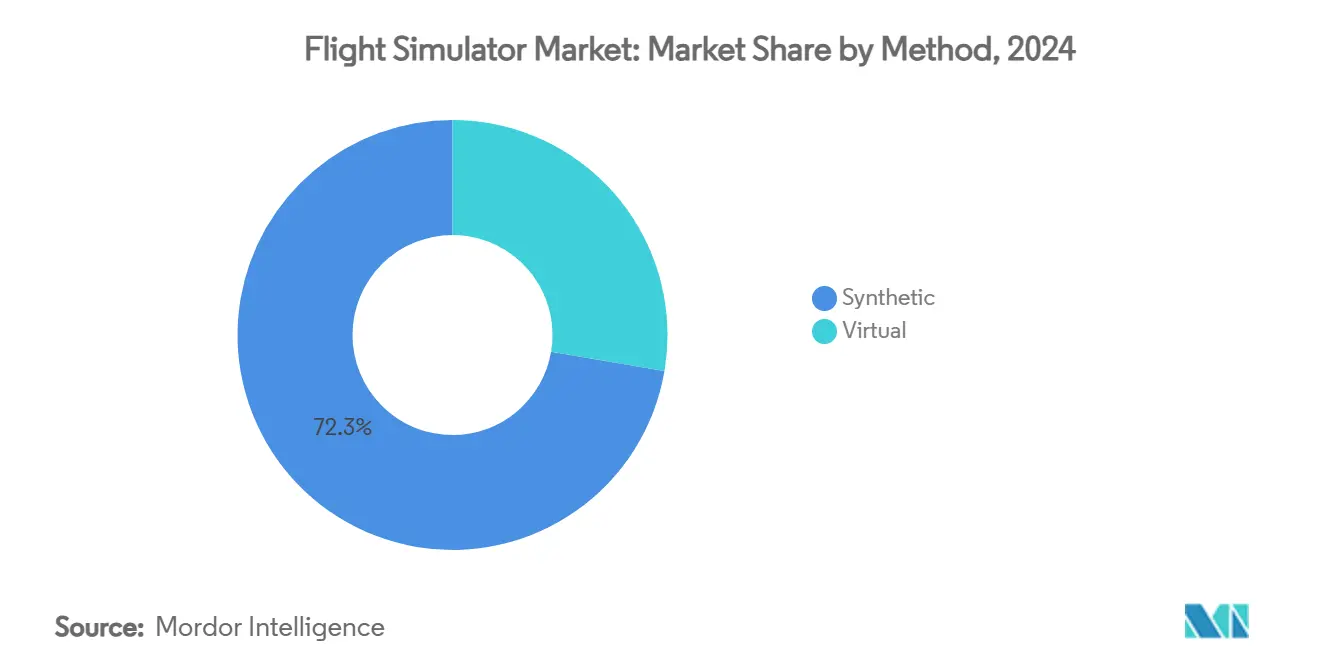

- Par méthode d'entraînement, les environnements synthétiques représentaient une part de 72,32 % en 2024, et les solutions virtuelles progressent à un CAGR de 7,89 % jusqu'en 2030.

- Par solution, le matériel représentait 56,71 % de la taille du marché des simulateurs de vol en 2024, tandis que les services croissent le plus rapidement à un CAGR de 6,54 % jusqu'en 2030.

- Par géographie, l'Amérique du Nord menait avec 39,92 % de part de revenus en 2024 ; l'Asie-Pacifique devrait afficher le CAGR régional le plus élevé à 7,23 % sur 2025-2030

Tendances et perspectives du marché mondial des simulateurs de vol

Analyse de l'impact des moteurs

| Moteur | ( ~ ) % d'impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Pénurie de pilotes post-COVID accélérant la demande de simulateurs | +1.20% | Amérique du Nord, Asie-Pacifique | Moyen terme (2-4 ans) |

| Adoption obligatoire des programmes de récupération de situation critique et MPL | +0.80% | Mondial | Long terme (≥ 4 ans) |

| Renouvellement de flotte vers les aéronefs composites et à propulsion électrique | +0.60% | Amérique du Nord, UE | Long terme (≥ 4 ans) |

| Transition de la défense vers l'entraînement Live-Virtual-Constructive (LVC) | +0.90% | Amérique du Nord, Europe, Asie-Pacifique | Moyen terme (2-4 ans) |

| Réglementations de qualification de type eVTOL (Part 419) | +0.40% | Amérique du Nord initialement, mondial plus tard | Long terme (≥ 4 ans) |

| Analyses d'entraînement adaptatif basées sur l'IA | +0.30% | Marchés développés mondialement | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Pénurie de pilotes post-COVID accélérant la demande de simulateurs

Les filières mondiales de pilotes restent sous tension même après les pauses d'embauche temporaires, maintenant l'utilisation des dispositifs à mouvement complet à des niveaux records. Les transporteurs régionaux aux États-Unis signalent moins de démissions, mais ne peuvent pas répondre aux besoins de dotation en personnel de cockpit à long terme alors que la croissance de la flotte dépasse la capacité de formation. L'Australie a perdu 25 000 travailleurs de l'aviation pendant la pandémie, forçant Boeing Australia à doubler les places d'apprentissage technicien pour maintenir les horaires de maintenance. Le plan de l'Inde pour plus de 50 nouvelles académies souligne comment les marchés émergents institutionnalisent les simulateurs pour combler un écart prévu de 30 000 pilotes dans les 15 à 20 ans. Ces pénuries structurelles stimulent la demande récurrente pour les dispositifs de formation initiale et récurrente, ancrant la visibilité des revenus à travers le marché des simulateurs de vol.

Adoption obligatoire des programmes de récupération de situation critique et MPL

Les régulateurs ont codifié la formation de prévention et récupération de situation critique, transformant ce qui était autrefois une meilleure pratique en obligation légale. Le modèle basé sur les compétences de l'Organisation de l'aviation civile internationale guide maintenant la réglementation FAA et EASA, intégrant la simulation haute fidélité dans les programmes de base.[1]Airbus, `Is CBTA the Future of Pilot Training?` aircraft.airbus.com Les parcours de Licence de Pilote Multi-Équipage (MPL) compriment davantage les exigences d'heures de vol réel, redirigeant les budgets de formation vers les dispositifs à mouvement complet et à réalité mixte reproduisant des scénarios complexes. Les compagnies aériennes adoptant les cadres CBTA rapportent des gains mesurables dans la gestion de trajectoire de vol et les compétences de ressources d'équipage, renforçant la demande de simulateurs à travers les cycles récurrents.

Renouvellement de flotte vers les aéronefs composites et à propulsion électrique

Les opérateurs introduisent progressivement des flottes composites et à propulsion électrique qui se comportent très différemment des cellules métalliques traditionnelles. Les pilotes doivent maîtriser de nouvelles techniques de gestion énergétique, couches d'automatisation et protections d'enveloppe bien avant le début des opérations en ligne, si bien que les constructeurs intègrent maintenant des simulateurs haute fidélité dans chaque programme de certification. Les réglementations de sustentation motorisée de la FAA formalisent ce besoin en exigeant des cours de qualification de type dédiés pour les équipages eVTOL, verrouillant un bloc prévisible d'heures de simulateur par pilote. Les compagnies aériennes accélèrent donc le remplacement des dispositifs qui ne peuvent pas reproduire les cockpits vitrés, les logiques de commandes de vol électriques ou les scénarios de perte de puissance électrique. Les centres de formation rapportent que la demande de modernisations et de nouveaux équipements à réalité mixte dépasse déjà les pics pré-pandémie, créant des arriérés multi-annuels pour les sous-systèmes visuels et de mouvement. Alors que les programmes composites et à propulsion électrique montent en puissance, le marché des simulateurs de vol gagne un flux durable de commandes de renouvellement qui découple les revenus du cycle de trafic aérien.

Transition de la défense vers l'entraînement Live-Virtual-Constructive

Les environnements de menace modernes exigent que les équipages répètent des missions air, terre, mer, espace et cyber intégrées sans les dépenses de déploiements complets de forces réelles. La feuille de route de l'US Navy vise la détection et l'engagement transparents d'adversaires synthétiques d'ici 2035, imposant effectivement des simulateurs en réseau pour chaque groupe aérien de porte-avions. Boeing, Cubic et Patria ont déjà démontré des suites LVC interopérables qui relient de vrais jets avec des actifs virtuels et des cibles constructives, réduisant drastiquement la consommation de carburant tout en élargissant la variété des scénarios. Les partenaires de l'OTAN intègrent maintenant le crédit LVC dans les métriques de préparation, ce qui élève les achats au-dessus du statut discrétionnaire. Les liaisons de données sécurisées, contrôles de latence et passerelles durcies cyber deviennent des différenciateurs critiques, orientant les contrats vers les fournisseurs avec des architectures multi-domaines éprouvées. Ces dynamiques intègrent une croissance soutenue pour les simulateurs en réseau alors que les ministères de la défense substituent les heures de vol coûteuses par des sorties synthétiques agiles.

Analyse de l'impact des contraintes

| Contrainte | ( ~ ) % d'impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Contraintes de chaîne d'approvisionnement sur les collimateurs d'affichage visuel | -0.70% | Amérique du Nord, UE | Court terme (≤ 2 ans) |

| Coûts croissants de certification de durcissement cyber (DO-326A) | -0.50% | Mondial | Moyen terme (2-4 ans) |

| Compression de l'accès au capital des écoles de pilotage de niveau intermédiaire | -0.40% | Amérique du Nord, UE | Court terme (≤ 2 ans) |

| Disponibilité croissante de simulateurs PC à bas coût | -0.30% | Mondial | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Contraintes de chaîne d'approvisionnement sur les collimateurs d'affichage visuel

Les dispositifs haute fidélité Niveau D s'appuient sur l'optique de précision construite par plusieurs fournisseurs. La livraison d'assemblages d'affichage collimaté glisse alors que les constructeurs aérospatiaux principaux tirent les composants critiques dans leurs programmes, retardant les tests d'acceptation et gonflant les arriérés.[2]FlightSafety International, `FlightSafety Simulation,` flightsafety.com Une enquête sectorielle a trouvé que 60 % des fournisseurs avioniques de niveau 2 citent la montée en puissance de production du B737 MAX comme le plus grand goulot d'étranglement unique freinant les livraisons à travers l'écosystème des dispositifs d'entraînement. La pénurie gonfle les prix unitaires et force les constructeurs à prioriser les contrats des compagnies aériennes sur les commandes d'écoles de pilotage, ralentissant l'adoption d'entraîneurs à réalité mixte qui dépendent du même verre de projection. Certains opérateurs recourent à des modernisations intérimaires qui n'atteignent pas la fidélité Niveau-D de la FAA, retardant les approbations réglementaires et le service de revenus. À moins que de nouveaux fournisseurs n'entrent dans le créneau optique, ces contraintes plafonneront la croissance à court terme malgré des signaux de demande forts.

Coûts croissants de certification de durcissement cyber (DO-326A)

Les simulateurs se connectent de plus en plus aux analyses cloud, réseaux IP des compagnies aériennes et gammes d'entraînement de défense, les soumettant aux règles de cybersécurité de grade aviation. La règle proposée de Protection de Sécurité des Informations d'Équipement, Systèmes et Réseau de la FAA, alignée avec les orientations EASA ED-202A, oblige les fabricants à documenter les évaluations de menaces et atténuations de cycle de vie pour chaque composant connecté. La conformité ajoute des coûts d'ingénierie spécialisée, de tests de pénétration et d'audit récurrent que les constructeurs plus petits ne peuvent pas répartir sur de grandes flottes. Les compagnies aériennes craignent les temps d'arrêt des correctifs de sécurité évolutifs, donc elles gravitent vers les fournisseurs offrant des services de cyber-maintenance clés en main. Ces facteurs accélèrent la consolidation et favorisent les fournisseurs verticalement intégrés avec des laboratoires de sécurité internes. Alors que les analyses IA et fonctions de mise à jour distante prolifèrent, le durcissement cyber restera une courbe de coût croissante que les fournisseurs doivent soit absorber soit répercuter aux clients, contraignant les marges dans les segments sensibles aux prix.

Analyse des segments

Par type de simulateur : La réalité mixte pilote l'évolution de la formation

Les simulateurs de vol complets (FFS) ont conservé près de la moitié des revenus 2024. Pourtant, les entraîneurs procéduraux à réalité mixte/virtuelle mènent le marché des simulateurs de vol avec un CAGR de 10,45 %, signalant la confiance des opérateurs dans les technologies immersives pour les tâches non-manœuvrières.[3]Military + Aerospace Electronics, `CAE Develops AR for Flight Training,` militaryaerospace.com Le coût d'un entraîneur VR compact peut être une fraction d'un dispositif à mouvement complet, permettant aux compagnies aériennes de déployer plusieurs unités dans les bases d'équipage et de réduire les frais généraux de voyage. L'investissement d'Alaska Airlines dans les plateformes VR B737 de Loft Dynamics illustre ce changement, avec des installations prévues dans plusieurs hubs en attente de l'approbation FAA.

Les casques immersifs associés aux signaux de mouvement livrent maintenant une fidélité suffisante pour la familiarisation cockpit et les exercices d'urgence, libérant la capacité Niveau D rare pour les vérifications finales de compétence. Le programme conjoint de la FAA avec Vertex Solutions et Varjo pour élaborer les normes XR devrait accélérer les voies de certification, accélérant l'adoption à travers les transporteurs régionaux et écoles de pilotage. Alors que les prix des dispositifs chutent et que les écosystèmes logiciels mûrissent, les entraîneurs à réalité mixte captureront de plus larges portions de la part de marché des simulateurs de vol d'ici le début des années 2030.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par plateforme d'aéronef : eVTOL crée de nouveaux paradigmes d'entraînement

Les dispositifs à voilure fixe ont commandé 60,45 % de la taille du marché des simulateurs de vol 2024 grâce à la demande des compagnies aériennes commerciales, mais le segment eVTOL est programmé pour l'expansion la plus rapide à 9,55 % de CAGR. La FAA Part 419 établit un nouveau régime de qualification de type pour la sustentation motorisée, verrouillant les heures de simulateur comme prérequis pour les opérations de mobilité aérienne urbaine de style compagnie aérienne.[4]FAA, `Integration of Powered-Lift Pilot Certification,` federalregister.gov Le 700MXR de CAE exploite les visuels à réalité mixte, mouvement compact six axes et générateurs de trafic IA pour créer des scénarios d'environnement urbain que les simulateurs d'hélicoptères traditionnels ne peuvent pas reproduire.

Les plateformes à voilure tournante et sans pilote continuent de voir une demande de remplacement stable, particulièrement dans les missions utilitaires et de support offshore. Les forces armées regroupent aussi les simulateurs de chasseurs et drones dans des réseaux LVC communs, stimulant la compétence inter-domaines et pressant des efficacités supplémentaires des budgets de défense serrés. Néanmoins, eVTOL reste l'histoire de croissance vedette, et les fournisseurs capables de valider les dispositifs d'entraînement avant la Certification de Type sont positionnés pour gagner les contrats d'adopteurs précoces.

Par méthode : L'entraînement virtuel gagne en acceptation

Les environnements synthétiques ont dominé les revenus 2024, représentant 72,32 % des dépenses, mais les méthodes purement virtuelles-livrées via PC distribué ou cloud-croissent le plus rapidement à un CAGR de 7,89 %. Les compagnies aériennes ont utilisé les temps d'arrêt de la pandémie pour tester les programmes récurrents distants et ont découvert des réductions mesurables des voyages à vide et perturbations de planning. La littérature scientifique montre une forte acceptation des pilotes des dispositifs de bureau à fidélité moyenne pour la répétition de procédures de routine et anormales, particulièrement quand des superpositions de réalité augmentée sont ajoutées pour renforcer les signaux spatiaux.

Les régulateurs restent prudents, limitant le crédit pour les heures purement virtuelles ; cependant, la ligne entre virtuel et synthétique s'estompe alors que le suivi de tête et retour haptique s'améliorent. Les compagnies aériennes séquencent maintenant la formation pour que le développement de compétences procédurales se passe à distance, avec les sessions Niveau D concentrées sur la validation de manœuvres et récupération de situation critique. Ce modèle optimise la capacité rare du marché des simulateurs de vol tout en réduisant le coût total du programme.

Par solution : Les services pilotent la migration de valeur

Le matériel a encore généré 56,71 % des revenus 2024, mais les services-couvrant l'instruction, maintenance et analyses de données-s'expandent à un CAGR de 6,54 %, reflétant un pivot vers les contrats basés sur la performance. Les compagnies aériennes préfèrent de plus en plus les accords multi-annuels garantissant les heures, résultats et disponibilité plutôt que les achats d'équipement fermes. La plateforme Real-time Insights de CAE exploite la télémétrie de simulateur pour personnaliser les programmes et documente automatiquement la conformité réglementaire, cimentant les liens clients à long terme.

Les constructeurs plus petits manquant de réseaux de service terrain globaux trouvent difficile de concourir sur les garanties de temps de fonctionnement, accélérant la consolidation. Les revenus logiciels tiennent le terrain moyen, soutenant les moteurs d'apprentissage adaptatif et outils de planification cloud qui alimentent la pile de services plus large. Alors que plus de transporteurs embrassent la gestion de sécurité basée sur les données, la demande d'abonnements d'analyses continues continuera de monter, décalant davantage le mix de revenus loin des ventes de matériel ponctuelles dans le marché des simulateurs de vol.

Analyse géographique

L'Amérique du Nord a conservé 39,92 % des dépenses 2024 grâce aux hubs de compagnies aériennes ancrés, budgets militaires et influence réglementaire FAA. Pourtant l'Asie-Pacifique est programmée pour afficher un CAGR de 7,23 % alors que les transporteurs indiens et chinois intègrent des milliers de monocouloirs et que les retraités pilotent l'attrition à travers les flottes régionales. La capacité de formation domestique se dépêche de rattraper, incitant les coentreprises avec les fournisseurs globaux et incitations gouvernementales pour les académies nouvelles.

L'Europe reste un contributeur stable, propulsée par le nouveau campus Airbus de Toulouse, qui formera 10 000 personnels annuellement et abritera 12 FFS. Le Moyen-Orient continue d'investir dans les centres de formation basés sur les hubs alignés avec sa stratégie de compagnie aérienne globale. En même temps, l'Afrique et l'Amérique du Sud progressent plus lentement alors que la volatilité économique affecte les flux de capitaux. Néanmoins, les régulateurs locaux s'harmonisent avec les normes OACI, ouvrant la porte à de nouveaux partenariats de formation qui élargiront le marché adressable des simulateurs de vol sur la prochaine décennie.

Paysage concurrentiel

Le marché montre une consolidation modérée alors que les cinq premiers fournisseurs représentent environ 55-60 % des revenus globaux, conduisant à un score de concentration global de 6. L'acquisition de 1,05 milliard USD par CAE de l'unité Military Training de L3Harris a élargi sa portée à travers les domaines terre, mer, espace et cyber, ajoutant des économies d'échelle qui pilotent la concurrence par les prix.[5]CAE, `CAE to Acquire L3Harris Military Training,` cae.com La cession par L3Harris de sa branche Commercial Aviation Solutions-maintenant Acron Aviation-introduit un challenger mid-cap focalisé dans l'avionique et simulateurs civils.[6]FlightGlobal, `Acron Aviation Emerges,` flightglobal.com

Les jeux technologiques redéfinissent la rivalité. Vertex Solutions, Varjo et Aechelon coopèrent avec la FAA sur les normes XR, leur donnant un accès précoce aux insights réglementaires qui peuvent se traduire en avantage concurrentiel une fois les lignes directrices finalisées. Loft Dynamics vise des créneaux étroits avec des équipements VR compacts à mouvement complet, sécurisant des fonds propres d'Alaska Airlines pour accélérer la productisation B737.

Les mouvements stratégiques mettent l'accent sur les synergies de service. CAE a augmenté sa participation dans SIMCOM et signé un pacte d'entraînement exclusif à long terme avec Flexjet, approfondissant les racines dans l'aviation d'affaires. HAVELSAN a sécurisé des commandes répétées de Turkish Airlines pour des dispositifs 737 MAX, signalant une capacité domestique croissante en Turquie. Collectivement, ces mouvements suggèrent que les incumbents continueront de marier matériel, contenu et analyses pour protéger les marges et dissuader les nouveaux entrants.

Leaders de l'industrie des simulateurs de vol

CAE Inc.

The Boeing Company

FlightSafety International Inc.

L3Harris Technologies, Inc.

Thales Group

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : HAVELSAN, un fabricant de simulateurs de vol basé à Ankara, Turquie, a reçu une nouvelle commande de Turkish Airlines pour un simulateur de vol complet B737 MAX, avec livraison prévue en janvier 2026.

- Février 2025 : Rheinmetall fournira des simulateurs de vol C-390 à la Royal Netherlands Air Force sous contrat avec Embraer. Le contrat inclut un simulateur de vol et mission complet et un Cargo Handling Station Trainer. La production de ces simulateurs commencera immédiatement, avec livraison attendue fin 2026. La valeur du contrat dépasse 10 millions EUR (11,59 millions USD) et a été enregistrée au T1 2025.

- Mai 2024 : L'International Flight Training Center (IFTC) a attribué à HAVELSAN un contrat pour livrer un FFS Airbus A320neo/ceo avec trois options de moteur.

- Mars 2024 : Exail a été attribué un contrat par Fosen High School en Norvège pour livrer un nouveau dispositif d'entraînement au vol et maintenance B737 pour fournir une expérience réaliste et immersive à ses étudiants suivant les programmes d'entraînement maintenance et vol B737.

Portée du rapport sur le marché mondial des simulateurs de vol

La formation et simulation de vol de l'aviation civile est conçue pour former les pilotes d'aéronef et membres d'équipage en simulant les conditions de vol. La formation basée sur la simulation englobe l'utilisation d'équipement essentiel ou ordinateurs pour modéliser un scénario du monde réel. Pendant la formation, le pilote comprend et apprend comment effectuer des tâches ou activités spécifiques dans diverses circonstances. La simulation est aussi utile pour réviser et former les pilotes avec de nouvelles modifications aux appareils existants. Le logiciel de simulation sur le marché livre un environnement virtuel robuste pour analyser, tester et optimiser les processus, systèmes et opérations.

Le marché des simulateurs de vol est segmenté par type de simulateur, type d'aéronef et géographie. Par type de simulateur, le marché est segmenté en simulateurs de vol complets (FFS), dispositifs d'entraînement au vol (FTD) et autres types d'entraînement. Par type d'aéronef, le marché est segmenté en voilure fixe et voilure tournante. Le rapport couvre aussi les tailles de marché et prévisions pour le marché des enregistreurs de vol d'aéronef dans les principaux pays à travers différentes régions. Pour chaque segment, la taille de marché est fournie en termes de valeur (USD).

| Simulateur de vol complet (FFS) |

| Dispositif d'entraînement au vol (FTD) |

| Entraîneur fixe et de bureau |

| Entraîneur procédural à réalité mixte/virtuelle |

| Voilure fixe |

| Voilure tournante |

| Véhicule aérien sans pilote (UAV) |

| Mobilité aérienne avancée/eVTOL |

| Synthétique |

| Virtuel |

| Matériel |

| Logiciel |

| Services |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Royaume-Uni | |

| France | ||

| Allemagne | ||

| Italie | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis |

| Arabie saoudite | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Reste de l'Afrique | ||

| Par type de simulateur | Simulateur de vol complet (FFS) | ||

| Dispositif d'entraînement au vol (FTD) | |||

| Entraîneur fixe et de bureau | |||

| Entraîneur procédural à réalité mixte/virtuelle | |||

| Par plateforme d'aéronef | Voilure fixe | ||

| Voilure tournante | |||

| Véhicule aérien sans pilote (UAV) | |||

| Mobilité aérienne avancée/eVTOL | |||

| Par méthode | Synthétique | ||

| Virtuel | |||

| Par solution | Matériel | ||

| Logiciel | |||

| Services | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Royaume-Uni | ||

| France | |||

| Allemagne | |||

| Italie | |||

| Russie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Australie | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Sud | Brésil | ||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis | |

| Arabie saoudite | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Reste de l'Afrique | |||

Questions clés auxquelles répond le rapport

Quelle est la taille du marché des simulateurs de vol en 2025 ?

La taille du marché des simulateurs de vol a atteint 7,22 milliards USD en 2025 et devrait croître régulièrement jusqu'en 2030.

Quel segment de simulateur se développe le plus rapidement ?

Les entraîneurs procéduraux à réalité mixte/virtuelle mènent la croissance à un CAGR de 10,45 % alors que les opérateurs adoptent les technologies immersives pour l'entraînement procédural.

Pourquoi l'Asie-Pacifique est-elle une région prioritaire pour les fournisseurs ?

L'expansion rapide des flottes et un besoin prévu de 30 000 nouveaux pilotes sur les 15 prochaines années pilotent une croissance de la demande de 7,23 % de CAGR en Asie-Pacifique.

Quelle est la principale contrainte face aux fabricants ?

Les retards de chaîne d'approvisionnement pour les collimateurs visuels haute fidélité étendent les calendriers de livraison et élèvent les coûts pour les dispositifs Niveau D.

Comment les modèles de service changent-ils les achats ?

Les compagnies aériennes préfèrent les contrats basés sur les résultats à long terme qui regroupent équipement, maintenance et analyses, décalant les revenus du matériel vers les services.

Les opérations eVTOL stimuleront-elles la demande de simulateurs ?

Oui ; les règles de qualification de type FAA pour les aéronefs à sustentation motorisée verrouillent les heures de simulateur et alimentent un CAGR de 9,55 % pour les dispositifs d'entraînement eVTOL.

Dernière mise à jour de la page le: