Analyse du marché européen des TIC

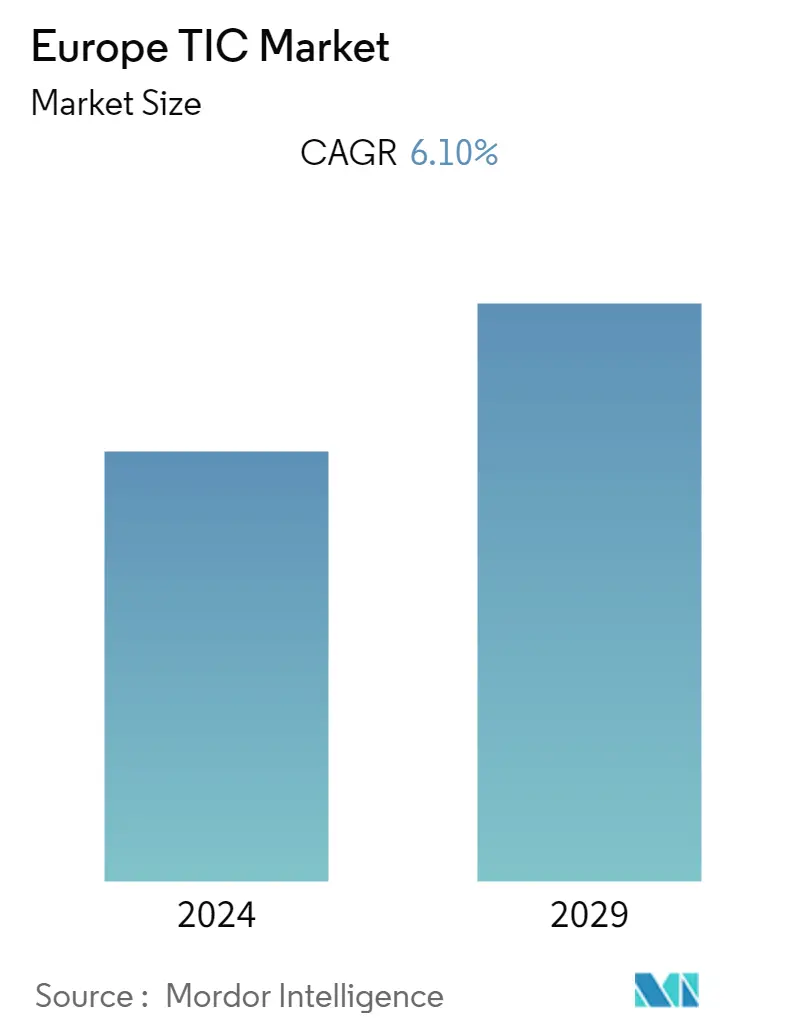

Le marché européen des tests, de linspection et de la certification était évalué à 56,22 milliards de dollars lannée précédente et devrait connaître un TCAC de 6,1 % au cours de la période de prévision pour atteindre 80,20 milliards de dollars dici les cinq prochaines années. L'amélioration continue des pratiques industrielles visant à obtenir un contrôle qualité et une sécurité sur le lieu de travail supérieurs continue de stimuler la demande d'exigences améliorées et efficaces en matière de tests, d'inspection et de certification.

- Les tests, l'inspection et la certification (TIC) jouent un rôle important, principalement en garantissant que l'infrastructure, les services et les produits répondent aux normes et réglementations de sécurité et de qualité. En raison de la demande croissante dinspections et de tests à intervalles réguliers dans quelques entreprises, comme celles du pétrole et du gaz, le marché des TIC devrait croître, quelle que soit la saisonnalité industrielle. Par exemple, en mars 2023, Rakuten Symphony, en collaboration avec sa société mère Rakuten Mobile, a officiellement créé son Open RAN Customer Experience Centre, un laboratoire de test à Weybridge, avec plusieurs partenaires détaillants installés dans son réseau d'accès radio sur site et basé sur le cloud. installation.

- En outre, l'augmentation du volume des importations et des exportations en Europe, en particulier pour les produits des marchés de l'alimentation et des boissons, de l'électronique grand public, de l'agriculture et de l'automobile (VE), devrait offrir davantage de possibilités aux services TIC dans la région. Par exemple, selon Eurostat, les importations de biens de lUE ont augmenté de 41,3 % en 2022 par rapport à lannée précédente, tandis que les exportations ont augmenté de 17,9 % en 2022.

- Laugmentation de la demande dinvestissements en matière de sécurité et dinfrastructures dans la région accélère la croissance du marché étudié. En outre, lutilisation de technologies complexes, des cycles de vie plus courts des produits et la complexité des chaînes dapprovisionnement dans de nombreuses industries utilisatrices finales stimulent la croissance du marché étudié. Par exemple, en juin 2022, lUE a investi 5,4 milliards deuros dans des infrastructures de transport durables, sûres et efficaces.

- En outre, la Commission européenne a sélectionné 135 projets d'infrastructures de transport pour des subventions de l'UE parmi 399 propositions de projets soumises dans le cadre du MIE, l'instrument de financement de l'UE pour les investissements stratégiques dans les infrastructures de transport. En outre, la Commission européenne accélère le financement de 35 projets de mobilité militaire destinés à soutenir le transport de troupes et d'équipements le long du réseau transeuropéen de transport (RTE-T).

- Les progrès technologiques rapides, qui ont conduit à une diversité de produits et, dans certains cas, à des cycles de vie plus courts, devraient accroître l'utilisation des services TIC. Les tendances technologiques émergentes, telles que les appareils connectés (IoT), les paiements mobiles, les villes intelligentes et les voitures connectées, renforcent l'importance des tests et de l'inspection des logiciels, au même titre que les tests et l'inspection du matériel. À mesure que ces technologies se généralisent, la dépendance à légard des services TIC devrait augmenter.

- De plus, certains produits nécessitent une vérification par un tiers pour les services de test, d'inspection et de certification, ce qui entraîne un processus long. L'apparition de procédures fastidieuses pour fournir des TIC à des produits spécifiques entrave l'exportation et l'importation de produits. La plupart des entreprises s'en inquiètent, car les tests de qualification, qui prennent beaucoup de temps, entraînent des retards dans l'importation des marchandises, ce qui entrave encore davantage la productivité. En raison de ce défi crucial, la croissance du marché des TIC sera ralentie.

- En outre, la pandémie de COVID-19 a touché tous les secteurs, et le niveau de résilience varie selon lendroit où la demande et la production ont été affectées négativement et selon lendroit où les besoins ont été résilients, voire augmentés. Les acteurs du marché ont rapidement adopté les tests à distance et numériques pour s'assurer de pouvoir continuer à fournir leurs services. Malgré les contraintes opérationnelles et les défis des clients, le secteur des TIC de la région est resté résilient pendant la pandémie. En outre, le marché étudié devrait croître dans les années à venir, car plusieurs secteurs, tels que l'automobile, l'alimentation et l'agriculture, l'industrie manufacturière, ainsi que le pétrole et le gaz, connaissent une croissance rapide dans la région.

Tendances du marché européen des TIC

Le segment des biens de consommation et de la vente au détail devrait détenir une part de marché importante

- En raison de la concurrence croissante en Europe de la part de nouveaux marchés et des exigences croissantes en matière de qualité de la part des consommateurs, les solutions de sécurité et de conformité de qualité sont vitales pour les clients. La plupart des services de vente au détail et des biens de consommation recourent aux tests et à la certification. Compte tenu de la croissance des plateformes de vente au détail en ligne dans la région, les produits de vente au détail et de consommation devraient devenir le segment connaissant la croissance la plus rapide.

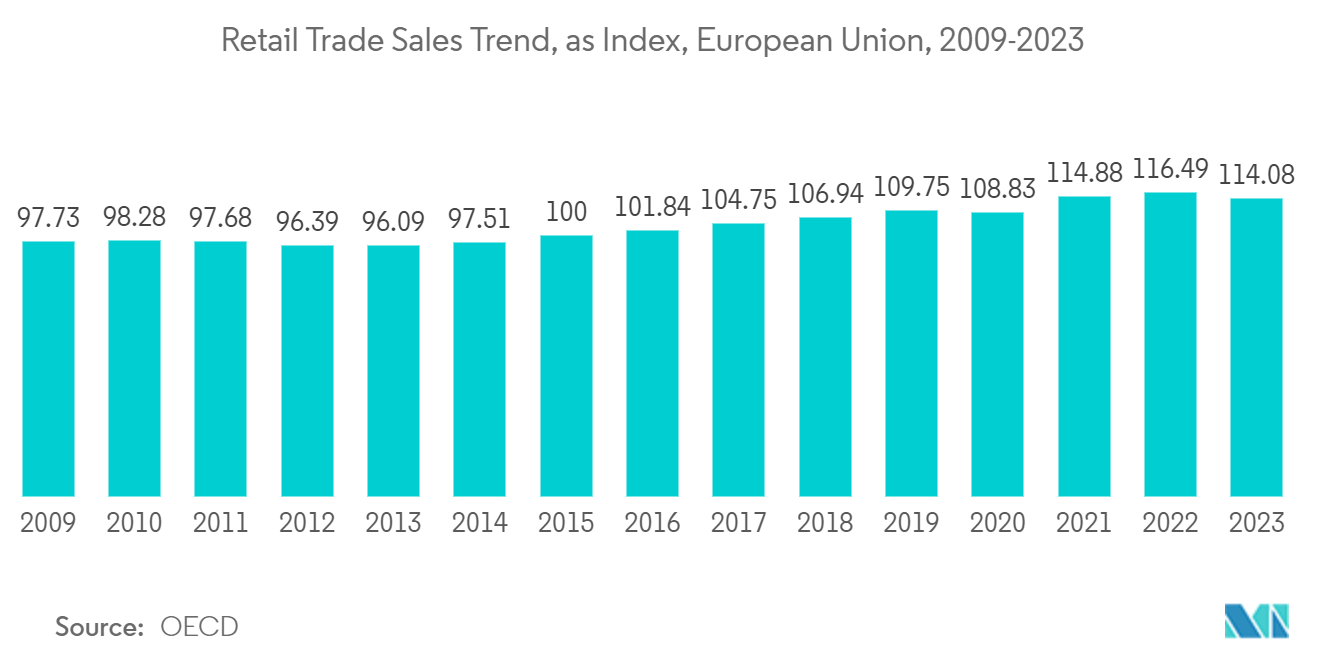

- Selon l'OCDE, en 2022, l'indice du volume total des ventes au détail dans l'Union européenne est resté quasiment inchangé, à environ 117,08. Pourtant, lindice complet du volume des ventes du commerce de détail a atteint sa valeur la plus élevée au cours de la période observée en 2022.

- Les services TIC proposés par les vendeurs du marché couvrent l'ensemble de la chaîne de valeur des produits de consommation, depuis la planification, l'achat et la poussée jusqu'à l'expédition, le stockage et la vente, pour permettre des décisions éclairées en matière de qualité et d'approvisionnement. Les services de tests vérifient que les produits sont sûrs et conformes à diverses spécifications. Les services de conseil et d'inspection sont utiles car ils permettent aux consommateurs de satisfaire aux exigences réglementaires.

- En outre, la pandémie a alimenté la demande dappareils électroniques grand public connectés et dappareils IoT. Par conséquent, divers fournisseurs européens proposent de plus en plus de services pour les appareils IoT et étendent leur présence dans cet espace. La croissance des appareils sans fil nécessite également une certification pour répondre à plusieurs technologies, notamment Bluetooth SIG, NFC Forum, LoRa Alliance, Sigfox, GCF et PTCRB pour le cellulaire.

- En outre, la production croissante de biens de consommation dans la région crée également une demande importante pour les services TIC. Par exemple, selon Eurostat, en septembre 2022 par rapport à septembre 2021, la production de biens de consommation non durables a augmenté de 5,7 % et celle de biens de consommation durables de 3,6 % dans lUE.

- Les appareils électroniques grand public et résidentiels sont réglementés par un large éventail d'instruments politiques dans l'UE, notamment la législation sur la sécurité générale des produits, la réglementation sectorielle et les dispositions relatives à la protection des consommateurs. Par conséquent, les fabricants et les vendeurs doivent se conformer à de nombreuses règles, créant ainsi une demande importante pour les services TIC.

LAllemagne devrait connaître une croissance significative

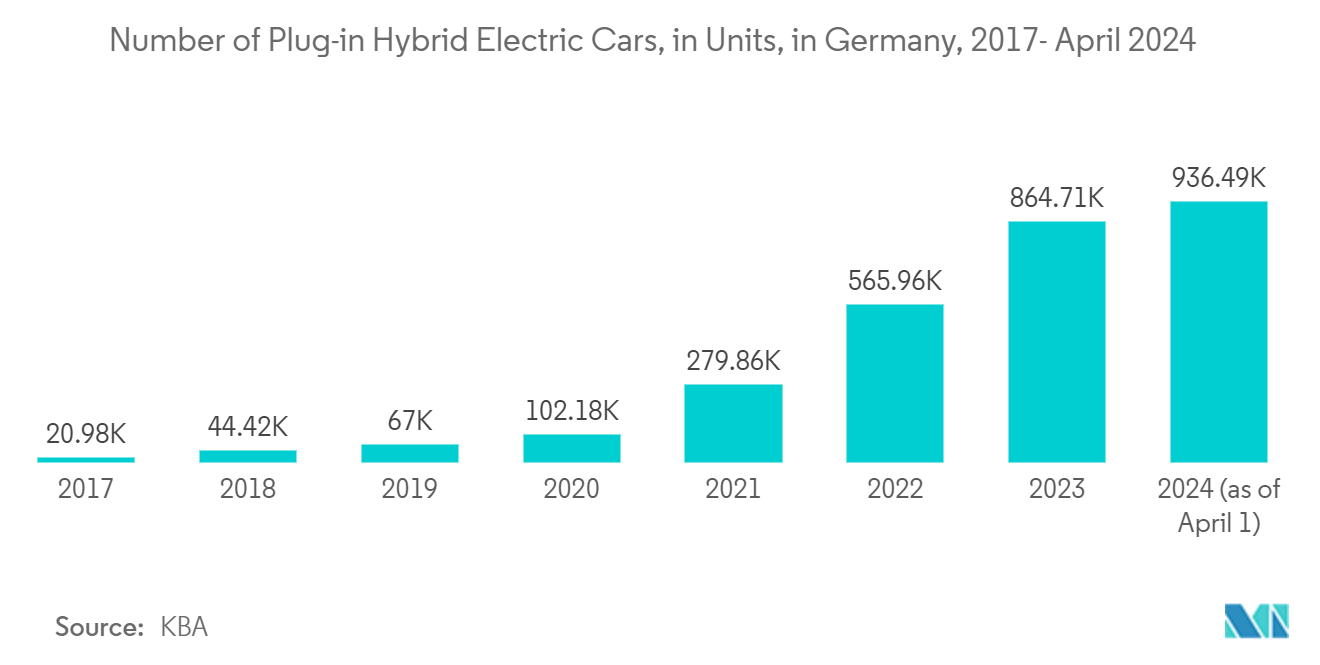

- La production automobile croissante et les tendances, comme les véhicules électriques et les voitures autonomes, devraient accroître le besoin et ladoption des services TIC en Allemagne. Selon KBA, en 2023, il y avait jusqu'à présent en Allemagne 887 335 voitures hybrides rechargeables (PHEV), une augmentation significative par rapport à l'année précédente.

- En outre, l'institut de test indépendant ISP a récemment mis en service son nouveau centre de test de batteries pour véhicules électriques à Salzbergen, dans le nord-ouest de l'Allemagne, qui devrait fournir tous les services de test des batteries de véhicules électriques.

- De plus, le pays est un consommateur important de pétrole, de charbon et de gaz naturel. La demande de pétrole du pays augmente avec son économie. Avec la sortie du Royaume-Uni des pays de lUnion européenne, lAllemagne dispose dune plus grande suprématie sur le marché européen quauparavant. La taille et la situation géographique du pays lui confèrent une influence considérable sur le secteur énergétique de l'Union européenne. Selon l'Association allemande des industries de l'énergie et de l'eau, en 2022, la consommation de gaz naturel du pays s'élevait à 866,2 milliards de kWh (près de 80 milliards de mètres cubes). La production nationale a satisfait 5,5% de la demande du pays.

- En outre, selon l'association professionnelle AGEB, la consommation électrique primaire de gaz naturel en Allemagne est en augmentation. En 2022, la consommation de gaz naturel dans le pays est passée à 4160 pétajoules contre 4039 pétajoules lannée précédente.

- Compte tenu de cette tendance à la hausse, le gouvernement s'est fixé pour objectif une réduction de 55 % des émissions dans les secteurs du pétrole, du gaz et de l'automobile d'ici 2030 et a l'intention d'introduire une tarification du carbone pour les émissions du secteur du bâtiment et des transports à partir de 2021. En outre, le secteur électrique allemand est l'une des principales sources d'émissions. du besoin de services dessais et dinspection après le secteur pétrolier et gazier.

- En Allemagne, les Länder sont responsables de la gestion officielle des aliments et des contrôles d'inspection. Les entreprises impliquées dans la production, la transformation et la vente de produits alimentaires doivent documenter la qualité des matières premières utilisées en effectuant des contrôles internes. Le besoin croissant de sécurité alimentaire et laugmentation du commerce international devraient offrir des opportunités potentielles au cours de la période de prévision.

Aperçu du secteur européen des TIC

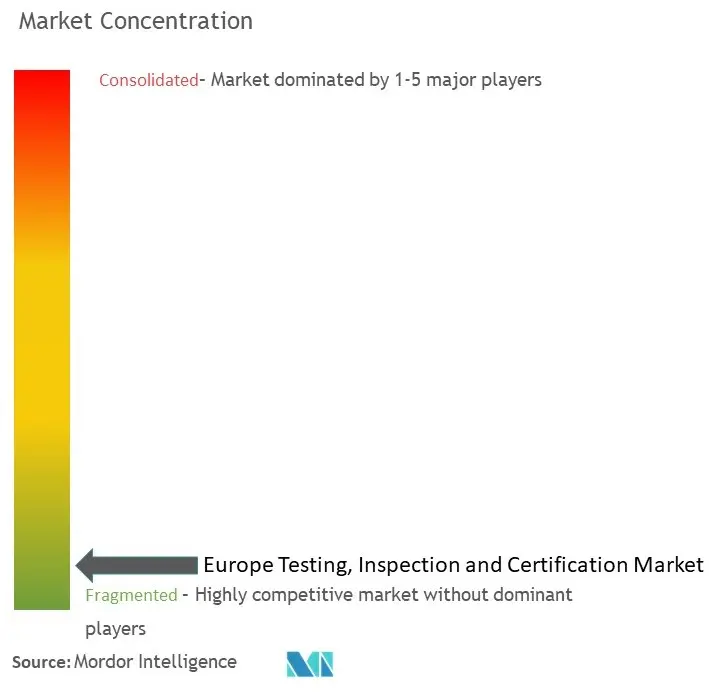

Le marché européen des TIC est très fragmenté, avec la présence d'acteurs majeurs comme Société Générale de Surveillance SA (SGS SA), TÜV SÜD Limited, Applus Services SA, Bureau Veritas SA et Intertek Group PLC. Les acteurs du marché adoptent des stratégies telles que des partenariats et des acquisitions pour améliorer leur offre de produits et acquérir un avantage concurrentiel durable.

- Juin 2023 - Applus+, l'un des leaders mondiaux du secteur des tests, de l'inspection et de la certification (TIC), a annoncé l'acquisition de Rescoll , un partenaire technologique leader en matière d'essais de matériaux et de RD basé en France.

- Novembre 2022 – SGS acquiert Industry Laboratory basé à Bucarest, améliorant ainsi sa gamme de services de tests pour le marché alimentaire roumain. Le laboratoire offre une large gamme de services de recherche microbiologique, allant du dénombrement d'organismes indicateurs à la détection d'agents pathogènes d'origine alimentaire.

Leaders du marché européen des TIC

Société Générale de Surveillance SA (SGS SA)

TÜV SÜD Limited

Applus Services SA

Bureau Veritas SA

Intertek Group PLC

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen des TIC

- Juin 2023 - NMi, l'un des leaders du marché de la certification des technologies de mesure et de comptage, et CCIC Europe (CCIC EU), la société régionale du China Inspection Certification Group, ont annoncé un partenariat pour fournir des tests, des inspections et des certifications. services aux fabricants de la République populaire de Chine (RPC).

- Octobre 2022 - TÜV NORD, par l'intermédiaire de sa filiale ALTER TECHNOLOGY, a reçu une participation minoritaire dans Global Surface Intelligence, basée à Édimbourg, qui a conçu une plate-forme de télédétection pour fournir aux propriétaires forestiers des informations en temps réel sur les actifs de manière régulière, reproductible et mode automatisée. Linvestissement stratégique visait à combiner lanalyse dimages basée sur lIA avec des services de certification.

- Janvier 2022 – SGS annonce une collaboration avec Microsoft. Le partenariat visait à intégrer l'expertise intersectorielle de Microsoft, les solutions de données avancées, les points de productivité ainsi que le réseau mondial et les compétences industrielles de SGS pour concevoir des solutions innovantes pour les clients de l'industrie des TIC.

Segmentation de lindustrie européenne des TIC

Le secteur des tests, de l'inspection et de la certification se compose d'organismes d'évaluation de la conformité qui offrent des services allant de l'audit et de l'inspection aux tests, à la vérification, à l'assurance qualité et à la certification.

Le marché européen des tests, de linspection et de la certification est segmenté par type dapprovisionnement (externalisé et interne/gouvernemental), utilisateur final vertical (biens de consommation et vente au détail, automobile, alimentation et agriculture, fabrication, équipements et machines lourds, énergie et services publics). , Pétrole et gaz et produits chimiques, construction, transports, aérospatiale et ferroviaire, sciences de la vie, marine et mines) et pays (Allemagne, France, Italie, Royaume-Uni et reste de l'Europe). Le rapport présente la taille du marché en termes de valeur en USD pour tous les segments mentionnés ci-dessus.

| Externalisé | Type de service | Tests et inspections |

| Attestation | ||

| Interne/Gouvernement |

| Biens de consommation et vente au détail |

| Automobile |

| Alimentation et agriculture |

| Biens manufacturiers et industriels |

| Énergie et services publics |

| Pétrole, gaz et produits chimiques |

| Construction |

| Transports, aérospatiale et ferroviaire |

| Sciences de la vie |

| Marine et exploitation minière |

| Autres secteurs verticaux des utilisateurs finaux |

| Allemagne |

| France |

| Italie |

| Royaume-Uni |

| Le reste de l'Europe |

| Par type d'approvisionnement | Externalisé | Type de service | Tests et inspections |

| Attestation | |||

| Interne/Gouvernement | |||

| Par utilisateur final vertical | Biens de consommation et vente au détail | ||

| Automobile | |||

| Alimentation et agriculture | |||

| Biens manufacturiers et industriels | |||

| Énergie et services publics | |||

| Pétrole, gaz et produits chimiques | |||

| Construction | |||

| Transports, aérospatiale et ferroviaire | |||

| Sciences de la vie | |||

| Marine et exploitation minière | |||

| Autres secteurs verticaux des utilisateurs finaux | |||

| Par pays | Allemagne | ||

| France | |||

| Italie | |||

| Royaume-Uni | |||

| Le reste de l'Europe |

FAQ sur les études de marché sur les TIC en Europe

Quelle est la taille actuelle du marché européen des TIC ?

Le marché européen des TIC devrait enregistrer un TCAC de 6,10 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché européen des TIC ?

Société Générale de Surveillance SA (SGS SA), TÜV SÜD Limited, Applus Services SA, Bureau Veritas SA, Intertek Group PLC sont les principales sociétés opérant sur le marché européen des TIC.

Quelles années couvre ce marché européen des TIC ?

Le rapport couvre la taille historique du marché des TIC en Europe pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des TIC en Europe pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie européenne des TIC

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des TIC en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse Europe TIC comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.