Analyse du marché européen de lautomatisation de la vente au détail

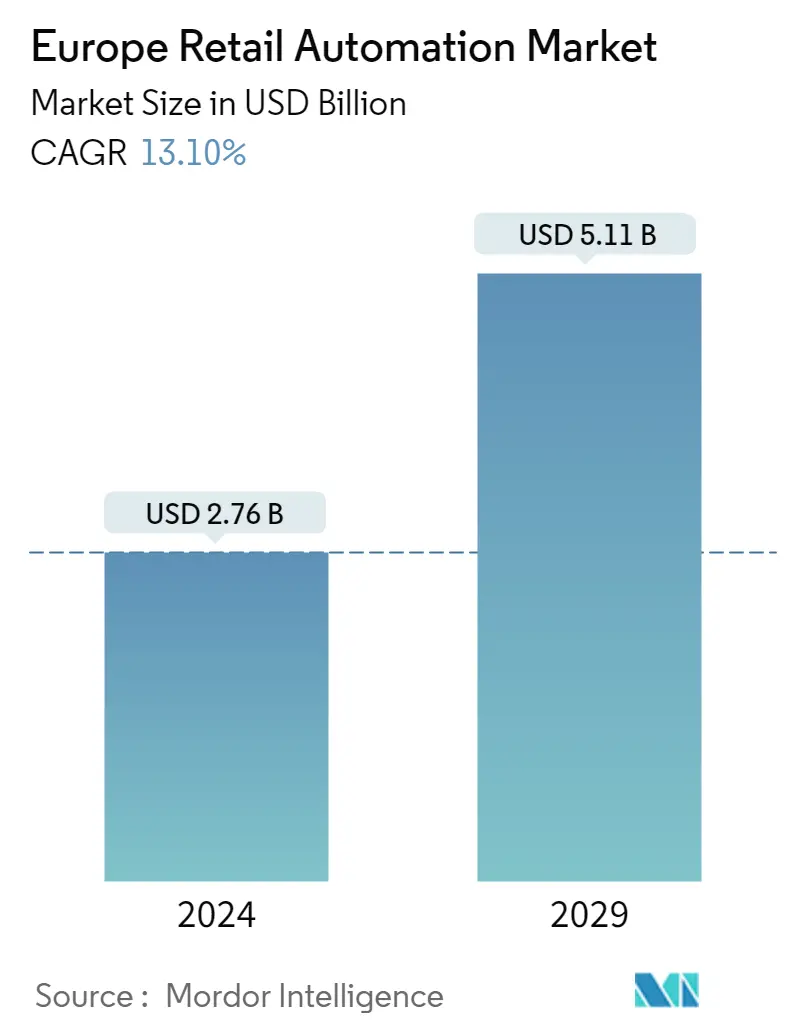

La taille du marché européen de lautomatisation de la vente au détail est estimée à 2,76 milliards de dollars en 2024 et devrait atteindre 5,11 milliards de dollars dici 2029, avec une croissance de 13,10 % au cours de la période de prévision (2024-2029).

- En raison de la hausse de linflation, les consommateurs se sont adaptés en dépensant moins, en se tournant vers le recommerce et en sadaptant aux substituts. Selon l'Insee, les dépenses mensuelles des ménages en biens de consommation en France ont diminué, passant de 48,9 milliers de dollars en janvier 2021 à 44,9 milliers de dollars en janvier 2022. Les détaillants ont reconnu la nécessité d'automatisation après avoir observé l'augmentation de la fréquentation.

- LUnion européenne a fixé un objectif prospectif pour lIA. Dici 2030, 75 % des entreprises européennes utiliseront lIA. Le cadre met l'accent sur l'introduction de divers projets transfrontaliers, combinant le financement de l'UE avec les gouvernements nationaux et les investisseurs privés. Le cloud computing, le big data et lIA seront utilisés par trois entreprises sur quatre dici 2030. La proportion de licornes dans lUnion européenne devrait tripler et plus de 90 % des PME devraient atteindre au moins un niveau de base dintensité numérique.

- Mars 2022 - Pour améliorer son infrastructure logistique et d'inventaire, MQ Marqet, un détaillant de mode suédois, a adopté AutoStore, un produit automatisé à la personne développé par DB Schenker. Le système utilise des robots d'entrepôt pour livrer et récupérer les bacs pour les opérateurs. L'application s'occupe également des opérations de e-commerce et de réapprovisionnement des magasins.

- Au début de la pandémie de COVID-19, alors quil y avait une pénurie de main-dœuvre, que les créneaux de livraison étaient rares et que la demande des clients était forte, la demande de modèles Click-and-Collect a explosé. Ces modèles ont aidé les épiceries à atteindre des clients en dehors des zones urbaines, notamment dans les banlieues, les petites communautés et même les zones rurales. Ocado a développé des robots de préparation des courses qui permettront des livraisons moins chères et plus rapides et contribueront à remédier aux pénuries de main-d'œuvre.

Tendances du marché européen de lautomatisation de la vente au détail

Les détaillants en alimentation devraient détenir une part de marché importante

- L'entreposage automatisé peut suivre les niveaux de stock, ce qui aide les détaillants en alimentation à prévenir les ruptures de stock et les retards. Les épiciers européens adoptent l'IA pour les tendances technologiques en magasin telles que les systèmes de paiement biométrique et de numérisation et de déplacement. Au Royaume-Uni, le premier magasin sans caissier a été ouvert grâce au système Just Walk Out d'Amazon. Selon le système, en entrant dans le magasin, le client scannera un code lié à son compte Amazon, et dès qu'il quittera le magasin, le paiement sera automatiquement déduit. De cette façon, les clients peuvent éviter les longues files dattente au comptoir de facturation et gagner du temps.

- Selon une enquête Gartner, 80 % des chefs dentreprise estiment que lautomatisation peut être utilisée pour prendre des décisions stratégiques. Près dun tiers des entreprises appliquent les technologies de lIA dans leurs activités.

- En novembre 2022, AutoStore a lancé l'assistance robotique PickUpPort permettant aux consommateurs de faire leurs achats en ligne et de récupérer leurs commandes directement à partir du système AutoStore. Une fonction de contrôleur demande au robot AutoStore de choisir les bacs de produits lorsqu'un consommateur commande en ligne et sélectionne le retrait en magasin. La commande est consolidée par l'employé de l'entrepôt et saisie dans le système AutoStore. Lorsque le client entre dans le magasin, un robot transportera le conteneur contenant les marchandises appropriées jusqu'au PickUpPort. Cela permettra aux clients de gagner du temps et le personnel du magasin pourra partir une fois son quart de travail terminé au lieu d'attendre que le client récupère la commande.

- En février 2023, Goosemoor a adopté la solution ERP Chefserve. La solution Chefserve ERP est une application développée par Affinitus qui aidera le détaillant à gérer ses opérations et services financiers, y compris un bon de livraison. La solution ERP propose divers services tels que la gestion des itinéraires de livraison, le suivi des véhicules, la séquence de dépôt et le suivi en ligne des refus et des retours.

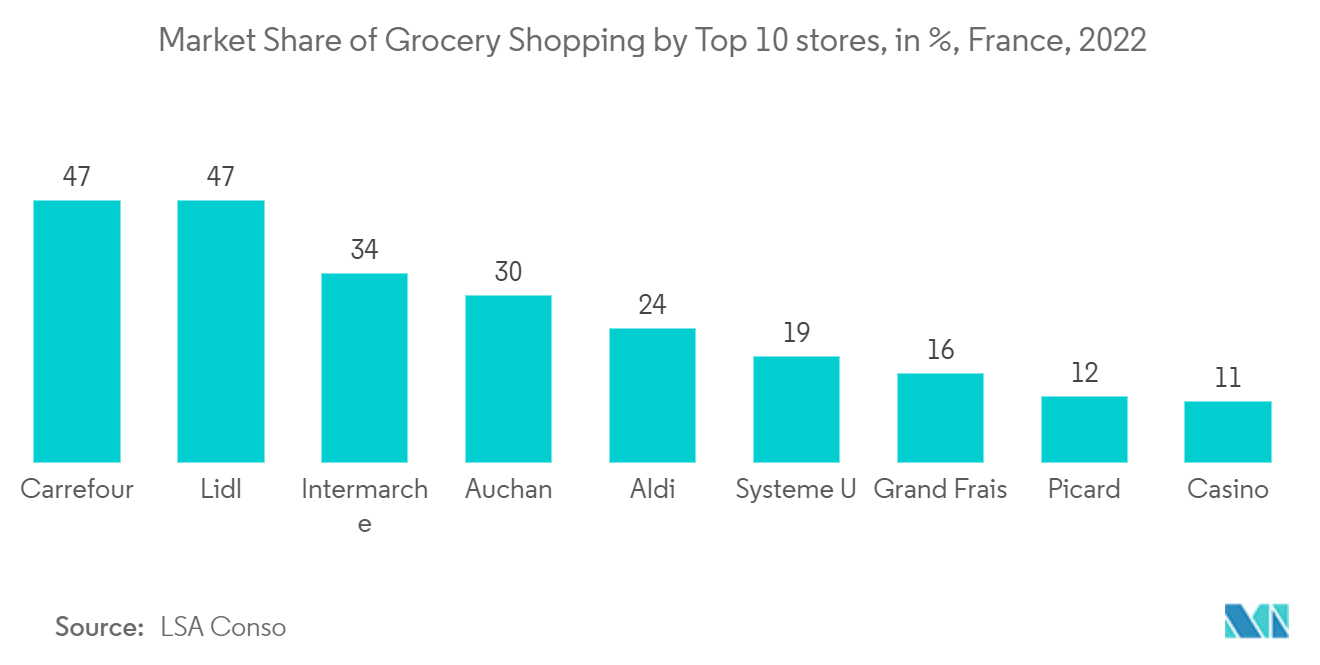

La France détient la plus grande part de marché

- Comparés à dautres pays, les Français font leurs courses plus fréquemment dans les supermarchés et nachètent pas en quantité. En effet, les locations françaises disposent de réfrigérateurs plus petits et les ingrédients frais sont indispensables dans la cuisine française. En France, les épiceries restent fermées le dimanche et fonctionnent généralement de 7h30 à 20h00 en semaine. Les gens essaient de finir leurs courses le samedi et de faire un nouvel achat, ce qui entraîne de longues files d'attente dans les magasins. De nombreux détaillants s'adaptent aux technologies d'IA pour automatiser leur cadre commercial afin de gérer ce trafic et d'aligner le bon fonctionnement des magasins.

- En novembre 2022, Intermarché a automatisé son activité en ligne en utilisant des Micro Fulfilment Centers (MFC). Intermarché est un détaillant alimentaire français qui livre des produits d'épicerie du quotidien. Laugmentation des commandes en ligne a poussé le détaillant à automatiser son flux de travail. Les MFC sont compétents pour servir les clients dans les zones urbaines, et environ 80 % de l'exécution des commandes d'Intermarché a lieu dans ces MFC. Les clients ont la possibilité de se faire livrer à domicile, de retirer leur commande en drive-in ou de stocker leurs commandes dans un casier du magasin de leur choix. , où ils peuvent les récupérer quand ils le souhaitent, de jour comme de nuit.

- En juin 2022, Delipop et Monoprix se sont associés pour proposer un retrait de courses en ligne entièrement automatisé. Delipop est un réseau de magasins qui a collaboré avec différents magasins et propose de récupérer les produits d'épicerie chez les commerçants préférés des acheteurs. Le retrait des courses chez Delipop réduit 92,5 % des kilomètres parcourus et 77 % des émissions de C02 par rapport au service de livraison à domicile.

Aperçu du marché européen de lautomatisation de la vente au détail

Le marché européen de lautomatisation du commerce de détail est modérément compétitif. Les détaillants investissent considérablement dans la technologie de l'IA et de l'IoT pour automatiser leur cadre commercial et gagner du temps en réduisant les interventions manuelles. Cependant, le marché est dominé par des acteurs tels que Datalogic, Toshiba Global Commerce, Fujitsu Limited, etc. Ces fournisseurs d'automatisation collaborent avec les détaillants pour automatiser leur cadre commercial et atteindre la rentabilité.

- Septembre 2022 - Grâce à la technologie en magasin de KNAPP Smart Solutions, EDEKA a pu exploiter son magasin 24h/24 et 7j/7. Environ 500 références sont disponibles dans la sélection, qui peuvent être commandées via l'application Edeka 24h/24 et 7j/7 ou via les bornes en magasin. Le paiement peut être effectué en ligne ou par glissement de carte. Le logiciel suit les informations sur l'endroit où les produits sont placés et les utilise pour une distribution entièrement automatisée des produits. En conséquence, une démarque inconnue systémique et des niveaux de stocks inexacts ne sont pas réalisables.

- Septembre 2022 - Fnac Darty, un détaillant européen d'électronique grand public, rejoint SES-image tag, qui fournit des solutions numériques pour les magasins de détail. La plateforme Vusion, développée par le tag SES-image, va permettre à Fnac Darty de connecter toutes les étiquettes électroniques de son magasin au cloud. L'enseigne adoptera cette technologie pour ses 110 magasins à travers la France. La plateforme permettra à Fnac Darty d'adopter une automatisation et une synchronisation des prix flexibles et dynamiques sur tous les canaux de vente.

- Août 2022 – Le détaillant de mode européen CA s'est associé à mParticle pour gérer son infrastructure commerciale et l'aider à comprendre l'engagement des clients. CA dispose de nombreux canaux dinteraction client, notamment les magasins physiques, Internet et les réseaux sociaux. La combinaison des données clients de ces points de contact donnera à l'entreprise une vision plus précise des attentes de ses clients.

Leaders du marché européen de lautomatisation de la vente au détail

Datalogic SpA

Emarsys eMarketing Systems AG

Diebold Nixdorf Incorporated

First Data Corporation

NCR Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen de lautomatisation de la vente au détail

- Janvier 2023 - Currys, le détaillant basé au Royaume-Uni, s'est associé à un spécialiste de l'affichage numérique UX Global (UXG), pour tester KettyBot, le robot d'assistance client. La société chinoise Pudu Robotics développe KettyBot. Le robot aidera considérablement les clients qui savent ce quils veulent mais qui ont besoin dun peu daide pour le trouver en magasin. Ainsi, les clients gagneront du temps tout en améliorant leur expérience en magasin.

- Novembre 2022 - Adapta Robotics, en partenariat avec Carrefour, lance ERIS, le premier robot de vente au détail destiné au marché roumain. Ce robot est programmé pour gérer l'inventaire en identifiant les articles en rupture de stock et les prix affichés en rayon. De cette façon, ERIS remplace lintervention humaine de gestion quotidienne des étagères en résolvant les tâches répétitives rapidement et correctement.

- Novembre 2022 – Pudu Robotics a collaboré avec le détaillant Carrefour pour tester BellaBot, le robot qui assiste les opérations des magasins en Pologne. Le robot est utilisé pour livrer des boissons et des chips Pepsi au magasin. Cette expérience de magasinage unique a été favorablement appréciée par les acheteurs locaux qui l'ont surnommée Kerfus. Le look attrayant et les fonctionnalités de livraison intelligentes de Kerfu ont suscité de nombreuses conversations parmi les passionnés. De nombreuses mentions et réactions sur les réseaux sociaux ont réussi à augmenter les ventes de produits Carrefour. En réponse à la renommée croissante de Kerfu, Carrefour a déclaré que des tournées de présentation et des rassemblements exclusifs de fans pour Kerfu seraient organisés dans plus de 100 sites Carrefour à travers la Pologne.

Segmentation de lindustrie de lautomatisation de la vente au détail en Europe

La gestion conventionnelle nécessite trop de temps, d'efforts et d'argent, ce qui réduit la rentabilité d'une organisation. Les détaillants s'adaptent aux technologies de l'IA pour automatiser leur cadre commercial afin de surmonter ces défis. L'accès et l'utilisation des données disponibles pour améliorer les opérations et l'expérience en magasin sont simplifiés grâce à l'automatisation. L'automatisation du commerce de détail gère souvent des processus longs et répétitifs, ce qui permet de gagner beaucoup de temps. Cette technologie améliore l'expérience client de plusieurs manières, notamment par une automatisation du marketing sur mesure, un service client automatisé et une exécution rapide des commandes.

Le marché européen de l'automatisation de la vente au détail est segmenté par type (matériel (système de point de vente, système de caisse libre-service, lecteurs RFID et codes-barres, et autres matériels) et logiciels), utilisateur final (épicerie (supermarchés, hypermarchés, magasins de proximité (avec et sans carburant) et pharmacies), marchandises générales (biens matériels, textiles et marchandises générales mixtes, comme les grands magasins, etc.), hôtellerie (hôtels (y compris casinos, centres de villégiature, bateaux de croisière, etc.) et restaurants)) et pays (Royaume-Uni , Allemagne, France et reste de lEurope).

Les tailles et prévisions du marché sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Matériel | Système de point de vente |

| Système de caisse automatique | |

| Lecteurs RFID et codes-barres | |

| Autres types de matériel | |

| Logiciel |

| Épicerie |

| Marchandise générale |

| Hospitalité |

| Royaume-Uni |

| Allemagne |

| France |

| Le reste de l'Europe |

| Par type | Matériel | Système de point de vente |

| Système de caisse automatique | ||

| Lecteurs RFID et codes-barres | ||

| Autres types de matériel | ||

| Logiciel | ||

| Par utilisateur final | Épicerie | |

| Marchandise générale | ||

| Hospitalité | ||

| Par pays | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Le reste de l'Europe |

FAQ sur les études de marché sur lautomatisation de la vente au détail en Europe

Quelle est la taille du marché européen de lautomatisation de la vente au détail ?

La taille du marché européen de lautomatisation de la vente au détail devrait atteindre 2,76 milliards USD en 2024 et croître à un TCAC de 13,10 % pour atteindre 5,11 milliards USD dici 2029.

Quelle est la taille actuelle du marché européen de lautomatisation de la vente au détail ?

En 2024, la taille du marché européen de lautomatisation du commerce de détail devrait atteindre 2,76 milliards de dollars.

Qui sont les principaux acteurs du marché européen de lautomatisation de la vente au détail ?

Datalogic SpA, Emarsys eMarketing Systems AG, Diebold Nixdorf Incorporated, First Data Corporation, NCR Corporation sont les principales sociétés opérant sur le marché européen de lautomatisation de la vente au détail.

Quelles années couvre ce marché européen de lautomatisation de la vente au détail et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché européen de lautomatisation du commerce de détail était estimée à 2,44 milliards de dollars. Le rapport couvre la taille historique du marché de lautomatisation de la vente au détail en Europe pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de lautomatisation de la vente au détail en Europe pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie européenne de l'automatisation de la vente au détail

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lautomatisation de la vente au détail en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de lautomatisation de la vente au détail en Europe comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.