Analyse du marché européen du biguanide

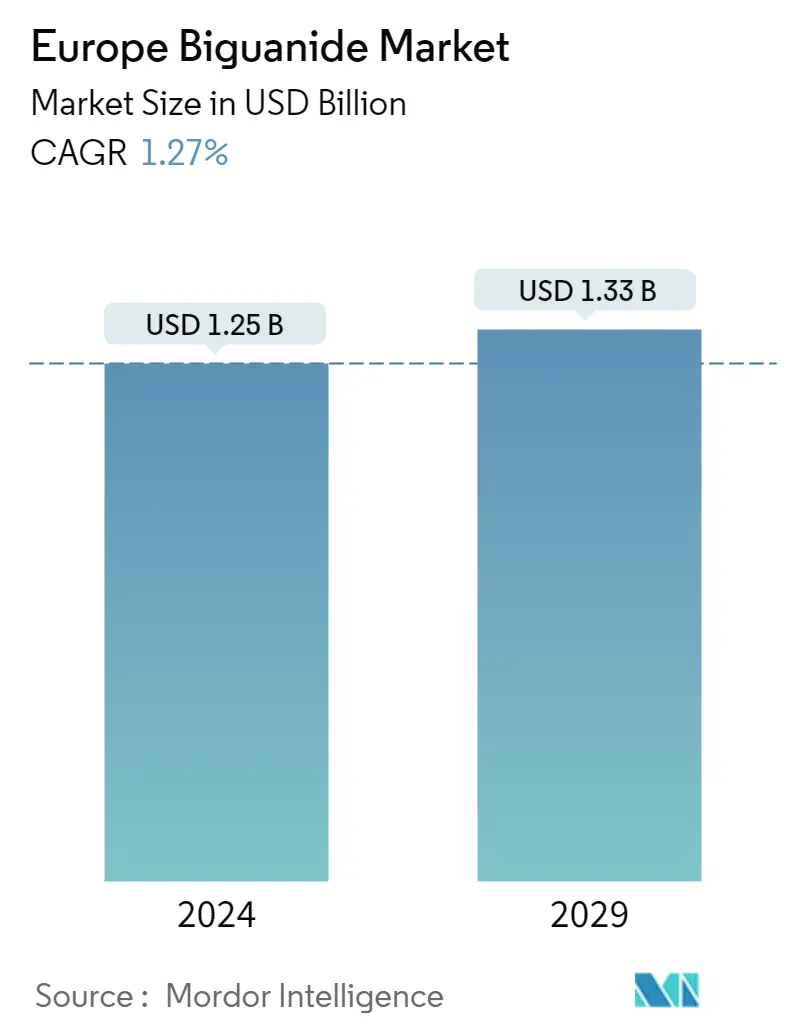

La taille du marché européen du biguanide est estimée à 1,25 milliard USD en 2024 et devrait atteindre 1,33 milliard USD dici 2029, avec une croissance de 1,27 % au cours de la période de prévision (2024-2029).

La pandémie de COVID-19 a eu un impact considérable sur le marché européen du biguanide. Les personnes atteintes de diabète ont un système immunitaire affaibli, donc avec le COVID-19, le système immunitaire saffaiblit très rapidement. Les personnes atteintes de diabète ont plus de risques de souffrir de complications graves que les personnes normales. Les fabricants de médicaments contre le diabète ont pris soin, pendant la crise du COVID-19, de fournir les médicaments aux patients diabétiques avec laide des gouvernements locaux. Novo Nordisk a déclaré sur son site Internet que Depuis le début du COVID-19, notre engagement envers les patients, nos employés et les communautés dans lesquelles nous opérons est resté inchangé, nous continuons à fournir nos médicaments et appareils aux personnes vivant avec le diabète et d'autres maladies chroniques graves. maladies, protéger la santé de nos employés et prendre des mesures pour soutenir les médecins et les infirmières dans leurs efforts pour vaincre le COVID-19.

Les médicaments contre le diabète sont des médicaments développés pour stabiliser et contrôler la glycémie chez les personnes atteintes de diabète. Les médicaments contre le diabète ont été des candidats potentiels pour traiter les patients diabétiques touchés par linfection par le SRAS-CoV-2 pendant la pandémie de COVID-19. Selon la catégorie du diabète, le coût estimé par hospitalisation au cours de la première vague de COVID-19 en Europe variait de 25 018 euros pour les patients diabétiques de type 2 avec un bon contrôle glycémique à 57 244 euros pour les patients diabétiques de type 1 avec un mauvais contrôle glycémique, reflétant un un risque plus élevé de soins intensifs, dassistance respiratoire et dun séjour hospitalier plus long. Le coût estimé pour les patients non diabétiques était de 16 993 euros. Les dépenses directes totales attendues pour les soins secondaires liés au COVID-19 en Europe s'élevaient à 13,9 milliards d'euros. Le traitement du diabète représentait ainsi 23,5 % des dépenses totales.

Les biguanides sont une classe de médicaments utilisés pour traiter le diabète de type 2. Ils agissent en réduisant la production de glucose qui se produit lors de la digestion. La metformine est le seul biguanide actuellement disponible dans la plupart des pays pour traiter le diabète. Glucophage (metformine) et Glucophage XR (metformine à libération prolongée) sont des marques bien connues pour ces médicaments. D'autres incluent Fortamet, Glumetza et Riomet. La metformine est également disponible en association avec plusieurs autres types de médicaments contre le diabète, tels que les sulfonylurées.

La région européenne a été témoin dune augmentation alarmante de la prévalence du diabète ces dernières années. Le diabète est associé à de nombreuses complications de santé. Par conséquent, en raison des facteurs susmentionnés, le marché étudié devrait connaître une croissance au cours de la période danalyse.

Tendances du marché européen du biguanide

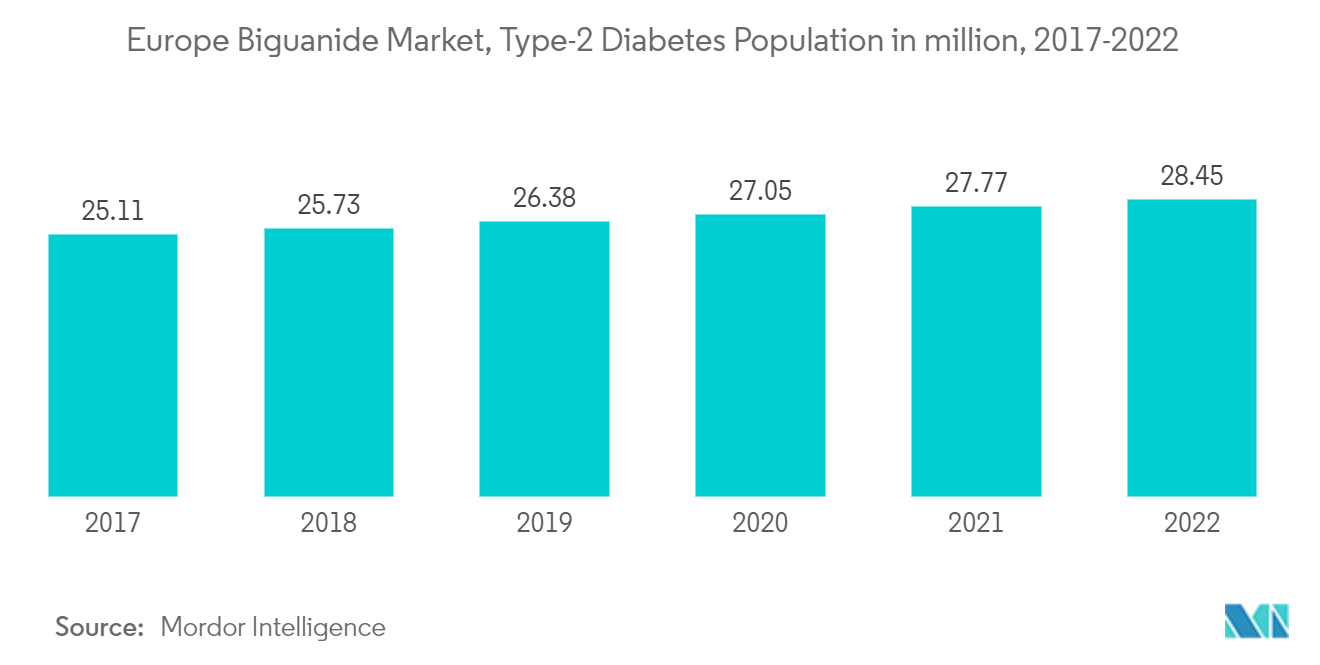

Augmentation de la prévalence du diabète

La population diabétique dans la région européenne devrait augmenter de plus de 5 % au cours de la période de prévision.

Selon la FID, les dépenses globales liées au diabète en Europe parmi la population âgée de 20 à 79 ans s'élevaient à 156 milliards de dollars et devraient atteindre 174 milliards de dollars d'ici 2040. Ces chiffres indiquent qu'environ 9 % des dépenses totales de santé sont consacrées à la santé. dépensés pour le diabète en Europe. Laugmentation rapide de lincidence et de la prévalence des patients diabétiques ainsi que des dépenses de santé témoignent de lutilisation croissante de médicaments contre le diabète.

Des médicaments antidiabétiques oraux sont disponibles dans le monde entier et leur utilisation est recommandée lorsqu'une escalade du traitement du diabète de type 2 est nécessaire ainsi qu'une gestion du mode de vie. Ce sont généralement les premiers médicaments utilisés dans le traitement du diabète de type 2 en raison de leur large gamme defficacité, de sécurité et de mécanismes daction. Les médicaments antidiabétiques aident les patients diabétiques à garder leur état sous contrôle et à réduire le risque de complications du diabète. Les personnes atteintes de diabète peuvent avoir besoin de prendre des médicaments antidiabétiques toute leur vie pour contrôler leur glycémie et éviter l'hypoglycémie et l'hyperglycémie. Ils présentent les avantages dune gestion plus facile et dun coût moindre, ils sont donc devenus une alternative intéressante à linsuline avec une meilleure acceptation, ce qui améliore lobservance du traitement.

Le gouvernement et les entreprises travaillent à une meilleure gestion du diabète. Par exemple, le programme National Service Framework (NSF) améliore les services en établissant des normes nationales pour améliorer la qualité des services et lutter contre les variations des soins. L'Association of British HealthTech Industries (ABHI) a lancé une section sur le diabète, permettant aux entreprises de technologie du diabète de travailler ensemble dans le premier forum du genre.

En raison du taux croissant dobésité, des facteurs génétiques croissants du diabète de type 2, de la prévalence croissante et des facteurs susmentionnés, il est probable que le marché continuera de croître.

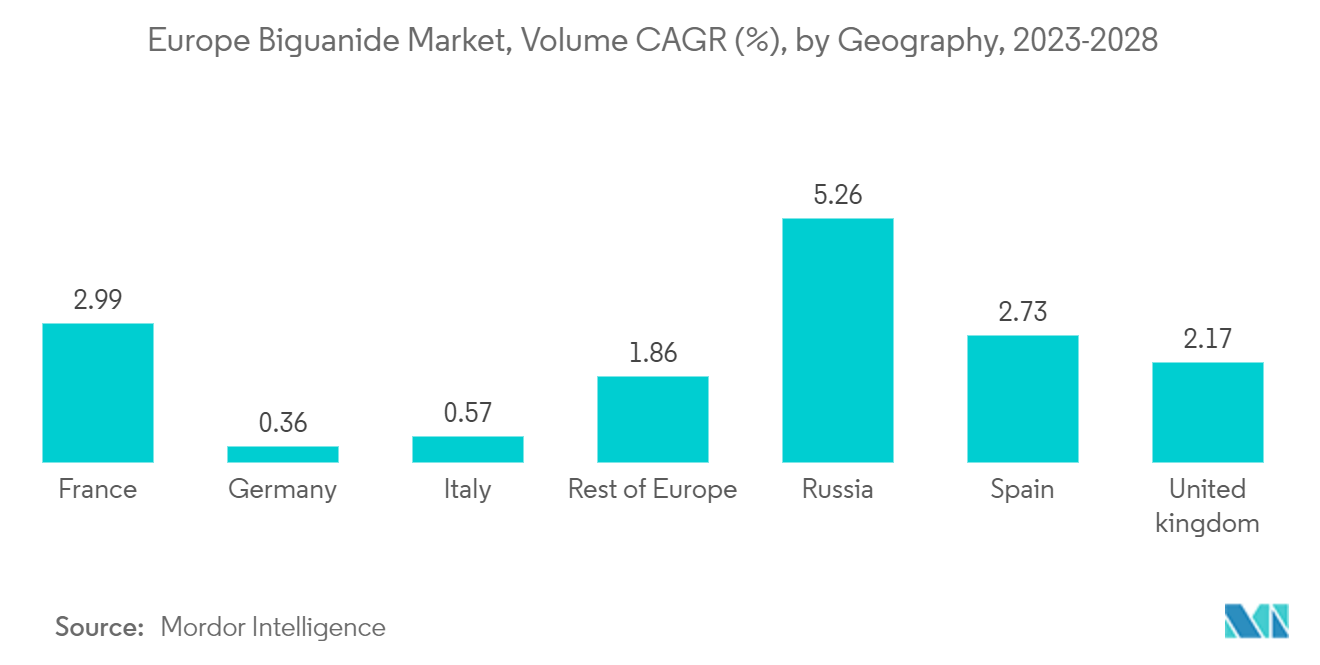

LAllemagne détient la part de marché la plus élevée sur le marché européen du biguanide cette année

L'Allemagne détient la part de marché la plus élevée, soit environ 44 %, sur le marché européen des biguanides pour l'année en cours.

Le diabète est un problème de santé majeur et l'un des défis les plus étonnants auxquels sont confrontés les systèmes de santé dans toute l'Allemagne. La prévalence connue du diabète de type 1 et de type 2 dans la population adulte allemande est très élevée, de même qu'un nombre élevé de patients pour lesquels la maladie n'a pas encore été diagnostiquée. En raison du vieillissement de la population et dun mode de vie malsain, la prévalence du diabète de type 2 devrait augmenter régulièrement au cours des prochaines années. Des soins de haute qualité, comprenant une surveillance adéquate, un contrôle des facteurs de risque et une autogestion active, sont les facteurs clés pour prévenir les complications chez les patients allemands atteints de diabète de type 2.

Le diabète réduit la durée de vie et les personnes atteintes de la maladie sont susceptibles de devenir aveugles et d'être hospitalisées pour amputations, insuffisance rénale, crises cardiaques, accidents vasculaires cérébraux et insuffisance cardiaque. Le traitement de première intention utilisé chez les patients diabétiques de type 2 est la metformine en monothérapie. Lorsque la metformine est contre-indiquée ou non tolérée, ou lorsque les objectifs du traitement ne sont pas atteints après trois mois d'utilisation à la dose maximale tolérée, d'autres options doivent être envisagées. Les inhibiteurs de la dipeptidyl peptidase-4, les inhibiteurs du cotransporteur sodium-glucose-2 et les agonistes du peptide-1 de type glucagon sont généralement utilisés pour compléter le traitement par la metformine.

Environ 8,5 millions de personnes en Allemagne souffrent de diabète, selon le Centre allemand du diabète (DDZ). Le nombre de personnes atteintes de diabète de type 2 va continuer à augmenter en Allemagne au cours des vingt prochaines années. La loi allemande exige que les régimes publics plafonnent les dépenses de santé directes et couvrent tous les traitements médicalement nécessaires, y compris l'insuline. L'Allemagne est l'un des pays les plus développés en termes d'établissements de santé. De plus, la politique de remboursement et la politique tarifaire sont très réglementées, ce qui anime le marché. Le déploiement de nombreux nouveaux produits, lintensification des collaborations internationales en matière de recherche dans le domaine du progrès technologique et la sensibilisation croissante de la population au diabète sont quelques-unes des opportunités de marché pour les acteurs du marché allemand des médicaments contre le diabète.

Aperçu du marché européen du biguanide

Le marché européen du biguanide est fragmenté et comprend des fabricants comme Teva, Takeda, Merck, Sanofi, GlaxoSmithKline, Bristol-Myers Squibb et Boehringer Ingelheim Pharmaceuticals, etc. ayant une présence sur le marché mondial et d'autres fabricants régionaux.

Leaders du marché européen du biguanide

Teva

Bristol-Myers Squibb

AstraZeneca

Sanofi Aventis

Merck and Co.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen du biguanide

- Juillet 2022 La Commission européenne a publié la décision d'exécution de la Commission accordant une autorisation de mise sur le marché en vertu du règlement (CE) n° 726/2004 du Parlement européen et du Conseil pour l'accord Sitagliptine/chlorhydrate de metformine Sitagliptine/chlorhydrate de metformine.

- Février 2022 Merck a annoncé dans le cadre d'une procédure européenne de partage de travail (WSP) une extension de l'étiquette des produits à base de metformine dans l'UE Glucophage (chlorhydrate de metformine à libération immédiate), Glucophage XR (metformine HCL à libération prolongée) et Stagid (metformine embonate à libération immédiate). ) à utiliser tout au long de la grossesse. L'approbation a été accordée sur la base de la propre étude de cohorte de sécurité de Merck, CLUE, et d'un vaste ensemble de preuves publiées.

Segmentation de lindustrie du biguanide en Europe

Les biguanides sont une classe de médicaments contre le diabète utilisés chez les personnes atteintes de diabète de type 2. Le marché européen du biguanide est segmenté par géographie (France, Allemagne, Italie, Russie, Espagne, Royaume-Uni, reste de lEurope). Le rapport propose la valeur (en millions de dollars) et le volume (en millions d'unités) pour les segments ci-dessus. En outre, le rapport couvrira une répartition par segment (valeur et volume) pour tous les pays couverts sous la table des matières.

| France |

| Allemagne |

| Italie |

| Russie |

| Espagne |

| Royaume-Uni |

| Le reste de l'Europe |

| Géographie | France |

| Allemagne | |

| Italie | |

| Russie | |

| Espagne | |

| Royaume-Uni | |

| Le reste de l'Europe |

FAQ sur les études de marché sur les biguanides en Europe

Quelle est la taille du marché européen du biguanide ?

La taille du marché européen du biguanide devrait atteindre 1,25 milliard USD en 2024 et croître à un TCAC de 1,27 % pour atteindre 1,33 milliard USD dici 2029.

Quelle est la taille actuelle du marché européen du biguanide ?

En 2024, la taille du marché européen du biguanide devrait atteindre 1,25 milliard USD.

Qui sont les principaux acteurs du marché européen du biguanide ?

Teva, Bristol-Myers Squibb, AstraZeneca, Sanofi Aventis, Merck and Co. sont les principales sociétés opérant sur le marché européen du biguanide.

Quelles années couvre ce marché européen du biguanide et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché européen du biguanide était estimée à 1,23 milliard USD. Le rapport couvre la taille historique du marché européen du biguanide pour les années 2018, 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché européen du biguanide pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie européenne du biguanide

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du biguanide en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du Biguanide en Europe comprend des perspectives de prévision du marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.