Taille et part du marché des services de laboratoire clinique

Analyse du marché des services de laboratoire clinique par Mordor Intelligence

La taille du marché des services de laboratoire clinique est évaluée à 295,9 milliards USD en 2025 et devrait atteindre 405,35 milliards USD d'ici 2030 avec un TCAC de 6,49 %. Les volumes croissants de surveillance des maladies chroniques, de veille des maladies infectieuses et d'oncologie de précision confirment que les diagnostics commandent désormais une part croissante des budgets de santé. Les grands réseaux orientent leurs gammes vers des dosages de haute complexité qui portent des marges suffisamment solides pour compenser la pression à la baisse sur les prix de routine. Les investissements d'automatisation réalisés pendant la période COVID-19 permettent à ces réseaux d'absorber l'inflation salariale tout en maintenant les coûts par test stables, ce qui renforce la compétitivité dans les négociations avec les payeurs. Le flux actif d'opérations de capital-investissement-ciblant les franchises moléculaires et les unités de proximité hospitalière-signale la confiance que les volumes d'échantillons continueront d'augmenter même lorsque les barèmes Medicare américains se réinitialisent. En Asie-Pacifique, de nouvelles chaînes créées ex nihilo se développent rapidement, suggérant un avenir à double hub dans lequel l'Amérique du Nord protège le leadership d'échelle tandis que l'Asie fournit une croissance incrémentale des échantillons. Les actifs de propriété intellectuelle tels que les outils de triage IA et les bases de données de variants curées émergent comme des commodités négociables, pointant vers de nouveaux modèles de capture de valeur qui côtoient les laboratoires physiques.

Points clés du rapport

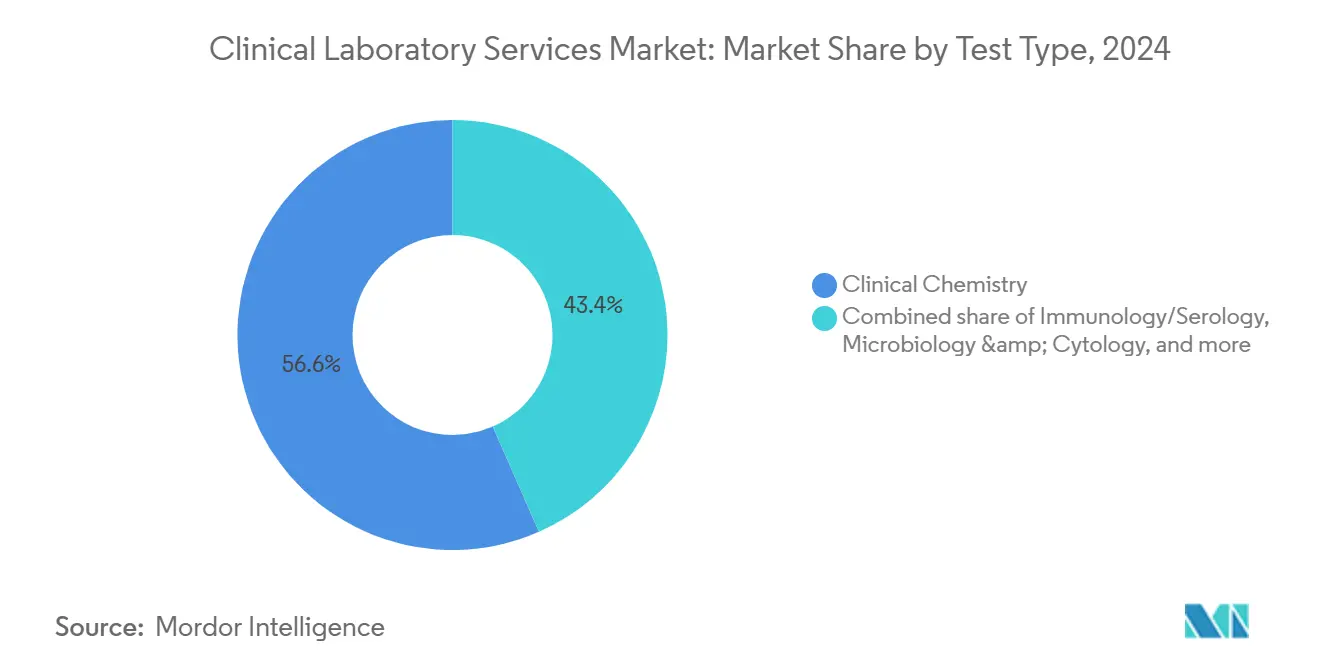

- Par type d'analyse, la chimie clinique représentait plus de 50,0 % de la part de marché des services de laboratoire clinique en 2024 ; la génétique et les diagnostics moléculaires devraient croître à un TCAC de 9,5 % jusqu'en 2030.

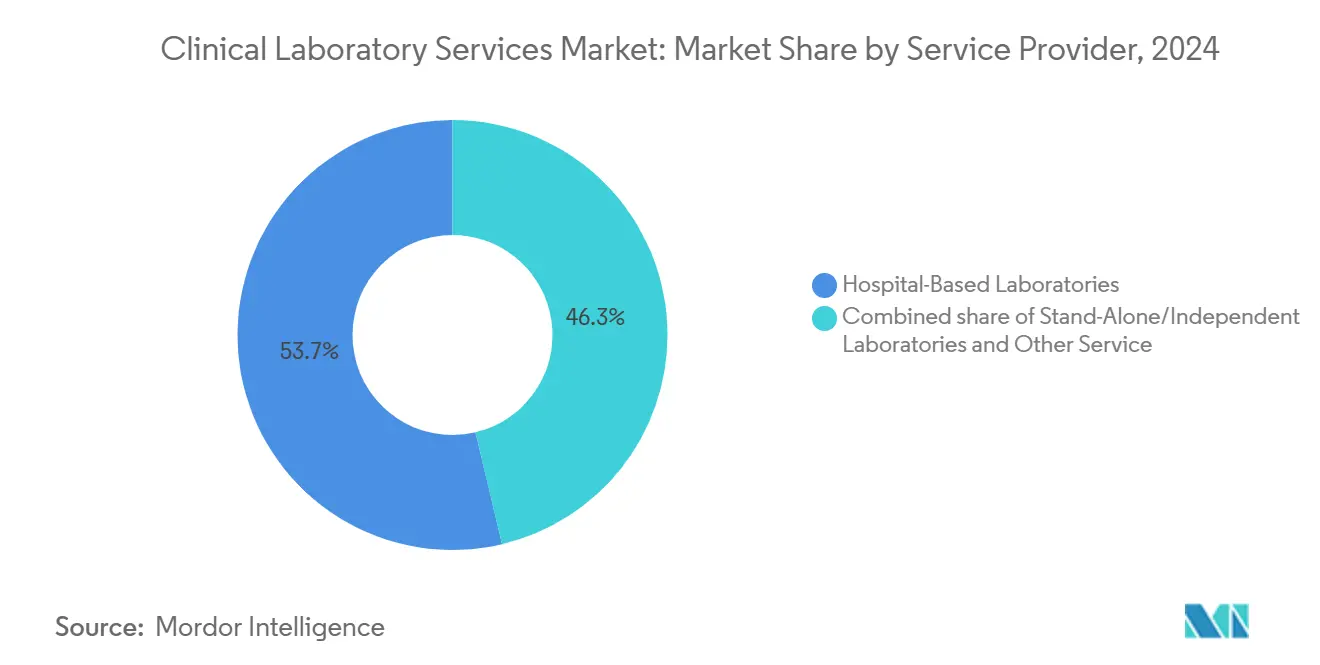

- Par fournisseur de services, les laboratoires hospitaliers détenaient 53,7 % de la taille du marché des services de laboratoire clinique en 2024, tandis que les laboratoires indépendants progressent à un TCAC de 8,2 % entre 2025 et 2030.

- Par application, les tests de maladies infectieuses représentaient 31,4 % de la taille du marché des services de laboratoire clinique en 2024 ; les tests d'oncologie et de marqueurs tumoraux devraient afficher un TCAC à deux chiffres jusqu'en 2030.

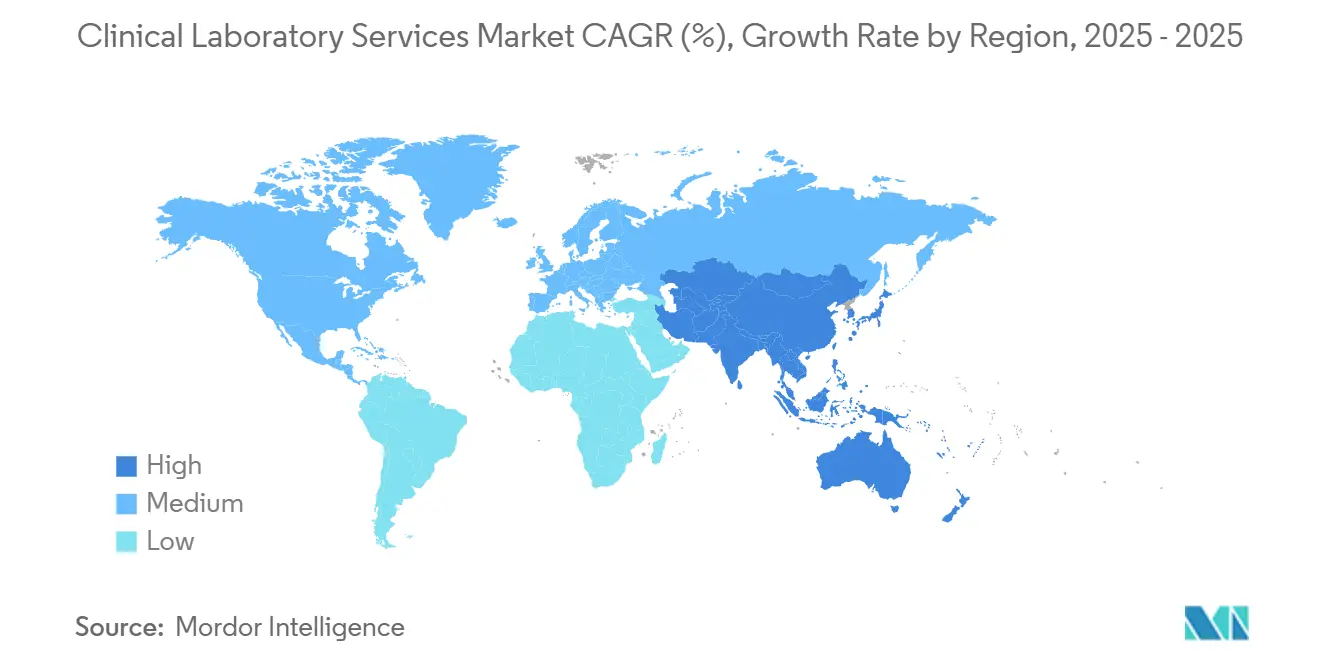

- Par géographie, l'Amérique du Nord menait le marché des services de laboratoire clinique avec une part de revenus de 41,3 % en 2024, tandis que l'Asie-Pacifique croît le plus rapidement avec un TCAC de 7,8 %.

Tendances et insights du marché mondial des services de laboratoire clinique

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Prévalence des maladies chroniques et infectieuses | +0.8% | Mondial | Long terme (≥ 4 ans) |

| Vieillissement de la population et normes de soins préventifs | +0.7% | OCDE, Asie de l'Est | Long terme (≥ 4 ans) |

| Innovation en diagnostics moléculaires | +1.1% | Hubs de recherche mondiaux | Moyen terme (2-4 ans) |

| Couverture d'assurance et financement public élargis | +0.6% | Économies émergentes | Moyen terme (2-4 ans) |

| Croissance de la médecine personnalisée et des diagnostics compagnons | +1.0% | Hubs oncologiques mondiaux | Moyen terme (2-4 ans) |

| Adoption rapide de solutions d'automatisation de bout en bout et de flux de travail numériques | +0.9% | États-Unis, Europe occidentale | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Charge croissante des maladies chroniques et infectieuses

L'expansion des Panneaux biochimiques pour le diabète, le risque cardiovasculaire et les pathogènes respiratoires gonflent les volumes de base à travers le marché des services de laboratoire clinique. Les systèmes hospitaliers rapportent que les demandes de chimie métabolique dépassent maintenant les niveaux pré-pandémiques, reflétant le rattrapage des soins différés. Les analyseurs à haut débit installés pendant la COVID-19 continuent de fournir un levier opérationnel, permettant aux laboratoires centraux de traiter plus de tubes sans croissance linéaire des coûts. Les réseaux consolidés groupent les échantillons de multiples sites, ce qui augmente l'utilisation et sécurise des prix de réactifs plus avantageux. Ces efficacités préservent la marge brute même lorsque les barèmes de remboursement des payeurs se resserrent.

Vieillissement de la population et soins de santé préventifs

Les individus âgés de 65 ans et plus génèrent près du triple des demandes annuelles des cohortes plus jeunes, et leur part démographique augmente. Les visites de bien-être annuelles qui regroupent les marqueurs lipidiques, thyroïdiens et rénaux aplatissent la demande saisonnière et créent des flux de trésorerie stables. Les laboratoires pilotent des accords de type abonnement avec les payeurs qui garantissent des allocations mensuelles de tests, lissant les recettes tout en donnant aux assureurs une certitude budgétaire. Les tableaux de bord de santé des populations construits sur des résultats longitudinaux fournissent des flux de revenus analytiques supplémentaires, élargissant davantage le marché des services de laboratoire clinique.

Innovation continue en diagnostics moléculaires

Les coûts de séquençage du génome entier inférieurs à 1 000 USD ont ouvert des applications d'oncologie, de maladies infectieuses et de risque héréditaire à grande échelle. Les biopsies liquides peuvent maintenant fournir des données de mutation exploitables à partir d'un prélèvement sanguin de 10 ml en une semaine, donnant aux médecins communautaires un aperçu génomique de niveau tertiaire. Les laboratoires avec des bases de données étendues de variants possèdent des actifs de connaissance défendables qui découragent les nouveaux entrants plus efficacement que l'échelle physique. Les tests d'acide nucléique à rotation rapide renforcent la fidélité des cliniciens et accélèrent les cycles thérapeutiques, renforçant le rôle stratégique des hubs moléculaires dans le marché des services de laboratoire clinique.

Couverture d'assurance maladie et financement public plus larges

Les programmes de remboursement des marchés émergents mettent à niveau les hôpitaux de district des comptages cellulaires manuels aux plateformes de chimie-immuno entièrement automatisées. Un meilleur accès améliore les rapports épidémiologiques, guidant les décideurs vers des investissements diagnostiques supplémentaires. Les pools d'achat gouvernementaux consolidés augmentent le pouvoir de négociation avec les fournisseurs et isolent les prix des équipements des fluctuations monétaires. Le codage national standardisé réduit les taux de rejet des réclamations et améliore la visibilité des revenus.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Pression de remboursement et plafonds de prix | -0.9% | États-Unis, Europe | Moyen terme (2-4 ans) |

| Pénurie mondiale de professionnels de laboratoire qualifiés et coûts croissants de formation/rétention | -0.6% | OCDE | Court terme (≤ 2 ans) |

| Consolidation des fournisseurs et réseaux de prestation intégrés | -0.5% | États-Unis | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Pression de remboursement intensifiée et plafonds de prix

Les réductions successives de barèmes ont retranché près d'un quart des taux Medicare américains pour la chimie de routine au cours de la dernière décennie[1]College of American Pathologists, "Examining the State of Health Care's privé Payers," cap.org. Les grands laboratoires de référence compensent la pression avec la robotique en pré-analytique et les contrats de réactifs en vrac, mais les petites unités hospitalières peinent à égaler ces efficacités. L'externalisation des dosages ésotériques s'accélère donc, envoyant plus d'échantillons vers les grilles nationales qui peuvent opérer à un coût unitaire plus bas.

Pénurie mondiale de professionnels de laboratoire qualifiés

Les taux de vacance pour les technologistes médicaux dépassent 10 % dans plusieurs marchés matures selon le Bureau of Labor Statistics américain[2]U.S. Bureau of Labor Statistics, "Occupational Employment and Wage Statistics for Clinical Laboratory Technologists," bls.gov. La dépendance aux heures supplémentaires et la hausse des salaires compriment les marges, incitant l'investissement dans les ' laboratoires sombres ' qui fonctionnent la nuit sur robotique et analyses IA. Les fournisseurs de manipulation d'échantillons automatisée et de middleware gagnent une part plus importante des budgets d'équipement, déplaçant l'instrumentation manuelle de paillasse.

Analyse par segment

Par type d'analyse : panels essentiels et expansion génomique

La chimie clinique reste l'épine dorsale, sécurisant plus de la moitié du marché des services de laboratoire clinique en 2024. Sa vaste base installée assure une consommation prévisible de réactifs et des relations stables avec les fournisseurs d'appareils. Même de modestes hausses de volume se traduisent par des revenus supplémentaires significatifs pour le segment. La génétique et les diagnostics moléculaires, projetés pour croître à un TCAC de 9,5 %, redéfinissent les fossés concurrentiels en déplaçant la valeur des réactifs de commodité vers la bioinformatique propriétaire. Les tests réflexes qui passent des Panneaux mono-gène aux Panneaux multi-gènes après un dépistage initial augmentent la pénétration d'échantillons et le revenu moyen par demande. Les laboratoires avec des bibliothèques de variants curées contrôlent un actif de connaissance qui élève les coûts de changement pour les cliniciens.

L'interaction entre la chimie de commodité et la génomique à haute marge façonne l'allocation de capital. Les analyseurs intégrés qui combinent chimie et immunodosage continuent de voir une demande de cycle de renouvellement car ils ancrent les opérations quotidiennes, tandis que les plateformes génomiques attirent un financement basé sur des projets liés aux programmes d'oncologie et de maladies rares. Les fournisseurs qui regroupent l'analytique middleware avec les lignes de chimie créent un verrouillage d'écosystème, tandis que les pipelines cloud sur les instruments de séquençage compriment les temps de rapport, construisant la confiance des médecins même dans les centres non académiques.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par fournisseur de services : hubs hospitaliers et réseaux indépendants

Les laboratoires hospitaliers ont capturé 53,7 % de la part de marché des services de laboratoire clinique en 2024, principalement parce que chaque échantillon hospitalisé commence sur site. Les plafonds de capacité et les contraintes de capital limitent cependant la capacité d'un hôpital à intégrer de nouveaux dosages de haute complexité. De nombreux établissements conservent maintenant le travail STAT et d'urgence tout en externalisant les tests ésotériques vers des partenaires de référence, préservant la satisfaction des cliniciens sans grandes dépenses de capital. Les laboratoires indépendants, en expansion à un TCAC de 8,2 %, exploitent des hubs centralisés et des réseaux de coursiers sophistiqués pour gagner des contrats de proximité, de dépistage d'employeur et de bien-être.

La croissance dans le segment indépendant reflète une maturation du modèle hub-and-spoke : la collecte quotidienne et la publication de résultats tôt le matin permettent une couverture géographique large sans compromettre les délais de retour. Lorsque la densité des routes de coursiers culmine, les indépendants acquièrent des laboratoires régionaux pour justifier de nouveaux hubs satellites et protéger les accords de niveau de service. Les hôpitaux ont répondu en formant des coentreprises qui gardent le potentiel d'appréciation tout en transférant la charge opérationnelle vers des partenaires spécialisés. L'écosystème résultant met en évidence des rôles complémentaires plutôt qu'une concurrence à somme nulle.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par application : les maladies infectieuses tiennent le terrain tandis que l'oncologie bondit

Les tests de maladies infectieuses constituaient 31,4 % de la taille du marché des services de laboratoire clinique en 2024, soutenus par la surveillance continue des virus respiratoires et le surveillance de la résistance antimicrobienne. Les laboratoires ont reconverti les lignes PCR de l'ère pandémique pour faire tourner des Panneaux multiplex toute l'année, maintenant une utilisation élevée des instruments. Les mandats de santé publique sécurisent des volumes de virologie de base qui stabilisent les revenus même pendant les périodes sans épidémie. Les dosages d'oncologie et de marqueurs tumoraux, affichant un TCAC à deux chiffres, sont propulsés par les thérapies ciblées qui nécessitent une confirmation de biomarqueur pour le remboursement. Chaque nouvelle approbation de médicament élargit l'univers des diagnostics compagnons remboursables, inclinant le mix de tests vers le séquençage à plus haute marge.

Le changement de mix améliore le pouvoir de négociation des laboratoires. L'oncologie moléculaire commande des prix premium et des flux de travail moins commoditisés, tandis que les Panneaux de maladies infectieuses concourent sur la vitesse et le coût. Les laboratoires équilibrant les deux portefeuilles amortissent les oscillations de volume cycliques et améliorent la diversification du mix de payeurs. Les plateformes informatiques qui lient les flux de données de maladies infectieuses et d'oncologie créent des insights interdisciplinaires valorisés dans les contrats de santé des populations.

Analyse géographique

L'Amérique du Nord menait le marché des services de laboratoire clinique avec une part de revenus de 41,3 % en 2024. La large couverture d'assurance et les volumes élevés de tests par habitant soutiennent la demande. Quest Diagnostics et Labcorp gèrent ensemble environ un cinquième du volume d'échantillons américains. Les deux groupes emploient des systèmes de commande électronique qui intègrent des vérifications de nécessité médicale, réduisant les refus de réclamations et préservant les flux de trésorerie. Des transactions comme l'achat de 1,35 milliard CAD de LifeLabs par Quest élargissent l'exposition au-delà du mix de payeurs commerciaux américains[3]Quest Diagnostics, "Quest Diagnostics Completes Acquisition of LifeLabs," ir.questdiagnostics.com.

L'Asie-Pacifique affiche le TCAC de prévision le plus rapide à 7,84 % alors que l'urbanisation, l'adoption d'assurance privée et le financement étatique convergent. Les villes de niveau deux de la Chine construisent des laboratoires centralisés équipés de lignes de chimie et PCR à haut débit, tandis que les chaînes de diagnostic indiennes déploient des centres de collecte franchisés qui mettent les tests à portée des districts semi-urbains. L'accréditation internationale-comme la certification du College of American Pathologists-devient un marqueur de qualité, accélérant la capacité de la région à soutenir les essais cliniques multinationaux.

L'Europe représente un paysage mature mais innovant. L'Allemagne seule compte pour environ 18 % des revenus régionaux, dopée par l'assurance statutaire qui rembourse un large menu de tests. Les réglementations de l'Union européenne encouragent l'interopérabilité transfrontalière, incitant l'investissement dans des systèmes d'information de laboratoire qui gèrent le partage de données multijuridictionnel. Le plan de 446,9 millions USD de Sonic Healthcare pour acquérir le réseau allemand LADR illustre la consolidation en cours visant à gagner des contrats de tests groupés pan-européens. Les règles de codage harmonisées pourraient éventuellement permettre des appels d'offres à l'échelle continentale, remodelant la dynamique d'enchères à travers le marché des services de laboratoire clinique.

Paysage concurrentiel

Les dix premiers fournisseurs commandent 40 % du marché des services de laboratoire clinique, indiquant une concentration modérée. Quest Diagnostics et Labcorp dominent la proximité américaine, et tous deux continuent les acquisitions annexes : Labcorp un complété son achat d'actifs de proximité sélectionnés de BioReference Health en septembre 2024[4]Labcorp, "Labcorp Completes Acquisition of Select Assets of BioReference Health's Diagnostics Affaires," ir.labcorp.com. Labcorp un aussi acheté une participation minoritaire de 15 % dans SYNLAB pour 140 millions €, gagnant un aperçu stratégique des développements réglementaires européens. Les acquisitions en série de Sonic Healthcare étendent son empreinte à travers l'Europe, tandis que SYNLAB poursuit des acquisitions de microbiologie spécialisées pour approfondir la diversité des tests.

Les challengers émergents déplacent le prisme concurrentiel vers la flexibilité d'infrastructure. Clarity Modular Lab Solutions commercialise des unités préfabriquées déployables dans les régions mal desservies en quelques mois, abaissant les exigences de capital initial. Les partenariats technologiques prolifèrent : Charles River Laboratories et Deciphex ont étendu leur collaboration de pathologie numérique basée IA en février 2025 pour accélérer le débit d'analyse d'images. Les fournisseurs d'automatisation et de middleware basé cloud bénéficient des efforts des laboratoires pour contrer les pénuries de main-d'œuvre.

L'innovation de plateforme couvre les actifs physiques et intangibles. Les algorithmes de triage IA, les jeux de données de variants curés et les kits de chimie propriétaires deviennent des flux de revenus autonomes alors que les laboratoires licencient ces actifs à leurs pairs. Les premiers entrants qui alignent les systèmes de gestion de qualité avec la règle proposée par la FDA américaine sur les tests développés en laboratoire feront face à moins d'obstacles lorsque les soumissions formelles deviendront obligatoires. Les contraintes de main-d'œuvre renforcent l'argumentaire pour la robotique nocturne, le surveillance continu des flux de travail et la validation à distance par pathologiste. Ensemble, ces développements maintiennent le marché des services de laboratoire clinique dans un cycle actif de consolidation et de mise à niveau technologique.

Leaders de l'industrie des services de laboratoire clinique

-

Sonic Healthcare Limited

-

Eurofins Scientific SE

-

SYNLAB International GmbH

-

Labcorp

-

Quest Diagnostics Incorporated

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : Charles River Laboratories et Deciphex ont étendu leur partenariat pour intégrer la gestion d'images avancée dans les flux de travail de pathologie numérique.

- Janvier 2025 : Adaptive Biotechnologies et NeoGenomics ont formé un partenariat pour intégrer le test MRD clonoSEQ dans les services NeoGenomics, élargissant le surveillance compréhensif pour les malignités hématologiques.

- Janvier 2025 : bioMérieux un acquis SpinChip Diagnostics, gagnant une plateforme d'immunodosage de sang total rapide qui fournit des résultats en 10 minutes, aligné avec les objectifs de croissance stratégique de Karrington et les avancées en capacités diagnostiques.

- Septembre 2024 : Labcorp un complété l'acquisition d'actifs de proximité sélectionnés de BioReference Health, élargissant ses contrats hospitaliers américains

- Septembre 2024 : Labcorp un acheté une participation minoritaire de 15 % dans SYNLAB, s'alignant avec un leader européen.

- Avril 2024 : Labcorp un lancé Labcorp Plasma Detect, un dosage MRD de génome entier pour le cancer du côlon précoce

Portée du rapport mondial sur le marché des services de laboratoire clinique

Dans un laboratoire clinique, des tests de pathologie clinique sont effectués sur des échantillons cliniques collectés pour obtenir des informations sur la santé du patient afin d'aider au diagnostic, à la prévention et au traitement des maladies.

Le marché des services de laboratoire clinique est segmenté par type d'analyse, fournisseur de services et géographie. Par type d'analyse, le marché est segmenté en chimie clinique, immunologie, cytologie, génétique, microbiologie, hématologie et autres types d'analyses. Par fournisseur de services, le marché est segmenté en laboratoires hospitaliers, laboratoires indépendants et autres fournisseurs de services. Le rapport couvre également les tailles de marché et prévisions des principaux pays à travers différentes régions. Pour chaque segment, la taille du marché est fournie en termes de valeur (USD).

| Chimie clinique |

| Immunologie / Sérologie |

| Microbiologie et cytologie |

| Génétique / Diagnostics moléculaires |

| Hématologie |

| Autres types d'analyses |

| Laboratoires hospitaliers (patients hospitalisés et ambulatoires) |

| Laboratoires indépendants / autonomes |

| Autres fournisseurs de services |

| Tests de maladies infectieuses |

| Tests d'oncologie et de marqueurs tumoraux |

| Panels d'endocrinologie et de troubles métaboliques |

| Tests cardiovasculaires et lipidiques |

| Support de découverte de médicaments et d'essais cliniques |

| Autres applications |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par type d'analyse | Chimie clinique | |

| Immunologie / Sérologie | ||

| Microbiologie et cytologie | ||

| Génétique / Diagnostics moléculaires | ||

| Hématologie | ||

| Autres types d'analyses | ||

| Par fournisseur de services | Laboratoires hospitaliers (patients hospitalisés et ambulatoires) | |

| Laboratoires indépendants / autonomes | ||

| Autres fournisseurs de services | ||

| Par application | Tests de maladies infectieuses | |

| Tests d'oncologie et de marqueurs tumoraux | ||

| Panels d'endocrinologie et de troubles métaboliques | ||

| Tests cardiovasculaires et lipidiques | ||

| Support de découverte de médicaments et d'essais cliniques | ||

| Autres applications | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés répondues dans le rapport

Quelle est la valeur du marché des services de laboratoire clinique en 2025 ?

Le marché se situe à 295,9 milliards USD en 2025 et devrait atteindre 405,35 milliards USD d'ici 2030.

Quelle région mène actuellement le marché des services de laboratoire clinique ?

L'Amérique du Nord mène avec une part de revenus de 41,3 % en 2024.

Quel segment croît le plus rapidement dans le marché des services de laboratoire clinique ?

La génétique et les diagnostics moléculaires croissent à un TCAC de 9,5 % jusqu'en 2030.

Comment les pressions de remboursement affectent-elles le marché des services de laboratoire clinique ?

Les réductions de tarifs poussent les petits laboratoires hospitaliers à externaliser les tests ésotériques, tandis que les grands laboratoires de référence compensent la pression sur les marges avec l'automatisation et les achats en vrac.

Quel impact la pénurie de main-d'œuvre un-t-elle sur le marché des services de laboratoire clinique ?

Les vacances dépassant 10 % accélèrent l'investissement dans la robotique et les ' laboratoires sombres ' alimentés par IA, réduisant la dépendance aux technologistes rares.

Pourquoi les firmes de capital-investissement s'intéressent-elles à l'industrie des services de laboratoire clinique ?

La demande prévisible, les flux de trésorerie solides et les niches moléculaires en forte croissance rendent le secteur attractif pour la création de valeur à long terme.

Dernière mise à jour de la page le: