Taille et part de marché de l'industrie du tourisme et de l'hôtellerie en Chine

Analyse du marché de l'industrie du tourisme et de l'hôtellerie en Chine par Mordor Intelligence

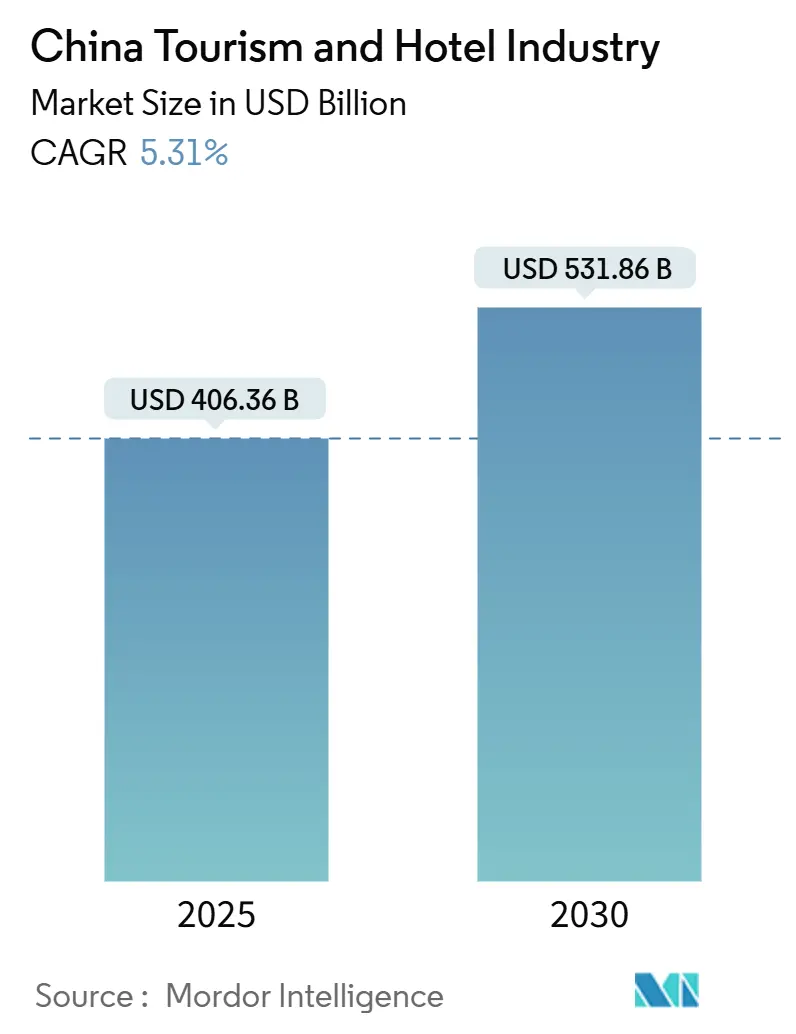

L'industrie du tourisme et de l'hôtellerie en Chine devrait croître de 406,36 milliards USD en 2025 à 531,86 milliards USD d'ici 2030, à un TCAC de 5,31 % durant la période de prévision (2025-2030).

L'industrie du tourisme et de l'hôtellerie en Chine s'élève à 406,36 milliards USD en 2025 et est en voie d'atteindre 531,86 milliards USD d'ici 2030, soutenue par un TCAC sain de 5,31 %. Le voyage domestique demeure l'épine dorsale de la demande, mais un rebond des arrivées internationales, une classe moyenne en expansion et une richesse croissante dans les villes de rang inférieur élargissent les sources de revenus. Les investissements à grande échelle dans les chemins de fer, aéroports et autoroutes ont ouvert de nouveaux corridors de développement pour les opérateurs hôteliers, tandis que les écosystèmes de réservation numérique continuent de remodeler l'économie de distribution. La concurrence s'intensifie dans le segment de gamme moyenne, mais le pipeline de luxe s'accélère alors que les consommateurs chinois aisés recherchent des séjours expérientiels haut de gamme. Le durcissement des règles environnementales et la pression des prix dans les petites villes testeront les marges des opérateurs, mais le soutien politique au tourisme et la croissance stable de la demande liée aux événements donnent au secteur ampleur et résilience.

Points clés du rapport

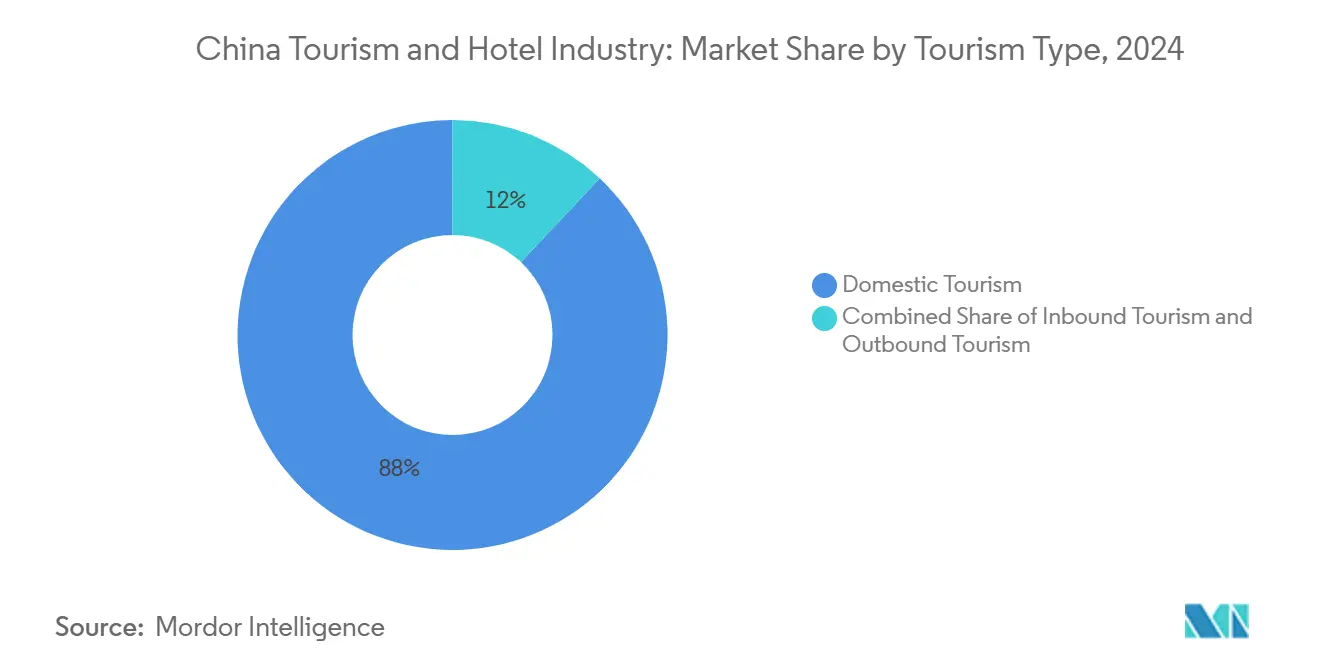

- Par type de tourisme, le voyage domestique dominait avec une part de 88 % de l'industrie du tourisme et de l'hôtellerie en Chine en 2024 ; le tourisme d'arrivée devrait croître à un TCAC de 8,4 % jusqu'en 2030.

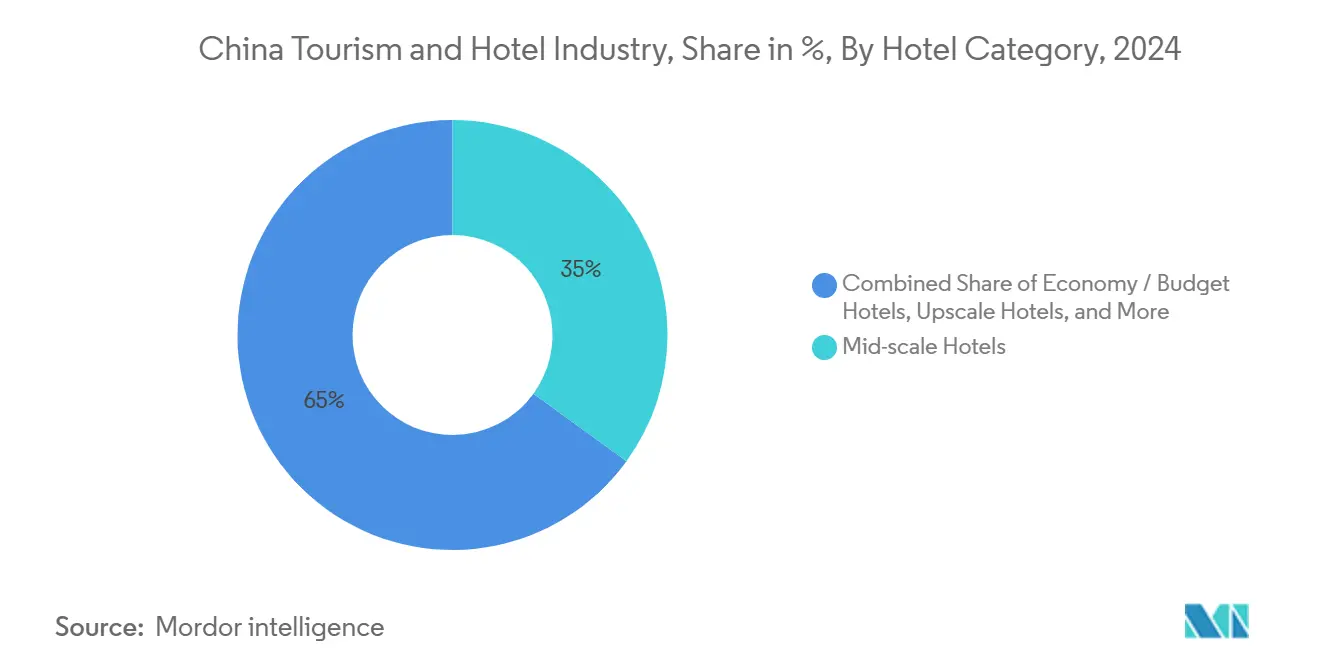

- Par catégorie d'hôtel, les propriétés de gamme moyenne détenaient 35 % de la part de l'industrie du tourisme et de l'hôtellerie en Chine en 2024, tandis que les hôtels de luxe affichent la croissance la plus rapide à 9,8 % de TCAC jusqu'en 2030.

- Par objectif, les loisirs, aventure et écotourisme ont capturé 64 % de la taille de l'industrie du tourisme et de l'hôtellerie en Chine en 2024, tandis que les affaires et MICE croissent à un TCAC de 12,3 % jusqu'en 2030.

- Par canal de réservation, les OTA commandaient 55 % de la taille de l'industrie du tourisme et de l'hôtellerie en Chine en 2024 ; les écosystèmes de super-applications croissent à un TCAC de 12,2 % entre 2025-2030.

- Par propriété, les hôtels indépendants représentaient 47 % de l'industrie du tourisme et de l'hôtellerie en Chine en 2024, mais les chaînes internationales se développent à un TCAC de 9,9 % jusqu'en 2030.

- Les cinq principaux opérateurs-Jin Jiang International, Huazhu Group, BTG Homeinns, Marriott International et Hilton Worldwide détiennent une part de marché substantielle du tourisme chinois en 2024.

Tendances et insights du marché de l'industrie du tourisme et de l'hôtellerie en Chine

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Urbanisation et développement des infrastructures | +2.1% | National, avec concentration dans les villes de rang 2 et 3 | Long terme (≥ 4 ans) |

| Soutien gouvernemental et politiques promouvant le tourisme d'arrivée et domestique | +1.6% | Mondial, avec accent sur les marchés sources clés | Moyen terme (2-4 ans) |

| Expansion des hôtels de luxe et boutique | +0.8% | Villes de rang 1 et destinations touristiques premium | Moyen terme (2-4 ans) |

| Augmentation du tourisme événementiel (MICE, sports, méga-événements) | +0.5% | Grands centres urbains (Pékin, Shanghai, Guangzhou) | Court terme (≤ 2 ans) |

| Croissance du tourisme domestique | +0.3% | National, avec focus sur les attractions culturelles et naturelles | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Urbanisation et développement des infrastructures

Les villes de deuxième et troisième rang bénéficient d'une vague sans précédent de construction hôtelière alors que le rail à grande vitesse et les aéroports régionaux raccourcissent les temps de voyage et réduisent les coûts de déplacement. Les promoteurs se sont regroupés autour de nouveaux hubs de transport, convertissant les terrains près des gares en districts à usage mixte ancrés par des hôtels de gamme moyenne et haut de gamme moyenne. La demande de retombée résultante a élargi le marché du tourisme et de l'hôtellerie en Chine au-delà des passerelles côtières traditionnelles, répartissant les risques pour les opérateurs et exposant les investisseurs à des économies locales à croissance plus rapide. Ce changement soutient également un pipeline plus profond d'hôtels franchisés gérés domestiquement, dont beaucoup répondent aux normes gouvernementales évolutives sur la construction verte et l'efficacité énergétique.

Soutien gouvernemental et politiques promouvant le tourisme

Les procédures e-visa simplifiées, les accords d'entrée sans visa élargis et les campagnes nationales de marketing de destination stimulent les arrivées internationales, renforçant la confiance parmi les marques internationales qui avaient suspendu des projets en 2022-2023. Les réformes parallèles dans l'interopérabilité des paiements mobiles pour les cartes étrangères réduisent les frictions quotidiennes pour les clients, facilitant leur parcours du hall d'arrivée à l'enregistrement à l'hôtel. Les autorités locales continuent de subventionner les améliorations de sites patrimoniaux et les initiatives de maisons d'hôtes rurales, élargissant le mix de produits sous l'ombrelle du marché du tourisme et de l'hôtellerie en Chine. Ces mesures aident à stabiliser les fluctuations saisonnières d'occupation et encouragent les hôteliers à maintenir les niveaux de personnel et la cohérence du service.

Expansion des hôtels de luxe et boutique

Les voyageurs domestiques aisés revenant de voyages à l'étranger exigent des chambres au design avant-gardiste, des espaces bien-être axés spa et une restauration hyper-locale. Les opérateurs répondent par des collections de marques souples, du cross-marketing d'artisanat patrimonial et des manoirs urbains revitalisés reconvertis en boutiques intimistes. Les chaînes internationales utilisent des hôtels de luxe phares pour présenter les privilèges de programmes de fidélité, tandis que les groupes domestiques leaders lancent des filiales premium pour capturer le trafic de montée en gamme de leurs portefeuilles économiques. La prolifération de marques au haut de gamme favorise l'innovation de service et donne aux destinations comme Sanya le levier pour se positionner contre d'autres clusters de stations balnéaires Asie-Pacifique.

Augmentation du tourisme événementiel (MICE, sports, méga-événements)

Les centres de congrès construits sur mesure et les enceintes de stades dans les grandes villes attirent des congrès d'entreprises, des tournois d'esports et des festivals de musique de plusieurs jours. Les périodes de compression résultantes élèvent les tarifs de chambres et soutiennent des rendements F&B plus élevés, protégeant les hôtels pendant les fenêtres de loisirs plus faibles. Les promoteurs adaptent les nouvelles propriétés autour de salles de bal sans piliers, de connectivité prête pour la diffusion et d'options de vente au détail éphémères qui se convertissent rapidement entre conférences et foires de consommateurs. L'adoption technologique-de la 5G aux applications de gestion d'événements-crée des modèles de revenus hybrides qui vont de l'hébergement de livestream aux partenariats de sponsoring.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Frictions persistantes de l'ère pandémique sur les visas et quarantaines pour les voyageurs internationaux | -0.8% | Mondial, affectant particulièrement les marchés sources long-courriers | Court terme (≤ 2 ans) |

| Concurrence prix intensifiée parmi les chaînes hôtelières domestiques | -0.5% | National, plus aigu dans les villes de rang 2 et 3 | Moyen terme (2-4 ans) |

| Coûts de conformité ESG croissants pour les propriétés hôtelières | -0.3% | National, avec impact plus important sur les propriétés de chaînes internationales | Moyen terme (2-4 ans) |

| Tensions géopolitiques freinant les marchés sources long-courriers | -0.3% | Affectant principalement les marchés sources nord-américains et européens | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Frictions de l'ère pandémique sur les visas et quarantaines

Bien que les protocoles sanitaires soient plus légers qu'en 2023, les changements sporadiques de règles laissent certains voyageurs long-courriers incertains. Les réservations de groupe d'Europe et d'Amérique du Nord restent sensibles aux exigences soudaines de test ou aux changements de capacité de vol. Les hôteliers atténuent la volatilité à court terme en ciblant le trafic asiatique régional, en offrant des politiques d'annulation flexibles et en lançant des microsites de réservation spécifiques aux langues pour accélérer la récupération des prospects une fois les restrictions stabilisées.

Concurrence prix intensifiée

Le franchisage rapide stimule un pipeline dense d'ouvertures de gamme moyenne qui concourent sur les tarifs quotidiens plutôt que sur l'expérience de marque différenciée. Les opérateurs recherchent des économies d'échelle dans les approvisionnements et les systèmes de réservation centraux, mais l'augmentation des coûts de personnel et d'utilités comprime les marges GOP. Pour défendre leur part, les chaînes expérimentent avec des adhésions payantes, une tarification dynamique liée à la gamification basée sur application et des promotions croisées avec les plateformes de livraison pour développer les revenus hors chambres.

Analyse par segment

Par type de tourisme : la demande domestique pilote la résilience du marché

Les voyageurs domestiques détenaient 88 % du marché du tourisme et de l'hôtellerie en Chine en 2024, une dominance qui a maintenu l'occupation nationale au-dessus de 60 % même quand les frontières se sont durcies. Les dépenses des citadins pour des escapades culturelles de week-end et des voyages familiaux multigénérationnels continuent d'accélérer la demande de chambres dans les capitales provinciales et comtés pittoresques. Les extensions de vacances gouvernementales et les pass ferroviaires à prix réduit encouragent les voyages inter-provinces qui élargissent les modèles de séjour au-delà des pics de Semaine dorée. Les hôtels boutique indépendants mettent l'accent sur le décor patrimonial local et les menus de la ferme à la table pour capturer ce segment culturellement motivé.

Le tourisme d'arrivée, bien que plus petit, est la composante la plus dynamique, affichant un TCAC de 8,4 % jusqu'en 2030. La taille du marché du tourisme et de l'hôtellerie en Chine attribuable aux clients internationaux devrait atteindre 69 milliards USD d'ici 2030 alors que la capacité de vol se normalise et que les corridors sans visa s'élargissent. Les opérateurs rénovent les chambres avec IPTV bilingue, des kiosques compatibles cartes étrangères et des équipements de bien-être reconnus mondialement pour élever le RevPAR. Les partenariats de marque avec les compagnies aériennes internationales et les lignes de croisière intègrent davantage les entonnoirs de réservation, renforçant les ambitions nationales de retrouver son statut d'avant 2020 comme passerelle asiatique de premier plan.

Note: Note : Les parts de segment de tous les segments individuels sont disponibles à l'achat du rapport

Par objectif : le voyage de loisirs redéfinit les expériences hôtelières

Les séjours de loisirs, aventure et éco-orientés représentaient 64 % des revenus 2024, faisant des voyages de plaisir le moteur central du marché du tourisme et de l'hôtellerie en Chine. Les consommateurs recherchent des parcours curatés qui mélangent activité de plein air avec immersion culturelle, incitant les hôtels à ajouter des stations de location de vélo, des ateliers de cérémonie du thé et des ponts d'observation du ciel nocturne. Les forfaits regroupent souvent les billets pour des performances de patrimoine immatériel ou l'entrée de géoparc, générant une dépense totale plus élevée par client et prolongeant la durée moyenne de séjour.

Le voyage d'affaires et MICE rebondit plus vite que la demande totale, avec un TCAC de 12,3 % jusqu'en 2030. La taille du marché du tourisme et de l'hôtellerie en Chine pour les réunions devrait dépasser 120 milliards USD d'ici la fin de la décennie alors que les conférences s'échelonnent aux côtés du boom de l'économie numérique. Les hôteliers installent des studios de réunion hybride haute définition, des salons de co-working 24h/24 et des calculateurs de compensation carbone pour répondre aux changements de politique d'entreprise vers des événements verts. Les occupations en semaine soutenues par les groupes d'affaires permettent une gestion de tarifs plus forte les week-ends, quand les promotions de loisirs remplissent l'inventaire restant.

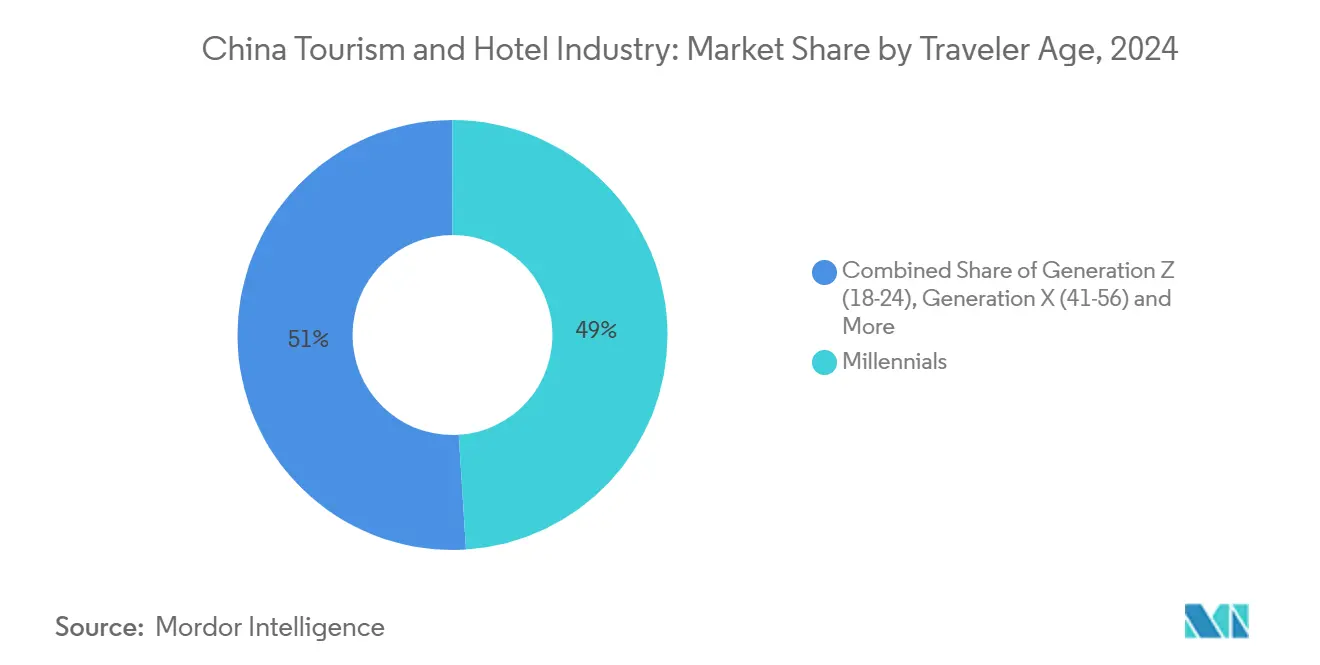

Par âge des voyageurs : les préférences générationnelles remodèlent la conception hôtelière

Les millennials détenaient une part de 49 % en 2024, façonnant la façon dont les marques abordent la fidélité, le contenu et la planification des équipements. Un état d'esprit mobile-first génère un enregistrement sans couture par codes QR et chatbots de service en chambre alimentés par IA. Les hôtels investissent dans des espaces sociaux ouverts, des cuisines communales et des collaborations artistiques éphémères pour favoriser l'engagement par les pairs, renforçant l'adhésion parmi cette cohorte influente au sein du marché du tourisme et de l'hôtellerie en Chine plus large.

Les baby-boomers, bien que numériquement plus petits, contribuent un ADR premium stable par préférence pour les propriétés haut de gamme qui mettent l'accent sur la sécurité et le bien-être. Les stations ajoutent de plus en plus des options de menu faibles en sodium, des équipements de salle de bain sans barrière et des sessions de pleine conscience guidées pour retenir cette démographie. La génération X équilibre les priorités d'entreprise et familiales, favorisant l'efficacité, la blanchisserie express, les forfaits de transfert aéroport co-marqués et la rédemption claire de points de fidélité-créant ainsi un pont entre les attentes des clients plus jeunes et plus âgés.

Note: Note : Les parts de segment de tous les segments individuels sont disponibles à l'achat du rapport

Par canal de réservation : les plateformes numériques dominent le paysage de distribution

Les OTA ont traité 55 % des transactions de chambres 2024, cimentant leur position au centre de la chaîne de distribution du marché du tourisme et de l'hôtellerie en Chine. Leurs méta-moteurs de recherche, promotions de livestream et ventes flash de remise profonde influencent les consommateurs sensibles aux prix. Les hôtels cherchant un soulagement de marge investissent dans des mini-programmes de réservation directe intégrés dans les plateformes de commerce social, regroupant des extras comme le petit-déjeuner gratuit ou le départ tardif pour attirer les clients loin des intermédiaires lourds en commission.

Les écosystèmes de super-applications, en expansion à 12,2 % de TCAC, donnent aux consommateurs un chemin unique de l'inspiration de voyage aux réservations de transport et restauration. La liaison transparente entre paiements, flux sociaux et planificateurs de voyage IA élève la commodité, déclenchant des gains de part rapides parmi les utilisateurs de la génération Z. Les hôtels intègrent le statut de fidélité dans ces super-applications pour livrer des offres push ciblées et un chat de service en temps réel, nourrissant ainsi la valeur à vie et les opportunités de vente incitative basées sur les données à travers le marché du tourisme et de l'hôtellerie en Chine en évolution.

Par catégorie d'hôtel : dominance de gamme moyenne au milieu de la croissance du luxe

Les hôtels de gamme moyenne ont capturé 35 % des revenus 2024, reflétant la demande des voyageurs conscients des prix qui attendent encore une qualité cohérente. Les groupes de chaînes standardisent la literie, les profils de parfum et les buffets petit-déjeuner à travers des milliers d'unités, utilisant des outils PMS basés cloud pour optimiser les coûts. L'empreinte large du segment protège les opérateurs pendant les fluctuations de demande, mais la différenciation mineure de marque signifie une concurrence de tarifs continue dans les nœuds suburbains.

Le stock de luxe, bien que plus petit aujourd'hui, augmente rapidement à 9,8 % de TCAC, et devrait comprendre plus de 13 % du total des chambres d'ici 2030. Les hôtels se différencient par des spas signature, des restaurants de destination dirigés par des chefs célèbres et des collections d'art curatées reflétant l'esthétique chinoise. Le potentiel RevPAR amélioré compense les coûts de construction et d'exploitation plus élevés, aidant les marques mondiales à justifier l'expansion agressive et alimentant le niveau expérientiel de l'industrie du tourisme et de l'hôtellerie en Chine.

Note: Note : Les parts de segment de tous les segments individuels sont disponibles à l'achat du rapport.

Par propriété/marque : la pénétration des chaînes transforme la structure du marché

Les hôtels indépendants représentaient 47 % des chambres en 2024, donnant au marché du tourisme et de l'hôtellerie en Chine son profil historiquement fragmenté. Beaucoup de propriétés exploitent les styles architecturaux régionaux et les équipements d'approvisionnement local pour conserver le caractère. Les partenariats de marketing numérique avec des OTA de niche ciblant les passionnés de patrimoine renforcent l'occupation, mais l'échelle limitée d'approvisionnement et les budgets marketing contraignent la compétitivité contre les plus grandes chaînes.

Les chaînes de marque internationale, croissant à 9,9 % de TCAC, ajoutent des cadres de service standardisés qui rassurent les visiteurs étrangers et les voyageurs domestiques haut de gamme. Les modèles légers en actifs centrés sur les contrats de gestion permettent une pénétration rapide dans les villes secondaires où les coûts fonciers restent digestibles. Les chaînes domestiques échelonnent simultanément leurs sous-marques premium, compressant l'écart entre les propositions mondiales et locales et accélérant la professionnalisation à travers le marché du tourisme et de l'hôtellerie en Chine.

Analyse géographique

La Chine de l'Est a conservé la plus grande tranche de revenus de 37,0 % du marché d'assurance voyage en 2024. L'inventaire hôtelier combiné de Pékin, Shanghai et Guangzhou livre l'ADR le plus élevé à l'échelle nationale, mais la maturité limite la croissance du pipeline aux repositionnements sélectionnés et mégaprojets à usage mixte. Les clusters de luxe le long du Bund ou dans les zones de cour historiques de Pékin ancrent les lancements phares par les marques mondiales qui comptent sur la visibilité de passerelle pour alimenter les entonnoirs de fidélité et les ventes croisées à travers l'Asie.

La Chine du Sud-Ouest représente la frontière de croissance la plus dynamique, projetée pour avancer à 7,9 % de TCAC sur 2025-2030. Les hubs de deuxième rang comme Chengdu, Hangzhou et Wuhan fournissent maintenant la majeure partie des nouvelles clés de chambre. Chengdu seule avait 147 projets actifs fin 2024, reflétant sa montée comme nœud logistique occidental et de médias numériques. La connectivité physique des réseaux de métro élargis et du rail à grande vitesse stimule l'appétit des investisseurs, avec les promoteurs saisissant les parcelles de friches industrielles près des parcs technologiques ou des nouveaux centres de congrès. Les ADR moyens dans ces villes traînent encore les homologues côtiers, mais une croissance RevPAR plus rapide et des primes foncières plus basses créent un potentiel de rendement plus fort au sein du marché du tourisme et de l'hôtellerie en Chine plus large.

Les stations de destination à Sanya, Guilin et Lijiang surfent sur les pics saisonniers liés aux vacances scolaires et festivals publics. Les surtensions ADR haute saison au-dessus de 40 % des tarifs d'épaule soutiennent la rentabilité toute l'année malgré les baisses d'occupation dans les mois hors pointe. Les opérateurs déploient des modèles de personnel dynamique et des pop-ups F&B à court terme pour égaler la demande fluctuante, tout en regroupant bien-être, aventure de plein air et immersion culturelle dans des offres packagées qui allongent les séjours. Les clusters boutique ruraux-souvent des fermes converties-exploitent les appétits des citadins pour la nature et la cuisine locale, renforçant la diversification géographique et enrichissant le narratif du marché du tourisme et de l'hôtellerie en Chine.

Paysage concurrentiel

Les groupes domestiques comme Jin Jiang International et Huazhu exploitent des bases de fidélité étendues, des déploiements de prototype rapides et des relations profondes avec les autorités municipales pour accélérer le décompte de franchise. Leurs plateformes cloud-PMS et d'approvisionnement unifiées génèrent des synergies de coûts qui sous-cotent les rivaux plus petits. Les chaînes internationales, par contraste, mettent l'accent sur la segmentation de marque, offrant tout des suites de séjour prolongé au luxe axé style de vie pour capturer des pools de demande discrets au sein du marché du tourisme et de l'hôtellerie en Chine.

La guerre de gamme moyenne est l'arène la plus féroce. Les leaders domestiques inondent les villes de rang 3 avec des constructions standardisées, tandis que les groupes étrangers localisent des concepts de service sélect adaptés aux préférences de petit-déjeuner chinois et dispositions de chambre familiales. La course au luxe voit Marriott et Hilton concourir sur les partenariats de curation artistique et la restauration de niveau Michelin marquee, tandis que le challenger haut de gamme local BTG Homeinns positionne la narration culturelle chinoise comme contrepoids au glamour importé.

Les niches spécialisées donnent un potentiel de hausse inexploité. Les stations de bien-être regroupent des consultations de médecine traditionnelle avec la thérapie spa moderne. Les produits de long séjour suivent la mobilité des talents du secteur technologique. Les marques axées seniors expérimentent avec la conception sans barrière, les cliniques sur site et les excursions adaptées à l'âge. Simultanément, les attentes ESG augmentent ; les marques adoptent des panneaux solaires, la collecte d'eau de pluie et les systèmes d'énergie intelligente dirigés par IA pour répondre aux nouvelles réglementations sans éroder la marge, renforçant la différenciation de service dans le marché du tourisme et de l'hôtellerie en Chine moderne.

Leaders de l'industrie du tourisme et de l'hôtellerie en Chine

Jin Jiang International Holdings Co., Ltd.

Huazhu Group Ltd.

BTG Homeinns Hotels Group Co., Ltd.

Marriott International Inc.

Hilton Worldwide Holdings Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Marriott International a signé 161 accords en Grande Chine, ajoutant près de 31 000 chambres, avec une augmentation de 73 % des signatures de chambres de luxe versus 2023 Marriott International.

- Avril 2025 : H World Group Limited a élargi son réseau à 11 147 hôtels, totalisant 1 088 218 chambres, et a gardé 3 013 hôtels en développement H World Group Limited.

- Mars 2025 : H World Group Limited a élargi son réseau à 11 147 hôtels, totalisant 1 088 218 chambres, et a gardé 3 013 hôtels en développement H World Group Limited.

- Novembre 2024 : IHG Hotels & Resorts a lancé la marque lifestyle Atwell Suites en Grande Chine IHG Hotels & Resorts.

Portée du rapport de l'industrie du tourisme et de l'hôtellerie en Chine

L'industrie du tourisme et de l'hôtellerie englobe les entreprises et services impliqués dans la fourniture d'hébergements, restauration et activités récréatives pour les voyageurs, touristes et visiteurs. Elle implique une large gamme d'entreprises, comprenant restaurants, bed & breakfasts, compagnies de tour, motels, hôtels et agences de voyage. L'industrie du tourisme et de l'hôtellerie de la Chine est segmentée par type et produit. Par type, le marché est segmenté en tourisme d'arrivée et tourisme de départ. Par produit, le marché est segmenté en hôtels de chaîne et hôtels indépendants. Le rapport offre la taille du marché et les prévisions pour l'industrie du tourisme et de l'hôtellerie de la Chine en valeur (USD) pour tous les segments ci-dessus.

| Tourisme domestique |

| Tourisme d'arrivée |

| Tourisme de départ |

| Loisirs et aventure et écotourisme |

| Affaires / MICE |

| Génération Z (18-24) |

| Millennials (25-40) |

| Génération X (41-56) |

| Baby Boomers (57+) |

| Agences de voyages en ligne (OTA) |

| Sites web et applications d'hôtels directs |

| Agences de voyages hors ligne |

| Hôtels économiques / budget |

| Hôtels de gamme moyenne |

| Hôtels haut de gamme |

| Hôtels de luxe |

| Appartements avec services et long séjour |

| Hôtels indépendants |

| Hôtels affiliés à des chaînes domestiques |

| Hôtels affiliés à des chaînes internationales |

| Chine centrale |

| Chine de l'Est |

| Chine du Nord |

| Chine du Nord-Est |

| Chine du Nord-Ouest |

| Chine du Sud |

| Chine du Sud-Ouest |

| Par type de tourisme | Tourisme domestique |

| Tourisme d'arrivée | |

| Tourisme de départ | |

| Par objectif | Loisirs et aventure et écotourisme |

| Affaires / MICE | |

| Par âge des voyageurs | Génération Z (18-24) |

| Millennials (25-40) | |

| Génération X (41-56) | |

| Baby Boomers (57+) | |

| Par canal de réservation | Agences de voyages en ligne (OTA) |

| Sites web et applications d'hôtels directs | |

| Agences de voyages hors ligne | |

| Par catégorie d'hôtel | Hôtels économiques / budget |

| Hôtels de gamme moyenne | |

| Hôtels haut de gamme | |

| Hôtels de luxe | |

| Appartements avec services et long séjour | |

| Par propriété / marque | Hôtels indépendants |

| Hôtels affiliés à des chaînes domestiques | |

| Hôtels affiliés à des chaînes internationales | |

| Par région | Chine centrale |

| Chine de l'Est | |

| Chine du Nord | |

| Chine du Nord-Est | |

| Chine du Nord-Ouest | |

| Chine du Sud | |

| Chine du Sud-Ouest |

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché du tourisme et de l'hôtellerie en Chine ?

Le marché est évalué à 406,4 milliards USD en 2025 et devrait grimper à 531,9 milliards USD d'ici 2030.

Quelle catégorie d'hôtel détient la plus grande part ?

Les hôtels de gamme moyenne commandent 35 % des revenus 2024, bénéficiant d'une forte demande parmi les voyageurs domestiques conscients de la valeur.

À quelle vitesse le tourisme d'arrivée croît-il ?

Le tourisme d'arrivée est le segment à croissance la plus rapide, avançant à 8,4 % de TCAC jusqu'en 2030 alors que la facilitation des visas et la récupération des vols soutiennent les arrivées.

Quel rôle jouent les canaux numériques dans les réservations d'hôtel ?

Les OTA représentent 55 % des nuitées, tandis que les écosystèmes de super-applications se développent à 12,2 % de TCAC en regroupant le voyage avec les services quotidiens.

Quelles villes sont les marchés de développement les plus chauds ?

Chengdu mène le pipeline de construction, avec Hangzhou et Wuhan proches derrière, poussés par l'amélioration des liaisons de transport et l'activité commerciale croissante.

Dernière mise à jour de la page le: