Analyse du marché de la logistique de la chaîne du froid au Chili

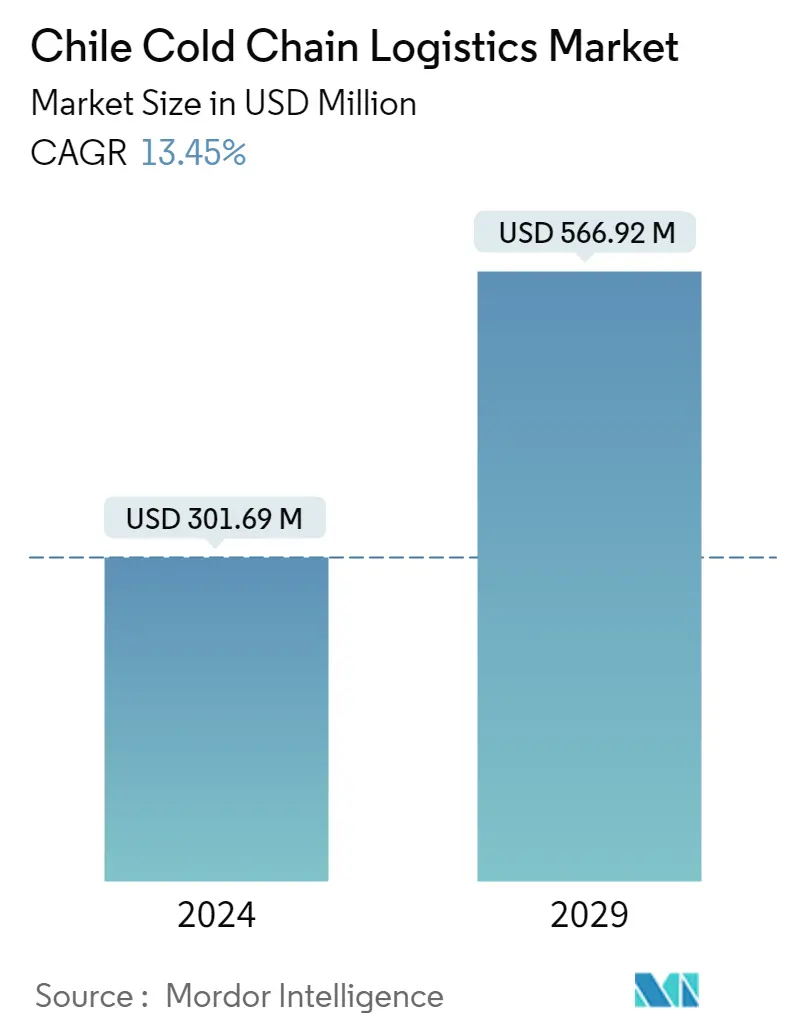

La taille du marché chilien de la logistique de la chaîne du froid est estimée à 301,69 millions de dollars en 2024 et devrait atteindre 566,92 millions de dollars dici 2029, avec une croissance de 13,45 % au cours de la période de prévision (2024-2029).

La demande croissante de lindustrie horticole stimule le marché. En outre, le marché est tiré par lessor du commerce électronique dans le pays.

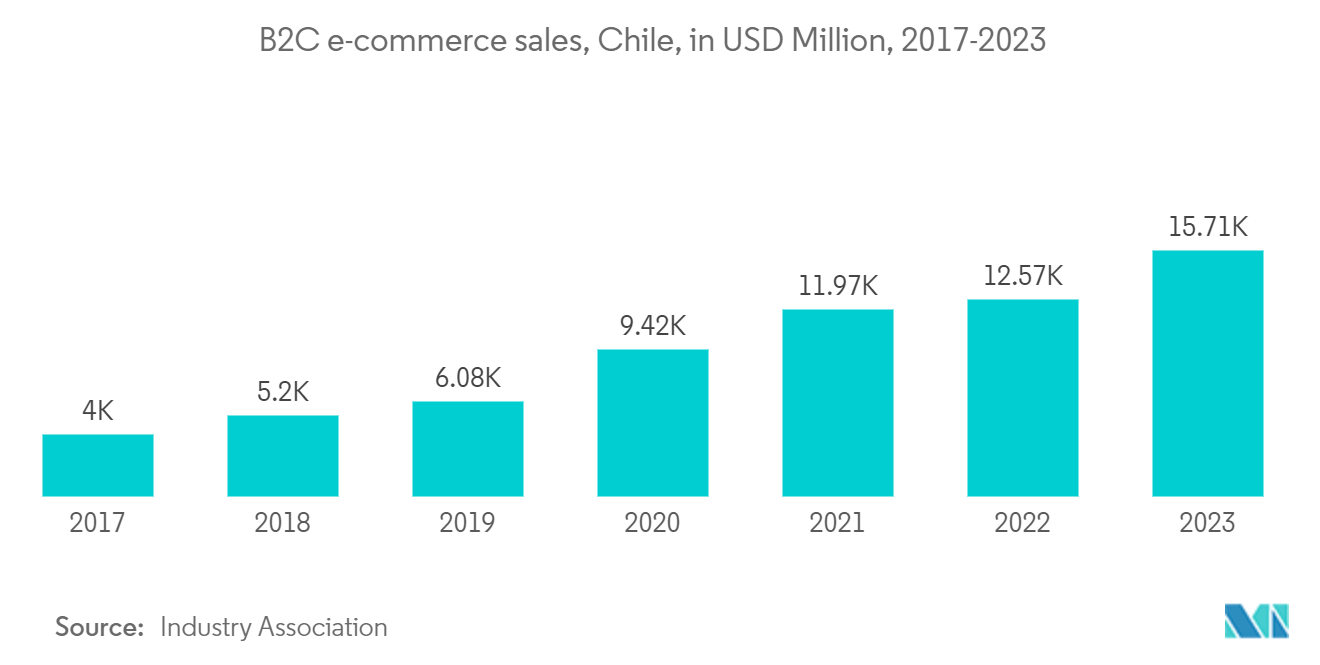

Le Chili est devenu un marché qui attire de moins en moins d'investissements d'entreprises publiques et transnationales en raison de l'essor du commerce dans ce pays d'Amérique latine, où le nombre d'acheteurs numériques a augmenté rapidement ces derniers temps, pour atteindre environ 12 millions de drogués en 2021. Selon Statista, le canal en ligne B2C représentera 20 % du total des transactions de vente au détail en 2023. Ainsi, la pénétration du commerce électronique dans ce pays est significative puisque 9 Chiliens sur 10 affirment avoir acheté en ligne au cours des derniers mois. Et chaque jour, les modes de livraison le jour même et le jour suivant gagnent du terrain, ce qui représente un défi majeur pour les chauffeurs souhaitant être à l'avant-garde des tendances du marché.

Les données applicables soulignent la nécessité de faire preuve de diligence pour appliquer en temps opportun les résultats logistiques et technologiques pour un fonctionnement correct et efficace qui permette de répondre aux exigences des clients, qu'il s'agisse d'entreprises ou de particuliers, comme étant vitales pour la substance de l'entreprise. Ainsi, les commerçants, les entreprises en ligne et les détaillants en général qui souhaitent réaliser des opérations de commerce électronique transfrontalières et vendre leurs produits tant à l'intérieur qu'à l'extérieur de leurs frontières ont des partenaires qui connaissent les ficelles des différentes demandes, les conditions du commerce international et qui proposer des résultats complets, évolutifs et adaptés à chaque pays. C'est seulement également qu'ils seront en mesure de gérer efficacement leur chaîne de forces pour des procédures encore plus rationalisées et un service plus fluide ? Un besoin en effet moindre lorsqu'un produit est délocalisé, surtout si l'on veut éviter des problèmes tels que des pénuries, des surtaxes ou des restrictions douanières, entre autres.

La plupart des cerises sont récoltées et exportées d'Amérique latine. Le Chili est le plus grand client et la Chine est le principal importateur, représentant plus de 85% des exportations chiliennes de cerises. Lors de lexportation de fruits et légumes frais semblables aux cerises, lessentiel est que les dirigeants obtiennent la meilleure valeur possible de leur récolte. Cela nécessite une chaîne du froid de bout en bout qui prend en compte les conditions uniques du fruit, à savoir sa durée de conservation limitée pour les cerises, et qui fonctionne efficacement pendant la courte saison de récolte des fruits, de fin novembre à avant février. Pour garantir le service de chaîne du froid le plus élégant possible, Maersk a développé un produit de chaîne du froid spécifique adapté aux exigences des directeurs de cerises chiliens le service Cherry Express. Le résultat est conçu pour accélérer le transport des exportations de cerises. Il s'agit d'un résultat logistique et de transport de bout en bout entièrement intégré, bien planifié et conçu pour livrer des cerises en Chine et à d'autres demandes mondiales de manière transparente. Pour les cerises chiliennes, la chaîne du froid commence à Teno, au cœur de la région productrice de cerises du Chili. Les cerises sont manipulées avec précision lorsqu'elles passent des vignobles aux maisons de quilting d'origine, où elles sont éviscérées, triées et emballées. Les conteneurs Maersk remplis de caisses de cerises sont transportés par voie terrestre ou ferroviaire jusqu'au port de San Antonio et chargés sur un navire Ocean Cherry Express. Le transport ne dure que 21 jours vers la Chine – le plus rapide en termes d'assiduité – avec zéro divagation en ETA. Le peloton Fresh Pass a planifié avec précision chaque maillon de la chaîne du froid pour garantir un voyage sans faille de bout en bout. Ce service Maersk spécialisé pour les clients réfrigérés propose une collaboration d'experts en matière de logistique des navires, y compris la réservation et l'attestation pour toutes les parties à une charge utile de denrées périssables.

Tendances du marché de la logistique de la chaîne du froid au Chili

La croissance du commerce électronique, moteur du marché

- Le Chili possède plusieurs avantages sur le marché de détail, notamment ses détaillants nationaux bien établis et son industrie alimentaire et de transformation alimentaire florissante qui exporte principalement. Les principaux détaillants se sont développés de manière agressive dans les pays voisins, notamment en Argentine, au Brésil, au Mexique et au Pérou, faisant du Chili le foyer de certains des principaux acteurs du commerce électronique d'Amérique latine. De même, le vaste réseau d'accords de libre-échange du Chili avec les plus grandes sociétés agricoles mondiales a ouvert les marchés des biens de consommation à la participation étrangère et a maintenu le coût des produits importés à un faible niveau.

- Le marché de détail au Chili est principalement dominé par Walmart, Cencosud et Falabella, Walmart étant le leader des hypermarchés et les deux autres sociétés exploitant des grands magasins, des supermarchés, des magasins de rénovation domiciliaire et des promenades commerçantes à travers l'Amérique du Sud. Les promenades commerçantes sont devenues de moins en moins populaires auprès des consommateurs chiliens, qui préfèrent traditionnellement faire leurs achats dans des magasins de proximité originaux. Néanmoins, limpact de la pandémie de COVID-19 a conduit les détaillants à se concentrer davantage sur le perfectionnement de la présence numérique et des capacités logistiques, les expansions et les mises à niveau des magasins devant avoir lieu plus tard au cours de la période de prévision.

- Mercado Libre, la plus grande société de commerce électronique d'Amérique latine en termes de valeur marchande, a permis le trading de crypto-monnaies au Chili via son portemanteau numérique, Mercado Pago. Les drogués de Mercado Pago au Chili peuvent désormais échanger du bitcoin (BTC) et de l'éther (ETH) avec un montant minimum de 50 pesos chiliens (original à environ 6 cents). Mercado Pago propose ce point d'échange en coopération avec la société de cryptographie latino-américaine Ripio. La société a préalablement activé le trading de crypto-monnaies au Brésil en décembre 2021 et a lancé le même service au Mexique la dernière fois.

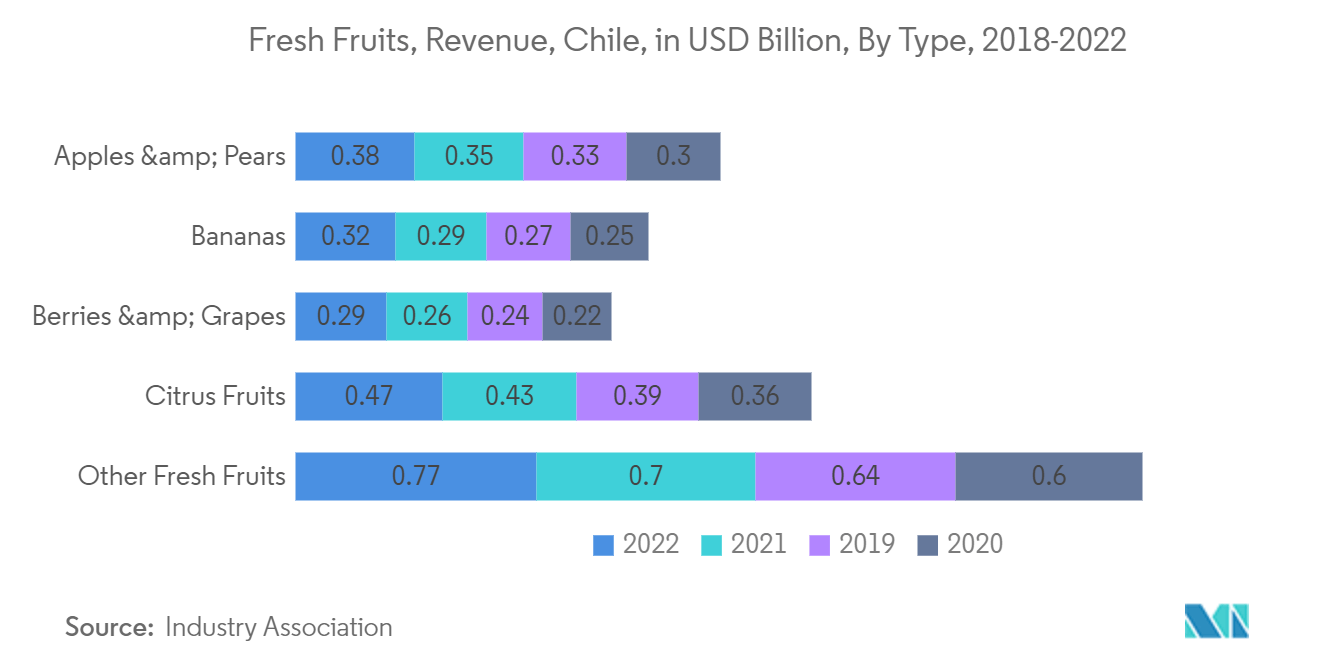

La croissance de la production horticole stimule le marché

- Après que le gel ait interrompu la récolte de 2022, les produits et les exportations d'agrumes chiliens devraient rebondir considérablement en 2023, prédit un nouveau rapport de l'USDA. Les importations d'agrumes chiliens aux États-Unis sont plus actives de mai à novembre. Entre novembre 2021 et octobre 2022, la valeur américaine des agrumes chiliens a été évaluée à 328,5 millions de dollars, soit une baisse d'environ 20 millions par rapport à la même période de la période précédente, révèlent les statistiques commerciales de l'USDA. Les rendements des agrumes chiliens en 2022 ont chuté en raison du gel pendant la période d'arrêt dans les régions de Valparaíso, Metropolitana et O'Higgins. En raison du gel, le bureau de Santiago du Service agricole étranger de l'USDA a estimé la production de produits à base de citron à 140 000 tonnes pour la saison de commercialisation 2022, soit une baisse de 30 % par rapport à la saison précédente.

- Pour 2023, le rapport de l'USDA indique que les produits chiliens à base de citron devraient rebondir à 200 000 tonnes, en supposant des rendements normaux. Lemon Realty est estimé à 21 000 au Chili en 2023, en hausse de 5,7 par rapport à 2022 et de plus de 40 par rapport à 2016. En 2023, les exportations chiliennes de pannes devraient atteindre 100 000 tonnes, contre plus de 60 000 tonnes en 2022. Le temps de commercialisation des bombes commence en avril, l'essentiel des exportations ayant lieu entre juin et septembre. Les États-Unis sont la principale demande de défaillances chiliennes, avec environ 65 682 tonnes métriques en 2021, soit environ 65 % des exportations totales de bombes chiliennes. Les produits chiliens à base d'orange pour 2023 passeront à 200 000 tonnes métriques, soit une hausse de 22 par rapport aux 164 000 tonnes métriques de 2022, selon le rapport. Le rapport estime la superficie plantée doranges chiliennes à 15814 acres en 2023, en hausse de 0,5 par rapport à 2022.

- Le centre du Chili est la principale région productrice d'oranges, la région Metropolitana représentant 39,3 de la superficie plantée d'oranges et la région d'O'Higgins représentant 31 de la superficie orange. Les exportations chiliennes d'oranges atteindront un total de 105 000 tonnes métriques en 2023, selon le rapport, soit une augmentation de plus de 20 tonnes par rapport à 2022, indique le rapport. Les périodes de commercialisation des oranges au Chili commencent en avril, la majeure partie des fruits étant emballée entre juillet et septembre, indique le rapport. Les États-Unis sont la principale destination des importations d'oranges chiliennes, indique le rapport. Les produits à base d'agrumes mandarins au Chili augmenteront de 39,4 en 2023 pour atteindre 237 000 tonnes, selon le rapport. La superficie plantée pour les bureaucrates était estimée à près de 33400 acres en 2023, contre 27600 acres en 2022.

Aperçu du secteur de la logistique de la chaîne du froid au Chili

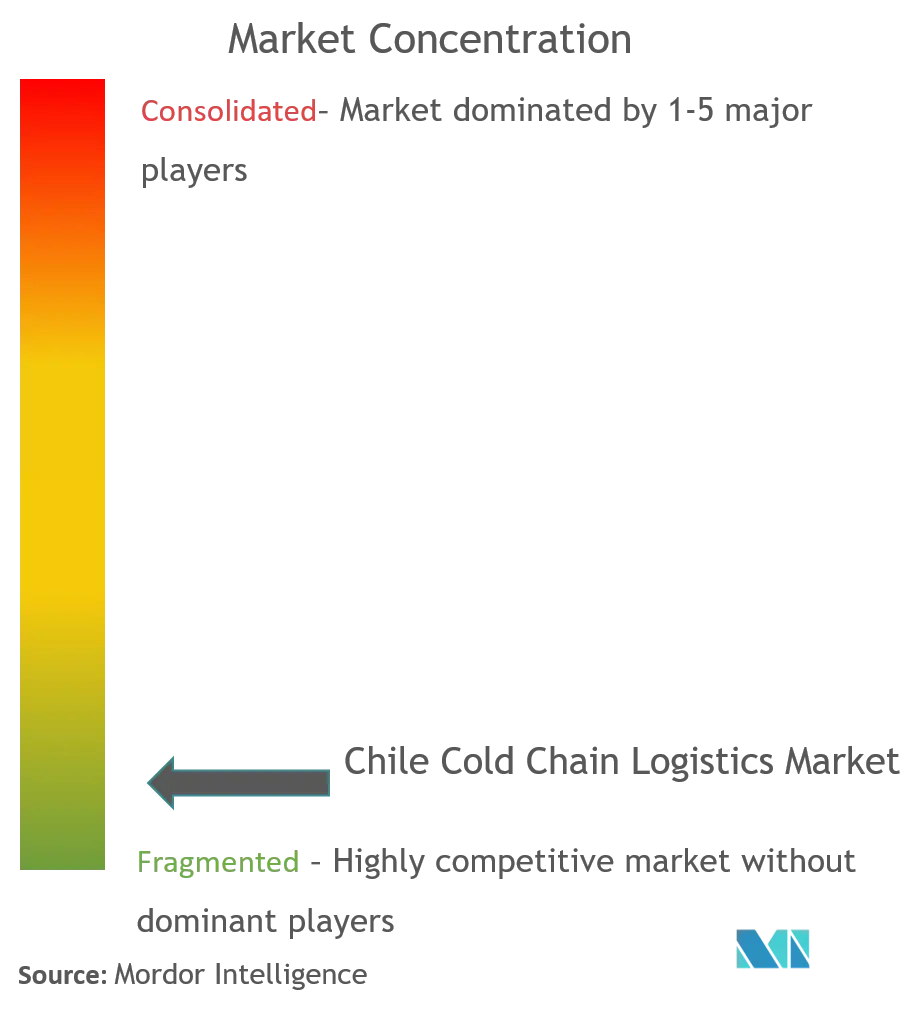

Le paysage du marché chilien de la logistique de la chaîne du froid est par nature fragmenté, avec un mélange d'acteurs mondiaux et locaux. La plupart des produits importés et exportés doivent être surveillés lors du transport réfrigéré. Grâce au développement technologique, les entreprises étendent leur présence sur le marché en développant de nouvelles méthodes pour gérer la logistique de la chaîne du froid. Certains des principaux acteurs du marché incluent Emergent LatAm, Megafrio, Frio Romeral, Transportes Nazar et Friofort, entre autres. Le marché a commencé à se redresser après la pandémie en connaissant une croissance positive après la pandémie. Le Chili a conclu un certain nombre d'accords de libre-échange (ALE) avec des pays tels que le Canada, le Mexique, la Corée du Sud, les États-Unis et l'UE.

Leaders du marché de la logistique de la chaîne du froid au Chili

Megafrio Chile

Frio Romeral Limitada

Empresas Taylor

Transportes Nazar

Friofort SA

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la logistique de la chaîne du froid au Chili

- Juin 2023:Emergent Cold Latin America (Emergent Cold LatAm ou la Société), fournisseur d'entrepôts réfrigérés et de services logistiques à croissance rapide en Amérique latine, a annoncé l'acquisition de Hook Chile, un acteur majeur de l'industrie du saumon et importateur de produits alimentaires du pays. Hook Chile exploite deux installations de haute qualité avec des terrains frais pour des extensions à venir qui pourraient plus que doubler la capacité habitable. First est un entrepôt de palettes à San Antonio, stratégiquement situé à proximité du port de San Antonio et des routes reliant les principales zones métropolitaines du Chili.

- Février 2023:Emergent Cold Latin America (Emergent Cold LatAm), le fournisseur d'entrepôts réfrigérés et de services logistiques à croissance rapide en Amérique latine, a annoncé l'acquisition de Multifrigo, l'un des principaux acteurs de Santiago, la capitale du Chili et la plus grande mégapole. Emergent Cold LatAm a également annoncé son intention d'étendre la principale installation automatisée de Multifrigo à El Olivo à 35 000 positions de palettes ou de tripler sa taille actuelle, créant ainsi de nouvelles capacités et des immolations de services.

Segmentation de lindustrie de la logistique de la chaîne du froid au Chili

La technologie et le mécanisme qui permettent la livraison sécurisée de marchandises et darticles sensibles à la température tout au long de la chaîne dapprovisionnement sont connus sous le nom de logistique de la chaîne du froid. Tout produit périssable ou marqué comme tel nécessiterait presque certainement une gestion de la chaîne du froid. Une analyse de fond complète du marché chilien de la logistique de la chaîne du froid, y compris l'évaluation de l'économie et de la contribution des secteurs à l'économie, un aperçu du marché, une estimation de la taille du marché pour les segments clés, les tendances émergentes dans les segments de marché, la dynamique du marché et les tendances géographiques, et Limpact du COVID-19 est couvert dans le rapport.

Le marché chilien de la logistique de la chaîne du froid est segmenté par service (stockage, transport et services à valeur ajoutée), type de température (réfrigéré et congelé) et utilisateur final (horticulture, produits laitiers, viande, poisson et volaille, produits alimentaires transformés, pharmaceutique, sciences de la vie, produits chimiques et autres applications).

Le rapport propose des tailles de marché et des prévisions en valeur (USD) pour tous les segments ci-dessus.

| Stockage |

| Transport |

| Services à valeur ajoutée (Surgélation rapide, Étiquetage, Gestion des stocks, etc.) |

| Glacé |

| Congelé |

| Horticulture (Fruits et légumes frais) |

| Produits laitiers (lait, glaces, beurre, etc.) |

| Viande, poisson et volaille |

| Produits alimentaires transformés |

| Pharmaceutique, sciences de la vie et produits chimiques |

| Autres utilisateurs finaux |

| Service | Stockage |

| Transport | |

| Services à valeur ajoutée (Surgélation rapide, Étiquetage, Gestion des stocks, etc.) | |

| Température | Glacé |

| Congelé | |

| Utilisateur final | Horticulture (Fruits et légumes frais) |

| Produits laitiers (lait, glaces, beurre, etc.) | |

| Viande, poisson et volaille | |

| Produits alimentaires transformés | |

| Pharmaceutique, sciences de la vie et produits chimiques | |

| Autres utilisateurs finaux |

Chili Logistique de la chaîne du froidFAQ sur les études de marché

Quelle est la taille du marché chilien de la logistique de la chaîne du froid ?

La taille du marché chilien de la logistique de la chaîne du froid devrait atteindre 301,69 millions de dollars en 2024 et croître à un TCAC de 13,45 % pour atteindre 566,92 millions de dollars dici 2029.

Quelle est la taille actuelle du marché chilien de la logistique de la chaîne du froid ?

En 2024, la taille du marché chilien de la logistique de la chaîne du froid devrait atteindre 301,69 millions de dollars.

Qui sont les principaux acteurs du marché chilien de la logistique de la chaîne du froid ?

Megafrio Chile, Frio Romeral Limitada, Empresas Taylor, Transportes Nazar, Friofort SA sont les principales entreprises opérant sur le marché chilien de la logistique de la chaîne du froid.

Quelles années couvre ce marché chilien de la logistique de la chaîne du froid et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché chilien de la logistique de la chaîne du froid était estimée à 265,92 millions de dollars. Le rapport couvre la taille historique du marché du marché de la logistique de la chaîne du froid au Chili pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la logistique de la chaîne du froid au Chili pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Chili Logistique de la chaîne du froidRapport sur l'industrie

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la logistique de la chaîne du froid au Chili 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la logistique de la chaîne du froid au Chili comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.