Analyse du marché des électrolytes de batterie

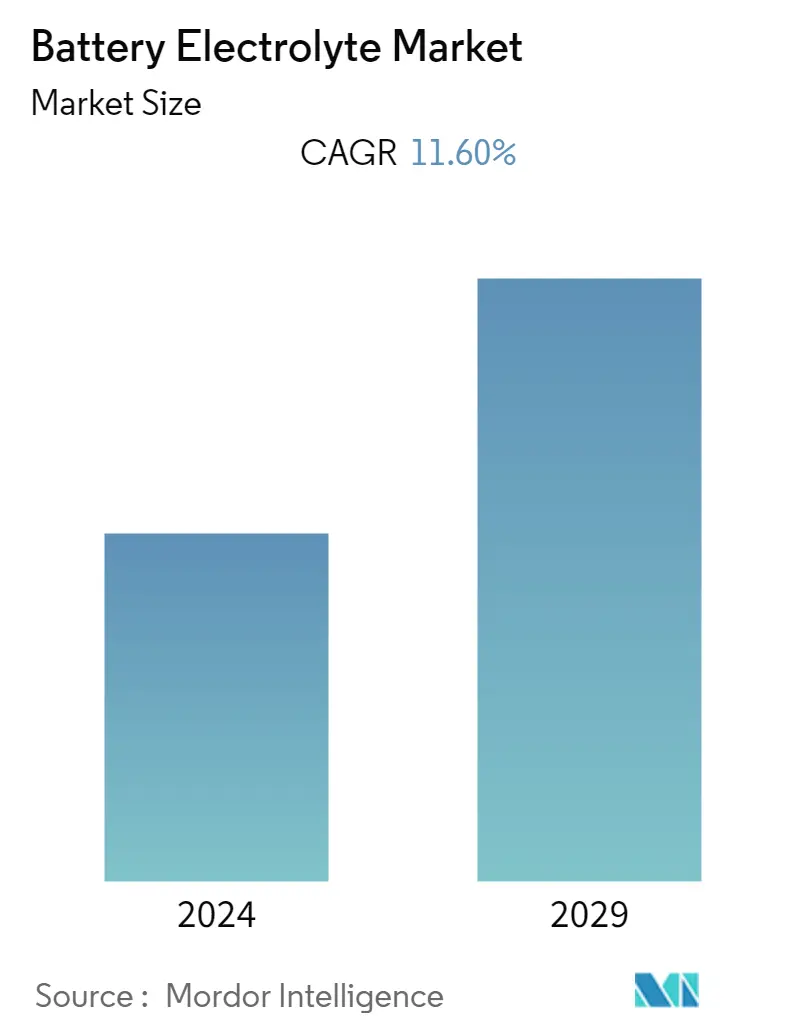

La taille du marché mondial des électrolytes de batterie était estimée à environ 9,38 milliards de dollars à la fin de cette année et devrait enregistrer un TCAC denviron 11,6 % au cours de la période de prévision.

Le marché a été impacté négativement par le COVID-19 en 2020. Actuellement, le marché a atteint les niveaux davant la pandémie.

- À long terme, les principaux facteurs déterminants du marché sont la demande croissante de véhicules électriques et les développements continus de la technologie des électrolytes.

- Dun autre côté, le manque de technologies efficaces de recyclage des batteries et les inquiétudes croissantes concernant les effets nocifs des batteries sur la santé humaine constituent un obstacle au marché.

- Avec la baisse du coût des modules solaires photovoltaïques (PV) et des systèmes associés, les initiatives mondiales de soutien visant à éliminer les émissions de carbone et à promouvoir les énergies renouvelables ainsi que les innovations technologiques offrent de nombreuses opportunités aux acteurs du marché des électrolytes de batterie.

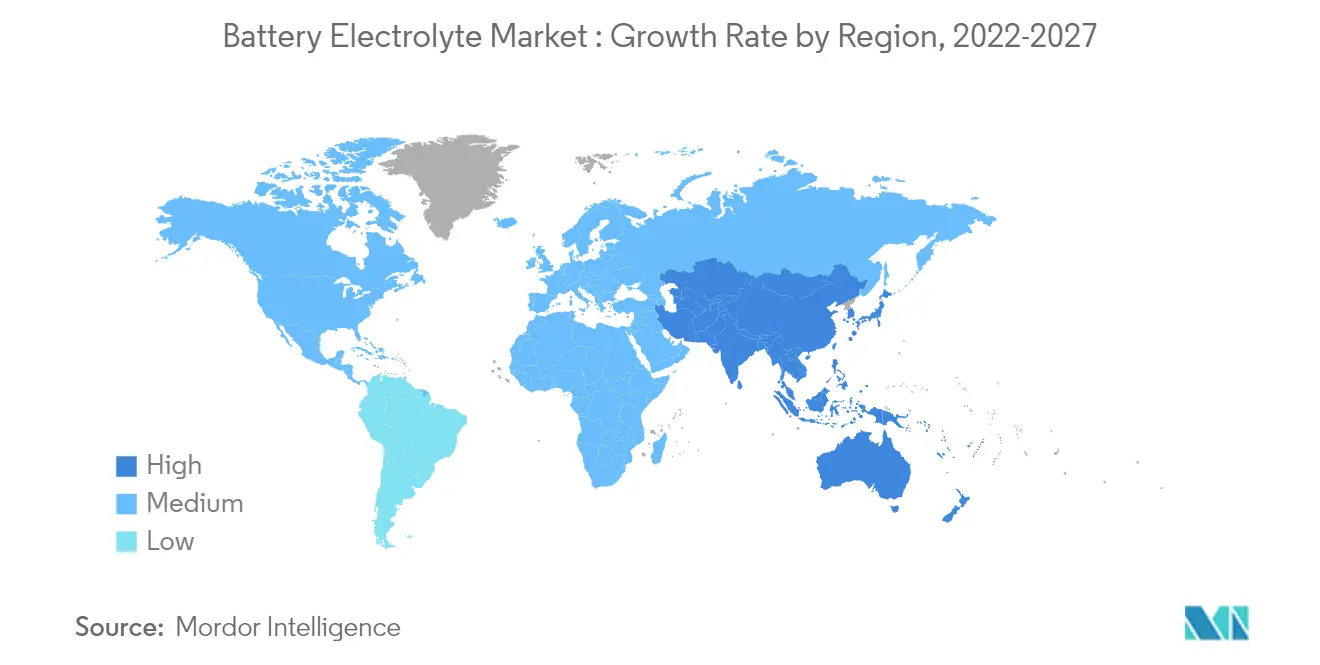

- LAsie-Pacifique devrait être le marché le plus important et celui qui connaît la croissance la plus rapide, la majorité de la demande provenant de pays comme la Chine, lInde et le Japon, etc.

Tendances du marché des électrolytes de batterie

La batterie lithium-ion devrait dominer le marché

- Les batteries lithium-ion ont été initialement développées pour servir le secteur de l'électronique grand public, car elles durent un grand nombre de cycles de charge et ont un rapport capacité/poids élevé et une densité énergétique élevée, ce qui les rend idéales pour les applications d'électronique grand public.

- Laugmentation de lurbanisation et des dépenses de consommation à travers le monde devrait stimuler la demande dappareils techniquement avancés, entraînant à son tour une augmentation de la demande de batteries lithium-ion.

- Les batteries Li-ion gagnent en popularité par rapport aux autres types de batteries, principalement en raison de leur rapport capacité/poids favorable. Parmi les autres facteurs contribuant à son adoption figurent de meilleures performances, une densité énergétique plus élevée et une baisse des prix.

- Le prix des batteries lithium-ion est généralement plus élevé que celui des autres batteries. Cependant, les principaux acteurs du marché ont investi pour réaliser des économies déchelle et des activités de RD pour améliorer leurs performances et leurs prix.

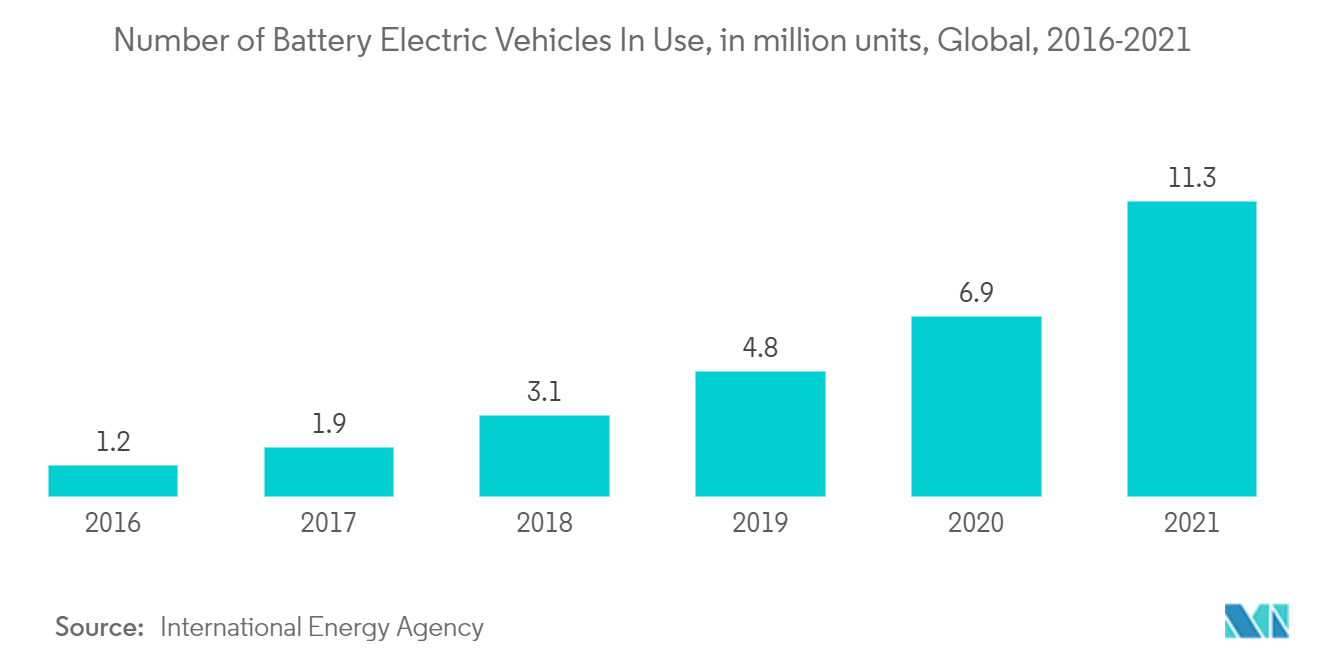

- En outre, l'émergence de nouveaux marchés passionnants via les véhicules électriques et les systèmes de stockage d'énergie (ESS) a stimulé la demande de batteries Li-ion pour les applications commerciales et résidentielles. Les ESS, couplés aux énergies renouvelables, telles que léolien, le solaire ou lhydroélectricité, sont techniquement et commercialement viables pour augmenter considérablement la stabilité du réseau. Fin 2021, près de 11,3 millions de véhicules électriques à batterie (BEV) étaient utilisés dans le monde. En outre, plus de quatre millions de nouveaux véhicules électriques à batterie ont été ajoutés à la flotte mondiale, en croissance constante depuis 2016.

- De plus, ces dernières années, la demande de batteries Li-ion de la part du secteur des centres de données a augmenté en raison des progrès technologiques et de la baisse des coûts. Les investissements croissants dans la construction de centres de données, en particulier dans les pays en développement d'Asie, devraient soutenir davantage la demande de batteries lithium-ion au cours de la période de prévision.

- Les installations de fabrication de LIB sont principalement situées en Asie-Pacifique, en Amérique du Nord et en Europe. De plus, en février 2022, Panasonic Corporation a annoncé que sa société d'énergie établirait une usine de production dans son usine de Wakayama, dans l'ouest du Japon, pour fabriquer de nouvelles et grandes batteries cylindriques lithium-ion 4680 (46 millimètres de large et 80 millimètres de haut) pour les véhicules électriques (VE). ).

- Par conséquent, en raison des points ci-dessus, la batterie lithium-ion devrait dominer le marché des électrolytes de batterie au cours de la période de prévision.

LAsie-Pacifique devrait dominer le marché

- La région Asie-Pacifique domine le marché avec l'augmentation de l'utilisation de batteries dans différents secteurs tels que l'automobile, l'énergie solaire photovoltaïque, les appareils électroniques et les centres de données. Parmi tous les pays de la région Asie-Pacifique, la Chine devrait être le premier pays, avec la majorité des ventes d'appareils électroniques. De plus, le pays est leader sur le marché des projets solaires photovoltaïques (y compris sur les toits et au sol) et de la vente d'automobiles.

- Avec ladoption croissante de véhicules électriques et de systèmes de stockage dénergie par batterie dans les projets solaires photovoltaïques, lutilisation de batteries lithium-ion devrait augmenter au cours de la période de prévision. Ainsi, une telle situation pourrait stimuler le marché des électrolytes de batterie dans la région.

- LInde a connu une croissance significative de linstallation dénergie solaire et éolienne ces dernières années. Entre 2010 et 2021, la capacité de production d'énergie éolienne du pays a été multipliée par plus de 2,5, tandis que la capacité de production d'énergie solaire au cours de la même période a été multipliée par plus de 400.

- La qualité de l'infrastructure du réseau du pays reste médiocre, ce qui rend difficile pour les sociétés de réseau d'assimiler la production d'énergie renouvelable. Malgré ces problèmes, le pays dépend principalement de méthodes alternatives telles que des sources alternatives de production délectricité (générateurs, ESS, batteries, etc.) pour répondre à la demande de pointe.

- En outre, avec ladoption croissante des véhicules électriques et les politiques gouvernementales favorables en Chine, lutilisation de batteries lithium-ion devrait augmenter, ce qui devrait avoir un impact positif sur la croissance du marché au cours de la période de prévision. La pénétration croissante des services de télécommunications offre une opportunité de croissance du marché des électrolytes pour batteries en Chine.

- De plus, en août 2022, le fabricant chinois Bslbatt Battery a dévoilé une version améliorée de sa batterie lithium-ion résidentielle. L'appareil a une capacité de stockage allant de 5,12 à 12,8 kWh et est capable de fournir un fonctionnement stable jusqu'à 6 000 cycles de charge.

- Par conséquent, en raison des points ci-dessus, lAsie-Pacifique devrait dominer et être la région à la croissance la plus rapide au cours de la période de prévision.

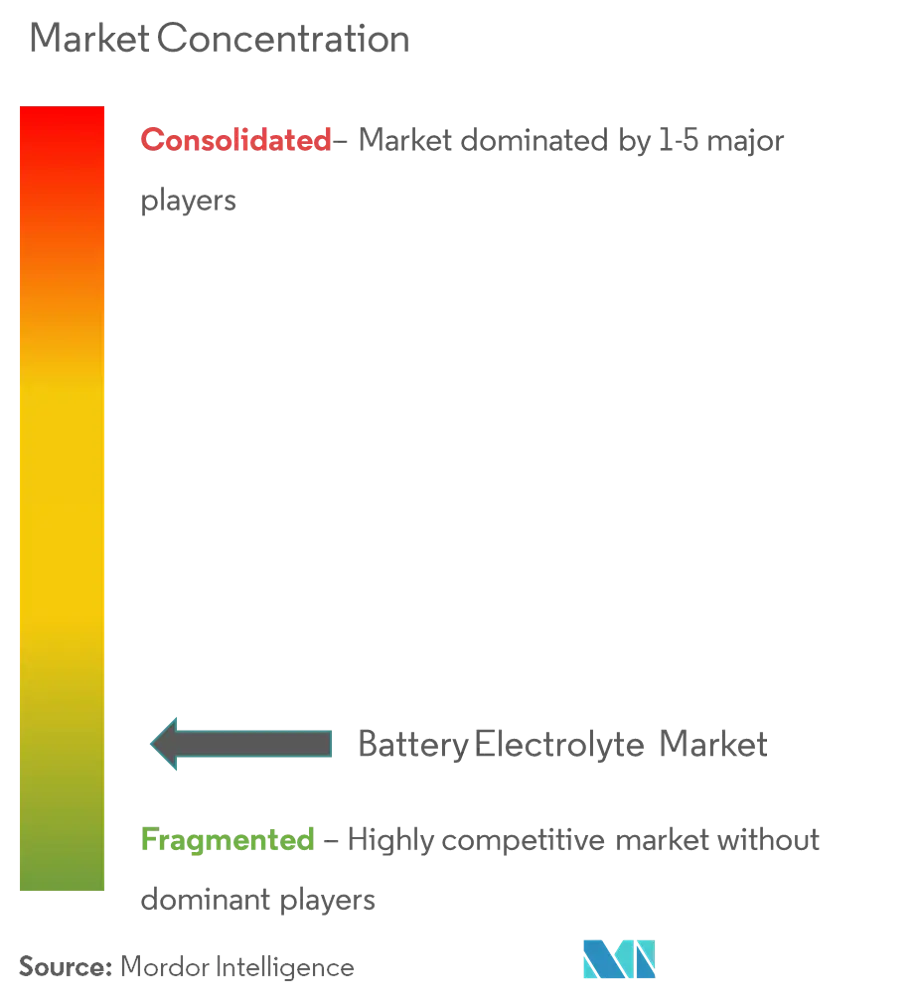

Aperçu du marché des électrolytes de batterie

Le marché des électrolytes pour batteries est de nature modérément fragmenté. Certains des principaux acteurs du marché (sans ordre particulier) comprennent Mitsubishi Chemical Holdings Corporation, Ube Industries Ltd, Shenzhen Capchem Technology Co. Ltd, 3M Co. et Targray Industries Inc., entre autres.

Leaders du marché des électrolytes de batterie

Targray Industries Inc.

3M Co.

Shenzhen Capchem Technology Co. Ltd

Ube Industries Ltd.

Mitsubishi Chemical Holdings Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des électrolytes de batterie

- En février 2022, US Vanadium a annoncé un accord d'achat élargi en vertu duquel la société autrichienne Enerox, qui vend des systèmes de batteries à flux redox au vanadium (VRFB) sous sa marque CellCube, peut acheter jusqu'à 3 millions de litres supplémentaires/an d'énergie ultra-haute de US Vanadium. -électrolyte de pureté avec un prix plafond sur les cinq prochaines années. Cet accord renforce le contrat d'achat initial de 580 000 litres/an d'électrolyte américain au vanadium, annoncé en septembre 2021.

- En janvier 2022, Nexeon Limited, un fournisseur de matériaux d'anode en silicium avancés pour les batteries lithium-ion de nouvelle génération, a concédé sous licence sa technologie NSP-1 au géant des matériaux avancés SKC Co. Ltd. Cette décision garantit aux clients du monde entier un accès rapide et fiable à ces matériaux stratégiques

Segmentation de lindustrie des électrolytes de batterie

L'électrolyte de batterie est une solution contenue dans les batteries. Selon le type de batterie, il peut s'agir d'une substance liquide ou pâteuse. Cependant, quel que soit le type de batterie, l'électrolyte remplit le même objectif, c'est-à-dire qu'il transporte des ions chargés positivement entre les bornes de la cathode et de l'anode. Le marché de lélectrolyte de batterie est segmenté par type de batterie et type délectrolyte, utilisateur final et géographie. Par type de batterie et type d'électrolyte, le marché est segmenté en plomb-acide (électrolyte liquide et électrolyte gel), lithium-ion (électrolyte solide, électrolyte gel et électrolyte liquide), batterie à circulation (vanadium et bromure de zinc) et autres types de batteries. et les types d'électrolytes. Par utilisateur final, le marché est segmenté en véhicules électriques, stockage dénergie, électronique grand public et autres utilisateurs finaux. Le rapport couvre également la taille du marché et les prévisions pour le marché des électrolytes de batterie dans les principales régions. Pour chaque segment, la taille du marché et les prévisions ont été établies sur la base des revenus (en milliards USD).

| Plomb-acide | Électrolyte liquide |

| Gel électrolytique | |

| Lithium-ion | Électrolyte solide |

| Gel électrolytique | |

| Électrolyte liquide | |

| Batterie à flux | Vanadium |

| Bromure de zinc | |

| Autres types de batteries et types d'électrolytes |

| Véhicule électrique |

| Stockage d'Energie |

| Electronique grand public |

| Autres utilisateurs finaux |

| Amérique du Nord |

| L'Europe |

| Asie-Pacifique |

| Amérique du Sud |

| Moyen-Orient et Afrique |

| Type de batterie et type d'électrolyte | Plomb-acide | Électrolyte liquide |

| Gel électrolytique | ||

| Lithium-ion | Électrolyte solide | |

| Gel électrolytique | ||

| Électrolyte liquide | ||

| Batterie à flux | Vanadium | |

| Bromure de zinc | ||

| Autres types de batteries et types d'électrolytes | ||

| Utilisateur final | Véhicule électrique | |

| Stockage d'Energie | ||

| Electronique grand public | ||

| Autres utilisateurs finaux | ||

| Géographie | Amérique du Nord | |

| L'Europe | ||

| Asie-Pacifique | ||

| Amérique du Sud | ||

| Moyen-Orient et Afrique | ||

FAQ sur les études de marché sur les électrolytes de batterie

Quelle est la taille actuelle du marché des électrolytes de batterie ?

Le marché des électrolytes de batterie devrait enregistrer un TCAC de 11,60 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché Électrolyte de batterie ?

Targray Industries Inc., 3M Co., Shenzhen Capchem Technology Co. Ltd, Ube Industries Ltd., Mitsubishi Chemical Holdings Corporation sont les principales sociétés opérant sur le marché des électrolytes de batterie.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des électrolytes de batterie ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des électrolytes de batterie ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché sur le marché des électrolytes de batterie.

Quelles années couvre ce marché des électrolytes de batterie ?

Le rapport couvre la taille historique du marché des électrolytes de batterie pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des électrolytes de batterie pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur lindustrie des électrolytes de batterie

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des électrolytes de batterie 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des électrolytes de batterie comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.