Taille et parts du marché des produits de beauté et de soins personnels en Argentine

Analyse du marché des produits de beauté et de soins personnels en Argentine par Mordor Intelligence

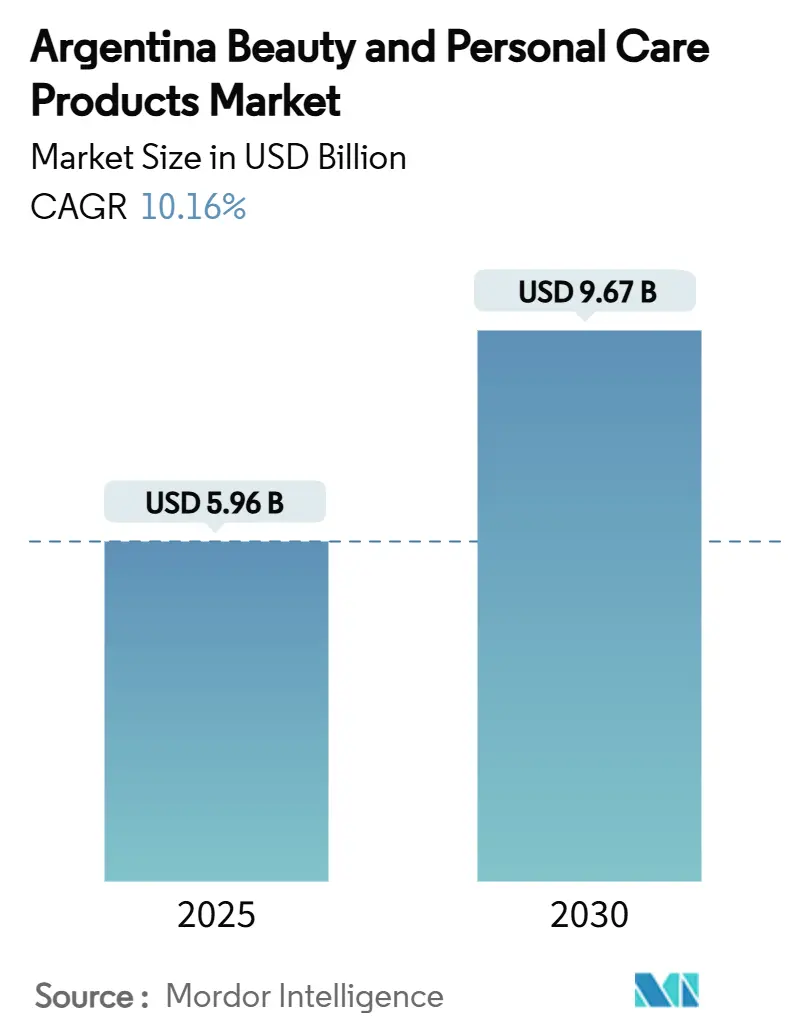

La taille du marché des produits de beauté et de soins personnels en Argentine est estimée à 5,96 milliards USD en 2025, et devrait grimper à 9,67 milliards USD d'ici 2030, marquant un TCAC robuste de 10,16 %. La croissance du marché est stimulée par la sensibilisation croissante des consommateurs concernant le toilettage personnel et l'hygiène, couplée à l'augmentation des revenus disponibles. La population de classe moyenne croissante en Argentine alimente davantage la demande pour une large gamme de produits de beauté et de soins personnels, incluant les soins de la peau, les soins capillaires, les cosmétiques et les parfums. De plus, la demande pour les produits de beauté premium et biologiques gagne du terrain, reflétant un changement dans les préférences des consommateurs vers des offres durables et de haute qualité. Le marché bénéficie également de l'influence croissante des médias sociaux et des plateformes de commerce électronique, qui ont amélioré l'accessibilité et la sensibilisation aux produits. Les influenceurs des médias sociaux et les campagnes de marketing digital jouent un rôle central dans la formation des décisions d'achat des consommateurs, particulièrement parmi les démographies plus jeunes. En outre, l'introduction de produits innovants, tels que ceux avec des ingrédients naturels et des bénéfices multifonctionnels, attire une base de consommateurs plus large.

Points clés du rapport

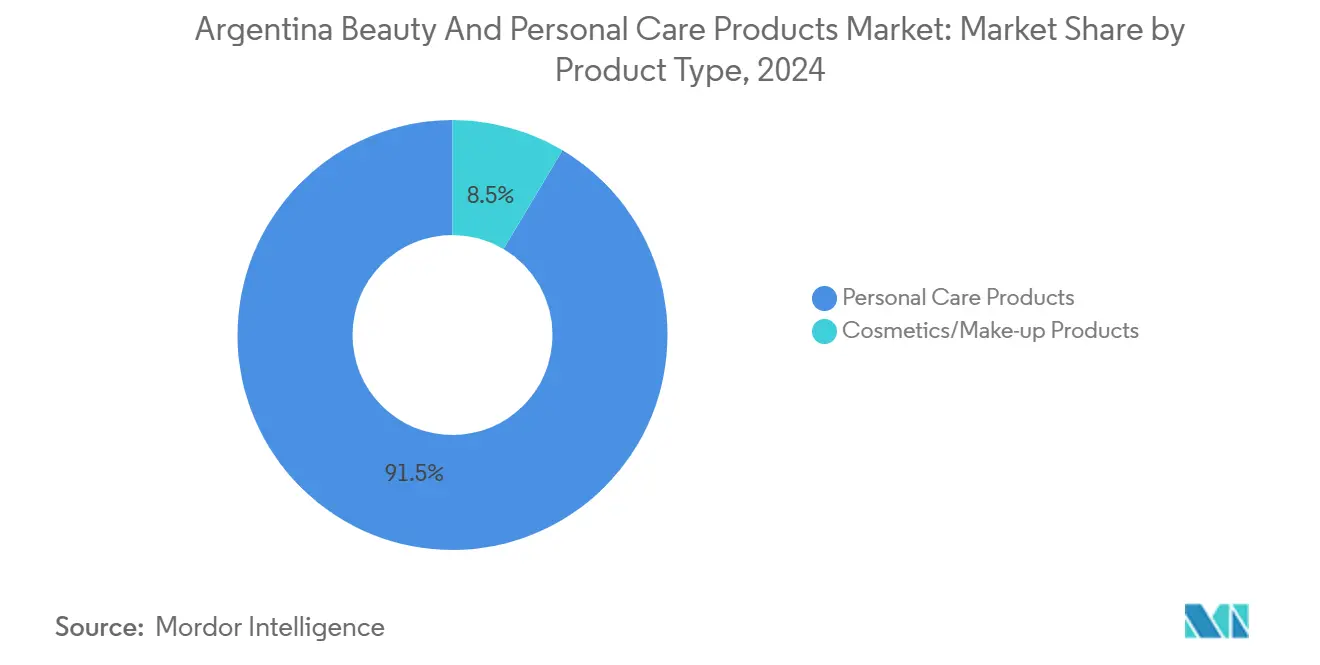

- Par type de produit, les produits de soins personnels ont mené avec 91,46 % de part de revenus en 2024 et devraient s'étendre à un TCAC de 11,42 % jusqu'en 2030.

- Par catégorie, les produits grand public ont détenu 84,23 % de la part de marché des produits de beauté et de soins personnels en Argentine en 2024, tandis que les produits premium enregistrent la croissance la plus rapide à 11,88 % de TCAC jusqu'en 2030.

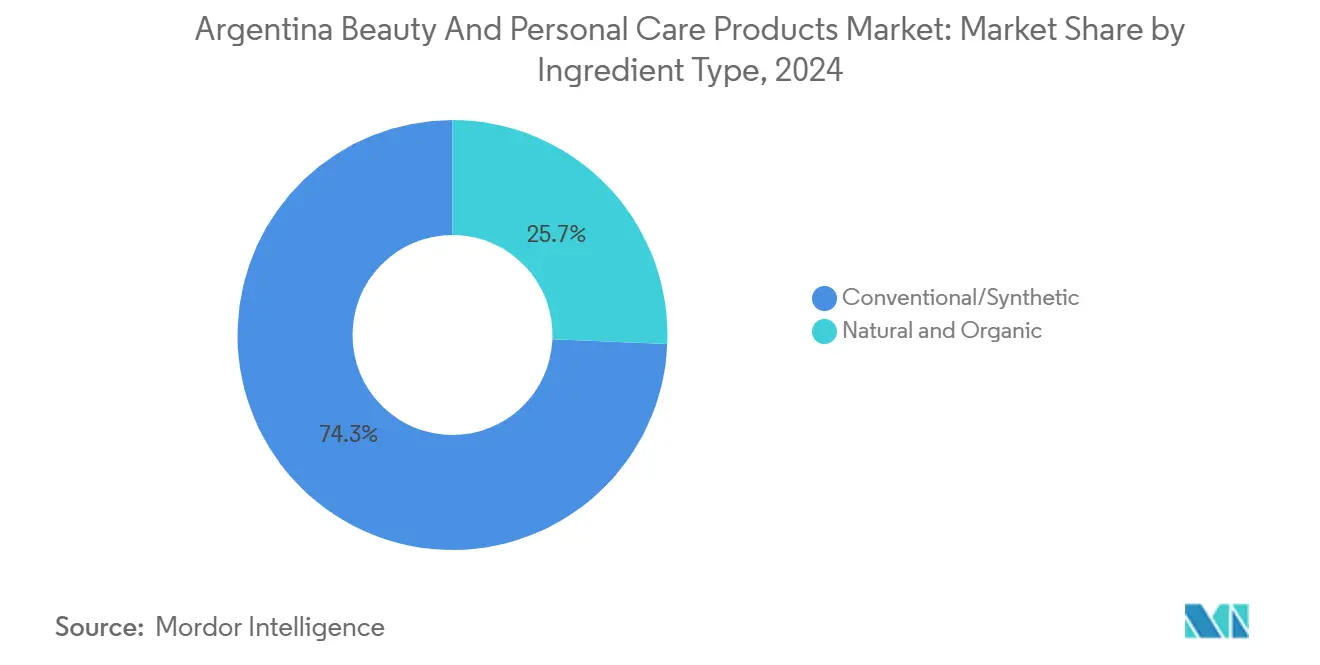

- Par type d'ingrédient, les formulations conventionnelles ont capturé 74,34 % des ventes de 2024 ; les gammes naturelles et biologiques progressent à un TCAC de 12,42 %.

- Par canal de distribution, les magasins spécialisés ont conservé 32,42 % de part en 2024, tandis que la vente au détail en ligne est le canal à la croissance la plus rapide à 13,44 % de TCAC.

Tendances et insights du marché des produits de beauté et de soins personnels en Argentine

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Produits de soins de la peau naturels et biologiques sur le marché de détail | +1.8% | National, avec concentration à Buenos Aires et centres urbains | Moyen terme (2-4 ans) |

| Augmentation de la demande des consommateurs pour les produits de soins personnels dans les routines de toilettage | +2.1% | National, particulièrement parmi les démographies de classe moyenne | Court terme (≤ 2 ans) |

| Demande croissante pour les produits de toilettage masculin | +1.4% | National, avec adoption précoce dans les zones métropolitaines | Moyen terme (2-4 ans) |

| Influence des événements de beauté et de mode | +0.9% | Buenos Aires et grandes villes, débordement vers les marchés régionaux | Court terme (≤ 2 ans) |

| Pénétration croissante du commerce électronique | +2.3% | National, avec impact le plus élevé dans les zones urbaines | Court terme (≤ 2 ans) |

| Demande pour les produits sans parabène et végétaliens | +1.2% | National, concentré parmi les consommateurs éduqués | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Augmentation de la demande des consommateurs pour les produits de soins personnels dans les routines de toilettage

En Argentine, le toilettage personnel et l'esthétique sont profondément ancrés dans la culture. Actuellement, il y a une hausse marquée de la demande pour les produits naturels et biologiques. Les consommateurs argentins boudent les produits chimiques agressifs et les additifs, poussant le marché vers des choix écologiques et durables. Alors que la vie urbaine devient plus dominante, l'appétit pour les produits de toilettage personnel s'intensifie. Avec une sensibilisation croissante à la vulnérabilité de la peau aux facteurs environnementaux comme la pollution et les rayons UV, les Argentins se tournent vers des produits offrant protection et réparation. Cette demande croissante se reflète dans la valeur d'importation des préparations de soins de la peau et maquillage, qui a bondi de 113,01 millions USD en 2021 à 147,77 millions USD en 2023, selon ITC Trade Map [1]Source: ITC Trade Map, "Valeur d'importation des préparations de maquillage (Code SH : 3304)", trademap.org. Les marques résonnant avec l'éthique de durabilité connaissent une montée en puissance. Cette tendance souligne également un focus plus fort sur l'emballage écologique, les marques choisissant de plus en plus des matériaux recyclables, biodégradables ou réutilisables pour diminuer leur empreinte environnementale.

Demande croissante des produits de toilettage masculin

La demande croissante pour les produits de toilettage masculin est un moteur significatif dans le marché des produits de beauté et de soins personnels en Argentine. La sensibilisation croissante parmi les hommes concernant l'hygiène personnelle et le toilettage, couplée à l'influence des médias sociaux et aux normes sociétales changeantes, a mené à une montée de l'adoption de produits de toilettage spécialement conçus pour les hommes. Les produits tels que les huiles à barbe, crèmes de rasage, hydratants et produits de coiffure connaissent une demande plus élevée. De plus, l'augmentation du revenu disponible et l'expansion des plateformes de commerce électronique en Argentine ont rendu ces produits plus accessibles à un public plus large. Cette tendance est davantage soutenue par l'introduction de produits de toilettage innovants et premium par les acteurs clés du marché, répondant aux préférences évolutives des consommateurs masculins. En conséquence, le segment du toilettage masculin devrait contribuer significativement à la croissance du marché des produits de beauté et de soins personnels en Argentine pendant la période de prévision.

Pénétration croissante du commerce électronique

La pénétration croissante du commerce électronique est un moteur significatif dans le marché des produits de beauté et de soins personnels en Argentine. Selon l'Association commerciale internationale, il y avait 40,58 millions d'utilisateurs internet en Argentine au début de 2024, avec une pénétration internet atteignant 88,4 %. De plus, l'Argentine avait 31,30 millions d'utilisateurs de médias sociaux en janvier 2024, représentant 68,2 % de la population totale [2]Source: Association commerciale internationale, "L'état du numérique en Argentine en 2024", trade.gov. L'accessibilité croissante d'internet et l'adoption généralisée des smartphones ont encouragé les consommateurs à davantage compter sur les plateformes en ligne pour leurs besoins de beauté et de soins personnels. Les plateformes de commerce électronique fournissent une gamme diversifiée de produits, des prix compétitifs et la commodité de livraison à domicile, qui plaisent de plus en plus aux consommateurs. En outre, des fonctionnalités telles que les descriptions détaillées de produits, les avis clients et les recommandations personnalisées améliorent l'expérience d'achat en ligne, stimulant des ventes plus élevées. Cette tendance a incité les entreprises à investir massivement dans le marketing digital et les stratégies de commerce électronique, propulsant davantage la croissance du marché. Par conséquent, le canal de commerce électronique devrait jouer un rôle crucial dans la formation de l'avenir du marché des produits de beauté et de soins personnels en Argentine.

Produits de soins de la peau naturels et biologiques sur le marché de détail

La préférence croissante pour les produits de soins de la peau naturels et biologiques est un moteur significatif dans le marché des produits de beauté et de soins personnels en Argentine. Les consommateurs recherchent de plus en plus des produits fabriqués à partir d'ingrédients naturels, exempts de produits chimiques nocifs et respectueux de l'environnement. Ce changement est alimenté par une sensibilisation croissante aux effets secondaires potentiels des ingrédients synthétiques et une inclination grandissante vers des modes de vie plus sains. De plus, la demande est soutenue par la disponibilité croissante de ces produits à travers divers canaux de vente au détail, incluant les supermarchés, magasins spécialisés et plateformes en ligne. La tendance est davantage amplifiée par les campagnes marketing soulignant les bénéfices des formulations naturelles et biologiques, qui résonnent fortement avec les consommateurs soucieux de leur santé en Argentine. En outre, l'augmentation du revenu disponible parmi la population de classe moyenne en Argentine a permis aux consommateurs de dépenser davantage pour les produits de beauté premium et biologiques. L'influence des médias sociaux et des influenceurs beauté a également joué un rôle central dans la promotion des produits de soins de la peau naturels et biologiques.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Préoccupation environnementale concernant l'emballage de produits non biodégradables | -1.3% | National, avec impact plus élevé dans les zones urbaines soucieuses de l'environnement | Long terme (≥ 4 ans) |

| Pénétration de produits contrefaits sur le marché | -1.7% | National, avec concentration dans les régions frontalières et marchés informels | Moyen terme (2-4 ans) |

| Forte dépendance aux importations | -2.1% | National, affectant toutes les catégories dépendantes des importations | Court terme (≤ 2 ans) |

| Coûts de production élevés pour les ingrédients naturels | -0.8% | National, affectant particulièrement les segments de produits premium et naturels | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Préoccupation environnementale concernant l'emballage de produits non biodégradables

Les préoccupations environnementales croissantes concernant les matériaux d'emballage non biodégradables agissent comme une contrainte de marché. Les consommateurs et organismes de réglementation deviennent plus conscients de l'impact environnemental causé par l'utilisation extensive d'emballages non biodégradables. Cela a mené à un examen accru et à une pression sur les fabricants pour adopter des alternatives durables et écologiques. L'élimination inappropriée et l'accumulation de tels emballages contribuent à la pollution et à la dégradation environnementale, intensifiant davantage la demande pour des solutions biodégradables et recyclables. En conséquence, les entreprises opérant sur ce marché font face à des défis pour équilibrer la rentabilité avec l'adoption de pratiques d'emballage durables, ce qui pourrait potentiellement impacter leurs marges de profit et stratégies opérationnelles. L'accent croissant sur la durabilité environnementale pousse les fabricants à innover et investir dans la recherche et développement pour créer des solutions d'emballage alignées avec les objectifs de durabilité globaux.

Forte dépendance aux importations

Le marché des produits de beauté et de soins personnels en Argentine fait face à un défi significatif dû à sa forte dépendance aux importations. Une portion substantielle des matières premières, composants d'emballage et produits finis sur ce marché sont sourcés de fournisseurs internationaux. Cette dépendance expose le marché à divers risques, incluant les taux de change fluctuants, les politiques commerciales internationales et les perturbations de chaîne d'approvisionnement. De plus, la dépendance aux importations peut mener à des coûts accrus pour les fabricants et distributeurs, qui peuvent ultimement être transmis aux consommateurs sous forme de prix plus élevés. En 2023, les produits de soins capillaires, parfums et eaux de toilette, et produits d'hygiène bucco-dentaire ont vu des importations d'une valeur de 89,22 millions USD, 74,74 millions et 40,15 millions [3]Source: UN Comtrade, Valeur d'importation des produits de beauté et d'hygiène personnelle", comtradeplus.un.org, respectivement, selon UN Comtrade. De tels facteurs peuvent entraver le potentiel de croissance du marché, spécialement pendant les périodes d'instabilité économique ou lorsque les chaînes d'approvisionnement globales font face à des défis. Aborder cette question nécessite des efforts stratégiques pour améliorer les capacités de production locales et réduire la dépendance aux biens importés.

Analyse de segment

Par type de produit : Les soins personnels dominent tandis que les cosmétiques innovent

En 2024, les produits de soins personnels commandent une part dominante de 91,46 % du marché de la beauté et des soins personnels en Argentine. Ces produits sont destinés à croître à un TCAC robuste de 11,42 % jusqu'en 2030, dépassant le marché dans l'ensemble. Au sein de ce segment leader, les produits de soins capillaires et cutanés gagnent du terrain, largement stimulés par les demandes spécifiques au climat argentin. Notamment, le segment des soins du visage connaît une croissance rapide au sein des soins de la peau, alors que les consommateurs adoptent des routines à plusieurs étapes inspirées par les tendances beauté globales. Ce changement souligne une sensibilisation accrue aux pratiques de soins de la peau avancées et une préférence pour les produits premium et sur mesure.

En Argentine, les cosmétiques connaissent une croissance notable alors que les consommateurs recherchent de plus en plus des produits qui améliorent leur apparence tout en offrant des bénéfices additionnels tels que l'hydratation et la protection solaire. La demande pour les cosmétiques multifonctionnels, incluant les fonds de teint avec SPF et les produits à lèvres avec propriétés hydratantes, augmente. Cette tendance s'aligne avec un mouvement de marché plus large, où les consommateurs priorisent la commodité et les fonctionnalités à valeur ajoutée dans leurs routines beauté. De plus, les produits de bain et douche transcendent leurs rôles traditionnels de nettoyage. Maintenant, ils incorporent l'aromathérapie et les fonctionnalités de bien-être, répondant à un focus croissant des consommateurs sur les soins personnels et le bien-être holistique. De telles intégrations signalent un changement dans les préférences des consommateurs, favorisant les produits qui livrent à la fois des bénéfices fonctionnels et expérientiels.

Par catégorie : La croissance premium dépasse le marché de masse

Les produits grand public ont commandé une part significative de 84,23 % du marché, soulignant les dynamiques socioéconomiques de la nation et la capacité du secteur à livrer des solutions beauté qui résonnent avec une base de consommateurs diversifiée. Malgré une amélioration du pouvoir d'achat, beaucoup dans la démographie du pays restent soucieux du budget, alimentant cette dominance de marché. Le marché de masse fortifie sa position en s'adaptant rapidement ; les marques tissent maintenant des ingrédients et technologies avancés, autrefois la marque des offres premium, dans leurs propres gammes. Cette évolution a donné naissance à un segment ' masstige ', fournissant une valeur accrue sans l'étiquette premium. Pendant ce temps, le secteur beauté raffine continuellement ses canaux de vente.

Les prévisions prédisent que la catégorie premium au sein du marché s'étendra à un TCAC de 11,88 % jusqu'en 2030. Cette montée est propulsée par un appétit croissant des consommateurs pour des offres de haute qualité, innovantes et de luxe. Les facteurs contributeurs incluent l'augmentation des revenus disponibles, l'urbanisation et un penchant prononcé vers les marques premium parmi les consommateurs argentins. En outre, le segment récolte des récompenses des innovations dans les formulations de produits, l'emballage et les tactiques marketing qui résonnent avec les goûts changeants de son audience. La croissance de la catégorie premium signale un changement notable dans l'état d'esprit des consommateurs, priorisant la qualité et le prestige de marque par rapport au simple coût.

Par type d'ingrédient : Les produits naturels gagnent de l'élan

En 2024, les ingrédients conventionnels/synthétiques dominent le marché, détenant une part commandante de 74,34 %. Leur dominance est soutenue par des infrastructures de fabrication établies, des avantages de coût et un historique prouvé d'efficacité à travers diverses applications de produits. Cette emprise est particulièrement prononcée dans les produits grand public, où la sensibilité aux prix nécessite des stratégies de formulation rentables et évolutives. De plus, les innovations continues dans la technologie des ingrédients synthétiques renforcent la position de ce secteur. Les avancées comme les dérivés de silicone, polymères synthétiques et actifs créés en laboratoire n'améliorent pas seulement les caractéristiques de performance mais s'alignent également étroitement avec les demandes spécifiques des consommateurs. Alors que les ingrédients synthétiques stimulent la performance, les extraits botaniques infusent un attrait marketing distinctif.

Le segment naturel/biologique est destiné à connaître une croissance robuste, affichant un TCAC projeté de 12,42 % jusqu'en 2030. Cette montée est alimentée par une sensibilisation accrue des consommateurs aux bénéfices des ingrédients naturels et biologiques et une préférence croissante pour les produits durables et écologiques. La croissance du segment est davantage renforcée par la disponibilité croissante de ces produits à travers divers canaux de distribution, des plateformes de commerce électronique aux magasins spécialisés. De plus, la demande croissante pour les produits à étiquette propre, dépourvus de produits chimiques nocifs, accélère le changement du marché vers les offres naturelles et biologiques.

Par canal de distribution : La disruption numérique refaçonne le paysage de détail

En 2024, les magasins spécialisés ont commandé une part notable de 32,42 % du marché, soulignant leur rôle significatif dans le secteur de détail. Répondant à divers goûts de consommateurs, ces magasins offrent des sélections curées, des services personnalisés et des marques exclusives. Leur capacité à livrer un parcours d'achat personnalisé a cimenté leur statut comme le choix de référence pour les produits de beauté et de soins personnels à l'échelle nationale. De plus, les magasins spécialisés tirent parti des programmes de fidélité client et promotions en magasin, amplifiant leur attrait. La présence tangible de ces points de vente permet aux consommateurs de tester les produits de première main, une fonctionnalité qui renforce leur popularité même au milieu de la compétition en ligne croissante.

D'autre part, les magasins de vente au détail en ligne montent rapidement comme le canal de distribution à la croissance la plus rapide d'Argentine, visant un TCAC robuste de 13,44 % de 2025 à 2030. Cette montée du commerce électronique est alimentée par une pénétration internet plus profonde, l'attrait de la commodité d'achat et un assortiment de produits vaste. Les acheteurs gravitent de plus en plus vers les plateformes en ligne pour leurs capacités de comparaison de prix, l'accès aux avis clients et une sélection de marques plus large. En outre, l'adoption des solutions de paiement numérique, les offres promotionnelles régulières et le boom du commerce mobile propulsent la croissance de la vente au détail en ligne dans l'arène de la beauté et des soins personnels.

Analyse géographique

La consommation régionale penche lourdement vers Buenos Aires, où la pénétration premium dépasse les moyennes nationales en raison d'un revenu discrétionnaire plus élevé et d'une exposition cosmopolite. Les magasins conceptuels phares à Palermo Soho organisent des marques internationales indépendantes, favorisant une culture de découverte que les consommateurs provinciaux suivent via les médias sociaux, élargissant ainsi l'écart d'aspiration. Une inférence est que les tendances incubées dans la capitale servent d'indicateurs précoces pour les déploiements à l'échelle nationale. Les villes de deuxième rang telles que Córdoba et Rosario affichent une sensibilité aux prix accrue mais exhibent une forte adoption des allégations d'étiquette propre, suggérant que la conscience santé transcende les tranches de revenus.

L'expansion de détail par les chaînes de supermarchés dans les provinces intérieures élargit la portée physique, bien que les coûts logistiques tempèrent les assortiments. Par conséquent, les plateformes en ligne agissent comme égalisatrices, offrant aux acheteurs ruraux l'accès aux SKU premium autrement non disponibles localement. L'inférence est que la croissance du commerce électronique cimente une psyché de marché national plutôt que des préférences régionales fragmentées. Les régions patagoniennes et nordiques montrent une demande plus grande pour les soins solaires à FPS élevé et les formulations hydratantes adaptées aux défis climatiques spécifiques - intensité UV au sud et humidité dans les subtropiques.

Les marques intégrant des données météorologiques dans l'éducation produit résonnent fortement, illustrant la segmentation environnementale. Les limitations d'infrastructure prolongent les délais de livraison, donc les partenariats click-and-collect avec les pharmacies locales fournissent une solution hybride aux obstacles du dernier kilomètre. Une inférence : le ciblage microclimatique présente un potentiel de développement de produits inexploité, permettant aux marques de commander des primes d'expertise environnementale.

Paysage concurrentiel

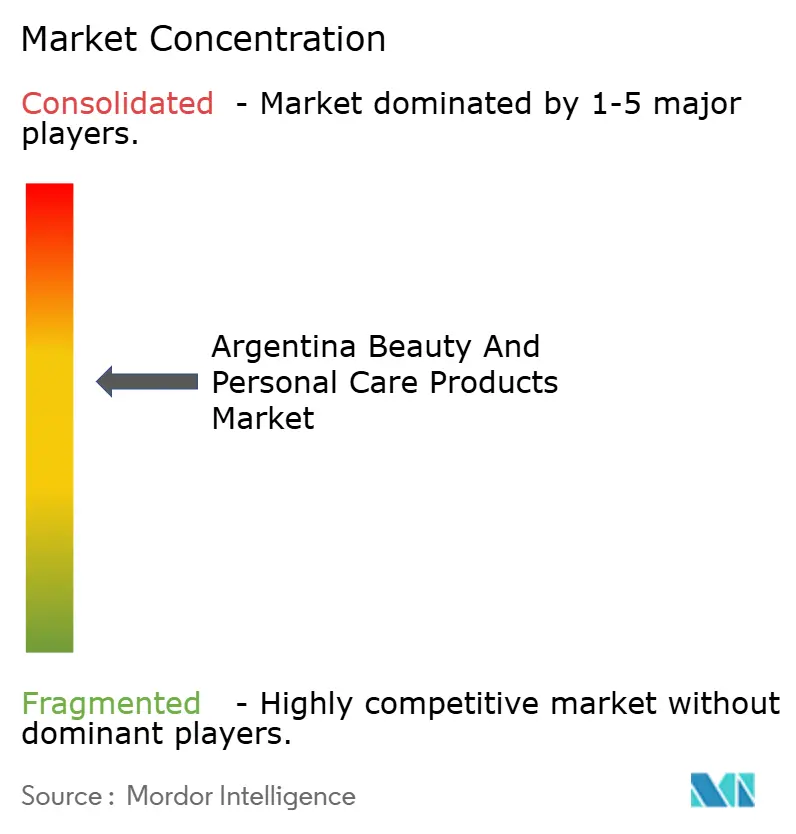

Le marché de la beauté et des soins personnels en Argentine démontre un niveau modéré de concentration. Les acteurs majeurs menant le marché incluent des géants internationaux tels qu'Unilever PLC, L'Oréal SA, The Procter & Gamble Company, Natura & Co Holding SA et Beiersdorf AG parmi d'autres. Ce paysage concurrentiel crée un environnement équilibré où les marques multinationales établies et les acteurs locaux émergents peuvent prospérer. La structure du marché permet aux entreprises de tirer parti de leurs forces, que ce soit par la reconnaissance de marque, les offres de produits innovants ou les stratégies localisées adaptées aux préférences des consommateurs. Les corporations multinationales dominent souvent par leurs réseaux de distribution étendus et leur forte équité de marque, tandis que les acteurs locaux capitalisent sur leur compréhension des tendances régionales et du comportement des consommateurs.

Les dynamiques de marché encouragent la compétition, poussant les entreprises à adopter des stratégies de positionnement différencié pour se démarquer. Les marques établies se concentrent sur le maintien de leur part de marché en introduisant des produits premium, investissant dans des campagnes marketing et étendant leur présence à travers divers canaux de détail. D'autre part, les acteurs locaux mettent souvent l'accent sur l'abordabilité, les ingrédients naturels et la pertinence culturelle pour plaire à un public plus large. Cette approche duale favorise l'innovation et assure que les consommateurs aient accès à une gamme diversifiée de produits répondant à différents besoins et préférences.

La gestion stratégique des canaux joue un rôle crucial dans le succès des entreprises opérant sur ce marché. Les marques multinationales et locales utilisent de plus en plus les plateformes de commerce électronique, les médias sociaux et les modèles directs au consommateur pour atteindre efficacement leurs audiences cibles. De plus, les partenariats avec les détaillants et distributeurs aident à améliorer la disponibilité et la visibilité des produits. Alors que le marché continue d'évoluer, l'interaction entre acteurs globaux et locaux devrait stimuler la croissance et l'innovation, faisant du marché de la beauté et des soins personnels en Argentine un espace dynamique et concurrentiel.

Leaders de l'industrie des produits de beauté et de soins personnels en Argentine

-

Unilever PLC

-

L'Oréal SA

-

The Procter & Gamble Company

-

Natura & Co Holding SA

-

Beiersdorf AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Août 2024 : Dove a lancé une nouvelle gamme de masques de traitement capillaire, exploitant la puissance de sa technologie innovante Bio-Protein Care. Cette technologie de pointe est conçue pour réparer les cheveux de l'intérieur et l'extérieur de la fibre capillaire. Le nouveau produit a fait ses débuts dans plusieurs pays, incluant l'Argentine.

- Juillet 2024 : TRESemme a dévoilé Lamellar Shine, une collection complète conçue pour laver, traiter et coiffer les cheveux de toute texture. Cette nouvelle gamme de soins capillaires est accessible au Royaume-Uni, en Argentine, au Mexique et au Brésil.

- Juin 2024 : L'Oréal a dévoilé des technologies avancées, incluant des tests de peau complexes et l'IA générative, conçues pour répliquer les mécanismes innés de bronzage et de guérison de la peau. Ces innovations visent à améliorer la précision et la personnalisation des solutions de soins de la peau.

Portée du rapport sur le marché des produits de beauté et de soins personnels en Argentine

Les produits de beauté et de soins personnels englobent les articles appliqués aux zones externes du corps, incluant la peau, les ongles, les cheveux, les lèvres et les organes génitaux externes, pour protéger contre les germes et maintenir leur santé. Les produits de beauté et de soins personnels sont des produits de consommation à des fins cosmétiques et de toilettage personnel.

Le marché des produits de beauté et de soins personnels en Argentine est segmenté par type de produit, catégorie, type d'ingrédient et canal de distribution. Basé sur le type de produit, le marché est segmenté en produits de soins personnels et produits cosmétiques/maquillage. Le segment des produits de soins personnels est davantage bifurqué en produits de soins capillaires, produits de soins de la peau, bain et douche, soins bucco-dentaires, produits de toilettage masculin, parfums et fragrances, et déodorants et anti-transpirants. De même, les produits cosmétiques/maquillage sont davantage bifurqués en cosmétiques faciaux, produits cosmétiques pour les yeux et produits de maquillage pour lèvres et ongles. Basé sur la catégorie, le marché est segmenté en grand public et premium. Basé sur les ingrédients, le marché est segmenté en naturel & biologique et conventionnel/synthétique. Basé sur les canaux de distribution, le marché est segmenté en supermarchés/hypermarchés, magasins spécialisés, canaux de vente au détail en ligne et autres canaux de distribution. Le dimensionnement du marché a été fait en termes de valeur en USD pour tous les segments mentionnés ci-dessus.

| Produits de soins personnels | Soins capillaires | Shampoing |

| Après-shampoing | ||

| Colorant capillaire | ||

| Produits de coiffage | ||

| Autres | ||

| Soins de la peau | Produits de soins du visage | |

| Produits de soins du corps | ||

| Produits de soins des lèvres et ongles | ||

| Bain et douche | Gels douche | |

| Savons | ||

| Autres | ||

| Soins bucco-dentaires | Brosse à dents | |

| Dentifrice | ||

| Bains de bouche et rinçages | ||

| Autres | ||

| Produits de toilettage masculin | ||

| Déodorants et anti-transpirants | ||

| Parfums et fragrances | ||

| Produits cosmétiques/maquillage | Cosmétiques faciaux | |

| Cosmétiques pour les yeux | ||

| Produits de maquillage pour lèvres et ongles | ||

| Produits premium |

| Produits grand public |

| Naturel et biologique |

| Conventionnel/synthétique |

| Magasins spécialisés |

| Supermarchés/hypermarchés |

| Magasins de vente au détail en ligne |

| Autres canaux |

| Par type de produit | Produits de soins personnels | Soins capillaires | Shampoing |

| Après-shampoing | |||

| Colorant capillaire | |||

| Produits de coiffage | |||

| Autres | |||

| Soins de la peau | Produits de soins du visage | ||

| Produits de soins du corps | |||

| Produits de soins des lèvres et ongles | |||

| Bain et douche | Gels douche | ||

| Savons | |||

| Autres | |||

| Soins bucco-dentaires | Brosse à dents | ||

| Dentifrice | |||

| Bains de bouche et rinçages | |||

| Autres | |||

| Produits de toilettage masculin | |||

| Déodorants et anti-transpirants | |||

| Parfums et fragrances | |||

| Produits cosmétiques/maquillage | Cosmétiques faciaux | ||

| Cosmétiques pour les yeux | |||

| Produits de maquillage pour lèvres et ongles | |||

| Par catégorie | Produits premium | ||

| Produits grand public | |||

| Par type d'ingrédient | Naturel et biologique | ||

| Conventionnel/synthétique | |||

| Par canal de distribution | Magasins spécialisés | ||

| Supermarchés/hypermarchés | |||

| Magasins de vente au détail en ligne | |||

| Autres canaux | |||

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché des produits de beauté et de soins personnels en Argentine ?

Le marché est évalué à 5,96 milliards USD en 2025 et devrait croître à 9,67 milliards USD d'ici 2030.

Quelle catégorie de produit mène les ventes nationales ?

Les produits de soins personnels sont la plus grande catégorie, représentant 91,46 % des revenus de 2024 et continuant d'afficher un TCAC de 11,42 %.

À quelle vitesse la vente au détail beauté en ligne s'étend-elle en Argentine ?

La vente au détail en ligne est le canal à la croissance la plus rapide, enregistrant un TCAC de 13,44 % alors que la logistique, la pénétration mobile et l'adoption fintech s'améliorent.

Pourquoi les produits naturels et biologiques gagnent-ils des parts ?

L'intérêt des consommateurs pour la durabilité, les interdictions réglementaires sur les microplastiques et la biodiversité de l'Argentine propulsent les gammes naturelles et biologiques à un TCAC de 12,42 %.

Dernière mise à jour de la page le: